熊市總帶給投資人痛苦,有時在理智上,這種痛苦是可控的,但心頭縈繞不去的憂鬱感,還是需要一些專業意見來克服。《紐約時報》暢銷書《致富心態》作者 Morgan Housel 就有十個投資心理學關於熊市的專業提醒。本文源自 Bankless 研究員所著的摘要《10 Psych Hacks for Investing》,並由 DeFi之道 編譯、整理。

(相關補充:這輪熊市會是抄底的機遇嗎?從指標和人性來判斷)

(相關補充:熊市裡的資金庫該怎麼配?a16z 的這份管理指南值得一看)

投資是金融與心理學的練習,要想實現加密收益,就要擺正心態。

#1 – 沒什麼是免費的

世上沒有免費的午餐,

任何值得追求的東西都是有成本的。

在加密貨幣領域,追求超額回報的成本是被迫忍受巨大的波動。

Crypto 也許是唯一一種資產類別,允許投資者在幾個月內在公開市場上獲得改變生活的風險規模的回報。

然而,儘管有著這種誘人的上升空間,但由於大多數代幣巨大的價格波動,投資加密貨幣說起來容易,做起來難。為了從這些較高點獲益,投資者也需要忍受低點,並且必須有勇氣承受波動,在看著自己的投資組合在眨眼間蒸發時,他們需要管理痛苦、焦慮、悲傷和失望。

從長遠來看,渡過波動期的加密投資者往往會隨著時間的推移得到回報。

例如,ETH 在 7 年的歷史中,有 8 次跌幅超過 50%(平均每年超過 1 次)。追求快速獲利的弱勢投資者早就被淘汰了。

而那些認真研究過基本面並有膽識的人今天仍在獲益。

#2 – 沒有人是瘋子

我們的個人經歷決定了我們對世界的看法。當涉及到一個人的個人生活,以及對金錢和投資的態度時,這一點是真切的。

我們對金錢的獨特的個人經歷影響著我們花錢、管理和投資的方式。

正因為如此,沒有明確的「正確」或「錯誤」的投資方式。每個人都應該以適合自己獨特的風險承受能力、時間跨度和財務目標的方式來管理自己的投資組合。

在 Podcast 中討論的一個例子是迷因幣。OG 們可能會對新人選擇購買似乎沒有基本價值的資產的想法嗤之以鼻。但是,一個新的或對加密貨幣有點興趣的人可能認為這些資產是投機工具,可以幫助他們實現他們的財務目標。

這些不同的投資者偏好和市場參與者群體(另一個例子是短期交易者與長期投資者)可能會帶來很多討論,人們彼此各持己見。

正因如此,當我們考慮別人的決定時,我們應該少做判斷,因為市場上的每個人實際上都在玩自己的個性化遊戲。

#3 – 運氣與風險

運氣和風險是同一枚硬幣的兩面。

二者都是長尾事件的因素,或者說是個人投資者無法控制的、對收益有巨大影響的不可預見的事件。

聰明的投資者非常注重降低風險,他們會通過分散和對沖他們的投資組合,以達到這個目的。

然而,運氣也會對收益產生同樣大的影響。世界上最成功的人都非常幸運,在正確的時間出現在正確的地點。例如,比爾蓋茲認為,如果他不在高中學習電腦知識,他就不會創立微軟公司。

這些隨機的運氣往往會扭曲投資者的看法,使他們更容易產生倖存者偏差,導致他們試圖複製那些真正不可複製的成功。

為了減輕這種情況,Morgan 建議投資者試著去看看那些他們實際上可以模仿的人或品質。

#4 – 知足

貪婪是一種可怕的毒品。

如果慾望是適度的,那麼它並不一定是壞事,因為它可以促使人們更加努力工作,提高生活質量。然而,貪婪則是不切實際的期望的醜陋底色,會導致不計後果的冒險行為。這是非常危險的。

這在 Crypto 中尤為明顯,市場是 24/7 的,FOMO 橫行,社媒也充當著記分牌。

例如,在牛市期間,許多市場參與者會因為沒有賺到他們想像中的財富而自責。在 2021 年,我們經常會聽到投資者們抱怨說,他們的部位「只」賺了 5 倍。然而,無論從哪個角度看,這已經是很好的回報了,沒必要非要 10 倍或 20 倍。

在這種市場下,沒有足夠資金的謬論可能會螺旋式上升,然後導致輕率和破壞性的冒險行為。正如 Morgan 指出的那樣,對沖基金三箭資本的共同創辦人 Su Zhu 和 Kyle Davies,很可能在 2020-2021 年的牛市中憑藉他們賺取的利潤過上了國王般的生活。

然而,他們不滿足的慾望最終導致了公司的毀滅,導致他們為越來越多的風險賭注承擔了更多的槓桿。

這裡的關鍵是,不要把你的收益與那個在高爾夫球場上吹噓自己一夜暴富的幸運兒相比,你要比的是你為自己設定的標準和目標。

Morgan 建議,為了確保你不會太貪婪,你的期望不應該超過你目前的收入。

延伸閱讀:三箭資本打破沉默|創辦人受訪:Luna、GBTC 相關交易導致暴雷,計劃前進杜拜

#5 – 金錢是實現自由的工具

正如 David 喜歡說的那樣,Crypto 不是為了讓你發財 — 它是為了讓你自由。

雖然這指的是來自自我託管和成為真正的無銀行的主權,但這句話也可以延伸到從市場投資中獲得的資本收益。

積累資產和財富就是哲學家們所說的積極自由。它擴大了一個人對其生活的自由範圍,為他們提供了對其時間的更多控制。從本質上講,我們更接近一種最終狀態,即我們可以在早晨醒來時自由地度過每一天,完全按照自己的意願。

當然,對時間的控制是很難的。正如 Morgan 在描述他與一位富有的基金經理共進晚餐時指出的那樣,有一種情況是「現金充裕,時間短缺」,也就是說只在經濟上富裕。

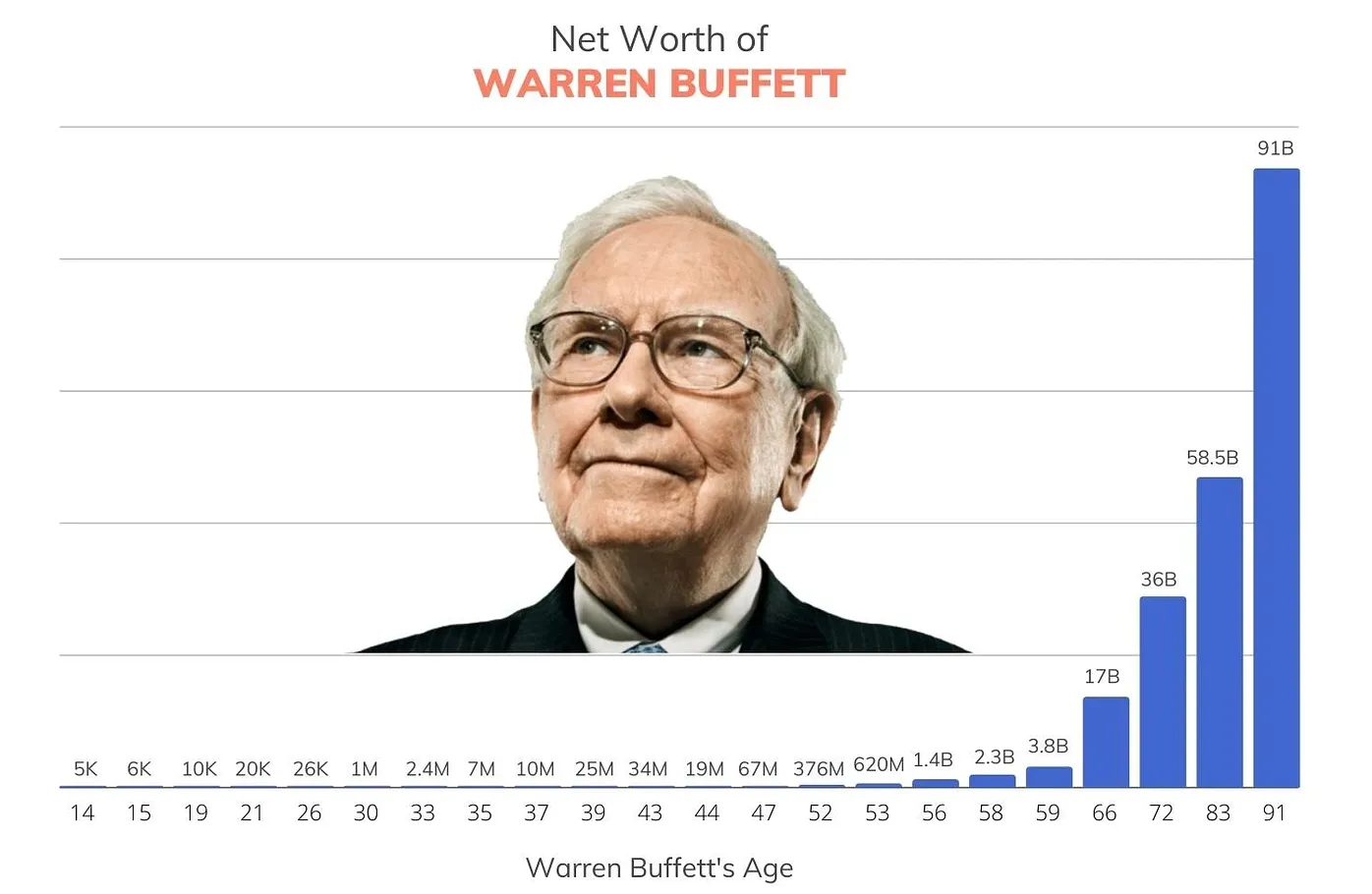

#6 – 複利的力量

投資界的一句俗語是:「複利是世界第八大奇蹟」。

雖然我們很容易被市場的短期波動所干擾,但投資者常常忘了,真正出色的低風險回報來自於長期的複利。

沃倫・巴菲特就是一個最好的例子。巴菲特以從長遠角度考慮投資而聞名。這位奧馬哈的先知已經積累了 975 億美元的財富,其中大約 96% 的財富是在他 59 歲生日之後積累的。

誠然,巴菲特是一個投資天才,他有做好賭注的訣竅,但正如我們所看到的,巴菲特的大部分財富歸功於僅僅在市場上花費足夠的時間來大量複合回報。

複利這個原則同樣適用於加密貨幣,因為該領域將在未來幾十年內繼續增長。

延伸閱讀:巴菲特孫女:已和爺爺就「加密貨幣矛盾」和解、他認同 NFT

#7 – 獲得財富和保持財富

獲得財富和保持財富需要相反的心態。

在 Morgan 看來,要想致富,必須要有樂觀的態度。這是因為樂觀主義者更願意承擔個人和/ 或財務風險,然後逆曲線而行,找到一個可能會帶來巨大潛在回報的想法、業務或項目。

然而,為了守富,人們必須保守。這並不意味著把你的錢放在床墊下,而是當優先考慮保護而不是增長自己的資本時,採用一種平衡的、更加規避風險的心態和投資策略。

Morgan 說得很恰當– 你應該像悲觀主義者一樣存錢,像樂觀主義者一樣投資。

#8 – 合理與理性

雖然我們經常努力做出一個理性的決定,但有時最好還是做出一個合理的決定。

換句話說,我們應該嘗試在任何特定的時間內為自己做出最好的決定,即使在理論上,這個決定似乎沒有意義,也不能使投資者的短期利潤最大化。

這方面的一個例子是在整筆投資和美元成本平均法(DCA)之間做出選擇。選擇前者似乎是合性的,但你有多大可能把握住底部時機?

對一些投資者來說,選擇後者可能更為合理,DCA 可以減少他們在投資後價格立即下跌時感到後悔的機率。

雖然這可能會導致短期收益降低,但做出合理的,而不是理性的決定,即選擇 DCA,並儘量減少遺憾,可以避免影響他們的判斷,在長期內犯下錯誤。

合理 > 理性

延伸閱讀:比特幣太貴買不起?區塊鏈社會學高重建 :「為什麼我每天堅持花 100 元買比特幣?」

#9 – 人會改變

正如價格隨時間變化一樣,人們和他們的生活偏好也在變化。

Morgan 認為,人們低估了自己在一生中的變化程度,而這會在多大程度上影響一個人的財務目標。

例如,一個剛畢業的大學生和加密多頭狂熱者可能會覺得,把他們的整個投資組合留在這個資產類別中是有意義的,因為他們相信加密貨幣的長期上升空間,以及隨著時間的推移,他們可以用未來的工作收入來彌補損失。

然而,讓我們假設這個狂熱者結了婚有了孩子。當你 20 多歲的時候,住著豪宅,開著最新款跑車是你想要的一切。但現在你 30 多歲了,有了孩子,你會意識到你比你曾經想要的更接近生活的滿足。

由於環境的變化,他們可能開始優先考慮財務穩定,而不是最大化潛在收益。他們可能會選擇在加密貨幣之外進行多元化投資,進入波動較小的資產,如房地產。

應對變化的最好辦法是在規劃自己的財務時避免走極端——尋求將變化的影響降至最低的投資者應致力於在承擔風險和保守之間找到平衡。

#10 – 悲觀主義

人們往往被悲觀主義所吸引,因為它聽起來很有智慧,很接地氣,很現實。正如 Morgan 所說,悲觀主義者會通過指出缺陷,警告潛在的風險,讓你覺得他們像是在給予幫助。

這種悲觀主義的吸引力部分是由好消息和壞消息的性質所推動的。壞事發生時更容易被注意到,因為它們通常發生在一眨眼之間,而好消息的好處需要時間來顯現。

這方面的一個例子是 Terra,它在短短幾天內崩塌,損失了幾百億資金。加密悲觀主義者可能會指出,這也是 Crypto 終將整體失敗的原因。

然而,在這麼做的時候,悲觀主義者會忽視這樣一個事實,即在過去的 14 年裡,加密貨幣仍然設法創造了一個主權的、強大的、有彈性的兆美元等級的生態系統,能夠承受極端事件,如一個 11 位數的穩定幣的崩潰,而不需要任何政府干預。

再看樂觀主義者,他們會指出,Terra 是加密貨幣在其短暫歷史上設法克服的一長串看似存在的危機中的一個。

樂觀主義者會強調,儘管出現了混亂,但我們仍然屹立不倒。

我們還在這裡,我們還在建設。

因此,是的,悲觀主義可能會有吸引力。但從長遠來看,保持樂觀通常是有益的。

以上就是 Collaborative Fund 合夥人,金融作家,《紐約時報》暢銷書《致富心態》作者Morgan Housel 關於投資心理學的十個專家提醒。