盤點20個值得在熊市中埋伏、可能在下一輪牛市中衝擊一線的「潛力股」。

(前情提要:下次牛市,會出現新一輪 DeFi 盛夏嗎? )

(背景補充:CZ預測:加密貨幣寒冬「恐持續 18 個月」!但看好 2025 年牛市 )

近日,隨著美國聯邦法官裁定 XRP 在散戶銷售中不屬於證券,Ripple 迎來了與美 SEC 三年鬥爭的短暫勝利,受此訊息影響,加密市場中的諸多幣種價格出現了大幅上漲,也有不少 KOL 表達出對小牛市來臨的期待。

對此,Crypto 研究員 MooMs 和 Salazar.eth 總結了 20 個值得在熊市中埋伏、可能在下一輪牛市中衝擊一線的 「潛力股」,梳理後並且略有修改。需要注意的是,以下任何專案和觀點不應構成投資建議。DYOR

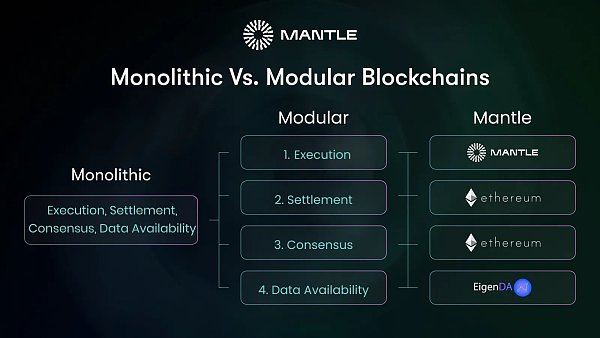

1. Mantle

Mantle 是一個新穎的 L2 解決方案,由 BitDAO(該 DAO 管理著約 32 億美元的資金)支援,並得到了包括 ByBit 在內的多個加密實體的支援。其核心的模組化設計以及所有的合作伙伴關係使其成為最有前途的 L2 之一。

2. Radiant

Radiant 是一個基於 LayerZero 的全鏈借貸協議。它允許使用者在一條鏈上抵押資金,同時從另一條鏈上借款。

其指標在當前的熊市中令人印象深刻:

- TVL – 6.65 億美元

- 市值 – 8400 萬美元

- 年收入 – 1900 萬美元

延伸閱讀:RDNT大漲20%!幣安上架Radiant Capital、躍升Arbitrum生態第三大

3. MUX Protocol

MUX Protocol 是一個永續 DEX 聚合器,為使用者提供更深的流動性和更低的滑點。

隨著永續 DEX 賽道的發展以及專案的創新和改進,MUX 將從中受益。

它憑藉出色的指標,穩定地躋身前 5 名。

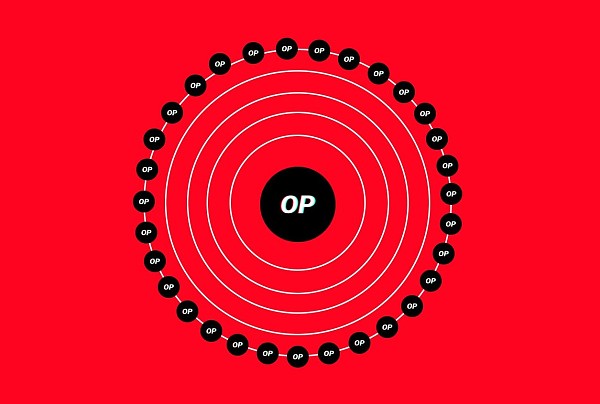

4. Optimism

按照 TVL 計算的第三大 ETH rollup。

他們的 OP Stack 和超級鏈 (Superchain) 生態系統願景非常有前景,並且已經擁有了幾個知名參與者:

- Coinbase

- Binance

- Worldcoin

- a16z

5. Velodrome

按照 TVL 計算是 Optimism 上最大的協議,是所有 DeFi 中最大的 DEX 之一,也是最去中心化的(無風險投資 / 私人融資 + 100% 的收入歸社群)。

它的指標非常完美(市值 / TVL = 0.06),並且它還將成為 Coinbase 基於 OP Stack 構建的 L2 網路 Base 上的頂級 DEX。

6. Maverick

Maverick 最近完成了一輪 900 萬美元的融資,旨在利用創新的 AMM 模型,允許使用者根據市場情況提供流動性,資本效率高。

Maverick 被加密社群定位為 LST(流動性質押代幣)的領先 DEX,這是看漲的。

延伸閱讀:幣安推新項目Maverick Protocol,巨鯨轉入15 萬 BNB 搶挖礦

7. Pendle

Pendle 使使用者能夠通過 AMM 交易收益策略,方法是獲取收益代幣(收益與本金分開)。

例如,使用者可以以折扣價購買不包含收益的 LSD ETH,並推測 GLP 的收益率。

延伸閱讀:LD Capital:解析Pendle在「質押收益」的創新與挑戰

8. Premia Finance

Premia 在期權領域排名第三,允許使用者根據即時供需以 「一流定價」 進行期權交易。它的模型為交易者和流動性提供者提供了更高效的資本架構和更公平的體驗。

9. Frax Finance

我喜歡將 Frax 稱為 「超級應用程式」,因為它允許使用者鑄造 FRAX(一種部分抵押的去中心化穩定幣)和 frxETH(DeFi 中最大的 LST 之一)。

它是最有前途的 DeFi 穩定幣協議,也是 LSDfi 領域最具潛力的協議之一。

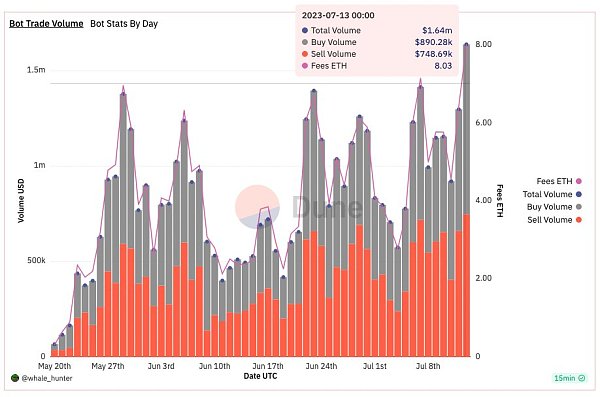

10. Unibot

Unibot 是一個 Telegram 機器人,允許使用者直接從 TG 聊天中交易 DeFi 專案。

它將 DeFi 引入 Telegram,簡化了使用者體驗。

Unibot 僅部署在 ETH 網路上,但在上個月創造了約 69 萬美元的收入。

11. Scroll

當我們提到 zkEVM 時,我們會想到 Scroll。為什麼?

Scroll 將自己定位為具有最完整以太坊精神的 zk Rollup L2 網路,除了資金充足之外(Polychain、紅杉中國、OKX 等參投),開發團隊擁有著出色的技術來支援這一定位。在我看來,Scroll 將成為第一 zkR。

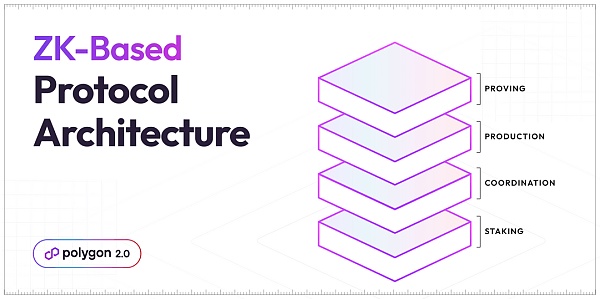

12. Polygon 2.0

「分歧階段」:從側鏈到提議的 Validium,再到成為第一個 zkEVM,Polygon 引領了許多敘事,他們通過實驗和嘗試各種可能的方法來擴大以太坊網路的規模。

「收官階段」:隨著 Optimism 推出了 OP Stack,Arbitrum、zkSync 等其他領先的 L2 也在進行類似的模組化擴充套件嘗試。這其中就包括 Polygon 開發團隊最近提出了 Polygon 2.0 升級,目標是成為 「組合了眾多 L2」 的 Supernet(超級網),任何使用者都可以在其中創造、交換、程式設計價值,任何開發者都可以在其中無需許可地建立 L2 網路。

13. Starknet

Starknet 是以太坊 zk Rollup L2 網路。Starknet 由於其採用程式語言 Cairo 而未被歸類為 zkEVM,目的是旨在生成 STARK 證明,減少驗證交易而花費的時間,同時保持以太坊主網的安全性,從而實現低交易費用和高吞吐量。

從最近的 Quantum Leap 升級到即將推出的改進版 Cairo 2.0,從長遠來看,交易速度預計會大幅提高,有助於 DeFi、遊戲、社交等 dApp 突破可能性界限。

14. EigenLayer

EigenLayer 是一個足以改變遊戲規則的協議,最早提出了 「再質押」 敘事。EigenLayer 是一個價值層,大多數 dApp、RAAS(Rollups-as-a-Service)、L1、L2 都可以利用 EigenLayer 作為其經濟結構。

AltLayer 幾天前剛宣佈了與 EigenLayer 的合作關係,Mantle 網路也選擇採用 EigenLayer,相信未來會有許多人效仿。

15. Thena Finance

Thena 是一個建立在 BSC 網路上的 DEX,是整個 BSC 生態系統中代幣持有者收益最高的協議之一。

6 個月前推出,但流通市值目前只有 520 萬美元。

如果幣安對這個 BSC 原生專案進行扶持(或上市),或者如果 Thena 走向多鏈,那麼 Thena 還是很有潛力的。

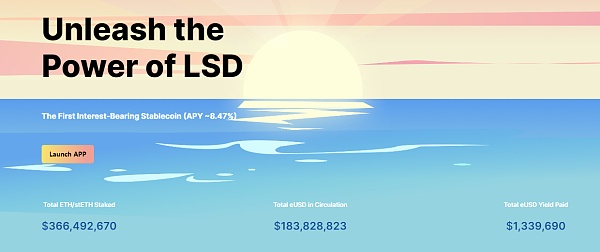

16. Lybra Finance

Lybra Finance 是最好的 LSDFi 專案之一,是一個由 LSD 支援的穩定幣協議。其賣點是使用者通過存入 ETH 或 stETH 鑄造自動生息穩定幣 eUSD,持有者可以獲得 APY 約 7.2% 的即時收益。

「給你一個穩定幣,只要堅持持有,它就會在你的錢包中成倍增加」。

Lybra Finance 已為 eUSD 持有者帶來超過 100 萬美元的實際收益。

期待該協議在即將到來的 V2 升級後變得更好。

17. LayerZero

LayerZero 是一個跨鏈基礎設施(不是跨鏈橋),可幫助使用者和開發者實現不同區塊鏈網路之間的資訊傳遞,還可以實現不同網路中 dApp 間的資訊傳遞,實現全鏈 dApp。例如 A 鏈上的 DeFi 應用的資料及資產互動資訊可以傳遞給 B 鏈上的 DeFi 應用中。

目前,LayerZero 已支援以太坊、Avalanche、Fantom、Arbitrum、Optimism 等 EVM 鏈和 Aptos 等非 EVM 鏈之間的資訊傳遞。

可以說,LayerZero 是當今加密行業最好的創新之一,並且獲得了包括 a16z、紅杉在內的頂級風投的支援。

18. Ethos Reserve

Ethos Reserve 是一個建立在 Optimism 網路上高效、穩定的借貸協議,有著高 LTV(貸款價值),接受多種抵押品型別,提供無息信貸。

目前使用者存入資產 ETH、BTC、OP 可賺取穩定幣 ERN。

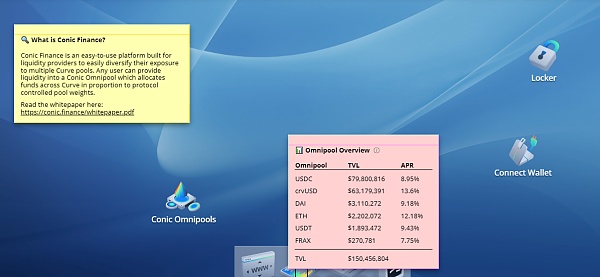

19. Conic Finance

Conic Finance 是一個專為流動性提供商而構建的平臺,可輕鬆分散其對多個 Curve 池的投資。任何使用者都可以向 Conic Omnipool 提供流動性,該 Omnipool 根據協議的資金池權重按比例在 Curve 上分配資金。

在撰寫本文時,Omnipool 在 Conic 上釋出已有 4 天了,目前提供了整個 DeFi 生態中最高的 ETH 單幣質押收益。

目前 Omnipool 的 TVL 超過 1.5 億美元,並且有潛力增長到 5 億美元。

20. Level Finance

Level Finance 是一個永續 DEX,最初建立在 BSC 網路上,後來擴充套件到了 Arbitrum 網路。

最近開發團隊提出了一項代幣銷燬提案來監管代幣排放,目前已經有 18 萬 LVL 代幣被燒燬。

這就是我對 Level Finance 長期看漲的原因。在撰寫本文時,Level Finance 在過去 24 小時內產生了 51.6 萬美元的鉅額費用,其中 30% 歸國庫,即 15.4 萬美元,國庫將銷燬價值 15.4 萬美元的 LVL 代幣。