本文試圖在美國聯邦層面,簡述美國主要金融監管機構對於 Web3 數位資產的態度及其各自的監管職責。本文由0x 阿走(元宇宙之道) 撰文,屬作者之觀點不代表動區立場。

(背景補充:SEC 公布未來 4 年戰略:加密監管是首要任務、須提高對其專業知識)

美國無疑是全球 Web3 行業的領導者,其對科技創新的包容及鼓勵誕生了無數 Web3 領域的龍頭項目。

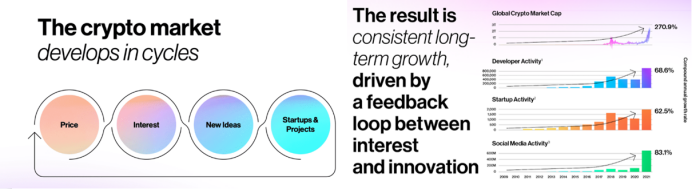

根據 a16z 的報告 “ Introducing the 2022 State of Crypto Report ” [1] ,儘管目前市場進入寒冬,但是我們依然處於 Web3 行業的常規發展週期中,一旦數位資產的價值重新被發現,便會引起各路市場玩家的關注及興趣,無數 Web3 創新創業項目也將隨之拔地而起。

美國 Web3 的各界人士也都在相互奔走,目前逐漸形成了對 Web3 數位資產及科技創新的統一態度:加速監管創新,不錯過任何一次革命性的機會,確保 Web3 革命發生在美國!

由於 Web3 項目基於區塊鏈的匿名、去中心化等特性,再加上目前 Web3 項目的應用場景主要在金融領域或帶有金融屬性,那麼就非常容易造成項目方與投資者之間的資訊不對等,從而引發詐欺、操縱市場等行為。更嚴重的是,一些 Web3 項目的交易(跨境交易)能夠輕鬆繞過客戶驗證(KYC)以及反洗錢(AML)規定,為犯罪分子、恐怖主義提供融資通道。這些問題都對美國政府的現有的金融監管提出了前所未有的挑戰。

美國政府有必要出於(i)保護投資者及消費者的利益;(ii)規範 Web3 市場長遠健康發展,這兩個基本立場對 Web3 行業進行金融監管。

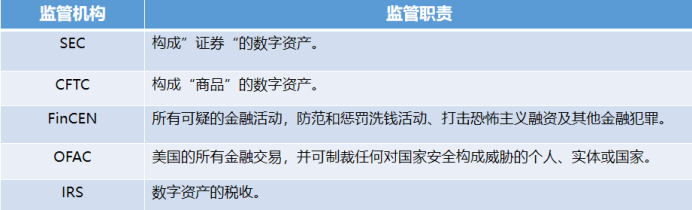

目前,美國政府部門目前主要針對數位資產(Digital Assets)進行金融監管(包括但不限於虛擬貨幣 Cryptocurrency、Non-Fungible Tokens(NFT)、穩定幣等數字資產)並對由數位資產衍生出來的交易所、DeFi 協議、DAO 等領域進行監管探索。

一、「狂野西部」時期的監管架構

截至 2022 年底,美國針對 Web3 數位資產的金融監管尚未形成統一的監管架構,呈現「多頭監管」的態勢,並由美國聯邦和州這兩個層面共同監管。

現任 SEC 主席 Gary Gensler 在 2021 年的 Aspen 證券論壇上談到,目前的市場現狀有點類似「狂野西部」時期 [2] ,呼籲國會賦予 SEC 更多的監管權限以規範市場。

延伸閱讀:Bitwise 投資長:對於加密行業,FTX 破產改變了什麼?無法改變什麼?

總的來看,造成目前監管現狀的主要原因還是由於 Web3 數位資產本身的複雜性,可以概括為以下幾個方面:

1、數位資產的種類眾多,各部門對其定義不統一。以比特幣、以太坊、以及其他虛擬貨幣為例,這裡就涉及了商品(CFTC)、證券(SEC)、貨幣(FinCEN)、財產(IRS)等不同領域的監管主體。

2、數位資產的生命週期涉及諸多階段,如採礦、發行、存儲、交易、轉移、借貸、衍生品、套利等,並且數位資產的應用場景也不盡相同,如消費、投資、洗錢、駭客活動、恐怖主義融資等,這些都無法全部歸類到統一的監管架構中。

3、Web3 行業還處於早期階段,隨著科技不斷發展,所誕生的新興事物也會不斷增多,涉及的領域也會不斷增多,這就造成了創新始終領先,監管相對滯後。

目前可以說是處於「狂野西部」時期的末期,美國金融監管部門早已過了投鼠忌器的階段,它們完全可以通過 case by case 的形式對高風險項目依次排雷。與此同時,統一的金融監管架構也正在國會醞釀,進入多方博弈階段。

在這樣的背景下,在進入 Web3 金融監管大時代之前,本文試圖在美國聯邦層面,簡述美國主要金融監管機構對於 Web3 數位資產的態度及其各自的監管職責,以供參考學習。所謂「他山之石,可以攻玉」,歡迎大家交流指正。

二、目前美國 Web3 主要金融監管部門

2.1 SEC

美國證券交易委員會(United StatesSecurities and Exchange Commission , SEC)是根據美國 1934 年《證券交易法》(Securities Exchange Act of 1934)設立而成、直屬美國聯邦政府的獨立機關、準司法機構,負責美國的證券監督和管理工作,旨在保護投資者利益、促進資本的形成,並維護證券市場的公平有序運作。

現任證監會主席 Gary Gensler 曾多次在公開場合表示,除了比特幣、以太坊這類絕對去中心化的虛擬貨幣外,其他大多數項目發行的虛擬貨幣都應被視為 「證券」從而需要在 SEC 申請註冊或申請豁免。這樣嚴格監管的目的並不在於維護機構的權威,而是保護投資者,而是使這個行業能夠長遠地良性發展。

SEC 要求發行方必須向投資者披露完整的,且不具有重大誤導性的項目資訊,以減少發行方與投資者之間的訊息差,保護投資者以供其作出投資決策。資訊披露制度是《證券法》的核心之一。

延伸閱讀:美國監管重拳來襲!SEC主席:大部分加密貨幣「適用於證券法」

在這樣的背景下,SEC 於 2019 年 4 月 3 日發布了一份名為「數位資產是否屬於投資合約的分析框架(Framework for “ Investment Contract ” Analysis of Digital Assets ) 」[3] 的指導文件,旨在幫助從事數位資產業務的發行方或其他主體,分析其數位資產是否屬於「投資合約」而應被納入「證券」的定義,從而需要遵守 SEC 的相關規定並履行合規義務。

SEC 有非常大的管轄權限,數位資產一旦被認定為「證券」,就需要遵守 SEC 的相關規定並履行合規義務。可怕的是,數位資產不僅限於虛擬貨幣、還包括 NFT 、穩定幣等其他形式的數位資產,更可怕的是,SEC 的管轄權限不只限於美國。

在 SEC v. Telegram Group Inc. 案件中 [4] ,SEC 在將 Telegram 發行的虛擬貨幣 Gram 認定為「證券」之後,在 Telegram 發行前緊急向法院申請了禁令。儘管 Telegram 是註冊在英國並在杜拜營運的實體,由於其針對部分美國人發行虛擬貨幣,並且沒有向公眾披露關鍵的資訊,SEC 就以保護美國投資者的利益為由對 Telegram 的發行採取了監管執法。

延伸閱讀:Telegram 敗訴|法官採信 SEC Howey Test結果,ICO代幣Gram遭判違反《證券法》

2.1.1 判斷是否屬於「證券」

就數位資產而言,至關重要的是:理清數位資產的發行以及銷售是否屬於 「投資合約(Investment Contract )」,從而被歸入「證券(Securities )」 的定義,並被納入 SEC 的監管範圍。提到「證券」,就必然繞不開 “ Howey Test ”。Howey Test 是美國最高法院在 1946 年案件 SEC v. WJ Howey Co. [5] 判決中使用的一種判斷特定交易是否構成「投資協議」的標準。

美國 1933 年《證券法》第 2 條定義了什麼是證券,其定義非常寬泛,包括股票、債券和其他形式的利潤分享協議,它還包括投資協議。所以,如果特定交易滿足 Howey Test 的標準,那麼該交易將被視為美國法律體系下的 「證券」,需要遵守美國 1933 年《證券法》和 1934 年《證券交易法》的相關規定。

在 SEC v. WJ Howey Co. 案件中,Howey 公司設計出一種商業模式,即向買家出售柑橘園土地之後,又從買家手上租回出手的土地,Howey 公司負責柑橘園土地的經營,買家不需要自己打理土地,被動地通過 Howey 公司的經營分享收益。隨後 SEC 起訴了豪威公司,認為該交易構成了一種投資協議,該投資協議屬於美國《證券法》定義的「證券」的範疇。法院通過具有里程碑意義的 “Howey Test” 標準來判斷該交易是否構成證券。

簡而言之,證券就是投資人通過金錢的投資這一種形式被動地參與他人的事業,並期望通過他人的努力獲得利益,如果沒有他人的努力或他人的努力失敗了,那麼投資人將面臨投資金額損失的風險(there is the investment of money in a common enterprise with a reasonable expectation of profits to be derived from the efforts of others)。判斷虛擬貨幣的發行或銷售是否滿足 “Howey Test ” 的標準,SEC 在「分析框架」中也給出了同樣的三個條件:

1. 金錢的投資(The Investment of Money)。除了我們能夠理解「金錢(通常指貨幣)」的常規定義之外,SEC 特別指明金錢(Money)的其他定義還包括但不限於:(i)投資者通過完成特定任務(Bounty Program)的方式而獲得的虛擬貨幣獎勵,因為發行人旨在通過這種方式促進其經濟利益並培育其虛擬貨幣交易的市場;(ii)投資者通過空投(Air Drop)的方式而獲得虛擬貨幣的獎勵,因為發行人旨在通過這種方式促進其虛擬貨幣的流通。這裡可以看出 SEC 擴大解釋了「金錢(Money)」的定義來滿足虛擬貨幣發行和流通的不同場景。

2. 共同的事業(Common Enterprise)。通常來講,發行方都會發佈白皮書闡述其籌資的目的,比如建設一條 Layer One 的公鏈,這就是投資者與發行方共同的事業。但是對於比特幣這種沒有特定明確目的(共同事業)的項目,SEC 則不將其歸類為「證券」。

3. 該投資有合理的期待利益,期待利益來自他人的努力(Reasonable Expectation of Profits Derived from Efforts of Others)。這一直是最有爭議的點,SEC 在其「分析框架」中給出以下解釋幫助分析:

(i)依賴他人的努力(Reliance on the Efforts of Others)。這裡的「他人」指為項目的成功提供了重要管理、經營作用的項目方、推廣方或核心貢獻者?(Active Participant),並且該努力將直接影響共同事業的成敗,而投資者僅需付出金錢的投資,並不實際參與項目的運營和管理。所幸 SEC 對於 Active Participant 的解釋更接近中心化的項目方,而非去中心化組織中的核心貢獻者,否則就太可怕了!

(ii)合理的期待利益(Reasonable Expectation of Profits)。SEC 在分析框架指出,如果存在以下行為,很可能符合「合理的期待利益」的定義:虛擬貨幣的資本增值,或者持有虛擬貨幣可以享受類似於股息、利潤分配,或者持有的虛擬貨幣大大超出了投資者合理使用範圍的,或者項目方 /AP 能夠通過持有虛擬貨幣獲利的(可以參考後續 SEC V. LBRY 案件),或者項目方 /AP 能夠通過直接或間接的市場推廣使虛擬貨幣增值的行為。

(iii)其他考慮因素(Other Relevant Considerations)。聯邦法院通常會考慮虛擬貨幣的經濟模型(Economic Reality)或項目的商業模式,如果虛擬貨幣是有很強消費屬性的,那麼就有可能不會構成「投資合約」。舉個不恰當的例子,投資人期望在一個成熟的電商平台使用其虛擬貨幣來購買一輛特斯拉以作代步(虛擬貨幣的消費屬性),區別於投資者期望通過項目方 /AP 的積極建設,使早期公鏈項目能夠不斷完善並投入使用,從而使自己持有的虛擬貨幣增值(虛擬貨幣的投資屬性)。

有意思的是 a16z 在其文章 “ Principles & Models of Web3 Decentralization ” [6] 指出,Web3 項目可以通過滿足以下兩點實現法律意義上的去中心化(Legally Decentralized),(i)項目所有營運管理的資訊均透明,可供所有人隨時查閱(通過透明的區塊鏈分佈式帳本來實現);(ii)無需中心化團隊額外的管理努力來推動項目的成功或失敗(通過智能合約、去中心化經濟模型以及 DAO 來實現)。

在此基礎上,該項目再進行 ICO 或類似行為就可能被認為不符合「分析框架」中提出的「共同的事業」以及「該投資有合理的期待利益,期待利益來自他人的努力」這兩個條件。

SEC 和聯邦法院都強調 Howey Test 是靈活的,它能夠適應那些以利潤承諾為前提,試圖利用他人資金而設計的各種商業模式。換句話說,SEC 和法院很可能會對事實進行寬泛的解釋,以確保交易可能滿足豪威測試以及分析框架的每個方面的要求。就像法院在 SEC v. WJ Howey Co. 案件中講的:「對於事實基礎來說,形式是可以忽略的,重點是關注項目的經濟模型及商業模式。」

來看一個最近 SEC v. LBRY Inc. 的案例 [7] ,法院作出了有利於 SEC 的裁定,使 SEC 的權限得到進一步擴張。LBRY 是一家去中心化的數字內容共享平台,LBRY 並沒有通過 ICO 發行其虛擬貨幣,而是自行保留了 40% ,餘下的 60% 則用於 LBRY 生態系統的用戶,用戶可以在交易所購買交易。

SEC 認為 LBRY 處理其虛擬貨幣的行為符合「證券」的定義。

延伸閱讀:LBRY:我們輸了,對不起!SEC勝訴,LBC代幣被判為證券

延伸閱讀:區塊鏈Youtube夢碎!LBRY開發商:不久後可能倒閉,被SEC與美國法律害死

法院也認可了 SEC 的觀點,並認為:(i )LBRY 在公開場合的陳述讓潛在投資者意識到投資虛擬貨幣有潛在價值的客觀事實;(ii )LBRY 希望通過 LBRY 的中心化團隊的管理和創業努力去實現虛擬貨幣價值的增長;(iii )法律沒有規定兼具消費屬性和投資屬性的虛擬貨幣不能構成「投資協議」;(iv)SEC 從未聲明發行方只有在進行 ICO 時需要遵守《證券法》的註冊要求。所以,通過這個案例可以看出,想要進行 ICO 或者其他方式發行虛擬貨幣的項目方應該假設 SEC 會將其視為證券發行,從而採取對應的合規策略。

2.1.2 註冊或豁免

根據美國《證券法》,所有證券的發行或銷售只有兩種合規方式:(i )在 SEC 進行證券的登記註冊;或(ii )向 SEC 申請證券的豁免註冊。對於通過豪威測試(Howey test )的虛擬貨幣項目來說,SEC 的證券註冊並不適合,因為這種形式會帶來巨額成本以及嚴格的披露要求。所以 SEC 的註冊豁免,就成了虛擬貨幣項目的理想合規路徑。目前,項目方可以根據 Regulation D 、Regulation A+ 、Regulation S 等相關規定註冊豁免 [8] 。

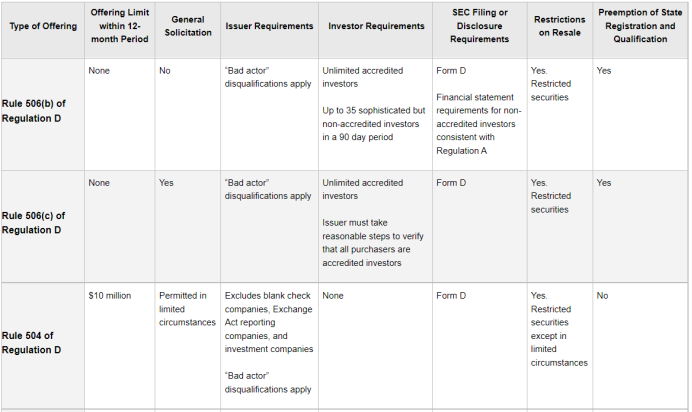

Reg D:針對美國合格投資者的私募發行。項目方最常申請的是 Reg D 下的豁免,Rule504、506(b)、506(c)各有各的優勢。最主要的是這三種條例均無需先行向 SEC 申請,只需要項目方在 ICO 後的 15 日內提交一份銷售通知,即 Form D。可以看出,Reg D 比較適合早期私募階段的 Crypto 項目,由於投資者以及融資金額相對可控,所以 SEC 的監管也相對比較寬鬆。

Reg S:針對美國境外發行,其一是在美國境外進行發行與交易;其二是發行對象必須不屬於美國公民。

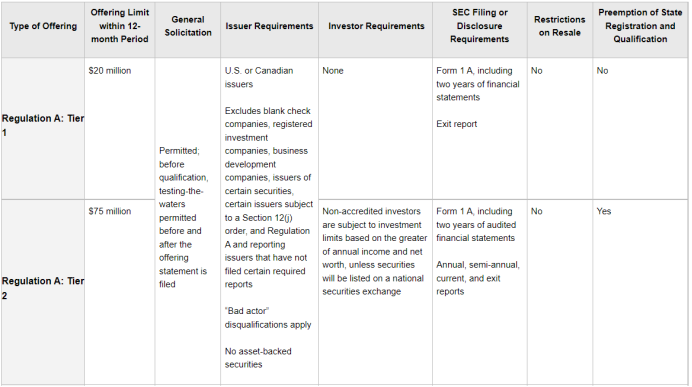

Reg A+:針對美國社會公眾。這就相當於一個小型 IPO 了,有了更加嚴格的資訊披露要求以及監管合規要求,以保護美國中小投資者的利益為核心訴求。

總的來說,其實 SEC 已經為虛擬貨幣的項目方提供了一條類似於 Web2 企業的合規融資的路徑,比如在早期階段適用於私募合格投資者的 Regulation D (類似於天使輪、A 輪 B 輪階段),以及適用於美國以外投資者的 Regulation S (類似於海外投資者戰略投資),以及後期適合社會公眾的 Regulation A+ (類似於 IPO )。但是從經濟效益角度考慮到註冊流程的複雜以及合規的成本,這條合規路徑並不划算。

那麼針對 SEC 可以給出的合規建議是:對於想要進行 ICO 的 Web3 項目方應該假設 SEC 會將其視為「證券」,從而採取對應的整體合規策略。這樣的合規建議的後果是:合規壓力迫使眾多新創 Web3 項目撤出美國(屬地),更有甚至有些項目將美國投資者(屬人)排除在外。

2.2 CFTC

美國商品期貨交易委員會(Commodity Futures Trading Commission,CFTC)是美國政府於 1974 年設立的獨立機構。美國國會授權 CFTC 管理和執行美國 1936 年《商品交易法》(Commodity Exchange Act of 1936,CEA)及其頒布的法規,主要負責監管美國商品期貨、期權和金融期貨、期權市場,旨在為了促進公眾利益和金融市場的健全,以保護市場參與者及公眾不受詐欺、市場操縱和其他破壞市場秩序行為的侵害。

早在 2015 年的一次針對 Coinflip, Inc. 的執法行動 [9] 中,CFTC 就將比特幣定義為 CEA 下的「商品」(CEA Section 1 a (9) of the Act defines “commodity” to include, among other things, “all services, rights, and interests in which contracts for future delivery are presently or in the future dealt in.” The definition of a “ commodity ” is broad [ … ] Bitcoin and other virtual currencies are encompassed in the definition and properly defined as commodities. ”)。

Coinflip, Inc. 運營著一家名為 Derivabit 的比特幣金融交易平台,為投資者撮合比特幣期權合約,在運營期間未遵守 CEA 及 CFTC 監管規定履行合規義務,從而受到 CFTC 的監管執法處罰。此外,現任 CFTC 主席 Rostin Behnam 也表示 CFTC 的監管框架已經具備監管數位資產市場大部分虛擬貨幣的能力,包含比特幣和以太坊以內。在 CFTC 官網 Digital Assets 的專欄裡也專門發布了關於數位資產(主要涉及虛擬貨幣)的資訊,明確告訴公眾:數位資產,包括所有虛擬貨幣,屬於「商品」 [10] 。

2.2.1 「商品」期貨交易的監管合規

根據 CEA 第 1 a(9)項的規定,CEA 項下的商品是一個非常寬泛的定義,其不僅包括實體商品,還可以包括無形商品,以及類似於碳排放權的權利與利益等(… all other goods and articles … and all services, rights, and interests … in which contracts for future delivery are presently or in the future dealt in)。此外,美國多個司法判例也認定虛擬貨幣是 CEA 定義下的「商品」,必須遵守 CEA 及相關法律規定並接受 CFTC 的監管。

在此基礎上,如果虛擬貨幣的交易滿足:(i)交易對象必須是 CEA 所定義的「非合格合約參與者」(non-eligible contract participant);(ii)交易是以保證金或槓桿的方式進行的(on a leveraged or margined basis);且(iii)商品在 28 天內並未「實際交付(actual delivery)」,那麼該種交易將被定義為 CEA 第 2(c)2 D 項下的「期貨交易(a contract of sale of a commodity for future delivery)」,那麼結果是提供交易的平台及從事交易的機構必須必須遵守 CEA 及相關法律規定並接受 CFTC 的監管。

在最近的一個 CFTC v. Ooki DAO 的執法案件中 [11] ,CFTC 不僅僅在其固有管轄範圍內進行監管,還意圖將責任主體拓展到 DAO 的成員。Ooki DAO 是一個去中心化自治組織,DAO 組織成員通過提案、投票等手段運營管理著一個名為 bZx 的去中心化 DeFi 協議。

CFTC 認為,bZx 協議交易的數字資產(虛擬貨幣)屬於 CEA 項下的 「商品」,此外,bZx 協議從事的交易屬於 CEA 定義的「期貨交易」,那麼 bZx 協議的實際控制人以及營運者就必須遵守 CEA 及相關法律規定並接受 CFTC 的監管。由於 Ooki DAO 從未在 CFTC 登記註冊,CFTC 就指控 Ooki DAO 通過向美國居民提供非法的槓桿和保證金交易,從而違反 CEA 以及 CFTC 的相關法律規定。

延伸閱讀:美國政府手伸向DAO!CFTC起訴Ooki DAO藉結構逃避監管、bZeroX處25萬鎂罰款

2.2.2 對 DAO 的監管探索

CFTC 在這個案件中對於違反期貨交易資質的指控並不新奇。值得注意的是,CFTC 還要求參與 Ooki DAO 投票治理的成員承擔個人責任。CFTC 的監管邏輯如下:

首先,據聯邦法律,Ooki DAO 符合非法人組織(unincorporated association)的定義,其由以下四個方面構成:(1)一個自願的個人團體(voluntary group of persons);(2)沒有組織性文件(without a charter);(3)由各方共識組成(formed by mutual consent);(4)以促進共同目標為目的(for the purpose of promoting a common objective)。

其次,CFTC 根據相關聯邦法律以及一系列州有關合夥法的判例,認定盈利性(for profit)非法人組織的成員需要對組織的行為承擔個人責任。這區別於 LLC 或 Corp 等法律實體能夠將實體責任與個人責任區分開來,這對於 DAO 來說是致命的。CFTC 將中心化實體與 Ooki DAO 組織進行類比,即 LLC 與 DAO 同樣控制著 bZx 協議,LLC 通過成員投票對 bZx 協議進行治理,而 Ooki DAO 同樣通過成員投票對 bZx 協議進行治理。因此,CFTC 表示:一旦 OOKI 虛擬貨幣持有者通過治理貨幣投票來影響 Ooki DAO 治理提案的結果,那麼該 Ooki 虛擬貨幣持有者就可以被認定為自願參與 Ooki DAO 治理而需要對 DAO 的行為承擔個人責任。

案件更多的細節還需要等到開完聽證會後才能確認。但是無疑,這次 CFTC 的監管行動在 Web3 行業裡引起了相當大的震動,最主要的原因是通過 DAO 投票參與治理的成員可能需要直接承擔法律責任。

雖然美國監管機構一直在擴大對數位資產方面的影響力,但令許多人驚訝的是,第一個對 DAO 出手的會是 CFTC,而不是 SEC。可能是因為 CFTC 發現這個案件的性質比較惡劣,因為創辦人公開承認他們創建一個 DAO 是為了逃避美國的監管。

2.3 FinCEN

美國金融犯罪執法局(Financial Crimes Enforcement Network ,FinCEN )成立於 1990 年,在 2001 年 9.11 事件後,因《美國愛國者法案》的要求被納入美國財政部,成為其下屬機構。FinCEN 主要負責監督和實施關於反洗錢(Anti-Money Laundering (AML)) 、打擊恐怖主義融資(Combating the Financing of Terrorism (CFT) )和客戶盡調(Know-Your-Customer (KYC) )等方面的工作,一方面,負責防範和懲罰國內外洗錢活動、打擊恐怖主義融資和其他金融犯罪,另一方面負責收集和分析金融交易資訊,通過研究金融機構的強制性披露資訊,追蹤可疑人員和活動。

FinCEN 的權利來自於美國《銀行保密法》(Bank Secrecy Act , BSA ),FinCEN 將虛擬貨幣視為 貨幣(value that substitute for currency and are therefore “ monetary instruments ” under the BSA ) [12]。根據 FinCEN 於 2019 年 5 月 9 日發布的 “ Application of FinCEN ‘ s Regulations to Certain Business Models Involving Convertible Virtual Currencies ” [13] ,明確了向美國人提供服務的虛擬貨幣「管理方」(如虛擬貨幣發行方,ICO 相關項目方)和「兌換方」(如 CEX 、DEX 這些虛擬貨幣交易所),如滿足資金傳輸者(Money Transmitter )的定義,則屬於 BSA 下的貨幣服務企業(Money Service Business ,MSB )。

所以,所有從事虛擬貨幣交易業務的主體都需要遵守 BSA 以及相關金融監管的規定並履行合規義務。FinCEN 的合規義務包括要根據 BSA 向 FinCEN 進行登記、報告、接受 FinCEN 的監管、建立相應的反洗錢合規體系、收集客戶信息並報告可疑的金融活動等一系列要求。

早在 2015 年,CFTC 就對 Ripple Labs Inc. 進行了 70 萬美元的監管處罰 [14] ,原因是 Ripple Labs Inc. 及其子公司 XRP II, LLC 故意違反 BSA 的規定,在未向 FinCEN 申請 MSB 牌照的情況下從事其虛擬貨幣 XRP 的銷售及兌換,並且未能建立相應的反洗錢合規體系,未能收集客戶資訊並報告可疑的金融活動。

也就是說,任何主體想要在美國開展合規虛擬貨幣交易業務(目前主要涉及的還是交易所領域),都需要向 FinCEN 申請註冊 MSB 牌照,實施全面的反洗錢風險評估和報告機制,特別是涉及到資金的跨境轉移,虛擬貨幣、法幣、穩定幣的兌換等。

孫割近期收購的火幣交易所(火必?)就在 2018 年宣布獲得美國 MSB 牌照,此外,據《紐約時報》報導稱,Twitter 最近也向 FinCEN 提交了成為 MBS 的註冊文件,為其進軍 Web3 支付鋪平道路。

延伸閱讀:火幣交易所改名「火必」!孫宇晨:火必必火,重回三大 (Huobi)

區別於中心化實體,特別需要注意的是 DeFi 領域,像 Tornado Cash 這樣的 DeFi 協議,通常是託管在以太坊區塊鏈上的去中心化智能合約,允許任何人通過互聯網接入進行交易。那麼針對智能合約如何合規就需要監管的明確,相信很快 DeFi 類項目都會面臨 FinCEN 的監管壓力。

2.4 OFAC

相比之下,同隸屬於美國財政部的 OFAC 擁有更廣泛的監管權限,其來源於 1977 年通過的《國際緊急經濟權力法》(IEEPA),OFAC 監督美國的所有金融交易,並可製裁任何對國家安全構成威脅的個人、實體或國家。

美國海外資產控制辦公室(The Office of Foreign Assets Control of the US Department of the Treasury,OFAC),成立於 1950 年,是美國財政部下屬機構,其使命在於管理和執行所有基於美國國家安全和對外政策的經濟和貿易制裁,包括對一切恐怖主義、跨國毒品和麻醉品交易、大規模殺傷性武器擴散行為進行金融領域的製裁。

OFAC 雖然名聲相對較小但權力很大,通常針對國家、實體或個人發布制裁清單,對違反 OFAC 規定並與製裁清單內的國家、實體或個人進行交易的行為實施處罰,同時,經特別立法授權可對美國境內的所有外國資產進行控制和凍結。

在今年 6 月,OFAC 宣布對一個虛擬貨幣混幣應用平台 Blender.io 進行製裁 [15] ,稱其支持駭客組織 Lazarus Group 超過 2,050 萬美金的洗錢活動,該駭客組織由朝鮮民主主義人民共和國 (DPRK) 支持並於 2019 年被美國製裁。

OFAC 制裁的原因是其為美國境內外非法網絡活動提供實質性的(Materially )協助、贊助或金融和技術上的支持,這些行為可能對美國的國家安全、外交政策、經濟健康、金融穩定造成重大威脅。OFAC 凍結了 Blender.io 所有的在美資產並禁止美國實體或個人與 Blender.io 進行任何交易。

再來看 Tornado Cash 案件 [16] ,在今年 8 月,OFAC 的官網顯示,Tornado Cash 為美國境內外非法網路活動提供實質性的(Materially)協助、贊助或金融和技術上的支持,自 2019 年創建以來已用於洗錢價值超過 70 億美元的虛擬貨幣,其中包括為 OFAC 制裁清單上的實體、個人提供支持,這些行為可能對美國的國家安全、外交政策、經濟健康、金融穩定造成重大威脅,因此受到 OFAC 的制裁。

這與 OFAC 制裁 Blender.io 的邏輯相同,區別在於這是 OFAC 首次對鏈上去中心化智能合約直接制裁。Tornado Cash 是一個智能合約,創始人在此前就將所有管理手段都已經移交,使其成為一個完全去中心化,自主營運的鏈上協議。這就引起了 Web3 行業對 OFAC 監管權限的擔憂,是否擴大解釋了 OFAC 的監管權限?

延伸閱讀:非營利機構Coin Center為Tornado伸冤,狀告美財部和OFAC「越權違憲」

此外,Coinbase 以及 Coin center 等一些 Web3 組織更是對 OFAC 提起訴訟,稱 OFAC 無權限制對軟體程序進行製裁,因為軟體代碼是一種言論的一種表達形式,並且可能侵犯美國憲法《第一修正案》的公民言論自由及個人隱私的權利(援引 1996 年的著名判例 Bernstein v. the US Department of State)。

2.5 IRS

美國國家稅務局(Internal Revenue Service ),隸屬於美國財政部。2014 年 3 月,IRS 出於稅收目的,將數位資產定義為「財產(Property )」 [17] ,這區別於 CFTC 將數字資產定義為「商品」,SEC 將部分數位資產定義為「證券」,FinCEN 將數位資產中的虛擬貨幣定義為「貨幣」。在此基礎上,IRS 已設置相應的徵稅指導,適用於財產交易的一般稅收原則也適用於使用數位資產的交易。由於稅收問題過於復雜,這裡不多作敘述。

三、正在醞釀的 Web3 金融監管方案

「確保 Web3 革命發生在美國!」這是美國共和黨眾議員 Patrick McHenry 在 2021 年底的數位資產聽證會上的吶喊,他還提到一個非常關鍵的點,即立法要為創造者和企業家在 Web3 的創新上提供必要的清晰定義,這將促進 Web3 市場蓬勃發展,並通過制定明確的規則來預防欺詐和操縱,從而保護投資者、消費者 [18]。

的確,可以看出美國監管機構從最初僅將數字資產納入各自的管轄範圍,到目前也將數位資產衍生出來的營運方、發行方等納入監管,並且在不斷探索監管路徑。

但是存在的問題是,對於 Web3 的科技創新,美國監管機構並未就許多類似 DeFi、DAO、去中心化智能合約等新興主體概念以及責任範圍給出一個明確的定義,這就造成了監管在進一步探索路徑的時候,容易引起 Web3 行業的恐慌,甚至擔心監管的進一步措施將遏制 Web3 科技創新的發展,尤其是 OFAC 對類似於 Tornado Cash 這樣的隱私應用混幣器「一刀切」式的制裁。所以,通過何種監管方式既能保證鼓勵科技創新,又能遏制非法活動,保護投資者利益,就顯得至關重要了。

延伸閱讀:Defi 首例!美國財政部將 Tornado.Cash 列制裁名單,來往地址將被黑名單凍結

美國在完善監管方面非常值得期待,經過多方的努力,「確保 Web3.0 革命發生在美國」已經成為美國決策層的共識。2022 年 6 月來自 Wyoming 州的美國共和黨參議員 Cynthia M. Lummis 提交了一份名為《負責任的金融創新法案》(Responsible Financial Innovation Act)[19] 的立法提案(目前還在在委員會審議階段),該法案能與現行法律結合,為數位資產創建一個較為全面的監管框架,試圖務實地回應目前數位資產金融監管上存在的問題,旨在消費者保護、監管透明、促進金融創新及市場靈活性中取得平衡。

該法案對 SEC 和 CFTC 的監管範圍、數位資產的定義作出了更為明確的劃分,也對數位資產的稅收、支付型穩定幣、數位資產交易所、數位資產服務商、數位資產自律協會及金融創新諮詢委員會等方面作出了規定。可以說,該法案是目前美國最全面的數位資產監管法案,其監管框架和思路值得借鑒。

除此之外,白宮也於今年 9 月 16 日發布了 “ First-Ever Comprehensive Framework for Responsible Development of DigitalAssets ” [20] ,旨在促進多部門合作,為數字資產的監管提供更為清晰的方向。同時,我們看到金融穩定理事會(Financial Stability Board, FSB )以及 IMF 等國際金融組織都在著手準備建立針對數字資產的監管框架 [21] 。

目前這個 Web3「狂野西部」時期,非常像 2008 年金融危機之後,2010 年 Dodd-Frank 法案 [22] 出台之前的時期。Dodd-Frank 法案從防範金融系統性風險,保護消費者利益角度出發,重新構建美國金融秩序,期望以此恢復對美國金融體系的信心。

Dodd-Frank 法案主要包括以下內容:(i )實施系統性風險監管,進行監管機構及監管功能重組,成立金融穩定監管委員會(FSOC ),改變金融機構「大而不能倒(Too Big Too Fail )」局面;(ii )採用沃爾克規則(Volcker Rule ),限制銀行等金融機構進行自營交易,從而使銀行等金融機構從之前的混業經營時代回到分業經營時代;(iii )加強衍生品市場監管,監督過度投機行為;(iv )設立消費者金融保護局(CPFA ),加強消費者和投資者保護。

我們來簡單類比目前 FTX 暴雷後的情況:造成危機的主要原因或原因之一都是高槓桿;由於自營交易板塊 Alameda 的嚴重虧損,造成 FTX 金融機構的風險,並且很快傳導至整個虛擬貨幣市場,形成系統性風險;監管機構管轄權限受限,沒有一個統一的跨部門的協調機構,導致罪魁禍首依然逍遙法外;消費者無處尋求保護。恩?有沒有很熟悉?依舊是當年的味道。

四、寫在最後

雖然目前美國國會堆積著大幾十部關於數位資產的法案待審議,但是隨著 2022 年數位資產市場眾多黑天鵝事件的出現,尤其是 FTX 暴雷之後,必然將加速美國進一步完善 Web3 的金融監管的決心,以期在打擊違法犯罪的同時,促進科技創新,確保 Web3 革命發生在美國???

最後援引 SEC 委員 Hester Peirce 的一段話作為結尾:「許多科技創新的實驗都會失敗,但失敗可以為未來的成功指明方向。因此,為科技創新提供寬廣的實驗空間至關重要,同時採取適當的保護措施以減輕傷害。這樣的實驗能為監管者和市場參與者提供寶貴的經驗 [23] 。」

📍相關報導📍

SEC該扛責!女股神:早放行比特幣ETF,本可救很多FTX受害者

以太坊定調證券?CFTC主席態度大轉:加密貨幣僅比特幣該視為商品

CFTC主席首談FTX》如獲現貨市場監管權,能更佳保護投資者;擔憂DeFi不受管控

自爆?CME執行長意外脱口 「我賄賂了CFTC」;嗆初見SBF就知有鬼