Grayscale 研究團隊將密切關注其在 2024 年 4 月減半前後的發展,因為我們相信比特幣的未來光明璀璨。本文源自灰度於所著文章《2024 Halving: This Time It’s Actually Different》,由吳說區塊鏈整理、編譯及撰稿。

(前情提要: 減半倒數2個月》Bitfinex:BTC已進入拉漲週期,下一步埋伏山寨幣爆發)

(背景補充: 萬人調查:84%相信比特幣減半後迅速攻克6.9萬鎂、70%投資者計畫加倉)

隨著我們越來越接近 2024 年的減半,比特幣不僅僅依舊活著,它還在進化。隨著美國對現貨比特幣 ETF 的歷史性批准和資金流向的變化,比特幣市場的結構正在發生變化。在這篇文章中,我們將深入探討減半的含義、重要性以及對比特幣表現的歷史影響。然後,我們將檢視比特幣的當前格局,以及為什麼與僅僅一年前相比,情況大不相同。

- 供應影響:比特幣的發行量將在 2024 年 4 月左右減半。儘管礦工在短期內面臨收入挑戰,但基礎的鏈上活動和積極的市場結構更新使得這次的減半在根本上與以往不同。

- 礦工處境:面對減少的區塊獎勵收入和高昂的生產成本,礦工通過發行股權 / 債務和出售儲備籌集資金,試圖緩解短期財務壓力。

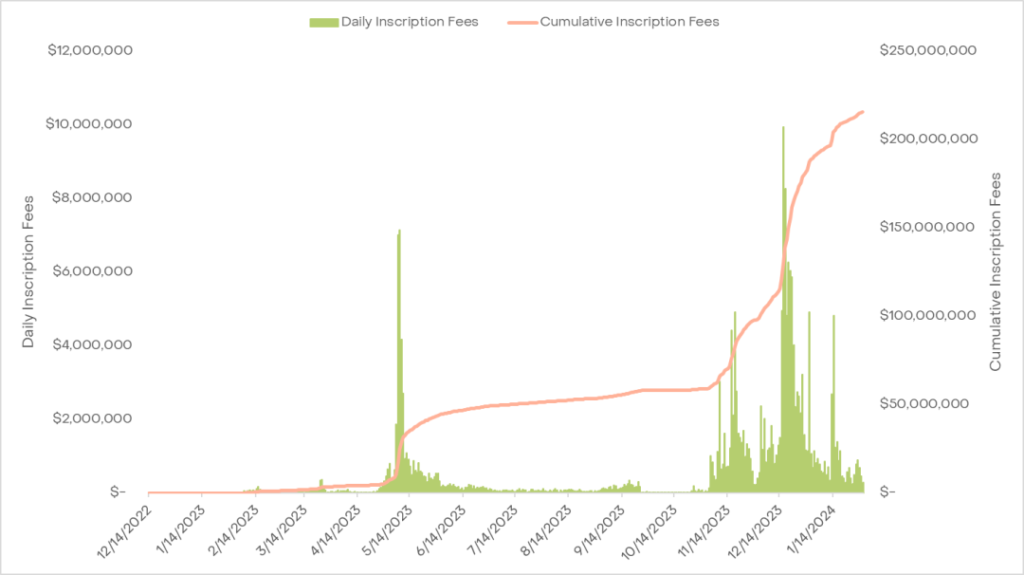

- 鏈上活動持續增長:銘文的出現使得鏈上活動煥發新生,截至 2024 年 2 月,已有超過 5900 萬個類似非同質化代幣(NFT)的收藏品被銘刻,為礦工帶來了超過 2 億美元的交易費用。預計這一趨勢將持續下去,得益於開發者的重新關注和比特幣區塊鏈上的持續創新。

- 比特幣 ETF 對市場的影響:比特幣 ETF 的持續採用可能會顯著吸收賣壓,潛在地重塑比特幣的市場結構,提供新的穩定需求來源,這對價格是積極的。

減半是什麼?

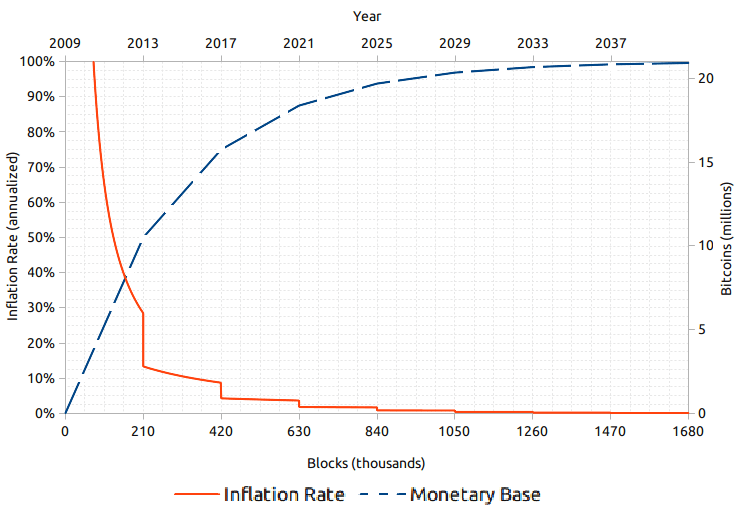

新比特幣是通過一種稱為 「挖礦」 的過程生成的,電腦通過解決計算密集型問題來獲得新比特幣的區塊獎勵。比特幣的發行受設計限制 —— 大約每四年,挖礦獎勵 「減半」,實際上也減半了新代幣的發行數量。

這種通貨緊縮的特性是許多比特幣持有者的根本吸引力所在。儘管法定貨幣供應依賴於中央銀行,而貴金屬供應受自然力的影響,但比特幣的發行速度和總供應量自其誕生以來就由其基礎協議規定。固定總供應量與逐漸降低的通貨膨脹率的結合不僅創造了稀缺性,而且將通貨緊縮特性內嵌到比特幣中。

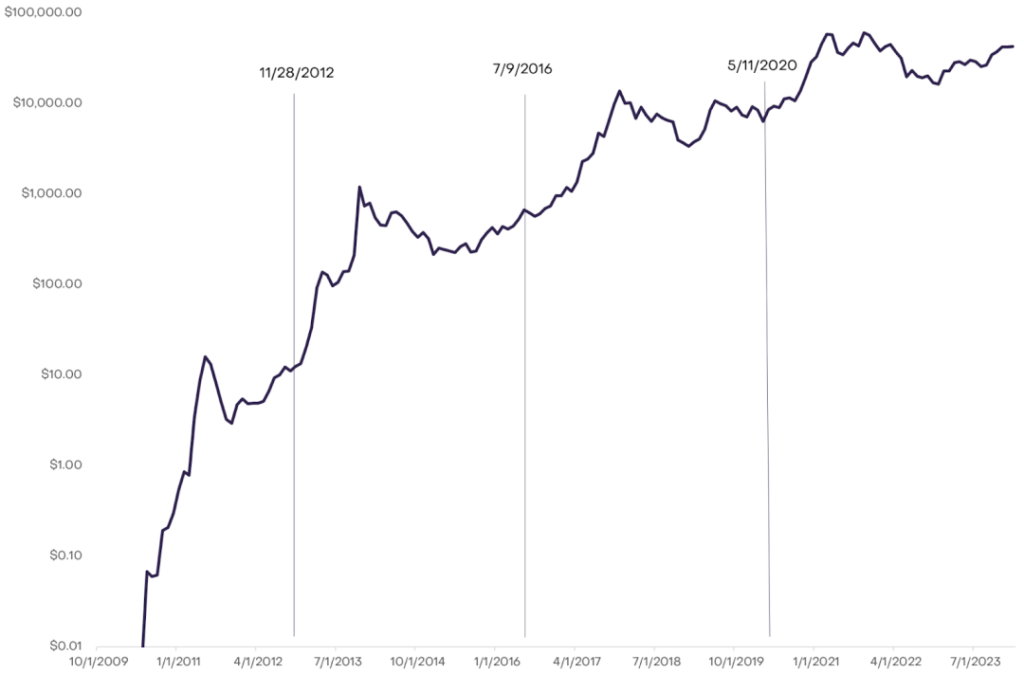

除了顯而易見的供應影響外,圍繞比特幣減半的引人注目的興奮和期待還源於其與比特幣價格上漲的歷史關聯:

然而,重要的是要理解,減半後的比特幣價格上漲並不是一定會發生的。鑑於這些事件備受期待,如果價格激增是確定的,理性投資者很可能會提前購買,導致減半之前價格上漲。這就引出了像 Stock-to-Flow 模型這樣的框架。

雖然它通過將稀缺性與價格上漲相關聯而建立了視覺上吸引人的圖表,但該模型忽視了這種稀缺性不僅是可預測的,而且是廣泛提前知道的事實。通過觀察其他採用類似減半機制的加密貨幣,如萊特幣,我們可以得出這一結論,後者並沒有在減半後持續看到價格上漲。這表明,儘管稀缺性有時會影響價格,但其他因素也起著重要作用。

與將減半後的價格上漲歸因於減半本身不同,似乎這些時期與重大的巨集觀經濟事件相吻合。例如,在 2012 年,歐洲債務危機突顯了比特幣在經濟動盪中作為替代價值儲存的潛力,導致其價格從 12 美元上漲到 2013 年 11 月的 1100 美元。

類似地,在 2016 年的首次代幣發行熱潮中 —— 將超過 56 億美元注入到山寨幣中 —— 間接地也使比特幣受益,將其價格從 650 美元上漲到 2017 年 12 月的 20,000 美元。尤其值得注意的是,在 2020 年的 COVID-19 大流行期間,大規模的刺激措施加劇了通貨膨脹擔憂,可能會將投資者推向比特幣作為避險工具,導致其價格從 8600 美元上漲到 2021 年 11 月的 68,000 美元。

這些宏觀經濟不確定性和對替代投資選擇的探索似乎與比特幣引起的興趣增加的時期相吻合,巧合地發生在減半之時。這種模式表明,儘管減半有助於強化比特幣的稀缺性敘事,但更廣泛的經濟背景及其對投資者行為的影響也可能對比特幣的價格產生重大影響。

儘管未來的巨集觀經濟環境仍然不確定,但減半對比特幣供應結構的影響是確定的。讓我們深入探討一下。

礦工威脅

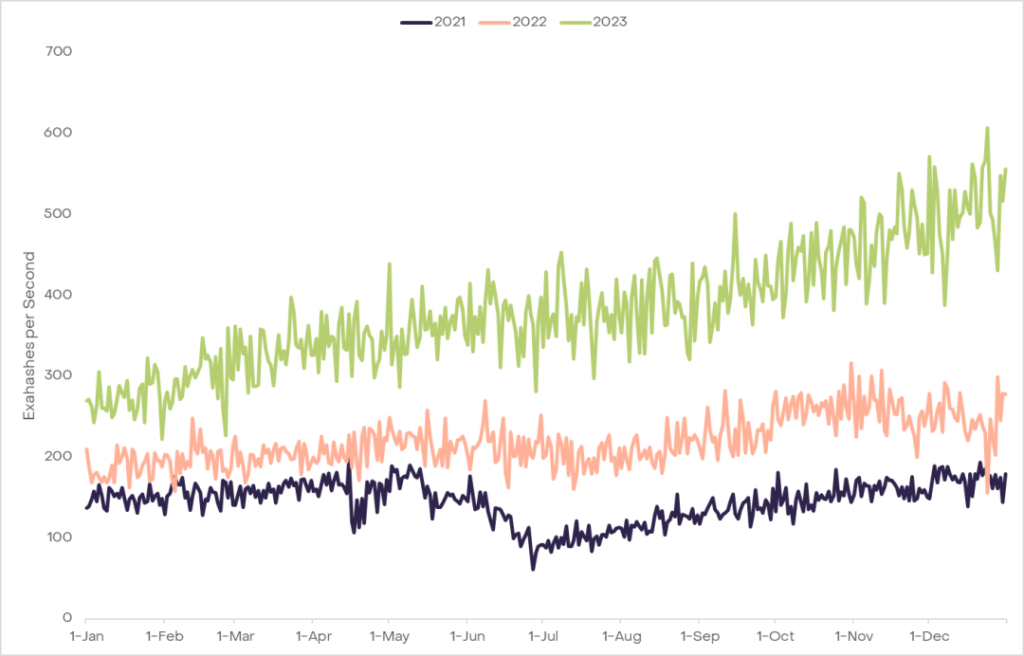

減半對比特幣礦工構成了挑戰。隨著比特幣發行量從每個區塊的 6.25 個 BTC 減少到 3.125 個 BTC,礦工從區塊獎勵中獲得的收入實際上減少了一半。此外,支出也在增加。hash率是衡量用於在比特幣網路上挖礦和處理交易的總計算能力的指標,是計算礦工支出的關鍵輸入。

2023 年,7 天平均hash率從 255 EH/s 飆升到了 516 EH/s,增長了 102%,明顯超過了 2022 年的 41% 的增長率。這一激增部分是由於比特幣在 2023 年全年價格的上漲以及公司為應對良好的市場條件而獲取更高效的挖礦裝置,突顯了礦工面臨的不斷加劇的挑戰。收入下降和成本增加的結合可能會使許多礦工在短期內處於緊張狀態。

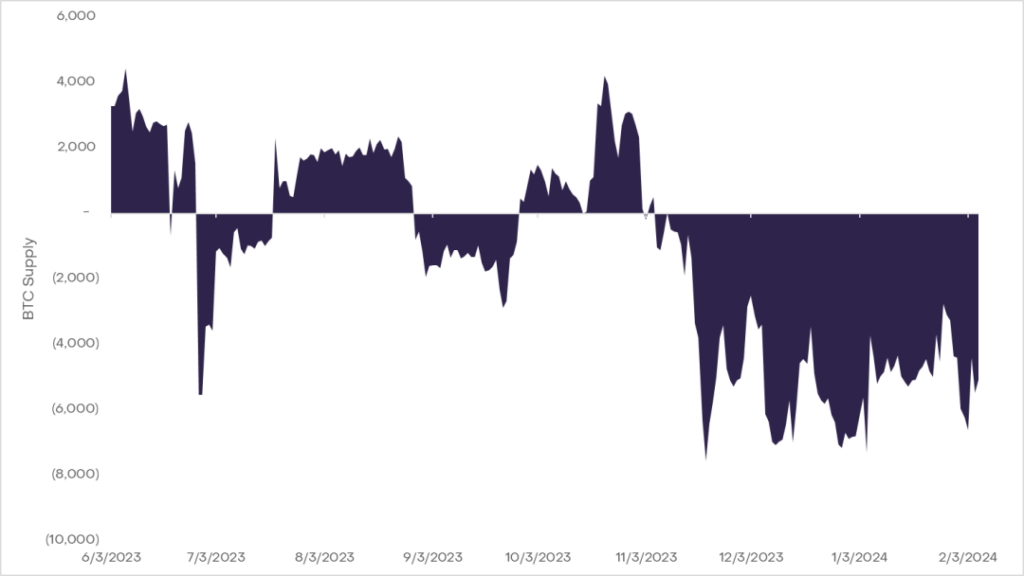

雖然情況可能看似嚴峻,但有證據表明,礦工早已為減半的財務後果做好了準備。2023 年第四季度,有礦工明顯將他們的比特幣鏈上持倉出售,可能是為了在減少區塊獎勵之前提前建立流動性。此外,重大的籌資活動,如 Core Scientific 的 5500 萬美元股權發行、Stronghold 的 1500 萬美元股權融資和 Marathon Digital 雄心勃勃的 7.5 億美元混合股權融資,突顯了行業在增強儲備方面的主動態度。

這些舉措共同表明,比特幣礦工在短期內至少能夠很好地應對即將到來的挑戰。即使一些礦工完全退出市場,導致hash率下降,也可能會導致挖礦難度調整,潛在地降低剩餘礦工每個幣的成本,並保持網路的平衡。

儘管區塊獎勵的減少帶來了挑戰,但在比特幣生態系統內,銘文和 L2 的作用越來越大,最近已經成為了有前景的應用案例。這些創新可能為礦工提供了一線希望,可能會提高交易吞吐量並增加網路的交易費用。

銘文

正如我們之前探討過的那樣,銘文(「ordinals」)代表了比特幣生態系統內的一項開創性創新。從簡單的影象到自定義的 「BRC-20」 代幣,數位收藏品可以被獨特地 「銘刻」 到特定的聰(比特幣的最小單位,因為每個比特幣可分成 1 億聰)。這種新的比特幣實用性維度已經刺激了顯著增長:迄今為止,已經有超過 5900 萬資產被銘刻,為礦工帶來了超過 2 億美元的交易費用(陳列 5)。

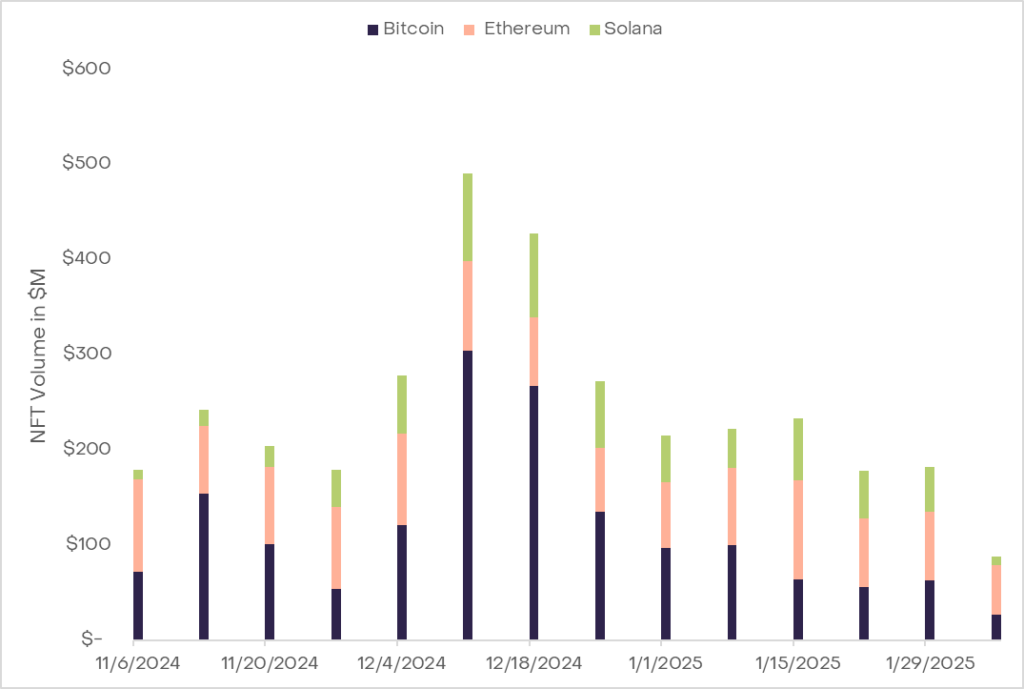

網路費用的激增產生了深遠影響,特別是在 2023 年 11 月 20 日,比特幣網路的交易費首次超過了以太坊網路,創下了最近歷史上的新紀錄。自序數銘文問世以來,礦工從銘文費中獲得超過總交易費的 20% 已經有多次。即使與其他鏈上 NFT 的總量相比,比特幣在 2023 年 11 月和 12 月的 NFT 交易量中也佔據了主導地位,這是 2022 年底很少有人能預料到的發展。

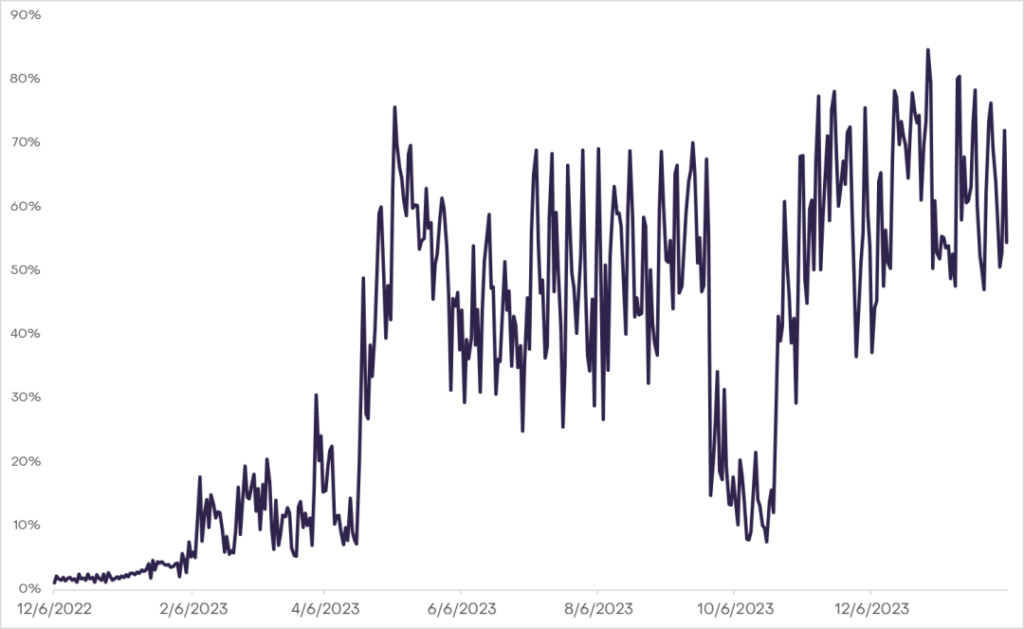

銘文的成功對比特幣網路產生了影響。隨著時間的推移,隨著區塊獎勵的減少,礦工如何被激勵來保護網路的問題變得更加緊迫。由於來自序數的交易費已經約佔總礦工收入的 20%,這種新興的銘文活動趨勢為通過增加交易費來維持網路安全提供了一條新路徑,至少目前是這樣。

然而,這一成功也凸顯出了可擴展套件性挑戰,因為使用者將不得不承擔更高的交易費用。這可能會阻礙使用者進行像轉帳這樣的基本交易。此外,比特幣的架構限制了可程式設計性,這進一步限制了開發能夠使用這些銘文的複雜應用程式的障礙。這種情況強調了需要擴展套件解決方案,既可以增加吞吐量以進行高效交易,又可以擴展套件用例,比如交易 NFT 和 BRC20 代幣。

作為迴應,社群正在探索類似以太坊所採取的 Layer 2 Rollups 等途徑,以增強可擴展套件性和可用性。對支援 Taproot 的錢包越來越感興趣,這些錢包通過增強的隱私和效率功能提供了更高的可程式設計性,表明了共同應對這些挑戰的舉措。隨著比特幣主鏈上的交易費用的增加,L2 網路的發展成為可能邁出的一步。

正如我們在之前關於銘文的文章中所討論的那樣,銘文的復興和 BRC-20 代幣的引入已經在比特幣社群內引發了一場文化轉變,吸引了一批新的開發人員,他們對網路擴展軟體的可能性感到興奮。這種轉變可以說是比特幣最重要的發展之一,因為它不僅使生態系統多樣化,還為社群注入了新的觀點和創新專案,推動著未來的發展。

在現有的第二層(L2)解決方案中,一些已經在默默為這種演變奠定基礎多年。Stacks 是一個引入了完全表示式智慧合約到比特幣的平臺。它促進了各種利用比特幣安全性的去中心化應用程式(dApps)的開發,使功能從 DeFi 到 NFTs 都得以實現。這些 dApps 代表了比特幣向多方面生態系統過渡的前端,能夠支援各種基於區塊鏈的應用程式。

ETF 資金流

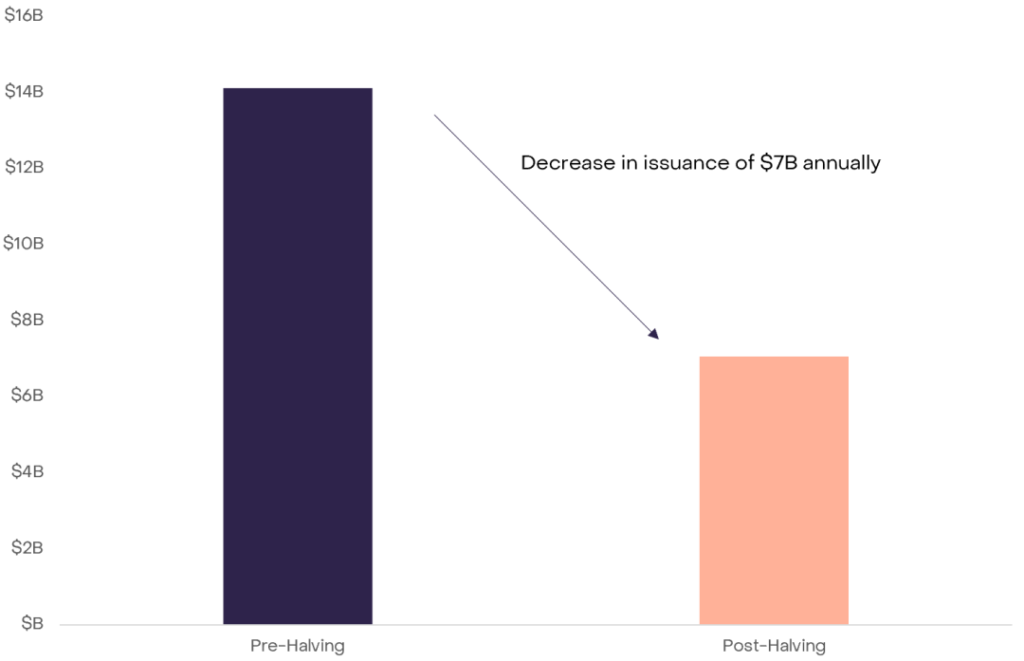

除了基本上積極的鏈上基本面之外,比特幣的市場結構看起來有利於減半後的價格。從歷史上看,區塊獎勵給市場帶來了潛在的賣壓,可能導致所有新挖掘的比特幣都被出售,從而影響價格。目前每個區塊挖掘的 6.25 比特幣相當於每年約 140 億美元(假設比特幣價格為 43,000 美元)。

為了維持當前的價格,每年需要相應的購買壓力為 140 億美元。減半後,這些需求將減半:每個區塊只有挖掘的 3.125 比特幣,這相當於每年減少到 70 億美元,有效減輕了賣壓力。

ETFs 一般為更廣泛的投資者、財務顧問和資本市場配置者提供了獲取比特幣倉位的途徑,隨著時間的推移,這可能會導致主流採用的增加。在美國現貨比特幣 ETF 獲得批准之後,這些新推出的產品在最初的 15 個交易日內的淨流入額達到了約 15 億美元,幾乎相當於三個月的潛在減半後的賣壓。雖然最初幾天內淨流入額激增可能是由於最初的興奮和被壓抑的需求,但假設在持續的比特幣生態系統採用和成熟的情況下,淨流入額保持穩定狀態,ETF 流動性可能會對來自挖礦發行的持續賣壓起到一定的抵消作用。對每日淨流入額從 100 萬美元到 1000 萬美元的敏感性分析表明,在較高階,拋售壓力的減少可能會反應出另一次減半的效果,以積極的方式從根本上轉變比特幣的市場結構。

結論

比特幣不僅經受住了熊市的風暴,而且還以過去一年的發展挑戰了過時的認知。雖然它長期被譽為數位黃金,但最近的發展表明,比特幣正在演變成為更重要的東西。受到鏈上活動的激增的推動,受到重大市場結構的勢頭的支撐,並且以其固有的稀缺性為背書,比特幣顯示出了其韌性。Grayscale 研究團隊將密切關注其在 2024 年 4 月減半前後的發展,因為我們相信比特幣的未來光明璀璨。

📍相關報導📍

美國銀行進軍比特幣現貨ETF》敦促SEC修改加密資產定義,要爭奪託管服務大餅