RWA(真實世界資產)是當前 DeFi 意欲結合的新賽道,但近期「壞帳」造成的打擊卻讓不少人聞之生畏,這都要從Goldfinch和USDR脫鉤開始講起..

(前情提要:萬字解讀》Solana生態RWA賽道的發展現狀 )

(背景補充:數位港元eHKD完成貸款測試,順暢RWA「代幣化物業抵押」,月底遞交試點計劃書 )

真實世界資產 RWA 無疑是當下 Crypto 行業內最火爆的概念之一。

Maker 作為先驅代表,通過打通了對美債的收益視窗,吃到了高息週期的時代紅利,進而放大了 DAI 的市場需求,最終在大盤走低之時逆向推高了自身市值。此後,諸如 Canto 、 Frax Finance 等專案也通過類似策略取得了一定成功,前者在月內已經實現了幣價翻倍,後者剛剛借 V3 版本推出的 sFRAX 規模增速也相當驚人。

那麼,RWA 概念真的如此 「簡單、好用」,以至於總是能夠穩定、快速地改善專案基本面嗎?近期市場上的兩則教訓告訴我們,情況或許並沒有那麼簡單。

Goldfinch 壞帳事件

其一是 Goldfinch 的壞帳事件。

Goldfinch 的定位為去中心化的借貸協議。2021 年來,Goldfinch 曾完成過總額高達 3700 萬美元的三輪融資(100 萬美元、 1100 萬美元、 2500 萬美元),其中後兩輪均由 a16z 領投。

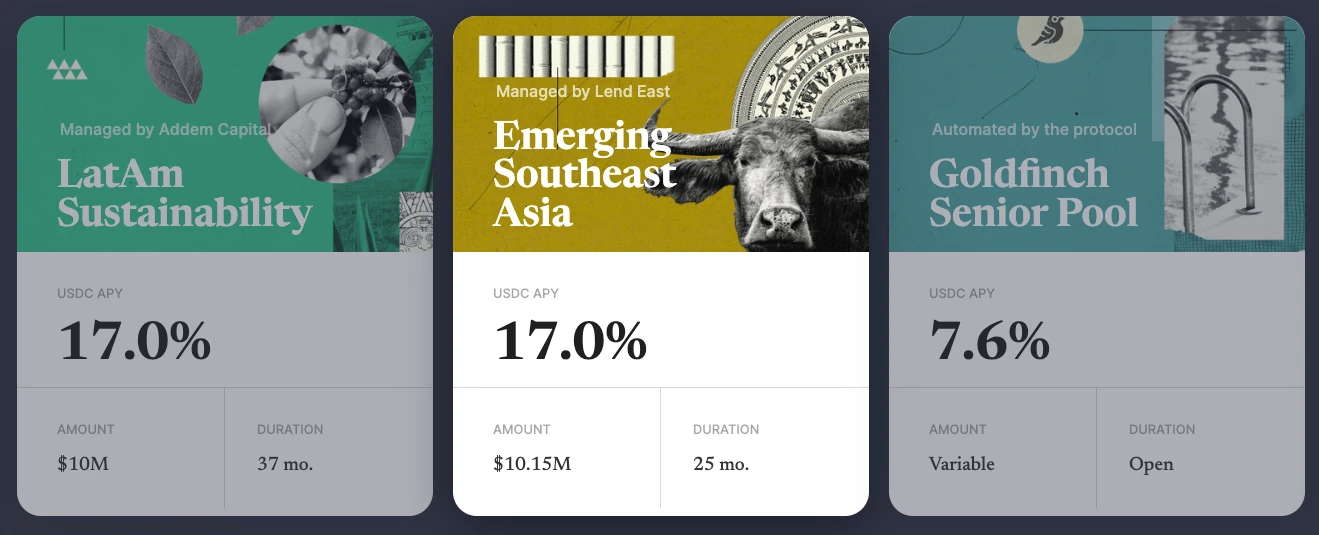

與 Aave 、Compound 等傳統借貸協議不同,Goldfinch 主要服務於真實世界的商業信貸需求,其大致的運作模式可分為三層。

「使用者」作為資方,可向由不同「借款人」管理的不同主題流動性池內注入資金(一般是 USDC),繼而賺取利息收入(收益來自於真實商業利潤,普遍高於 DeFi 常規水平);

「借款人」一般是來自於全球各地的專業金融機構,其可以根據自身的業務經驗,將所管理的流動性池內的資金分配給那些存在需求的真實世界「企業」;

「企業」在獲得資金後,將投資發展自身業務,並定期將收益的一部分用於向「使用者」償還借貸利息。

在整個流程之中,Goldfinch 會對「借款人」的資質進行稽核,並約束所有借貸條款的細節,以 「保證」(現在看來多少有些諷刺)資金安全。

然而意外還是發生了。10 月 7 日,Goldfinch 通過治理論壇披露,「借款人」 Stratos 所管理的流動性池出現了意外狀況,該池的總規模為 2000 萬美元,預計損失則高達 700 萬美元。

Stratos 是一家有著十餘年信貸業務經驗的金融機構,其本身也是 Goldfinch 的投資方之一,從資質來看似乎已經挺 「靠譜」 了,但顯然 Goldfinch 仍低估了其中的風險。

根據披露,Stratos 把 2000 萬美元中的 500 萬美元分配給了一家叫作 REZI 的美國房地產租賃公司,又把另外 200 萬美元分配給了一家名為 POKT 的公司(業務不明,Goldfinch 稱不瞭解這筆錢被拿去幹了啥…),兩家公司均已停止償息,因此 Goldfinch 已將這兩筆頭存減記為 0 。

事實上,這並非 Goldfinch 第一次出現壞帳問題。今年 8 月,Goldfinch 就曾披露借給非洲摩托車租賃公司 Tugenden 的 500 萬美元或將無法收回本金,原因是 Tugenden 瞞報內部子公司之間的資金流向,盲目擴大業務致使大額虧損。

接連出現的壞帳問題已對 Goldfinch 社群的信心造成了嚴重打擊,在關於 Stratos 事件的披露頁面下方,不少社群成員均對協議透明度以及審查能力提出了質疑。

延伸閱讀:RWA不能信?Goldfinch借貸連爆2次壞帳,1200萬美元打水漂

USDR 脫錨事件

10 月 11 日,由實體房地產(emmm,這波屬於雙殺…)支援的穩定幣 USDR 開始出現嚴重脫錨,目前折價依舊未能緩解,僅報 0.515 美元。根據其 4500 萬的流通規模計算,持倉使用者的總損失接近 2200 萬美元。

USDR 系由 Tangible 於 Polygon 鏈上開發,可通過抵押 DAI 和 Tangible 原生代幣 TNGBL 進行鑄造,DAI 的抵押鑄造比為 1: 1 ,而出於風險考慮,TNGBL 的抵押規模則被限制為不得超過 10% 。

之所以強調「實體房地產支援」,是因為 Tangible 會把抵押資產中的絕大部分(50% – 80% )用於在英國投資實體房產(購入後會鑄造相應的 ERC-721 憑證),並通過房屋租賃為 USDR 持有者提供額外收入,從而提高 USDR 的市場需求,並藉此將規模極大的房地產市場連線至 Crypto 世界。

考慮到使用者潛在的贖回需求,Tangible 也會在抵押資產中預留一定的 DAI 和 TNGBL,DAI 的預留規模為 10% – 50% ,TNGBL 的預留規模則為 10% 。然而,Tangible 顯然低估了擠兌狀況下的贖回需求量級。

10 月 11 日凌晨,USDR 財庫中仍預留了 1187 萬枚 DAI,但在 24 小時內,使用者贖回了上千萬枚 USDR 並將其兌換為 DAI、TNGBL 等流動性更高的資產進行拋售,這也導致 TNGBL 價格腰斬,間接連帶著該部分抵押資產的縮水,進一步加劇了脫錨狀況。

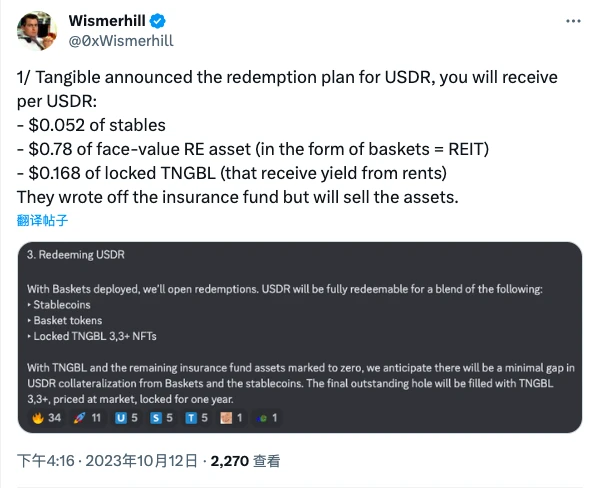

事後,Tangible 已公佈了共三步的處置方案:

- 一是強調 USDR 仍有 84% 的抵押率;

- 二是將其所擁有的房產代幣化(如果沒有需求則會考慮直接清算房產);

- 三是通過 「穩定幣 + 房產代幣 + 鎖倉 TNGBL」 的形式贖回 USDR。

根據海外 KOL Wismerhill 的估算,USDR 持有人預計將會被返還:

價值 0.052 美元的穩定幣;

價值 0.78 美元的房產代幣 ;

價值 0.168 美元的鎖倉 TNGBL。

總而言之,賠付或許能給持有者 「回回血」,但 USDR 已註定即將成為歷史,這場以房地產為主體的 RWA 嘗試最終還是以失敗而告終了。

延伸閱讀:RWA失靈?由房地產支持的穩定幣USDR「嚴重脫鉤」一度逼近$0.5

經驗與教訓

從 Maker 等協議的成功,以及 Goldfinch 以及 USDR 的失敗上,我們或許可以大致得出如下幾點教訓。

一是關於鏈下資產類別的選擇問題。

綜合考慮風險等級、定價清晰度、流動性狀況等因素,美債依然是當下唯一得到了充分驗證的資產類別,房地產、企業貸款等非標資產的各種相對劣勢均會給整個業務流程帶來額外的摩擦,進而阻礙其實現大規模的採用。

二是關於鏈下資產與鏈上代幣的流動性解綁問題。

分析師 Tom Wan 在提及 USDR 脫錨原因時表示,Tangible 本可將代表房地產的鏈上憑證以 ERC-20 形式鑄造,但卻選擇了以相對 「固化」 的 ERC-721 形式,這使得 DAI 預留儲備被耗盡之後,協議空有抵押房產卻無法繼續兌付。房地產的流動性雖差,但 Tangible 本可通過額外設計在鏈上改善這一情況。

三是鏈下資產的審查、監督問題。

Goldfinch 接連兩次的壞帳事件已暴露了其對鏈下真實執行狀況的管理失能,即便是在協議內啟動了專門的審查角色,在「借款人」管理上也選擇了相對可信的自家資方,但最終還是沒能避免資金的濫用。

四是鏈下壞帳的催收問題。Crypto 無國界的特性賦予了鏈上協議無視地域(監管因素除外)開展業務的自由度,但當問題出現時,這也意味著協議很難執行具體到區域性地區的壞帳催收,尤其是在那些法律法規尚不健全的地區,實操難度只會無限放大。以 Goldfinch 最早的壞帳事件為例,你能想像幾個紐約白領跑去烏干達找那些租摩托車的人要錢嗎……

延伸閱讀:免清算借貸協議的可行性:DeFi 的高收益和靈活性能兩者兼得?

總而言之,RWA 為 Crypto 帶來了關於增量市場的想像空間,可截至當下,似乎只有 「無腦梭哈」 美債這一條路行得通。然而,美債的吸引力又與巨集觀貨幣政策息息相關,若前者的收益率隨著後者的轉向而開始走低,這條路能否繼續保持通暢也將被打上個問號。

屆時,圍繞著 RWA 的期望或將轉向至其他資產類別,這將要求從業者們去直面挑戰,劈開新的道路。