比特幣因為不能產生正向現金流,而被巴菲特等老牌投資者反對。對於比特幣的持有者,如果僅持有原生比特幣,則無法使用各類 DeFi 協議,享受不到流動性挖礦帶來的收益。作為市值最大以及流動性最好的加密貨幣,如果無法將比特幣資產的市值轉化為各類金融應用的底層,這也限制了 DeFi 的發展。

(前情提要:巴菲特股東會|查理蒙格:比特幣的發展「令人作嘔」、違背文明社會利益)

(事件背景:90天暴增10倍!以太坊虹吸超過「10萬顆比特幣」,將成加密資產的「絕對黑洞」?)

B

TC 錨定幣(跨鏈資產)將比特幣的價值引入到其它公鏈中,則可以解決這些問題。降低了用戶的心理遷移成本,讓用戶可以參與 DeFi 應用並獲得收益,也讓比特幣通過跨鏈成為一種名副其實的「生息資產」。

比特幣側鏈上的錨定幣終將成為歷史

早期,人們思考的是如何將比特幣引入側鏈中,以滿足快速轉帳的需求。

SmartBTC(SBTC)和 LBTC 是其中比較有代表性的兩種解決方案,它們分別建立在比特幣側鏈 Rootstock(RSK)和 Liquid Network 中,與比特幣區塊鏈雙向錨定。

在主鏈中鎖定 BTC,即可在側鏈上對應的 BTC 錨定幣,這兩類也成為第一代的比特幣錨定幣。但隨著以太坊上DeFi的發展,比特幣側鏈的發展不再具有足夠的競爭力。

以太坊將智能合約引入了區塊鏈,想要成為一種通用電腦,吸引越來越多的開發者和社群,並成為鏈上創新的聚集地。現在,以太坊網路中的生態已經相對比較完善,人們思考更多的是如何將 BTC 引入到以太坊中。

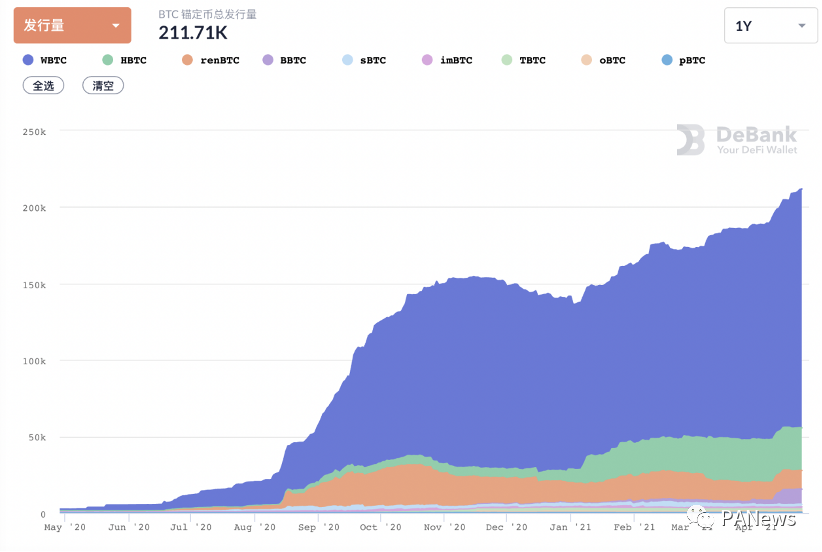

過去一年,BTC 錨定幣在以太坊上的發行量從 2,477 枚增長到了 211,714 枚,增加了 85 倍。BTC 錨定幣的發展已經相當快速,但目前在以太坊網路中得到應用的仍然才剛好到 BTC 總量的1 %。

中心化發行方式依賴託管機構,存在單點故障

在去年 3/12 暴跌之後,MakerDAO 為了多元化 DAI 抵押品的種類,新增了 WBTC 作為抵押品選項。之後,各種主流 DeFi 應用都集成了 WBTC。從上圖中也可以看到,目前使用最多的 BTC 錨定幣仍然是中心化發行的 WBTC 和 HBTC,這也是第二代比特幣錨定幣的代表。

參與 WBTC 的機構很多,包括 BitGo、Kyber Network、Ren 等區塊鏈項目,還有託管機構、商戶、交易所、DAO 成員等的共同努力。雖然官方稱這是一個社群領導的項目,託管地址公開透明,但因為其儲備金完全由 BitGo 託管,改變不了中心化的本質。

延伸閱讀:12億美元天價!Galaxy Digital 接手 PayPal 遺珠,宣布收購託管商 BitGo

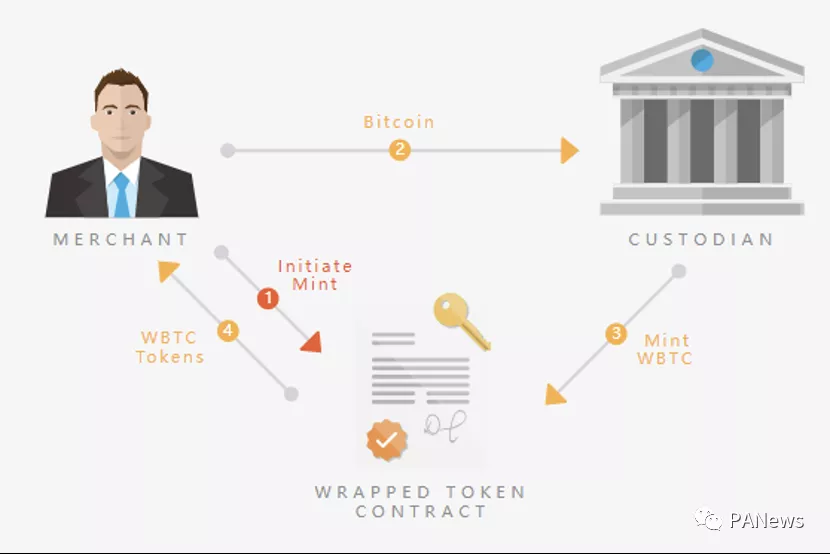

在理清 WBTC 的發行與銷毀流程後,筆者發現託管機構和商戶在 WBTC 的兌換中處於核心地位。

首先,商戶要發起鑄造一些 WBTC ,以保證用戶在向自己兌換時,有一部分 WBTC 作為流動性資金。

商戶鑄造 WBTC 的流程如下:商戶向合約發起鑄幣請求;將 BTC 轉移至託管人帳戶;託管人向合約發起鑄造 WBTC 的請求; WRAPPED TOKEN 合約將 WBTC 發送給商戶。

普通用戶可以直接從商戶處兌換 WBTC,商戶為用戶提供兌換服務,並收取一定的手續費,商戶在這個過程中的作用等同於傳統金融中的中介機構。用戶兌換時,首先向商戶提出兌換請求,執行 KYC/AML 程序並驗證身份,將 BTC 轉移給商戶,商戶再將 WBTC 轉移給用戶。

如果用戶想要用 WBTC 換回 BTC,要不在二級市場上賣出,要馬從商戶處贖回。同樣,只有商戶才能從合約中銷毀 WBTC 贖回 BTC 。託管人將 BTC 轉移給商戶,同時商戶地址中的 BTC 在鏈上銷毀。

可以看出,以上流程嚴重依賴託管人,也就是 BitGo。雖然 BitGo 早已成為最安全的加密貨幣託管機構之一,人們往往對信譽良好的中心化方案有過高的信任度,但任何一次單點故障都極為可怕。

早些年,BitGo 就涉及到一起安全事故。2016 年 8 月,Bitfinex 使用 BitGo 提供的軟體建立了一個多重簽名系統來授權交易,可能因為 Bitfinex 服務器上的系統安裝不當,結果被駭客竊取 12 萬 BTC。

延伸閱讀:Bitfinex竊案駭客轉出「6.3億美元」BTC,5年來最大規模!可能想趁機做空?

HBTC 和 imBTC 也是使用較多的中心化 BTC 錨定幣。HBTC 由火幣交易所推出,這是使用最方便的一種 BTC 錨定幣。BTC 資產抵押在鏈上,公開透明。用戶只需將 BTC 充值到火幣交易所,提幣時選擇 ERC20 版的代幣即可生成 HBTC。同樣,贖回時也可直接通過交易所換回 BTC。但這有很高的中心化風險,需要依賴於火幣交易所。

imBTC 是由 Tokenlon 發行和監管的,與 BTC 1:1 錨定的代幣。用戶在 Tokenlon DEX 購買 imBTC,智能合約會扣除 0.3% 的交易手續費,這部分手續費會分發給 imBTC 的持有者。但去年卻因重入攻擊,造成 Uniswap ETH-imBTC 流動性池耗盡與 Lendf.Me 資產被盜。

可見,中心化 BTC 錨定幣還存在諸多問題,不但需要高度信任相應的託管機構,還需要注意技術問題。

延伸閱讀:比特幣續漲驅動力?以太坊上「錨定 BTC」wBTC renBtc sBTC 發行暴增七成

去中心化 BTC 錨定幣之路,完善解決方案待解

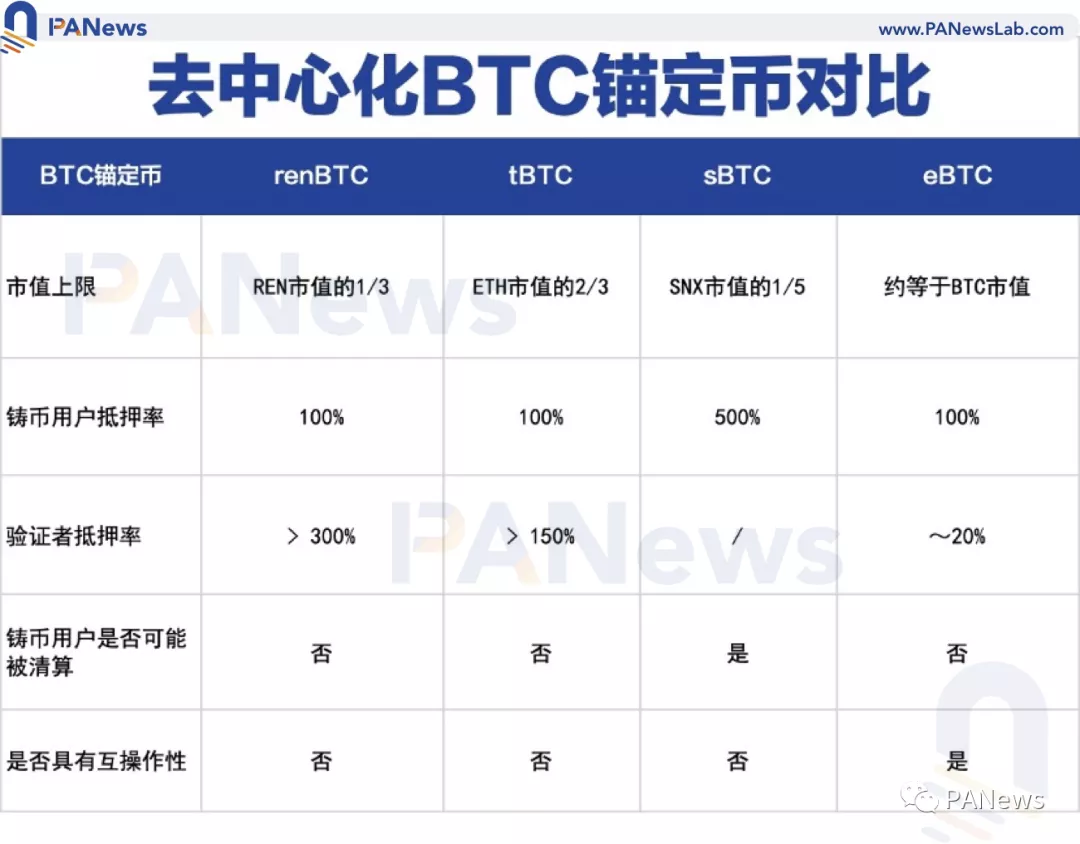

從去年 Ren Protocol 發布 renBTC 以來,以去中心化的方式將 BTC 鎖定,並在以太坊上發行 BTC 錨定幣才有了能走通的方案,至此比特幣錨定幣演進到第三代。

用戶將原生 BTC 存入 RenBridge 閘道器, Ren 的虛擬機 RenVM 通過智能合約在以太坊上發行 renBTC 。

除了鑄幣用戶 1:1 抵押的原生 BTC 外,要發行 renBTC 還需要節點進行質押。Ren Protocol 中的節點被稱為暗節點(Darknode),每個節點需要抵押 10 萬個 REN 代幣,每個分片上的節點集體抵押的 REN 不少於 BTC 價值的三倍。

而目前 REN 的流通市值只有 8.37 億美元,以現在的 BTC 價格計算,即使將所有的 REN 進行質押,也只能生成 5,211 枚 renBTC 。

即便如此,因為 REN 的價格波動很大,三倍的超額抵押也不能確保網路的安全性。2021 年 4 月 18 日,幣安上 REN 的價格在短時間內就從 1.1 美元跌至 0.015美元,下跌超過 98%。此時,節點的抵押品價值相對於已發行的 renBTC 接近於零。

在 tBTC 中,ETH 的持有者可以質押 ETH,成為 tBTC 的驗證人,為資產跨鏈提供去中心化服務。驗證人是 tBTC 中的關鍵角色,每次鑄幣都會隨機選擇 3 個驗證人,驗證人必須質押鑄造的 tBTC 價值 1.5 倍的 ETH 。

在 tBTC 上線之初,曾有漏洞導致存款無法贖回。目前,tBTC v2 也即將上線,引入至少 100 個簽名人集合替換 3-of-3 個簽名人集合;將驗證人的抵押品從 ETH 更換為 NU 或 KEEP;通過集成 L2 協議,降低用戶鑄幣成本。

在當前 renBTC 和 tBTC 的發行中,用戶需 1:1 質押原生 BTC,節點或驗證人還需要超額抵押來確保網路的安全性。節點可從用戶處獲得少量手續費作為收益,但收益可能遠少於 ETH 2.0 質押以及主流去中心化借貸協議中的存款利息。根據 tBTC 公佈的收益,節點的收益率只有 1.25%。

另一種不經過中心化機構發行 BTC 錨定幣的方法是 Synthetix 中的合成資產 sBTC。目前 sBTC 共發行了 1,512 枚,在 BTC 錨定幣的發行量中位於第五位。

在 Synthetix 中,資產的利用率更低。用戶首先需要超額抵押 SNX ,鑄造合成資產 sUSD,抵押的 SNX 價值至少是鑄造的 sUSD 的 5 倍。之後,在 synthetix.exchange 中將 sUSD 兌換成 sBTC 。 Synthetix 中的所有債務都將進入債務池,由所有抵押用戶根據債務佔比共同承擔。

隨著 DeFi 樂高的堆疊,Curve 以 Synthetix 的合成資產為橋樑,實現不同類型資產之間的兌換。以 DAI 兌換為 wBTC 的過程為例,首先會在 Curve 中將 DAI 換為 sUSD ;再在 Synthetix 中將 sUSD 交易為 sBTC;最後在 Curve 中將 sBTC 兌換為 WBTC。因為 Curve 中同類資產交易的低滑點,而 synthetix.exchange 又具有無限流動性,該功能非常適合跨資產的大額兌換。

但值得思考的是,交易中穩定幣兌換為 BTC 資產的流動性到底來自於什麼地方。

例如,在 Uniswap 上提供 ETH-DAI 的流動性,當 ETH 價格上漲時,隨著投資者的買入,ETH 會逐漸被換成 DAI,相比於持幣狀態存在無常損失。

而在這個例子中,提供跨資產流動性的正是 synthetix.exchange。兌換完成後,債務池中的 sBTC 債務上升。若 BTC 上漲,則所有鑄造 sUSD 的用戶都將承受額外損失,不確定性上升。

延伸閱讀:DeFi|年化一度高達700%,FAANG, TSLA等「Synthetix股票合成資產」已在 Kwenta 上線

跨鏈託管系統 DeCus

以中心化的方式發行 BTC 錨定幣需要對中心化機構的完全信任,按照區塊鏈的開放精神,去中心化的 BTC 錨定幣發行方式(無需KYC)才是未來趨勢。

但是受限於已有的技術,目前還沒有一種完善的解決方案。

在去中心化 BTC 錨定幣中,鑄幣用戶基本都只需要 1:1 的質押原生 BTC,最大的問題是節點或驗證者需要進行超額抵押,並且抵押資產相對於 BTC 的波動性更大,這樣對系統的安全性也是一種考驗。

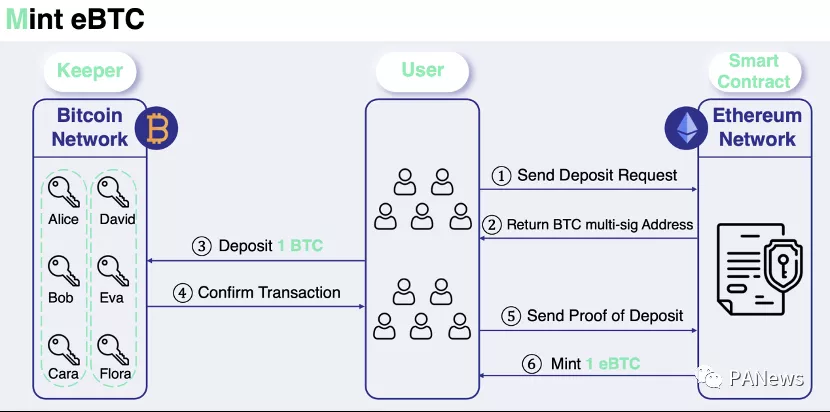

DeCus 根據 Conflux 研究總監楊光博士的一篇 SCI 論文,形成了高效的託管模型,建立了一個可自我調節的託管網路。Keeper 是該網路的核心,負責託管用戶質押的原生 BTC 、提供保障系統安全的抵押品並運行節點。部署在區塊鏈上的智能合約負責鑄造相應的 BTC 錨定幣(eBTC)。

想要鑄造 eBTC 的用戶首先向以太坊網路上的智能合約提交請求,然後獲取指定的 Keeper 多簽 BTC 地址。將原生 BTC 1:1 的存入該多簽地址並提交存款證明後,相應數量的 eBTC 將被發送到用戶的 ETH 地址。隨著抵押率和互操作性的改善,eBTC 將比特幣錨定幣帶入第四代。

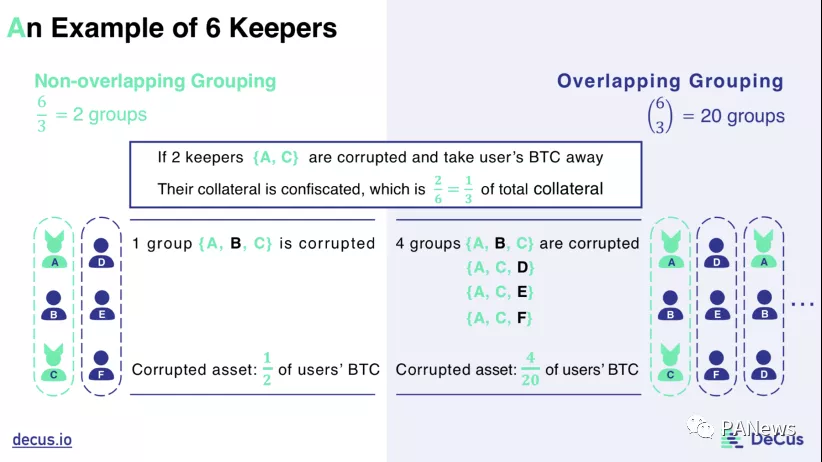

根據 DeCus 提出的重疊分組,在同等條件下,網路的安全性優於非重疊分組。

舉一個例子,當網路中 6 個 Keeper 時,假設 A 和 C 兩個 Keeper 作惡。若按照傳統的非重疊分組,分為 ABC、DEF 兩組,其中一組(ABC)的大多數 Keeper 作惡,則該組的 BTC 可以被取走,損失總 BTC 的一半;倘若按照新型的重疊分組方案,則一共有 20 種分組,其中 BTC 受惡意 Keeper 控制的分組包括 ABC、ACD、ACE、ACF 四組,受影響的 BTC 只佔總 BTC 的五分之一。

三分之一的節點作惡卻只能影響五分之一的質押品,Keeper 作惡成本將大於作惡收益,因此是安全的。

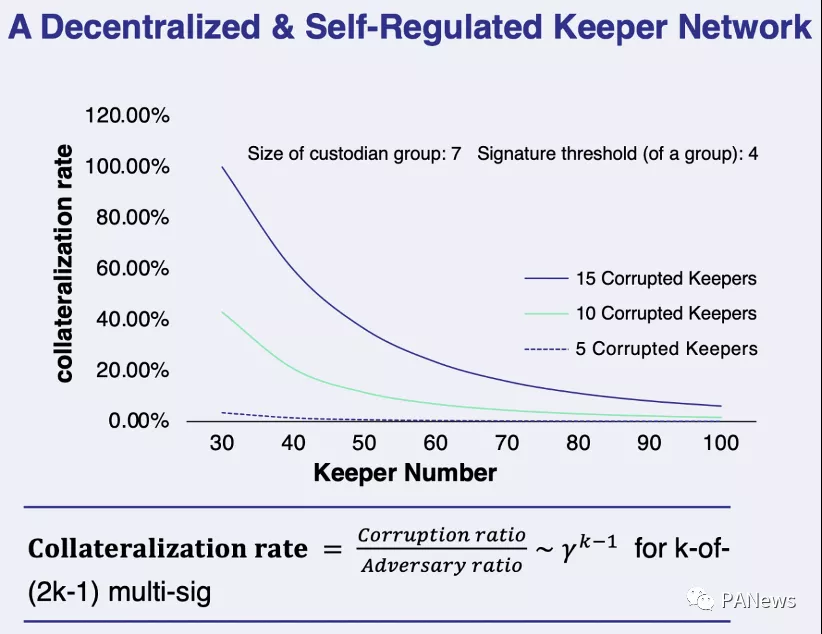

通過 DeCus 的算法,Keeper 可以以較低的抵押率成為去中心化的託管人,同時保證託管資產的安全性,並提高資產的利用率。Keeper 的數量越多,所需的抵押率越低。隨著 Keeper 數量的增長,Keeper 的質押率將一直降低,DeCus 中 Keeper 的資金使用效率可以達到以往項目的 5-15 倍。

renBTC 與 tBTC 的驗證者分別使用 REN 和 ETH 作為抵押品,當抵押品價格下跌時,驗證者的作惡成本將降低。例如,在 REN 的價格閃崩時,驗證者提供的抵押品相對於鑄造的 renBTC 價值幾乎為零,此時的網路是無法保證安全的。

而 DeCus 的用戶與 Keeper 都直接採用比特幣資產為抵押品,抵押品與鑄造的 eBTC 價值之比是恆定的,不受市場行情影響,也不會被清算。

DeCus核心團隊中有多名成員來自於清華姚班,並擁有 3 年以上的區塊鏈領域開發經驗,開發能力較強。其投資機構與核心合作夥伴涵蓋業內多家知名投資機構與區塊鏈項目,包括 FBG Capital、SevenX Ventures、Parallel Ventures、Conflux、dForce、DODO、Puzzle Ventures、YBB Foundation、MR.BLOCK、7Star.Capital、 Mask.io、IMO Ventures、Kernel Ventures、Hotbit 等。

DeCus 在以太坊網路中發起,並將擴展到Conflux、Nervos、Near等公鏈上,將帶來跨鏈互操作性,引入更多的公鏈生態。

比特幣的市值已經達到一兆美元,是任何其它加密資產都無法相提並論的,因此抵押品的選擇也決定了項目最終的擴展性。在 Ren Protocol 中,即使將所有的 REN 全部抵押,也最多鑄造 5,211 枚 renBTC,這就說明用 Ren Protocol 鑄造 BTC 錨定幣的方案擴展性極差。

截至目前,以太坊上 DeFi 協議的總鎖倉量已經超過 1,000 億美元,而比特幣錨定幣也發展成為以太坊上最重要的資產之一。從第一代比特幣錨定開始,如何發展更加去中心化、安全、資金利用率更高的錨定幣仍始終是攻堅方向。

📍相關報導📍

乾貨|DeFi 如何為代幣持有人創收?分析「11 種主流 DeFi 協議」收入產生機制

比特幣DeFi|BitGo聯手Chainlink預言機,使「10億美元wBTC 」獲取儲備證明

WBTC成Dai抵押資產後,鎖倉市值飆漲16倍 ! MakerDAO 帶起新Coinbase效應?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務