WTF 是以太坊上新發布的dApp Token,不過「WTF」可能也成了今早購買Token 的人說過最多的一句話。今早WTF 的空投簡直就是一場屠殺。雖然不是 rug-pull,但因團隊處理不當,一些MEV 機器人如同土匪一樣捲走了超過10 萬美元的利潤。本文源自加密愛好者 Wazz 以及 Cats Capital 合夥人meows.eth 在推特上的觀點,由動區專欄作者 BlockBeats 進行整理、編譯。

(前情提要:Gas花過0.05ETH就能領!手續費網站 fees.wtf 「空投WTF」,質押APR超5,000%)

(事件背景:以太坊 | V神提案 EIP-4488 ,若通過將使 Layer2 Gas 費用短期內降 5 倍)

Fees.wtf 是一個dApp,在將其連接到你的以太坊錢包後,它能告訴你在以太坊gas 費用上的花費,協議追隨了SOS 和GAS 等通過免費發放空投來啟動的模式。

讓我們來看看發生了什麼。

首先我們要了解什麼是流動性池(LP)。它是DeFi 協議的運作方式,個體可以向特定交易對(Pair)添加流動性(在本例中則是WETH – WTF),以允許買賣雙方能夠進行快速交易,而LP 參與者則能夠賺取一定比例的協議交易費用作為激勵。

當然,人們可能隨時可以撤回這種流動性,但面臨的風險之一就是所謂的「無常損失」(Impermanent Loss)。簡單來說就是,流動性提供者從池中撤回的資金價值可能低於最初所提供的價值。

延伸閱讀:專欄觀點|無常損失讓你賠更多?淺談無常損失 (Impermanent Loss) 及避險方式

延伸閱讀:GasDAO空投!曾花超過1,559鎂ETH手續費可領$GAS,遭酸富者恆富的活動

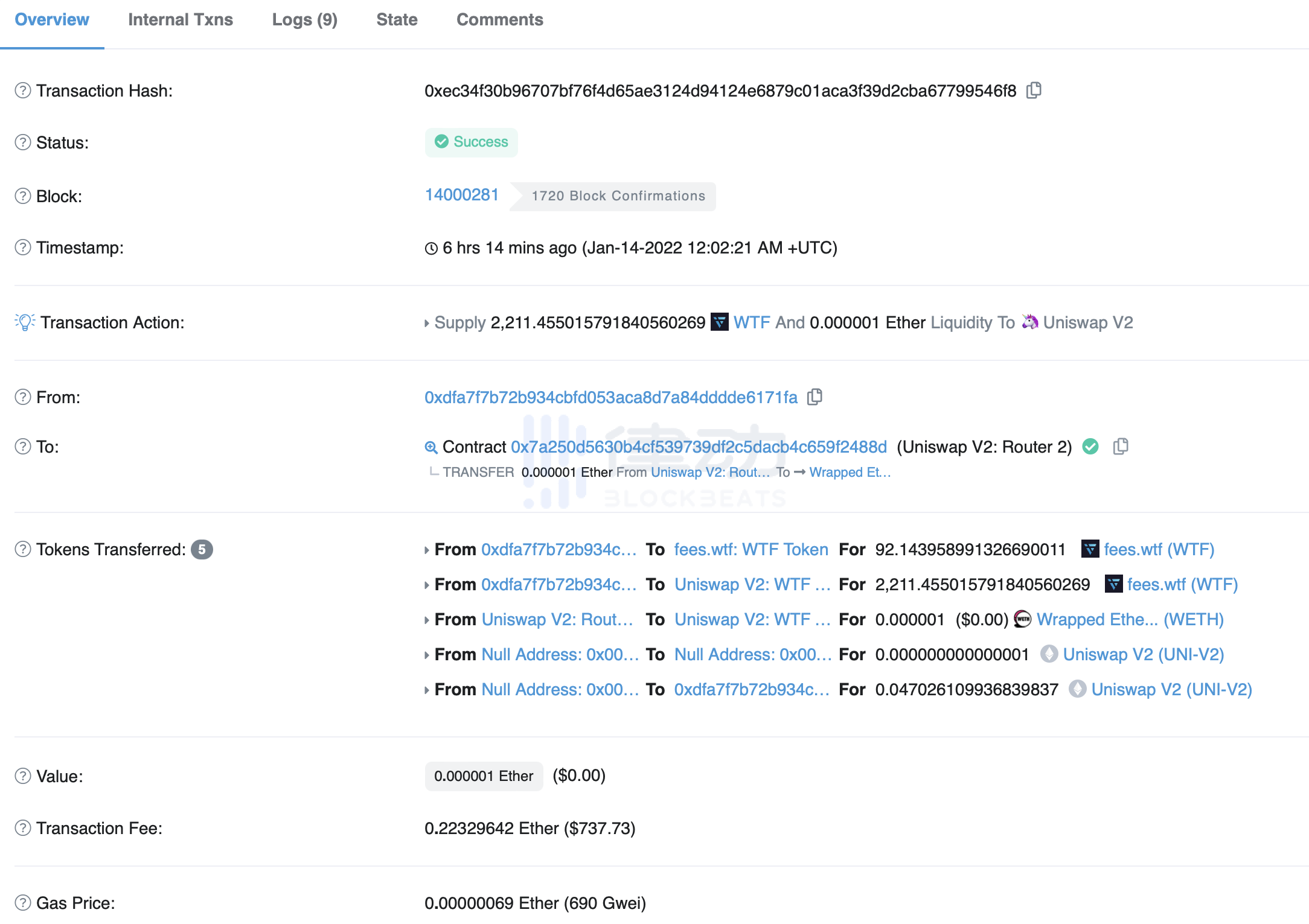

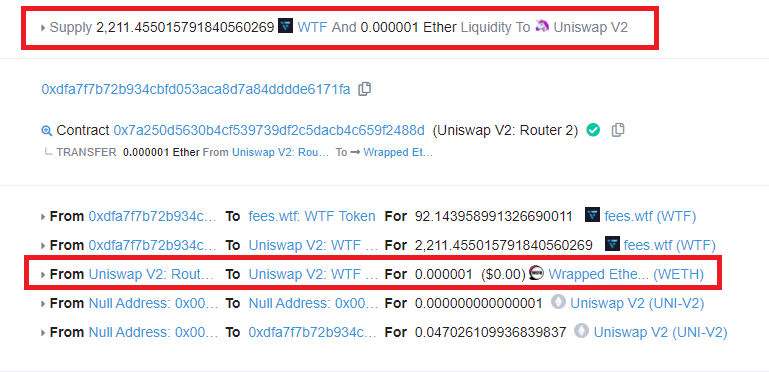

在WTF 發行時,開發人員將一定數量的WTF 流動性添加到了池中。具體來說,他們添加了2211.46 枚WTF。

然而團隊幾乎沒有添加WETH(0.00001 ETH)

緊接著,意圖耗光流動性池的機器人就開始運行了,一個機器人以2 ETH 的價格從池中購買了2211.45 枚WTF。這導致WTF 的價格飆升,而其他試圖購買剩餘0.01 枚WTF 的地址支付的費用則越來越多。

而到這時,WETH – WTF 交易對已經因為機器人購買而積累了數十個ETH,而池中幾乎沒有剩下WTF,這意味著出售任意數量的WTF 都將獲得巨額利潤。

我們可以具體看一下這個過程中的細節:

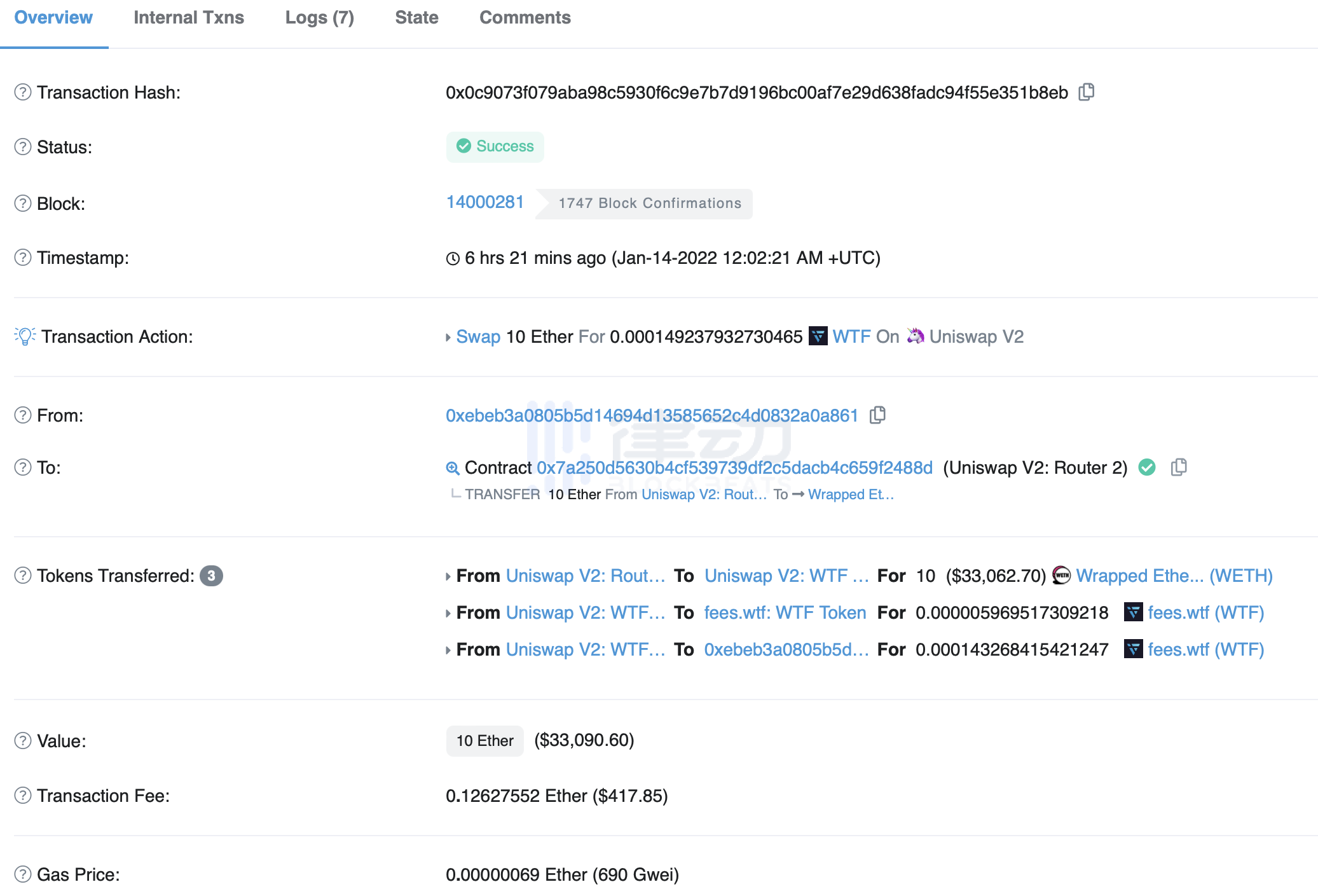

一個地址先是購買了「一點點」WTF(當時價值10 ETH)。

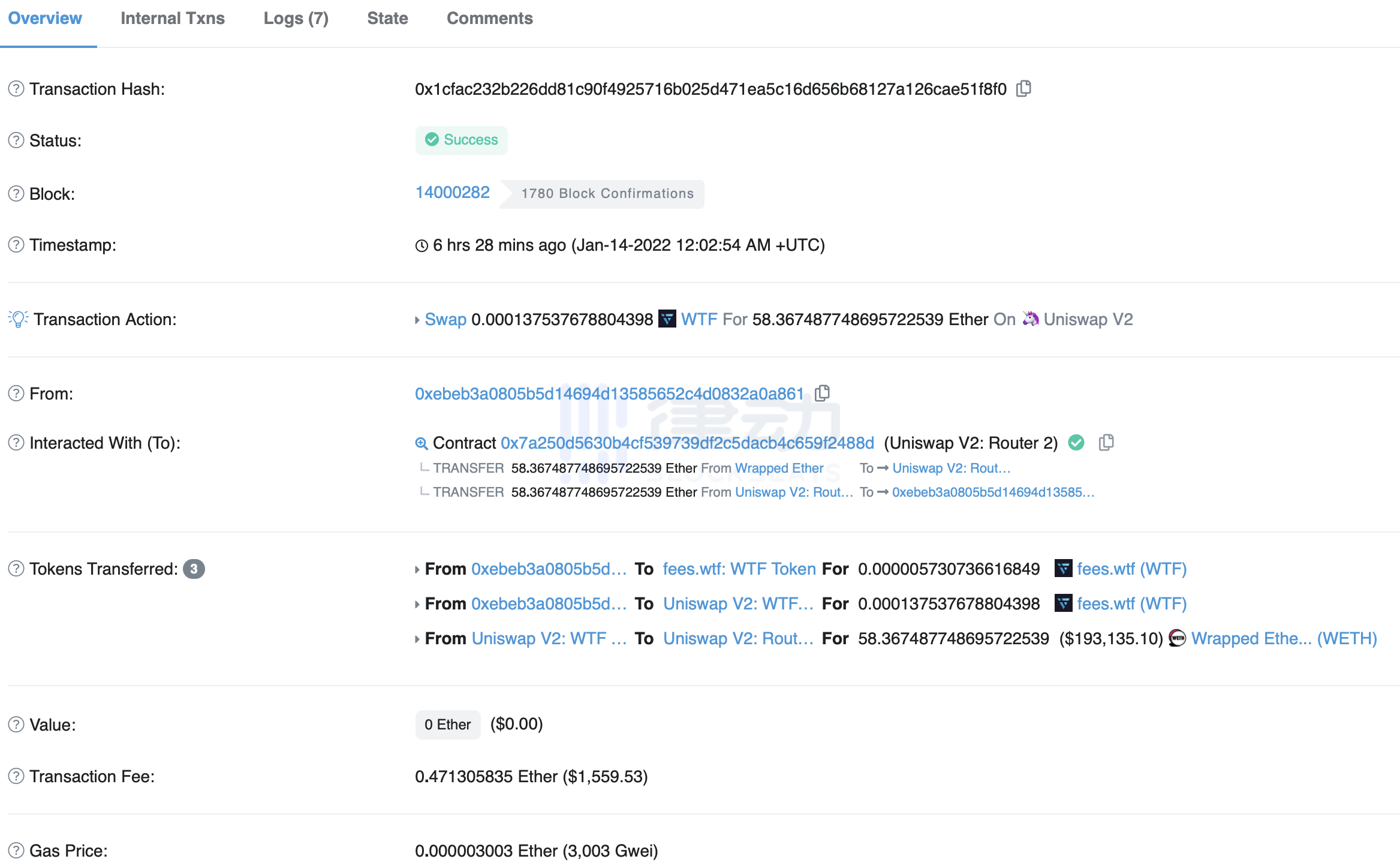

然後,這個地址在下一個區塊以3000 gwei 的速度發送了一筆超快速交易,以高出原先近6 倍的價格出售了他們之前購買的WTF,成功地從WETH – WTF 池中提取了58 ETH 的流動性。

最後流動性池變得完全傾斜。而當機器人在狙擊流動性的時,一些過於FOMO 的用戶仍在花大量ETH 購買數量越來越少的WTF。

比如這個地址,花買了22 枚ETH 只買到了2.34 枚WTF。

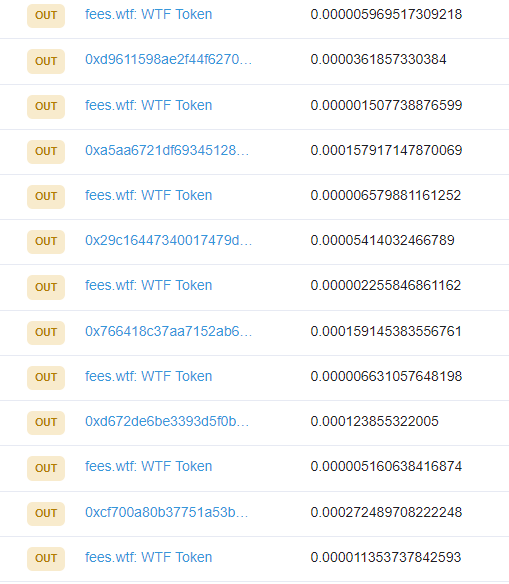

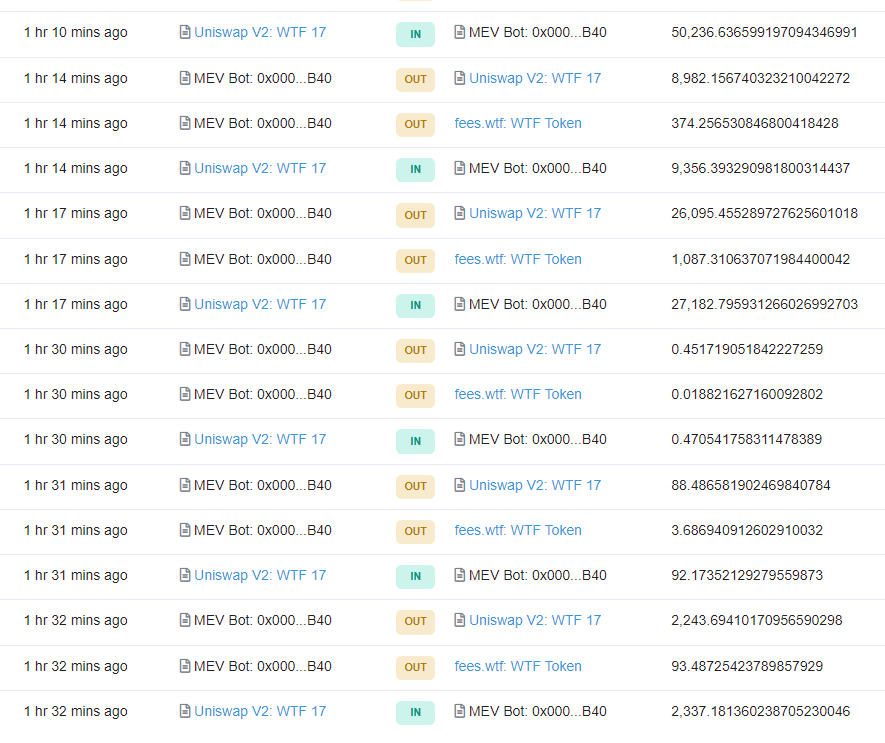

隨後,更多流動性被增加到了池中,MEV 機器人(特別是MEV Bot: 0x000…B40)開始一次性攻擊數千名用戶。

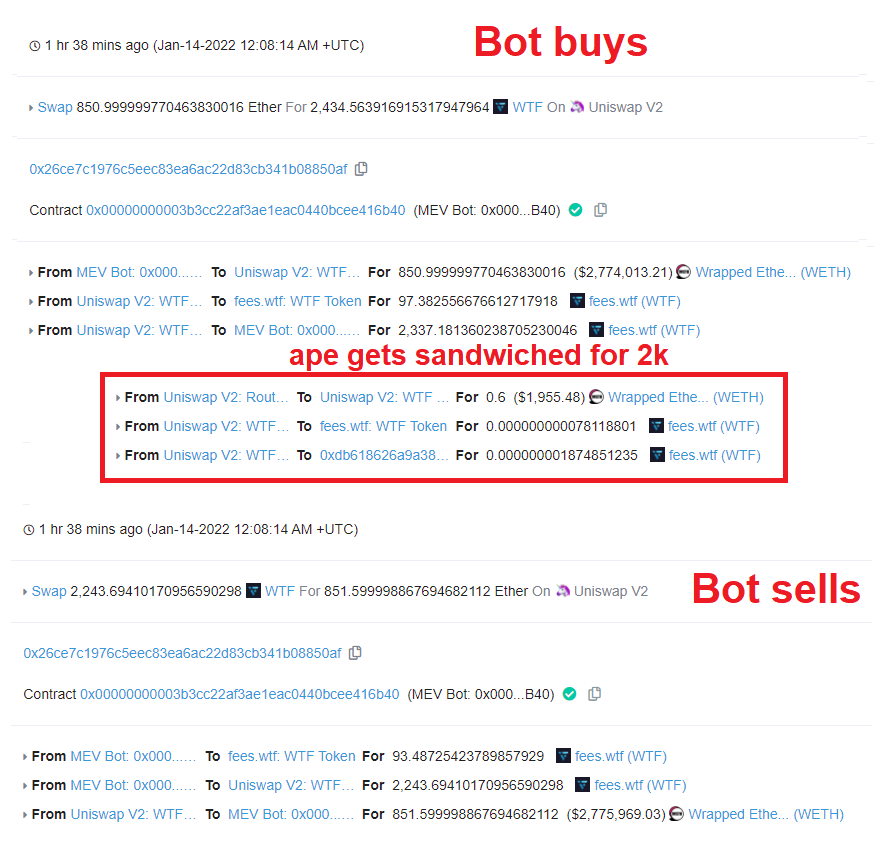

例如,一個機器人通過三明治攻擊,用一筆270 萬美元的閃電貸(Flashloan)從一個地址榨取了2 千美元,最終這個地址只買到了約0.0000000019 枚WTF(律動計算該用戶購買WTF 單價近10.4 億美元)。

而截至目前,WTF 的價格徘徊在0.20 美元左右。在我看來,這一切是由MEV 機器人引起的,每個機器人都試圖盡可能快地消耗新生的流動性池,並在此過程中互相傷害。這是一場零和博弈,而最終上文提到的機器人獲勝了。

我們從中能吸取什麼經驗教訓?

除非你試圖控制初始流動性,否則不要FOMO 進剛發行的高滑點山寨幣,這很有可能為你帶來巨大的損失。而對於類似這樣的免費空投,也沒有必要過於在意自己「本可能」獲得的收益。

📍相關報導📍

盤點 2021 年以太坊熱門空投代幣,多數已重挫 50-75% !(GAS,SOS,DYDX,ENS)

以太坊共同創辦人|Joe Lubin:Gas費用高昂是「衡量成功的標準」

V 神坦承:以太坊還不能大規模商用,Layer 2 擴容是迫切需求

以太坊價格有機會超越比特幣?Vitalik : 可以、EIP1559帶來直接經濟效果

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務