熊市底下比特幣幣價每況越下,再加上俄烏戰爭下能源成本增加,比特幣礦工的經濟效益已經受挑戰。到底目前熊市下的比特幣大礦工現況是怎樣?本文源自 Coinbase Research 的 Brian Cubellis & Li Liu 撰寫的 《 Bitcoin mining: investment cycles 》,由動區專欄作者 吳說區塊鏈, GaryMa 編譯、整理。

(前情提要:比特幣礦機大跌價!40億美元「礦機抵押貸款」讓貸方緊張;Celsius尋多家顧問為潛在破產準備)

鑑

於比特幣價格下跌和能源成本上升的背景,最近幾個月,比特幣礦工的經濟效益已經受到挑戰,可能促使某些礦工關閉機器,清算比特幣儲備,和/或重新調整其成本結構。

從 2020 年到 2021 年的信貸快速擴張期,隨後在 2022 年觀察到的資本成本上升,在價格下降的情況下,加速了對比特幣礦工的不利影響。

介紹

隨著比特幣價格的下跌和能源價格的上漲,與比特幣挖礦相關的利潤率已經大幅壓縮,很可能迫使某些礦工關機。與過去加密貨幣的週期性下跌類似,不了解情況的專家已經開始提出無知的理論,即如果沒有礦工能夠挖礦獲利,他們就會關閉機器,清算他們的比特幣儲備,進一步增加賣壓。

根據這一理論,然後整個網路中交易將無法被驗證或確認,網路價值歸零。很明顯,這是錯的。

實際情況要微妙得多,事實上,中本聰的核心創新之一:難度調整,使比特幣網路能夠自然地吸收和恢復這樣的衝擊。也就是說,有一個「均衡」 的網路算力,其中挖礦難度的降低促進了挖礦活動的恢復。以這種方式,挖礦反映了更廣泛的信貸週期的上升和下降。

延伸閱讀:比特幣礦商Bitfarms宣布停止屯幣!過去一週賣3000顆;BTC漲破2.1萬鎂回落

我們現在看到的是,儘管收入下降,但比特幣目前的算力卻徘徊在歷史高點附近。正如我們將在本報告中探討的那樣,從 2020 年到 2021 年的快速信貸擴張期,以及 2022 年觀察到的資本成本上升,在價格下降的情況下,加速了對比特幣礦工的負面影響。

為了更好地理解這些機制,首先必須了解驅動比特幣礦工盈利的關鍵因素,其中包括:

- 礦機的技術能力(即較新的挖礦設備的效率較高,可以降低成本)

- 整個網路的平均算力(網路算力越低,挖礦難度越小,因此利潤越高)

- 每千瓦時的電力成本(較低的能源成本使挖礦更有利可圖,反之亦然)

- 比特幣的價格(比特幣價格越高,挖礦越有利可圖,反之亦然)

盈虧平衡分析

雖然根據上面詳述的投入來計算普通比特幣礦工的「盈虧平衡」成本結構的方向是對的,但現實是,這些因素中的兩個:礦機效率和能源成本,在全球挖礦作業中差異很大。此外,挖礦成本可能會有所不同,這取決於特定運營商的勞動力和資本支出,包括機器和建築成本的初始支出,以及所述機器的折舊時間表。

就本分析而言,我們專注於邊際生產成本,這代表了在一個已經運營的地點開採一個比特幣的成本,假設機器已經到位,持續的維護成本是最低的。礦工成本分析的其他因素形式包括 ASIC 和/或託管設施的折舊費(直接生產成本),以及間接成本,如工資和 SG&A(生產總成本)。

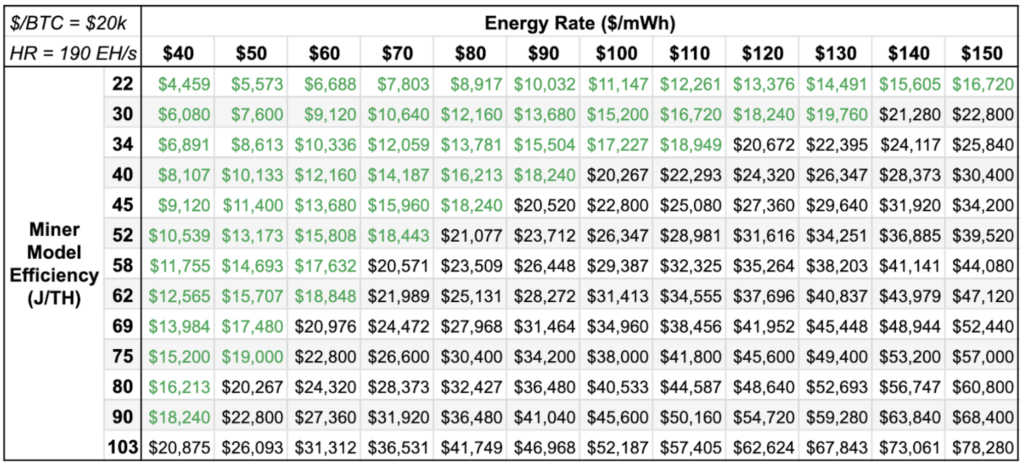

下表描述了基於比特幣價格和網路算力的靜態輸入(約 20,000 美元和 190 EH/s)的各種礦機效率模型和電力成本的邊際成本場景。

如上表所示,當前比特幣價格低迷,網路算力升高(因此挖礦難度升高),這意味著在當前環境下,只有最新一代的礦機模型和/或電力成本相對較低的操作才能盈利地挖掘比特幣。

難度調整的重要性

因為礦工依靠挖礦獎勵(由新創造的比特幣和交易費組成)來支付運營費用,較低的比特幣價格抑制了這些產出的購買力,使支付費用更加困難。因此,生產成本最高的礦工將不再有盈利,並被迫停止挖礦,這類似於傳統商品的生產成本動態。

然而,與黃金等傳統商品不同的是,生產成本和運營支出對黃金價格變化的反應較為緩慢,而比特幣的生產成本被設計為每兩周根據當前市場情況動態調整一次。

每 2016 個區塊(大約每 14 天,一個 epoch ),比特幣協議會調整(開採新區塊的)難度,以反映該時期的平均算力(代表嘗試開採下一個區塊的算力)。調整是基於一個協議規則,該規則規定比特幣區塊的創建時間平均為10 分鐘。如果區塊平均每 9 分鐘創建一次,而不是每 10 分鐘創建一次,挖礦難度就會增加。相反,如果平均每 11 分鐘創建一個區塊,難度就會降低。

難度調整是比特幣協議的一個重要組成部分,它不僅確保了比特幣嚴格的貨幣政策,而且允許網路不斷適應和吸收與上述盈利能力投入的變化有關的衝擊。

所以礦工在出售?

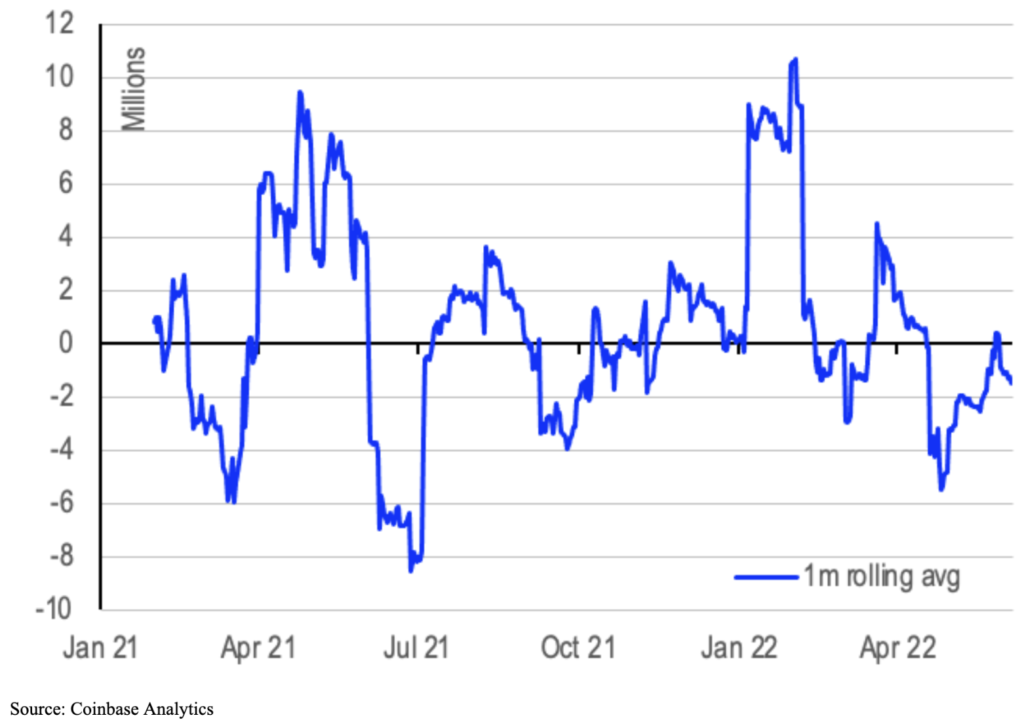

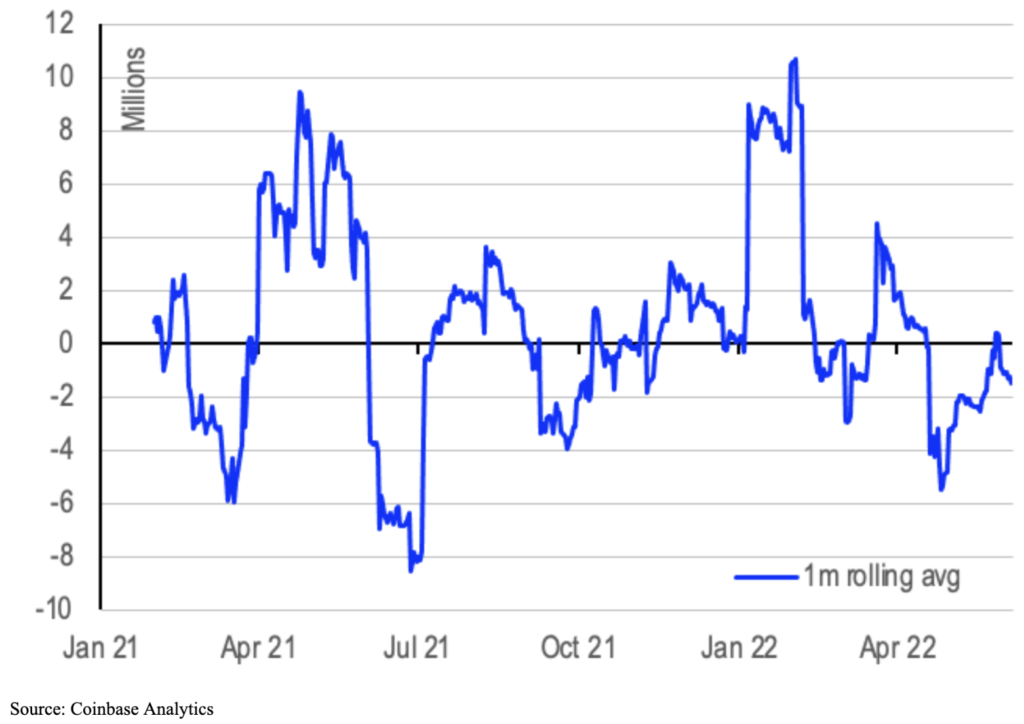

在比特幣挖礦的週期性衰退期間,另一個常見的擔憂是礦工拋售比特幣的程度。實際上,無論市場在週期內處於哪個位置,都有一些利潤率較低的礦商可能會出售部分以比特幣計價的收入。在市場動盪和比特幣價格下跌的時候,利潤率會受到全面壓縮,這自然會迫使更多的礦商成為比特幣的淨賣家,無論他們只是試圖安然度過這場風暴,還是無限期關閉業務。

然而,即使所有新發行的比特幣每天都立即在市場上出售,這也只相當於 900 枚比特幣的每日拋售壓力。此外,作為各大交易平台比特幣日均交易量的百分比,每日新發行僅佔總交易量的 1.0-1.5% 。

更重要的是,更大的拋售壓力可能來自礦商,他們可能因為管理運營過度槓桿化過於接近追加保證金而被迫完全退出市場或清算部分比特幣儲備。

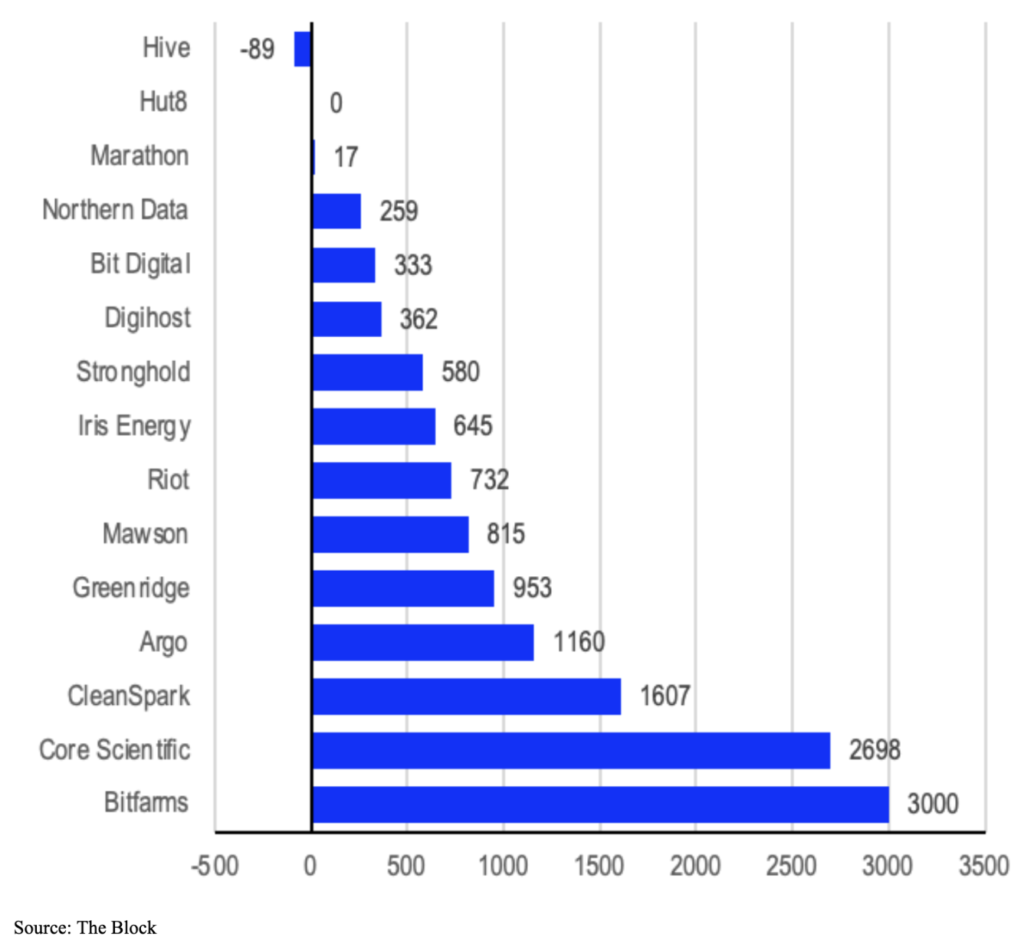

這種拋售的證據可以通過一些大型上市礦業公司的資訊披露觀察到。從今年 1 月到 5 月, 15 家上市礦業公司報告稱,他們開採了近 2.2 萬枚比特幣,其持有的比特幣在此期間從 3.5 萬枚比特幣增加到 4.7 萬枚比特幣。這反映了大約 1 萬枚比特幣的淨銷售額(根據 The Block 數據)。

這一群體包括一向執行比特幣出清策略的礦業公司,如 Iris Energy 、 Mawson 、 Greenidge 、 BIT Digital 和 CleanSpark,以及最近根據市場狀況修改了其比特幣持有策略的公司:Core Scientific、Marathon、Riot、Bitfarms、 hu8 、 Argo 和 HIVE 等礦業公司,它們此前曾承諾在 2020 年底採取 100% 持有戰略(這在價格升值和 2021 年強勁融資期間很有效),但許多公司在 2022 年被迫重新考慮其資本結構。

5 月, Core Scientific 將其比特幣儲備減少了 20%,籌集了大約 8,000 萬美元,而 Argo 和 Riot 開始清算其月度產量的一部分。相反,Marathon 小幅削減了他們的儲備,而 Hut 8 和 HIVE 則保持了他們的全部持有策略。Bitfarms 在 6 月清算了 3 千枚比特幣(大約是他們儲備的一半),以去除其從 Galaxy 獲得的 1 億美元未償貸款的槓桿。

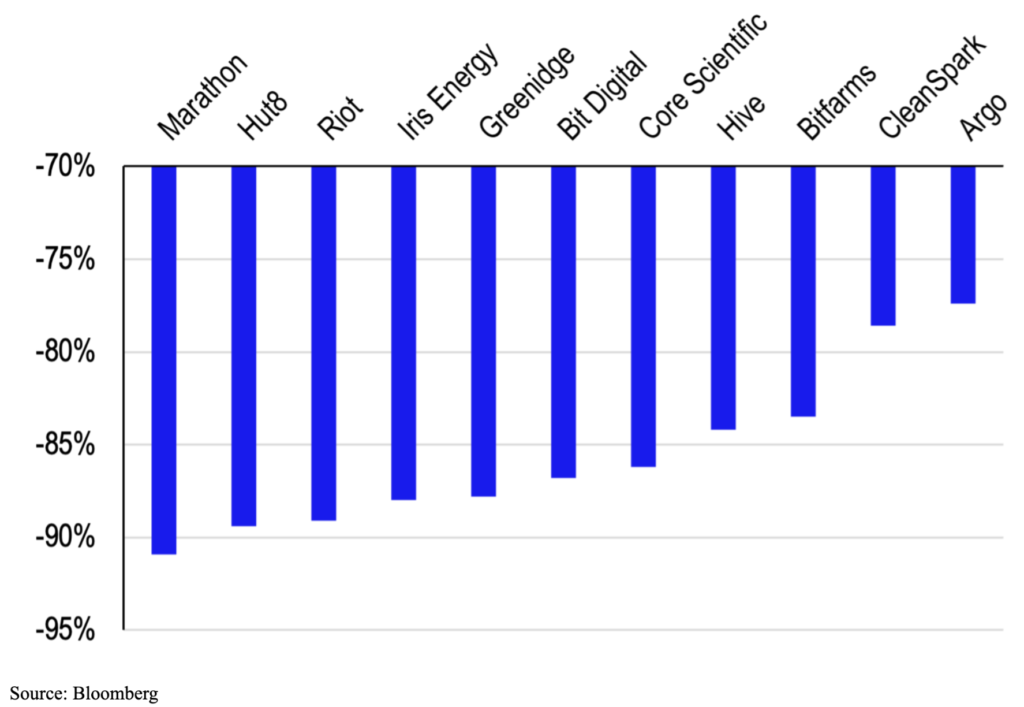

總的來說, Riot 、 Core Scientific 、Argo 和 Bitfarms 佔了這批上市公司今年以來出售的比特幣的一半以上。不足為奇的是,這些上市礦業公司中的許多公司的股價從 2021 年的高點下降了約 75 – 95 %。

比特幣挖礦背景下的信貸週期

值得注意的是,比特幣挖礦融資的格局自之前的週期性衰退以來發生了巨大變化,因為向挖礦運營商提供各種形式流動性的貸款機構數量迅速增長,特別是在 2021 年全年。除了在私人和公開市場發行普通股、債券或可轉換票據等傳統融資方式,比特幣挖礦公司還開始以其持有的比特幣或 ASIC 挖礦設備作為抵押,從 Genesis Capital 、 NYDIG 、Silvergate、Foundry、Galaxy Digital、BlockFi、Securitize 和 BlockFills 等加密公司獲得貸款(值得注意的是,Coinbase 通過其借貸平台提供貸款,這些貸款可以以比特幣為擔保。但到目前為止,還沒有發放以礦機或未來挖礦收入為擔保的貸款)。

這些貸款主要以超額抵押的方式結構,主要由 Bitfarms 、 Marathon Digital 、 Greenidge 和 Core Scientific 等在 2021 年積極擴張計劃的礦業運營商執行。此外,某些挖礦運營商能夠基於收入分成(通常以比特幣計價)構建債務協議。

此外,一些非加密原生金融實體在 2021 年向比特幣挖礦公司發放貸款,以購買更多的 ASIC 礦機,主要是為了擴大整個北美的挖礦基礎設施和產能,以應對中國的算力遷移。例如,風險債務公司 Trinity Capital 於 2021 年 12 月簽署了一項高級擔保設備融資條款,向 Hut8 提供 3000 萬美元貸款。2021 年6 月,私人信貸投資公司 WhiteHawk Finance 與 Stronghold Digital 簽署了 4000 萬美元的貸款協議,允許該挖礦運營商新添礦機。根據The Block 的數據,這兩筆交易的年化利率都在 10% 左右。

根據一組最大的上市或私人比特幣挖礦公司的財務報表,估計 2021 年期間這些實體籌集了超過 58 億美元(其中75% 為股權融資)。根據 The Block 的數據,僅在 2021 年 10 月和12 月,這些公司就籌集了大約 24 億美元,佔其全年融資總額的 40% 以上。到 2021 年底,債務融資也出現了巨大增長,可轉換票據在 2021 年第 4 季度佔了債務融資的大部分,其次是有擔保貸款、優先無擔保票據和比特幣持有或礦機擔保貸款。

Marathon 是最大的比特幣挖礦上市公司之一,在 11 月發行了 7.47 億美元的可轉換債券,這是迄今為止比特幣挖礦公司執行的最大的債務融資。

另一種定向描述 2021 年融資激增的方法是分析公開交易的比特幣挖礦公司普通股的稀釋情況。 Marathon 、 Riot 、 Argo 、 HIVE、 Bitfarms 和 Hut 8 在 2021 年都大幅增加了其已發行股票的數量,在 2020 年相對持平。這種稀釋也恰好與上述這些實體的戰略轉變相吻合,在 2020 年底,這些實體將持有絕大多數挖出的比特幣,而不是清算它們,以減輕運營支出。

鑑於比特幣價格近幾個月來的下跌以及由此導致的礦業運營商利潤率壓縮,該行業的融資環境自 2021 年底以來發生了重大變化。在公開市場籌集資金變得極其困難,儘管私人貸款活動一直持續到 2022 年,但在當前的背景下,融資渠道明顯縮小。

在過去的 1-2 年裡,許多礦業公司大舉擴張業務,並通過槓桿化資產負債表來擴大業務(有意或無意地假設比特幣價格持平或更高),但現在它們被迫重組業務,在許多情況下,它們清算了部分比特幣儲備,以滿足常規支出以及貸款支付或追加保證金的要求。隨著不那麼謹慎的礦商繼續面臨挑戰,這些條件應該會在今年下半年為整個挖礦業提供整合的機會。本月早些時候,在德克薩斯州奧斯汀舉行的共識大會上,一個礦業小組也表達了同樣的觀點。

話雖如此,我們有理由相信某些礦商,尤其是那些採取更保守方法的礦商,能夠適當地利用上述融資渠道的擴張。在其他條件相同的情況下,流動性更強的資本市場有助於增加基礎設施投資,以提高挖礦作業的效率(通過更新設備和/或使用可再生能源或擱淺能源降低電力成本),應該會給這些參與者更大的靈活性。

對沖策略

此外,一個更強勁的比特幣衍生品市場應該會讓礦商在潛在的對沖策略方面有更多的選擇。如果礦商擔心比特幣價格下跌,他們會採用的一種策略是購買上市礦業公司股票的看跌選擇權(行權價約為其生產成本),這在歷史上是對比特幣價格的高 beta 押注。此外,為了為這些期權購買提供資金,礦商可以同時買入(賣出)covered call 期權,以實現無成本的 collar 策略。

另一種策略是 writing ( selling ) 比特幣期貨合約,以對沖現貨敞口。就戰略對沖而言,最近的一個發展是算力衍生品的概念(允許礦商有效地「做多」算力上升的前景,因為當網路算力下降時,當它們的盈利能力上升時,它們本質上是「做空」算力),但這些市場相對較新,流動性較差。然而,最簡單的對沖方法可能仍然是持續將部分比特幣兌換為法幣的策略。

我們在週期中的哪個位置?

雖然比特幣挖礦生態系統自之前的週期性衰退以來已經顯著成熟,但分析過去的挖礦週期是為了估計我們在當前週期中的位置。從 2017 年到 2019 年,我們可以觀察到一個與今天軌跡非常相似的週期性進程。2017 年底,比特幣的價格開始以比網路算力更快的速度增長,這導致了新礦工的湧入和業務擴張,以利用這種不匹配(類似於2021 年全年觀察到的擴張)。然後,隨著價格在 2017 年底達到峰值,新設備的部署繼續導致網路算力繼續其上升軌跡(儘管比特幣價格下跌,但類似於 2022 年大部分時間的算力上升)。

最終,比特幣的價格在 2018 年 11 月再次下跌,那時許多礦工變得無利可圖,被迫關閉機器(類似於 2022 年第二季度)。大約在這個時候,網路算力達到峰值(約 54 EH/s),並開始隨著礦工關機和挖礦難度向下調整而下降。隨後網路算力在 35 EH/s 左右觸底(與比特幣價格低點略低於 4000 美元一致),之後開始回升。

若回到當前週期中,似乎網路算力在 5 月份達到峰值,約 237 EH/s,最近幾週下降到約 200 EH/s。

因此,雖然挖礦市場在算力方面可能仍遠未達到均衡,但最近幾個月礦商出售和關機活動的證據已開始以網路算力下降和最終挖礦困難的形式表現出來。如果這些下降趨勢繼續下去,我們認為,根據 2018 年加密貨幣寒冬觀察到的趨勢,它們隨後開始變平的點可能標誌著底部進程的開始。

延伸閱讀:Glassnode : 礦工、Hodlers投降壓力巨大!市場結構具「熊市後期特徵」仍有陣痛期

總結

在這些困難的市場條件下,許多挖礦運營商的保守做法是隨著價格下跌清算他們持有的部分比特幣。隨著無利可圖的礦商退出,我們預計算力將下降,向下調整的難度也將下降,從而創造一個更好地支持網路活動的新均衡。我們認為較低的穩態算力是週期的潛在底部,這將是新進入者的前兆。

在撰寫本文時,網路的算力繼續下降,目前約為 180 EH/s。近期網路挖礦難度下降也支持了礦工最近幾週一直在關閉機器的說法。儘管可能會發生變化,但這一指標對今後的監測至關重要。

我們還可能看到挖礦業出現更廣泛的整合,因為資本充足的大型企業收購被迫退出市場的小型運營商。這一過程似乎正在進行,因為今年迄今為止,顯卡價格一直在穩步下降(據 Decrypt 數據,5 月份的月環比下降了約 15%),頂級的礦機正在二級市場上以較大折扣出售(比去年的高點低約 65%)。因此,雖然我們會看到各種礦工在這種環境下繼續出售他們持有的部分比特幣或挖礦設備,甚至被全資收購,但我們也承認,這一過程代表了比特幣網路的一種自然的、自我修正的特性,而不是 bug。

📍相關報導📍

MicroStrategy帳上虧達16億美元!比特幣跌破17,600,部分礦機失守「關機價」