BendDAO 的存款用戶發現,當 NFT 抵押物觸發清算後,由於市場流動性不足,抵押物難以被立即出手、償還貸款,產生壞帳的風險大大增加,大規模擠兌隨之而來…由於 NFT 無法如同質化代幣一般立即在市場出手,在流動性較差的市場環境下,「清算」成為了偽命題。

(前情提要:避免NFT清算風暴》BendDAO BIP9 提案通過;再提BIP10調整清算門檻及拍賣時間)

(背景補充:BendDAO借貸利率破100%,「用戶在大量提走ETH」致流動性缺乏)

市

場頭部 NFT 借貸協議 BendDAO 近期陷入擠兌危機。過去一週時間裏,大量的 ETH 存款被從中取走。截至 8 月 23 日下午 4 點,該協議借貸使用率達到了 99.26 %,可用流動性僅為 90.03 ETH。這意味著絕大多數 ETH 存款人無法立即從協議中取回資產。

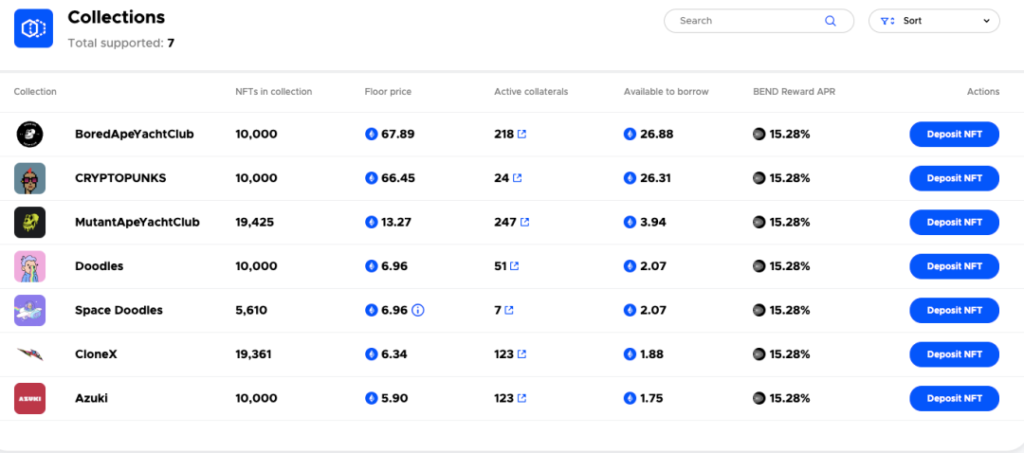

作為市場中第一個基於「去中心化點對池」的 NFT 流動性協議, BendDAO 當前為無聊猿 BAYC 、 CryptoPunks等 7 大藍籌 NFT 系列提供抵押借貸市場,相應地,存款人可以存入 ETH 賺取利息。

但隨著 NFT 市場冷卻, BendDAO 的存款用戶發現,當 NFT 抵押物觸發清算後,由於市場流動性不足,抵押物難以被立即出手、償還貸款,產生壞帳的風險大大增加,大規模擠兌隨之而來。

在任何一個金融市場,流動性通常都是金融應用發揮效能的基礎,但在缺乏流動性的 NFT 市場中,快速交易和簡單借貸難以實現,NFTFi 應用的健康運轉正面臨挑戰。

NFT 借貸協議 BendDAO 遭遇擠兌危機

由於「NFT熊市」的到來,市場頭部 NFT 借貸協議 BendDAO 正在經歷一場擠兌危機。

這場危機從 8 月中旬開始冒出苗頭。 8 月 14 日至 19 日間, BendDAO 清算了 10 餘個用於貸款 ETH 抵押的藍籌 NFT 。而隨著 NFT 無聊猿 BAYC 開始被清算, BendDAO 內部經濟系統經歷了多骨牌式的坍塌。

延伸閱讀:BendDAO已清算12個NFT!30個BAYC Doodles Azuki…藍籌抵押品掉入拍賣名單

8 月 19 日,BAYC 地板價跌破 70 ETH, BendDAO 開始首次清算無聊猿,很快,在 BendDAO 質押 ETH 以求收獲利息的用戶察覺到,事態正在向失控的方向發展。

在更深入了解這場流動性危機之前,你有必要知道 BendDAO 的運作機制。

作為市場中第一個基於「去中心化點對池」的 NFT 流動性協議, BendDAO 為藍籌 NFT 抵押借貸提供了流動性市場。存款人可以通過向貸款池提供 ETH 的流動性賺取利息,而借款人可以使用特定種類的藍籌 NFT 作為抵押品,通過貸款池借出 ETH。

鑒於 NFT 的流動性無法與同質化代幣相提並論, BendDAO 為了防止市場流動性不足導致 NFT 無法及時清算而產生壞帳,截至目前僅支持 BAYC 無聊猿、 CryptoPunks 、 Azuki 等 7 個藍籌 NFT 系列作為抵押供給借貸。同時,用戶抵押 NFT 最多僅可以借出價值當前地板價 40% 的ETH。

根據清算規則,當貸款金額/抵押品地板價達到 90% 時,就會觸發清算,屆時 BendDAO 會將抵押的 NFT 上架至拍賣市場。考慮到 NFT 市場波動較大,即便進入清算拍賣環節,持有人依然可以在 48 小時內償還貸款。但若NFT地板價跌破閾值後持續沒有人購買,最終 BendDAO 和出借人將承擔債務。

從機制設定來看, BendDAO 在成立之初已經充分考量了 NFT 市場波動和流動性風險。但藍籌 NFT 價格的下行仍超出了 BendDAO 的預料。

根據 NFTGo 的數據,在過去 3 個月內,BAYC 無聊猿地板價由最高 98 ETH 跌至 66.9 ETH,跌幅達到 31.7%; CryptoPunks 地板價由最高 84 ETH 跌至 66 ETH,跌幅達到 21.4%。

隨著價格不斷下跌,陸續有 NFT 進入清算程序,而清算環節對流動性有著較高的要求。很快,人們發現,當有NFT 觸發清算並上架到拍賣市場後,並沒有多少人願意參與拍賣,這大幅加劇了壞帳風險。

因此,在 BendDAO 有 ETH 存款的用戶紛紛取走他們的資金,擠兌出現了。8 月 21 日,Umbra Labs 共同創辦人 0 xTIGΞR 發推稱, 8 月 20 日 15:52 開始的 30 分鐘內,有 9,640 ETH 被從 BendDAO 集中取出,超過了存入平台所有 ETH 的 35% 。

截至 8 月 23 日下午 4 點, BendDAO 中存入的 ETH 為 12,181.54 枚,而共有 12,091.51 ETH 被借出,借貸使用率達到了 99.26% ,可用流動性僅為 90.03 ETH。這意味著,絕大多數 ETH 存款人無法立即從協議中取回 ETH,他們只能等待 NFT 抵押者主動償還貸款釋放流動性,或者拍賣中的 NFT 能被成功清算。

流動性不足讓 NFTFi 應用難以運轉

作為 NFTFi 的代表協議, BendDAO 此次遭遇擠兌危機,嚴重打擊了業內對 NFT 衍生金融產品的信心。人們開始意識到,在 NFT 交易市場,最可怕的不是價格暴跌,而是流動性的潰散。

從 BendDAO 的機制來看,它效仿了 Aave 等主流的 DeFi 借貸協議,即用戶超額抵押資產,借出其他資產。等到抵押品價值下跌到一定閾值時,觸發清算,協議會自動賣出抵押物,來償還借款。

然而,這套在 DeFi 行之有效的業務邏輯,卻在 NFTFi 中失效了。由於 NFT 無法如同質化代幣一般立即在市場出手,在流動性較差的市場環境下,「清算」成為了偽命題,如若外界對 NFT 抵押品後續的市場走勢悲觀,很可能出現無人接手抵押物的情況,導致抵押品砸在協議和出借人手中。

與此同時, BendDAO 的機制設定進一步降低了市場接手抵押品的積極性。

根據 BendDAO 的機制,拍賣參與人員的 ETH 需要鎖倉 48 小時,且拍賣出價需大於 NFT 地板價的 95 %。這意味著,即便拍賣成功,拍賣參與人可能最多僅有 5% 的獲利空間。而獲得這 5% 利潤的前提是,拍賣完成後可以立即將 NFT 以當前的地板價出手。然而,由於 BendDAO 中支持抵押的藍籌 NFT 大多價格昂貴,多數散戶投資者無力參與,它的流動性注定不會很高。

另外,在 ETH 本身波動劇烈的情況下, BendDAO 要求鎖倉 48 小時 ETH,也會讓拍賣人產生猶豫心理。畢竟,誰也無法預料鎖倉期間 ETH 的走勢情況。

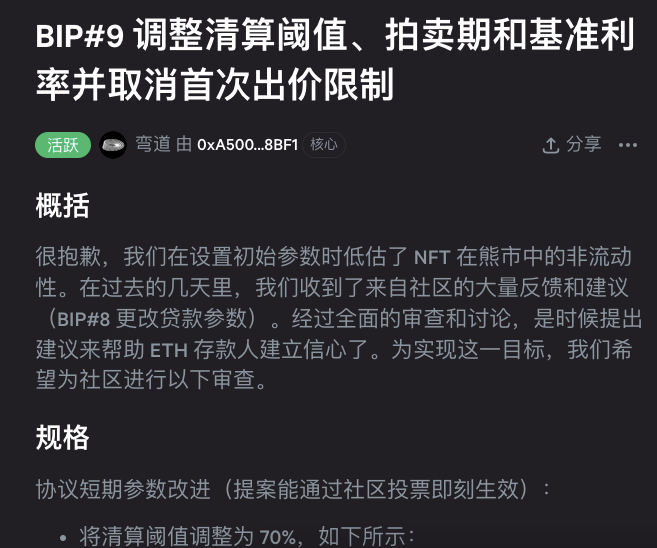

為了脫離當前的困境, BendDAO 在8月22日發布了一項新提案,其中提出將清算閾值由 90% 逐步降低至 70% ,拍賣週期由 48 小時調整為 4 小時,並取消「首次投標要高於地板價95%」的限制。

延伸閱讀:避免NFT清算風暴》BendDAO BIP9 提案通過;再提BIP10調整清算門檻及拍賣時間

BendDAO 調整規則試圖給市場更多清算空間。但問題是,對於 NFT 抵押者來說,清算閾值調整為 70% 大幅提高了清算風險。一些社區成員認為,該提案雖然可以提升存款人的信心,但也許會導致更多 NFT 被倉促清算。

這個難以兩全的提案正是當前 NFTFi 面臨尷尬的縮影。在任何一個金融市場,流動性通常都是金融應用發揮效能的基礎,但在缺乏流動性的 NFT 市場中,實現快速交易和簡單的借貸都舉步維艱。

推特用戶「CryptoXavierLee」分析稱, 2021 年,經常出現某個 NFT 項目的交易額超過總市值,這是市場數據健康的表現。而在今年下半年,NFT的市值看似比 2021 年高,但流動性與同期相比更低。「看似繁榮的高市值背後本質是 NFT 發行泛濫,但市場並沒有足夠的流動性支撐。」

如今,NFT 市場仍未有好轉的跡象。根據 Dune Analytics 的數據,OpenSea 平台以太坊鏈上 NFT 的單月成交量已由今年 1 月的 48.57 億美元,於 7 月銳減至 5.28 億美元。8月初至今,該數據僅為 3.68 億美元,幾乎回到了NFT 剛興起時的水平。

延伸閱讀:相比1月縮水93%!OpenSea以太坊鏈上交易量8月至今3.54億鎂,或連續4個月下滑

與大幅衰減的交易量形成鮮明對比的是,根據 NFTScan 8 月 20 日的數據,近一週以太坊網絡新增 197.97 萬個 NFT 資產,平均每天新增鑄造 28.28 萬個 NFT 資產。

NFT 越來越多,交易量卻越來越少,供大於求的市場現象表明,NFT 的炒作潮趨於冷卻,人們不再願意花費大價錢為一張張「圖片」買單。流動性稀缺時,NFTFi 也失去了應用基礎。

📍相關報導📍

欲解NFT清算危機》BendDao提案獲99%支持:下調拍賣門檻至70%、取消出價限制…