未來的加密世界分為兩派:以 USDC 為代表的「監管多數派」,和以 DAI 為代表的「去中心化少數派」。本文由專欄作者 BlockBeats / Jack(0x137) 撰稿。

(背景補充:Circle CEO:依法須封鎖OFAC制裁地址,再轉發「以太坊上USDT凍結地址量多近10倍」)

T

ornado Cash 制裁事件後,加密圈子可以說是談 USDC 色變,人們對中心化穩定幣的恐懼和擔憂達到了前所未有的程度。我們發現,去中心化世界的經濟基礎,現在儼然成了監管反制加密貨幣的終極武器。

過去一年,穩定幣市場增長了數倍,其中光 USDC 和 USDT 就佔了近 80%,USDC 等中心化穩定幣的觸角遍布DeFi 的各個角落,去中心化似乎成了 Web3 的一個死命題。儘管如此,我們依然見到不少公鏈和 DeFi 協議在推出自己的穩定幣項目。在這樣的背景下,DeFi 是否能夠擺脫 USDC 的陰影?去中心化的敘事是否能夠被拯救?

延伸閱讀:USDC錢潮出走!Circle凍結資產引爭議,16億鎂USDC轉移至USDT

加密「Big Blue」的白色恐怖

看著現在的 USDC,不禁讓我們想起曾經的「藍巨人」 IBM。上世紀七八十年代, IBM 在電腦領域擁有絕對的統治權,從軍事到航天再到金融,甚至是庫柏力克的好萊塢大片,IBM 三個字母無處不在。屏幕上鮮明的藍色標識、魁梧冷酷的外形、所向披靡的行業影響力讓 IBM 成為了壟斷、集權和統治階層的象徵。而在賈伯斯帶領下的蘋果,正是以「反 IBM 專政」為敘事掀起了個人電腦的新浪潮,即人人都應該有一台屬於自己、可隨意使用的個人電腦。

如今的 DeFi 和穩定幣市場,和曾經的電腦行業不無相似之處。除了在中心化交易平台中的絕對統治外, USDC 的觸角還伸到了每一個 DeFi 協議的流動性池和金庫裡,當前最大的兩個去中心化穩定幣 DAI 和 FRAX,抵押品超一半都是 USDC。只要 USDC 打一個噴嚏,整個加密生態就會發生一場大地震。

延伸閱讀:MakerDAO 創辦人:建議將 DAI 與 USD 脫鈎轉為浮動價格,以抵禦制裁風險!

當然,這種規模效應和壟斷性的市場地位,是建立在犧牲加密貨幣主權性和抗審查性的基礎之上的。為了吸引巨量流動性,同時保持堅固的錨定,中心化穩定幣不可能依靠加密資產來背書,因為它們不僅波動幅度大,市值也相對較小。相比之下,法幣,尤其是美元法幣不僅有強大的流動性,還有多種在現實世界中創收的能力。唯一的缺點,就是它不可避免的把加密產業與監管緊緊地綁定在了一起。

去年 11 月,拜登政府的金融市場工作組、聯邦存款保險公司和貨幣監理署就發布了報告,呼籲立法限制穩定幣的發行,並加強對穩定幣進行嚴格監管,以防止它們對經濟和金融系統構成「系統性風險」。儘管穩定幣的市值與華爾街高風險衍生品市場,相比簡直小巫見大巫,但這份報告仍然表明了美國國會對捍衛美元法幣的決心。任何認為公部門不會監管穩定幣賽道的人,都絕對是在痴心妄想。

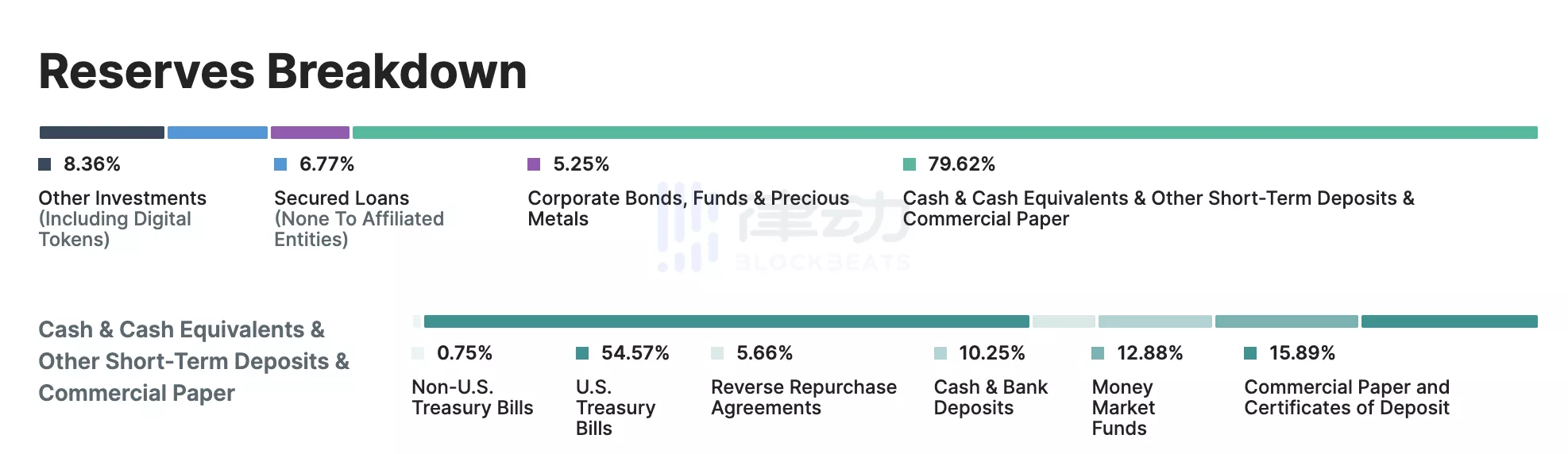

響應新法案對穩定幣發行方提出的準備金披露要求,各大主流中心化穩定幣都紛紛對自己的家底進行了披露。

USDC 不用說,最先跳出來進行披露。與其他幾個中心化穩定幣不同,USDC 是一個開源的協議,允許滿足條件的商業發行方接入網路以鑄造 USDC,比如 Coinbase。而發行方則必須符合會計、技術和運營方面的要求,還必須用法定儲備支持所有 USDC 代幣,並提供每月儲備證明。Circle 自己也會發布會計師事務所對其儲備金的月度審計,同時承諾只擁有美元和短期美國國債。

延伸閱讀:Circle公布 USDC 首份月度儲備報告:555.7億流通量,由135.8億美元現金、421.2億美債支持

Paxos 和 TrueUSD 也緊跟 Circle 的步伐,高舉招安合規的旗幟。Paxos Trust 在 6 月披露了其背書 Binance USD(BUSD)的資產,報告甚至詳細地提供了其儲備中持有的每張國庫券和債券的識別號,以及其存款銀行的名稱。

反而是飽受批評的 USDT,在這個問題上顯得非常強硬。儘管 Tether 最終在去年 3 月公佈了自己的儲備金明細,但公司始終反對公開 USDT 的儲備金構成,甚至要求紐約最高法院阻止州檢察長響應 CoinDesk 針對 Tether 提交的資訊自由法(FOIL)的請求。儘管如此,USDT 也難逃監管鐵拳。根據其官網數據顯示,USDT 的背書資產中,40% 為美國國債,與美國當局形成了深刻的利益綁定。

延伸閱讀:Tether報告:持有289億美元美債儲備;穩定幣所持短期美債市佔達2%

實際上,中心化穩定幣與當局之間的這種「利益綁定」已經成了一種不可逆轉的趨勢。根據摩根大通發布的最新報告,Tether 和 Circle 等穩定幣發行方持有的美國國債價值已達 800 億美元,佔整個國債市場的 2%,超過了巴菲特的波克夏.海瑟威。所以準確的說,真正的藍巨人並不是 USDC,而是背後那雙操作 USDC 的監管之手。強烈的招安意願和深層次的利益綁定,已經讓穩定幣被監管成為不可避免的定局。

在 Web3 生態百花齊放的局面下,我們忘記了那把懸在每個加密用戶頭頂的達摩克利斯之劍。但在過去幾個月,加密市場的動盪給行業帶來了巨大變化,5 月 UST 的崩盤更是為各國政府推動穩定幣監管補足了動力。最終,制裁大劍落到了 Tornado Cash 的頭上,隨後便是 USDC 凍結帳戶,去中心化革命大夢初醒。

延伸閱讀:Defi 首例!美國財政部將 Tornado.Cash 列制裁名單,來往地址將被黑名單凍結

身為第一大去中心化穩定幣,DAI 社區一度提出清理所有 USDC 倉位,用 ETH 等加密原生資產代替。但提案一出就迎來了同樣的問題:加密資產背書無法實現規模效應。 DAI 能走到今天的位置,USDC 的背書有一半功勞,現在想要擺脫舊主,沒有死傷是不可能的。

前兩天,MakerDAO 創辦人 Rune Christensen 也發文,闡釋了 DAI 面臨的監管困局,以及迎來自由浮動的可能性。就個人看來, DAI 要是想實現去中心化,就必須放棄追求規模效應,並大幅縮小市值。

想要做到大而不倒,就要付出犧牲。一個穩定幣項目要實現規模化,目前來說必須採納現實世界資產,完全依靠加密資產就要像將來的 DAI 一樣,回滾部分抵押制(即存款準備金制度),甚至面臨浮動的風險。那麼面對 USDC 和監管的「白色恐怖」,加密貨幣還有沒有可能實現去中心化? DeFi 全端化或許能給出一個可靠的答案。

延伸閱讀:MakerDAO 考慮買 35 億美元 ETH 削去 USDC,V 神:冒險且可怕

DeFi 協議全端化:假設你並不孤獨

仔細一想,之所以需要面對上述這種風險,是因為我們假設 DAI 需要承擔整個穩定幣,甚至加密產業的流動性,我們假設 DAI 還在追求規模效應。那如果 DAI 不是一個人呢?一個完全去中心化的穩定幣項目無法規模化,但如果有數十或者上百個無法規模化的去中心化穩定幣時,去中心化穩定幣這個整體就有可能實現規模化。現在,這個願景似乎正在實現。

過去一年,大大小小的 DeFi 協議,甚至是 L1 公鏈都紛紛進軍穩定幣賽道,有的甚至將其作為初始特色,嵌套在自己生態當中。隨著 Near、Tron 等公鏈和 Aave、Curve 等協議宣布發行自己的原生穩定幣,這種趨勢也逐漸明顯起來。另一面,像 FRAX 這樣的穩定幣項目,則開始佈局自己的借貸平台和 AMM。

現在,當我們談到加密領域的金融生態時,首先想到的就是交易、借貸和穩定幣「三件套」。這套組合矩陣可以說是當今加密世界的聖杯,不管是對 CeFi 交易平台和資產管理機構,還是對 DeFi 協議和新老公鏈來說,都是務必爭奪的戰略高地。這種爭奪已經滲透到了加密領域的每個層面,不知不覺中, DeFi 似乎迎來了全端化時代。

公鏈:自造流動性,尋求生態獨立

自 UST 聲名大噪後,公鏈穩定幣的例子便一個接一個地,出現在我們的視野裡,先是 Near 的 USN、Tron 的USDD,現在又有 Canto 的 NOTE。其實關於公鏈下場做穩定幣,BlockBeats 此前在《算法穩定幣的魔戒夢:LUNA 之後,不會再有下一個UST》中也有過分析。彼時 LUNA 和 UST 尚未出現崩盤現象,對一個公鏈來說,採用雙幣機制構造原生算法穩定幣的最大吸引力,無疑就是對其原生代幣的價格利好。但在這種「公鏈做算穩」的勢頭正要起飛時,UST 就出現了踩踏崩盤,算法穩定也被基本證偽,成了穩定幣賽道中,一個沒有人敢觸碰的禁忌話題。

在 LUNA 事件後推出的穩定幣項目,一定會在簡介裡帶上「Over-Collateralized」的字眼。但我們會發現,除了在穩定機制上作出改進和強調,公鏈對穩定幣的追求並沒有止步。實際上,原生穩定幣對一個公鏈生態來說,利好遠不止於價格,而是在於為生態爭取更多的主權性質。這裡的主權,指的便是流動性。於新公鏈而言,原生穩定幣能助其「自造流動性」,於老公鏈來說,則能助其擺脫對外部流動性的依賴。

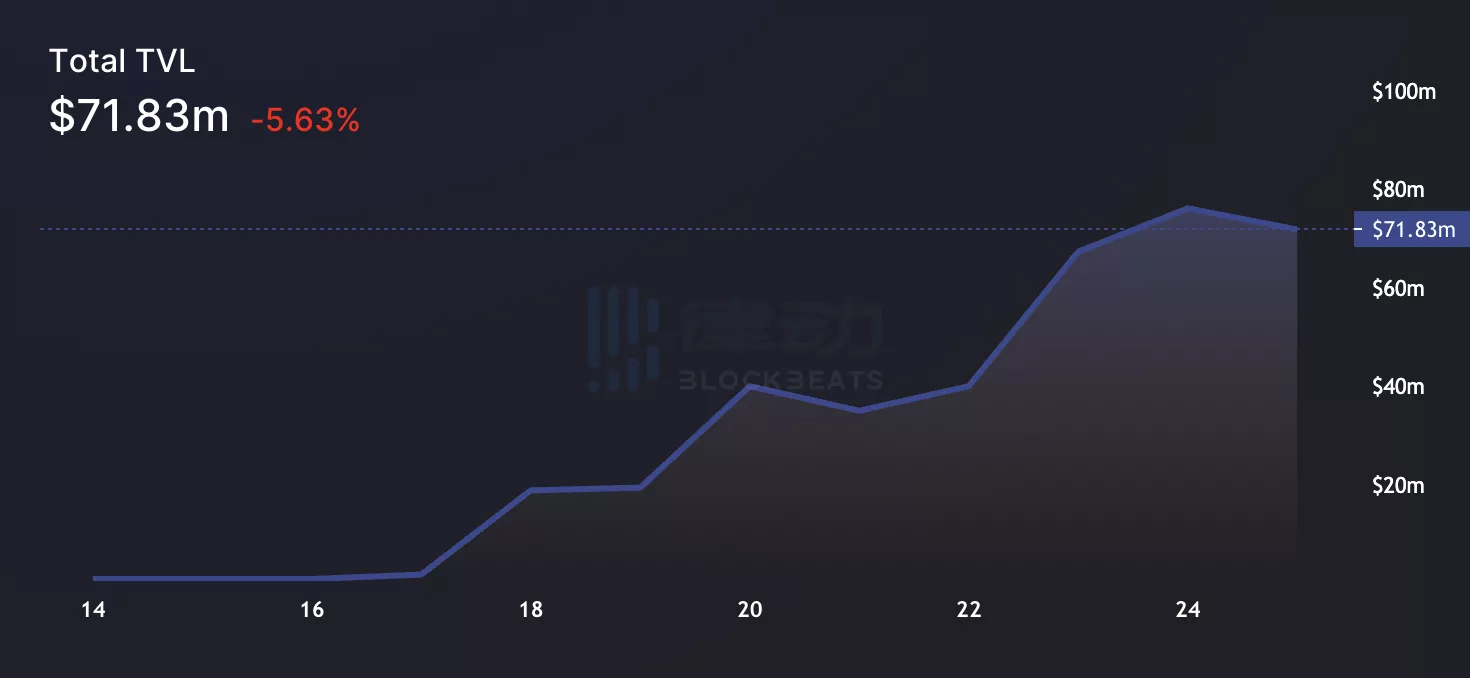

首先是「自造流動性」。推出原生穩定幣作為經濟激勵,是新公鏈快速獲得流動性的不二之選,這裡兩個最好的案例,就是 Luna 和 Canto。前者不用多說,開啟了左腳踩右腳的印鈔機,是名副其實的自造流動性。後者則依靠NOTE 穩定幣挖礦的誘惑,快速吸引了外部的流動性。

其次,是擺脫對外部流動性的依賴。作為公鏈生態的生命之源,穩定幣基本上養活了公鏈生態裡的所有協議和應用。然而就目前來說,大部分 L1 公鏈的穩定幣均是跨鏈自以太坊上的 USDC,這就使得這些 L1 公鏈對 USDC 和以太坊用戶產生了雙重依賴,很難培養自己生態內的原生用戶。

想要擺脫這種依賴,或者說培養原生用戶,最關鍵的一步,就是讓他們用上自己的穩定幣。也是出於這個原因, Avalanche 選擇了與 UST 合作, Near 和 Tron 選擇了推出了 USN 和 USDD。

當然,公鏈穩定幣也面臨著很多挑戰。

首當其衝的就是對生態發展的干擾。以 Canto 為例,為了穩定和推廣 NOTE,團隊就必須打造自己的流動性平台,即 AMM 和借貸協議,這就嚴重打擊了想要在 Canto 上發展的其他 DeFi 協議的積極性。儘管 Canto 團隊以「打造 DeFi 新公鏈」為藉口,也難掩這一事實,我們可以回想一下,Luna 生態裡,除了 Anchor 還有別的主流借貸平台嗎?

除此之外,老公鏈推出穩定幣還會面臨機制設計上的障礙。因為在設計之初並沒有考慮要嵌入穩定幣,向 Near 和Tron 這樣的公鏈並不能很好地將自己的原生代幣、生態協議和穩定幣融合,往往需要引入第三方。 Near 的 USN 引入的是 Decentral Bank 智能合約,孫哥的 USDD 則直接依靠多簽錢包,進一步引入道德風險。

延伸閱讀:解析|Near 原生「半算法穩定幣 USN」:與 UST 底層邏輯本質不同

延伸閱讀:孫哥的「算穩夢」:波聯儲與穩定幣 $USDD,與 UST 本質區別為何?

更危險的是,公鏈在推出原生穩定幣後,就算是把整個生態都綁到了一根木頭上,一旦穩定幣出現問題,便面臨着全軍覆滅的風險。最典型的案例,除了 UST 外,就是最近發生在 Acala 上的 aUSD 被盜事件。與 Canto 類似,Acala 希望以 DeFi 作為切入點,成為波卡生態的金融中心,也就很自然地發行了自己的穩定幣 aUSD。但在本月 14 日,其鏈上 iBTC – aUSD 池被駭客攻擊,導致 12.9 億枚 aUSD 不當增發,穩定幣也出現脫鉤,至今未回歸錨定。對於搭建在 Acala 上、依賴於 aUSD 流動性的協議而言,這無疑是毀滅性的打擊,他們很可能面臨著與 Luna 生態協議相似的命運。

借貸、AMM 協議:開鑿流動性護城河,肥水不流外人田

與公鏈相比, DeFi 協議發行自己的穩定幣似乎有著更多的合理性。一方面,交易和借貸平臺本身就是各公鏈的流動性中樞,支撐著生態的絕大部分 TVL;一方面,穩定幣又在這部分流動性中佔比巨大,是各協議最主要的配對和借貸資產。因此,就這樣拱手將可觀的創收機會讓給其他穩定幣鑄幣方,的確是在浪費協議的先天優勢。

其次,很多 OG DeFi 協議長久以來一直背負著「胖協議,瘦代幣」的罵名,將自己的治理代幣與穩定幣機制結合,或許也會是一個不錯的解決方案。隨著 Aave 、 Curve 這兩個最大的借貸和 AMM 平台宣布,發行自己的穩定幣, DeFi 協議們也開啟了各自的「流動性保衛戰」。

我們先來看 Aave 如何將自己的借貸業務與穩定幣做結合的。

幾乎所有借貸協議在創建之初的首要任務,就是盡可能多的吸引穩定幣流動性,因為它無疑是所有資產中,借貸需求最大的,作為龍頭借貸協議的 Aave 也不例外。儘管 Aave 有著極高的 TVL 和流動性,但擁有自己的穩定幣總比依賴於巨鯨們的 USDC 要好得多。更何況,這些由穩定幣借貸創造的收入,大部分都流入了他們的口袋裡。

自 7 月 7 日以來, Aave 團隊發起了原生穩定幣 GHO 的提案,並持續完善補充其機制說明。作為一個基於以太坊主網的去中心化穩定幣, GHO 和 DAI 相似,是由協議用戶或者說借款人鑄造。用戶按特定抵押比率提供質押在 Aave 上的各類 aToken 生息資產( 筆者註﹕ aToken 是 Aave 平台的資產質押憑證,價格與原資產掛鉤,可自由交易),然後再鑄造 GHO。相反,當用戶歸還借款或被清算時,則需要銷毀所鑄造的 GHO 。

分隔模式(Isolation Mode)則可以讓用戶使用 Aave 當前支持的各類資產生成 GHO,保持抵押充足的同時降低風險。而在市場低迷時, GHO 的需求可能會隨著抵押品價格的下降而增加,因為用戶會開始以 USDC 等一類非波動性資產作為抵押,以借入更多 GHO 來償還之前的借貸頭寸。這時 Aave 會通過 E-Mode,幫助這些穩定幣持有者以接近 1:1 的比率,零滑點獲得 GHO,以穩定借貸市場,防止 GHO 出現脫鉤。

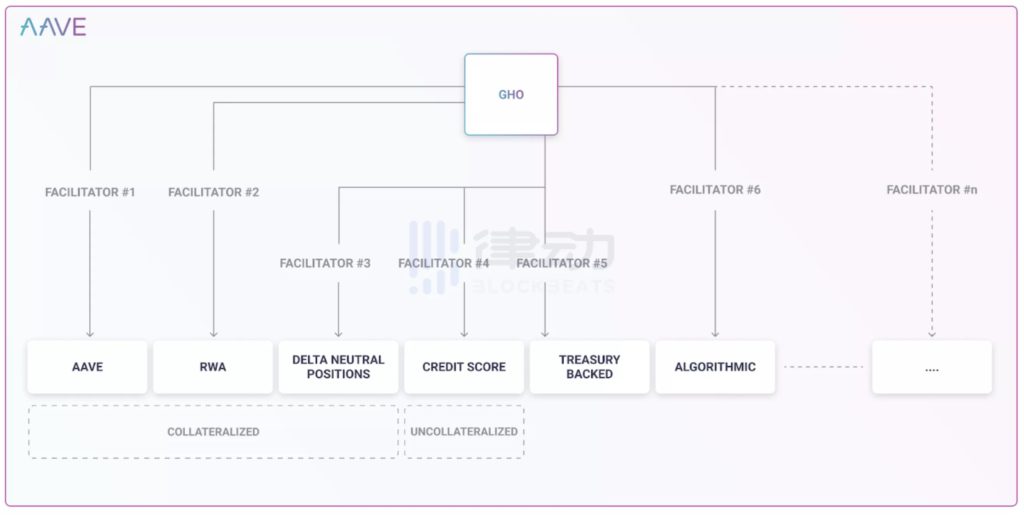

為加快 GHO 的市場採用, Aave 引入了「推動者」(Facilitators)的機制。一旦獲得治理者的批准,指定協議或實體將會獲得無許可鑄造/銷毀 GHO 的權利,這樣一來,用戶就可以在其他協議或公鏈上鑄造/銷毀 GHO。每個「推動者」都有特定的「貨幣籃子配額」(Bucket),用於規定其 GHO 的鑄造上限。 Aave 本身將成為 GHO 的第一個「推動者」。

某種程度上,可以將其理解為 DAI 和 MIM 的結合,但對 Aave 協議來說, GHO 和它們有著一個非常重要的不同。由於 GHO 是用戶通過協議直接鑄造,因此鑄幣所產生的所有費用和利息不會流向 LP 巨鯨,而是直接由 AaveDAO 金庫全額收取。隨著 GHO 的鑄造/銷毀數量和頻率增加, Aave 將會獲得可觀的收入。

另外,與 DAI 不同的是, GHO 的借貸利率由 AaveDAO 根據市場情況調整,以在保證利率模型靈活性的同時追求更高的穩定性。當然, GHO 未來也會實施 Aave 社區認為合適的利率策略。 GHO 還帶有一套折扣機制, stkAAVE 的持有者可以支付更低的利率,以 0 % 到 100 % 的折扣率鑄造 GHO,激勵更多的 AAVE 質押到協議的安全模塊中,並進一步為 AAVE 創造市場需求。不難看出,原生穩定幣的嵌入對 Aave 這樣的借貸協議來說,可謂一石二鳥。

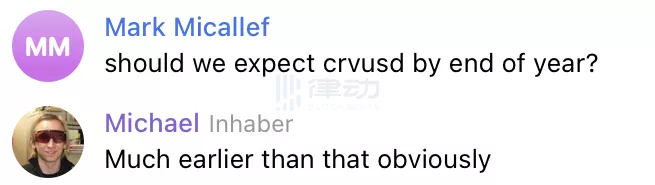

作為穩定幣賽道的龍頭 AMM , Curve 也不甘落後。 8 月19 日, Curve 創始人 Michael Egorov 的 Telegram 聊天記錄在 Twitter 上流出,據此我們了解到, Curve 原生穩定幣 crvUSD 將早於今年年底推出。儘管團隊尚未公佈 crvUSD 的詳細資訊,但我們卻可以根據 Curve 的獨特機制對其作出合理推測。下面,我們就來看看原生穩定幣對 Curve 一類的 AMM 又會有什麼樣的好處。

和 GHO 不同, crvUSD 的抵押機制可以有很多不同的玩法。

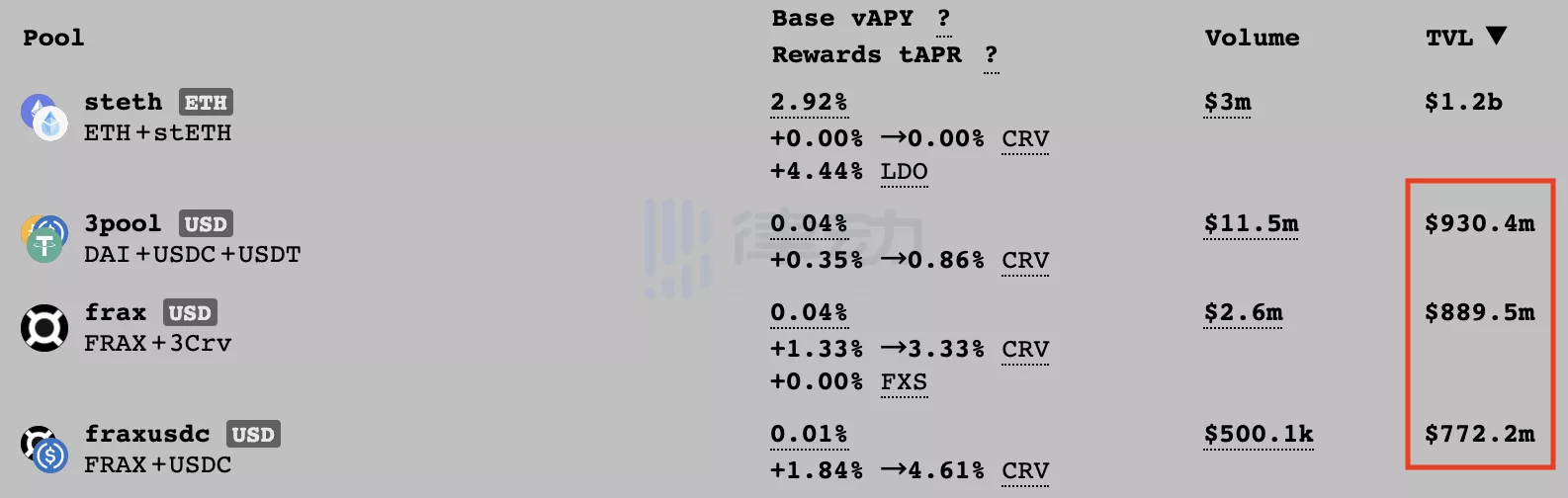

首先,Curve 是專門針對穩定幣設計的 AMM,它的存在關乎大部分小型穩定幣的生死。其由 USDT 、 USDC 和 DAI 三大主流穩定幣組成的 3Crv 流動性池,是加密市場中最大的穩定幣池之一,巔峰時期 TVL 超 40 億美元,新興的穩定幣項目只要將自己的穩定幣與 3Crv 池掛鉤,就能依靠 Curve 的流動性存活下來。所以,在 3Crv 池不被取代的情況下, crvUSD 可以用 LP Token 作為抵押實現錨定,並與其他穩定幣進行掛鉤,這樣 Curve 就可以在賺取鑄幣費用的同時,從自己的 3Crv 流動性中瓜分更多收入。

另外一種玩法,是把 crvUSD 嵌套進「Curve 飛輪」中,這裡就不得不提及 Curve War。長期以來,對與 CRV 控制權的爭奪一直是各 DeFi 協議的戰略任務。通過持有更多的 CRV Token,協議可以獲得更高的投票權,以引導更多 CRV 激勵到自己的流動性池中。這樣,一方面協議能夠吸引更多流動性,一方面 CRV Token 也有更大的市場需求。過去幾個月受市場行情的影響, Curve 飛輪一直萎靡不振, CRV 價格也跌至 1 美元附近。在團隊宣布推出穩定幣後,社區還出現了各種嘲諷。

所以 crvUSD 還可以用 CRV 進行超額抵押, Curve 激勵則從 CRV 變為 crvUSD。首先,用穩定幣做流動性激勵本身就比價格波動較大的代幣更具吸引力,其次,其他 DeFi 協議為了吸引更多流動性,就必須持有更多 CRV 以鑄造 crvUSD,這樣不僅減少了 CRV 排放,還為 Curve 飛輪提供了新的上升動力。當然,這還僅是兩個主流 DeFi 協議的首次嘗試,等 Uniswap 也開始出推自己的穩定幣時,就更有意思了。

協議穩定幣:自拓應用場景,擴張勢力範圍

雖說穩定幣是所有人都緊盯的肥肉,但它也只是 DeFi 三件套中的一環,想要把生態做起來,沒有交易和借貸是絕對不可能的。目前的穩定幣賽道,除了具備先發優勢和網路效應的 DAI 之外,就再沒有其他去中心化穩定幣能夠對 USDC/USDT 的地位構成威脅了。

那麼一個協議穩定幣項目如何擴張自己的市場佔有率呢?答案很簡單,就是做自己的交易和借貸組件,比如 Frax 。在算穩敘事終結後, Frax 成了賽道里為數不多,仍和「算法」沾邊的穩定幣項目,但與 FEI 、 USDN 等協議穩定幣相比, FRAX 始終顯得非常堅挺。

FRAX 的錨定機制是部分抵押、部分算法穩定,鑄造時根據協議的抵押比率(CR),質押相應資產並銷毀 FXS,贖回時則反之,因此也被稱為混合型算法穩定幣。比較有意思的是,當 FRAX 的錨定相對穩定時, Frax 協議並不會開放鑄造和贖回 FRAX,而是通過協議的算法市場控制器(AMO)來維持錨定,用戶則從其他 AMM 來完成 FRAX 與其他資產的交易。只有在 FRAX 出現明顯波動時,才會開放鑄造/銷毀的權限,也就是說,協議只有在 FRAX 出現偏離錨定時,才能通過鑄幣稅創造收入。

另外, Frax 團隊一直很看重自己在穩定幣生態中的地位。在 Curve War 期間為了爭奪 Curve 投票權,積累了很多 CRV 和 CVX。 Luna 勢起後,又與 UST 聯手建造 4Crv 池,試圖擠掉 3Crv 池和 DAI 的位置。 UST 覆滅後, FRAX 不僅沒有受到影響,反而成了 Curve War 中不可忽視的強大勢力,左右著 CRV 激勵的分配。

近期, Frax 團隊又推出了新的 Base Pool,由 FRAX 和 USDC 對半開組成,並且允許其他穩定幣預期掛鉤,再次向 3Crv 池宣戰。如果你還感受不到 FRAX 的勢頭,可以在下圖中感受一下它的壓迫感。

不過儘管 FRAX 在 Curve 上掌握着極高的流動性,但其交易量卻根本無法與 3Crv 匹敵。原因其實很簡單, FRAX 的應用場景與市場採用,並沒有 USDC 、 USDT 和 DAI 廣泛。因此,在累積足夠流動性後, Frax 的下一步,就是從單一的穩定幣協議,向 DeFi 生態矩陣轉型。當然,首先的兩部操作,仍舊是交易和借貸。

Fraxswap

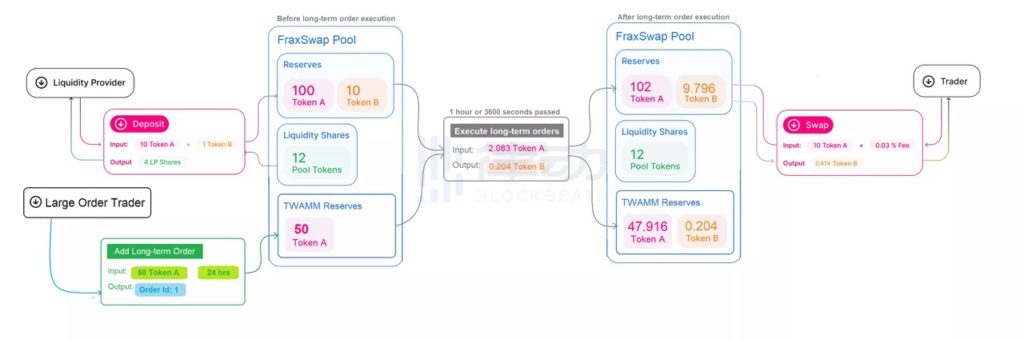

Frax 團隊將 Fraxswap 稱作「時間加權平均」做市商(Time-Weighted Average Market Maker,TWAMM),是一個無許可的自動化產品,核心基於 Uniswap V2 版本。 Fraxswap 的主要目標是幫助協議,和交易者有效地執行大宗訂單交易,以提高 FRAX 的交易量和流通速度,並強化其錨定。 Fraxswap 的運營利潤會返還給 FXS 持有者。

Fraxswap 的核心功能,是通過一個嵌入式 TWAMM 來優化和完成 FRAX 的「長期訂單」。這裡的長期訂單也可以理解為大宗訂單, Fraxswap 將其流程囊括為訂單組池(Order Pooling),和以小時為單位進行的對齊訂單到期(Aligning Order expiries)。長期訂單在 Fraxswap 上將永遠先於其他任何交互之前執行,並且每個區塊執行一次。

當個體用戶或者協議向 Fraxswap 提交了一份大額訂單,即長期訂單時, Fraxswap 的就會將這些大額訂單分解為無數個無限小的子訂單,然後通過嵌入式 TWAMM 以均勻的速率消化掉。比如在未來的 1,000 個區塊裡逐步出售100 ETH。值得注意的是,如果通過普通的 AMM 機制來處理這些單獨的子訂單,需要花費大量的 Gas 成本,但 Fraxswap 的嵌入式模型有效地避免了這一缺陷。

隨著時間的推移,一筆長期訂單的執行會使 TWAMM 上的對應資產價格逐漸遠離其在其他 AMM 或者 CEX 上的價格。當這種情況發生時, Fraxswap 將允許套利者與 TWAMM 進行套利交易,以使價格恢復正常,從而確保長期訂單的良好執行。譬如,當 Fraxswap 上的 ETH 長期訂單比在 Uniswap 上更便宜,套利者就可以從 TWAMM 上購買 ETH,然後在 Uniswap 上出售以獲取利潤。當然,想要實現這種套利就必須通過持有,並交易 FRAX 穩定幣來完成。

Fraxlend

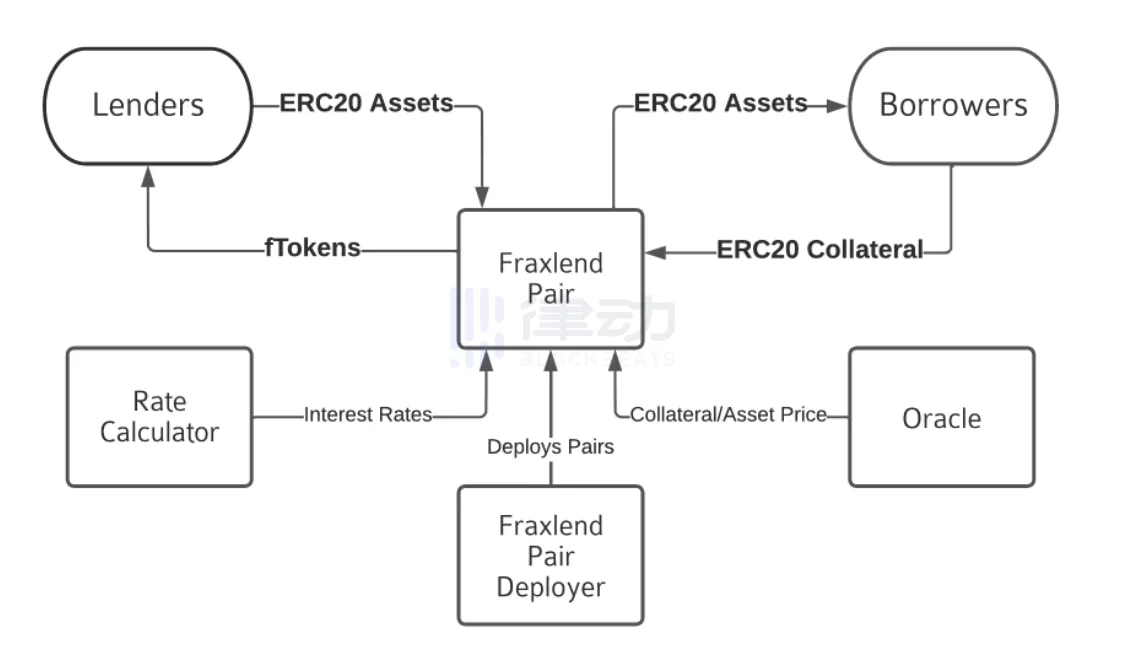

Fraxlend 是 Frax 協議的開放借貸平台,允許任何人在任意一對 ERC20 代幣之間創建借貸市場,只要該代幣有Chainlink 的數據支持。每個 Token Pair 都是一個獨立的、無許可的借貸市場,任何人都可以用這些資產,進行抵押借貸。

通過 Fraxlend Pair ,貸方將自己的 ERC20 資產存入借貸 Token Pair ,並接收相應的生息 fToken 憑證。 fToken 會隨時間推移積累利息,時間越長可贖回的標的資產就越多。借方則向該 Token 對提供抵押資產並藉出標的資產,借款的利率會在贖回 fToken 時轉變為標的資本支付給貸方。

比較有意思的是,Fraxlend 上的每一個 Token Pair 都可以用不同的費率計算器(Rate Calculator)進行部署。合約會根據可借入的資金深度計算利率,借貸資金越深或需求越低,則利率越低,反之依然。另外,Fraxlend 還支持用戶為 OTC 債務結構創建自定義條款清單,比如到期日、受限制的借方和貸方、部分抵押貸款以及有限清算等。

儘管乍一看 Fraxlend 與其核心穩定幣業務並沒有太多聯繫,但我們仔細一想就會發現其中的奧妙。雖然 Frax 支持任意 Token Pair 之間的借貸,但穩定幣始終是所有借貸平台上最搶手的商品,那麼在自家地盤上爭奪穩定幣借貸這塊肥肉,誰會成為最大受益者呢?答案是顯而易見的。

其實上, Frax 並不是第一個通過打造生態效應來為自家穩定幣,拓寬應用場景和市場採用的項目,在這方面, UST 才是最好的案例。當然,這是拋開其機制來談的。 LUNA / UST 在公鏈敘事崛起前,就已經存在,那時的 Terra 為 UST 找的敘事是線下電商零售,結果市場並不買帳,其真正崛起也是在 Anchor 之後,團隊圍繞 DeFi 為其建立起的應用生態。

Multi-Stablecoin Future

如今的去中心化穩定幣面臨的挑戰是,沒有其他 DeFi 協議的支持,無法獲得流動性和規模效應。但在 Aave 和 Curve 推出自家穩定幣、 FRAX 邁向 DeFi 矩陣後, DeFi 協議的全端化正在逐步解決這種問題。新的、零散的去中心化穩定幣項目可以逐步分解 DAI 面臨的監管風險,並降低 USDC 在 DeFi 世界的影響力。

當然你可能會說,這個策略市場已經試過了,零散的小算穩風險很大,大部分項目最後都存活不下來。首先,需要強調的是,過去許多穩定幣項目都強調「算穩」兩個字,最終沒能存活下來的,也大都是這些算穩項目,因此這更多的是一個機制問題。

其次,這並不代表著每個穩定幣項目都要實現完全的去中心化。同時,搞多個去中心化穩定幣的目的,不是為了徹底擺脫 USDC ,加密資產市值畢竟還小,想做到這點本身也不太可能。但我們可以降低 USDC 在每個穩定幣項目中的影響力,比如同時做 100 個穩定幣,每個項目的 USDC 背書就可以大幅降低,即使回滾部分抵押,也不會出現嚴重的系統性風險。

另外,穩定幣齊開花的這種分佈式流動性還有另一個好處,就是能夠一定程度抑制巨鯨對市場的影響,就好比貨輪上相連且獨立的隔艙,能在災難發生時減緩,甚至防止海水的持續湧入。當然,這也依賴各穩定幣項目之間的互補與扶持,但個人認為,未來的去中心化穩定幣,一定要走部分抵押的道路,把 USDC 視為隨時可能被凍結的現實世界風險資產。

我們必須承認, USDC 不會消失,未來的加密世界也會分為兩派:以 USDC 為代表的「監管多數派」,和以 DAI 為代表的「去中心化少數派」。但這並不代表我們不能實現去中心化的願景,尤其是在 DeFi 全端化趨勢的影響下,這個願景正在成為一種新的可能,即一個 「Multi – Stablecoin」的去中心化未來。

📍相關報導📍

MakerDAO澄清 : 33億USDC存於PSM模組,以100%抵押發行48% DAI總流通量