選擇權(期權)教學系列文來到第七篇,動區專欄 JamesZ 將解密機構是如何利用金融服務賺取散戶的錢,以及如何跳過機構獲取本該是自己的報酬。

(前情提要:投資科普|交易員常說的 Delta, Gamma, Vega, Theta 是什麼?機構私藏的選擇權概念)

(背景補充:一文了解交易員必懂的期權波動率!下週二美國期中選舉如何用他獲利?)

上

一篇文章《投資科普|交易員常說的 Delta, Gamma, Vega, Theta 是什麼?機構私藏的選擇權概念》在教大家機構如何運用這些參數建構多維度的交易策略。

今天的重點蠻簡單的但也比較特別,要來解密機構是如何利用金融服務賺取散戶的錢,以及如何跳過機構獲取本該是自己的報酬(希望沒人斷人財路)。

而這個服務就是「雙幣理財」,大部分人不知道其背後的操作是選擇權(期權)交易,而機構賺的是中間無風險的服務成本,其做法分為三個步驟:

1. 組建好選擇權策略

2. 收取一些服務成本

3. 包裝成規則簡單的商品賣給終端客戶。

這種做法其實就是傳統金融投行或私人銀行在做的事。其實雙幣理財我偶爾也會使用,主要是剛好有閒錢在該平台上的時候。但如果跳過中間的機構,平台上的報酬可以至少變成 1.5 倍以上。

說了這麼多,現在立馬來解析怎麼跳過機構自己建立選擇權策略,過程真的不難,但首先要來聊聊什麼是雙幣理財以及他的優缺點。

雙幣理財是什麼?

雙幣投資是一個浮動收益非保本型投資產品。產品的收益率在購買時是明確且固定的,而結算貨幣是不確定的。當產品到期時,結算貨幣取決於到期時結算價與掛鉤價的對比結果。

上述定義來自首創雙幣理財商品的 Matrixport。顧名思義雙幣有兩種幣種,目前主流的產品有 BTC/USDT、ETH/USDT,以下皆用 BTC/USDT 舉例。

雙幣理財實際案例:

雙幣理財可看成提供用戶兩種商品選擇,分別是用 BTC 以及 USDT 投入資金,開始前要選擇結算日、約定價以及相對應能拿回的幣種及數量,下面直接給大家一個例子會比較清楚。

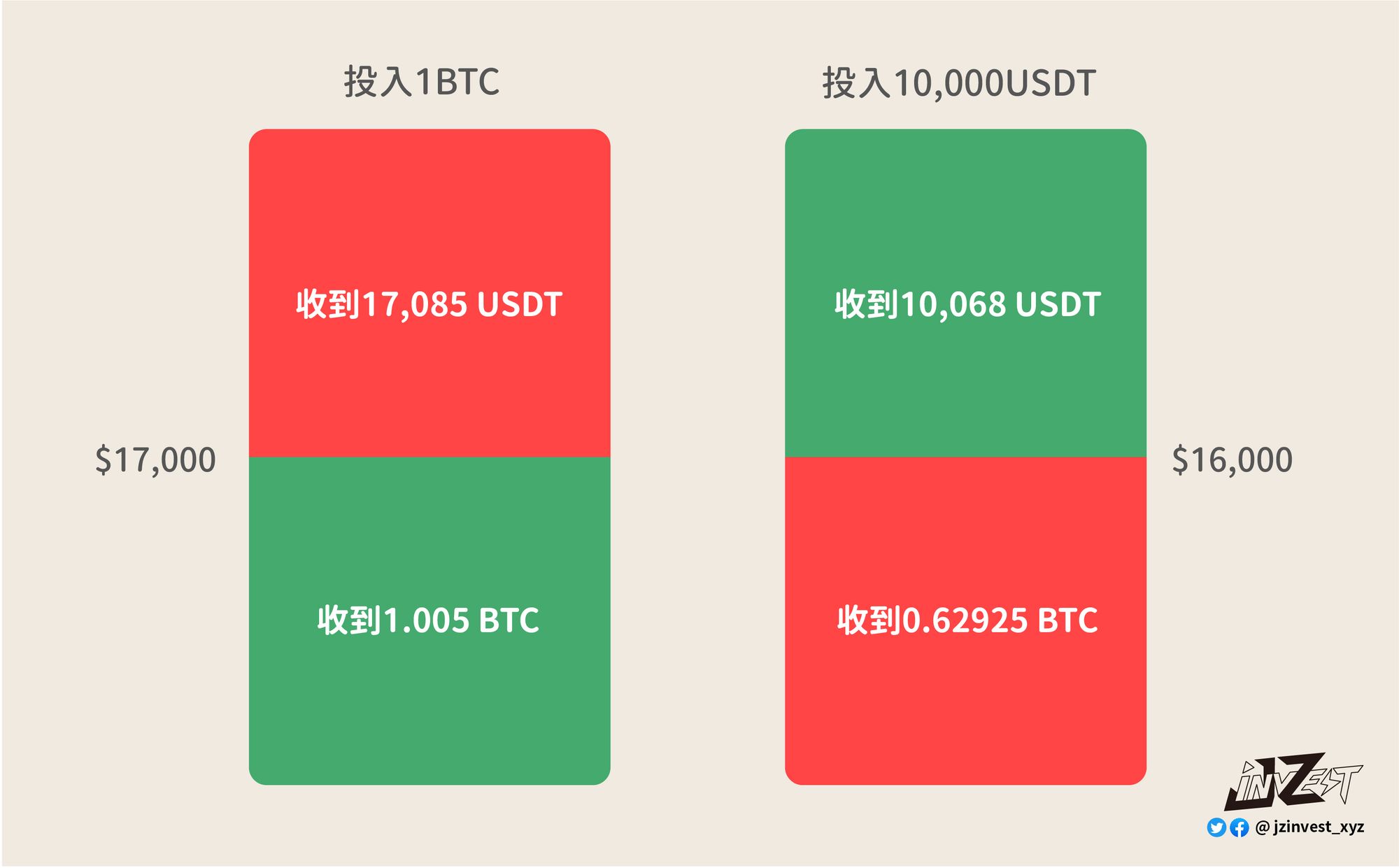

- 投入 1 BTC:2 天後到期、約定價為 $17,000 的 BTC 價格。如果到期時,結算價 < $17,000,會收到 1.005 BTC;結算價 ≥ $17,000,則會收到 17085 USDT。換算下來,兩天能拿到 0.5%,年化報酬率則是 91.25%。

- 投入 10,000 USDT:2 天後到期、約定價為 $16,000 的 BTC 價格。如果到期時,結算價 ≤ $16,000,會收到 0.62925 BTC;結算價 > $16,000,則會收到 10068 USDT。換算下來,兩天能拿到 0.68%,年化報酬率則是 124.1%。

損益結果分析

這個商品規則乍看之下有點複雜,但其實就只有兩種結果:大於或小於約定價。

- 投入 BTC只要記得投入 BTC 就是希望價格不要漲破約定價,如此一來就能一直領幣本位利息,也就是上面例子的年化 91.25%。一旦漲破約定價,BTC 就會被賣成 USDT,就幣本位而言其實是變少的,但就 U 本位而言就是領到年化 91.25% 的利息。

- 投入 USDT反之,如果投入 USDT 就是希望價格不要跌破約定價,如此一來就能一直領 U 本位利息,也就是上面例子的年化 124.1%。ㄧ旦跌破約定價, USDT 就會被換成 BTC,就 U 本位而言價值變低,但就幣本位而言就是領到年化 124.1% 的利息。

注意:一旦漲破或跌破約定價,發生幣種改變的情況,事實上就是放棄原本幣種的獲利,也就是說發生該情況時,不換幣種比較賺,大家可以用選擇權的概念去想看看。

看起來如果我們想不斷領取超高的年化報酬(APY),使用雙幣理財的結果可能會不符合我們原本的預期。

但接下來,馬上跟大家分享一種更好使用雙幣理財商品的情境。

建議的使用情境

我建議大家用停利或低點買入的觀點去使用雙幣理財,而不是把雙幣理財當成穩定獲取 APY 的工具,因為他本來就不是。

以下給大家兩個長期而言不會輸的雙幣理財使用情境。

- 情境一:持有 BTC 且有個目標停利賣價舉例而言,我手上有 BTC 並希望在 $20,000 將其獲利了結,此時就可以買投入 BTC 的雙幣產品,找到適合自己的到期日以及對應得 APY,並且將約定價設在 $20,000。如此一來只要結算時價格超過 $20,000,我們就能在目標價位獲利了結,並且在價格還沒到的時候一直累積更多的 BTC。

- 情境二:持有 U 且有目標買入 BTC 的價位這個情境更簡單,我們買投入 U 的雙幣產品,假設買入價格為 $10,000,就能挑自己想要的到期日以及對應的 APY。接著只要價格沒到 $10,000,我們就能閉著眼睛領超高 APY,而價格跌破 $10,000 時,就能以預期中的低價購買 BTC。

講清楚什麼是雙幣理財以及如何運用他之後,接下來是大家最期待的部分,如何跳過機構自己用選擇權(期權)策略建構雙幣理財的效果?

用期權策略自己建構雙幣理財

介紹選擇權策略前,我們先來看看到底自己建構策略可以讓報酬變成多少。

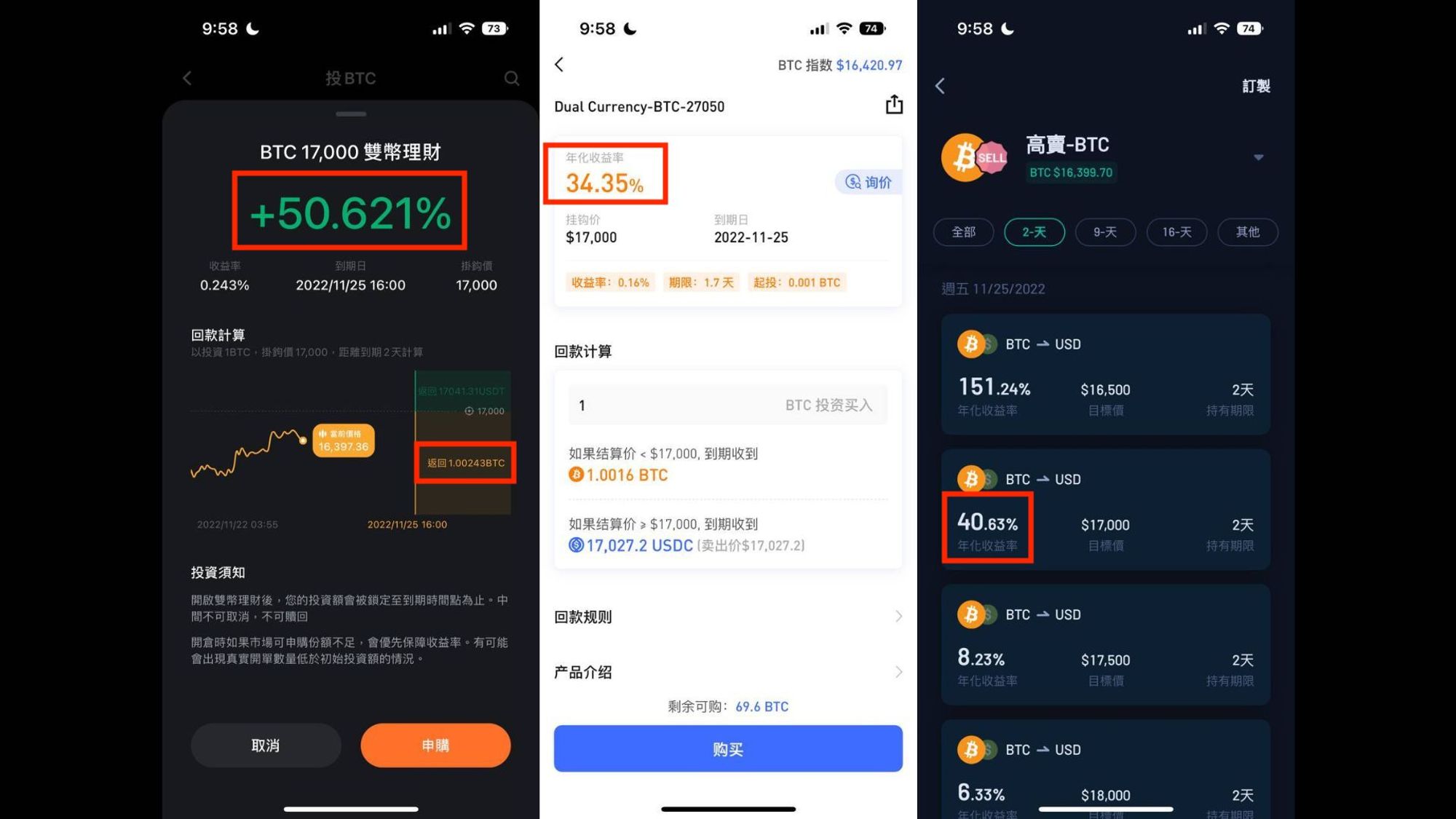

以下是三家雙幣理財同一種商品(投入 BTC、2 天到期、約定價 $17,000)、同一個時間的報價。

可以看出最好的收益是取回 0.00243 BTC,年報酬是 50.621%。

接下來如果我們自己用選擇權策略建構雙幣理財商品的話,可以得的收益是 0.004 BTC,扣掉 0.05% 手續費後得到 0.0035 BTC,報酬是平台提供的 1.44 倍,年化直接從 50% 變成 72%。

如果使用我的邀請連結註冊 Bit.com 的話,能夠再省下手續費 30%,換算下來年化報酬可以從 50% 變成 83%,差距非常大。

接下來進入重頭戲,教大家如何自己當機構,利用選擇權多賺 50% 以上的報酬!

如何用選擇權建構雙幣理財商品?

用選擇權建構雙幣理財商品分為兩個步驟,分別是在買入商品時以及結算時這兩個時間點做動作。

以下我們使用幣本位的期權作為示範。

1. 買入商品時

和雙幣理財商品一樣,我們將策略分為投入 BTC 及投入 USDT,並對應到文章前半段的雙幣理財實際案例。

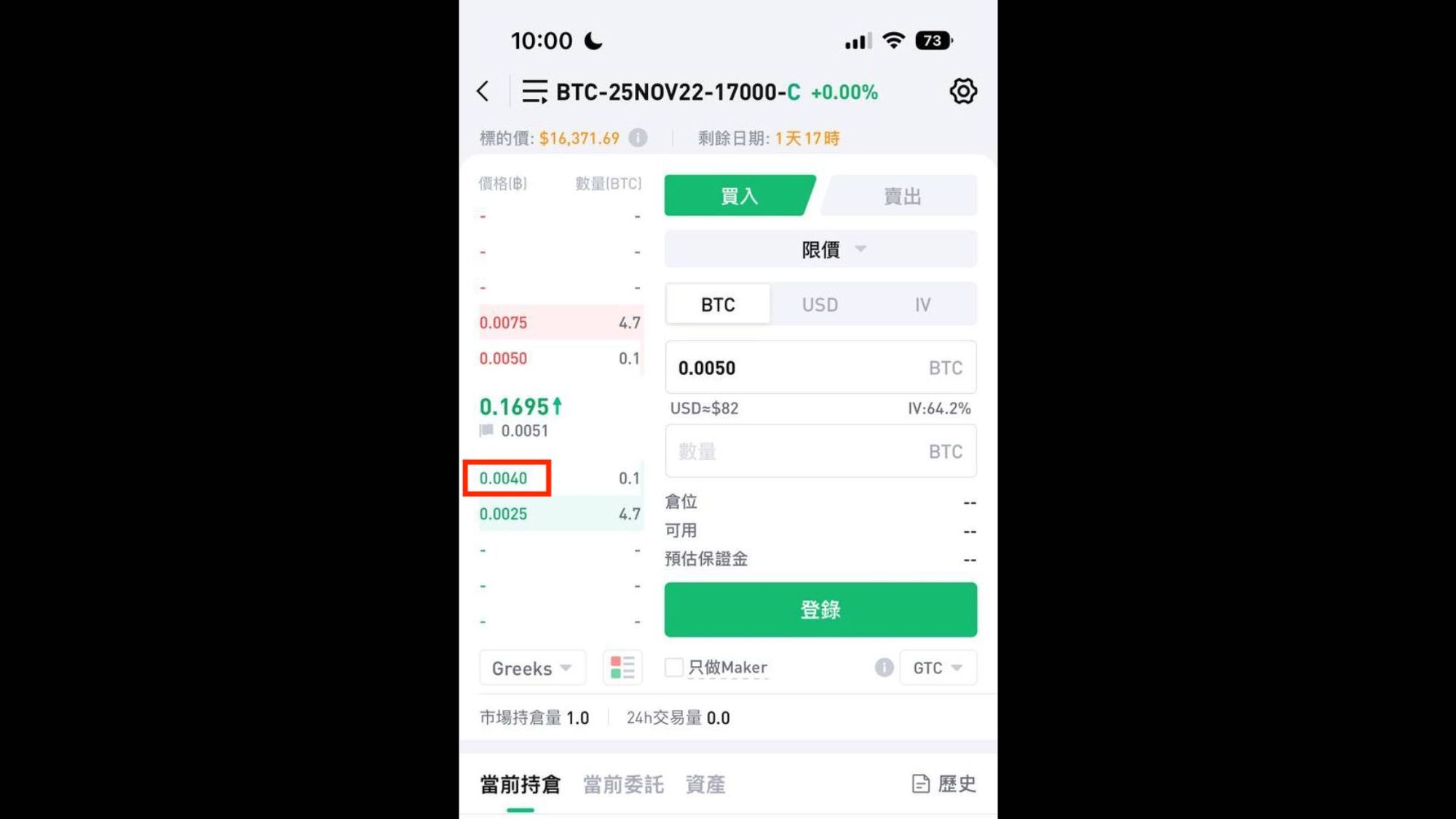

- 投入 BTC :持有 BTC 比較簡單,單純 Sell 1 BTC、2 天後到期、履約價為 $17,000 的 Call Option。

- 投入 USDT:稍微麻煩點,先將 $10,000 買成 BTC,同時用該數量 BTC Sell 2 天後到期、履約價為 $16,000 的 Put,同時做空 [該數量 BTC + Sell Put 得到的 Premium] 的 BTC 期貨。

Sell 完 Put 之後到結算前都暫時沒事,直到結算時看選擇權是否被履約。

2. 結算時

投入 BTC 與投入 USDT,兩種商品在結算時都會有兩種狀態:履約和不履約。

以下的表格將一一拆解各種情境該做的事,照著裡面做就可以利用選擇權完成雙幣理財商品的效果啦!

| 情境一:履約 | 情境二:不履約 | |

|---|---|---|

| 投入 BTC(sell call) | BTC ≥ $17,000,結算後賣成 U | BTC < $17,000,不用做事領到 BTC |

| 投入 USDT(sell put) | BTC < $16,000,將做空部位平倉並用獲利買入 BTC,加上 Put 結算後的 BTC | BTC ≥ $16,000,結算後 BTC 賣成 U,Short BTC 部位平倉 |

以上兩個步驟就能輕鬆用選擇權組成雙幣理財商品囉!建議先用小量嘗試,等到熟悉且確認選擇權操作獲利高於雙幣理財商品服務平台後,再把數量提高比較保險。

選擇權系列教學文也來到第 7 篇了,內容開始有點進階,如果有不熟或不懂的地方,建議隨時回去看之前的文章複習,如果懶得看文字的話我也有拍影片,連結如下:

結論

機構推出產品賺取差價合情合理,但如果我們有能力自己建構策略跳過機構,就能獲得其中間的機構服務費。

配合上雙幣理財的使用情境,絕對是熊市中必備的投資理財策略!

選擇權系列教學文也來到第 7 篇了,內容開始有點進階,如果有不熟或不懂的地方,建議隨時回去看之前的文章複習,如果懶得看文字的話我也有拍影片,連結如下:

白話加密貨幣選擇權教學系列文:

第一篇:科普|什麼是選擇權?<1> 為何作為幣圈人你必須了解他?

第二篇:解密 | 選擇權是什麼 <2> 機構如何用它來收割散戶?交易數據怎麼看?機會在哪?

第三篇:新手教學 | 選擇權入門常見名詞、註冊到第一筆交易、實操經驗分享

第四篇:選擇權入門<4>交易策略應用實例:原來機構與散戶的差距在這?

第五篇:一文了解交易員必懂的期權波動率!下週二美國期中選舉如何用他獲利?

第六篇:投資科普|交易員常說的 Delta, Gamma, Vega, Theta 是什麼?機構私藏的選擇權概念

白話加密貨幣選擇權教學影片:

第一部:【末日熊士 EP2】7 分鐘搞懂加密貨幣選擇權(期權)是什麼?機構投資者交易工具大解密

第二部:9 分鐘手把手教學|選擇權(期權)交易初學者必看!帶你從 0 到完成第一筆選擇權交易

如果你對投資有興趣,尤其是想精進交易技術,歡迎追蹤筆者的 Telegram、Facebook、Twitter、Youtube 平台,會帶大家用機構的角度分析市場行情以及市場資訊。