為什麼在 10 天左右的時間竟然發生如此巨變,本篇文章旨在回顧 FTX 四年間的發展和營銷策略整體回顧。本文作者:longcrypto,DeFi 之道。

(前情提要:SBF向員工道歉信 : 年初還有600億美元抵押品、詳述FTX槓桿怎麼玩沒的)

It is only a moment that determines a person’s life, as well as his entire destiny.

決定一個人的一生,以及整個命運的,只是一瞬之間

——歌德

2022 年 5 月,Terra 的 UST 脫錨事件震動了整個 crypto 圈。在短短 5 天的時間裡,曾經市值排名前 5 的公鏈 LUNA 從 230 億美元跌落至 5 億美元,基於 Terra 發行的穩定幣 UST 價格從 1 美元跌至 0.1 美元,幾乎雙雙歸零。

此次事件之後,對沖基金三箭資本、借貸平台 Celsius、加拿大上市公司 Voyager Digital、加密貨幣交易和借貸平台 BlockFi、加密貨幣管理基金 Babel Finance 等不同程度走向破產、退市或重組,行業遭到巨大衝擊。

進入 11 月之後,隨著美國通膨數據放緩,聯準會釋放放緩加息預期,被壓制已久的 crypto 圈終於得以鬆了一口氣。

延伸閱讀:Fed會議紀要放鴿:多數官員預期很快能放緩升息,比特幣逼近 1.7 萬鎂

然而,更讓人震驚的事情發生了,在不到 10 天的時間裡,排名前十、估值 320 億美元、資產規模超過 240 億美元的交易所 FTX 在鋪天蓋地的 FUD 和流動性枯竭後迅速破產。

隨著 FTX 帝國崩盤,原本光鮮亮麗背後的奮鬥史瞬間黯然失色,詐欺、內幕交易、挪用用戶資產、糟糕的管理體係等更多幕後黑料被挖掘出來。一時間,FTX 創辦人 SBF 口碑急轉直下,從天才交易員、加密羅賓漢、大慈善家、救世主、利他主義者、加密貨幣美國夢的代表、天才與勤奮的代表變成了超級惡棍、加密世界的叛徒。

為什麼在 10 天左右的時間竟然發生如此巨變,本篇文章旨在回顧 FTX 四年間的發展和營銷策略整體回顧,FTX 的全面營銷確實值得所有行業營銷學習,一件事情的衰敗早就有所跡象,但是大家都忽視了他。長遠來看,我們也需要將學到的教訓轉化為一個更健康的加密貨幣生態系統。

FTX 發展史:雄心勃勃、善於賺錢、不懼冒險

2019 年 5 月,FTX 在香港正式成立,主打衍生品交易市場,取名 FTX,這是期貨交易所(Futures Exchange)的簡寫。其創辦人為時年 27 歲的 Sam Bankman-Fried,圈內人稱 SBF。

SBF 1992 年出生,少年時期在史丹佛大學的校園長大,他的父母都是史丹佛大學法學院的教授:父親 Joseph Bankman 是一位稅法專家,母親 Barbara Fried 研究法律、經濟學和哲學的交叉領域,從麻省理工學院物理專業畢業後,在華爾街的量化交易公司簡恩資本(Jane Street)工作了 3 年,2017 年,他在加州柏克萊一所租來的房子裡創辦了 Alameda Research,開啟了一個經典 Crypto 美國夢的開端。

1.1 2019 年:FTX 在成立的第一年,並沒有太多的動作,唯一的亮點是獲得幣安投資,也是為後續故事埋下伏筆

- 2019 年 7 月 29 日,FTX 全球生態通證 FTT 上線交易

- 2019 年 8 月,FTX 率先推出槓桿代幣,同時獲得 800 萬美元種子輪融資

- 2019 年 10 月,上線永續合約

- 2019 年 12 月,獲幣安投資,共同拓展衍生品賽道

1.2 2020 年:CRYPTO 逐漸走出熊市,FTX 迎風而上,黑馬姿態盡顯

- 2020 年 1 月,FTX 交易所 24 小時雙邊交易量突破 200 億美元,創歷史新高

- 2020 年 2 月,在美國大選期間,FTX 增加了新的期貨合約 TRUMP-2020

- 2020 年 3 月,獲 Liquid Value Capital B 輪投資

- 2020 年 4 月,推出 WTI 原油期貨合約 OIL

- 2020 年 5 月,推出美國交易平台 FTX.US

- 2020 年 8 月,Robinhood 前加密主管 Sina Nader 加入 FTX.US 擔任營運長

- 2020 年 8 月 26 日,FTX 以 1.5 億美元收購加密價格跟蹤應用程式 Blockfolio

- 2020 年 10 月,上線股票 Token TSLA、AAPL 等

- 2020 年 11 月,FTX 創辦人 SBF 被爆料在美國大選期間向美國總統候選人拜登捐款 520 萬美元

1.3 2021 年:FTX 憑藉 CRYPTO 波瀾壯闊的大牛市以及撒錢般地營銷,成為史上成長最快的加密公司,估值達到 320 億美元

- 2021 年 1 月,上線 GME 股權通證,推出 Wall Street Bets 指數季度合約

- 2021 年 2 月,SBF 以 45 億美元淨資產排名富比世加密億萬富翁榜第二名

- 2021 年 2 月 8 日,FTX 宣布成立慈善捐贈基金會

- 2021 年 2 月 23 日,FTX 宣布提幣零手續費,年內或將補貼千萬美元用於 Gas fee 支付

- 2021 年 4 月,FTX 上線 Coinbase Pre-IPO 產品

- 2021 年 4 月 20 日,FTX 單日交易量超全球總量 10%,交易量與去年相比上漲 8000%

- 2021 年 5 月 18 日,FTX 推出可押注巴西總統選舉結果的期貨合約

- 2021 年 5 月 20 日,FTX 過去 24 小時合約持倉量為全網第二

- 2021 年 5 月 29 日,FTX 投資 USDC 開發公司 Circle

- 2021 年 7 月 21 日,FTX 以 180 億美元估值完成 9 億美元 B 輪融資,創業內史上最大融資記錄

- 2021 年上半年,FTX.US 日均交易量比去年同期增長 150 倍

- 2021 年 8 月 3 日,美國 SEC 主席前法律顧問 Ryne Miller 加入 FTX.US 擔任總法律顧問

- 2021 年 8 月 11 日,FTX 的比特幣期貨市場份額升至第二

- 2021 年 8 月 26 日,加密貨幣交易所 Liquid Global 從 FTX 獲得 1.2 億美元貸款

- 2021 年 8 月 27 日,FTX 和 FTX.US 均已通過美國 GAAP 審計

- 2021 年 9 月 17 日,FTX 直布羅陀子公司 ZUBR 在直布羅陀獲得分佈式賬本技術 (DLT) 提供商許可證

- 2021 年 9 月 20 日,FTX 獲巴哈馬證交會批准在當地開展加密業務

- 2021 年 9 月 24 日,FTX 已將總部從中國香港遷至巴哈馬首都拿騷

- 2021 年 10 月 21 日,FTX 以 250 億美元估值在 B-1 輪融資中籌集超 4.2 億美元,BlackRock、Tiger Global 等參投

- 2021 年 11 月 2 日,前 CFTC 專員 Mark Wetjen 加入 FTX US 擔任政策和監管戰略負責人

- 2021 年 12 月 8 日,SBF 出席美國國會加密聽證會

在這一年,FTX 採取的體育營銷路線如同漫天撒錢一般為公司贏得極大知名度和曝光量。

- 2021 年 4 月,FTX.US 與 NBA 熱火隊達成價值 1.35 億美元為期 19 年的交易,FTX 成為邁阿密熱火隊主體育場獨家冠名

- 2021 年 5 月 19 日,FTX 合作國際象棋冠軍錦標賽

- 2021 年 6 月 4 日,FTX 與全球電競戰隊 TSM 以 2.1 億美元簽約,獲得戰隊冠名權

- 2021 年 6 月 16 日,FTX US 成為華爾街騎行大賽鑽石贊助商

- 2021 年 6 月 23 日,FTX 與美國職棒大聯盟(MLB)達成合作

- 2021 年 6 月 29 日,NFL 傳奇四分衛 Tom Brady、巴西超模吉賽兒邦辰入股 FTX

- 2021 年 8 月 4 日,FTX 與《英雄聯盟》冠軍系列賽 LCS 簽訂 7 年贊助合約

- 2021 年 8 月 23 日,FTX 以 1750 萬美元冠名伯克利大學加州紀念體育場

- 2021 年 9 月 8 日,NBA 球星庫裡成為 FTX 全球大使和股東

- 2021 年 9 月 23 日,FTX 與 F1 車隊 Mercedes-AMG Petronas 簽署長期贊助協議

- 2021 年 10 月 18 日,FTX 宣布成為國際板球理事會官方合作夥伴

- 2021 年 11 月 3 日,FTX 與肯塔基大學籃球隊球員達成 NIL 贊助協議

- 2021 年 11 月 17 日,MLB 明星大谷翔平擔任 FTX 全球品牌大使

- 2021 年 12 月 7 日,FTX 宣布高爾夫球員 Albane Valenzuela 擔任體育大使

- 2021 年 12 月 14 日,FTX 將支付 NBA 金州勇士隊 1000 萬美元的版權贊助

1.4 2022 年:聯準會在年初宣布加息,市場的流動性逐步收緊,牛市盛宴迎來拐點。然而,並沒有多少人願意相信市場就此戛然而止,就像直到「鐵達尼號」撞上冰山,還有人相信這艘巨輪會「永不沉沒」。

- 2022 年 1 月 14 日,FTX 宣布推出 20 億美元規模的風投基金 FTX Ventures

- 2022 年 1 月 26 日,FTX.US 宣布以 80 億美元估值完成 4 億美元 A 輪融資

- 2022 年 1 月 31 日,FTX 宣布以 320 億美元估值獲 4 億美元 C 輪融資,軟銀、Paradigm 等參投

- 2022 年 2 月 2 日,FTX 收購 Qunoine 及母公司 Liquid,以向日本客戶提供產品和服務

- 2022 年 2 月 9 日,SBF 出席由美國參議院舉辦的加密聽證會

- 2022 年 2 月 14 日,FTX 支付了 3250 萬美元在美國第 56 屆超級碗廣告投放了 2 分 30 秒的廣告,成為最貴的加密廣告

- 2022 年 3 月 1 日,FTX 推出慈善基金 FTX Future Fund,計劃年內分配至少 1 億美元

- 2022 年 3 月 7 日,FTX 宣布成立 FTX Europe,為歐洲用戶提供加密衍生品交易服務

- 2022 年 3 月 15 日,FTX 在杜拜獲得加密服務提供商牌照

- 2022 年 3 月 21 日,四屆大滿貫單打冠軍大坂直美將成為 FTX 全球大使和股東

- 2022 年 3 月 21 日,FTX 成立 FTX Australia,獲澳洲監管許可開展業務

- 2022 年 3 月 23 日,無聊猿母公司 Yuga Labs 以 40 億美元估值完成 4.5 億美元融資,FTX 參投

- 2022 年 3 月 29 日,前列支敦士登金融監管機構官員被任命為 FTX 歐盟戰略負責人

- 2022 年 4 月 5 日,富比世發布加密富豪榜,SBF 以 240 億美元估計淨資產位居第二

2022 年 4 月 26 日,由 FTX 和 SALT 主辦的 Crypto Bahamas 大會在巴哈馬正式揭幕,英國前首相、美國前總統、巴哈馬總理、超級盃冠軍、CFTC 前主席、方舟投資 CEO 木頭姐等出席。

- 2022 年 4 月 28 日,FTX 宣布推出 10 億美元慈善基金

- 2022 年 5 月,SBF 和 FTX 監管團隊訪問白宮

- 2022 年 5 月 25 日,SBF 稱可能會在 2024 年斥資 10 億美元阻止川普東山再起

- 2022 年 5 月 26 日,FTX 創辦人 SBF 入選《時代》雜誌 2022 年「全球百大影響力人物」

- 2022 年 5 月 30 日,FTX 超過 Coinbase 成為第二大中心化加密貨幣交易所

- 2022 年 6 月 3 日,FTX 宣布推出可提供加密衍生品的合規交易所 FTX Japan

- 2022 年 6 月 17 日,FTX 宣布收購合規加密交易所 Bitvo,業務版圖擴張至加拿大

- 2022 年 7 月 2 日,FTX US 與 BlockFi 達成總價值 6.8 億美元的信貸額度和收購選擇權協議

- 2022 年 7 月 25 日,Aptos 完成 1.5 億美元融資,FTX Ventures 和 Jump Crypto 領投

- 2022 年 8 月 21 日,據 CNBC 報導,FTX 在 2021 年收入超過 10 億美元,增長超 10 倍

- 2022 年 9 月 1 日,前 CFTC 專員 Jill Sommers 加入 FTX US Derivatives 董事會

- 2022 年 9 月 8 日,區塊鏈 Sui 背後公司 Mysten Labs 完成 3 億美元 B 輪融資,FTX Ventures 領投

- 2022 年 9 月 9 日,FTX Ventures 將收購 SkyBridge Capital 30% 的股份

- 2022 年 9 月 13 日,Doodles 以 7 億美元估值完成 5400 萬美元融資,FTX Ventures 參投

- 2022 年 9 月 22 日,傳 FTX 正洽談以約 320 億美元估值融資 10 億美元

- 2022 年 9 月 27 日,Voyager 宣布 FTX US 以 14.22 億美元出價贏得資產競拍

- 2022 年 9 月 28 日,知情人士稱 FTX 執行長 SBF 正考慮競購 Celsius 的資產

- 2022 年 10 月,SBF 參加沙特主權基金舉辦的 Saudi Future Investment Initiative

之後的故事大家都知道了

- 2022 年 11 月 2 日,CoinDesk 發布關於 Alameda Research 財務情況的報導

- 2022 年 11 月 6 日,幣安創始人 CZ 公開宣稱要清算公司帳面上所有 FTT

- 2022 年 11 月 9 日,FTX 向幣安求助

- 2022 年 11 月 10 日,幣安在盡調之後放棄收購 FTX

- 2022 年 11 月 11 日,FTX 申請破產保護

不可否認的是短短 3 年半,FTX 從無名之輩三線交易所躋身全球前三交易所,從人脈到行動力都為行業展現了教科書式的經典商業發展案例。

投融資:從全球最大的資產管理公司貝萊德、加拿大第三大養老基金安大略省教師退休基金會、新加坡國有投資機構淡馬錫、紅杉資本、軟銀、老虎環球基金以及 Multicoin、Paradigm、Coinbase Ventures 等機構手中募集了超 32 億美元的融資,估值達到 320 億美元,成為史上成長最快的加密貨幣公司。

產品服務: FTX 秉承「創建於交易員,並服務於交易員」的理念,推出了穩定幣一鍵兌換、創建多個子帳戶,每個子賬戶全倉 / 全資產保證金,美元合規出入金等深得交易員好感的服務。在產品上,FTX 推出了槓桿代幣、追蹤比特幣波動性的代幣等。此外,FTX 的產品不限於加密貨幣,類似總統大選、奧運會召開時間等任何能夠引起人們興趣的話題都能設計出產品用來交易。

市場營銷:產品和體驗的優勢,並不能保證一定贏得市場,還要讓更多人知道才行 —— 會宣傳。SBF 自述自己創辦的 Alameda Research 幾乎差一點倒閉,在一個月內,從無懈可擊轉變為掙扎求存。這次創業經歷讓其明白很多道理,其中最重要的是市場營銷。FTX 選擇了體育營銷路線,並將其用到極致,走過了前輩公司從來沒有達到過的距離,將 crypto 和 Web3 引向了更大的群體。

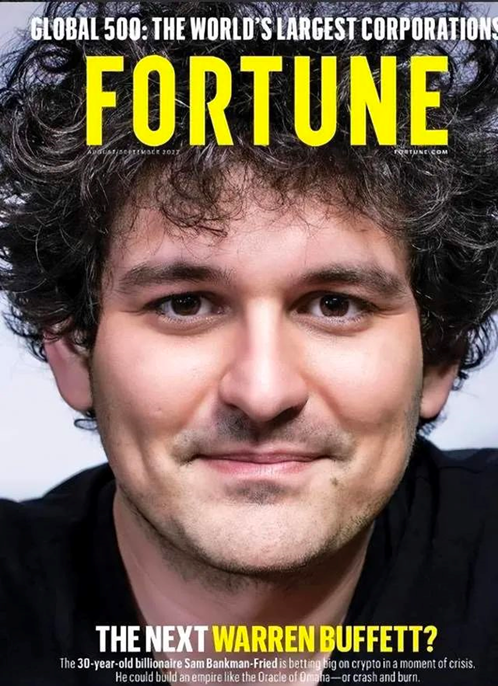

塑造公信力: SBF 個人頻繁登上紐約時報、經濟學人、華爾街日報、富比世、彭博社等主流媒體平台向外界展示成功人士的公眾形象。《時代》雜誌將其評為 2022 年「全球百大影響力人物」之一。FTX 總部遷移至巴哈馬首都拿騷,巴哈馬總理親自來到現場感謝 SBF 幫助復甦經濟。

在強大的輿論宣傳下,直到 FTX 崩盤,很多人還難以相信。一切都發生的如此迅速,超過 100 萬人在 FTX 破產後遭受損失,很多曾經對 FTX 信任的人在這次崩潰中損失了全部財富,一些大型投資機構也將對 FTX 的投資減記為零。

延伸閱讀:淡馬錫無奈!投資FTX前花8個月盡職調查,2.75 億鎂已全減記歸零

Alameda 在這次 FTX 崩潰中扮演重要角色。據 Alameda CEO Caroline Ellison 稱,在今年春天加密市場崩潰後,Alameda 的貸方收回貸款,而 Alameda 花掉的資金不再容易獲得,因此該公司使用了 FTX 客戶資金進行支付。作為 FTX 的手足公司,SBF 對 Alameda 的容忍度超出正常商業行為的準則。據華爾街日報報導,Alameda 欠 FTX 約 100 億美元,而 FTX 擁有的客戶資產大約是 160 億美元。這意味著,FTX 將一半以上的客戶資產來為 Alameda Research 的風投提供資金。

FTX 何以如此快速破產?SBF 事後認為,槓桿太大,銀行擠兌和市場崩盤耗盡了流動性。

根據 FTX 在 Chapter 11 破產前提交的資產負債表顯示,截至 11 月 5 日,FTX 負債 140 億美元,總資產 240 億美元,槓桿率是 1.4 倍。據宏觀分析師 Degg_GlobalMacroFin 分析,FTX 平日里每天的資金提取平均為 2.5 億美元 / 日,總資產中的 60 億美元足夠 FTX 支撐 24 天的提款需求。

然而,FTX 在 11 月 6 號遭遇了平日 25 倍的提款需求,一天內的資金淨流出量達到了 50 億美元,只剩下 10 億流動性。如果任由客戶擠兌,FTX 只能存活幾個小時,11 月 8 日,FTX 暫停提款。期間,FTX 的平台幣 FTT 以及持有的 SRM、SOL 等代幣價格暴跌,FTX 的總資產迅速降低到資產約 90 億美元,而負債還有 90 億美元,基本上資不抵債。

這場崩潰是教科書般的投資銀行擠兌案例,將客戶資金用作高風險和低流動性資產投資,對擠兌壓力的估計完全不足,導致資產端陷入擠兌 – 拋售 – 資產價格下跌 – 股權下降 – 擠兌加劇的死亡螺旋。

FTX 崩潰後,對 CRYPTO 產業的影響

2.1 交易所側:

FTX 在崩潰前,SBF 曾表示 FTX 足以覆蓋所有客戶持有的資產,FTX 不拿客戶資產進行投資(即使是國債)。但很快就刪除了以上言論。中心化交易所的不透明再度引發人們的信任危機,各大交易所儲備金有問題的消息瘋傳,提幣潮愈演愈烈。

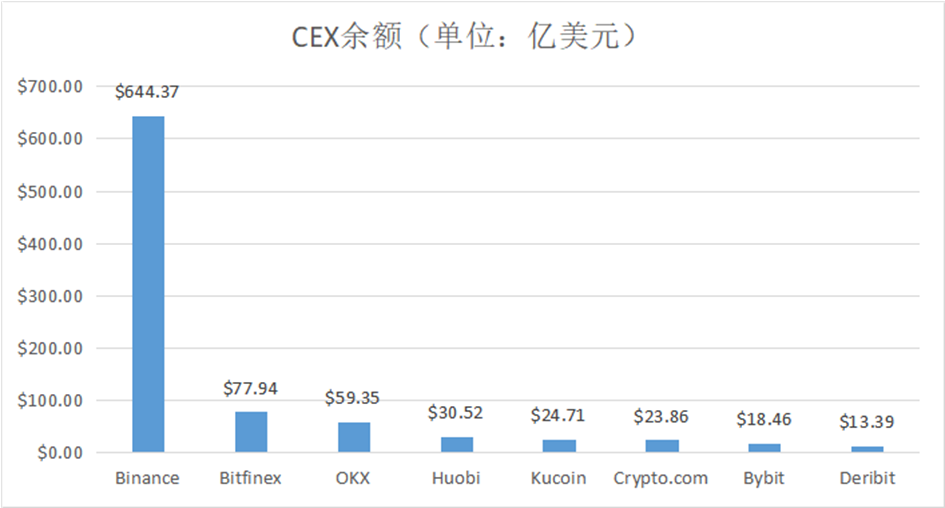

數據顯示,從 11 月 6 日起的一周內,從 11 月 6 日起的一周內,中心化交易所流出了超 80 億美元資產,包括 37 億美元的比特幣、25 億美元的以太坊以及超 20 億美元的穩定幣。交易所的比特幣餘額在過去一個月中創下新低,加密貨幣餘額已降至 2018 年 11 月以來的最低水平。

KOL 以及從業者呼籲中心化交易所應該有透明的儲備證明,並配有透明的儀錶盤連接鏈上數據 / 錢包,而不是僅僅通過口頭喊話解決。

在產業的倒逼下,中心化交易所開始著手增加透明度。

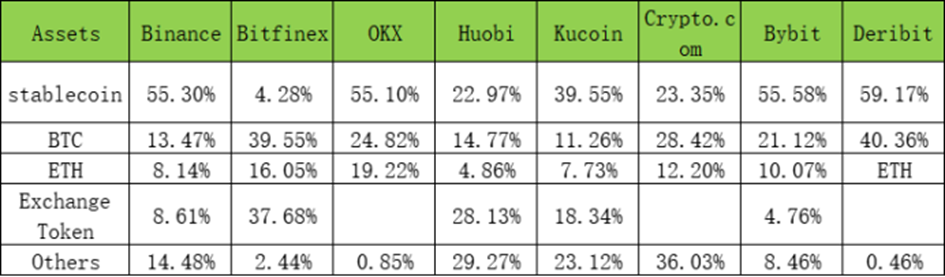

歐易 OKX、幣安、火幣、Gate.io 等交易所率先表態,公開分享其可審計的 merkle tree 準備金證明,保持透明度。儲備金證明是一種常見的資產審計方法,用來證明鏈上儲備金足以覆蓋用戶帳面所有的資產。以 OKX 為例,根據公佈數據顯示,OKX 擁有 100% 儲備金率,並且其構成不包含其平台代幣 OKB。OKX 最大資產配置中大部分由市值前五加密貨幣組成,包括 8.9 萬枚比特幣,100 萬枚以太坊及穩定幣,總計約 60 億美金。

儲備金證明從原理上需要三個關鍵步驟進行驗證。首先,驗證用戶的資產是否包含在默克爾樹 (Merkle tree) 中;其次,驗證平台對錢包地址的擁有權及錢包資產總額;最後,通過對平台總用戶資產和公佈的鏈上錢包地址中總資產進行比較,來驗證平台的資產儲備金率。

截至到 11 月 21 日,中心化交易所 Top15 中有 9 家已經披露了其主要儲備資產的錢包地址或公佈了由第三方機構出具的 Proof of Reserve 審計報告,並與 Nansen 合作推出了儲備資產看板。

火幣在 11 月 13 日完成資產快照後將 1 萬枚 ETH 分別轉移至幣安和 OKX 存款錢包,就一度引發人們的質疑。對此,火幣回應稱,火幣保證用戶資產的安全和 100% 贖回,不會對用戶的存款和提款施加任何限制。同時,據媒體報導,資產快照後的 1 萬枚 ETH 提幣為一個機構大戶所為,不是火幣主動發起。

此外,即便中心化交易所公佈資產儲備證明,但資產成分的不同也會遭受進一步質疑。如 Crypto.com 公佈的資產儲備中因 SHIB 佔比 20%,遠超其他交易所。

不過,在 Cobo 創辦人神魚看來,merkle tree 只解決了賬戶餘額的存在證明,另一個問題是和鏈上地址的餘額關鍵證明。因為交易所和用戶存在資訊不對稱,它拿出的證據很難說明不是偽造的。Bixin Ventures 創辦人星空也表示,所謂做 merkletree,對內部管理是有用的,能夠及時發現內部的資金問題,對外部基本無解,因為很難知道地址的私鑰是誰管理的。

延伸閱讀:FTX遭駭後》Fireblock秘密配合巴哈馬政府轉移4億美元資產!SBF握私鑰引爭議

可以看到,單純的公佈儲備金證明難以讓中心化交易所自證清白。一些交易所選擇與第三方機構合作託管用戶資金。如衍生品的加密交易所 PowerTrade 與託管公司 Copper 合作為其機構客戶提供託管和結算服務,從而使交易對手的風險降到最低。資金隔離,確實不失一種相對較好的方式。實際上,在監管成熟的證券市場,用戶在券商交易證券產品,其資金都是託管在第三方銀行里,杜絕了券商動用客戶資金的可能性。

11 月 21 日,OKX CMO Haider 發推稱,OKX 將在未來兩周迎來多個重要功能的更新,包括針對全球用戶的 POR 資金證明功能和針對機構用戶的相關功能。面對部分言論,歐易 OKX 通過更加公開透明的方式讓用戶查閱平台及個人資產。據官方公告顯示,OKX 在 11 月 23 日正式上線儲備金證明(PoR),所有用戶可以在相關頁面主動查詢對比 OKX 的鏈上錢包地址資產和默克爾樹(Merkle Tree)內的用戶總資產,從而驗證其資產儲備情況。在當前版本中,OKX 儲備金證明僅顯示 BTC、ETH 及 USDT 資產,OKB 及其餘資產並不包括在內,現儲備金覆蓋率為 100%

FTX 的餘震正波及其他交易所,曾獲 FTX 債務融資的日本加密交易平台 Liquid Global 暫停所有提款。總部位於澳大利亞布里斯班的加密交易所 Digital Surge 受 FTX Australia 管理部門的影響,暫停了所有存取款業務。還有一些小型中心化交易所在 FTX 崩潰後經營異常,如在 11 月 13 日當天,BitCoke 和 AAX 均宣布暫停提幣。前者給出的理由是公司財務負責人正在配合某國公安機關調查,處於司法受限狀態,無法提供私鑰授權。後者則先是將原因歸結為第三方合作夥伴的失誤,後又解釋稱資本頭寸面臨巨大壓力,將需要籌集新的資金。

延伸閱讀:FTX爆雷餘震》勢力洗牌?西方機構團滅重創,亞太多倖免於難

我們看加密交易所的演化史後就會發現,交易所的更迭是非常快的。比如曾經的巨無霸 Mt.Gox,一度佔據市場 80% 的交易量,但也只是存活了三年。破產至今已經過去了 8 年,債權人還沒拿到賠償。曾在海外排名前三的加密交易所 Bitfinex 在 2016 年被駭客盜取 12 萬枚 BTC,幸運的是,Bitfinex 沒有就此倒閉,而是選擇發行平台幣賠付用戶損失。但更多的發生過被盜的交易所沒有這麼幸運,在被盜之後很快就倒閉了。

2.2 錢包側:去中心化錢包有兩種,硬體錢包和軟體錢包

用戶把資產放在去中心化錢包是更安全也更 crypto native 的方式。甚至 Tesla CEO Elon Musk 也在說:Not Your Key, Not Your Wallet。

在 FTX 暴雷後,硬體錢包 OneKey 賣到脫銷,海外硬件錢包 Ledger 和 Trezor 的銷售量也出現大幅增長。

軟體錢包中用戶量最多的是 MetaMask,截至 2022 年 3 月的月活用戶達 3000 萬。而手握整個加密市場用戶流量且開發資金充足的交易所也推出了 Web3 錢包,擁抱去中心化大勢。

延伸閱讀:FTX 助攻!冷錢包 Ledger、Trezor 銷售創歷史新高;台灣 Coolwallet 業績暴增十倍

Coinbase 的錢包主打異構多鏈,支持交易所帳戶關聯;Binance Wallet 則是一款兼容 EVM 的插件錢包,支持交易所帳戶關聯,用戶可以通過交易所帳戶劃轉資產,且支持 Google 帳號登錄;歐易 Web3 錢包是市場上最全面的異構多鏈錢包,含錢包、DEX、 NFT 市場、去中心化賺幣、Dapp 探索 5 大板塊,目前支持 40 + 條公鏈、1000+DeFi 協議,擁有交易所和 Web3 錢包快捷轉賬功能,用戶無需反复切換模式複制地址,可自由選擇將資金存儲在交易所或者是去中心化 Web3 錢包,此外微軟瀏覽器 Microsoft Edge 現已支持歐易插件錢包。

整體上看,交易所主導的錢包產品呈現出以下特徵:

l 都在嘗試從錢包切入去中心化生態,都定義為去中心化 / Web3/DeFi 入口;

l 方向上交易所和錢包關聯、獨立的去中心化錢包、CeFi + DeFi 同時管理;

l 產品架構趨同,覆蓋錢包、跨鏈 DEX、NFT 等;

l 能夠從交易所自有流量中獲取部分用戶;

中心化交易所憑藉著良好的交易所深度、低滑點、用戶可用性好等幾個方面在過去的十年間一直是交易用戶的主戰場,在本次 FTX 暴雷事件之後,我們看到越來越多的 DEX 和去中心化錢包進入到公眾視野,crypto native 去中心化的發展道路必定的伴隨著血與痛的一段螺旋線上發展的漫長之路。

輪迴中的去中心治理實踐,願善意永存

Pessimistic people have ceased to live ,optimistic person never dies.

悲觀的人雖生猶死,樂觀的人永生不老

—— 拜倫

FTX 雖然失敗了,但是其在前期展現出的極強的執行力是有目共睹的,這或許也是導致其轟然倒塌的一面,速度太快以至於外強中乾。就像建在沙灘上的城堡,無論多麼美麗夢幻,一場潮水就輕而易舉沖垮了。

很多人將 FTX 的失敗歸咎於騙局,並聲稱早就看出 FTX 存在問題。奇怪的是,為什麼這些人不當時指出來,而是事後諸葛亮?

說起創業騙局,美國血液檢測公司 Theranos 和《虛構安娜》堪稱商界經典。

Elizabeth Holmes 在 2003 年創辦 Theranos,致力於取代繁重耗時的血液檢測設備,用幾滴指尖血就可以在數小時檢測超過 200 項身體指標。此後的 12 年間,Elizabeth Holmes 成為矽谷明星創業項目,著名投資人 Tim Draper 是其早期投資人,史丹佛工程學院院長錢寧・羅伯遜是其第一位合夥人,前國務卿喬治・舒爾茨、亨利・基辛格是董事會成員,前國防部長詹姆斯・馬蒂斯和威廉・佩里,前參議員薩姆・納恩為其站台,前總統比爾・克林頓為其著迷,當時的副總統拜登在參觀 Theranos 後盛情稱讚。2014 年,Theranos 估值 90 億美元,被評為僅次於特斯拉的「改變世界的創業公司」。2015 年,Holmes 被富比世雜誌評選為全球最年輕的女性億萬富翁,同年,她又入選時代雜誌 2015 年最具影響力 100 人名單。2015 年,《華爾街日報》記者揭露 Theranos 造假。2022 年 11 月 18 日,Holmes 因欺詐投資者罪名被判入獄 135 個月。

《虛構安娜》根據真實故事改編,講述了一位籍籍無名、年輕的、俄裔德國女孩如何一步一步取得紐約上流社會的信任然後又快速失敗的故事。看完這部劇,你會對美國夢和騙局的界限產生懷疑。安娜想在紐約建立藝術基金會,出發點並非完全是惡意,如果不是身份被識破,是不是就成了另一場美國夢?

延伸閱讀:未挪用?SBF 後悔「申請破產」! 目標兩週內籌80億鎂、坦言推動監管只是公關手段

SBF 在 FTX 破產後接受 Vox 記者 Kelsey Piper 採訪時也表示,如果 FTX 沒有提出破產保護申請,而是選擇在一個月後開放提現,那麼客戶的帳戶將會完好無損。

這些案例,如果用一個關鍵詞來總結,就是:信任。

因為相信「大而不倒」,在 FTX 破產前,投資人沒有及時提取資產。因為信任,Theranos 的騙局橫行矽谷 12 年而沒有被揭穿。因為相信自己看到的,安娜騙過了整個紐約精英社交圈。

在 FTX 暴雷後,加密 OG 超級君的點評很讓人感觸:因雷曼危機誕生的產業,今年卻一而再再而三徘徊在雷曼時刻。3AC、Babel Finance、Celsius、BlockFi、Voyager Digital、FTX/Alameda 以及剛被曝出的 Genesis。這些頻出風險的中心化機構,再次讓人們反思去中心化的產業本質:not your keys, not your coins。

那麼產業如今的發展是什麼?去中心化的技術被中心化的交易所定價,KOL 的言論可以輕而易舉操縱市場,個別交易所既做賭場又下場交易同時還做裁判員,中心化的交易所不夠透明而去中心化的 Uniswap 因 Cloudflare 路由問題再次當機,早期項目募集到資金後撒手不管轉身做了投資人,散戶進場口中喊的是 All in Web3,做的卻是炒幣發財夢。很多人言必談套利、對沖、擼毛,有多少人真正關心產業創新?許多投資人在 2021 年底的展望中預測 GameFi 在 22 年一季度爆發,然而隨著牛去熊來,這些 GameFi 項目陷入難產。

這些事件似乎動搖了許多人的信心,實際上大可不必。2014 年的 MtGOX 倒閉,2016 年的以太坊 The DAO 駭客事件,2017 年的中國監管,都曾經對 crypto 圈造成巨大恐懼。如今回頭看,crypto 並沒有被殺死,反而愈加強大。正如知名加密 VC Paradigm 創始合夥人 Matt Huang 在 LUNA/UST 崩潰以及 3AC 破產之後發給 LP 們的信件中所說,這不是加密貨幣的第一次危機,當然也不會是最後一次。每一次失敗都是一次學習的機會,加密貨幣生態系統將變得更聰明,更有彈性。

Don ‘t trust, verify。Crypto 發展至今,一次次走向絕望又一次次重生,背後靠的從來不是對人性的信任,而是對技術的信任,Code is Law.

Crypto 行業的迭代性很強, Do Kwon、Suzhu、SBF 這些出現在這輪牛市的明星,在上個週期中還都一名不文。這也恰好說明了區塊鏈行業不缺明星,缺的是壽星。很多人在成功面前過於看重個人能力而忽視了時代饋贈,在牛市中沖昏頭腦,作出激進的舉動,而到了熊市無法及時控制風險。只有時刻保持警醒,永遠不下牌桌,認真做實際有意義的、利於行業發展的事情才能生存長久。

FTX 暴雷的餘震仍在發酵,但加密資產發展趨勢已經無可阻擋,歷史的車輪永遠向前,變革的力量會螺旋上升,Web3 世界需要我們一起 build。這,就是 Crypto,時間在這裡加速,孵化、生長、迭代、消亡再到新一輪的潮起潮落,往往都在朝夕之間,Crypto 的巨變就這樣體現在行業中的每一個角落,如果數年後再回頭看 FTX 的巨震,或許也只是一個不大不小的浪花。

(本文由作者 DeFi之道 授權,屬作者之觀點不代表動區立場。文章內容與觀點亦不是投資建議。)

📍相關報導📍

緬懷FTX 》交易員盤點 FTX 諸多優秀功能,幣安何一迅速回文「做好詳細記錄」

(統整更新)FTX重災戶》最大債權人血虧2億!紅杉、淡馬錫、Paradigm 等世界級VC團滅