過去一周圍繞矽谷銀行破產牽連出的銀行業「黑天鵝」,震驚了全球金融市場,今晚即將出爐的美國2月CPI數據,似乎驟然間陷入了一個「較為尷尬的境地」。

(前情提要:美國魔改CPI定義》2023年加重房價比重,勞工局:更貼近真實現況 )

(背景補充:美國1月CPI年增6.4%「略高預期」!比特幣插針回補 漲破2.2萬鎂 )

很多人會產生這樣的疑問,這個過去一年美國資本市場上最受關注的宏觀經濟指標,眼下究竟還重要嗎?

放在一周前,這個問題的答案顯然沒有什麽懸念:在過去一年裡,動蕩的行情走勢幾乎就不曾在美國CPI數據發布日「缺席」。一組歷史統計顯示,標普500指數在過去一年CPI發布日的平均上下波動幅度達到了1.8%,而日常的平均水平僅為1.2%。

但是,曾經備受矚目的美國非農就業數據,在矽谷銀行周末破產時的影響力幾乎“啞火”後,人們或許已很難對今晚的CPI數據,能掀起多大浪花抱有太多的期待…

CPI數據在當前重要性恐退居二線?

Interactive Brokers首席策略師Steve Sosnick就表示:

日常的統計數據,即使是像CPI這樣重要的數據,在銀行業危機面前可能也將退居二線。

上周,全美排名第16的矽谷銀行在短短不到40小時裡就從暴雷走向了破產。隨後,全美排名第29位的Signature銀行也被監管機構宣布關閉。至此,整個華爾街在三天內見證了歷史上第二大和第三大規模的銀行倒閉事件。

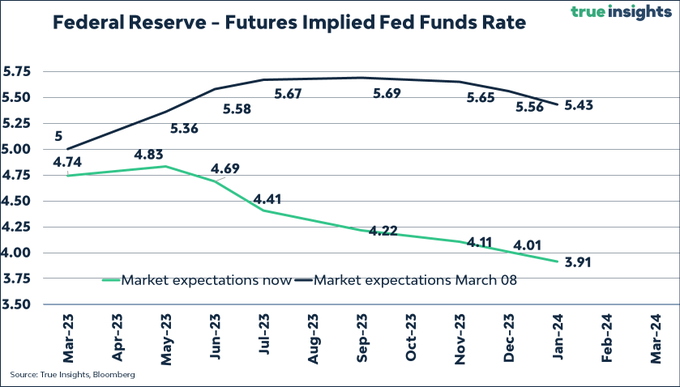

這些事件毫無疑問已經促使交易員開始重新計算,美聯儲接下來為抑制通膨而需進行的加息幅度和步伐。

PIMCO(0,0.00,0.00%)策略師Daniel Ivascyn周一就表示,美聯儲最早可能在本月暫停加息,高盛(315.51,-12.16,-3.71%)集團的經濟學家也揚言,他們不再認為美聯儲將在3月份的會議上加息。

這標志著市場預期出現了重大變化。要知道,就在美國銀行(28.51,-1.76,-5.81%)業動蕩發生幾天前,美聯儲主席鮑威爾在國會聽證會上幾乎已相當於暗示,聯儲可能在下次會議上加息多達50個基點。

可以肯定的是,一些投資者已表示,當前金融市場的焦點可能不會再單單停留在經濟數據層面上了。「近期內,像銀行擠兌或流動性事件這樣潛在的系統性問題,將取代經濟數據」,John Hancock投資管理公司聯合首席投資策略師Matt Miskin就在周一的報告中寫道。

Horizon Investment Services執行長Chuck Carlson也指出,當前銀行業的進展情況可能將蓋過「基於CPI數位」引發的市場波動。Carlson在談到CPI時表示,「除非今晚數據出現一個重大的異常值,否則我認為數據不會產生太大的影響。」

美聯儲決議前利率市場的「壓艙石」

當然,話又說回來,雖然今晚的CPI數據在當前特殊的市場背景下,不太可能再出現像過去一年那樣大的行情影響力。但是有鑒於這一指標的發布窗口正好處於美聯儲議息會議前一周,其仍可能成為當前市場利率定價的一塊關鍵「壓艙石」。

不難想見的是,哪怕今晚的CPI數據再如何超預期,都不太可能令已經消失的3月加息50個基點的預期死灰覆燃。但是,這一數據仍可能會影響到美聯儲下周究竟加不加息之間的微妙“天平”。

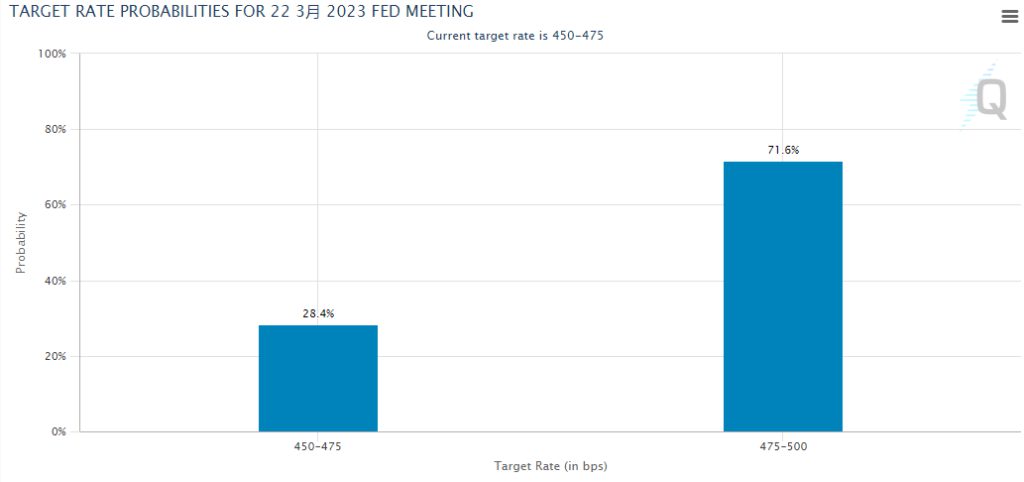

根據芝商所美聯儲觀察工具當地時間周一的最新定價顯示,市場交易員預計美聯儲下周加息25個基點的概率為71.6%,不加息的概率為28.4%。

加息與不加息之間目前約「七三開」的分布,其實並不算已經提前鎖定了下周真正的利率定價。最重要的是,有鑒於美聯儲官員目前已經處於了3月議息會議前的噤聲期,他們如果想要通過市場上的「舌頭」來影響利率定價,那麽在CPI數據真正塵埃落定後,無疑是一個相對最好的窗口。

在過去幾天,利率市場的加息押注幾乎就如同斷崖式跳水一般,這在銀行業爆出驚天大雷的背景下並不算一件特別意外的事。但真正重要的是,在市場逐漸冷靜下來之後,利率市場的定價究竟會穩定在哪裡,而今晚CPI數據公布後的具體報價,顯然就格外關鍵。

外匯資訊機構Forex.Com指出,最近的市場波動在一定程度上搶了美國CPI數據的風頭,但周二最新的CPI仍將是市場的主要推手。通膨從9%下降到6%,對政策制定者來說總是相對「容易的部分」;未來的一個大問題是,美聯儲能否在不「破壞」經濟的任何其他方面的情況下,推動物價持續下降。

Greenwood Capital首席投資官Walter Todd則指出,一份熱門的消費者價格報告總是會給市場帶來問題,而現在人們又在等式中加入了金融穩定動態,這進一步令美聯儲的工作覆雜化了。

一些業內人士已提醒,如果周二的通膨數據超出市場預期,依然可能會提醒美聯儲觀察人士和投資者,美聯儲決策者抗通膨的「終極使命」尚未完成。

LH Meyer/Monetary Policy Analytics 的經濟學家在給客戶的一份報告中寫道,「這些(銀行業)事件會讓人更加謹慎,但這依然必須與新近惡化的通膨形勢進行平衡。雖然3月加息50個基點的可能性已大幅下降,但我們相信FOMC最終仍會加息。」

目前市場對CPI預期究竟如何?

需要提醒投資者的是,由於美國已經正式進入了夏令時,因此今晚的美國2月CPI數據於北京時間20:30就將出爐,相較過去幾個月數據的發布提前1小時。

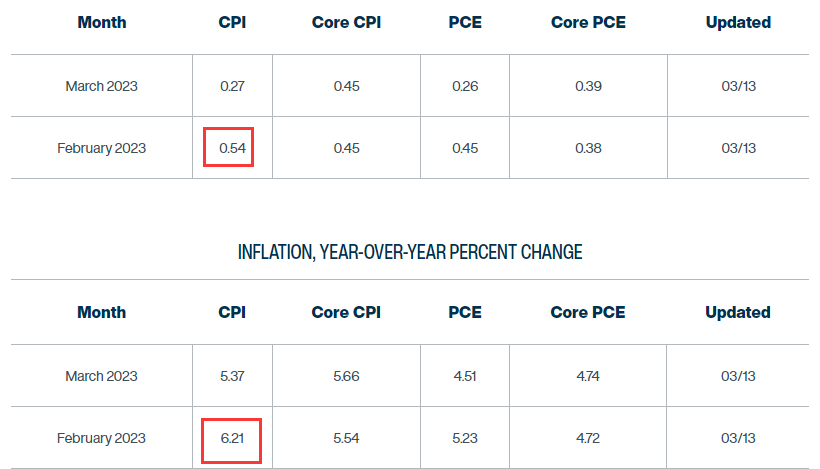

目前權威媒體的調查預計,美國2月CPI年率料增長6.0%,增幅低於1月的6.4%;2月CPI月率料增長0.4%,此前1月為增長0.5%。

在剔除食品和能源的核心數據方面,美國2月核心CPI年率料攀升5.5%,升幅略低於1月的5.6%;美國2月核心CPI月率料增長0.4%,增幅與1月相同。

從整體來看,今晚美國CP同比I數據依然有望延續去年9月以來的見頂回落勢頭,但具體數據表現究竟會比預期更高還是更低,尚是未知之數。

在上月因精準預測到美國1月CPI超預期而大出風頭的克利夫蘭聯儲的Inflation Nowcasting(通膨臨近預測)模型,目前預計2月份CPI同比漲幅將來到6.21%,環比增至0.54%。這預示著單就克利夫蘭聯儲的模型來看,今晚CPI較市場主流預期存在上行風險。

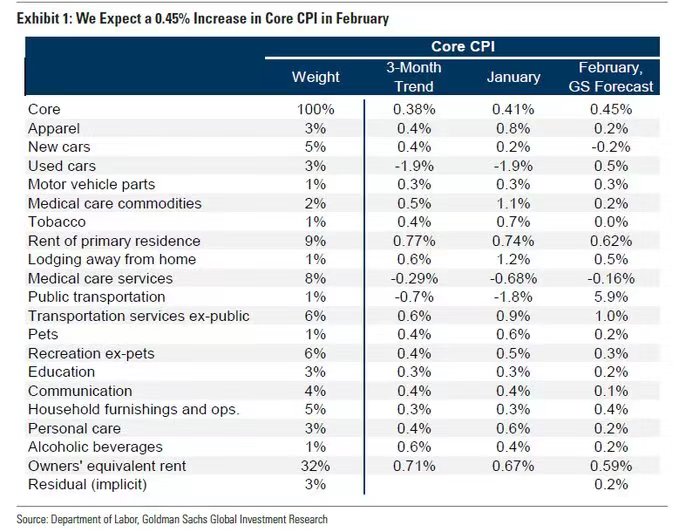

在投行預測方面,高盛預計美國2月核心CPI月率將較1月進一步上升:高盛預計美國2月核心通膨將環比上升0.45%(市場一致預期為0.4%,1月核心CPI月率為0.41%),同比上升5.56%(市場一致預期為5.4%)。

具體分項來看,高盛預計主要住所租金和業主等價租金通膨月率將從1月的0.74%和0.67%,分別下降至0.62%和0.59%;二手車通膨月率將從1月的-1.9%轉為0.5%;公共交通通膨月率將從1月的-1.8%跳升至5.9%。

加拿大皇家銀行(95.62,-0.62,-0.64%)分析師則預計,今晚通膨報告將顯示,美國2月份整體CPI同比增速將降至5.9%,低於1月份的6.4%,這在很大程度上得益於能源和食品價格的回落。其他商品和服務的通膨壓力也在小幅下降,不過最近幾個月的通膨粘性比預期的要大。

加拿大皇家銀行指出,

我們預計2月份的數據看起來會更好,核心CPI同比將從1月份的5.6%降至5.4%。強勁的美國勞動力市場數據表明,2023年年初經濟增長勢頭強勁,而更棘手的通膨數據則表明,美聯儲可能需要更長的時間才能回到2%的目標。這將為美聯儲進一步加息提供理由。

富國銀行(38.41,-2.95,-7.13%)則在近期報告中指出,

我們預計2月份總體CPI將再次月度上漲0.4%,這將使同比增長率達到6.0%。我們仍然預期通膨將逐漸走低,但這個過程可能是坎坷的,尚需時日。盡管在過去幾個季度中出現了一些方向性改善,但物價仍遠高於美聯儲2%的目標,而且勞動力市場緊張表明仍然存在通膨壓力,可能會阻止通膨全面回歸2%。

此外,德國商業銀行表示,

2月份,盡管總體通膨率可能從6.4%降至6.1%,但核心通膨率可能僅從5.6%略微降至5.5%,因此仍然過高。核心指數的環比增長率為0.5%,可能再次高於平均水平。從美聯儲的角度來看,這樣的報告可能無法為美聯儲主席鮑威爾確定的反通膨過程,提供足夠令人信服的支持,因此會支持再次加息。

📍相關報導📍

富爸爸警告:下個倒閉銀行「就是瑞士信貸」,高舉代幣喊漲了40倍快買