NFT 市場在致力於解決現貨「流動性不足」的問題,從 NFT 的估值定價、撮合方式等方面切入,許多優秀的產品和創新機制不斷出現推進了 NFT 金融化的持續發展。本文就以 Milady 為例,講解該怎麼用 NFTFi 產品操作做空。本文作者為 0xLaughing,撰文投至BlockBeats專欄。

(前情提要:NFTfi、BendDAO實操教學丨如何借入和出借你的NFT? )

(背景補充:Blend完全分析》內建抗巨鯨機制,能吞下NFT借貸市場? )

引言

「價值投資一場空,梭哈 Pepe 住皇宮。」

最近的 Meme 行情讓加密市場變得狂熱,然而有多位 KOL 提出,在 Pepe 等 Meme Coin 動輒千倍萬倍的財富效應背後,藏著一個「幕後推手」——Milady Maker。它發售於 2021 年 8 月,作為一個歷經牛熊的老牌 PFP NFT 專案,此前社群也曾在極端主義風波中遭受重創,而後憑藉社群獨樹一幟的亞文化、多個 NFTFi 專案支援,它頑強存活了下來,更是在這次 Meme 行情中借風起勢,「惡之花」從幕後走到了臺前。

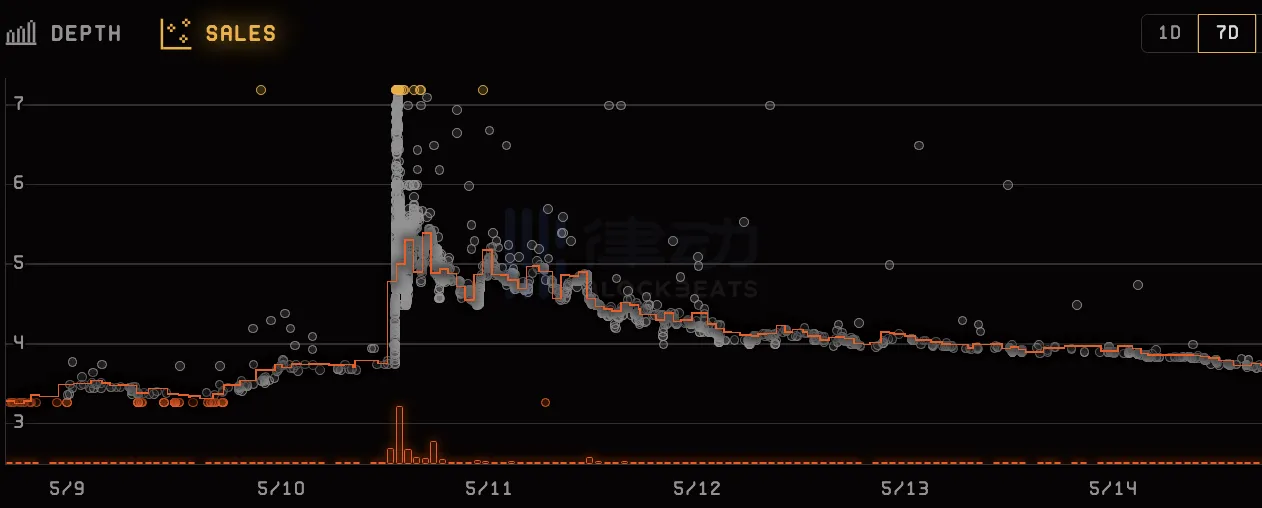

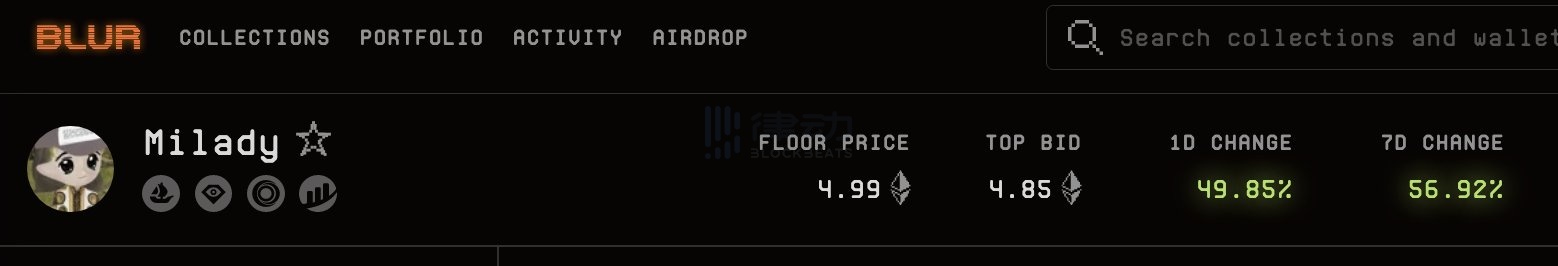

Milady Maker 的持有者們除了靠 Meme Coin 賺的盆滿鉢滿,更幸運的事情來了。5 月 11 日,Twitter CEO 馬斯克在社交媒體上釋出 推文 附有 Milady Maker 系列 NFT 形象,並配文「There is no meme,I love you」。這條推文讓 Milady Maker 的地板價在短短一小時內從約 3.75 ETH 暴漲至超過 7 ETH。

然而,與此前馬斯克間歇性「喊單」Doge Coin 的情況如出一轍,Milady Maker 的價格也在馬斯克發完推特後大幅衝高並回落。截止發文 Milady Maker 的地板價已經回撤跌破 4 ETH,抹平此前的漲幅。利好訊息雖然能讓它的價格在極短時間內暴漲,但由於市場可能缺少後續資金跟進,它的價格無法繼續走高,最終回撤至波動起點的位置,走出了一個「Hsaka Bleeds」的結構。

在「頂部訊號」出現時,套期保值和做空可能是 Milady 的持有者 / NFT 交易者們的最大需求。但與 Doge Coin 不同的是,Milady Maker 作為 NFT 有著非同質化、流動性差等特點,為解決這個問題,NFT 的永續合約協議應運而生,本文將介紹目前市場上主流的兩個 NFT 永續合約協議:nftperp 和 NFEX。

NFT 永續合約簡介

什麼是 NFT 永續合約?

傳統金融期貨市場曾有個固有的侷限,那就是它有結算日期且槓桿交易能力有限,不能適應這個 7×24 小時不眠不休交易的加密市場。於是,BitMEX 在 2016 年 5 月 13 日推出了永續合約,採用了創新的資金費率調控現貨與合約的價格儘可能保持一致,解鎖了使用高達百倍槓桿的進行做多 / 做空的機會。它的橫空出世永遠的改變了加密貨幣及整個金融領域。後來,Perpetual Protocol、dYdX、GMX、Gains Network 等優秀 DEX Perp 產品接連湧現,進一步豐富了鏈上金融衍生品交易的格局。

從 CEX 到 DEX,從中心化到去中心化,有了 DeFi 市場的永續合約協議作為參考,能槓桿做多 / 做空 NFT 的永續合約平臺來了,它能夠解決當前 NFT 市場的存在以下幾個痛點:

- 無法做空 NFT 和對衝風險

- 大多數人無法購買昂貴的藍籌 NFT,也就無法享受到藍籌上漲的收益

- 沒有簡單且資本效率高的方法來進行槓桿交易

DeFi 中的 DEX 消除了中間商,並允許使用者以非託管方式直接從他們的錢包進行交易,同時 DEX 在交易執行模型方面也提供了獨特的設計,交易平臺兩個最常用的模型是自動做市商 (AMM) 和訂單簿模型,這兩個模型也分別應用在了 nftperp 和 NFEX 這兩個目前市面上較為主流的 NFT 永續合約協議上。

nftperp 介紹

產品設計要點

- 建立在 Arbitrum 上

- 採用 vAMM(虛擬自動做市商)機制來撮合 NFT 永續合約交易,不需要真實的流動性提供者,也不使用訂單簿

- 使用者以 ETH 作為抵押品可以對 BAYC、CryptoPunk 等共 7 個 NFT 專案以最高 10 倍的槓桿進行永續合約交易

- 協議在藍籌 NFT 的地板價基礎上使用 NFT 價格評估協議 Upshot 整合 Chainlink 預言機饋送鏈上即時 NFT 價格資料

團隊及融資資訊

在去年 11 月 25 日,nftperp 宣佈 以 1700 萬美元估值完成 170 萬美元種子輪融資,本輪融資由 Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等機構參投。

目前公佈的團隊資訊較少,僅知悉團隊創辦人是 Joseph Liu 。另外有多位投資分析師和研究員 Mckenna 、 Nick Chong 、 Ben Roy 和 Ben Lakoff 作為團隊顧問。

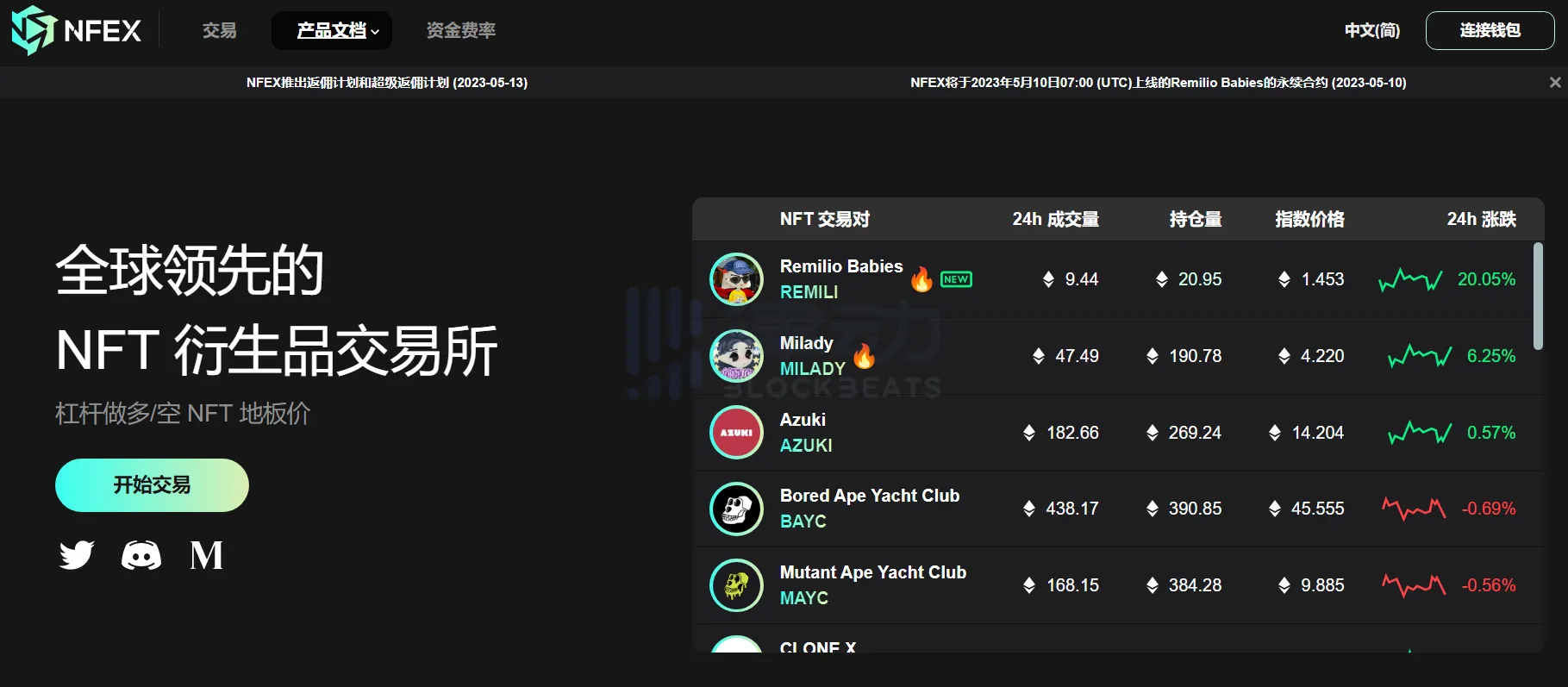

NFEX 介紹

產品設計要點

- 建立在 Ethereum 主網上

- 採用去中心化訂單簿(DLOB)模型

- 同樣也是允許使用者以 ETH 作為抵押品可以對 NFT 專案進行永續合約交易,目前共計支援 19 個 NFT 專案,槓桿倍數最高為 50 倍

- 協議在藍籌 NFT 的地板價和 Bid 價格上計算「NFEXI 價格指數」來即時追蹤 NFT 價格,幫助實現價格發現和減少對 NFT 市場的操縱

團隊及融資資訊

在今年 2 月 15 日,NFEX 宣佈 已完成 300 萬美元種子輪融資,本輪融資由 ABCDE Capital 領投,Amber Group 和 Firestone Ventures 等參投。ABCDE 基金的創辦人是杜均和 BMAN。杜均是火幣共同創辦人,也是火幣生態基金的合夥人,曾投資過多個知名的區塊鏈專案,如 Filecoin、Polkadot、Solana 等。BMAN 是一位資深的區塊鏈投資者和創業者,曾創立過多個成功的區塊鏈專案,如 BitMart、BitKeep 等。

ABCDE Capital 的共同創辦人兼 GP BMAN 曾稱讚 NFEX 團隊的創辦人在建立交易所和為新資產類別提供流動性方面擁有豐富的經驗,並相信他們是該產品最有能力的候選人。GP BMAN 認為 NFT 還處於早期階段,大約 99.99% 的 NFT 專案都沒有足夠的流動性,而 NFEX 這樣的創新產品有可能扭轉局面,也對 NFEX 等創新產品為行業帶來變革充滿了信心。

交易模型對比

nftperp 和 NFEX 採用了不同的交易模型,nftperp 採用虛擬自動做市商(vAMM)模型,而 NFEX 則是使用去中心化訂單簿(DLOB)模型。

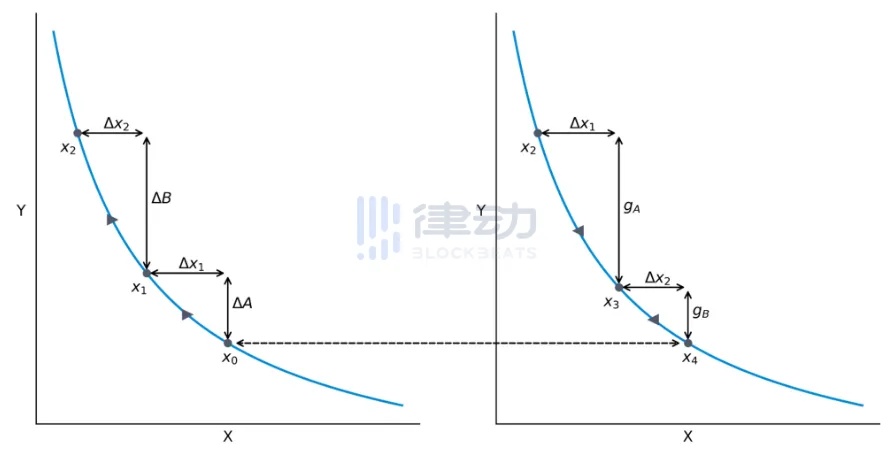

nftperp:使用 vAMM 撮合交易,使用穩健防篡改的「真實地板價」定價

與普通的 AMM 相同,vAMM 也是採用了 x * y = k 進行自動價格發現,不同的是 vAMM 不需要真實的流動性提供者,使用者將真實資產作為抵押品存入智慧合約金庫後會鑄造虛擬資產,然後按照 x * y = k 在流動性池內交易和報價,由此也提供了做空和槓桿交易的功能,且避免了無常損失。vAMM 作為一個獨立的結算市場,所有的利潤和虧損直接在擔保金庫中結算,即一個交易者在 vAMM 的盈利就是其他交易者的虧損。

nftperp 在 vAMM 的基礎上借鑑了 Solana 的永續合約協議 Drift 的動態 vAMM 機制,採用了 DVL (Dynamic Virtual Liquidity,動態虛擬流動性),使得 x * y = k 等式中的虛擬資產 x 和 y 可以根據價格偏移的情況進行動態調整( 參考 nftperp 文件 )。通過這個模型,nftperp 確保價格始終在 vAMM 流動性最深的曲線部分交易,可用虛擬流動性與交易需求相對應,使得交易者獲得最佳滑點和可用流動性。

另外,為了保證 nftperp vAMM 在非正常行情中仍保持高可用性,還進行了以下兩項優化:

- 動態資金費率:標準資金費率會考慮部位規模、合約標記價格和預言機價格,而 nftperp 會考慮多頭和空頭之間的總比率,以更好地平衡未平倉合約。另外,資金費率每小時更新一次,以確保合約價格不會太偏離 NFT 交易市場地板價。

- 波動限制:為每個區塊的合約價格設定了 ±2% 的變化限制,以保護協議免受閃電貸攻擊和高波動期間保險基金流失的操縱。Drift v1 經歷過這種情形,LUNA 價格的大幅波動導致系統內未實現的損失和收益不平衡,並且超額收益可以不受限制地從保險基金中提取。

在預言機喂價方面,參考 DropsDAO NFT 預言機模型,nftperp 使用 NFT 價格評估協議 Upshot 整合 Chainlink 預言機資料,最終計算出穩健防篡改的「真實地板價」(True Floor Price)饋送給平臺使用。

計算方法:

- 收集和解析:對頂級 NFT 市場上的鏈上 / 鏈下 NFT 交易事件進行收集和解析

- 檢測資料合格性:根據交易事件型別、Token ID 和清洗交易檢測確定資料是否合格

- 過濾異常資料:使用統計方法和波動性評分過濾極端異常值和可能的異常值

- 計算:使用時間加權平均價格 (TWAP) 演算法對過濾後的資料進行計算,得出「真實地板價」

「真實地板價」計算中涉及的資料是通過 nftperp 運營的預言機從 Opensea、LooksRare 和 X2Y2 的 API 中提取的交易資料。每次發生合格的公開交易時都會更新計算出的價格,確保價格是最新的,同時保護使用者免受價格操縱。

NFEX:使用訂單簿撮合交易,使用緊密追蹤即時價格的「NFEXI 價格指數」定價

地板價是評估 NFT 的廣泛使用的指標,它代表了跨市場的特定集合中 NFT 的最低要價。然而,目前的市場很容易操縱底價,這可能導致 NFT 永續合約價格與現貨價格之間存在顯著差異。

NFEX 採用了去中心化訂單簿(DLOB)模型,同時建立了 NFEXI(NFEX 指數),通過從 Blur、Opensea、LooksRare 和 X2Y2 這四個主要的 NFT 市場獲取價格資料來計算一個公平的現貨價格指數,可以即時追蹤 NFT 價格,幫助實現價格發現和減少對 NFT 市場的操縱,NFEX 目前每 3 秒計算和更新一次指數價格。

NFEXI(NFEX 指數)可用於對衝風險,推測標的 NFT 的未來價格變化,以及計算標的價格,它考慮了基礎資產的合理價值,旨在防止因市場操縱或流動性不足而導致無法解釋的清算。

二者對比

nftperp 建立在 Arbitrum 上,相比於建立在 Ethereum 主網的 NFEX 單次交易的 Gas Fee 更低,NFEX 則是選擇在單次授權存款後交易無需重複授權,即下單、掛單並不上鏈,在中心化伺服器中執行交易,雖然可以簡化操作和節省 Gas Fee,但也暴露出去中心化程度不足的問題。

在交易模型方面,nftperp 在 vAMM 的基礎上疊加了動態資金費率和波動限制等手段,同時使用了時間加權平均價格 (TWAP) 演算法計算出「真實地板價」後再對預言機進行喂價。這雖然可以在一定程度上避免價格操縱的問題,但也造成了它無法及時響應極端市場行情。

其中真實的案例可以參考文章開頭的「馬斯克釋出 Milady 形象推文」的事件:這條推文讓 Milady Maker 的地板價在短短一小時內從約 3.75 ETH 暴漲至超過 7 ETH,隨後快速回撤。

在這期間,nftperp 和 NFEX 雖然都與現貨價格存在一定的價差(Blur 上現貨價格為 4.99 E,nftperp 上價格為 4.06E,NFEX 上價格為 4.71E),但相較之下 NFEX 上的價差更小,更能反應出市場的實際價格。

結語

一直以來,NFT 市場都在致力於解決現貨「流動性不足」的問題,從 NFT 的估值定價、撮合方式等方面切入,許多優秀的產品和創新機制不斷出現推進了 NFT 金融化的持續發展。而一個健康的金融市場需要讓市場參與者能隨時扮演多空雙方的角色,以實現對衝交易風險、增加獲利機會、豐富交易策略等目的。現在 NFT 永續合約賽道的發展將允許散戶不只是對 NFT 現貨執行低買高賣的策略,豐富了交易方式,滿足了 NFT 交易者有槓桿做多 / 做空 NFT、小資金量參與藍籌 NFT 交易的需求。

但這個賽道仍處於早期,仍存在價格操縱、無法支援長尾 NFT 資產等問題。歸根結底,NFT 市場小、流動性差、難以估值定價等上游問題沒有得到很好的解決,制約了下游的 NFTFi 產品開發,無法釋放 NFTFi 賽道的潛力。若 NFT 技術能夠如設想的得到大規模採用,並將 NFT 市場「蛋糕做大」,有 dYdX、GMX 等 DEX 產品珠玉在前,NFT 永續合約賽道將會是新的價值窪地。

📍相關報導📍

NFTfi、BendDAO實操教學丨如何借入和出借你的NFT?