DEX 的交易量仍落後於 CEX ,如何使 DEX 更具吸引力?本文源自 Markus Schmitt 於評論網站 Frontier Research 所著文章《The next steps in DEX design 》,由 Foresight News 整理、編譯及撰稿。

(前情提要: ABCDE研究報告》DEXs、借貸、穩定幣新趨勢)

(背景補充: CZ:加密市場需要更多DEX!解讀混合交易所發展潛力)

一、TLDR

- 智慧合約區塊鏈非常適合執行交易所:它們將信任商品化,使託管、費用、價格和結算透明化,並允許任何人成為做市商。

- 然而,去中心化交易所(DEX)的交易量仍然落後於中心化交易所(CEX),原因在於:價格沒有競爭力;執行容易被濫用(MEV);LP 還不夠賺錢。

- 改進方案將使 DEX 更具吸引力:使用預言機定價;批量交易和交易後結算;集中和自動化的流動性;轉向更便宜的 L2。我們還列舉了一些這個領域工作的團隊,他們正在試圖解決我們提出的問題。

二、介紹

DEX 是智慧合約區塊鏈的主要用例之一。人們常批評它們是山寨幣的賭場,但無論是否導致了投機,無需許可的代幣上市機制都具有巨大的價值。

當前加密貨幣交易所格局由場外交易、CLOB(中央限價訂單簿)、RFQ(報價請求) 和 AMM(自動化做市商)組成。

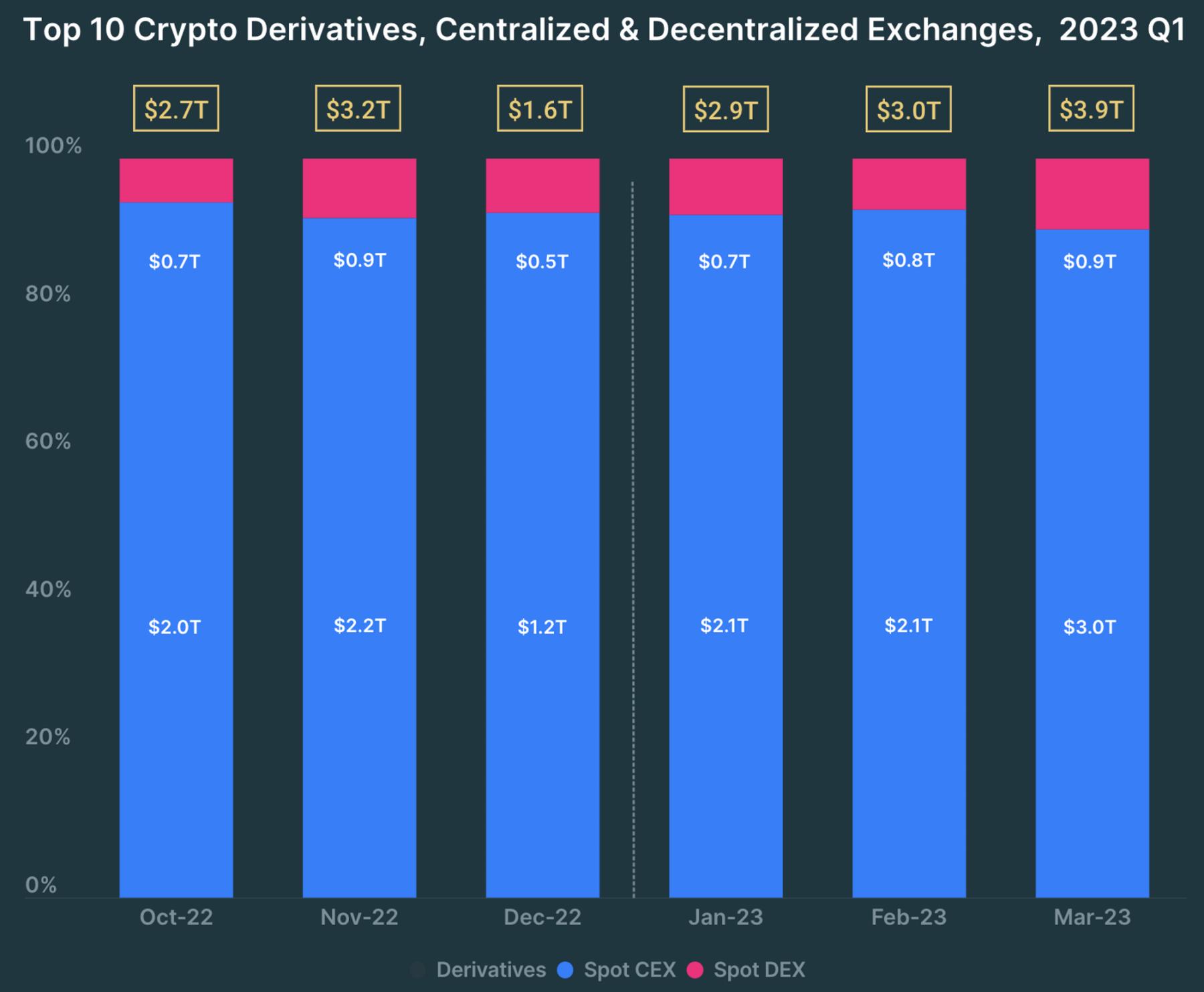

AMM 已經發展成為在不需要專業做市商參與的情況下建立交易市場的主要用例。但 CLOB 仍然是交易量的主要來源(根據 Defillama 資料,DEX 交易量僅佔 CEX 的 16% ,並且超過 60% 的 DEX 交易量由 MEV 驅動,包括 CEX 與 DEX 間套利,請參閱 Alastor, 第 16 頁 )。

在這篇文章中,我們首先會明確一個好的交易所需要具備什麼特點,然後我們重點探討了 DEX 目前的不足之處,並提出了一些改進 DEX 設計的路徑。

三、好的交易所是什麼樣的?

作為一名交易員,我需要什麼:

- 信任感:在的交易之前、期間和之後的託管風險應該是透明的,並且最小化。

- 最好的價格:我每次都能在這個交易所獲得最好的價格,或者接近它 —— 這樣我就不需要擔心在價格上吃虧。

- 公平:其他人不應該得到比我更好的價格或支付比我更低的費用。

- 速度和可用性:縮短等待交易完成或交易所開盤的時間。

- 資訊:交易所幫助我做出明智的選擇並監控我的訂單。我可以看到交易可能結算的價格,並獲得良好的限價單價格和滑點建議。我還可以檢視未完成、已結算或已取消的訂單。

- 深度流動性和廣泛的資產覆蓋:大量資產的高流動性可以讓我更加放心。

流動性提供者和做市商 (MM) 需要什麼:

- 收益率:證明資本風險和機會成本背後合理的利潤。

最佳的風險調整後收益率對做市商來說很重要,其他指標只是達到此目的的一種手段。高交易量、低競爭、高利差、良好的回扣、較低的託管風險等都是為了提高風險調整後的收益率。

區塊鏈是執行交易所的好地方,已經為交易者和做市商提供了他們想要的大部分東西:去中心化、開源的結算機制和開放的交易歷史是信任、安全、透明和公平的堅實基礎。

但去中心化交易所還需要一些改進:

- 提供可靠的價格;

- 為 LP 提供良好的收益;

- 應對違反公平執行承諾的 MEV。

四、為什麼 AMM 如此受歡迎

AMM 佔據所有 DEX 交易量的 95% 以上,是 DEX 市場的絕對主導。以下是 AMM 迄今為止領先於傳統限價訂單簿或 RFQ 等替代設計的最重要原因:

- 低流動性要求:AMM 始終提供價格,即使流動性很小。

- 被動流動性:你的流動性在 AMM 中被自動管理,所以成為 LP 很容易,任何人都可以賺取費用。

- 簡單性:與訂單簿交易所相比,AMM 需要更少的計算和儲存,因此它們消耗更少的 gas;

- 沒有看門人:做市商和交易所上市費用可能高得令人望而卻步,而且中心化交易所可以隨時下架代幣。AMM 使任何專案都可以輕鬆地自行上線交易和激勵流動性。

到 2020 年底,即 Uniswap 推出兩年後,DEX 交易量才大幅回升。資料來源:Dune

當第一個去中心化交易所推出時,它的流動性很小,做市商很少,交易很少,gas 成本高。在這些條件下執行 CLOB 是不可能的,但 AMM 非常適合。它們相當簡單,易於構建、模擬和稽核。

但是 defi 現在不一樣了。訂單量正在回升,專業做市商報價的資產種類繁多,Gas 費更低的 L2 開始普及,而且每個人都多多少少了解一些 CFMM(即當今大多數 AMM)的弱點。

AMM 仍然是某些市場的最佳選擇(例如,長尾代幣),但它們在關鍵領域落後於中心化交易所。

五、AMM 的問題

1、高昂的 Gas 費

鏈上交易仍然很昂貴。AMM 交易手續費 ( 0.01 – 0.3% ) 與 CEX 相差不大,但 Gas 費很容易讓小額交易(< 1000 美元)承擔過高的成本,即使在 L2 上也是如此。

2、價格時效性差

AMM 通常不會給你最好的價格,它的價格僅通過交易變動。因此,你需要依靠套利交易者來確保 AMM 價格與當前市場價格保持同步。然而,套利交易者除了持有風險外,還受到交易手續費和 Gas 費的限制。因此,流動性較低的 AMM 池很容易與其他交易所的最佳報價相差 1-5% 。

3、損失與再平衡 (LVR)

在隨後的幾項分析中,Uniswap LP 被證明由於有毒訂單流的 LVR 而無利可圖。請在此處檢視 CrocSwap 的 概要

AMM 是被動的,因此如果資產的價格由其他市場(例如,在幣安上)決定,則 AMM 上的價格將始終落後。如果幣安上價格上漲,那麼 AMM 將以過低的價格將代幣出售給套利者。如果幣安上價格下跌,AMM 將以過高的價格從套利者手中購買代幣。

隨著時間的推移,AMM,特別是其 LP,將不斷累積虧損。這是 LP 支付給套利者的成本,以將價格拉回市場價格。

相比之下,限價單上的做市商會在價格發生變化時立即嘗試調整報價。然後以市場價格重新平衡他們的投資組合。所以將 AMM 的這種機制稱為損失與再平衡 (LVR)。這是被動 LP 因以錯誤的價格與套利者交易而遭受的損失,而不是以當前市場價格重新平衡其資產。

來自 Ankit 的這個 推文 很好地解釋了 LVR。

- LVR 是永久性的:如果價格回到之前的水平,LVR 的損失將無法恢復,這與無常損失不同。

- LVR 隨著波動性增加而增加:價格上漲越大,LP 的損失就越大。事實上,損失與波動率呈二次方關係。

- LVR 取決於發現價格的位置:重要的是你賣給套利交易者的價格比當前加權平均市場價格差多少。

由於你作為 LP 也在每筆交易中賺取費用,因此如果你的資金池在市場上具有足夠大的權重,這將對你有利。如果 LVR < 賺取的費用,這些交易實際上讓你獲利而不是虧損。市場權重較小的池將獲得較高的 LVR,並且它們的利潤被轉移到較大池中的 LP 所賺取的利潤中。

4、可提取價值

交易者和 LP 容易受到 AMM 價值提取的影響:

交易者:搜尋者可以搶先、插入或阻止你的交易,並影響你的成交價格。

被動 LP:更成熟和主動的 LP 可以提供及時的流動性來收取你的大部分交易費用。

5、分散的流動性

在 CFMM 上,相同的代幣通常與多個不同的代幣配對(例如,USDC-WBTC、DAI-WBTC、ETH-WBTC),甚至同一交易對分為多個費用等級。這會分散多個池中的流動性(在本例中為 WBTC),並導致 LP 的費用減少,交易者的深度和價格更差。大部分流動性未用於交易(例如在 Uniswap V2 設計中),甚至在範圍訂單 AMM 上,價格也經常遠離流動性集中的區域。

在中心化交易所中,通常只有一種報價資產(例如美元),做市商會主動將大部分流動性保持在當前市場價格附近,對交易者的價格影響較小。

6、更多問題

上述問題還給 CFMM 帶來了更多缺點:

- 價格和包含的不確定性:交易經常失敗

- 固定滑點:AMM 對訂單收取固定點差。這使得它們在高度波動的市場中容易受到攻擊,而在波動較小的市場中競爭力較弱。

- 難以吸引流動性:損失與再平衡和流動性碎片化使得 AMM 上的 LP 利潤較低,吸引流動性更加困難。因此,協議通常需要通過流動性挖礦激勵來補貼 LP,以吸引足夠的流動性。

- 分散的流動性:在 DEX 上,一個代幣通常有多個交易對。大部分流動性未用於交易(,甚至在範圍訂單 AMM 上,價格也經常遠離流動性集中的地方。

但這些問題並不意味著 AMM 註定失敗。研究和區塊鏈技術都取得了顯著進步,並啟用了可以解決這些缺點的新方案。

六、DEX 的改進設計

當前已經有幾種方法在嘗試解決 DEX 的不良价格、MEV、損失與再平衡和流動性碎片化等問題。讓我們總結一下最重要的方法,並提出一些新方法。

1、降低 Gas 費

(1)更便宜的區塊空間

L2 的交易成本要比 L1 便宜一到兩個數量級。因此,交易成本現在不再是瓶頸。這意味著更多計算密集型協議設計(如訂單簿)開始成為可能。但要在小額交易中與 CEX 競爭,Gas 成本可能還需要再降低一個數量級。

(2)Cows

三個交易者之間的需求匹配 (CoW) 交易示例。每個人都進行他們想要的交換,為彼此提供流動性 —— 無需通過 DEX 路由或支付 DEX 費用。

需求匹配 (CoW) 基本上是同時交易互補對的交易者之間的 P2P 資產交換。交易者不支付 AMM 交易費並且支付更少的 Gas(只是轉帳)。然而,要使它們發揮作用,你需要具有當前最佳出價和報價的優秀預言機。

CowSwap 完全支援匹配需求(全部、部分和多方環交易)—— 結算許多不需要支付 DEX 費用的交易。

(3)鏈下計算,鏈上驗證

如果你將計算密集型部分方在鏈下,並且僅將鏈用於託管、結算和驗證,則可以實現更復雜的功能。例如,在鏈下追蹤和匹配限價訂單,但在鏈上保管資金和結算交易。

2、改善價格時效性

(1)RFQ

通過 RFQ,你可以直接從做市商處購買。由於做市商可以在所有場所(鏈下和其他鏈)進行交易,通過他們,你也可以訪問這些場所的價格和流動性。RFQ 訂單的 Gas 效率也更高(只是傳輸和簽名驗證,不需要通過池路由)。

Hashflow 和 Airswap 提供了對 RFQ 的輕鬆鏈上訪問。

(2)即時流動性

為了補償有毒訂單流的風險,做市商不會在交易所提供儘可能嚴格和深度的報價。實際上,普通使用者向做市商繳稅以補貼有毒訂單流。

但是,如果反過來,在使用者提交交易後讓做市商定價,那麼做市商可以報出更好的價格,因為他們承擔的風險更小。這為普通使用者提供了更好的價格,並使套利者的日子更難過。

這個想法來自於 ChainFlip 的 JIT AMM 模型的設計。

(3)降低 DEX 費用

費用高的原因之一是保護 LP 免受 LVR 的影響。但是,如果 DEX 可以保護自己免受 LVR 的影響(見下文),那麼它也可以設定較低的費用。

保持價格最新並防止無利可圖的套利的一種方法是使用 Oracles 設定價格。

3、修復 LVR

(1)基於 Oracle 的定價

只要 AMM 被動地設定價格,它們就可能容易受到有毒訂單流的影響。避免這種情況的一種方法是在套利交易者進來之前主動更新 AMM 上的價格。

預言機需要足夠快和準確,以免留下套利機會。只要交易產生的費用 < 市場價格的差價,套利就無利可圖。因此,為避免有毒訂單流,預言機價格的準確性需要小於 AMM 的交易費。

AMM 甚至可以在使用者簽署交易後設定價格。這進一步保護 LP 免於提供過時的價格,從而避免套利風險。

Swaap 使用預言機指導的定價來大幅降低 LP 的 LVR。

(2)激勵延遲

如果 AMM 能夠區分知情(可能非常無利可圖)和不知情(平均盈利)的訂單流,並且只保留不知情的訂單流,那麼許多問題就會得到解決。

動態費用和交易延遲可以幫助 AMM 區分有毒訂單和零售訂單。

交易訊號衰減很快,因此預言機的長時間延遲將使知情交易者更難讓 AMM 措手不及。它是這樣工作的:

- 緩慢的結算很便宜:如果你可以等待 5 分鐘讓你的交易結算,那麼交易費用就會很便宜(例如, 0.1% 的費用)。交易將以預言機 5 分鐘後的價格結算。不知情的交易者不會介意此選項,因為他們可以節省費用並且等待 5 分鐘的成本很小。

- 快速結算是昂貴的:以當前預言機價格結算是昂貴的(例如, 0.4% )。較高的費用會降低知情交易者的訊號優勢大到 AMM 無利可圖的可能性。而且,這仍然為願意為此付費的使用者提供了一個快速結算的選擇。

延遲允許 DEX 將有毒訂單流與無毒訂單流分開,或者 DEX 可以簡單地完全禁止快速結算。為了有效阻止有毒訂單流,快速結算費用必須考慮貨幣對市場波動性的影響。

這方面的令人興奮的例子是最近的一個投票,Balancer 決定將來自 CowSwap 的所有訂單流的交易費用降低 50-75% 。CowSwap 進行批量拍賣,而批量拍賣會引入延遲,使它們對有毒訂單流沒有吸引力,因此 Balancer 可以安全地為其降低費用,增加其 LP 的利潤。

(3)積極的流動性管理

集中流動性部位 (Uniswap V3) 允許 LP 將其流動性引導至特定價格範圍。這使得 LP 或第三方可以將流動性保持在當前市場價格附近,並大幅提高 LP 的資本效率。

積極的流動性管理甚至可以保護 LP 免受某些 LVR 的影響。

有了可靠的預言機,AMM 甚至可以自行設定當前預言機價格附近的流動性,因此不需要主動的 LP 管理。

Maverick 成功地利用這一策略大幅提高了 LP 的資本效率。

(4)動態滑點和波動率預言機

由於 AMM 的損失取決於套利者訊號優勢的大小,因此有毒訂單流更有可能出現在更不穩定的代幣對上。在傳統訂單簿中,做市商會在市場波動較大時增加價差。AMM 可以做同樣的事情,並根據當前的市場波動動態調整費用。

Uniswap v3 已經有了一個粗略的版本,它為同一交易對提供不同的費用等級,並讓 LP 選擇適合該代幣對價格波動的費用等級。

做市商也會調整他們的滑點,以重新平衡他們的部位以達到他們的目標 ——AMMs 可以為他們的 LPs 做類似的事情。

4、抗 MEV

(1)隱私交易提交

繞過公共記憶體池的隱私 RPC 是有效保護交易免受搶先交易和三明治攻擊的一種方式。

(2)批量拍賣

批量拍賣是使價格公平的好方法:你可以在一段時間內批量下單,同一交易對的所有交易都以相同的價格執行。這減少了你的交易被搶先交易的可能性。批量拍賣還增加了阻止有毒訂單流的延遲。與負延遲預言機一樣,批量拍賣的可組合性較低。

它們還極大地改善了交易的定價、可用流動性和路徑。這主要消除了交易回溯的可能。

如前所述,CowSwap 已經執行批量拍賣,為交易者帶來更公平、更安全的結算。

(3)動態滑點容忍度

設定滑點並不容易。如果交易對價格波動較大,滑點太小會使你的交易失敗,而滑點太大會使你容易受到三明治的攻擊。因此,為了避免交易失敗,去中心化交易所通常具有較高的預設滑點容忍度。

然而,有了波動率和深度預言機,DEX 使用者介面可以做得更好,併為每筆交易預測正確的滑點。這有助於使用者避免三明治攻擊或交易失敗。

1inch 已經執行邏輯來動態設定滑點。

(4)所有 LP 都成為即時 LP

還有一種方法可以減輕即時 (JIT) 流動性攻擊:與上面對 LP 的 「最後檢視」 一樣,如果你更改模型以確定使用者簽署交易後的價格,那麼你可以允許每個人提交他們的即時報價並公平競爭。然而,這隻適用於願意執行積極策略並能夠單獨響應每筆交易的 LP。

從結構上講,批量拍賣也是即時流動性交易,因為是在使用者提交交易後找到流動性和價格。

七、總結

雖然公共區塊鏈是交易所的優秀基礎設施,但 DEX 尚未處理大部分交易量。交易量和做市商尚未完全上鏈的原因有很多:價格沒有競爭力,交易者的使用者體驗不好,收益率太低,執行不安全。幸運的是,所有這些問題都已經有了很好的解決方案,它們有望將大部分交易量帶到鏈上。