似乎 TUSD 作為 Binance 新的「御用」穩定幣已成定局。可為什麼 Binance 會選擇 TUSD,以及現在誰是 TUSD 的實際控制人和受益者?Binance 會如何防止 TUSD 成為下一個 BUSD?

(前情提要:TUSD前合作商Prime Trust資不抵債!被美國內華達州監管「接管徹查」 )

(背景補充:賭「穩定幣 TUSD」脫鉤?一巨鯨放空400萬美元;Bitgo放棄收購Prime Trust )

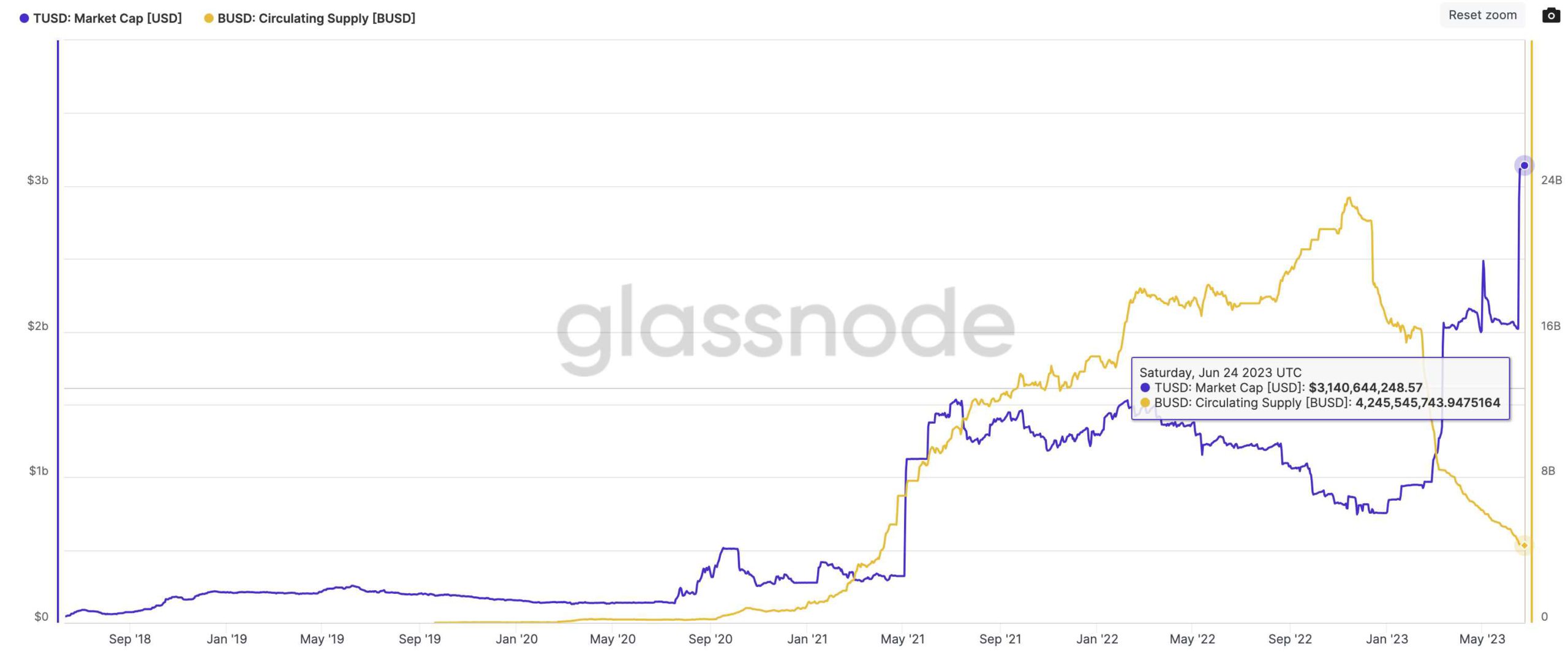

2023 年 6 月,隨著 TUSD(TrueUSD)再一次增發,其發行量已經突破 30 億,市值逼近 BUSD,成為第 5 大穩定幣。2023 年,TUSD 的發行量增長超 200%,可以說是唯一個在加密貨幣熊市期間,發行量還迅猛增長的穩定幣。

似乎行業的每個人都知道,TUSD 在熊市蓬勃發展的原因離不開 Binance 的推動。回顧 TUSD 的發展歷程,我們可以發現看似「起個大早,趕個晚集」的 TUSD 有著和其他絕大部分中心化穩定幣不一樣的經歷,包括 TrustToken 共同創辦人兼 CEO 神祕離職和公司所有權易主,以及原團隊做出無抵押借貸協議 TrueFi 併發幣等等。

似乎 TUSD 作為 Binance 新的「御用」穩定幣已成定局。可為什麼 Binance 會選擇 TUSD,以及現在誰是 TUSD 的實際控制人和受益者?Binance 會如何防止 TUSD 成為下一個 BUSD?帶著這些問題,我們對 TUSD 的歷史進行了詳細的梳理,通過蛛絲馬跡還原 TUSD 整個發展史。

Techteryx 是誰?TUSD 不能說的祕密

回顧 2018 到 2023 年的這 6 年,經歷過初期的輝煌,中期的萎靡,隨之而來的易主和隨波逐流,才成就瞭如今的 TUSD。

含著金鑰匙出生

雖然在 DeFi Summer 中存在感比較弱,但實際上 TrustToken 發行的 TUSD(TrueUSD)時間比 USDC(USD Coin)、USDP(Pax Dollar)和 BUSD 更早。官網顯示,TUSD 於 2018 年 4 月推出,是第一個由受監管運營商運營的美元穩定幣。

2018 年創立時,TrustToken 獲得總計達 2000 萬美元投資,其中不僅有穿越牛熊的 a16z、Founders Fund,來自中國的著名機構 GGV Capital,以及現在市場已經熟知的做市商機構 Jump Trading Capital 和 BlockTower Capital,還有當時幣圈紅極一時的丹華資本和真格基金。

早在推出當年,其發行量就超過了 2 億美元。但在 2020 年 1 月,發行量反而降至約 1.5 億美元,被 USDC 的 5 億美元和 USDP 的 2 億美元所超越。雖然含著金鑰匙出生,且一經發行就很快登陸了 Binance、Bittrex、Upbit 等眾多主流交易平臺。但從發行量,交易對數量和成交量來評價,早年 TUSD 並不成功。

神祕的易主

根據 Linkedin 資料 顯示,2020 年 7 月 TUSD 發行公司 TrustToken 共同創辦人兼 CEO Jai An 離職,幾近於「退網狀態」的他再沒有對自己的資料進行過更新,此後各個網路平臺上再也很難找到這位 TUSD 前 CEO 的訊息。

巧合的是,在 2020 年 7 月份開始,許久沒有增發的 TUSD 從此時起開始密集增發,不久發行量就突破了此前最高值,達到了 5 億美元。

資料來源:glassnode

TrustToken 官方在 2020 年 12 月正式 宣佈 將 TUSD 所有權轉移給亞洲財團 Techteryx,TUSD 將擁有獨立於 TrustToken Inc 的財務和運營資源,TrustToken 團隊將繼續管理產品的運營、合規性和銀行關係。TUSD 將繼續存在於以太坊區塊鏈上並支援 Binance 區塊鏈,並且很快將原生地引入 Tron 和其他鏈。

這意味著在公眾層面上,正式的交接已經完成。

另一位共同創辦人兼 CTO Rafael Cosman 在公告裡成為了 TrustToken 的 CEO,並一直持續到之後的 Archblock 時期。同時 TUSD 的官方 Medium 轉移到一個新的帳戶,此前 TUSD 釋出的所有文章轉而保留在 TrueFi 帳戶之中,這就是為什麼現在點選一些早期公告,會跳轉到 TrueFi 的頁面。

應該也就是從這時起,關於這個亞洲財團 Techteryx 是何方神聖和 TUSD 真正主人是誰這件事變得撲朔迷離起來。

在 TUSD 宣佈更改所有權後,引發了 Makerdao 社群關於 TUSD 風險的激烈討論,在那裡我們得到了來自官方的「十分詳細的無效資訊」。Techteryx 是一家分佈於香港、新加坡、廣州、深圳和北京的大型合資企業,由 Jennifer Jiang 領導(the largest owner),她擁有深厚的傳統行業背景,曾經領導過十幾家公司的收購……

這個回答很容易讓人感到疑惑。在進一步追問的過程中,社群成員表示在上述地區均未查詢到 Techteryx 公司的資訊。關於 Jennifer Jiang 唯一能查詢到的內容是,她在波士頓一家區塊鏈公司擔任 CEO,發表過關於區塊鏈共識機制的論文。但釋出上述資訊的 TUSD 官方人員並沒有對此進行解答。

有趣的是,對於很多玩家來說,關於 TUSD 背後的所有者是誰這個問題,已經成為了幣圈「公開的祕密」。

之所以說公開,是因為雖然 Techteryx 和背後發號施令的人善於隱藏自己,可大規模的鏈上資料沒辦法騙人。從當前的鏈上資料進行觀察,答案似乎更加明顯一些。

1)不僅 DeFi Summer 時期 TUSD 的用例多來自 Tron。根據官方的資料,TUSD 在 Tron 鏈上發行量約為 23.7 億美元,約佔總髮行量的 76%,在 Ethereum 鏈上發行量約為 7.3 億美元,約佔總量的 23%。

2)不僅如此,此前 ZachXBT 因黃立成訴訟而公開接受募資之時,僅有 3 位使用者捐贈了 TUSD,而 Justin Sun 不僅是這裡面的第一位,也是 3 人裡捐贈額最大的使用者。

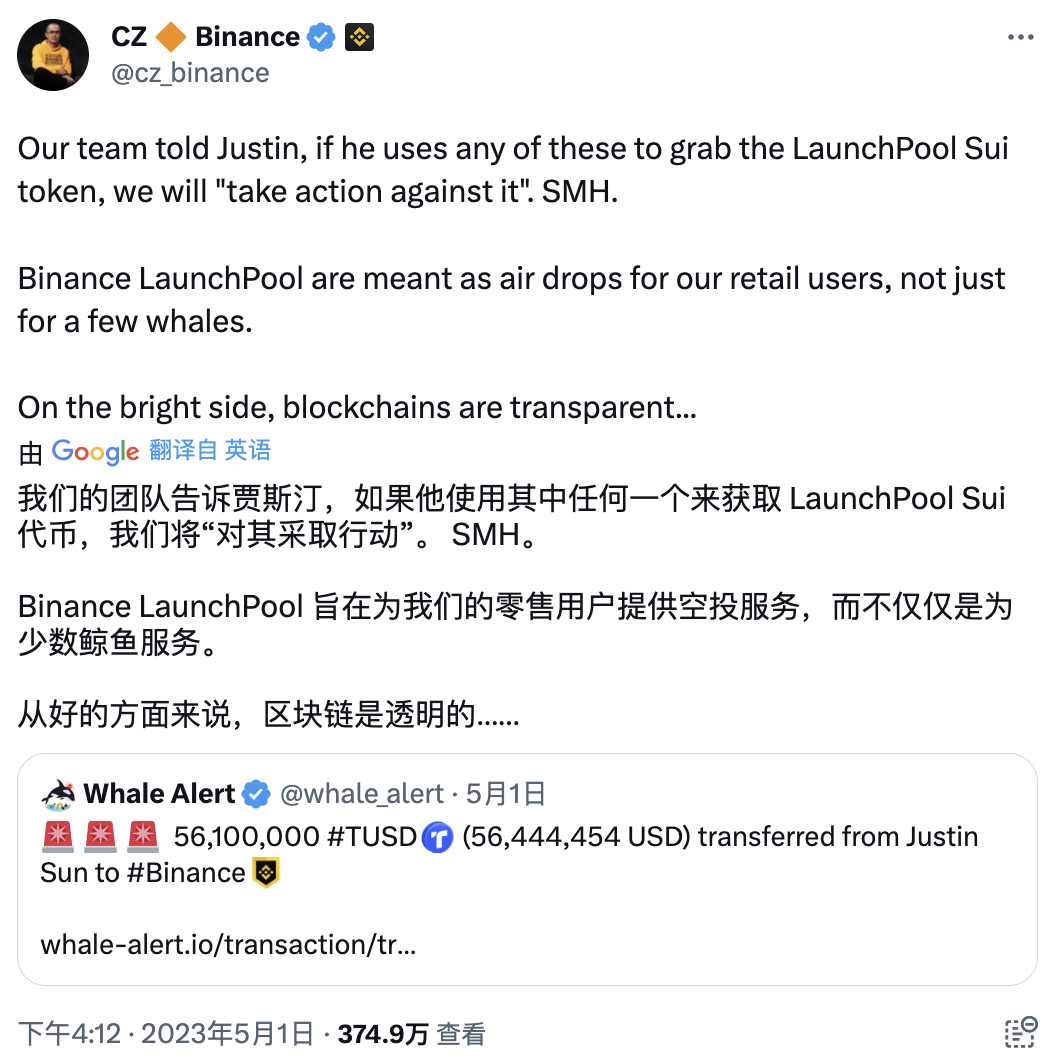

3)再結合 Justin Sun 曾在 Binance SUI 的 LaunchPool 期間將 5600 餘萬枚 TUSD 轉帳到 Binance,遭到 CZ 警告。

結合以上種種或明或暗的線索,在 TUSD 的實際所有人這個問題上,我們似乎可以找到一些答案。而這為何又會被稱為祕密?

首先是名義上 TUSD 一直屬於 Techteryx,Jennifer Jiang 女士並沒有在公開媒體上出面並解釋此事。也沒有任何 Techteryx 相關工作人員公開表示 TUSD 與孫有關。

不僅如此,此前 Adam Cochran(@adamscochran)曾總結關於 TUSD 的實際情況,「Justin Sun 的企業集團購買了 TrueUSD,但仍向最初的美國所有者支付管理費用。然後它轉移到離岸銀行,現在隨著市值的增長,私鑰的控制權也被轉移,但沒有真正的證據支援……」

Adam 就像是皇帝的新衣裡面小男孩,說出了很多人想說的話。不過事態的後續發展卻與童話故事大相徑庭,他收到了來自 TUSD 官方的警告:

1) TrueUSD 從未屬於 Justin Sun;

2) 我們保留針對您的誹謗尋求法律補救措施的權利。

來自官方的「闢謠」和律師函警告進一步在公眾視野和法律層面上撇清了 Justin Sun 與 TUSD 的關係。讓 TUSD 的歸屬權繼續成為「不能說的祕密」。

在回覆關於「但他們就是不承認」這一 推特 時,Adma 表示,實際上在接管價值 10 億美元以上的業務時,大多數合法的商業集團希望公眾知道他們是誰 —— 而不是隱藏它。

Crypto 一直是狂野西部,在各種內外因素影響下,很多中國公司採用離岸公司、「白手套」和外包公司等手段也很常見。正如同,現在 Justin Sun 還只是 Huobi 顧問一樣。

TUSD 和 TureFi,同源不同屬的胞兄弟

事實上 CZ 已經 澄清 了 TrueFi 與 TUSD 無關這一事實。但通過釐清與 TrueFi 相關事件發展的時間線,我們能更好的瞭解 TUSD 原團隊,投資人及收購方 Techteryx 之間的關係:

2018 年,TrustToken 收到了來自 a16z、BlockTower 和 Jump 等機構的總計 2000 萬美元的投資;

2020 年 7 月,TrustToken 疑似進行了所有權轉移的交易,原 CEO 離職;

同年 11 月 6 日,TrustToken 推出第一個無抵押借貸協議 TrueFi,平臺主要貸款用例為 TUSD;

12 月,TrustToken 正式宣佈轉移 TUSD 所有權。

2021 年 8 月,TrustToekn 宣佈以出售 TrueFi 原生代幣 TRU 的方式完成 1250 萬美元融資,Blocktower 領投,a16z 和 Alameda Research 參投。

2022 年 3 月,TrustToken 新增了兩名高層管理人,華爾街資深人士 Bill Wolf 和資深產品經理 Ryan Christensen,二人分別擔任首席投資官和首席產品官;

同年 9 月,TrustToken 更名為 Archblock,此前加入的 Ryan Christensen 升任 CEO。原 CEO Rafael Cosman 擔任董事會成員和顧問,並在 2023 年創立 AI 公司 Protogon Research。

結合上文時間線,我們可以清楚地看出,TUSD 和 TrueFi 從一開始就同源但不同屬的關係。而從 TrustToekn 團隊賣出 TUSD 所有權,到基於 TUSD 創立 TureFi 並融資發幣,再到創立新公司,以至可能是為創辦人的退出而引入背景良好的高管。一系列隱蔽且細膩的連環操作,讓人歎為觀止。不仔細梳理,很難分辨出雙方的關係。這很可能就是此前每次 TUSD 增發都會引發 TrueFi 代幣 TRU 暴漲的原因。

冷落與曖昧,Binance 為什麼選擇 TUSD?

Binance 是較早支援 TUSD 的交易平臺,2018 年 5 月就計劃上線 TUSD,上線了其與 BTC、ETH 和 BNB 交易對。但或許是因為流動性的關係,Binance 最終延遲了 4 天上線 TUSD。

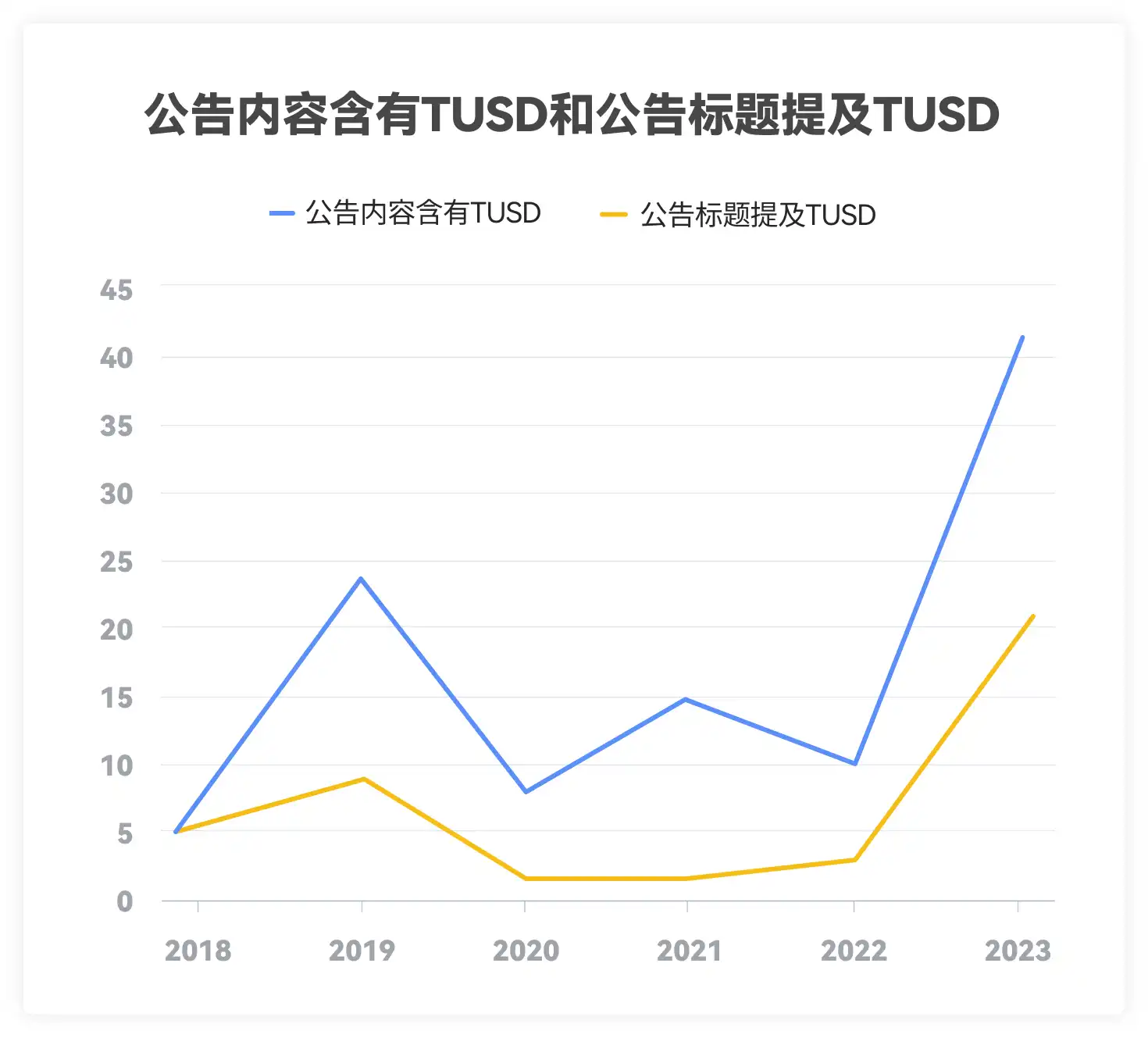

隨後在 2019 年的絕大部分時間裡,Binance 為市值大和流動性好的專案逐漸上線了一些 TUSD 交易對。但此時的 Binance 或許還處在尋找可靠穩定幣方向的階段,上線的穩定幣不止 TUSD,也有 USDC 和 PAX。雖然公告內容提及較多,但 TUSD 在眾多穩定幣裡並不具有唯一性。

為了詳細充分的瞭解 Binance 與 TUSD 的關係變化,我們收集了 Binance 釋出的與 TUSD 有關的英文公告。

TUSD 在 Binance 的「好日子」在 2019 年 10 月份暫時結束。從那時起,Binance 幾乎沒有新的 TUSD 交易對。從 2020 年 4 月到 10 月,7 個月時間裡,TUSD 在 Binance 只有被移除交易對的公告。之後的時間裡,TUSD 成為了 Binance 穩定幣裡面最沒有存在感的一個。直到 2022 年,Binance 還在不斷下架 TUSD 交易對。

與 TUSD 不斷下坡相對的,是 Binance 與加密金融機構 Paxos Trust Co. 在 2019 年 9 月合作推出的美元背書穩定幣 Binance USD,即 BUSD。

轉機

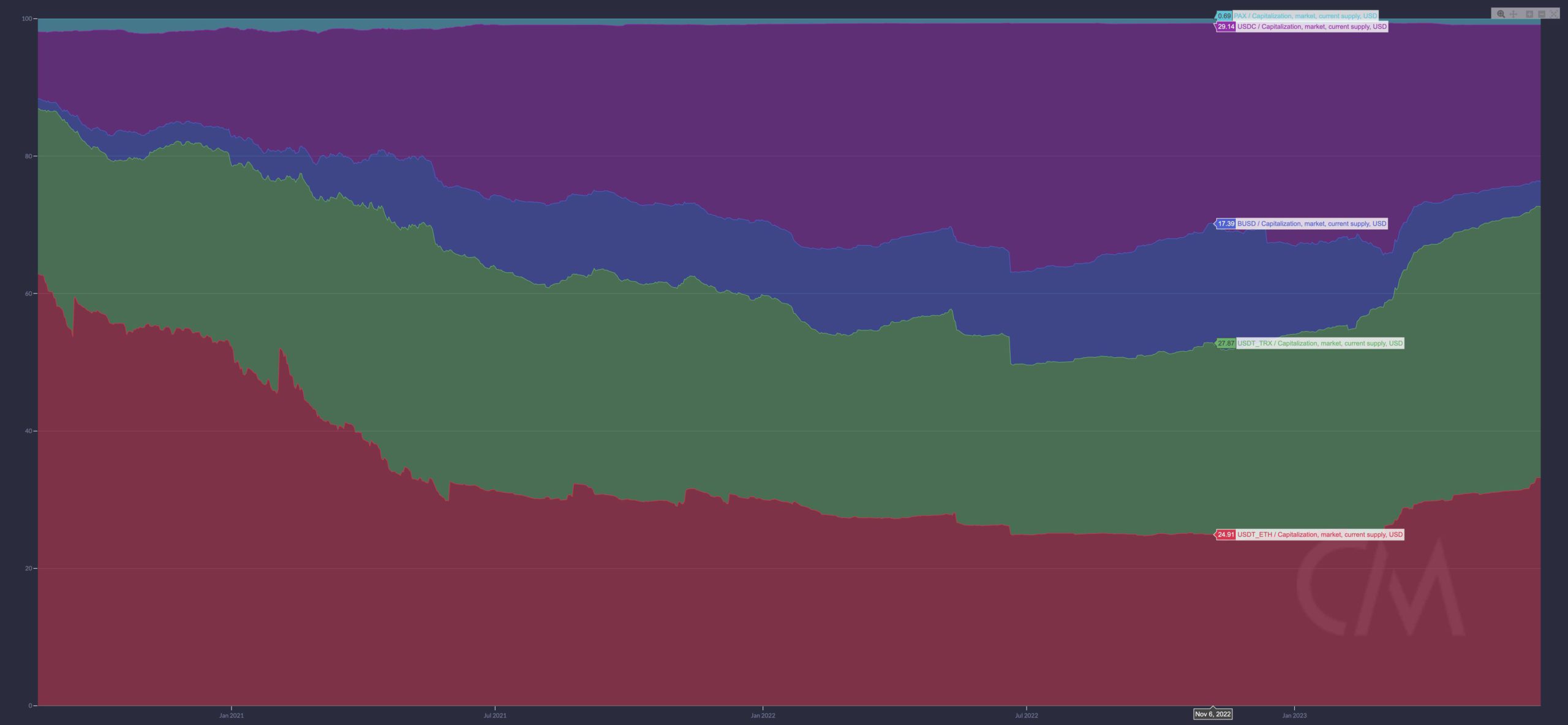

BUSD 的流通量在 2020 年初便超過了 TUSD,並在 9 月藉著 BSC(現 BNB Chain)甩下 PAX 的 USDP,從此一騎絕塵。巔峰時期,Binance 效仿 FTX 的策略,將自動轉換 USDC、USDP、TUSD 為 BUSD,實現合規穩定幣在 Binance 的大一統。可以說,彼時的中心化穩定幣,大家只認識 USDT、USDC 和 BUSD。

但在 2023 年 2 月 13 日,紐約州金融服務部 (NYDFS) 命令 Paxos 停止發行更多的 BUSD。TUSD 的命運迎來了轉機。

NYDFS 強調,系授權 Paxos 在以太坊區塊鏈上發行 BUSD,但該部門尚未在任何區塊鏈上授權 Binance-Peg BUSD。Paxos 則迴應稱,自 2 月 21 日起,Paxos 將根據 NYDFS 的指示並與其密切合作,停止發行新的 BUSD Token。BUSD 將繼續得到 Paxos 的全面支援,並且至少在 2024 年 2 月之前可以得到贖回。

隨後,市值曾高達 220 億美元的 BUSD 逐步退出歷史舞臺。

延伸閱讀:細數幣安曾受的監管打擊:SEC起訴、BUSD禁令、內線交易..

那時,沒什麼人會想到 Binance 會選擇 TUSD。因為那時 USDT 的市值為 690 億美元,USDC 的市值是 410 億美元,MakerDAO 的 DAI 也有 50 億美元。而 TUSD 的市值僅有 9 億美元,甚至不及 Frax Finance 原生穩定幣 FRAX 的 10 億美元。

但發行量小,在 Binance 這裡似乎是最好解決的問題。從 2019 年 9 月開始,TUSD 開始被 Binance「打入冷宮」,在 2022 年 9 月到 2023 年 3 月這 5 個月間,TUSD 甚至徹底消失在 Binance 的公告中。五年累計下來,Binance 只為 TUSD 釋出了 62 條公告。

而從 2023 年 3 月到 6 月份,Binance 在 3 個月間就釋出了 41 條與 TUSD 有關的公告。也是從那時起,TUSD 的流通市值漲了 220%。

在選擇 TUSD 後,Binance 做了什麼?

為了維護自身權益和 BUSD 持有者利益,Binance 在 3 月 11 日首先選擇增加穩定幣現貨交易對,推出費率優惠並停止穩定幣自動轉換,同時 BNB、ETH 與 TUSD 的交易對掛單免手續費。公告中的一處細節是,BUSD 自動 1:1 轉化為 TUSD 的視窗比 USDC 和 USDP 都多出近 2 周時間,關係親疏遠近不言自明。

另外,Binance 還會給熱門交易幣種增加 TUSD 交易對,將部分 TUSD 交易對開啟逐倉保證金。以 3 月 31 日上線 Binance 創新區的 RDNT 為例,三個交易對分別為 BTC、USDT 和 TUSD。

如果說上述策略只是開胃菜,那 Launchpool 開啟 TUSD Pool,以及 BTC/TUSD 交易對免手續費便可以說是 Binance 為 TUSD 準備的羅漢大餐了。要知道,此前的 Launchpool 的常客只有 BNB 和 BUSD,而從 3 月以來,Binance 的所有 Launchpool 只有 BNB 和 TUSD。可見 TUSD 在 Binance 的地位。

Binance 在 3 月 15 日公告,將停止 BTC 在各個交易對的零手續費活動,而只有 BTC/TUSD 享有掛單和吃單 0 手續費的活動。這種強有力的刺激使得 BTC/TUSD 交易對超越 BTC/USDT 交易對,成為 Binance 成交量最大的交易對。

TUSD 的隱憂

雖然 Binance 像對待 BUSD 一樣扶持 TUSD,不過一路狂奔的 TUSD 根基還是略顯不穩。

TUSD 在沒有 Binance Launchpool 作為支撐之時,其對 USDT 的匯率長期為負。不僅如此,在 Curve 池中也經常處於脫錨狀態,在 3Pool 和 TUSD 流動性池中佔比接近 70%。

除了 Tron 和 Ethereum 鏈之外,TUSD 的發行量極少。除了之前在 TruFi 和 USDD 上使用之外,DeFi Summer 之時沒有多少用例的 TUSD 現在更捉襟見肘。

雖然 Binance 開啟了 TUSD 零掛單手續費活動,但除了 BTC 以外,其他交易對成交量慘淡。在 ETH/TUSD 有掛單免手續費的情況下,成交量也遠不及 USDT 交易對。而 Binance 之外的交易平臺,就更少有對 TUSD 交易對的大力支援。OKX 沒有 TUSD 交易對,Huobi 也僅上線了 USDT 和 USDD 兩個交易對。

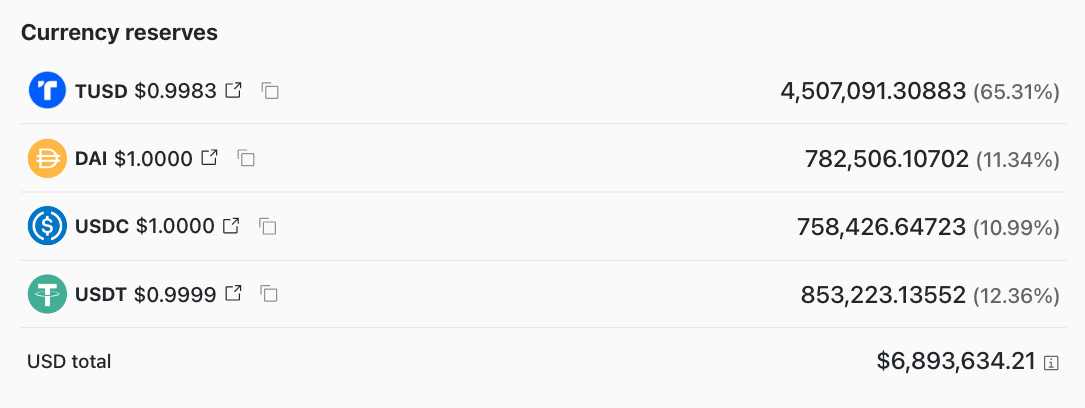

不止是用例少,關於 TUSD 這 30 多億的美元儲備,在社群看來似乎也是大問題。

TUSD 一直聲稱 Chainlink 為 TUSD 提供了 儲備金證明 (Proof of Reserves),但 Chainlink 的顯示資料是從一家名為 The Network Firm 獲取的,該公司會對 TrustToken 的託管銀行帳戶進行定期審查。值得注意的是,The Network Firm 部分成員 來自 Armanino ,該公司在 2020 年和 2021 年為 FTX 進行審計,同時此前 TUSD 的儲備金證明也是 由 Armanino 審計 。

不僅僅是儲備資料證明這一方面,為 TUSD 保管儲備金的託管機構 Prime Trust 自身也深受破產危機的困擾。6 月 28 日,美國內華達州金融機構部門(FID)已向內華達州第八司法地區法院提交請願書,請求任命接管人接管加密貨幣託管機構 Prime Trust 的日常運營,並檢查其所有財務狀況。

FID 的檔案顯示,Prime Trust 早在 2021 年就已失去對舊錢包的訪問許可權,並使用客戶的資產來回購加密貨幣。就連 TUSD 官方,也通過不同渠道多次表示暫停通過 Prime Trust 鑄幣。

延伸閱讀:Arkham找到Prime Trust的「遺失錢包」!內有加密資產超過4,500萬美元

為什麼是 TUSD?

即使存在多方面隱患,為什麼 Binance 仍然選擇了 TUSD?

監管問題是繞不過的一環。通過回顧 BUSD 的發展歷史,或許我們能找到一些端倪。Binance 在 2019 年 9 月選擇與 Paxos 合作,經驗豐富的 Paxos 扮演 BUSD 在以太坊上的發行實體,BUSD 則是其在以太坊上發行的 ERC-20 Token,BUSD 儲備金則存放在 Paxos 的美國銀行帳戶中。

但成也 BSC(現 BNB Chian)敗也 BSC,BUSD 被監管指控的一個原因也因此而出,Paxos 發行 BUSD 經過 NYDFS 授權,但僅限於以太坊,在 BSC 鏈上發行的 BUSD 就完全是另一回事了。

雖然 Binance 與 Paxos 的合作因 BUSD 而盡人皆知,但早在同年 6 月,Binance 就先與 TrustToken 宣佈了 合作伙伴關係。彼時還是 CEO 的 Jai An 表示,Binance 使用者可以無縫鑄造和兌換 TUSD。將與 Binance 合作,讓使用者更輕鬆地進出加密貨幣市場。

要知道,19 年 6 月 TUSD 的發行量是高於 PAX 的。雖然不知道為什麼 Binance 最終選擇了 Paxos,但可以說,Binance 與 TUSD 的緣分從那時就開始了。更不用說如今 TUSD 擁有的「亞洲血統」,似乎與 Binance 極為契合。

至於如今穩坐行業頭把交椅的 Binance,因為有了 BUSD 的前車之鑑,沒有再選擇高調躬身入局。

雖然曾經有來自 USDC 以及 Binance 支援的 BUSD 的聯合挑戰,但往事如過眼雲煙,如今的 USDT 在中心化穩定幣領域繼續保持一家獨大的地位。流動性,交易量和交易對等多維度資料都呈現碾壓姿態,母公司 Tether 僅 2023 年一季度淨利潤就為 14.8 億美元。

穩坐釣魚臺的 USDT 不僅不需要扶持。還因一直為人所詬病的儲備不透明問題,多次受到監管機構的罰款。飽受監管困擾的 USDT,此前在眾多交易平臺均無法與合規穩定幣進行自動 1:1 兌換。

靠著 FTX 和 DeFi,USDC(Circle)在上個牛市獲得了十足的發展。不僅穩坐第二大穩定幣的位子,還在 2021 年拿到了美國傳統金融巨頭貝萊德和富達等公司共計 4 億美元融資。但不論是它與 FTX 互為小股東的親密關係,還是此前彭博社報導的,Circle2022 年曾向 NYDFS 舉報「Binance 儲備金不足以支援 BUSD 等資產」的謠言,再加上 Binance US 在美國發展受阻,可能讓 Binance 對大規模採用 USDC 有所顧慮。

反觀 TUSD,不論是從其「亞洲血統」,還是悠久歷史,以及合規程度和基礎設施搭建上,都是已有選擇裡的獨特存在。另外,Binance 與 Tron 的關係其實並沒有許多人想象的那麼差。不僅 Tron 曾在 Bianance 進行過 ICO。而且在經歷過監管後的 2019 年,Binance 重啟 Launchpad,以極強的賺錢效應引爆市場。自宣佈重啟 Launchpad 起,BNB 價格從 6 美元,當年最高攀升到近 40 美元,漲超 500%。而當時 Launchpad 的第一個專案就是 BitTorrent,2018 年被 Tron 創辦人 Justin Sun 收購。

重要的是,在監管重壓下,Binance 很可能需要從合理合法的第三方角度擁有一個信得過且「穩定的」穩定幣合作伙伴。

📍相關報導📍

Maverick公佈「3000萬枚MAV」空投規則!幣安今開放交易,疑引發TUSD微脫鉤