隨著世界上最大的資產管理公司 Blackrock 申請比特幣ETF,許多傳統機構也隨之跟進,比特幣的價格也因此大幅上升,而這波「機構牛」效應會擴散到哪些領域中,本文將介紹可能會受益的專案。

(前情提要:比特幣現貨ETF不死心!富達等機構向SEC重提申請;Bitwise預言:先上市會一家獨大 )

(背景補充:CBOE潑冷水:SEC批准前,那些「比特幣現貨ETF」申報文件都不具效力 )

*提醒:本文為社群觀點,並非作為任何投資建議,投資請小心謹慎。

如果貝萊德的比特幣現貨 ETF 申請獲得批准,可能會引發新一輪的加密貨幣熱潮,數兆美元的機構資金將湧入市場,使 BTC 和山寨幣的價格大幅上漲。

本文將介紹一些可能直接受益於貝萊德的比特幣現貨 ETF 的專案。

為什麼貝萊德能夠發揮如此巨大的能量?

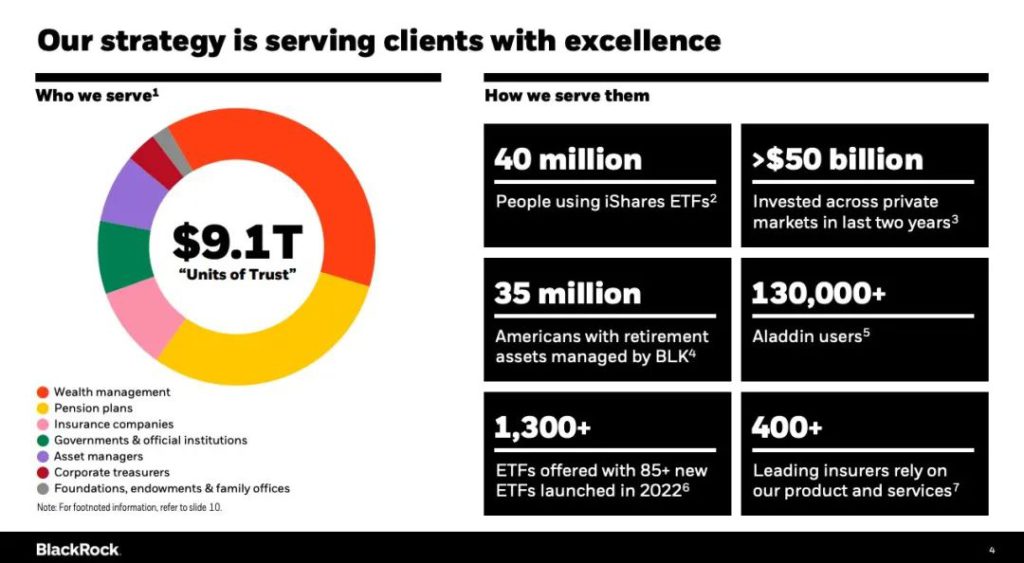

貝萊德(Blackrock)是世界上最大的資產管理公司,目前管理著約 9 兆美元的資產。

本月,貝萊德逆勢申請比特幣現貨 ETF 的舉動被認為是 「機構再度入局加密市場」 的證明。

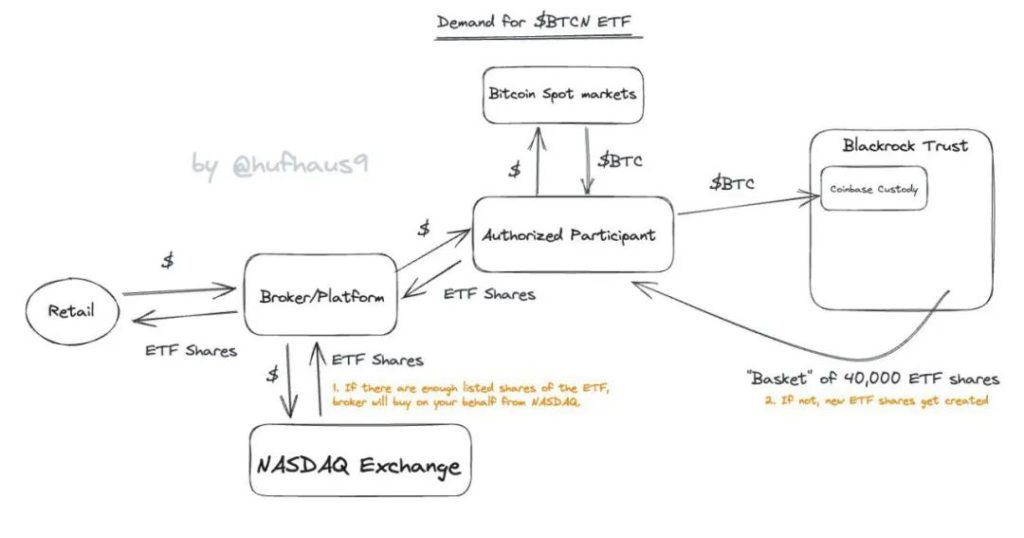

簡單來說,假設你想投資比特幣。你不必親自註冊加密貨幣交易所,入金購買比特幣,併為每筆交易納稅,而是購買貝萊德的比特幣現貨 ETF,他們會幫你做好這些事情。你會收到一張收據來證明你對 ETF 的所有權,然後追蹤比特幣的價值和表現。除了使用 Coinbase 託管帳戶管理這些比特幣外,貝萊德無法使用你的比特幣 「作惡」,他們能做的只是為你提供價效比更高的服務。

然而,真正有趣的是貝萊德與美國政府和美聯儲的關係。

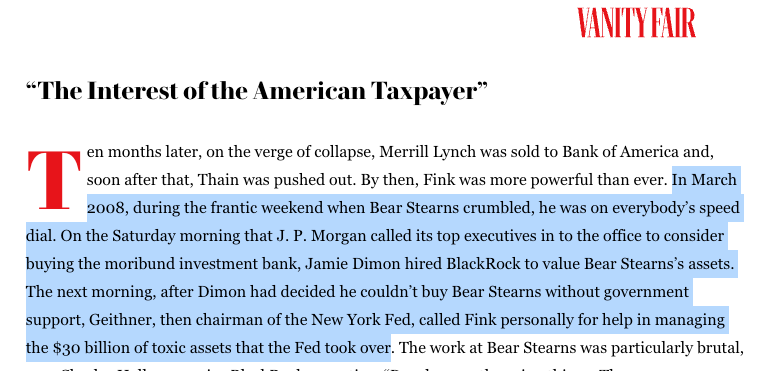

2008 年,美國聯準會讓誰來管理他們從貝爾斯登(Bear Stearns)手中接管的問題資產?

答案是貝萊德。

2020 年,當美國聯準會想要購買一些公司債券以幫助支撐經濟時,向誰求助了?

答案是貝萊德。

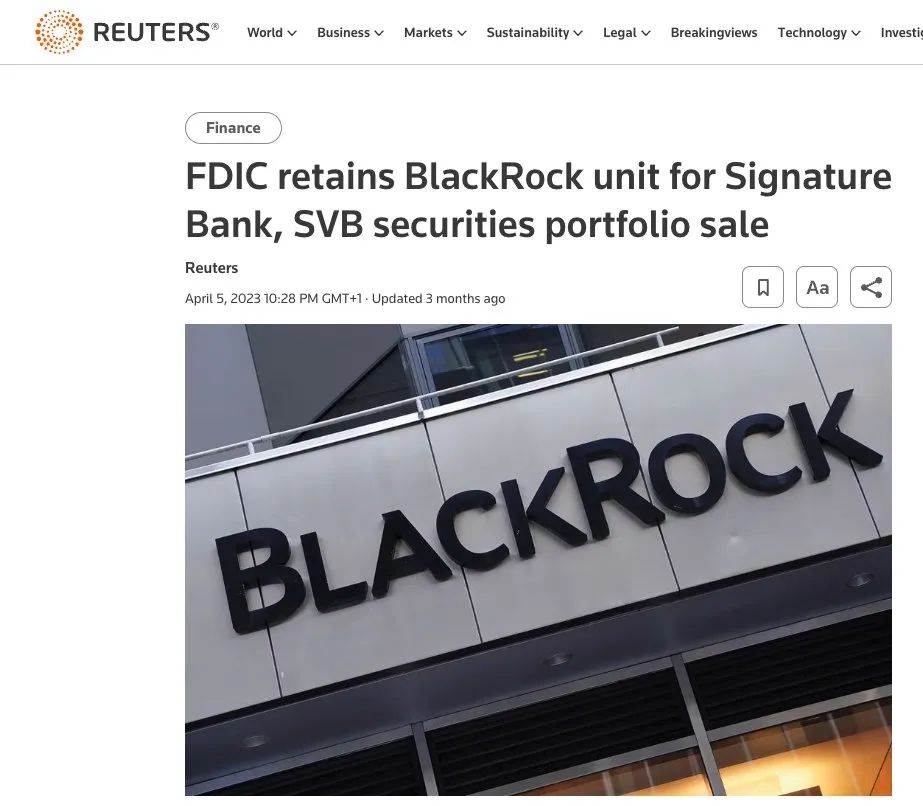

2023 年,聯邦存款保險公司(FDIC)找誰來幫助清點 Signature 和矽谷銀行的資產?

答案是貝萊德。

這也就是為什麼彭博社高階 ETF 分析師 Eric Balchunas 說貝萊德申請比特幣現貨 ETF 對於整個加密市場來說是 「一件大事」。

除了通過比特幣現貨 ETF 入局加密市場,搶佔比特幣交易帶來的流量和手續費用之外,我們還可以通過年度報告發現,貝萊德也對 RWA(真實世界資產)代幣化感興趣,特別是股票和證券的代幣化。

延伸閱讀:科普|RWA現實世界資產有哪些?信貸、債券、不動產..

哪些專案可能受益於此?

1. 以 Stacks 為首的比特幣 L2 生態

Stacks 可以說是目前生態系統最繁榮的比特幣 L2 網路。

與旨在擴充套件以太坊的 Rollup L2 網路類似,Stacks 也是將多個交易打包成一個批次,並將其提交到比特幣網路上進行驗證,以此來有效地減少比特幣網路上的交易數量,提高整體效能。

Stacks 採用轉移證明(PoX)共識機制,礦工需要花費比特幣以進行原生代幣 STX 的挖礦,使得 Stacks 可以借用比特幣網路的安全性,也讓比特幣能夠在 Stacks 生態中的 dApps 上被利用。(值得注意的是,STX 是 2019 年第一個獲得美國證券交易委員會批准的代幣)

隨著比特幣 NFT 協議 Ordinals 揭開比特幣生態爆發的序幕,手續費用飆升,Stacks 再度回到大眾視野,近兩個月熱度持續上升,STX 的價格在一個多月中上漲了 4 倍以上。

延伸閱讀:比特幣在Layer2的新可能性:Stacks、BNS、Ordinals..

因此,貝萊德的比特幣現貨 ETF 獲得批准,可能會對 STX 以及更廣泛的比特幣 L2 生態起到助推作用。

此外,Stacks 將在 2023 年 Q4 最新的升級 Nakamoto 中引入五個重要功能,有望成為 STX 價格的額外催化劑,其中包括與比特幣共享網路安全性和建立去中心化比特幣錨定幣 SBTC。

2. 貝萊德提到過的專案:Energy Web

Energy Web 是一個致力於通過開源軟體和區塊鏈解決方案加速全球經濟脫碳的組織,主要解決兩個關鍵挑戰:利用太陽能系統、電池、電動汽車、充電樁等分散式資產實現更高效、更可持續的電網平衡;為可持續航空燃料等新興綠色產品供應鏈帶來透明度。該組織多年來已與多家大型能源生產商和化石燃料公司簽訂了交易,其中包括上市的殼牌公司和大眾汽車。

其主網 Energy Web Chain 於 2019 年上線,是一條 EVM 企業級公鏈,採用權威證明(PoA)共識機制,區塊和交易都由預先被批准的參與者(通常是合作伙伴企業)驗證,他們充當系統的管理者。但不論是企業還是個人開發者,都可以在該網路上部署 dApps,例如以能源交易為主題的 DeFi,並且任何使用者都可以使用。但其原生代幣 EWT 僅僅充當最基本的驗證者獎勵和 Gas 代幣,並沒有被賦予更多效用。

本月,該組織宣佈將推出一條波卡(Polkadot)平行鏈,名為 Energy Web X,最簡單的理解方式是兩個區塊鏈共用一種代幣。Energy Web X 的想法很簡單,就是為 EWT 增加了一種效用 —— 讓任何人都可以通過質押代幣獲得信任,成為工作節點,為能源公司執行計算工作而獲得代幣獎勵。小額代幣持有者可以將代幣質押給可信的節點,以賺取收益。

值得注意的是,貝萊德在去年推出比特幣私人信託時,曾提到 Energy Web 正在幫助提高比特幣綠色挖礦的透明度,在新聞稿發出後,EWT 代幣的價格隨即上漲了 24%。因此,貝萊德的比特幣現貨 ETF 獲得批准,可能會對 Energy Web 這個最大的去中心化能源生態系統起到積極作用,而更多能源公司的採用,也會對 EWT 的價格起到進一步的推動作用。

3. 貝萊德感興趣的 RWA 賽道:Polymesh、Realio Network

如本文第一部分所述,貝萊德對於 RWA 代幣化感興趣。

Polymesh 是一個專為證券型代幣等受監管資產而量身打造的機構級 L1 網路,代幣標準受到 ERC-1400 啟發,提供了更多的功能性和安全性,以方便鏈上資產的發行和管理。透明度和合規性是該網路的亮點之一,所有發行方、投資者、質押者和節點運營商都需要完成身份認證。

POLYX 是 Polymesh 的原生代幣,根據瑞士金融監管機構 FINMA 的指導,依照該國法律,POLYX 被歸類為效用代幣。POLYX 具有質押、治理、建立和管理證券型代幣等多種效用。

Realio Network 前身是一家專注於房地產私募股權投資的 P2P 數位資產發行和交易平臺,目前建立了一個基於 Cosmos SDK、可互操作且可擴充套件的 L1 網路,專注於 RWA 代幣的發行和管理,也提供 KYC/AML 合規、投資者認證等工具,以滿足合規要求。

目前,其拳頭產品 Realio.fund 投資平臺已上線,提供多鏈代幣發行工具、全自動合規流程等功能,使用者可以在其中更安全地投資加密貨幣。

Realio Network 採用雙代幣權益證明模型,RIO 和 RST,具有質押、治理、金鑰管理等多種效用。

Polymesh、Realio Network 作為 RWA 賽道最強大的兩個專案,勢必會受益於貝萊德比特幣現貨 ETF 獲批所帶來的浪潮。

4. 強者恆強:以 Render、GMX 為例

如果貝萊德的比特幣現貨 ETF 申請獲得批准,可能會引發新一輪的加密貨幣熱潮,在今年表現出色的專案可能受益於此,例如 Render、GMX。

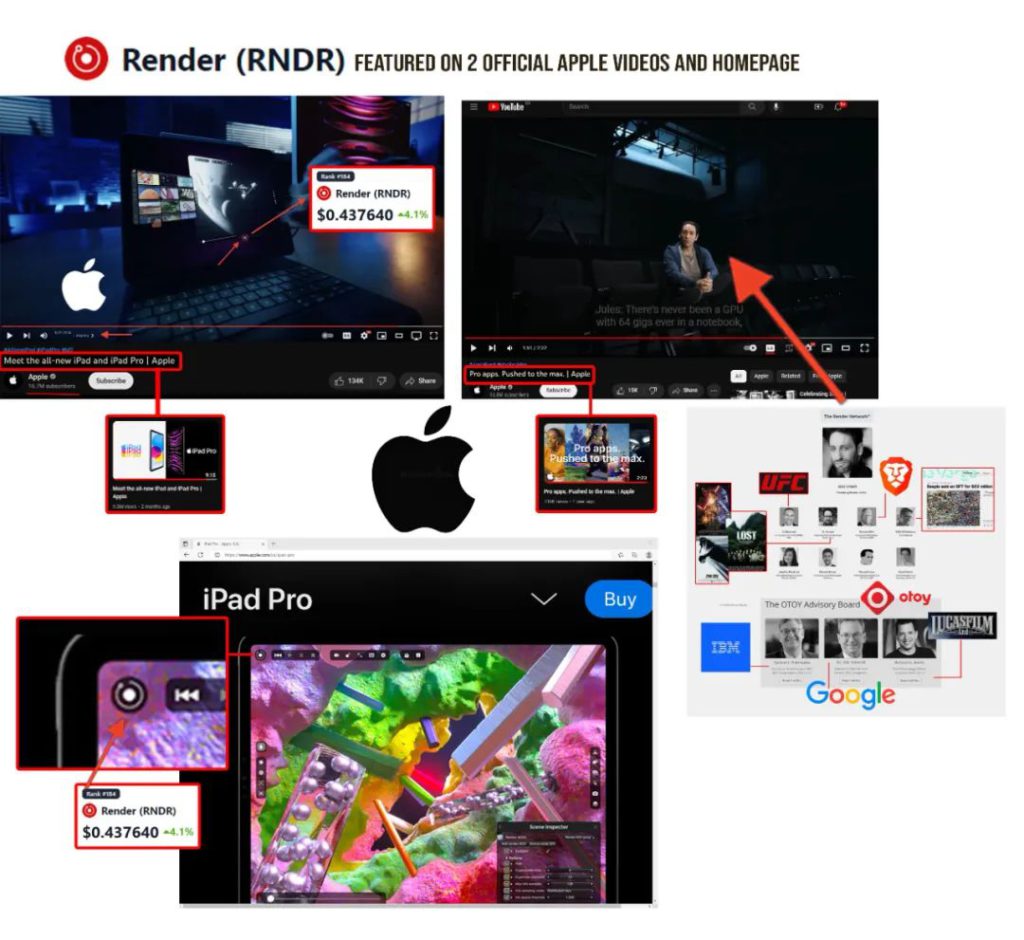

Render Network 是一個基於區塊鏈的 GPU 渲染網路,旨在將空閒的 GPU 與需要額外 GPU 的創作者相連線,讓資源利用最大化。作為一種基礎設施,渲染具有巨大的業務可擴充套件性,同時它也是人工智慧和元宇宙敘事的一部分,因此是 Depin(分散式物理基礎設施網路)賽道的標杆之一。

其原生代幣 RNDR 是今年上漲最強勁的代幣之一,並熊市中完成了良好的反彈,原因可能是其母公司 OTOY 與蘋果公司的合作關係,蘋果的官方產品宣傳視訊多次出現了 Render Network 的 Logo。最近,RNDR 採用了一種新的代幣經濟學模型 「銷燬和鑄造」(BME),使其成為高度通縮的代幣,這可能會成為其價格未來繼續上漲的催化劑。

延伸閱讀:揭祕RNDR:蘋果VR的區塊鏈合作伙伴

隨著本月美國 SEC 起訴中心化加密貨幣交易所 Coinbase 和幣安,永續 DEX 正在獲得更多使用者。試圖擺脫 CEX 和 KYC 的交易者正在永續 DEX 賽道尋找 「新家」。

總交易量已超過 1330 億美元的龍頭專案 GMX,很可能會因此繼續增長。

延伸閱讀:GMX 熊市爆發的背後:真實收益哪來、代幣設計與面臨風險

📍相關報導📍

波動預警》ETH突破1960美元!芝商所(CME)以太坊未平倉量「創新高」