Venus 協議連續 4 個季度實現收入增長,這種增長可歸功於利率調整、以及對利率不敏感的借款活動。本文源自 Kentrell Key 所著文章《State of Venus Q2 2023》,由 Cointime.com QDD 編譯 、 BlockBeat 整理。

(前情提要:BNB駭客2億美元瀕臨清算,Venus:BNB Chain官方會「接管倉位」 )

(背景補充:BNB鏈 Venus 協議因 Chainlink 暫停 LUNA 餵價,導致破「千萬美元的壞帳」! )

關鍵見解

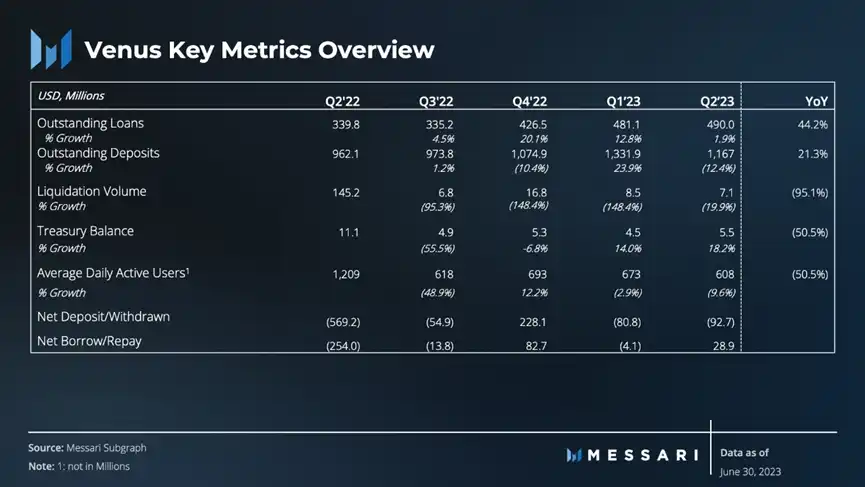

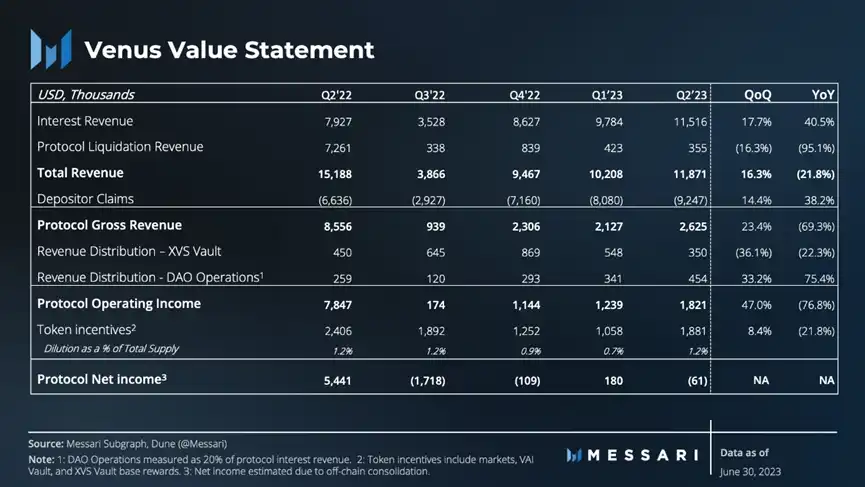

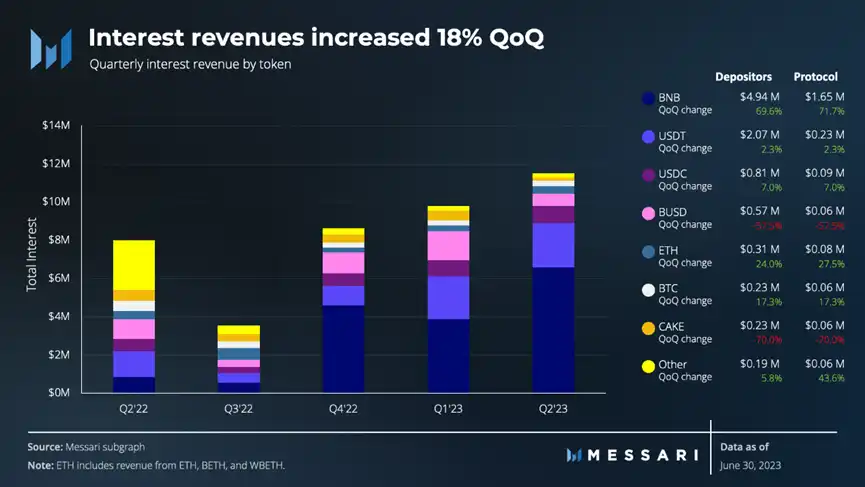

- Venus 連續第四個季度實現了利息收入增長,為 DAO 貢獻了 230 萬美元,為存款人貢獻了 920 萬美元。

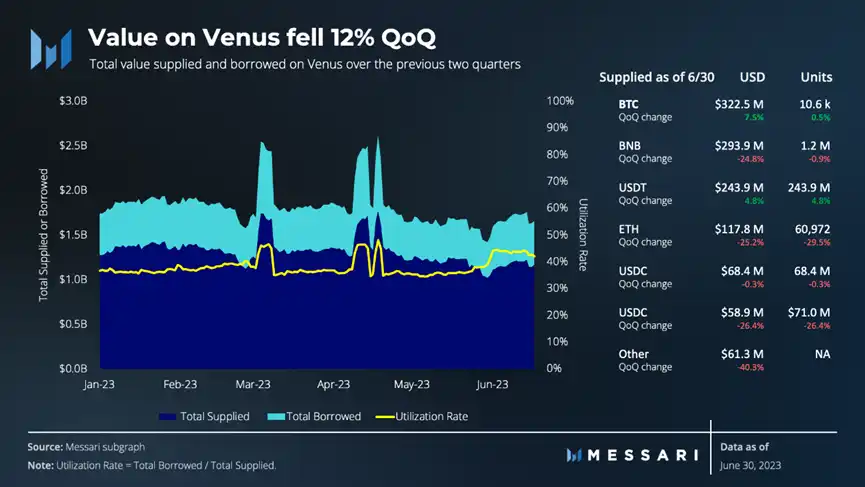

- 由於美國證券交易委員會(SEC)對不同幣安公司提出指控,BNB 價格下跌 32%,影響了 Venus 上的資產總價值,導致季度內總供應價值下降了 12%。

- Venus 繼續推出 V4 功能,包括隔離資金池和彈性價格源,以增強平台的安全性、靈活性和可靠性。

- 利率引數的調整導致借款利率上升,使用者活動在第二季度下降,包括在「Maverick Launchpool」活動期間活動的不如往常的高峰。

關於 Venus 的簡介

Venus 是一個基於 BNB 鏈的去中心化貨幣市場協議,用於存款和借款各種加密資產。這些資產的利率是通過利率模型以演算法方式設定的,該模型根據存入資產的借出比例觸發更新。

該協議由 VenusDAO 社群管理,並由 XVS 代幣進行治理。使用者可以將治理代幣質押在保險庫中,參與治理並獲得協議收入的一部分。

關鍵指標

使用情況

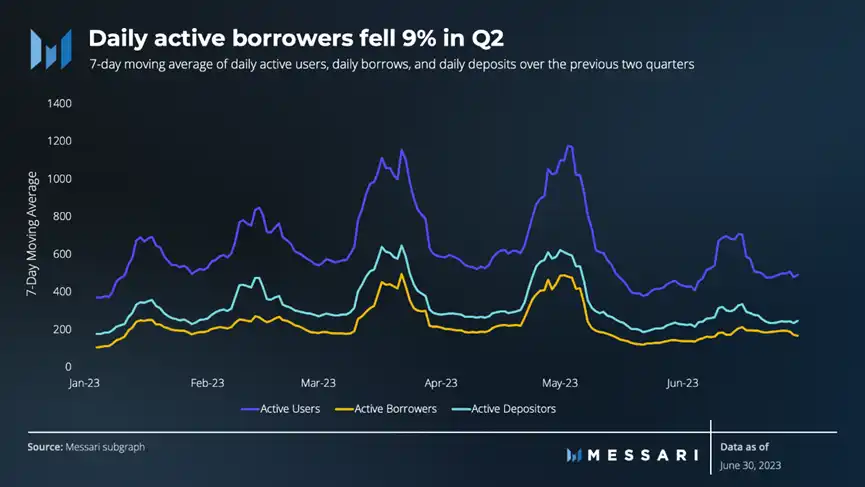

Venus 協議在第二季度使用者活動下降,活躍借款人數量和活躍存款人數量分別下降了 9% 和 10%。這主要是由於利率引數的調整,導致借款利率上升,從而抑制了槓桿策略的盈利能力。

幣安 Launchpool 活動通常會推動 Venus 上的借款活動,在此類活動期間,Venus 的活躍借款人數量通常會增加 100% 到 200%。然而,在 6 月份「Maverick Launchpool」啟動時,活動並未出現激增。

此外,6 月 10 日,借款的 BNB 數量降至自 2021 年 1 月以來的最低水平,僅借出了 89,140 個 BNB。

總供應價值

Venus 上的總供應價值在第二季度下降了 12%,儘管大多數加密資產的價格保持相對穩定。這主要歸因於 BNB 價格下跌 32%,這是因為美國證券交易委員會對不同幣安公司提出 13 項民事指控。

這一監管行動的影響使 Venus 持有的資產價值下降,除了 BTC、XVS、CAKE、ADA 和 MATIC 之外,其他非穩定幣資產均出現了流出現象。

收入

利息收入連續第四個季度增長,達到 1150 萬美元。這在第二季度的增長主要是由於 Gauntlet 推薦 的利率曲線進一步調整以及相對不敏感於利率變動的借款活動。

這些調整使協議的利息收入增加了 33%,存款人的收入增加了 14%。

在這個收入增長中,BNB 的收入增長尤為突出,環比增長了 70%。如果來自幣安 Launchpool 活動的存款人收益保持高水平,並且 BSC Token Hub 攻擊者的位置不降至清算水平,這種增長有望繼續。

在 Launchpool 活動期間,大量的穩定幣被存入,最大數量的 BNB 被借出。通過在幣安交易所持有 BNB,使用者可以獲得新專案的代幣。

季度結束時,攻擊者的位置距離清算僅差約 10%(以約 220 美元的 BNB 計算)。這一位置是在第二季度對 USDC 和 USDT 貸款支出約 130 萬美元以及約 1.1 萬個 BNB(隨著 BNB 價格的下跌而貶值)之後形成的。

可用流動性

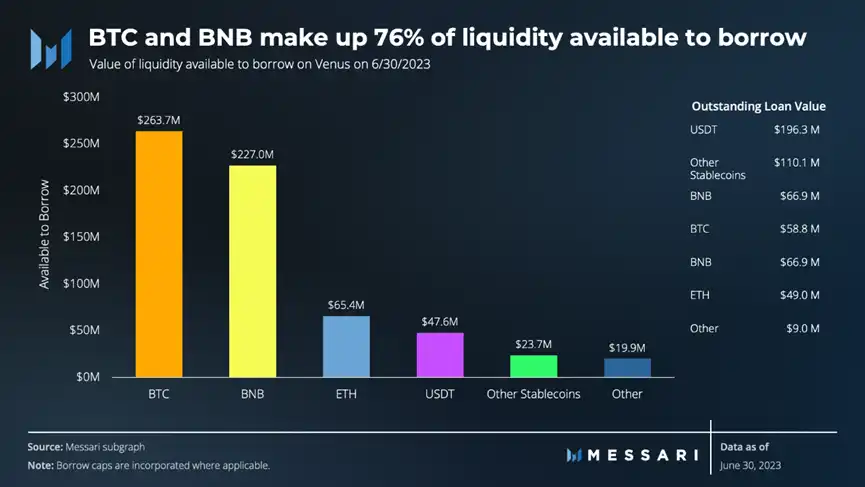

季度結束時,價值為 6.47 億美元的流動性仍可供借出,其中 BTC 和 BNB 共佔到總價值的 76%。穩定幣的高利用率主要來自 BSC Token Hub 攻擊者佔據的超額部位,該部位佔總未償還 USDT 債務的 59% 和 USDC 債務的 64%。

此外,尚未償還的貸款中有相當大一部分自 2021 年和 2022 年涉及 CAN、XVS 和 LUNA 的清算事件以來一直未償還。具體來說,至少 95% 的 BTC 貸款餘額、24% 的 BUSD 餘額和 29% 的 ETH 餘額尚未償還,並且目前未能提供足夠的抵押品。

不包括 BSC Token Hub 攻擊者的債務,Venus 目前在協議中有 8300 萬美元的壞帳。總計 23800 萬美元的這些債務幾乎佔到 Venus 總未償還貸款價值的一半。Venus 團隊專注於管理債務,並表示他們幾乎已經準備好通過利息收入來償還不足的部分的新智慧合約自動化系統。

收入與 XVS 獎勵

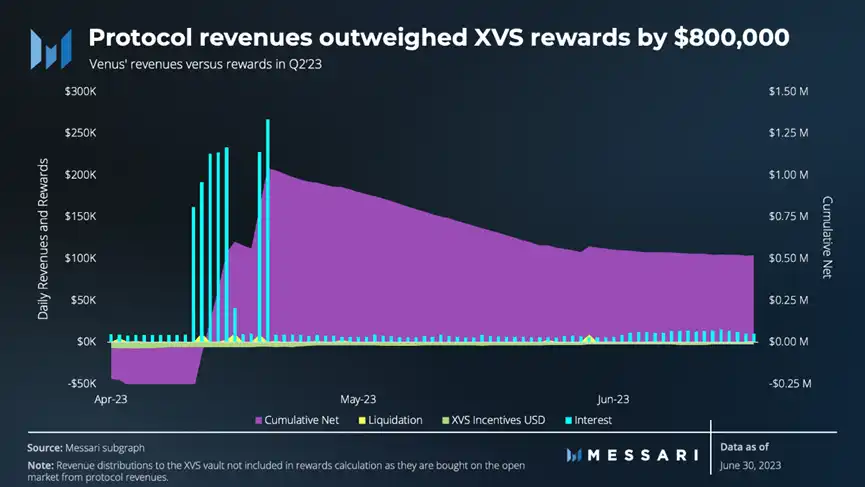

在第二季度,協議的利息收入和清算收入超過了向用戶發放的 XVS 獎勵,超過了 80 萬美元。這一盈餘主要是在 SUI Launchpool 和 Open Campus Launchpad 活動期間產生的。這些活動佔季度利息收入的 68%,如利息收入的增長所示。

然而,6 月 14 日開始的 Maverick Launchpool 活動並未出現相應的利息收入激增。這表明,儘管 Venus 上的 BNB 借款利率達到年度最低點,BNB 槓桿可能仍來自其他平臺。

6 月 1 日實施的 Gauntlet 利率曲線優化的影響也是明顯的。在調整後,6 月份的日利息收入比 5 月份大幅增長了 34%,在 5 月 3 日的 SUI Launchpool 之後開始增長。利率曲線的修改對收入的產生有著積極的影響,驗證了在平臺上管理借款成本的重要性。

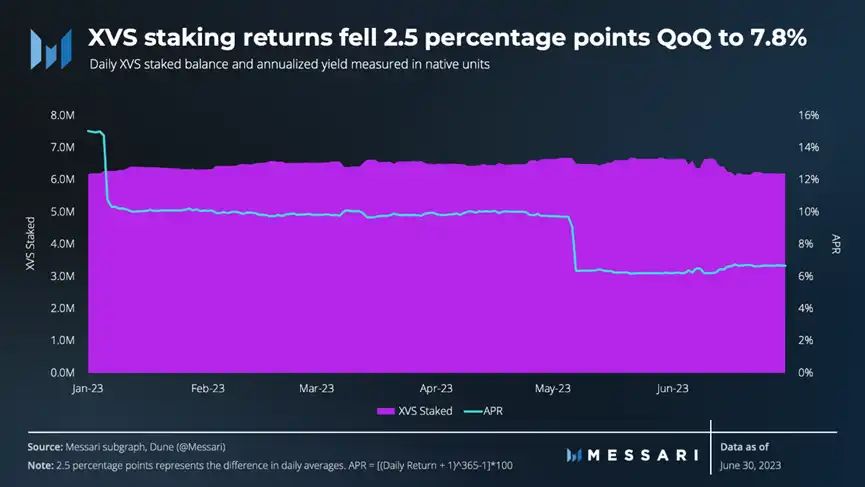

XVS 保險庫

除了 35.4 萬美元的基本獎勵外,XVS 質押者還從協議收入分配中獲得了 35 萬美元的 XVS 代幣。儘管基本獎勵大幅增長了 46%,收入分配卻下降了 36%。

VIP-113 的實施將每日基本獎勵從 525 XVS 增加到 1,100 XVS。此外,與第一季度的淨流入相比,該保險庫在第二季度出現了淨流出 29 萬 XVS。該提案還包括以下關於在下一個季度恢復 9% 年利率的預期:

由於各種正在進行的更改和審計,我們不能在今天之前調整 XVS Vault 分配的年利率,並且更多的 XVS 已經在早些周內分發,因此需要進一步降低本季度剩餘部分的年利率,以補償已經分發的額外 XVS。

我們預計,由於 Venus 在過去幾週中表現出色,年利率將在下一個季度回升至 9% 以上。

借款人視角

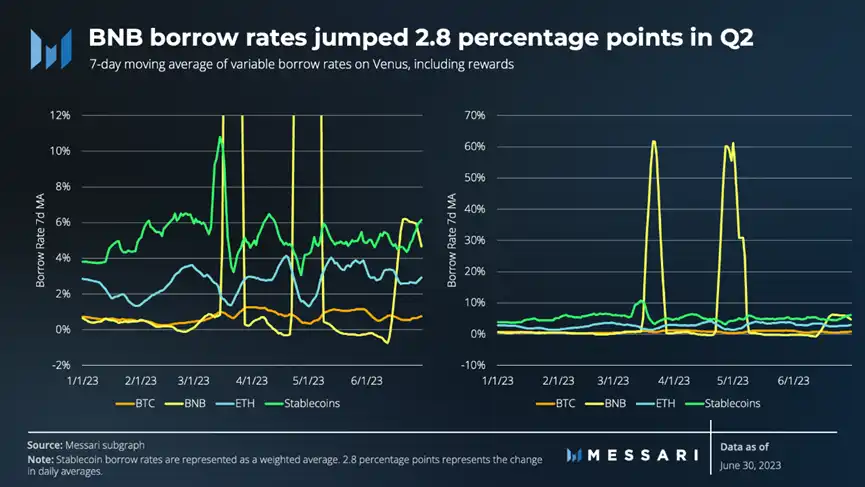

總體而言,BNB 借款利率在上述類別中增幅最大,第二季度日均增長 2.8 個百分點。然而,在 5 月 12 日至 6 月 12 日期間,從 BNB 借款獲得的 XVS 獎勵超過了借款成本,平均超過 36 個基點。

當出現這種情況時,借款 BNB 的使用者實際上獲得了提高的收益,假設價格保持不變。簡而言之,這些使用者在抵押品和貸款上都獲得了正回報。儘管平均穩定幣借款利率保持相對穩定,但季度末的高利率可能會由於流動性的減少而持續存在。

定性分析

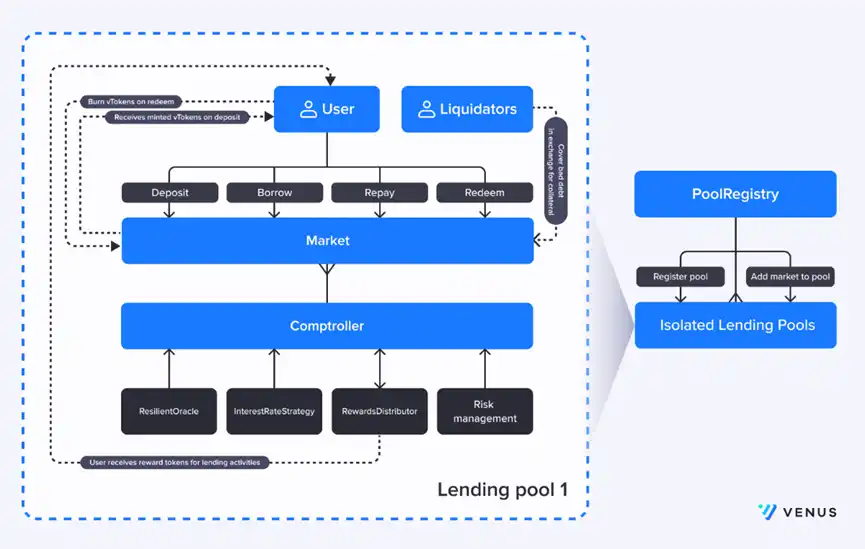

隔離資金池

Venus 團隊繼續推出新功能,正逐漸實現 VenusV4 的願景。第二季度的一個發展是引入了「 隔離資金池 」功能,包括穩定幣、DeFi、Liquid Staked BNB、GameFi 和 TRON 等類別,以及對近 20 個新市場的初步支援。

這些隔離資金池與 Venus 核心資金池是獨立的。它們代表具有獨特引數的個別借貸市場。建立這些隔離資金池擴大了使用者的選擇範圍,為使用者在 DeFi 領域和其他領域內利用更廣泛的資產提供了可能。

如上圖所示,Venus 的隔離資金池相比傳統資金池提供了各種優勢。首先,隔離資金池在安全性上承諾了額外的一層保障,因為一個資金池的異常不會波及到協議中的其他資金池。

通過減少系統性風險,使用者可以更好地評估其投資考慮,基於特定資金池進行決策。這種靈活性使使用者能夠更好地將其投資與其財務目標相匹配。

在這個發展軌跡上,Venus 計劃在第三季度推出隔離借貸的 第二階段 ,其中包括在 DeFi、GameFi、Liquid Staking BNB 和 TRON 等類別中推出四個新的隔離資金池。

彈性價格源

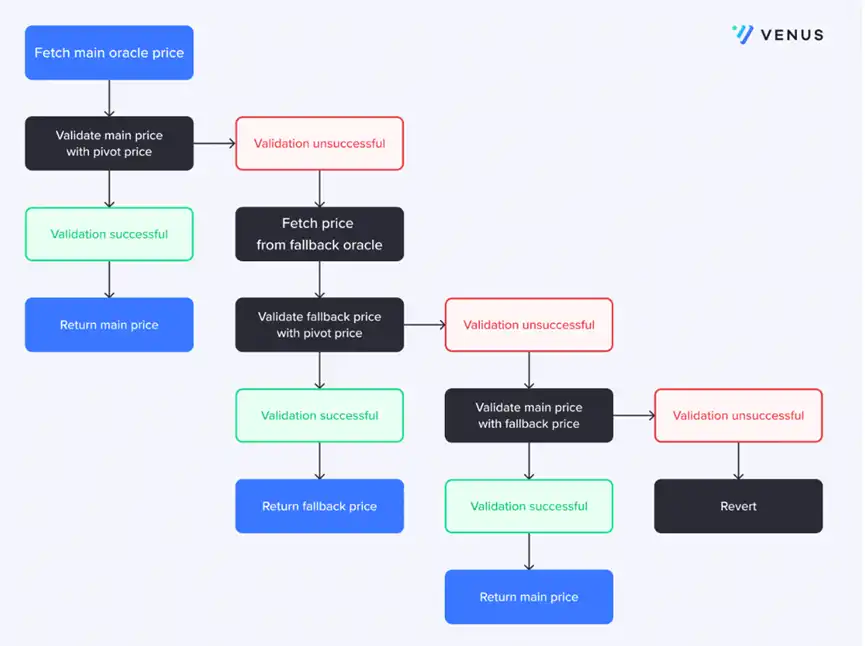

在第二季度,VenusV4 通過 VIP-123 引入了彈性價格源,取得了另一個重要的里程碑。

彈性價格源通過整合多個預言機支援、感知檢查和備份機制,為 Venus 協議提供了額外的安全層級。其設計主要旨在消除在獲取即時資產價格時出現單點故障的風險。

為了瞭解背景,當 LUNA 在 2022 年 5 月成為 Venus 上的抵押資產時,它完全依賴於 Chainlink 的價格源進行即時定價更新。該 LUNA 價格源合約的最低值約為 0.10 美元,並配備了一個斷路器,一旦達到該閾值,就會停止價格更新。

當 LUNA 的市場價格大幅低於其最低硬編碼值 0.10 美元時,由於 Venus 市場中缺乏陳舊價格檢測,Venus 市場繼續以該最低值處理交易。實際價格和處理價格之間的差異導致協議產生了壞帳。在 Venus 團隊能夠暫停系統進行安全維護之前,使用者利用了這個漏洞。

為了防止類似情況再次發生,Venus 實施了彈性價格源,有效處理此類情況。當前的實施方案包括與多個信譽良好的來源進行整合,包括 Chainlink、Pyth Network、幣安 Oracle、PancakeSwap,以及即將推出的 RedStone Oracles。這種多源方法確保了資產價格更準確可靠的表示,從而增強了 Venus 協議的穩定性。

壞帳償還

自 2020 年成立以來,Venus 協議遭遇了多次壞帳事件。然而,來自 BNB 貸款的收入增長使協議能夠開始解決這些壞帳問題並釋放流動性。

在第二季度,該協議的風險基金成功償還了 1437.5 個 ETH 和 90.3 個 BTC,總價值約 500 萬美元,根據 VIP-118 和 VIP-121 的規定。然而,無法在鏈上公開確認風險基金的餘額。

在檢查償還交易時,觀察到 BTC 和 ETH 償還的資金分別在提案執行前約 4 天和 3 天從不同地址轉入國庫。ETH 償還的 錢包 仍欠款 2945 個 ETH,BTC 錢包 欠款 1825 個 BTC。觀察到 BTC 借款人在 2022 年 9 月之前一直在清算 XVS 來償還 BTC,並且目前持有約 73,000 個 XVS 獎勵,Venus 將其視為已經銷燬的帳目。

總結

Venus 社群在第二季度經歷了活動增長,共執行了 27 個提案,較第一季度的 18 個提案顯著增加,並舉辦了 100 多場各種語言的 AMA。

儘管在第二季度的日常使用量下降,但該協議在其發展中繼續前進。借款利率的上升影響了槓桿策略的盈利能力,並改變了最近一次通常活躍的幣安 Launchpool 活動中使用者的行為。值得注意的是,Venus 上的總供應價值下降了 12%,主要是由於美國證券交易委員會對不同幣安實體提出指控後 BNB 的價格下跌。

儘管面臨這些挑戰,該協議連續第四個季度實現了收入增長,達到 1150 萬美元。這種增長可以歸因於利率調整和相對不敏感於利率變動的借款活動。第二季度結束時,總值為 6.47 億美元的流動性仍可供借出,其中 BTC 和 BNB 佔據了主導地位。

📍相關報導📍

研究|最常見的 DeFi 經濟模型攻擊:幣價操縱、預言機錯誤、槓桿清算…