鏈上衍生品是近期 DeFi 中最激烈競爭的領域,已有數十個協議上線,本文重點比較6個主要鏈上衍生品協議。本文源自於Alphabeth Capital分析師所著推文,由 PANews 整理、編譯及撰稿。

(前情提要:逆市成長的明星項目MUX,會是GMX殺手嗎?)

(背景補充:詳解GMX樂高生態:Rage Trade與Umami Finance如何整合鏈上流動性?)

鏈上衍生品領域是 DeFi 中最具競爭力的領域,已有數十個協議上線,還有許多新專案即將推出,本文將重點分析 6 大鏈上衍生品協議關鍵指標對比。

雖然原始資料可能表明某個協議看起來是一項不錯的投資,但瞭解背景依然非常重要,尤其是協議設計和收入分成模式。

一、GMX

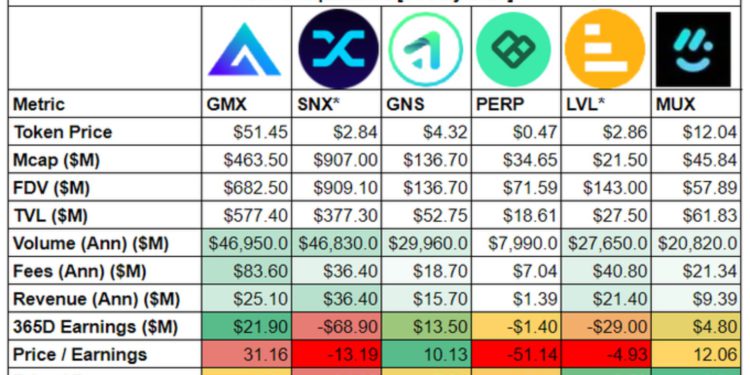

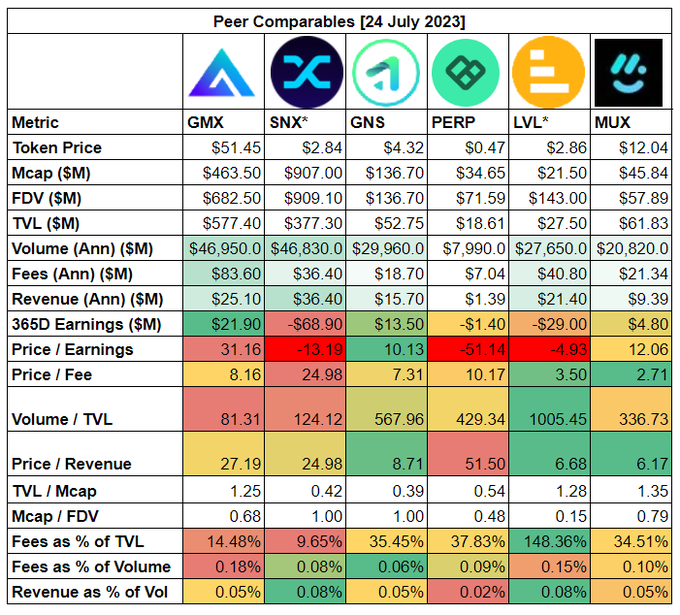

GMX 是一個永續合成去中心化交易所,其最知名的一個功能就是零滑點交易,從鎖倉量、交易額、費用和收益這些指標來看,GMX 應該是當前規模最大的衍生品協議,他們與流動性提供者分享 70% 的費用收入,與 GMX 質押者分享 30% 的費用收入,使得 GMX 非常受歡迎並且對投資者有吸引力,其市盈率(收入減去代幣激勵)為 31.16,這意味著 GMX 「相當昂貴」,但投資者可能會以 GMX v2 定價,GMX V2 將在幾周內推出,具有以下功能:

- Chainlink 低延遲預言機可提供更好的即時市場資料

- 支援更多資產(不僅僅是加密貨幣)

- 更低的交易費用

- 滑點在 GMX v1 和 v2 將共存

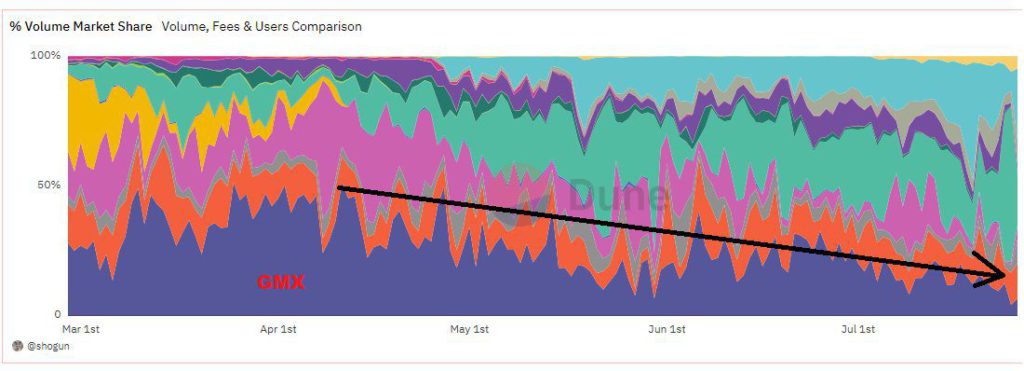

隨著競爭的加劇,GMX 市場份額正在逐漸減少,如果 v2 不能給平臺帶來更多的交易量和費用,GMX 的合理價格可能會落到 40 美元區間,市盈率大約為 20%。

二、Synthetix

Synthetix 允許使用者根據其原生代幣 SNX 鑄造合成資產,其他專案(例如 Kwenta)可以使用 Synthetix 構建自己的前端,以允許交易者訪問永續 DEX 交易。在市值和收入方面,Synthetix 的規模都是六大衍生品協議中最大的,他們將 100% 費用收入分配給 SNX 代幣質押者,而 SNX 質押者本身也是流動性提供者。

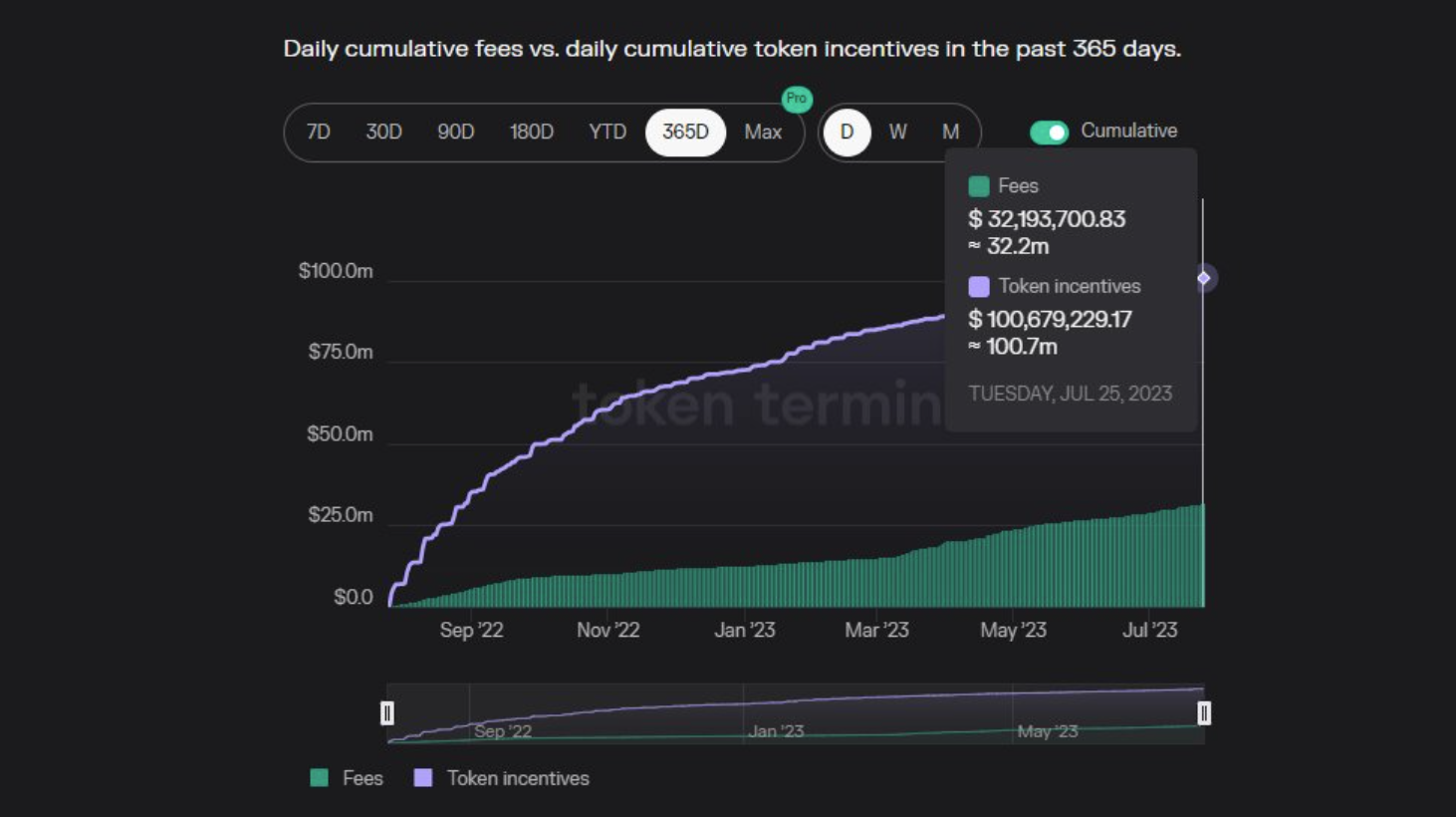

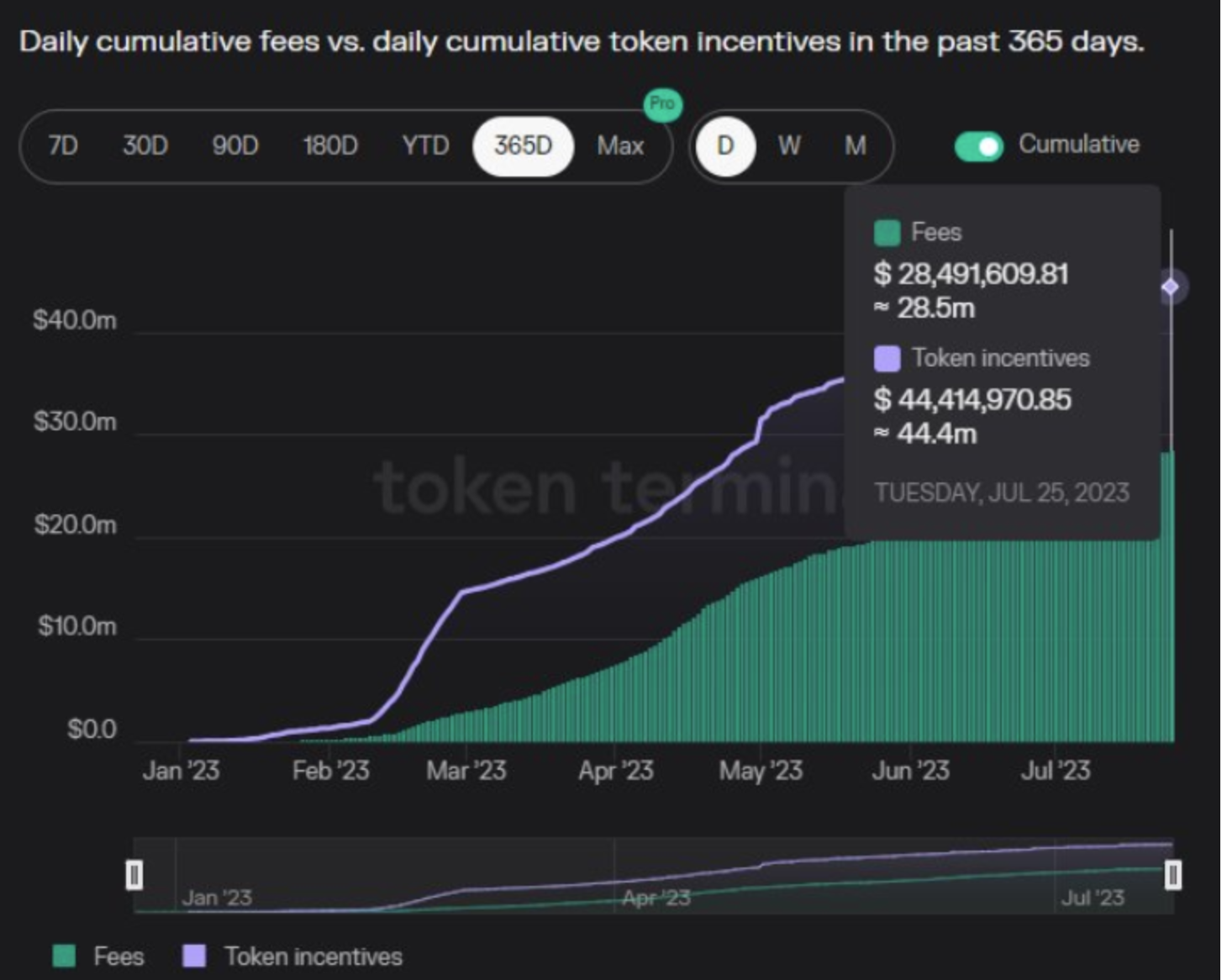

為了刺激使用者提供流動性,Synthetix 通過解鎖 SNX 代幣來激勵質押者,目前價值超過 1 億美元的 SNX 已作為激勵措施支付給了質押者,但該協議僅有 3600 萬美元的費用收入且市盈率為負 —— 這意味著他們正在虧損。

按照目前的估值、費用和代幣釋放量,SNX 似乎是一種非常昂貴的代幣。如果沒有額外的激勵措施,未來交易量可能會下降。

三、Gain Network

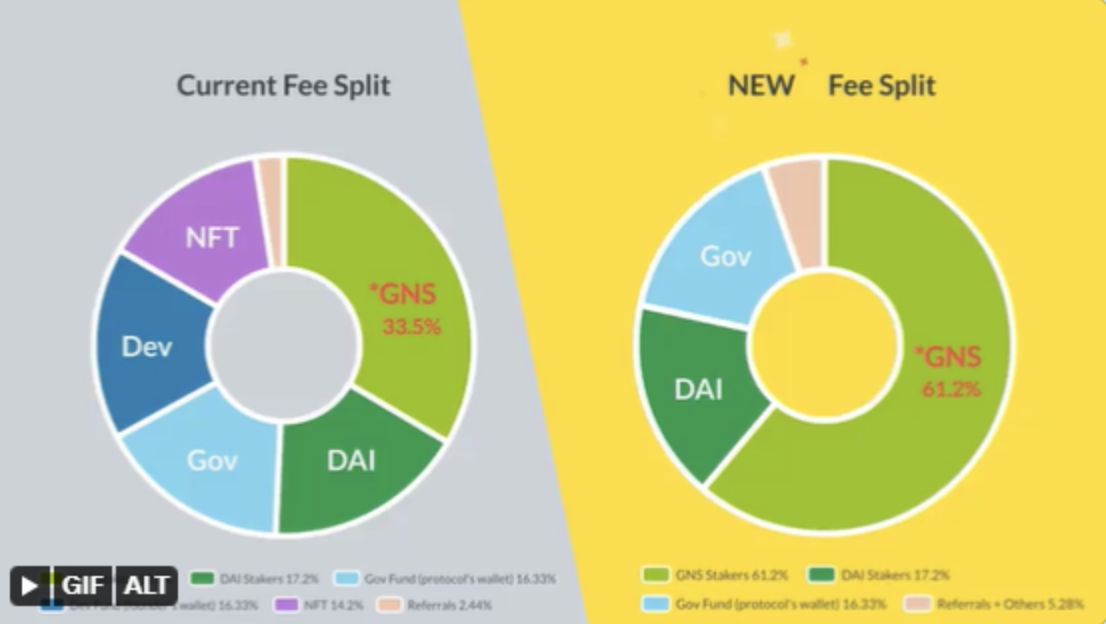

Gains Network 是一個綜合衍生品平臺,允許進行加密貨幣、外匯和大宗商品槓桿交易,該平臺目前與 GNS 代幣質押者分享約 33% 的費用收入,與流動性提供者分享約 17% 的費用收入,但從今年九月開始,與 GNS 代幣質押者分享的費用收入比例將提升到 61%,這一舉措可能會提升其估值。

Gains Network 的市盈率是六個衍生品協議中最低的,只有 10,價格 / 收入比為 8.7,但在無激勵條件下交易額 / 鎖倉量比例較高,達到 568,從關鍵指標、產品開發和未來更新這幾個方面來看,GNS 可能是一個被低估的專案。

四、Perpetual Protocol

Perpetual Protocol 構建在 Uniswap v3 智慧合約之上,目前其 80% 的費用收入分配給流動性提供者,約 14% 分配給 PERP 代幣質押者。Perpetual Protocol 年收入為 140 萬美元,而解鎖代幣的價值卻有 280 萬美元,這意味著其年收益為負。綜合各項指標,Perpetual Protocol 似乎對投資者並不具有吸引力,很難與 Optimism 上的 Kwenta (Synthetix) 競爭。

五、Level Finance

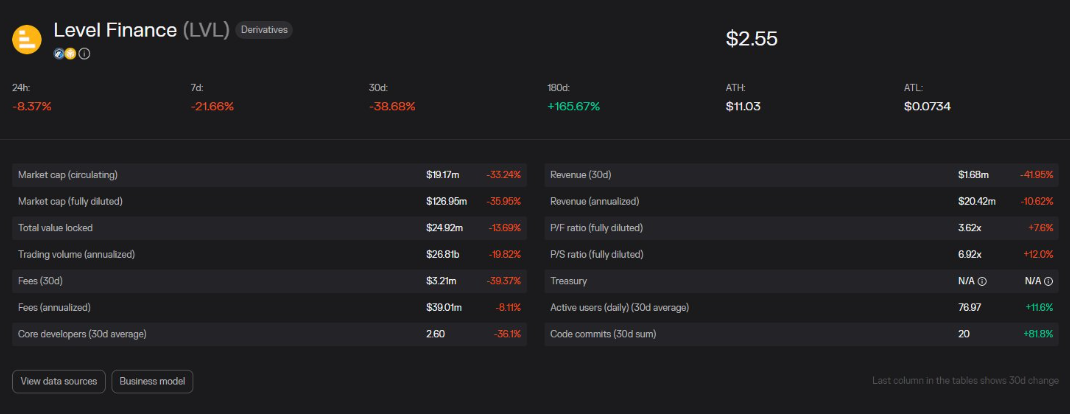

由於使用 LVL 代幣進行了大量交易激勵,Level Finance 協議在早期受到了很大的市場關注。 目前 Level Finance 協議的交易量一直維持在數十億美元的水平,但由於代幣的發行量和價格下降,一些關鍵指標處於下降趨勢。

考慮到 Level Finance 具有與 GMX 類似的設計,交易額 / 鎖倉量比值達到 1000 似乎有點過高(可能有人為因素導致),需要注意的是,儘管 Level Finance 產生了大量費用收入,但收益卻是負數 —— 這意味著該協議分發的代幣多於產生費用的代幣。

Level Finance 將 45% 的費用收入分配給流動性提供者,10% 分配給 LVL 代幣質押者,10% 分配給 LGO 質押者(注:LGO 是 Level 生態系統中的推出第二個代幣,具有治理權和財務權)。Level 的一些關鍵指標,比如交易量,似乎因早期激勵階段而膨脹,但其收益為負,因此似乎不是一個有吸引力的投資選擇。

六、MUX Protocol

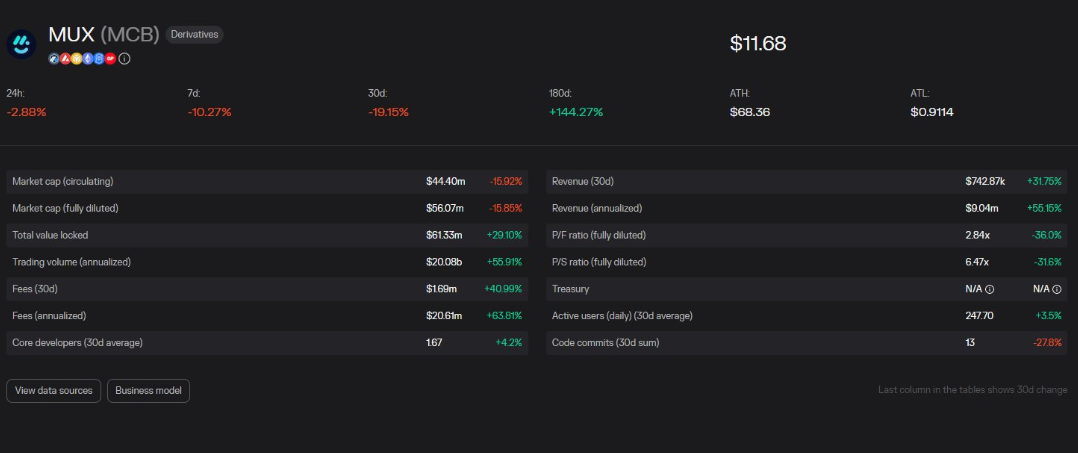

MUX Protocol 既是一種交易協議,也是一個聚合器,該協議將費用收入的 70% 分配給提供 ETH 的流動性提供者和 MUX 代幣質押者。由於 MUX 部署在多個廣泛採用的生態系統上,比如永續交易平臺、期權平臺、投注平臺等,因此有不同型別的協議組合。MUX Protocol 的市值較低,但可擴充套件性和可靠性表現較好,因此 MUX 可以看做是一個 「有趣」 的投資機會。

總結

鏈上衍生品協議競爭日益激烈,很難發現最有前途的協議,也很難預測哪個協議會隨著時間的推移而取得成功,本文也不是任何財務建議。

📍相關報導📍

Compound III上線Arbitrum,支持抵押ARB、GMX、WETH、WBTC借出USDC