目前最大的比特幣持有者是灰度、頂級CEX、美國政府,Tether也是巨鯨持有者之一。

(前情提要:先知?ETH巨鯨「暴跌前夕」拋售2.2萬顆,收割4100萬鎂 )

(背景補充:MakerDAO新提案:不單給巨鯨賺DAI利率8%,有兩個治標的解法 )

我們知道,鯨魚是海洋中最大的生物,且浮出海面時往往引起巨浪波動。持有大量加密資產的使用者在轉帳時引起市場波動與此類似,因此社群將持有加密資產超過一定數量的大戶或機構稱為加密巨鯨。

加密巨鯨,尤以比特幣巨鯨動態最為引人注目。比特幣巨鯨 (Bitcoin Whale) 一詞指擁有大量比特幣的使用者,既有個人也包括各種比特幣基金和投資機構,通常指的是至少持有 1000 BTC 或其等值的美元價值及以上。

由於這些巨鯨手握巨量的比特幣,他們每一次買賣,可能都會對市場產生深刻的影響。

因此,密切關注加密貨幣巨鯨的行為意義重大。

比特幣頂級巨鯨們都有誰?

人們一直以來都在關注持倉排行中的比特幣巨鯨動向,但實際我們只能統計到部分實名巨鯨,因為 BTC 大戶通常不會把所有的資產放在同一個地址中,神祕的巨鯨也不會對外公佈自己的 BTC 地址。我們只是儘可能通過公開資料、來進行整理分析。

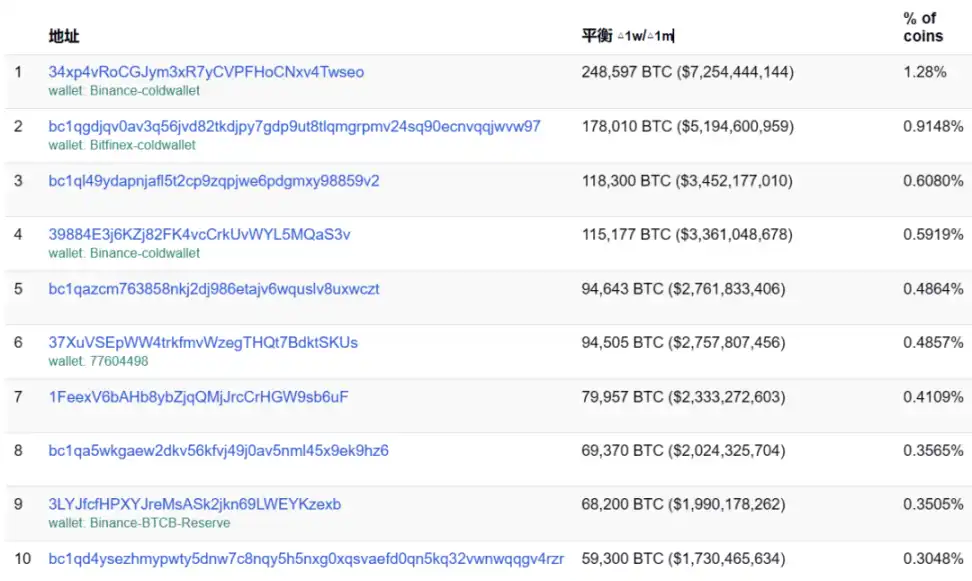

bitinfocharts BTC 地址富豪榜 TOP10

1)灰度比特幣信託:654885 枚

灰度比特幣信託 Grayscale Bitcoin Trust,它的英文簡稱就是 GBTC,於 2013 年由 Barry Silbert 建立,他也是 Digital Currency Group(DCG)集團公司的創辦人兼執行長,該集團是一家比特幣和區塊鏈投資公司。Grayscale Bitcoin Trust 由集團旗下的 Grayscale Investments,LLC(Grayscale Investments,LLC)贊助成立。

灰度比特幣信託的控股公司 Grayscale 是市場上最大的數位資產管理公司,是世界上最大的比特幣購買者之一,於 2013 年 9 月推出該信託基金,交易程式碼為「GBTC」,而 GBTC 是其最大的產品之一,主要是為那些想投資比特幣卻又擔心風險的投資者而設的基金。投資者將現金或比特幣交給灰度,以換取 GBTC 份額,這樣就不用擔心如何儲存比特幣、是否會觸及法律及如何納稅等問題。這些份額是由一定數量的比特幣支撐,每年扣除 2% 的年費,可在二級市場上交易流通。

多年來灰度一直是比特幣最主要的持有者之一,目前灰度比特幣信託的 BTC 持倉量是 654885 枚,價值超過 170 億美元,排名第一。

2)頂級 CEXs 約 250 萬枚 BTC

頂級 CEX 作為流動性最集中的地方,它的冷錢包地址通常託管著屬於平臺自身以及大量使用者入金的 BTC。之所以將它作為一個整體列出為巨鯨,是因為中心化的 CEX 完全可以不受限制地移動這些 BTC,而這些頂級 CEX 的 BTC 錢包也一度被重點關注,一旦有大額流入、流出(轉移或者被盜)都可能對市場造成重大影響。

3)美國政府:164004 枚 BTC

美國政府共持有 164004 枚 BTC,分 2 個地址持有。據相關資訊,美國當局持有的 BTC 主要從三個事件中沒收:

2020 年 11 月暗網最大黑市絲路沒收 69369 BTC;

2022 年 1 月 Bitfinex 駭客沒收 94643 BTC;

2022 年 3 月從絲路駭客 James Zhong 沒收 51326 BTC。

今年 3 月以低於市場的價格 21877 美元出售了 9861 枚比特幣,扣除手續費收入 2.155 億美元。因為美國持有的比特幣數量巨大,所以很多市場投資者時刻關心,美國是否會拋售比特幣的打算,畢竟如此大量的 BTC,很可能會對市場帶來劇烈震盪。

4)Block.one:164000 枚 BTC

Block.one 是成立於 2017 年以區塊鏈技術科技開發公司,致力於構建去中心化應用(DApps)和區塊鏈解決方案。最著名的產品之一是域名 EOS.IO,據相關訊息,在 2017 年 6 月到 2018 年 6 月,他們通過長達一年的銷售獲得了 40 億美元資金隨後換成了比特幣和美國國債。

除了 EOS.IO,Block.one 還涉足了其他與區塊鏈和數位資產有關的領域,包括數位身份驗證、金融服務和資料隱私等。

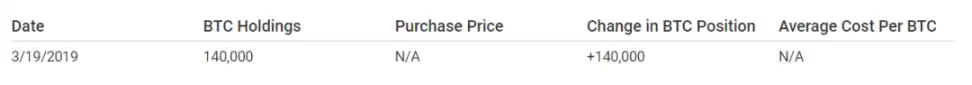

根據彭博社透露,Block.One 的 CEO 在 2019 年 3 月 19 日發給股東的電子郵件中提到,該公司就持有 14 萬比特幣。

5)MicroStrategy:152333 枚 BTC

MicroStrategy Incorporated 是一家提供商業智慧、移動軟體和基於雲的服務的美國上市公司。該公司由 Michael J. Saylor 和 Sanju Bansal 於 1989 年創立,開發用於分析內部和外部資料的軟體,以便做出業務決策和開發移動應用程式。

2020 年 8 月,MicroStrategy 宣佈以 2.5 億美元買入比特幣,隨後又買入了 1.75 億美元的比特幣。

根據 MicroStrategy 第二季度的財報,截至 2023 年 7 月 31 日,MicroStrategy 共持有 152800 枚 BTC,總成本為 45.3 億美元,即平均每枚 BTC 的成本是 29672 美元,並且在第二季度新增持了 12333 枚 BTC。從 2021 年的 129699 個 BTC 增加到目前的 152333 枚 BTC,排名第四,他們的持有量在過去兩年中增加了 17.45%。

迄今為止僅一次賣出資產,於 2022 年 12 月 22 日以平均每個 BTC 價格 16776 美元出售了 704 個比特幣,以獲得稅收優惠。

延伸閱讀:微策略買 BTC 三週年》CEO炫耀大賺:首批比特幣買入價才 11,653 美元!

6)MTGOX K.K.:141686 枚 BTC

Mt. Gox K.K.(株式會社エムティーゴックス)是一家因駭客攻擊倒閉的知名平臺,總部位於日本東京。它曾經是全球最大的比特幣交易平臺之一,成立於 2010 年。「Mt. Gox」全名為「Magic: The Gathering Online eXchange」,最初是一個用於購買和出售虛擬魔法卡牌的線上交易平臺。

然而,隨著時間的推移,Mt. Gox 逐漸轉變為一個以比特幣為主的 CEX,成為世界範圍內數以千計的比特幣交易和交易的中心。然而,2014 年被駭客攻擊,停止了交易,並宣佈在駭客攻擊中丟失去了大量的特幣,這導致其使用者喪失了數十億美元的資金,引發了嚴重的金融和法律危機,隨後 Mt. Gox 的破產申請和清算程式持續了數年時間。

儘管 Mt. Gox 的倒閉造成了巨大的損失和混亂,但這一事件也促使加密貨幣行業更加註重安全性、監管合規和使用者保護等方面,從而對行業產生了深遠影響。

然而 MTGOX K.K 的帳戶上 BTC 餘額依舊可以稱得上是大戶,共持有 141686 枚 BTC。

7)Marathon Digital Holdings:12964 枚 BTC

Marathon Digital Holdings 是一家美國的數位資產技術公司,專注於比特幣區塊生產和區塊鏈技術。該公司的使命是通過生產區塊支援比特幣網路的安全性和可靠性,並在數位資產領域尋求增長和創新。

作為一家公開上市的公司,Marathon Digital Holdings 在數位資產領域擁有一支專業團隊,致力於利用區塊鏈和比特幣技術的創新。

目前在比特幣持有方面有最大比例的未實現利潤(保持持有未變現的利潤),為 106.3%,這是因為其區塊生產業務的性質,它們的入場價格實際上為每個比特幣 0 美元,儘管這不包括挖掘比特幣所涉及的勞動力、設施和電費等費用。

從 2021 年的約入場價近 19 億美元增長到今天的 39 億美元。他們的比特幣總持有量也增加了 28.94%,從 10054 個 BTC 增加到 12964 枚 BTC,目前排名第七。

8)特斯拉:10800 枚 BTC

在過去的兩年裡,特斯拉的加密貨幣持有經歷了很大的波動。在 2021 年 2 月,馬斯克的創新型汽車公司以平均每枚 36000 美元的價格購買了約 15 億美元的比特幣。在將比特幣納入其資產負債表後不久,特斯拉宣佈接受加密貨幣支付選項,可選擇使用比特幣和狗狗幣購買某些產品。然而,他們後來將比特幣從批准的支付方式中又移除了。

然後在 2022 年第二季度的財務報表中,該公司宣佈已出售其總持有量的 75%,原因是環境擔憂和資產再平衡的需求。自那時以來,他們保留了剩餘的 25%(約 10800 個 BTC),並未再進行任何買賣。

根據昨日(8 月 17 日)最新訊息,華爾街日報透露特斯拉的兄弟公司 SpaceX 在去年和 2021 年賣出了其持有的總計 3.73 億美元的比特幣,但沒有具體說明數量或時間。馬斯克曾在 2021 年的一次演講中提到 SpaceX 擁有比特幣,但由於該公司是私營公司,因此數額並未公開。

或許受到此訊息影響,今晨比特幣價格暴跌 8% 以上,一度跌至 25409 美元,Bitfinex 上的比特幣價格甚至更低,一度觸及 24715 美元的低點,隨後回升至 26000 美元上。此次下跌使比特幣創下 6 月 20 日以來的最低點。

9)Hut 8 Mining Corp:9152 枚 BTC

Hut 8 Mining(漢語譯名:赫特 8 礦業)是一家加拿大的比特幣礦業公司,專注於比特幣的區塊生產和數位資產的管理。

該公司成立於 2017 年,是北美地區最大的上市比特幣區塊生產公司之一,其在加拿大多個地點設有礦場,通過解決複雜的演算法問題來驗證和記錄比特幣區塊鏈上的交易,從而獲得比特幣作為獎勵。根據其主要的三個採礦中心,平均每個月能夠開採 300 個左右的比特幣。

作為一家上市公司,Hut 8 Mining 在多倫多證券交易所上市,投資者可以通過購買公司股票來參與其在比特幣區塊領域的業務。該公司的目標是通過提供高效的區塊生產服務,為投資者提供直接參與比特幣的機會。

自 2021 年以來,該公司增加了它們的比特幣總持有量,添加了 10766 枚 BTC,現在共持有 9152 枚 BTC。

公司在面對市場波動時維持了其長期的「HODL 策略」,所採 BTC 均存入了信託,目前共持有 9152 枚 BTC。

不過隨著比特幣減半生產區塊難度增加,Hut 8 Mining Corp 2023 年第二季度盈利不盡如人意,HUT 股價下跌。

另外根據 the Block 8 月 6 日訊息 ,穩定幣發行商 Tether 在其季度報告中披露其擁有約 16.7 億美元的比特幣。這一訊息使 Tether 成為該資產的頂級持有者。雖然 Tether 尚未正式披露其比特幣地址,但 Tether 很可能持有多個比特幣錢包。

延伸閱讀:PayPal說明穩定幣PYUSD願景:如何進入DeFi、盈利模式、監管..

巨鯨動向追蹤

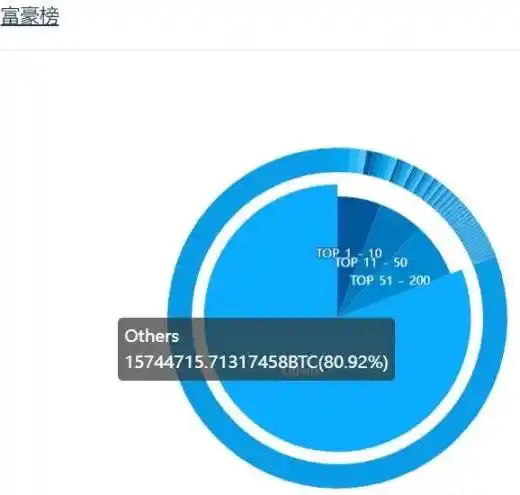

此外,排名前 200 位的比特幣地址擁有約佔流通中比特幣總數的 20%。還有很多個人或實體持有大量比特幣,而且他們很多是匿名狀態。

來源:Tokenview

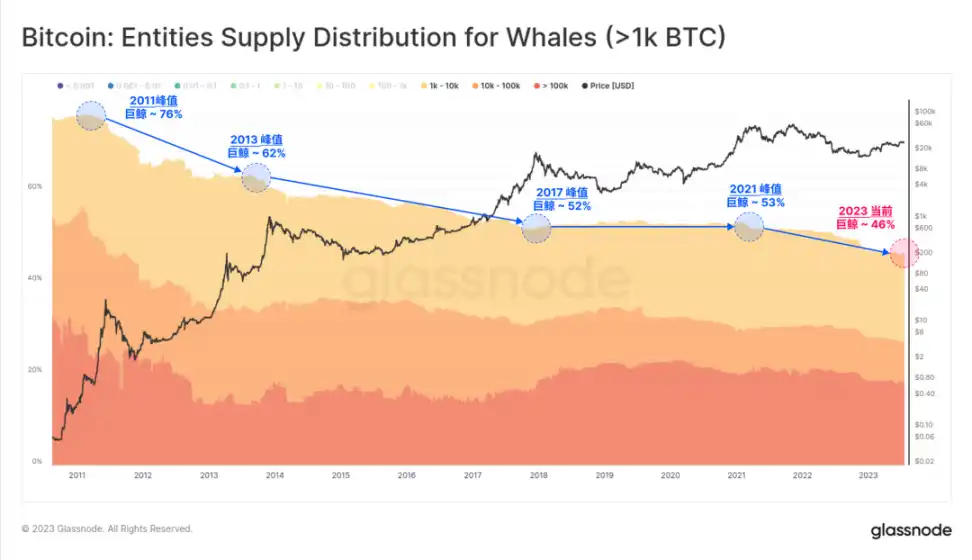

根據 Glassnode 資料,自從 2020 年最近一次比特幣減半以來,比特幣巨鯨數量在 2021 年 2 月達到頂峰約 2500 個,之後一直在下降,僅在在 2022 年 2 月至 3 月期間出現過反彈,到 2023 年 2 月 19 日到達最低點,持有超過 1000 枚比特幣(或以上)的錢包地址數量僅為 2027 個,而上次最低點發生在 2019 年 8 月 5 日,當時地址數量為 2023 個。

巨鯨實體的總餘額也一直在下降。根據下圖,今年巨鯨實體佔總供應量的 46%,低於 2021 年初的 63%。

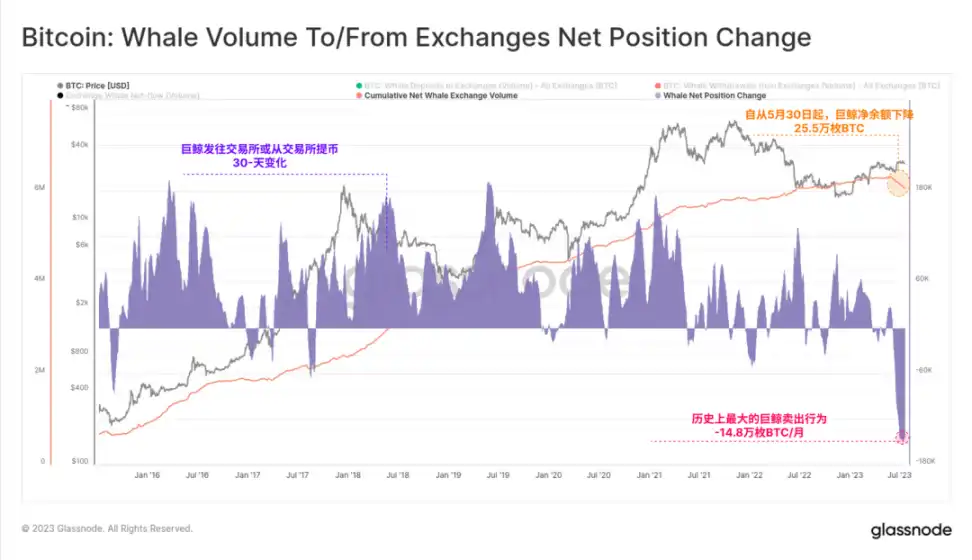

具體來看,自 5 月 30 日以來,比特幣巨鯨地址持有的總餘額已減少了約 25.5 萬枚比特幣,這一趨勢代表了歷史上最大的月度餘額下降,達到 14.8 萬枚比特幣。

8 月 3 號,據 Santiment 市場訊息,不過目前持有至少 100 枚 BTC 的比特幣地址數量達近 1.6 萬(15870)個。這些巨鯨地址總共持有 1150 萬枚 BTC,佔現有總供應量的一半以上(59.2%)。在過去的 12 周裡,這些地址的持有總量增加了近 28 (287755) 萬枚 BTC。

許多交易者認為這是一個看跌的訊號,並可能引發價格即將下跌的擔憂。雖然最近比特幣鯨魚的資金流動達上億美元,但比特幣目前的價格仍然沒有突破 3 萬美元。但對於較小的投資者來說,這可能意味著新的機會。

與看漲情緒衰減相同,比特幣持幣人淨持倉變化的數量最近達到了最近一個月的低點。這個指標以月為單位衡量長期投資者的持倉變化,顯示投資者是在增加還是減少比特幣的倉位。

根據 Glassnode 提供的資料,這個指標剛剛達到了 17,604.723 的一個月低點。這表明,在過去幾週中,更多的持有者已經平倉了他們的比特幣倉位,以提取利潤,而不是開立新倉位。這也表明巨鯨們活動一下然後繼續迴歸觀望狀態。

從更巨集觀的角度來看,人們可能更加擔心全球經濟衰退,投資者缺乏增加風險市場部位的動力。另外位元現貨 ETF 近期獲得批准的可能性遲遲沒有定論,市場缺乏進一步的信心。與此同時,人們對加密所面臨的監管還是存在一些悲觀情緒。

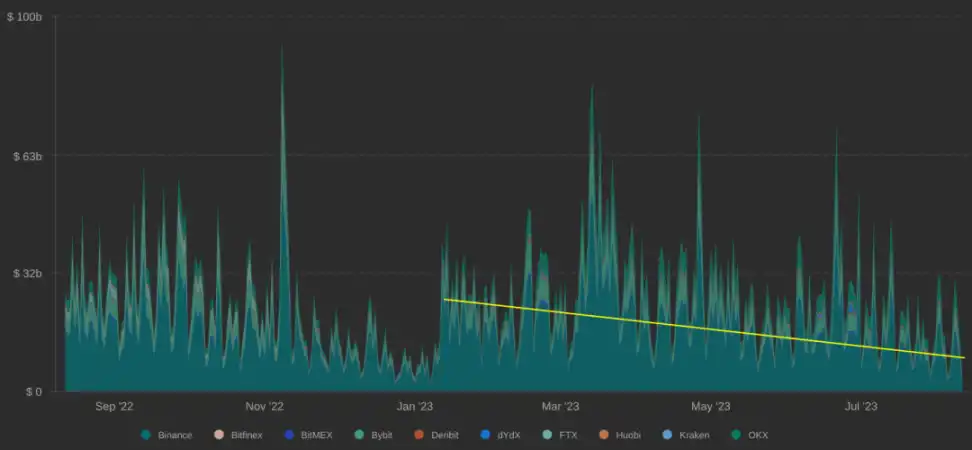

可以從比特幣期貨市場窺見一二。比特幣期貨市場在交易領域中佔有極其重要的地位,期貨合約是兩方之間的金融協議,其中實際的 BTC 不會易手。而在過去七個月裡,與比特幣期貨相關的交易量一直在下降。

最新資料顯示,BTC 期貨交易量已降至 2022 年 12 月以來的最低水平,平均每天低於 70 億美元。這表明交易者要麼不願意在當前價格水平上採取進一步行動,要麼他們已將注意力轉移到波動性更高或發生重大變化的可能性更大的其他市場。

總體而言,個別巨鯨有被洗牌嫌疑,一些巨鯨活動和調整主要是由短期持有者推動,大多數巨鯨把比特幣當作資產持有,在保持未實現利潤的基礎上持觀望態度。

小結

可以看出,目前最大的比特幣持有者,是灰度、頂級 CEX、以及美國政府。此外,穩定幣發行商 Tether 也成為巨鯨持有者之一。

自 2021 年以來,超級巨鯨數量有所減少,但在特定時間段內也有反彈,且散戶增多。可能是美國機構比特幣 ETF 申請熱潮造成一些短期波動。而大多數實體企業巨鯨持有者依舊保持比特幣資產的持有,並未大額出售,多處於按兵不動的狀態。

📍相關報導📍

比特幣暴跌是因為「三大地雷」同時引爆?預測回彈大行情何時出現