比特幣連日來持續在 2.6 萬附近震盪,雖然有現貨 ETF 和減半敘事的潛在利好,但走勢仍未清晰。下文由資深交易員分享他經歷兩輪牛熊的經驗談,源自加密研究員 Ignas 所著文章,由 BlockBeats 整理、編譯。

(前情提要:摩根大通:多頭清算近尾聲,加密貨幣市場短期「下行空間有限」比特幣力守2.6萬)

(背景補充:幣市研報:比特幣超過1億鎂多頭倉位爆倉:在通膨、美元走強下暴跌)

在加密貨幣領域,有一種流行的觀點認為,你需要經歷三個加密週期才能真正成功。第一個週期是遭受重創並學到有關加密運作的重要教訓;第二個週期是獲得一些收益並感到舒適;第三個週期才能獲得可以傳承的財富。

對我個人來說,這是我經歷的第二輪熊市,很快就會迎來第三輪牛市。

我感覺自己目前經歷的一幕幕都似曾相識,因為我的確經歷過 2019-2020 年的熊市週期。但我說的並不僅僅是價格下跌的趨勢,而是整體的氛圍:官方的監管打壓,普通民眾逐漸對加密貨幣漠不關心或指責其為詐騙,存量資金將一種代幣上的收益轉投到另一種代幣的場內搏殺模式。

如果你在上一個熊市或之前加入了加密貨幣市場,那麼你可能也會有同感,這種熟悉感是一個巨大的優勢,它來源於你過去在加密貨幣市場的經歷,並能為下一次牛市的到來奠定基礎。

每個牛市和熊市都略有不同,但在總體情況上又相差無幾。 本文將根據我自己過去的經驗,來探討下一輪牛市該何時開始。

似曾相識的市場

第一次牛市 & 崩盤

似曾相識的感覺通常只持續幾秒鐘,但目前的加密貨幣市場卻讓人產生了長達數年的似曾相識之感。 2017 年底,那時 BBC 的文章報導比特幣不斷刷新歷史新高,於是我帶著 FOMO 情緒開始接觸加密領域。

我買了一些比特幣,沒過多久價格就翻了一番。我感到非常興奮,覺得自己非常聰明,提前進入了一個全新的金融領域。這種興奮很快變成了自信,相信如果投資更多的新幣種和更便宜的代幣可以賺更多的錢。

因為我使用的第一個交易平臺(Bitstamp)沒有上架很多山寨幣,所以我在 Google上搜索了最佳的山寨幣交易平臺,發現了 Gateio。我喜歡它的舊版使用者介面,我可以清楚地看到所有代幣符號,更重要的是還可以看到代幣的標識。

我通過閱讀他們的網站、白皮書進行了一些「研究」,所有這些專案看起來都具有革命性,去中心化的供應鏈管理、去中心化的儲存,甚至去中心化的銀行!FOMO 情緒越來越強烈。

我不斷地把更多的獎學金投入到這些代幣上,但它們種類太多,而且看起來都很相似,所以我決定在沒有詳細調查的情況下根據代幣標識的顏色來選擇,我偏執的認為「紅色代幣」能跑贏市場。

長話短說,我最終虧了很多錢。我不明白為什麼會這樣?我使我的投資組合更多樣化,閱讀了白皮書,並相信這些專案會兌現他們建立產品時的承諾。

但它們都沒能建立任何實質性的東西,只留下了一個網站和一篇白皮書。

這對於加密領域的新手來說很常見。貪婪、對新觀念的天真信仰以及缺乏關於加密市場運作的知識和經驗導致了悲劇的發生。許多人損失過多以至放棄了加密領域。然而,那些留下來並從錯誤中學習的人有更大的成功機會。

我當時同樣感到失望,但又好奇到底出了什麼問題。

這種好奇心是我繼續撰寫加密相關內容的主要動力。雖然我的部落格贊助可能不會為我帶來什麼收益,但它讓我持續參與並瞭解真正重要的市場趨勢。在這篇文章中,我將介紹其中的兩個趨勢。

第二次牛市 & 崩盤

好奇心與貪婪是促使我早起的強大動力。 在 2017-2018 年的比特幣暴跌之後,我對加密貨幣仍然保持著濃厚的興趣並關注所有的新聞。

2018 年底,這種對加密貨幣的熱情讓我在一家韓國 CEX 找到了第一份工作,我在那裡度過了大約 4 年的時間,瞭解了市場做市商的工作方式,分析了數百種代幣,與他們的團隊交談,並參加了十幾場會議。 但當時的市場卻無聊而平靜,市場的相對平靜只是與我們當前市場階段的其中一個相似之處,其他相似之處包括:

・監管機構對 ICO(尤其是在亞洲)的打壓,與現在西方的監管打壓相似。・迄今為止,加密貨幣被稱為騙局、龐氏至少 385 次。

・等待機構採用:機構開始購買比特幣,與現在的現貨比特幣 ETF(待通過)相似。

・博弈發生在場記憶體量資金之間,而並沒有出現新資金的入場・等待加密貨幣大規模採用。

還有更多的相似之處,但與上一次熊市相比,現在在加密貨幣領域卻也不是任何敘事都沒有。 2018-2019 年的熊市確實沒什麼可做的,那時沒有 DeFi,沒有 NFT,我所有的交易和持倉都在 CEX 上。

最有趣的是 IEO,以及 EOS 代幣銷售,那次籌集了創紀錄的 42 億美元,卻幾乎沒有任何成果。 市場幾乎沒有令人興奮的東西。 然而事情似乎突然發生變化,在 2020 年初,我發現了一種新的熱門代幣 AMPL(Ampleforth),它完全改變了我對代幣經濟學的理解,它是第一個具有彈性供應的代幣。

AMPL 智慧合約會根據目標價格(1.06 美元和 0.96 美元之間)自動增加或減少總供應量,這個過程被稱為「重新調整基數」。如果價格超過 1.06 美元,那麼凌晨 2 點,該協議將自動發行更多的 AMPL,以將價格降至目標水平。如果價格低於 0.96 美元,協議將銷燬多餘的代幣。

這意味著你擁有的不是一定數量的 AMPL,而是供應量的一定百分比。投資者會看到他們的 AMPL 代幣數量增加或減少,這與其他任何貨幣的運作方式都不同。

它新奇且令人感到興奮,而且我還因此賺到了錢。我並沒有完全理解其中的要領(主要是猜測其他人在代幣 rebase 期間的行為),但我樂意看到錢包裡 AMPL 代幣數量的增長。那時,它是一個新的熱門概念,而且非常罕見。

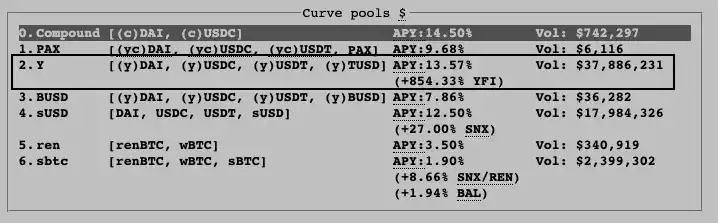

不久之後,越來越多的新熱門概念開始出現,最令人興奮的是 BAL 和 COMP 代幣流動性挖礦,它們按比例獎勵協議使用者免費代幣,獎勵的多少取決於你向智慧合約存入的金額。

這是一個令人驚訝的時刻,也正是你應該集中注意力的時候!

因為時不時地會出現一種創新的代幣模型,從而改變行業的發展軌跡。新代幣經濟學的獨創性推動了行業的發展,並可能引發新一輪的牛市。

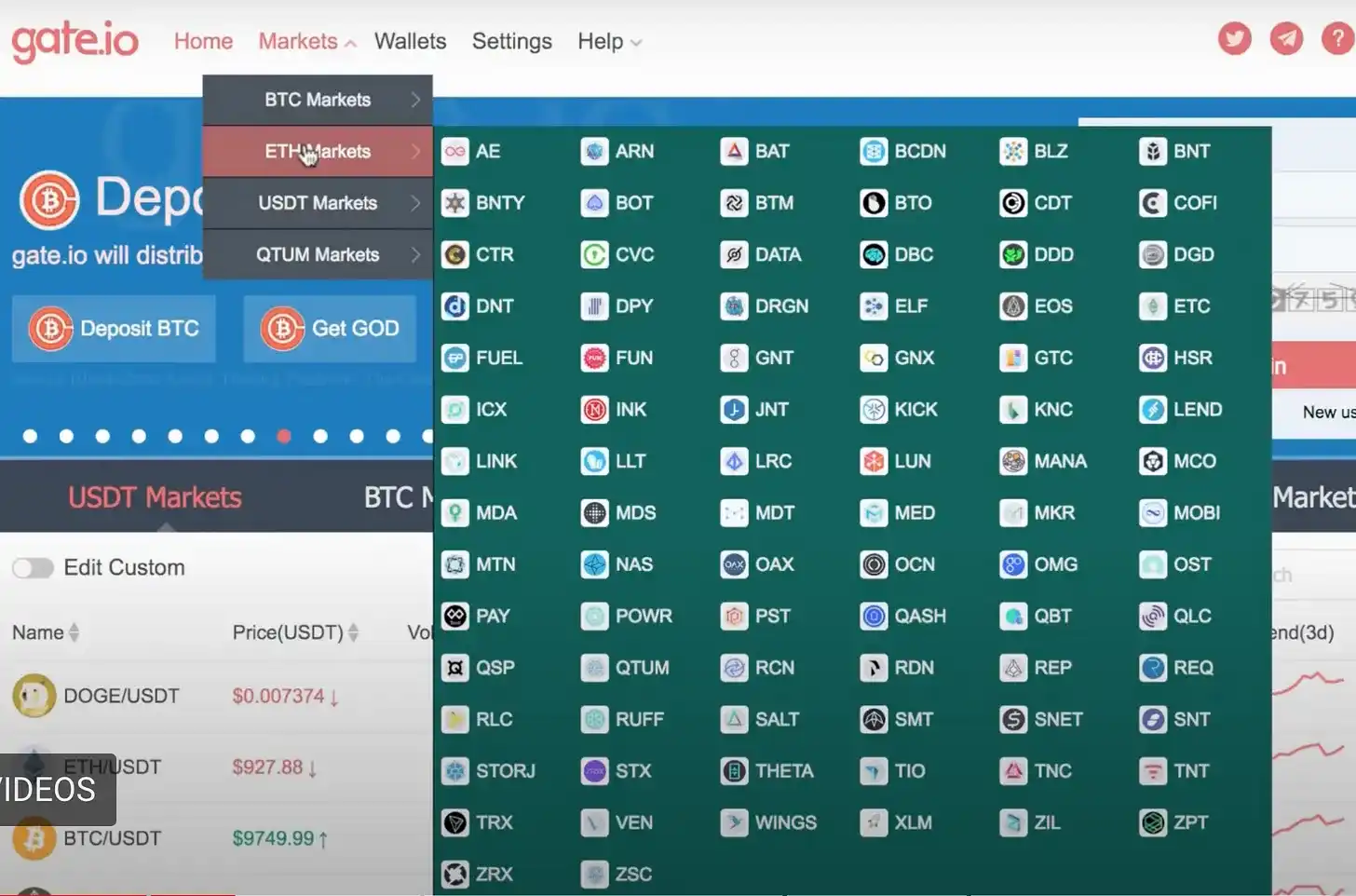

為什麼他們會免費發放代幣呢?起初這真的讓人感到很費解,之前你要麼需要在 ICO/IEO 中購買新代幣,要麼為了獲得 5 美元的空投而完成數百萬個任務。 最瘋狂的是 Yearn Finance YFI 代幣的發放。我只需將我的穩定幣存入 Curve,就能以 1000%+ APY 的利率賺取免費的 YFI。

隨著 SushiSwap 流動性挖礦的進行,情況變得越來越瘋狂。其機制是存入 ETH/USDT 以賺取 SUSHI,或購買 SUSHI 並將其存入 ETH/SUSHI LP 農場以賺取更多 SUSHI。

這種 Pool2 代幣機制是一個真正的龐氏騙局,因為只有當更多的人加入時,SUSHI 的價格才會上漲。 每天都有數十個 Pool2 挖礦上線 & 崩盤。贏得比賽的博弈論很簡單:比別人早入場,儘可能挖更多的代幣,當新加入的資金少於代幣發行 + 離場資金時,就拋售代幣。

最終,新礦數量不斷增加的同時也削弱了人們對他們的關注和投入的 ETH/USDT 數量。當代幣價格下跌導致 APY 降低,隨後 TVL 流向了收益更高的地方時,它們都崩盤了。 然而,這次崩潰是一個重要的教訓,也是一個在加密領域不斷重複的模式,這最終為加密領域提供了最好的機會,只要您知道應該何時退出。

牛市如何開始和結束

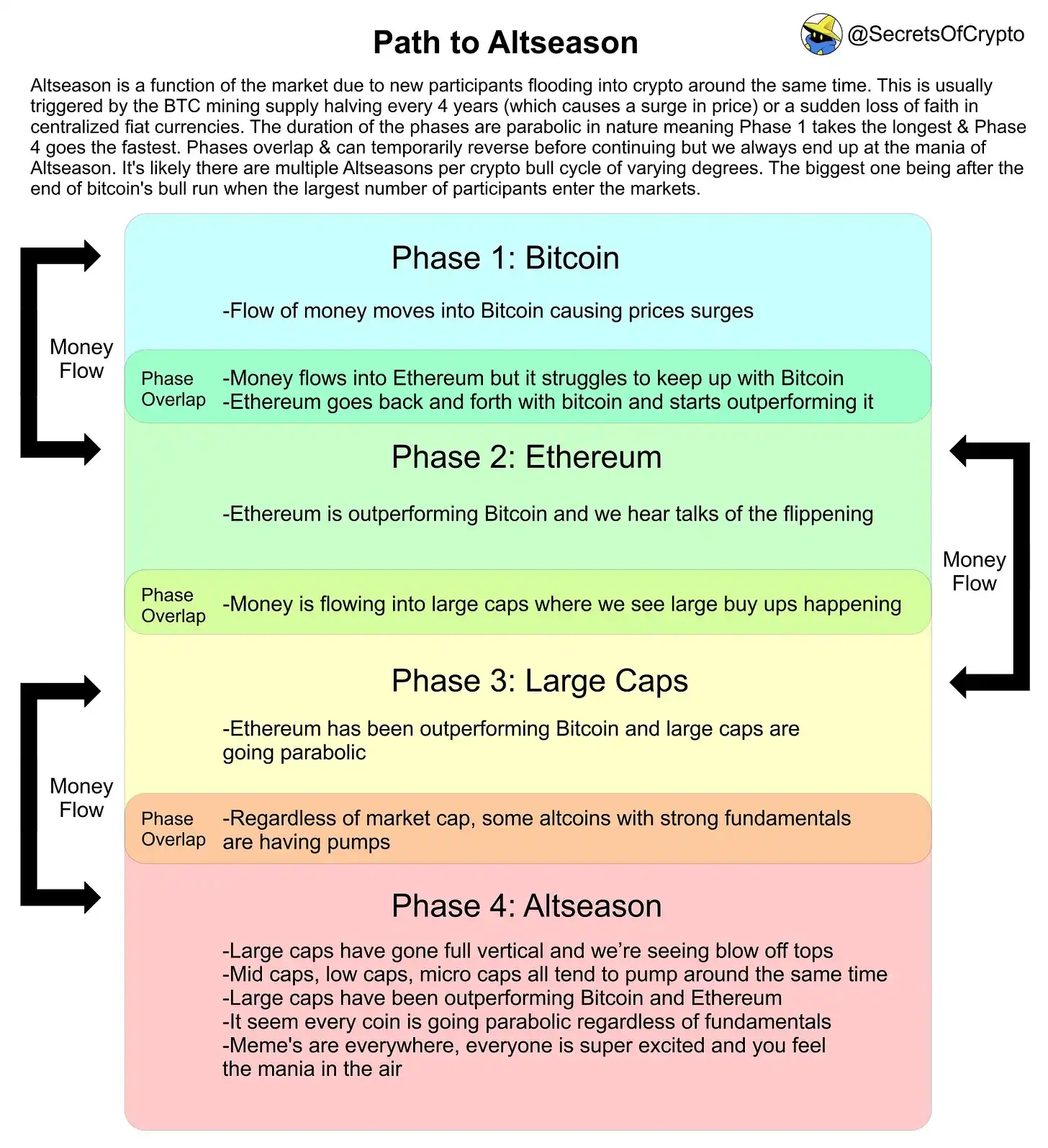

SecretsOfCrypto 在《通往山寨之路》中總結到,資金是如何通過比特幣進入加密貨幣生態系統並逐漸流向山寨幣。我認為牛市故事還有一個關鍵因素:創新性印鈔。

這裡的「印鈔」並不是指中央銀行的印鈔行為,儘管這確實有利於加密貨幣的價格,但我指的是加密貨幣固有的印鈔機。 在加密貨幣領域,我們會說我們討厭中央政府的印鈔行為,因為這會稀釋法定貨幣的購買力,加劇不平等,並最終導致貨幣崩盤。

然而,加密貨幣產業在印鈔方面是最擅長的,而且每次牛市都會變得更容易。 事實上,在比特幣首次推出後,過了幾年時間才誕生出新的競爭對手。

萊特幣是第一個山寨幣,於 2011 年推出,然後以太坊在 2015 年推出。後來的幾年,比特幣的分叉幣如 BCH、BSV 也相繼出現。這是原始的 Layer 1 Seaon。 這些比特幣分叉幣也讓 OG 印鈔機作為 BTC 持有者收到了新的代幣,如果你在釋出當天賣掉它們就會盈利。

但是,發行一種新的代幣成本很高,因為這些 PoW 礦機需要電力來維護網路安全。 得益於以太坊智慧合約支援的 ERC20 代幣,發行新幣變得更加容易和便宜。現在任何人都可以以低成本發行代幣,僅通過一個網站、白皮書和重大承諾就推出了數千種新代幣。

然而,以太坊和 ERC20 帶來的最大影響不是技術上的,而是社會上的。在 ERC20 之前,代幣主要被視為支付或貯藏價值的貨幣,但隨著 ERC20 的出現,代幣化有了一切可能。隨著加密貨幣價格的上漲,加密貨幣的使用場景也隨之增加。

然後,忽然之間,價格暴跌了。

暴跌發生的原因是流入加密貨幣系統的資金無法支援每天推出的新代幣的指數級增長,我們印製了過多的代幣來滿足需求。隨著流通代幣數量的增加,注意力變得分散,導致人們對投資方向感到困惑。 在 DeFi Summer,類似的模式再次出現。 在這段時間裡,協議通過空投向流動性提供者或使用者免費發放代幣,這些代幣都說空投是為了讓協議符合加密貨幣的去中心化精神。

回到 2017 年 ICO 破滅時期,似乎所有東西都需要一個代幣來發揮作用。現在,在 DeFi 領域,協議需要一個代幣來進行治理,我們目前還主要處於這個階段,但對 DeFi 治理的失望正在迅速增加。 然而,這些代幣背後的真正動機是為了啟用流動性。沒有流動性,像 Aave、Uniswap 或 Curve 這樣的協議就沒有價值。

就像 2017 年一樣,DeFi 崩盤是因為每天發行的代幣超過了進入系統的資金。

故事不同,但崩盤的根本原因是相同的。 有趣的是,NFT 也因為同樣的原因經歷了崩盤。Crypto Punks 和 BAYC 讓錯過機會的人 FOMO,導致新的 NFT 誕生,而當新的 NFT 通貨膨脹無法維持價格水平時,市場最終崩潰。 目前,只有少數 NFT 系列設法倖存下來,這讓我感到 NFT 市場可能正接近谷底。

新牛市:新故事,相同機制

簡要回顧一下 SecrestsOfCrypto 的《通向山寨幣季》,文中說到牛市開始於新的法幣資金進入比特幣,然後資金逐漸流向較低市值的代幣。

但我認為牛市的賺錢機會將在新資金進入系統之前開始,通過創新的槓桿和現有加密資本的迴圈利用。

一個典型的例子是 DeFi 熱潮:在以太坊和比特幣價格暴漲之前,DeFi 代幣就已經有了起色。加密行業的原住民們存入以太坊、穩定幣來獲取全新的代幣,這些代幣正在講述一個新金融體系的故事。有些人在拋售這些代幣,但許多人相信這個故事並堅持持有 DeFi 代幣。

DeFi 預熱牛市泡沫和從中產生的財富足夠吸引新手進入加密系統,購買以太坊和比特幣。當然,低利率環境比我們相對溫和的印鈔產生的影響大得多,關於這一點我們稍後再談。

最讓我感興趣的是,在 DeFi 熱潮之前,DeFi 的基礎設施其實就已經搭建好了,但在流動性挖礦成為熱點之前,很少有人關心 DeFi。

我們目前正處於一個類似的前 DeFi 牛市季節,為創新的印鈔和引人注目的敘事奠定基礎,一些頂級機會有可能產生比我們在本次熊市期間看到的一些短期敘事更大的回聲泡沫。

每一項創新都值得單獨撰寫一篇文章,我將簡要介紹這些創新對回聲泡沫印鈔的重要性。

再質押

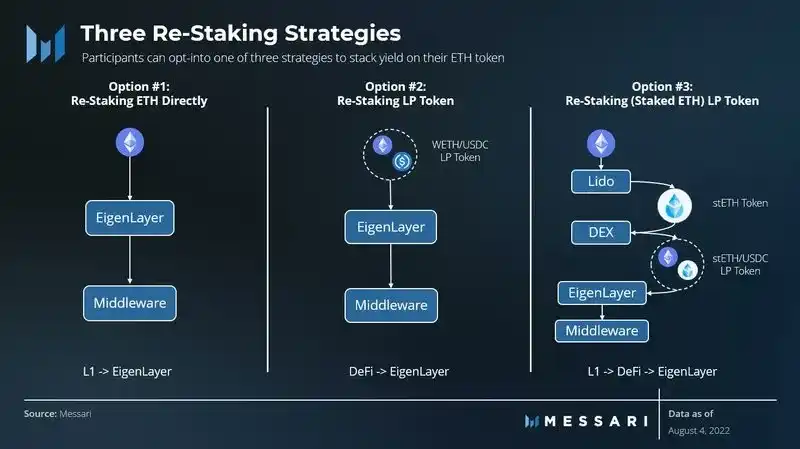

EigenLayer 正處於這一敘事的前端。 簡單來說,以太坊的安全性可以通過允許以太坊持有者「再質押」他們的 ETH 來同時保護多個網路。然而,這帶來了更高的風險,為了補償,再質押的持有者可以獲得更高的回報,即獲得一種新的山寨幣,它承諾將改變我們生活的世界。

許多挖礦龐氏經濟策略將會被髮明,每一種策略都更有創意,以此來阻止您出售代幣,我們的重點是尋找那些能產生飛輪效應的代幣,使得去中心化應用程式(dApp)的採用能隨著代幣通貨膨脹而增長。Stader 的 rsETH 就是一個具有流動性的再質押代幣。

然而,再質押是一個超越以太坊範圍的更巨集大的敘事。Cosmos 最早推出了「複製安全性」的概念,ATOM 質押者將其安全性「出租」給其他區塊鏈,第一個是 Neutron。我預計更多的區塊鏈將出現再質押的想法,就像他們在 DeFi 夏季期間追求流動性挖礦獎勵一樣。 我們的任務是瞭解再質押是如何運作的,因為在回聲泡沫開始之後,時間就是金錢。

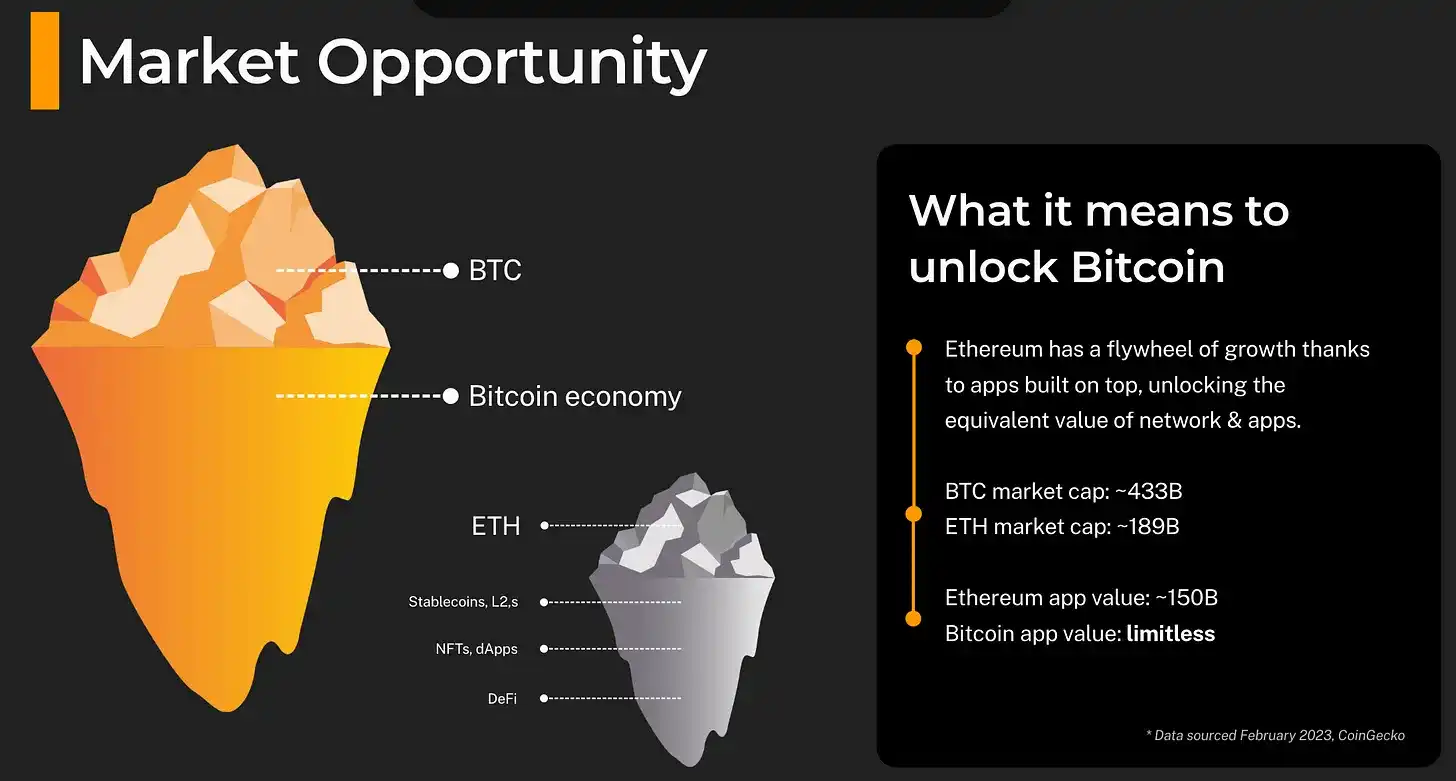

比特幣生態 DeFi

這是一個全新的敘事,即使在 EVM DeFi 愛好者中也鮮為人知。

我對 Ordinal 和 Inscriptions 的蓬勃發展潛力持樂觀態度,但目前它們沒有龐氏代幣經濟學來維持對市場新發行代幣的通膨。

比特幣 Ordinals 是比特幣的基本單位,即已鑄造並整合了獨特資訊的 satoshi 或 sat。因此,satoshi 可以變得獨一無二,具有與基礎 NFT 相同的身份。

然而,我相信事情會有所改變,Ordinal 和 Inscriptions 表明了比特幣生態系統對非同質化代幣(NFTs)和去中心化金融(DeFi)的強烈需求,作為與比特幣深度整合且功能更強的平臺,Stacks 非常適合滿足這種需求。

Stacks 是一個比特幣智慧合約層,DeFi 應用在 Stacks 上執行並以比特幣結算,Stacks 正在為 sBTC 的重要釋出做準備。 sBTC 是一個去中心化的比特幣錨定系統,促進了比特幣和 Stacks 之間的 BTC 轉移。

傳送到 Stacks 的 BTC 以 1:1 的比例變為 sBTC。將其兌換回 BTC 有信任假設,使其信任最小化,但不是無信任。與 wBTC 或 RBTC 不同,sBTC 避免了使用集中化的託管機構,而是使用一個開放的使用者網路,提高了 Stacks 上的 DeFi 和 NFT 的比特幣流動性。

我看好 Stacks,因為比特幣很快就會進入 Stacks 生態系統,但目前還沒有太多地方可以投放,資本和注意力將集中在首批上線的幾個應用上。 其中之一就是 Alex。

ALEX 正在 Stacks DeFi 中擴大領先優勢,強調加密貨幣交易和借貸,並以比特幣結算,其核心是 AMM 協議,為其 Launchpad 和 Orderbook 提供支援。它還有一個連結 Stacks 鏈的 BSC / 以太坊 USDT 跨鏈橋。 Alex 還推出了 BRC20 代幣的鏈上索引器(封裝器),因此可以在 Stacks 上交易 BRC20 並新增任何想要的龐氏代幣經濟學。

什麼時候迎來牛市?

前面提到的兩個敘事在發行新代幣和控制通膨方面具有顯著優勢,這主要得益於引人入勝的故事(安全共享和比特幣上的去中心化金融)以及創新的代幣經濟學。

然而,新鮮資本的注入對於可持續性和確定回聲泡沫的生命週期至關重要。目前,由於系統中缺乏新資金的注入,敘事的出現和消失變得相當頻繁。但我相信這些特定的敘事具有將外部資本吸引到整個加密市場的潛力,尤其是購買 ETH 用於重新質押的買家,以及購買 BTC 用於比特幣去中心化金融敘事的買家。

但請記住,這兩個敘事也會有破滅的一天,會鑄造過多的代幣被以至於需求和關注無法跟上。不要盲目地購買他們向你兜售的敘事,提前制定一個退出策略。 關鍵在於時機,最重要的因素仍然是巨集觀形勢,這方面也在改善。過去幾年,我們受到了三個重量級敘事的影響:美聯儲流動性週期、戰爭和新政策。然而,最近有了一些變化,監管打壓減緩,中國進入通縮,通貨膨脹和利率上漲達到頂峰。

如果我們相信加密貨幣週期,那麼我們可以預測 2024 年第四季度,加密貨幣的最高價格將達到 69,000 美元,然後在 2025 年第四季度之前,加密貨幣將經歷一波瘋狂的上漲,直至創造新的歷史最高價格。

如果真的和預期一樣,那麼這兩次龐氏回聲泡沫將在新的 ATH 之前開始。

現在正是研究和學習的最佳時間,因為當歡樂時光開始時,我們需要做好準備。

📍相關報導📍

美國法院批准SEC對瑞波提中間上訴,分析師警告:BTC一情況或下探2萬鎂