隨著美國的強勢加息,全球各國基本也維持這同樣的升息步調,但中國卻在 8 月中無預警下調了利率,為什麼?本文源自推特 0xUnicorn 發表推文,由 BlockBeats 整理、編譯。

(前情提要:中國房市「190億鎂炸彈」燒全球!恆大紐約聲請「破產保護」,第一波美元呆帳上看兩百億)

(背景補充:一年前重砲發言血洗市場,鮑爾這次《全球央行年會》說了什麼、Fed會再加息?)

美元是事實上的國際結算貨幣,具有非常特殊的地位。歷史上每一次美元加息,都會導致不同程度的經濟震盪:

- 1993 年美元加息,墨西哥爆發債務危機

- 1995 年美元加息,東南亞爆發金融危機

- 2001 年美元加息,阿根廷爆發債務危機

- 2005-2006 年美元加息,美國爆發次貸危機

- 2015 年底美元加息,爆發新興市場危機。

美國加息影響美國自己,這還好理解。為什麼每一次美元加息,其他國家也會爆發危機呢?為什麼美國加息,其他國家會跟隨加息呢?以及,為什麼普遍加息的環境下,中國卻在降息呢?

利差套利

為了理解美元加息的影響,首先就要講到一個概念,這個概念叫做 —— 利差套利。什麼是利差套利呢,舉個例子來說。

假如你是一個富豪,手裡有 10 億美元的流動資金需要存在銀行裡面。再假如,在 2020 年初,英國和美國的存款利率都是 1%/ 年。這個時候,對你來說,錢存在英國還是美國沒有區別,一年利息都是 1000 萬美金。你秉持公平公正的理念,在美國存了 5 億美金,在英國也存了 5 億美金(對應的英鎊)。

突然一天,聯準會宣佈加息了,導致美國銀行的存款利息變高到 3%。你一看,這不行了,5 億美金存英國一年利息只有 500 萬,存美國利息卻有 1500 萬,一來一回有 1000 萬的利差。你一個電話掛給祕書,讓他通知英國的銀行,你要把錢全都取走,換成美元轉入美國銀行。

不僅僅是你發現了這個套利空間,很多大型投資機構也發現了這個套利空間。於是大型投資機構紛紛從英國銀行獲得低息的貸款,拿到美國銀行存起來賺取利差。這個過程就叫做「利差套利」。

利差套利會怎樣影響經濟呢?要明白這個問題,我們就要介紹什麼是外匯市場。

外匯市場和貨幣貶值

你是一個大型投資機構的負責人,你發現了英美的金融市場存在巨大的「利差套利」空間,於是你從英國銀行低息貸款 10 億英鎊,準備存入美國套取利差。

然而,你手裡面的是英鎊,你如果把英鎊存在美國銀行,無法享受美元的利息,因為銀行的利息都是和幣種繫結的。也就是說,你在把英鎊存入美國之前,需要把手裡面的英鎊換成美元。於是,你就要在外匯市場上用英鎊購買美元。這個過程,就是外匯交易的過程。

越來越多的人從英國銀行低息貸出英鎊,在外匯市場上購買美元,美元越來越搶手、越來越吃香。以前,100 英鎊可以購買 120 美元,現在 100 英鎊只能購買 110 美元。美元越來越「貴」相對應,英鎊就變得越來越便宜,經濟學上,管這種現象叫做貨幣貶值。

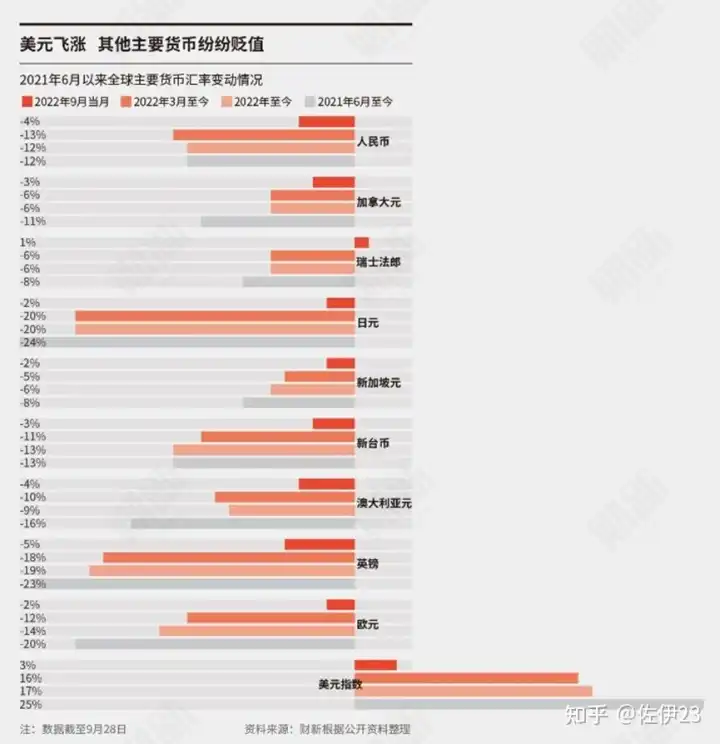

事實上,從美國加息以來,各主要國家貨幣就開始出現貶值。

有人說,我又不炒外匯,貨幣貶值對我沒啥影響。這是不對的,本幣貶值對我們每個人都有影響。要理解這個問題,就要涉及到輸入型通貨膨脹。

通貨膨脹

貨幣貶值的第一個後果:你可以不炒外匯,但一個國家不能不進口商品。只要進口,你就要用到美元,因為進口商品多數是用美元計價的。

舉個例子,國際市場上,一雙 Nike 鞋標價 10 美元。

在英鎊貶值前,進口一雙鞋需要 10 美元,合計 9 英鎊;現在英鎊貶值了,進口一雙鞋雖然還是 10 美元,但卻合計 11 英鎊。在英國消費者看來,商品無疑更貴了。

Nike 鞋僅僅是一個舉例,實際上對很多國家而言,這種進口產品的通膨,首先體現為能源和其他大宗商品。工業國家要生產,就必須消耗能源,很多國家的能源無法自給自足,只能依靠進口。比如石油就是美元計價,就算國際油價不漲,但本幣貶值後,進口同樣的石油就要消耗更多的本國貨幣。

原材料價格上漲了,就會體現在最終產品上面,國內消費者就會普遍感受到通貨膨脹。以日本為例。有研究指出,「過去 10 年,日本總價格上漲的 90% 都來自進口密集型食品和能源產品」。

到這裡,美國加息對經濟的影響,就從金融領域,通過息差套利的途徑,沿著外匯市場,逐步進入到其他國家的實體領域。正因為如此,日本、德國、韓國、義大利、法國等重要的製造業國家,在 2022 年接連出現國際貿易收入下降乃至逆差的局面(因為進口商品價格大漲)。而歐洲的通膨也在這個條件下居高不下,苦苦支撐。

如果你以為美國加息的影響就這樣了,那就大錯特錯了。美國加息對經濟的影響才剛剛開始。

金融震盪:貨幣貶值的第二個後果

我們經常聽到一個說法,叫做「資本外流」。那麼,什麼是資本外流呢?資本為什麼要外流呢?接下來我們做一個沉浸式體驗。

你是一個美國籍的國際投資者,你的資金在全球各大股市配置。假設 2022 年初,英鎊和美元的匯率是 1:1,你通過研究發現,英國股市可能會迎來一波上漲的行情,於是你花了 100 萬美元,換了 100 萬英鎊,然後將 100 萬英鎊購買了英國股市的股票。你的眼光很不錯,買的股票漲勢喜人,幾個月下來漲到了 120 萬英鎊,你感到很開心。

但是天有不測風雲,有一天你突然看到新聞,美國加息了,你敏銳地感到,這可能會壞事。果然,那些指著利差套利的投機分子動起來了,他們大量低息借入英鎊,買入美元。

美元不斷漲價,英鎊不斷貶值。你突然發現,股票賺的錢,原來都是虛的,你認真算了算帳,從 2022 年初到現在,英鎊對美元貶值了 15%,120 萬英鎊,現在就能換 102 萬美元,直逼你的成本。

更可怕的是,聯準會還在不斷地加息,也就是說,英鎊貶值的趨勢還可能繼續。要是再這樣下去,你的股票換成美元就要虧本了。怎麼辦?你告訴自己「當斷則斷」。於是,你開始大規模拋售股票換成現金,並現金購買美元以「避險」。

越來越多的人發現這個問題,他們也跟著拋售股票。股市開始逆轉,負面訊息一個接一個傳來,當多數人都在拋售的時候,就出現了股市的震盪。震盪的不僅僅是股市,債券市場、股票市場、房地產市場,有一個算一個,都可能發生震盪,道理都是類似的。

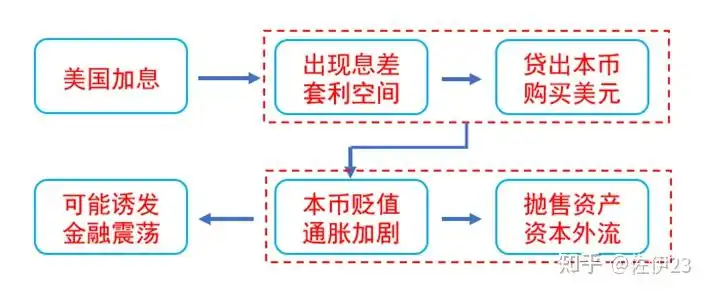

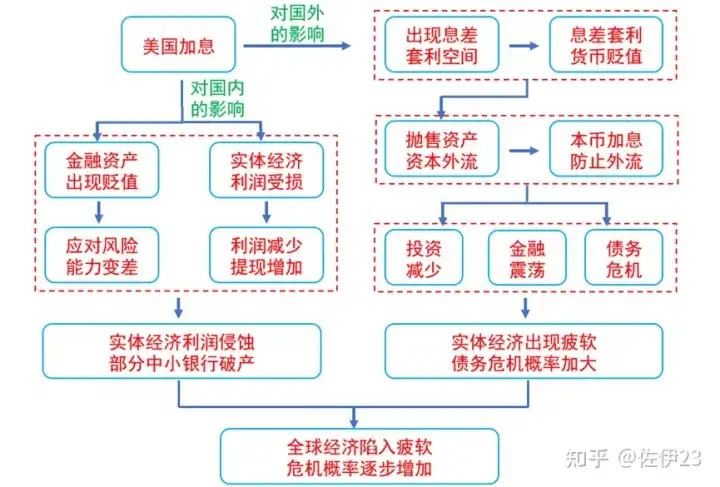

這就是我們常說的美元週期的傳導路徑,美國加息導致出現套利空間,進而導致美元升值、本幣貶值,這又進一步導致投資者拋售金融資產,最終可能誘發金融震盪。

既然是利差空間引發資本外流,進而引發金融震盪,那麼,一個想法就很自然地出現了,我們也提高利息,不就能逆轉息差空間了嗎?

對的,這個想法非常直觀,也有它的道理,這也是美國加息引發全球加息的一個重要原因。美國加息的時候,好些國家為了防止資本外流,也跟著加息,避免出現息差空間。但是,按下葫蘆浮起瓢,加息能抑制資本外流,也會損害本國經濟,這首先就會損害本國的實體經濟。

用加息對抗加息

1)實體經濟受損

用加息對抗加息,為什麼會損害本國的實體經濟呢?

假設你經營一家工廠,你的合作伙伴給你介紹一個專案,這需要投資 1000 萬,一年後可以有 10% 的回報,但是你手裡面只有 500 萬,怎麼辦?

找銀行貸款!你來到銀行,發現貸款成本不高,每年利息也就 5%,你毫不猶豫大筆一揮,就簽下了借貸合約。「用銀行的錢幫我賺錢,這才是老闆該有的思維」。一年後,你連本帶利還清了銀行的借款,還淨賺 75 萬。

突然一天,美國加息了,你們國家為了防止資本外流,被迫跟隨美國加息。水漲船高之下,借款利息從 5% 每年漲到了 15%。又是你的合作伙伴,再次給你介紹一個專案,還是需要投資 1000 萬,一年後的彙報還是 10%,你手裡還是只有 500 萬,你還會找銀行貸款嗎?

如果貸款 500 萬,一年下來需要還給銀行 75 萬,只能淨賺 25 萬。你看了看帳上 500 萬的本金,嘆了一口氣,「算了吧,還開啥廠啊,把廠關了,錢放銀行吃利息得了。」

越來越多的人和你一樣的想法,於是企業的投資開始下降,新專案上得越來越少,企業對工人的需求也越來越少。工人失業越來越多,在崗的工人工資也老不見漲,如此一來,國內的需求就會慢慢萎縮,最終導致實體經濟受損。

本幣加息,除了可能損害實體經濟外,還可能加劇金融市場震盪。

2)加劇金融市場震盪

金融資產定價有一個最簡單的模型,即金融資產的價格正比於該資產提供的現金流,反比於市場的利率。比如某成熟市場的商業地產,每年能提供的租金是 1000 萬,市場的利率是 5%/ 年,該商業地產的價值就是 1000 萬 / 5%=2億。

為什麼是這樣呢?我們做一個思想性實驗。某成熟市場上有一個商業店鋪,每年能提供 10 萬元的租金,該市場的利率是 5%,那麼,你願意用多少錢買下這個鋪面呢?

如果店主喊價 30 萬,你願意買嗎?你肯定願意,因為 30 萬存銀行,一年後只能獲得 1.5 萬的利息,而買店鋪卻能獲得 10 萬的租金;如果店主喊價 100 萬,你願意買嗎?你還是願意,因為 100 萬存銀行,一年後只能獲得 5 萬的利息,而買店鋪卻能獲得 10 萬的租金

但如果店主喊價 300 萬,你願意買嗎?你可能就不太願意了,因為 300 萬存銀行,一年後就能獲得 15 萬的利息,而買店鋪卻只能獲得 10 萬的租金。於是,最終的價格平衡點就落在 200 萬附近,你的錢存銀行和買店鋪的收益是一樣的。

因此,店鋪的價格 = 年租金 ÷ 市場利率。換句話說,店鋪的售價與年租金的多少成正比,與市場利率的高低成反比。一個每年能提供 10 萬元租金的店鋪,在銀行利率為 5% 時,價值 200 萬元。假設銀行利率提高到 10%,那麼店鋪就只值 100 萬元。

當然,這是一個非常簡化的模型,排除了風險的差異、排除了漲價的預期等各種因素。但是,我們通過這個模型卻能說明一個問題,即加息會導致金融資產價格下跌(尤其是債券價格)。

以加息的方式防止資本外流,是一種「以毒攻毒」的方式,副作用極大。一方面,它有可能一定程度遏制資本外流,另一方面,它也有可能加速本國的金融震盪,導致其他不可控的結果。

不僅如此,發達國家跟隨美國加息,除了可能衝擊自身實體經濟外,還會導致一個更為嚴重的後果 —— 誘發全球債務危機。

3)債務危機

你是一個窮人,你什麼時候最希望借錢?很簡單,你遇到困難的時候。那麼,你什麼時候最容易借到錢呢?也很簡單,有錢人願意把錢借給你的時候。如果這個時候的利息還很低,那你一定會毫不猶豫把錢借了再說。這個道理是通用的,對你是這樣,對國際市場的借貸主體(國家、大企業等)也是這樣。

國際市場上誰是「窮人」?發展中國家多數都是窮人。誰是「有錢人」?那些老牌發達國家就是有錢人。2020 年以來,發展中國家受到疫情衝擊,經濟大幅下滑,這迫使他們不得不在國際借貸市場上尋求幫助。

同期,發達國家為了刺激市場需求,普遍執行了極度寬鬆的貨幣政策,並長期維持極低的利率(甚至零利率)。在這樣寬鬆的市場環節中,發展中國家大量借入外債,外債水平普遍經歷了一輪上漲。

在發達國家普遍執行低利率的時期,發展中國家雖然揹負龐大債務,但是他們每年支出的利息都很低,因此還債壓力並不大。借債成為發展中國家度過經濟蕭條的一個重要手段。

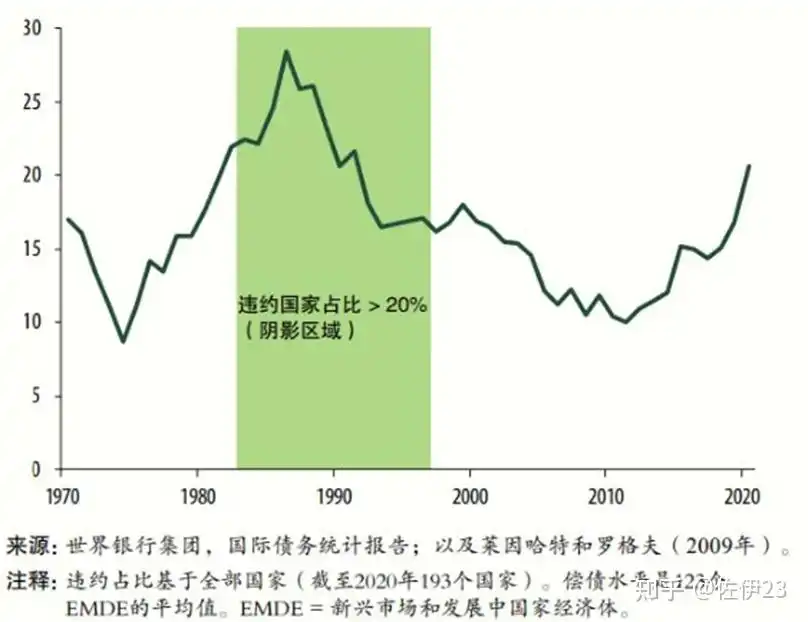

然而從 2022 年開始,在高企的通膨之下,聯準會、英格蘭銀行、歐洲央行、加拿大央行、澳大利亞央行、印度央行等全部執行了加息操作,這空前加大了發展中國家的還貸壓力。

對某個發展中國家而言,以前每年可能只需要從外匯儲備中支出 100 億美元償付利息,由於利息升高,現在每年不得不透支更多的外匯儲備。於是,越來越多的國家和企業出現債務違約。

不僅僅是發展中國家會出現債務危機,部分歐洲國家也可能出現危機。目前歐洲很多國家債務高企,每年需要支付大量的利息。如果利率進一步提高,則每年支付的利息也會進一步提高,進而可能造成更大規模的赤字,這些赤字又需要進一步的融資,這又會推高債務佔 GDP 的比例。

下兩圖為全球加權債務水平和債務違約情況。當前的全球債務水平已經逼近 80 年代的拉美債務危機的水平,為有史以來的第二高,全球發展中國家的債務問題越來越嚴重。

部分國家發生債務危機和多數國家債務惡化的概率大大增加,蕭條的烏雲籠罩在全球經濟之上,而發展中國家無疑將是這場危機中損失最為慘重的一方。 那麼,加息的始作俑者美國,它就「風景這邊獨好」嗎?

美國獨善其身嗎?

有一種說法認為,美國加息就是在收割全球,這種說法不太準確,這種說法有一個隱含前提,彷彿美國可以不顧經濟的客觀規律,僅憑主觀意願就能想加息就加息。實際上,美國本次加息,是高通膨下的無奈之舉,而美國加息對本國經濟的影響也不可謂不大。

前段時間,美國幾家銀行相繼出事,這個事情就和加息密切相關。就拿最初出事的矽谷銀行來說,加息從數個方面加速了矽谷銀行的破產。注意,我這裡說的是加速,而不是直接導致。

矽谷銀行的客戶中,有很多是科技型公司,這些公司前幾年發展勢頭比較好,在矽谷銀行裡面存有大量的資金。2022 年美國加息以來,這些公司或多或少受到影響。

首先,公司融資成本會提高。這使得公司賺取的利潤中,有更大一部分被金融資本侵蝕。其次,公司利潤下滑,會影響公司股價,這又使得公司在股市上再融資的能力下滑。

於是,科技公司就陷入一種螺旋下降的趨勢之中。這種趨勢直接表現為科技公司裁員速度加劇,美國資訊業在 2020 年 5 月至 2022 年 4 月的 24 個月中,合計裁員數 73.1 萬,平均每月 3.05 萬人;2022 年 5 月加息以來,裁員速度明顯加速,至 2023 年 2 月,10 個月合計裁員數 43.1 萬,平均每月裁員 4.31 萬人。

在這樣的情況下,科技公司的收入越來越少,紛紛從銀行取出存款,以度過難關。越來越多的科技公司在矽谷銀行提現,導致矽谷銀行現金不足以支付,於是被迫兜售持有的資產。而矽谷銀行持有的資產大多數是美國國債和抵押貸款支援證券,這種資產有一個特點,這個特點可以簡單理解為「資產的價格和市場利率成反比」(這是很多金融資產價格的基本原理)。也就是說,隨著美國加息,矽谷銀行持有的資產在不斷貶值。

矽谷銀行開始拋售本就在不斷貶值的資產,而這種拋售,無疑加劇了資產價格的下跌。於是矽谷銀行陷入了一個死迴圈,科技公司大量提現導致現金不足,為了應對兌付危機拋售資產,資產價格不斷下降導致公司抗風險能力進一步下滑。

當越來越多的人發現矽谷銀行陷入死亡迴圈的時候,擠兌就出現了。人們瘋狂地湧入銀行,希望在銀行破產之前把自己的現金取走。在這種瘋狂擠兌之中,矽谷銀行不可避免地走向破產。

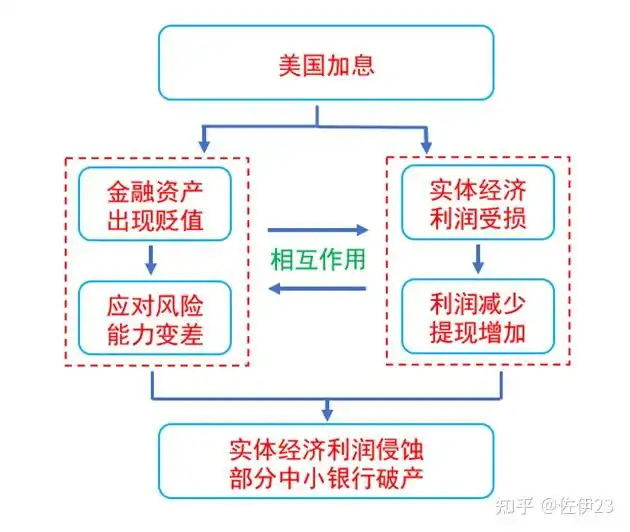

在這裡我們可以看到,一方面,加息導致美國科技公司加速衰退,進而出現了大規模提現的情況,另一方面,加息導致銀行持有的債券資產貶值,進而降低了銀行應對風險的能力。而當這兩個方面碰到一起的時候,擠兌破產就出現了。

以上我們大致介紹了美國加息對國內和國外經濟的影響,接下來我們要做一個整體回顧,以便我們形成一個更全面的概念。

回顧美國加息對經濟有哪些影響

美國加息的影響是複雜而深遠的,這篇文章我們用盡量簡化的方式幫助大家做了一個基本的梳理。從中我們可以得出如下結論:

(1)美國加息會導致美元和其他貨幣出現息差套利的空間,投機資本會從本國借入低息貸款,購買美元后存入銀行,以套取利差。

(2)大量的投機者購買美元,就會使得美元升值、本幣貶值。

(3)本幣貶值有兩個直接後果。其一、本幣貶值會導致進口商品「變貴」,帶來輸入型通貨膨脹。其二、本幣貶值會導致金融市場震盪,加速資金外流。

(4)為了緩解本幣貶值帶來的通貨膨脹和資金外流,其他國家可能跟隨美國加息,而這種加息又會帶來三方面的問題。

(5)首先,本國加息會直接損害實體經濟。加息導致融資成本上漲,降低企業的投資預期,進而降低擴大再生產的規模,因此也降低了工人的總體工資,最終可能從投資和消費兩個方面損害實體經濟。

(6)其次,本國加息可能加劇金融市場震盪。如果本國大幅加息,可能降低金融資產的價格,加劇債券市場、樓市等主要金融市場的震盪。

(7)第三,發達國家跟隨加息可能導致債務危機。有可能出現債務危機的,不僅僅是發展中國家,也包括某些債務負擔嚴重的歐洲國家,如義大利等。一旦持續加息,這些國家支付的利息就會大幅攀升,大大增加了債務違約的風險。

(8)美國加息不能簡單地理解為「收割全球」。美國加息對國外有影響,對國內照樣有影響。一方面,加息導致實體經濟利潤被侵蝕,提現的衝動加強;另一方面,加息導致國債等資產價格下跌,而銀行有大量持有國債,因此導致中小型銀行應對風險的能力降低。目前,美國已經有三家銀行破產,另據《今日美國》5 月 4 日的報導,美國還有近 190 家銀行面臨倒閉的風險。美國加息對自身的影響不止如此,這裡我們只是略微分析了目前的一些熱點事件。

(9)上述這一切不是孤立的,而是相互作用、相互影響的。其相互作用的一個最終結果,就是導致全球經濟出現疲軟。

不可能三角:中國為什麼能夠選擇不加息

在美國加息的大背景下,中國為什麼能夠不加息呢?要理解這個問題,我們需要簡要回顧三元悖論(蒙代爾不可能三角):對一個開放經濟體而言,獨立的貨幣政策、匯率的穩定性和資本的完全自由流動,三者不能全部都實現。

我們回顧上面的例子。美國加息後引發某國出現利差套利空間,導致某國投機機構從本國借入低息貸款後購買美元,進而導致本國貨幣貶值。本幣貶值又可能誘發資本外流,進一步加速貶值。該國為了防止本幣貶值,就執行緊縮的貨幣政策,進而導致提高利息,減輕資本外流。

這個例子中,某國選擇了資本的完全自由流動(放任資本的大進大出),因此就不能既保持貨幣政策的獨立,又保持匯率的固定。要穩定匯率,就必須放棄獨立自主的貨幣政策,而被迫跟隨美國加息;要執行獨立自主的貨幣政策,不跟隨美國加息,就要承受匯率變化帶來的影響。

但是,如果某國放棄了資本的完全自由流動,對資本實行了某種管制,那就能夠在一定程度上,保障執行獨立自主的貨幣政策,並能夠獲得相對穩定的匯率。而我國恰好就是這樣的國家。

IMF 通過「資本帳戶開放度指標」,判斷一個國家是否處於資本完全自由流動,如果某國指標值小於 0.25 則是資本管控狀態。2020 年,中國該項指標是 0.16,為實行較為嚴格的資本管制制度的狀態。

也就是說,中國放棄了資本完全自由流動,以換取獨立的貨幣政策和相對穩定的匯率政策(中國目前的匯率政策是一種「有管理的浮動匯率制度」)。

因此,中國有可能在美國加息引發全球加息的大背景下,選擇不加息。2023 年 1 月,德邦證券釋出研報《如果降息,會降哪一個?對債市影響又如何?》,報告指出,如果央行降息,可能加劇資本外流的衝動,但是在中國資本管制的模式下,中國有足夠的外匯儲備應對資本的外流。

因此,德邦證券得出結論說,「我們認為中國的外匯儲備較為充足,資本外流壓力可控,構成降息的基本條件。」然而,有了降息的條件,並不一定要降息。要理解中國為什麼選擇在此時降息,這就必須要回顧中國當前的經濟現狀。

中國當前的經濟現狀

中國為什麼要選擇降息 一個商品生產出來之後,只可能有三種去向:

(1)被消費者買了(比如食品、衣服、手機等),用於吃喝玩樂、衣食住行,也就是說,被消費者消耗掉了,這就是消費。

(2)被企業買了(比如機器、原材料等),用來生產其他的商品,也就是說,被企業消耗掉了,這就是投資。

(3)如果國內的消費者(含政府)不買,企業也不買,那就只能賣給國外的消費者或者企業,這就是出口。

由於中國還會購買國外產品,因此計算時會減去進口,形成淨出口。消費 + 投資 + 淨出口,這三者用貨幣計量,就構成了 GDP。(很多學過整體經濟學的朋友會問,那政府採購呢?在這裡呢,政府採購被放入了消費或者投資中。比如我們開啟 wind,輸入政府消費,我們可以發現,它屬於最終消費項下的一類)。

一個商品,如果消費者不買、企業不買、國外的消費者和企業也不買,這個商品就賣不出去,大量商品賣不出去,或者大量裝置閒置不能投入生產(因為沒有訂單),就會形成危機。所以經濟危機又叫做生產相對過剩的危機,生產相對於消費能力出現了過剩。

因此看一個工業國的經濟是復甦還是惡化,從產能利用率入手會更準確。產能利用率的同行指標大致如下:

(1)低於 80% 屬於產能過剩。

(2)低於 75% 屬於產能嚴重過剩。

(3)高於 90% 屬於產能不足,需要投資擴產。

近三年來中國工業領域基本情況如下圖。綠色部分是小於 75% 的,黃色部分是小於 80% 的。2020 年上半年產能利用率最低,隨著疫情好轉產能利用率逐步提升,2021 年得益於外貿訂單大量回流,中國產能利用率達到這三年來最好的情況。

2022 年以來,產能利用率再次下滑,到 2023 年一季度,產能利用率幾乎再次回到 2020 年上半年的情況。

📍相關報導📍

未爆彈?外媒:恆大違約恐慌致 BTC 閃跌;中國爆史上最大垃圾債拋售潮!