CyberConnect在7日內大漲再暴跌,是否成了加密做市商的加密貨幣慶典?背後浮出 DWF Labs 的身影。

(前情提要:CYBER治理鬧劇:一人通過提案干預「泡菜溢價」,幣價瞬間腰斬 )

(背景補充:操縱市場「真兇」是誰,造市商該背鍋? )

這個週末,一些散戶和做市商剛剛經歷完了一場「戰爭」。韓國交易所 upbit 上,Cyber 的價格被拉到了 37 美元,溢價率達到 167%。Binance 平臺上 CYBER 價格暫報 13.8 美元,CyberConnect 釋出緊急提案 [CP-1] 解鎖 1088 萬枚 CYBER,摺合為 3 億美元,金額之高令人咂舌。在社群的驚恐下,官方又聲稱資料編輯錯誤,實際解鎖量是 108 萬枚。

昨夜,一位幣圈 KOL 在自己的社交媒體分享了自己的慘痛經歷引起了不少共鳴,由於 Cyber 的漲幅驚人,他多次做空和做多,最終導致虧損百萬。這場鬧劇究竟發生了什麼,BlockBeats 整理了事件始末,以及在 CYBER 的背後,DWF 所反應和代表的做市商邏輯。

CYBER 鬧劇始末

作為 CyberConnect 唯一發行的 Token,CYBER 在今年 5 月 18 日通過 CoinList 向公眾出售後,僅過三個月,開盤價上漲超三倍,8 月 21 日 Binance 上線 CYBER 1-20 倍 U 本位永續合約,隨後韓國加密交易平臺 Upbit 於 8 月 22 日上線 CYBER。

在 Upbit 上線 CYBER 的當天,據 Lookonchain 監測,DWF Labs 從 Binance 以 4.5 美元均價增持 17 萬枚 CYBER,約合 77 萬美元,據計算這筆增持的 CYBER 在 8 月 30 日時的價值上漲至了 126 萬美元。

一路溢價的 CYBER

這場散戶和做市商的「戰爭」在 8 月 31 日這一天正式啟動。

當時 Upbit 交易平臺錢包地址已持有約 360 萬枚 CYBER,超越 Binance 成為 CYBER 最大持有者,佔代幣流通供應量的 33%。當日下午 3 點,Binance 因 ETH 網路餘額不足暫停 CYBER 代幣的提現業務。接著,鏈上資料顯示 DWF Labs 向韓國加密貨幣交易平臺 Bithumb 轉入 4 萬枚 CYBER,價值約 36 萬美元。

9 月 1 日,鬧劇升級,Upbit 上 CYBER 標價同期較 Binance 平臺報價溢價超 30%,DWF 在 24 小時內向 Bithumb 轉入 CYBER 的數量已達 17 萬枚,價值約合 146 萬美元。

9 月 2 日,這場鬧劇事件來到了最高潮。Upbit 錢包地址持有 394.7 萬枚 CYBER,數量達到最高。主流 CEX 上 CYBER 價格不斷上漲,Upbit 上的 CYBER 在此基礎上持續溢價,從 30% 一路溢價到 167%,價格升至 37.1 美元。

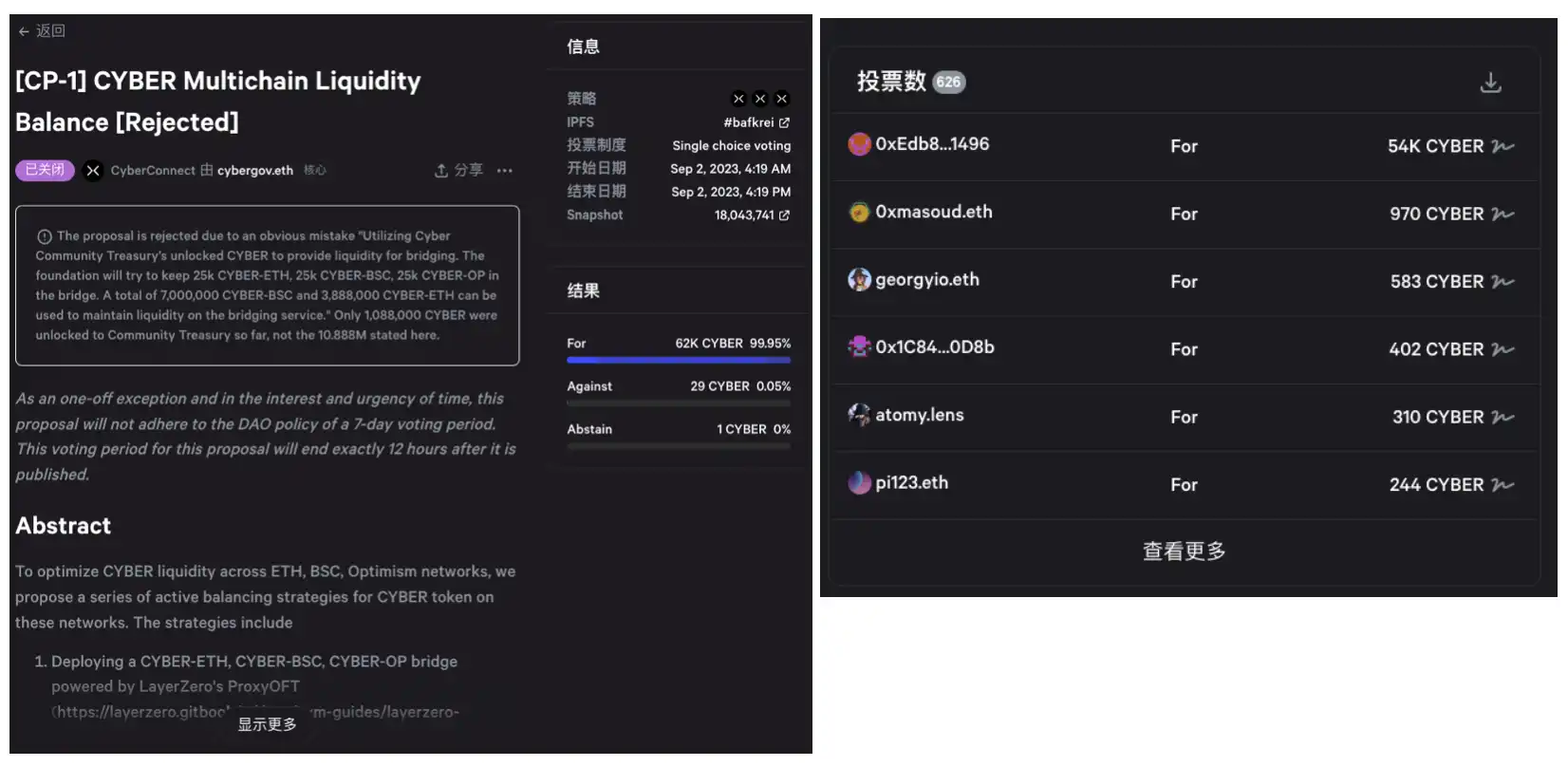

一名使用者,87% 的表決票

CyberConnect 官方按耐不住,釋出緊急提案 [CP-1],希望提前解鎖 1088 萬枚 CYBER,以此確保其在以太坊、Optimism 和 BNB Chain 網路之間的流動性平衡。

由於本次提案投票考慮到時間的利益和緊迫性,CyberConnect 未遵守 DAO 7 天投票期的政策,投票於當日下午 4 點結束。該緊急提案 [CP-1] 通過後,Upbit 平臺 CYBER 價格急速下挫跌破 20 美元。晚 8 點開始,Upbit 錢包地址的 CYBER 開始轉出。目前一共轉出 360 萬枚,大部分流入 Binance。

雖然 CyberConnect 官方在 9 月 3 日釋出宣告,緊急提案 [CP-1] 中的資料存在編輯錯誤,實際解鎖量並非 1088 萬枚,而是 108 萬枚,並迅速廢除了該提案,將引入安全措施以確保不再發生類似事件。

但顯然,市場上關於 CYBER 的恐慌、不確定性和質疑已經發酵。與此同時,社群發現緊急提案 [CP-1] 顯示的票數,讓專案的中心化問題,也被真實的凸顯出來。據 snapshot 顯示的票數,僅一名使用者就投出了佔總投票量 87% 的表決票。

這背後反應出的不僅是單個專案的中心化問題,更體現出了在如今的加密圈內,所謂的 DAO 組織幾乎沒有考慮過治理問題,緊急提案,緊急通過,一名使用者,87% 的表決票,最後又因「資料編輯錯誤」而關閉已經通過的提案。

難怪社群會發出「國內所謂的 DAO 組織幾乎沒有治理可言,基本都是在過家家」的感慨。

DWF:「投資 + 做市」的複合型運作模式

除了專案中心化、代幣控制權的問題外,CYBER 鬧劇始末的背後,更讓人無法忽視的是做市商的存在。

從上線當日的 4.5 美元,到頂峰的 37.1 美元(較幣安溢價 167%),再到回落後的 12.55 美元(溢價 14%),在這場奇異的暴漲暴跌過程中,一邊是不斷重新整理預期的漲幅與溢價,一邊是很快降臨但不知何時才會出現的紅線。也許看出了其背後有做市商推動痕跡的人不在少數,但更多人還是會被其瘋狂的漲幅所吸引,成為了 Pump and Dump 裡流動性的提供者。

據 BlockBeats 此前介紹,DWF 是一家全球性的加密貨幣高頻交易公司,自 2018 年開始,在 40 多個頂級交易平臺進行現貨和衍生品交易,位居全球加密貨幣交易量前 5 名。

DWF Labs 官網此前曾表示「無論市場狀況如何,DWF Labs 平均每月都要投資 5 個專案」,3 月以來,DWF Labs 的確以月均 5 個專案的速度在二級市場掃貨,對此社群引發了熱烈討論,認為 DWF 不是真投資,拿幣就是為了做市,DWF Labs 合夥人 Andrei Grachev 也回應道,「除了投資,我們通常會帶來額外的支援」,算是默認了這種「投資 + 做市」的複合型運作模式,而官網也直接掛出了提供此類業務的招牌。

延伸閱讀:$YGG 急殺真相?造市商 DWF Labs 鏈上可疑行為,遭質疑拉高出貨

DWF Labs 明確提出自己是全球數位資產做市商和專案發展多階段 web3 投資公司,並且從事高頻加密貨幣交易,目前已在 40 多個頂級交易所進行現貨和衍生品市場交易。DWF Labs 還提到,DWF 能提供尖端的做市執行能力,為專案即服務創造交易量並提供健康的流動性。目前,他們已與排名前 40 的交易平臺整合,交易超過 800 個貨幣對,其中包括現貨和衍生品。

通過做市,DWF 表示可以允許其他市場參與者在價格影響較小的情況下交易專案方的代幣,這樣能夠增加市場深度,讓投資者對專案的市場流動性更有信心。

在選擇做市幣種上,與 Wintermute 以基本面良好的歐美藍籌專案為主不同,DWF Labs 以東亞專案、各路新老情緒題材標的為主要做市目標,不少機構和投資者開始將 YGG、DODO、C98 等 Token 作為 DWF Labs 做市規律,並紛紛製作其已佈局的投資版圖,以及一些尚未拉昇的幣種。

2022 年 9 月 MXC 獲得 DWF 數千萬美元投資,而今年以來 MXC 幣價表現十分低迷,從年初 0.033 美元附近已逆勢下跌至 0.019。

熊市多妖怪,YGG 慘案

都說 Gamefi 已死,但在上個月初,以 Gamefi 為根基起家的工會類專案 YGG(Yield Guild Games),上線 Binance、OKX 和 Bybit 等大型主流交易平臺後,給大家表演了一場「馬里奧跳臺」。

6 天漲了近 5 倍,並立刻又在 4 小時內跌去 60%,引發市場超千萬美元爆倉。

雖然沒有直接證據,表明 DWF 參與了這場拉砸活動,但被多家鏈上機構標記為 DWF 的鏈上錢包確實收到過 YGG 代幣,同時 DWF 確實在 2023 年 2 月聯合領投了 YGG 的 1380 萬美元融資 —— 以出售代幣的方式。2023 年 2 月 DWF Labs 和 a16z 領投鏈遊公會 Yield Guild Games(YGG),使其通過出售 Token 募集到 1380 萬美元資金。

從 8 月 6 日開始,DWF Labs 通過接連放出 YGG、DODO、C98 的有關資金決策訊息,促使三個幣種在已經有所上漲的情況下繼續攀升。其中第二階段內漲幅最大的為 YGG,接近 50%。但三者均經歷一日行情後迅速回落,同樣是 YGG,最大跌幅約為 70%。

而最直觀的感受,要屬 DWF 的管理合夥人 Andrei Grachev 近期關於 YGG 的推文。少有發文的 Andrei,連發兩條推文都是關於 YGG 的,第一則 8 月 6 日是針對 YGG 上線 Binance 合約表達了祝賀,並分析了 YGG 代幣的交易深度和掛單情況。

而就在 YGG 暴跌後不久,此前就與 DWF 有間隙的 Wintermute CEO 就嘲諷式的回覆了 Andrei 的本條推文。

延伸閱讀:CYBER一度翻漲90%,做空大戶硬扛2000%資金費率

當然,這次 CYBER 事件與 YGG 還是有著一定的差別,dwf 似乎沒有直接操盤 CYBER 這次事件,只是做著搬磚或老鼠倉的角色,與 YGG 事件的性質還是不同的。

「先拉後砸」,DWF 的做市策略

雖然 DWF 曾大肆宣傳自己,能讓專案免受「先拉後砸」的價格攻擊和極端價格波動的威脅。但是 DWF 的投資組合裡,除去備受非議的 YGG 不說,已經有多起無緣無故的「先拉後砸」了。

而這些專案被 DWF 投資後,僅一個月時間,「先拉後砸」的事件就發生了,以 ARPA 和 Agld 為例。

4 月 25 日 DWF 宣佈投資 ARPA Network,隨後 ARPA 代幣一個月內價格上漲超過 2 倍,並在價格最高點當日下跌近 40%。這一段時間內,ARPA 代幣在主流交易平臺的持倉量激增,引發大量的爆倉。持倉在價格下跌後的一段時間內迴歸常態。下圖中標記處為投資公佈時間。

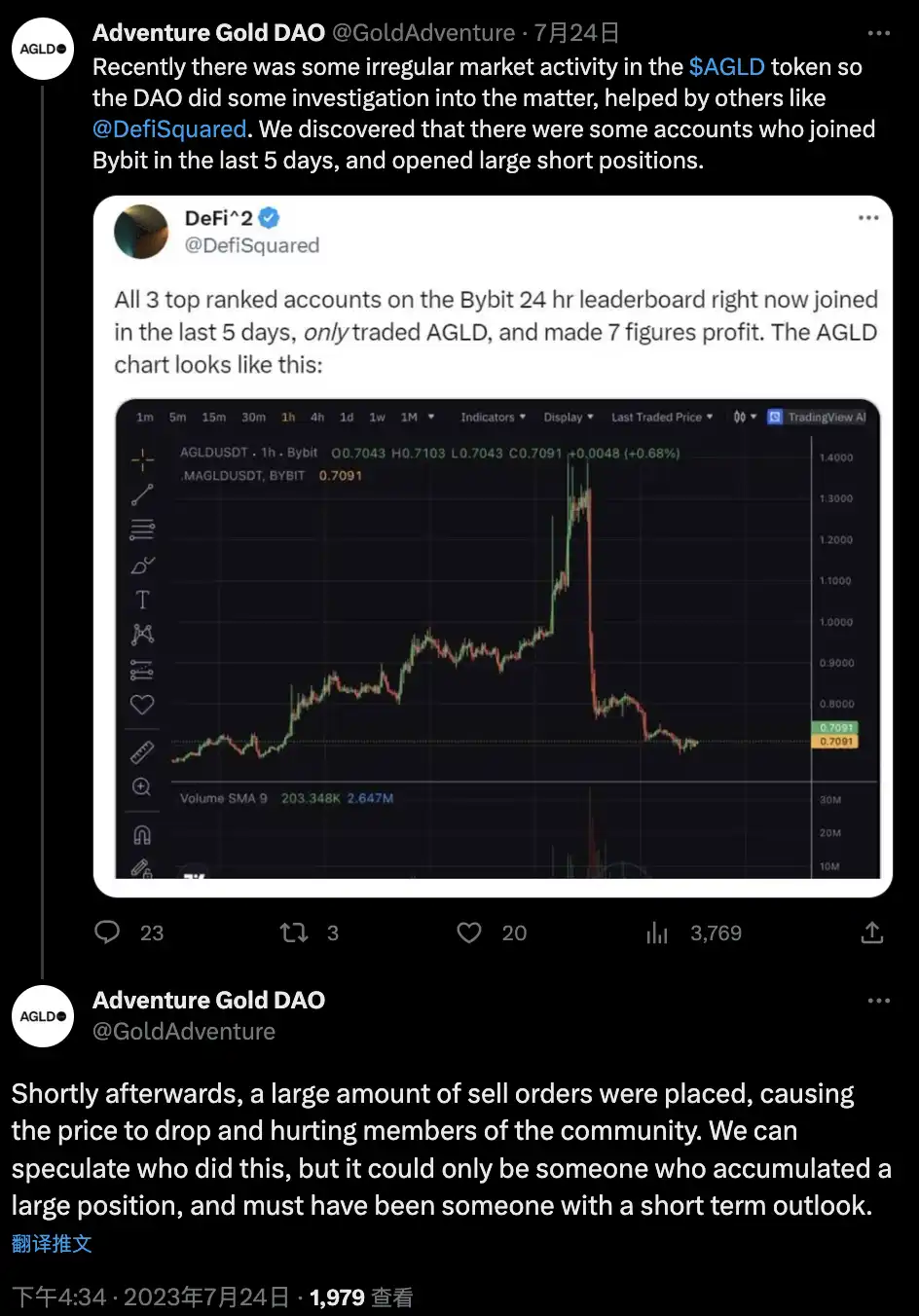

6 月 22 日,Adventure Gold DAO 宣佈獲得 DWF 投資,DWF 承諾購買價值 7 位數的 AGLD 代幣。隨後在一個月時間內 AGLD 代幣上漲近 2 倍,並在高點第二日下跌超 40%。同樣的,這一段時間內,AGLD 代幣在主流交易平臺的持倉量激增,引發大量的爆倉。持倉在價格下跌後的一段時間內迴歸常態。下圖中標記處為投資公佈時間。

值得注意的是,AGLD 就此事發表了 評論 ,似有所指。

「7 月 22 日左右,Bybit 24 小時排行榜上排名靠前的 3 個帳戶均在過去 5 天內加入,僅交易 AGLD,並賺取了 7 位數的利潤。對此,我們可以推測出是誰幹的…」

而與 YGG、ARPA 和 Agld 暴漲暴跌相對應的,則是社群的茫然。以 Agld 為例,即使經歷了過山車般的走勢,為相關利益群體創造了龐大的利潤,但 Agld 的 Discord 社群中的人數仍不足 200。許多無助的散戶仍然不知道發生了什麼……

市場迴響:別和做市商做對手盤

為了吸引更多商業客戶專案方,DWF Labs 在「Market Making」業務中提到,「會為我們的合作伙伴提供高效、可持續的流動性」。因此,YGG、DODO、C98 三個幣種乃至此前其它被做市幣種走勢相似恰好驗證了 DWF Labs 的業務水平和服務質量。

回到本次的 CYBER 鬧劇上來,由於韓國主要的交易平臺僅支援在以太坊上的 CYBER 存款和提款,CYBER 在韓國市場需求激增,導致了價格差異。這時作為做市的一把好手,DWF Labs 抓緊時機,於 CYBER 上線 Upbit 之際,從 Binance 提取 17 萬枚 CYBER,開啟搬磚。

可以看到的是,DWF Labs 已經做市了其中的兩個 YGG、C98,只是不知道下一個暴漲暴跌的幣種會不會就在其最近投資的專案中。

作為加密圈的散戶,我們對做市商的態度非常複雜,一方面,加密行業需要做市商的存在,代幣做市商的相關機制本身並不具有惡意。問題在於,這些機制通常沒有向散戶投資者透露資訊。

另一方面,做市商的存在讓散戶大大虧損。回到我們在文章開頭說的,在那條閱讀量超 6w 的推特中,這位虧損百萬的散戶 KOL 在推特結尾的最後,寫到「別和做市商做對手盤」,是給幣圈所有人的警示。

延伸閱讀:莊家操盤秘辛:做市商與項目方、交易所的「三方愛恨情仇」