今年以來,DWF 聲名鵲起,大額投資不斷,與其相關的代幣動輒翻倍上漲;在當前加密市場深熊階段 DWF 何以做到這一點?二級市場投資者又該如何參與相關標的?本文源自 LD Capital 所著文章《 LD Capital: DWF的業務邏輯及如何利用相關訊息指導二級交易?》,由 PANews 整理、編譯及撰稿。

(前情提要: 以色列項目Orbs暴漲110%!團隊與DWF Labs聯手炒幣後倒貨?)

(背景補充: DWF Labs壞在哪裡?被加密貨幣做市商排擠攻擊的理由)

DWF 是弱監管下熊市催生的產物,利用專案團隊困境與市場散戶心理實現兩頭收益。熊市中的專案方普遍面臨變現難、融資難的問題,直接出售代幣又會打擊脆弱的市場信心,嚴重利空代幣價格,影響專案生態。在這種情況下,DWF 作為一條專案方賣幣的橋樑出現,通過 OTC 或其他行銷手段幫助專案方出貨。如將從專案方手中 OTC 代幣的行為表述為戰略投資,實則並未觀察到其對專案的長期發展提供實質幫助反而轉頭將代幣出售;通過宣傳包裝的方式掩蓋專案方通過其變相出貨的本質,DWF 也在這個過程中實現了對專案方和市場的兩頭盈利。

作為二級市場投資者,在看到某專案與 DWF 合作的資訊後需首先需要區分其屬於 DWF 什麼業務(二級投資、OTC、做市、行銷),針對不同的業務使用不同的策略。在以往的市場表現中:

- DWF 直接參與二級市場投資的標的需要重點關注,該類標的通常為籌碼結構良好的上所新幣或者 Meme;

- DWF 向專案方 OTC 買幣(包裝為戰略投資)的標的在二級市場價格上往往首先表現出數月的下跌,而後急速的拉盤,在 DWF 向交易所充幣之後行情結束(拉盤行情通常不超過 1 周);

- DWF 真正的做市專案不具備翻倍行情,但通常會引來遊資炒作,有短暫的建倉視窗期,抓住可以先人一步

- DWF 相關的行銷新聞引發的行情勝率與盈虧比較差,背後邏輯為利益相關方利用 DWF 目前的市場影響力吸引流動性砸盤出貨。判斷 DWF 有拉盤意願後,相關標的合約持倉與現貨成交量的暴漲是行情啟動的訊號;DWF 鏈上地址與交易所地址互動(價格高位)、持倉下降、資金極端負費率往往標誌行情的尾聲。

正文

DWF Labs 為 Digital Wave Finance (DWF) 的附屬公司,DWF 是一家全球性的加密貨幣高頻交易公司,自 2018 年開始,在 40 多個頂級交易平臺進行現貨和衍生品交易。DWF Labs 最初在加密市場亮相時是以做市商的形象,真正引起市場對 DWF 的關注始於一季度 CFX、ACH 等爆拉的香港概念幣,到二季度 PEPE、LADYS 等幾十倍漲幅的 MEME 幣,再到近期的 YGG、CYBER 等漲幅數倍的上所標的。這其中 CFX、ACH 和 YGG 為 OTC 拿幣,PEPE (MEME)、LADYS (MEME)、CYBER (幣安 Launch Pool) 等幣由於籌碼結構好,DWF 直接通過二級市場購買影響價格。

部分與 DWF 相關的代幣漲幅數倍吸引市場關注

DWF 引起市場關注的原因除了其經手的幣種會有較大的價格波動外,另一點則是與其它同行的不和。知名做市商 Wintermute、GSR 都曾在公開場合表達對 DWF 的不滿,認為其是劣質做市商,是不良引行為者。

拆解 DWF 的業務範疇:

在加密市場中,投資與做市通常是兩個涇渭分明的概念,投資通常指在專案發售代幣之前為團隊注入資金支援專案開發、運營、行銷等,作為報酬在專案上線後獲得具備鎖定期的代幣份額;而做市旨在為已經發售的代幣構建良好的流動性,降低交易成本,吸引更多交易者。投資行為的收益來源於被投專案的代幣回報,做市行為的收益來源於專案方支付的做市費用以及在做市過程中賺取的點差(買賣差價);加密市場中知名的投資機構如 A16Z、Paradigm;知名的做市商如 Wintermute、GSR 等。

DWF 因其經常會混淆投資與做市的概念而被加密市場參與者所詬病,其在官網中將自己定位為一家 Web3 風險投資和做市商,業務型別分為三種,投資、OTC 與做市。

從 DWF 相關標以往的表現看,其選標的以情緒題材為主,做市幣種包括 CFX、MASK、YGG、C98、WAVES 等。但是究其過往做市案例會發現其極少真正的支援專案長期發展。DWF 通常選擇為已經發幣的 「困境」 專案注入資金折扣拿幣,而後在二級市場拋售獲利。而且在這個過程中往往會暴力拉盤自己所 「投資」 的專案,除去高價賣幣之外也為其自身在散戶心中樹立起賺錢效應的形象,繼而將這一形象優勢作為產品繼續出售給專案方;譬如通過聯合專案方披露大額投資資訊,製造市場利好,吸引流動性以更好的賣幣出貨。

表面業務:投資、做市、OTC、行銷

業務本質:為 「困境」 專案注入資金,OTC 折扣拿幣,二級市場出售獲利;暴力拉盤打造品牌形象,並將其作為產品繼續出售給專案方。具體案例如下:

YGG&C98:OTC 買幣,二級市場拉盤出貨

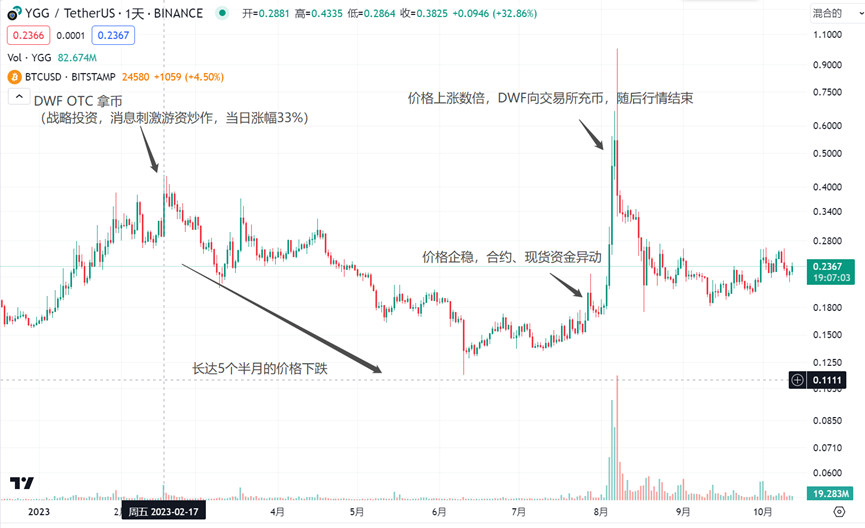

2023 年 2 月 17 日,鏈遊公會 Yield Guild Games(YGG)已通過出售 Token 募集到 1380 萬美元資金,DWF Labs 和 A16Z 領投(YGG 早在 2021 年就已經發幣)。

值得關注的是,DWF Labs 在 2 月 10 日就已經從 YGG 財庫中收到 800 萬枚 YGG,並於 2 月 14 日首次轉入幣安 70 萬枚,2 月 17 日媒體報導投資資訊,隨後 DWF 又分兩次於 6 月 19 日轉入幣安 365 萬枚、8 月 6 日轉入幣安 365 萬枚。結合 YGG 價格表現:2 月 17 日,YGG 受投資資訊影響,當日最大漲幅 50%,收漲 33%;而後就開始了長達 5 個半月的下跌,直到今年 8 月初拉盤行情啟動,YGG 相較前低漲超 7 倍,行情結束時伴隨 DWF 將最後一筆 YGG 代幣轉入幣安。

延伸閱讀:$YGG 急殺真相?造市商 DWF Labs 鏈上可疑行為,遭質疑拉高出貨

如果作為二級市場投資者,在 YGG 行情啟動之初可以觀察到合約資料的異常。YGG 的合約資料在早期表現出持倉量的暴漲,費率的穩定;在中期表現出持倉增長的放緩,費率的下降,在後期表現出多頭平倉帶來的持倉下降。

類似的操盤手法也可以在 CYBER 等標的中觀察到:8 月 22 日,DWF 從幣安交易所提出 17 萬枚 CYBER,當時 CYBER 價格約 4.5 美元,隨後價格連續下跌,最低下跌至 3.5 美元;7 天后 CYBER 上漲行情啟動,最高漲至 16.2 美元,相較於 DWF 提幣時的價格上漲約 3.6 倍,相較於前低 CYBER 上漲約 4.6 倍。CYBER 作為幣安 Launch Pool 專案,上線早期籌碼結構好,二級市場拋壓小。DWF 對 CYBER 的專案的參與推斷為二級市場買幣拉盤,較少涉及與專案方的關係。(類似今年 2 季度 DWF 參與 PEPE、LADYS 等 Meme 幣)

在資金資料層面,CYBER 的表現與 YGG 類似:合約資料在早期表現出持倉量的暴漲,費率的穩定;在中期表現出持倉增長的放緩,費率的下降,在後期表現出多頭平倉帶來的持倉下降。

2023 年 2 月 2 日,DWF 鏈上地址收到從 Coin98 官方地址的轉帳,共計 412 萬枚左右,按當日市價折算約 111 萬美元(當日 C98 二級市場價格約為 0.27 美元),隨後立即轉入幣安交易所;8 月 8 日,Coin98 宣佈獲得 DWF Labs 的七位數投資,以推動 Web3 的大規模採用;10 月 12 日,據媒體報導,DWF 向 C98 轉帳 100 萬 USDT。結合 C98 價格表現,在 DWF 收到代幣並轉入交易所後,C98 短暫上漲後進入了長達 5 個月的下跌,8 月 8 日媒體發文價格兩天時間較前低拉漲 58%,隨後快速下跌。回顧該事件,其本質或為 DWF 向 C98 專案方 9 折拿幣,而後二級市場拋售獲利。

C98 在拉漲前期的資料表現為持倉的大幅增長,行情結束的標誌為多頭平倉帶來的持倉下降同時伴隨費率的迴歸。

相似拉盤手法的標的還有 LEVER、WAVES、CFX、MASK、ARPA 等

上述為近期比較典型的 DWF 操盤標的,可以看出 DWF 通常會參與合約和現貨兩個市場,在行情啟動早期會觀察到大量資金湧入合約市場,由於主力資金早期合約做多故在持倉上漲的同時不會影響到費率;中期通常表現為現貨拉盤,主力合約多頭開始平倉,該階段往往表現為現貨價格暴漲,合約負費率嚴重,持倉增長停滯或下降;部分標的還會有最後一波的拉漲拉制造流動性使得主力現貨獲得更好的出貨價格與流動性,部分標的在合約主力多頭平倉獲利後行情會直接結束,關鍵需要判斷在最後階段對於主力來講現貨繼續拉漲產生的收益收益是否會大於成本。(如上方是否存在關鍵壓力位,盤面是否存在大量拋壓)

「行銷式」 投資、鏈上轉帳,利用品牌形象製造利好掩蓋出貨本質

DWF 作為一家新進的投資機構在熊市中頻繁出手,DWF 合作專案超過 260 個;據媒體報導 DWF 投資專案超過 100 個,其中不乏大額投資,總結其投資超過 500 萬美元的專案有:

DWF 聯創 Grachev 表示,DWF Labs 沒有外部投資者,但其如此高頻且大手筆投資不僅讓市場懷疑其資金從何而來。且其所投專案大多並非行業趨勢專案,反而一些基本面一般或較差的老專案居多(如 EOS、ALGO 等);在其宣佈投資後項目的產品開發、市場行銷、社群合作也未見改善。判斷 DWF 的一些行為或為 「行銷式」 投資製造利好吸引散戶,並在二級市場反覆炒作幣價,以便於團隊出售代幣。(FET 宣佈投資 4000 萬美元,截止目前 DWF 僅收到約 300 萬美元代幣)

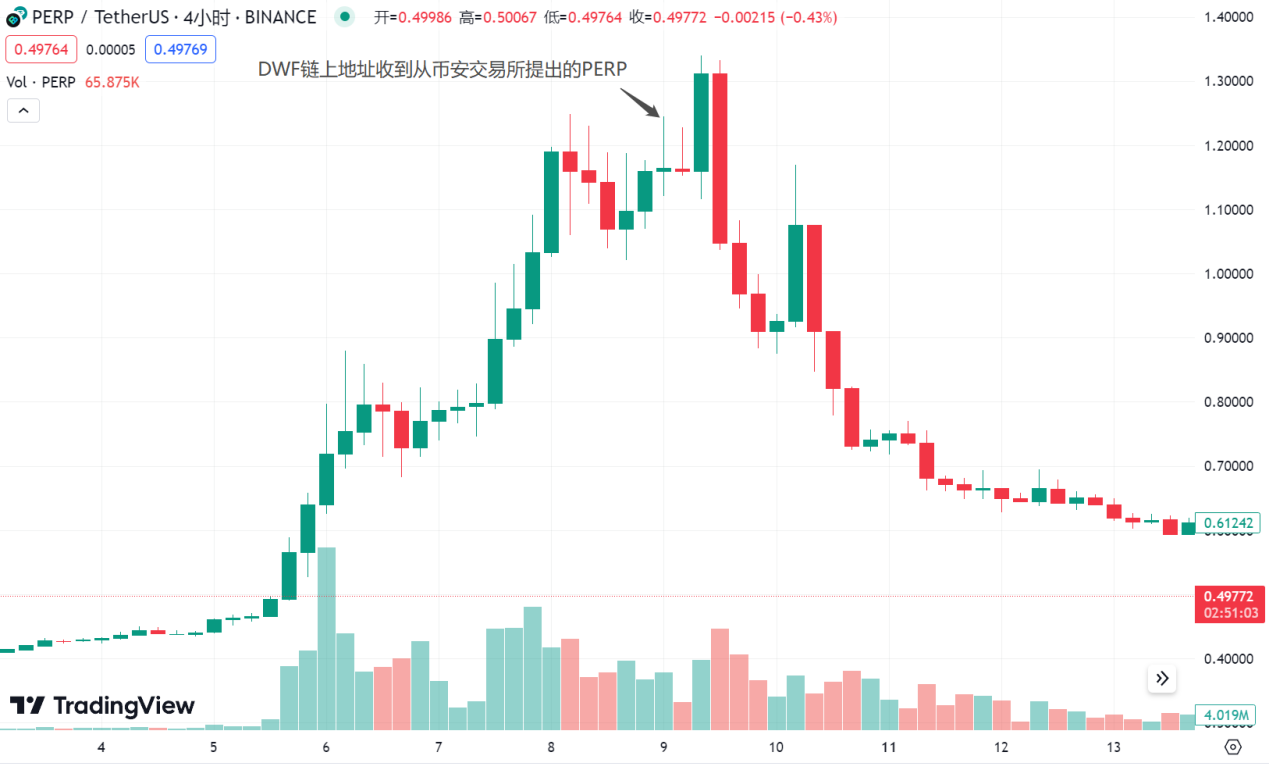

另外,9 月 8 日,DWF 鏈上地址收到來自幣安的 PERP 轉帳,此前 PERP 已經上漲數倍,在 DWF 出現交易所提幣情況後,PERP 買盤明顯增多,幣價短暫拉高後伴隨大額砸盤進入下跌通道,行情結束。

10 月 17 日,BNX 宣佈與 DWF 達成戰略合作,此前 BNX 經歷了一週的大幅上漲,在資訊公佈後迅速砸盤,大概率也是存在內幕交易,利用 DWF 的品牌效應釋出新聞製造流動性出貨。

專案方與 DWF 利用其品牌影響力製造利好吸引流動性出貨的例子屢見不鮮,二級市場參與者在看到與 DWF 相關資訊時需要仔細甄別。很多與 DWF 相關的標的價格持續下跌,如 EOS、CELO、FLOW、BICO 等。

尋找 「困境」 專案,利用熊市融資難的掌握議價權最大化利潤

Abracadabra(SPELL)是一個以生息資產憑證(如 Curve 中的穩定幣 LP、Yearn 的穩定幣存款憑證等)為抵押物的穩定幣專案,其在經歷 UST 爆雷(UST 曾經是 Abracadabra 的重要底層資產,UST 爆雷後 Abracadabra 累計了大量壞帳)與漫長的熊市中穩定幣市值的萎縮後,協議 TVL、幣價、持續低迷,發展難以為繼。其在 9 月 14 日通過了 AIP#28 號提案,提案內容為引入 DWF 為 SPELL 的做市商。並簽訂瞭如下做市條款為:

- Abracadabra 為 DWF 提供為期 24 個月 180 萬美元的 SPELL 貸款;

- DWF 將從 DAO 中以市場價 15% 的折價購買 100 萬美元的代幣,該部分份額鎖定 24 個月;

- Abracadabra 向 DWF 支付行權日在貸款期結束後的歐式看漲期權作為做市費用。

在該做市條款中 Abracadabra 專案方付出的代價相較於行業中其他的做市專案明顯更高,包括折扣買幣與歐式期權。由於做市條款中包含市價折扣買幣,故站在 DWF 的角度,短期做低幣價有利於其利益最大化;結合市場表現,SPELL 的價格在 DWF 入場後一路下挫。具體如下:

該提案從 9 月 11 日開始投票,到 9 月 14 日投票通過,受此資訊的影響,SPELL 的價格從 9 月 11 日的低點 0.0003716 上漲至 9 月 19 日的高點 0.0006390,最大漲幅 72%(市場遊資炒作)。

9 月 19 日 Abracadabra 向 DWF 提供了 3.3M 的 SPELL 貸款,隨後 DWF 將其轉入幣安,SPELL 進入下跌通道,現報價 0.0004416,相較於前期高點已經下跌 31%。

從資金資料上也可以看出,在 SPELL 的短期行情中,資金的一致性很差,70% 的漲幅存在多股資金接力,不確定性強。

總結來看:DWF 早期通過拉盤製造財富效應打造品牌形象;其本身是弱監管下熊市催生的產物,利用熊市中專案團隊發展困境與市場散戶心理實現兩頭盈利。熊市中的專案方普遍面臨變現難,融資難的問題,直接出售代幣又會打擊脆弱的市場信心,嚴重利空代幣價格,影響專案生態。在這種情況下,DWF 作為一條專案方賣幣的橋樑出現,通過 OTC 或其他行銷手段幫助專案方出貨。如將從專案方手中 OTC 代幣的行為表述為戰略投資,實則並未觀察到其對專案的長期發展提供實質幫助反而轉頭將代幣出售;通過宣傳包裝的方式掩蓋專案方通過其變相出貨的本質,DWF 也在這個過程中實現了對專案方和使用者的兩頭盈利。

作為二級市場投資者,在看到某專案與 DWF 合作的資訊後需首先需要區分其屬於 DWF 什麼業務(二級投資、OTC、做市、行銷),針對不同的業務使用不同的策略。在以往的市場表現中:

- DWF 直接參與二級市場投資的標的需要重點關注,該類標的通常為籌碼結構良好的上所新幣或者 Meme;

- DWF 向專案方 OTC 買幣(包裝為戰略投資)的標的在二級市場價格上往往首先表現出數月的下跌,而後急速的拉盤,在 DWF 向交易所充幣之後行情結束(拉盤行情通常不超過 1 周);

- DWF 真正的做市專案不具備翻倍行情,但通常會引來遊資炒作,有短暫的建倉視窗期,抓住可以先人一步;

- DWF 相關的行銷新聞引發的行情勝率與盈虧比較差,背後邏輯為利益相關方利用 DWF 目前的市場影響力吸引流動性砸盤出貨。判斷 DWF 有拉盤意願後,合約持倉與現貨成交量的暴漲是行情啟動的訊號;DWF 鏈上地址與交易所地址互動(價格高位)、持倉下降、資金極端負費率往往標誌行情的尾聲。

📍相關報導📍

BIGTIME做市商Amber、FBG隱瞞鏈上足跡,目的為何?