隨著比特幣上漲的行情帶動了加密市場,11 月的加密市場會有哪些專案、催化劑會成為上漲的原動力。本文源自 Thor Hartvigsen 在 X(原 Twitter)上的文章,由深潮整理、撰稿及編譯。

(前情提要:RWA資料報告:推動區塊鏈採用的真正力量)

(背景補充:Rollbit不可忽視的GambleFi浪潮,5步驟教學看懂平台如何吸引資金)

隨著穩定幣市值觸底和總鎖倉價值在各個領域持續增加,活動已經顯著提升。

隨著圖表上的突破,許多市場參與者(尤其是在 Twitter 上)已經克服了由長時間的波動和糟糕的價格行動引起的心理低谷,因為希望的曙光出現了。隨著穩定幣市值觸底和總鎖倉價值在各個領域持續增加,活動已經顯著提升。這意味著想要利用這一勢頭的團隊將在工作中進行大量更新。

比特幣 ETF

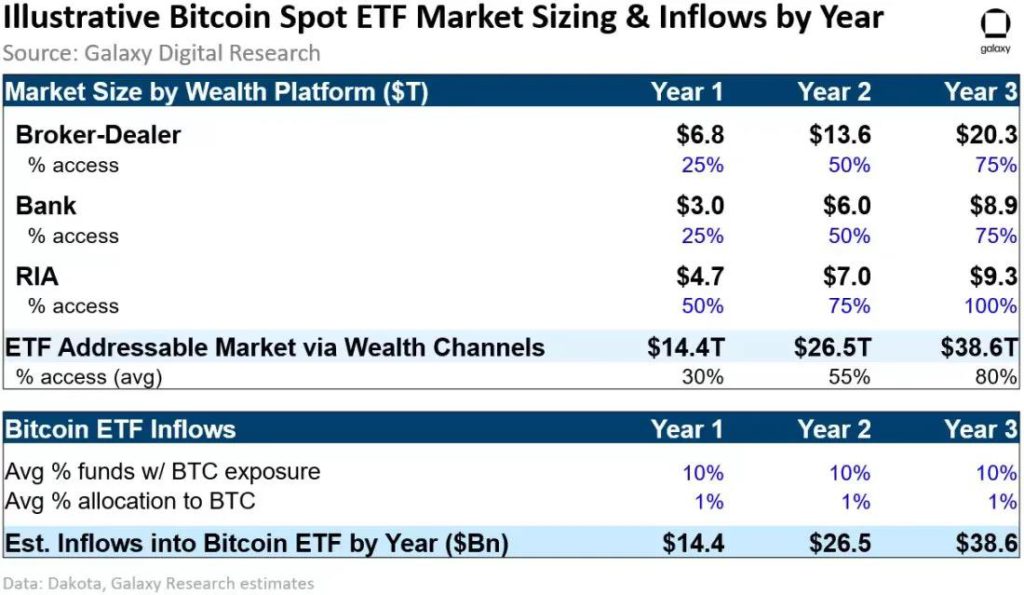

這個話題似乎被頻繁提及,但大多數時候新聞機構只是在追逐故事,而沒有提供新鮮有價值的資訊。在等待進一步的發展之際,讓我們來看看當現貨比特幣 ETF 上市時,Galaxy Digital Research 的資金流入估計。

我們可以期待多少資金流入?

這是一個難以確定的問題,所以我們只能做出假設。縱觀整個可定址市場並使用保守的資產配置估計,我們可以預計在三年內有大約 790 億美元的資金流入。

這將如何影響比特幣的價格?

增加的買入壓力顯然有利於抵消第三方(例如美國政府)和 / 或礦工的賣出。根據 Galaxy Digital 的計算,可以看到在第一年內可能有 74.1% 的價格影響,從黃金市場的類比和估計的潛在資金流入出發。

Frax

Frax 擁有一系列已經發布的產品以及即將到來的更多有趣的開發,絕對值得關注。

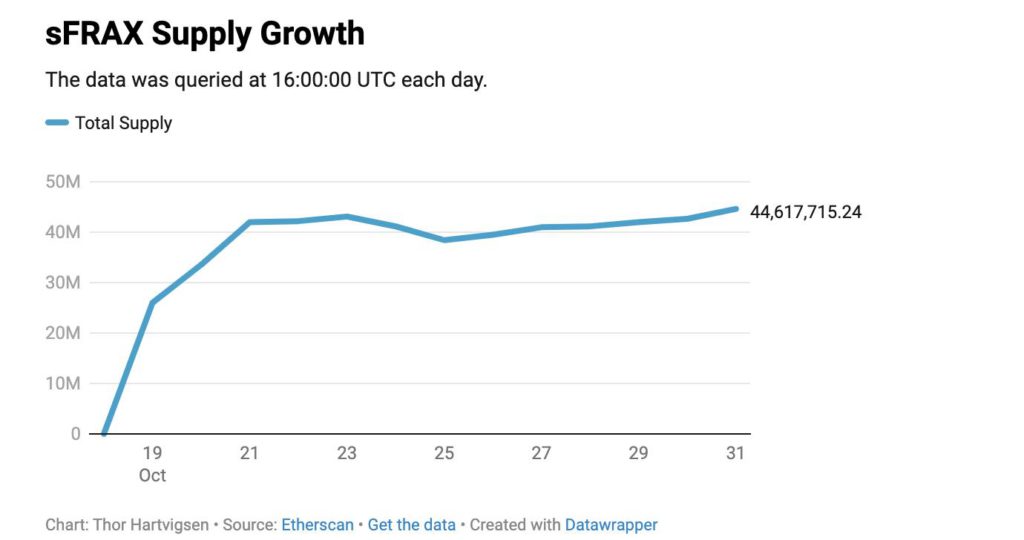

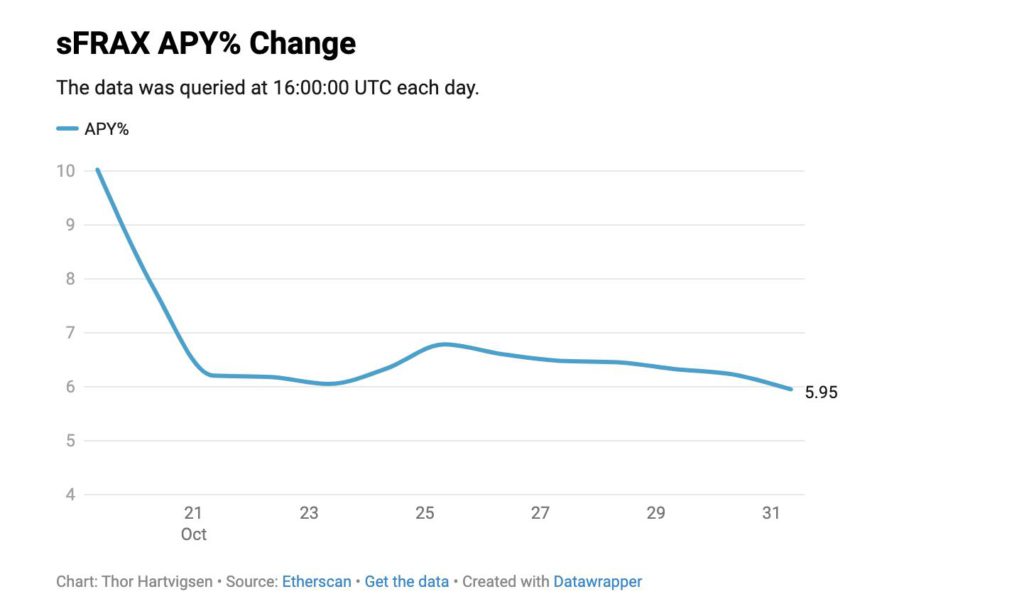

sFRAX

成功地為 FRAX 持有者創造了一種利用實際世界資產(RWAs)的收益機制,sFRAX 在提供競爭性收益給存款人的同時,享受著舒適的增長。

frxETH v2

一個備受期待的 frxETH 升級,具有新穎的機制即將推出。Frax 旨在推動 LSD 領域的創新,而不僅僅是追求收益,更側重於驗證者和去中心化。

- 借用驗證者而非 ETH

為了提高去中心化程度,節點本身充當借款人,借款人是驗證者。來自節點操作員的抵押品將放入現有的驗證者中。

- 低抵押要求

借用驗證者的成本可能僅為 4 ETH 或其他抵押品,其配置由治理參與者決定。

- 浮動利率

驗證者將根據市場而非協議運營商設定的可變費率收費。

- 未使用資產利用

未被用於驗證者的任何以太將直接傳送到 Curve,以鑄造 LP 代幣以獲得更深的流動性和額外的收入。解決了中心化擔憂,同時提供良好的收益,肯定會讓競爭者望塵莫及。

Fraxchain

作為 Frax 生態系統的中心樞紐,據說即將於年底推出的 L2 roll-up。

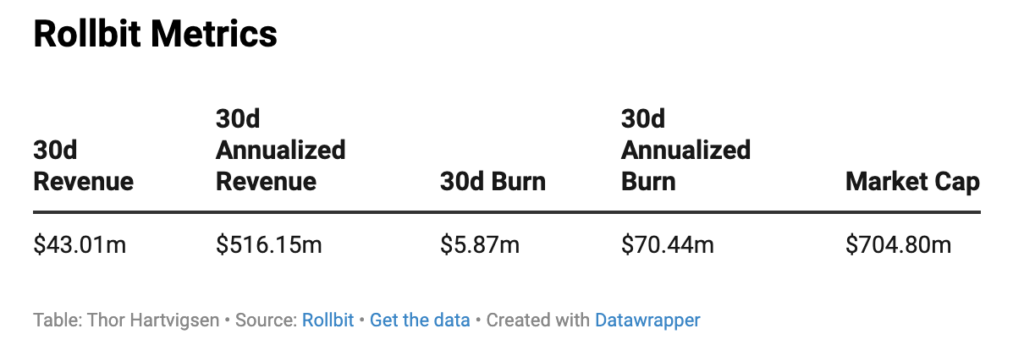

Rollbit

著名的 DeFi 賺錢機器 Rollbit 再次出現在這份簡報中,本月將有一些有趣的事情發生。

Rollbit Duel Arena

由 Rollbit 共同創辦人在 Twitter 上推出的 Duel Arena 據說是一款 0% 優勢的 PvP 遊戲,受到 RuneScape 的 Sand Casino 啟發,該賭場在當時促進了瘋狂的賭注。

這個新功能的核心組成部分之一將是談判階段,發生在比賽之前,允許對決者提出他們對賭注的條款。NFT 質押以獲取額外收益也被承諾,但這方面的確切細節還有待推測。

為了使 RLB 持有者受益,該賭博平臺運營商將利用其收入的大部分比例從開放市場回購代幣並銷燬它們:

期貨收入的 30%;

體育博彩收入的 20%;

賭場收入的 10%;

截至目前,總代幣供應的 37.87% 已被銷燬。

Swell Network

Swell 是一個流動質押提供者,運營著原生 ETH LST 「swETH」,其鎖倉價值接近 50,000 ETH(9500 萬美元)。swETH 持有者可以獲得有競爭力的質押收益,以及在明年初發布時可以轉換成原生的 $SWELL 代幣的 「Pearls」。

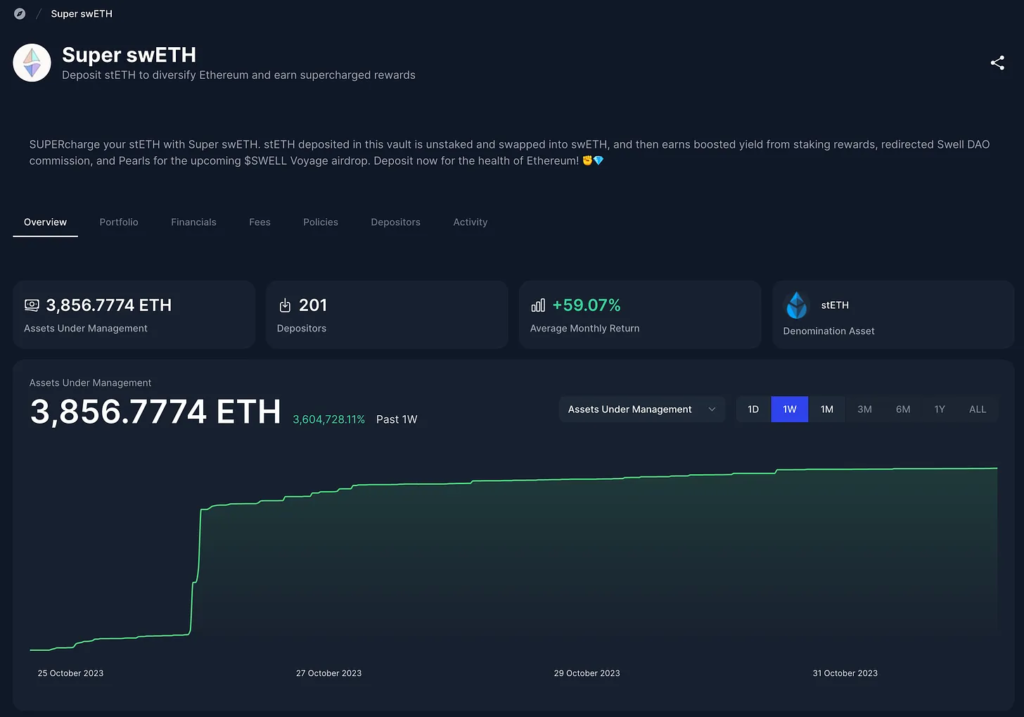

Swell 最近推出了 「Super swETH」 保險庫,允許使用者質押其從 Lido 獲得的 stETH,作為回報獲得存放在保險庫中的 swETH。其目的是在多樣化以太坊液體質押景觀的同時增加 swETH 供應,並進一步去中心化以太坊網路。保險庫將在 180 天內啟動,並在整個持續期間獲得提升的 Pearls 以及所有 DAO 收入。從圖中可以看出,目前的收益率為 59%。

dYdX v4

在 v4 更新中,dYdX 將轉向完全去中心化,該平臺將在各個方面發生根本性變化。團隊決定不再依賴 L2 roll-up 來託管其交易所,而是通過利用 Cosmos,建立了自己的獨立應用鏈。通過此次釋出,dYdX 讓社群在未來有關協議的決策方面發揮作用。

這個更新對於在平臺上進行交易的人們有許多好處。取消 Gas 費用,允許交易者只支付與交易相關的費用。此外,dYdX 鏈可以每秒處理多達 2000 筆交易(比 v3 提高了 200 倍),大大提高了交易執行效率。DYDX 代幣持有者現在可以質押他們的代幣,以獲得從費用產生的收入的一部分。

我們可以從質押中期望什麼樣的收益?

雖然我們沒有確切的數位可以依靠,但我們可以根據目前可用的資訊作出合理的猜測。

首先,我們需要確定可能的質押比例。我們可以通過平均計算類似協議(如 SNX、GMX 和 GNS)的質押比例來估算。通過這種方法,我們得到了一個估計的質押比例為 68.33%。使用這個比例,總價值約為 2.7122 億美元。接下來,我們需要考慮交易所產生的年費。根據 token terminal 目前的資料,年化費用為 7740 萬美元。根據這些值,我們可以計算出大約為 28.54% ,當然,假設所有費用都分配給質押者。

Redacted Cartel

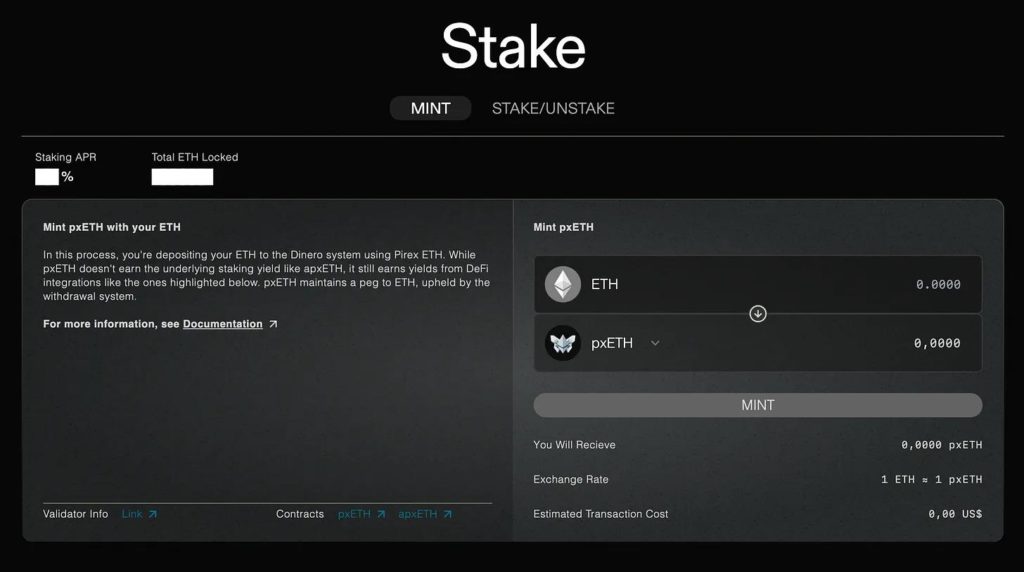

在十月初,Redacted Cartel 的成員部署了 Pirex ETH(pxETH),這是以太坊 Goerli 測試網上抵押 ETH 的流動化和代幣化表現。這標誌著 Dinero 的分階段出現邁出了第一步。Redacted Cartel 對 LSD 的看法讓使用者可以選擇只持有 pxETH,或將其存入自動複利獎勵保險庫以獲得 apxETH。Dinero 的收益將從獎勵保險庫中注入。緊隨 pxETH 之後的下一個關鍵元素將是 DINERO 穩定幣和為使用者提供的自定義 RPC。

Synthetix

非託管衍生品交易所 Synthetix 最近開始致力於克服去中心化交易所的缺點,以彌合 DEX 和 CEX 之間巨大的交易量差距,從而提高 DeFi 的採用率。

Infinex

他們的解決方案是什麼?Infinex. 通過簡化將資產橋接到更可擴充套件和高效的 L2 的繁瑣過程,引入一鍵交易,並消除在平臺上進行的每個操作都需要簽名的需求,Infinex 旨在將傳統中心化交易所的許多便利之處帶到區塊鏈,而不帶來可怕的交易對手風險(例如破產、敏感資料洩漏)。該協議將託管在 Optimism 上,釋出日期有待確定,儘管等待列表的報名現在可以在他們的網站上進行。

這種方法對於所有 DeFi 來說絕對是一個淨積極因素,因為對於試圖擴大使用者群的開發者來說,吸引很少或沒有經驗的新使用者一直是一個挑戰。

Synthetix 一直在市場上保持著大量的交易量,因為它仍然是市場的重要參與者。如果他們的 Infinex 得以實現,預期的交易量增長應該會在活動圖表上反應出來。

Arbitrum 補助獲獎者

在最近結束的 Arbitrum 基金會贈款計劃的後續步驟中,我們已經知道 GMX、Pendle 和 Frax 等家喻戶曉的名字成功通過了法定人數,分別獲得了相當大規模的贈款。他們確切收到了多少代幣,以及他們打算如何使用他們的 ARB 代幣?

GMX

最初要求 1400 萬枚代幣,後來改為 1200 萬枚,GMX 從價值上來說是最大的贈款接受者。他們獲得的資助的預期用途是通過增加採用和關注他們的 V2 協議的活動,來刺激 Arbitrum 上的鏈上活動。獲得的代幣大部分,如果不是全部,將用於建立一系列高度流動和資本效率高的永續和現貨池。

擬議的資助用途分解:

50%(600 萬 ARB)- 交易者激勵;

50%(600 萬 ARB)- 流動性激勵。

Pendle

Pendle 從 Arbitrum 基金會獲得的 200 萬代幣將用於增加收益交易量,加深已經存在的流動池的流動性,併為使用者提供代幣激勵,以促進新上市的 Pendle 市場的流動性。

擬議的資助用途分解:

55%(110 萬 ARB)- 流動性激勵;

40%(8 萬 ARB)- 交易者激勵;

5%(1 萬 ARB)- 整合激勵。

Frax

這三個專案中要求最低的代幣數量,Frax 申請了這筆資助,旨在激勵該協議廣泛的以太坊主網使用者嘗試 Arbitrum 不斷增長的 DeFi 生態系統。

擬議的資助用途分解:

100%(150 萬 ARB)- 使用者 / 流動性激勵。

Radiant 以太坊主網啟動

最初,Radiant 打算在 10 月 3 日啟動。然而,他們決定將部署延遲到 15 日,以優化 Gas 成本並改善平臺上的使用者體驗。不幸的是,這次延遲後來又來了一次跳票。截至幾小時前(11 月 1 日),以太坊主網擴充套件終於推出,集成了 wstETH、sDAI、rETH 等資產,可以進行借貸。Radiant 是另一個確認將在本月獲得大額 ARB 資助的協議。

📍相關報導📍

大玩RWA、LSD、Layer2等熱門賽道,Frax Finance離「市值前五」還有多遠?