彭博 ETF 分析師指出,最近幾週 SEC 正積極與數家申請比特幣現貨 ETF 的機構會面磋商,其中貝萊德昨日已是第三次和 SEC 開會,所有人都在觀望他們是否能說服 SEC 接受他們更新的「實物買回模型」,此一新模型將有望為無法持有比特幣的華爾街機構打開大門。

(前情提要:獨家專訪》Ballet創辦人Bobby Lee預測:SEC遲早批准比特幣現貨ETF,牛市2025年爆發)

(背景補充:比特幣現貨ETF「進入關鍵細節」!SEC正與發行商談判、2024重要審核日期一次看)

加密貨幣市場對美國證券交易委員會(SEC)明年初放行比特幣現貨 ETF 抱持樂觀預期,彭博 ETF 分析師堅信現貨 James Seyffart 和 Eric Balchunas 都堅信現貨 ETF 在 2024 年 1 月 10 日之前獲得批準的機率高達 90%。

而最近幾週 SEC 正積極與數家申請 BTC 現貨 ETF 的機構會面磋商,這可能表明 SEC 即將就是否批准此類產品做出決定。

James Seyffart 今(13)日在 X 平台表示,過去幾天有 4 個不同的發行方就其比特幣現貨 ETF 申請事宜與 SEC 會面。貝萊德(BlackRock)昨天是幾週內第三次與 SEC 開會,而灰度(Grayscale)、富蘭克林鄧普頓(Franklin Templeton)、富達(Fidelity)上週也都曾與 SEC 會過面。

他補充道,SEC 的交易與市場部門和財務部都出席了每次會議。這兩個部門將最終決定是否以及何時批准或拒絕發行方提交的 19b-4 和 S-1 表格。Eric Balchunas 則稱,

在我看來,貝萊德昨天與 SEC 的第三次會議是最引人注目的,因為每個人都在觀望他們是否能說服 SEC 在第一輪批准中允許實物買回模型。

Nothing groundbreaking to report but 4 different issuers have met with the SEC regarding their #Bitcoin ETF filings in last few days. @BlackRock met with them yesterday for the third time in as many weeks. While @Grayscale, Franklin, and @Fidelity each had meetings last week pic.twitter.com/5gwBk83m0o

— James Seyffart (@JSeyff) December 12, 2023

貝萊德為無法持有比特幣的機構打開大門

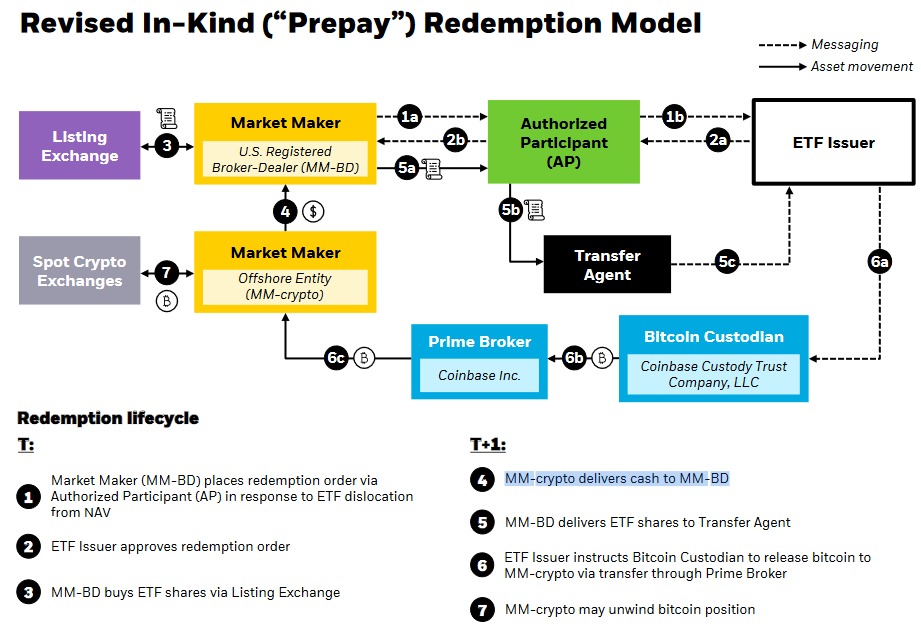

值得注意的是,SEC 公開的備忘錄顯示,貝萊德在 11 月 28 日與 SEC 的第二次會議中,修改了其比特幣現貨 ETF 的實物買回模型,這將使授權參與者(AP,Authorized Participant) 能夠用現金(而不僅僅是加密貨幣)在基金中創建新的股份。

據《Coindesk》、《Cointelegraph》報導,貝萊德更新的實體買回模型的「預付」模式將允許摩根大通或高盛等華爾街銀行巨頭充當該基金的 AP ,從而使這些受到嚴格監管的美國銀行能夠避開無法直接在資產負債表上持有比特幣或加密貨幣的限制,為這些機構打開了大門。

根據修訂後的模式,AP 將現金轉移給經紀交易商(MM-BD),MM-BD 隨後將現金轉換為比特幣,然後由 ETF 的託管提供者(貝萊德案例中的 Coinbase Custody)儲存。

貝萊德指出,更新的實體模型的好處包括降低交易成本、將風險從參與者身上轉移開,更多由加密貨幣做市商承擔,以及帶來市場操縱的卓越抵抗力,而市場操縱一直是 SEC 拒絕通過現貨 ETF 的主要理由。

延伸閱讀:貝萊德警告:比特幣可能「被列證券」,或對現貨ETF產生負面影響

華爾街銀行有望擴大現貨 ETF 的流動性

迄今為止,普遍的觀點是,AP 應該是在加密貨幣領域的大型做市商,例如 Jane Street、Jump Trading,而不是華爾街銀行。但這一結構改變意味著銀行得以參與、擴大流動性提供者的隊伍。CF Benchmarks 執行長 Sui Chung 在接受 Coindesk 採訪時指出:

如果SEC 接受這種修訂後的可用現金和實物申購和贖回的雙重模式,這意味著在交易時支持 ETF 的流動性將會增加,因為顯然,作為該過程的一部分,您將擁有更多潛在的 AP。

📍相關報導📍

貝萊德比特幣現貨ETF已獲10萬鎂「種子基金」!彭博分析師:意義重大