大部分 RWA 產品,包括美國國債相關產品,只能針對合格投資人或是機構投資人的原因在於,面向零售投資者進行合規的發行會有高昂的成本。本文源自 Ryan Chen (DigiFT) 和 Henrique Centieiro (HashKey Capital) 所著文章,由 PANews 整理及撰稿。

(前情提要:鏈上國債發展現狀如何?盤點 MakerDAO, Matrixdock, Ondo…)

(背景補充:RWA真實世界資產上鏈怎麼玩?美國國債的5個實驗)

除了少數專案通過符合當地特定法律、發行特殊的招股書和特定證券註冊實現在一定限制下面向零售投資者的 RWA 發行方案以外(方案具體見 RWA 創新模組),目前市場上大部分的 RWA 都只能面向合格投資者。根據不同地區的規定,要求投資者能夠有一定數量的金融資產證明才能被認為是合格投資者,如新加坡要求有 100 萬新幣(約 73 萬美元)的個人金融資產。

困境:為何只能面向合格投資人?

大部分 RWA 產品,包括美國國債相關產品,只能面向合格投資人或是機構投資人的原因在於,面向零售投資者進行合規的發行會有高昂的成本。

這些成本來源於底層資產和最終發行的代幣之間關聯性的缺失。

相關證券法律對於將證券發行給零售投資者有嚴格的要求,包括準備和註冊招股書。此外,大部分司法管轄區的法律規定,股票和債券等資產的所有權需要以特定方式記錄(例如,在發行人維護的登記冊中)。當前權威機構暫時不接受以代幣和區塊鏈直接作為所有權登記的工具,這意味著代幣的所有權在這些法律法規下不能直接代表底層資產的所有權。

採用資產支援模型發行的 RWA,如以美國國債為底層資產的 RWA 代幣,在底層資產和預期的 RWA 代幣之間需要有一個 「橋樑」。該 RWA 代幣是一個新的證券,這個 「橋樑」 可以通過將 RWA 代幣視為自己的獨立證券來建立,但這也意味著 RWA 代幣需要獨立遵守所有相關的證券法,即發行人需要額外準備和註冊以該 RWA 代幣作為證券的招股說明書等。

想要理解這些,我們可以看一下傳統的、面向零售使用者發行證券的模式。不論是發行股票還是債券, 都需要經過:

- 公司內部準備階段,決定公司證券的各項特性,選擇並聘請投資銀行(承銷商)和其他金融專業人士,如律師和會計師,以協助 IPO 過程。

- 選擇承銷商。承銷商將協助公司準備和執行債券發行。

- 盡職調查、審計和評級(對於債券),審查內部控制和治理結構確保合規性;對於債券,評級會影響到債券的信用品質。

- 招股說明書,若是面向零售投資者,招股說明書必須得到監管機構的批准,確保投資者獲得足夠的資訊。

- 定價,與承銷商一起確定估值和發行價格等條件。

- 市場行銷,進行路演、與潛在投資者互動、解釋公司的業務情況等。

- 發行和上市,需要符合交易所的上市要求和標準。

- 交易後管理,如財務資訊披露、公告等。

可以看到,若希望證券型資產能夠銷售給零售投資人,需要經歷紛繁複雜的流程,在這些流程中,有兩部分原因導致 RWA 難以直接面向零售投資人:

1. 成本過高,收益不足。一整套流程下來,面向零售投資者的證券發行會帶來數百萬美金的成本,並且需要監管的批覆;整體加密市場體量相對傳統市場偏小,無法滿足大規模的融資需求,如此合規發行成本過高,收益不足。

2. 基礎設施不夠完善。代幣沒有合規的證券交易所提供交易服務,證券登記機構暫時不支援代幣作為所有權的登記等等。

若不希望帶來如此高昂的成本和交易摩擦,發行方就只能將產品發行給合格投資者和機構投資者。 當前 Crypto 市場主流的 RWA 資產,都是由初創公司設立的 SPV 作為發行方,若以傳統資本市場 證券,如美國國債作為底層資產,採用資產支援模型進行發行,投資者購買這些發行的債券,本質 上購買的不是國債,而是該 SPV 由國債作為底層資產發行的公司債,實際有非常高的對手方風險, 讓原本評級為 AA+ 的美國國債,通過該結構後變成了 BBB 投資級別的公司債券。其他直接發行的公司債券,也基本由一些較小的公司進行發行,並沒有經歷完整的、面向零售投資者的發行流程,節約成本,導致的結果也是隻能面向合格投資人。

RWA 業務創新模式:將 RWA 與 DeFi 結合

由於大部分證券類 RWA 資產都僅能面向合格投資人,因此市場空間非常受限。諸多 RWA 協議從法律、業務等方面探索創新型的業務模式,來將 RWA 引入 DeFi 之中,實現讓使用者以無需許可的方式獲取美國國債的收益,或構建成類似鏈上餘額寶的基礎設施。

借貸模式:Ondo OUSG – Flux Finance Ondo Finance

為其美國國債代幣 OUSG 設計了一個借貸協議 Flux Finance。Flux Finance 複製了借貸協議 Compound V2 的程式碼,並進行了一系列的修改,能夠支援具有白名單限制的資產作為抵押物,並修改了其利率曲線和抵押率來適應 OUSG 的特性。

目前 Flux Finance 上的唯一抵押物為 OUSG,抵押率為 92%。

借貸協議的另一端是無需許可的,任何 DeFi 使用者都能參與。使用者可以將穩定幣存入 Flux Finance 的借貸池中,獲取借貸利率的收益。目前 Flux Finance 支援四種穩定幣:Frax,USDC,USDT 和 Dai,使用率上限為 90%。

OUSG 持有人抵押 OUSG 從 Flux Finance 中借出穩定幣,獲取流動性。Flux Finance 將借款利率控制在低於 OUSG 收益的範圍,通過借貸的模式將持有 OUSG 的收益通過無需許可的方式傳遞給 USDC 的持有者,同時資金池保持 10% 的流動效能夠隨時供使用者提取。

代幣包裝和借貸模式:MatrixDock – TProtocol

近日,T Protocol 釋出和 MatrixDock 的合作,將在 T Protocol V2 的借貸協議中為 MatrixDock 提供借貸池,並幫助 MatrixDock 將其美國國債代幣 STBT 收益傳導到 DeFi 應用中。

TProtocol v1

此前 TProtocol V1 中,通過對 MatrixDock STBT 的二次包裝實現無需許可地銷售其美國國債代幣;TProtocol 將購買的 STBT 作為抵押對應發行對應代幣 wTBT,跟隨持有的 STBT 的數量變化,但沒有白名單的限制,從而更好地和各類 DeFi 應用整合,也能通過跨鏈橋到不同的區塊鏈上進行互動。其對應的代幣 wTBT 目前還有 3.7M 的流通量。

TProtocol v2

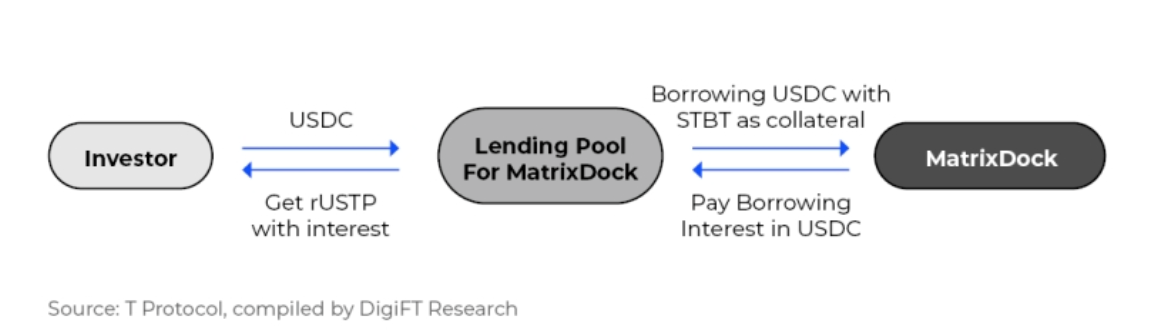

2023 年 9 月,TProtocol 和 MatrixDock 達成合作,為 MatrixDock 的 STBT 提供借貸池。MatrixDock STBT 是一個動態調整(rebasing)模式的代幣,單個 STBT 錨定 1 美元;STBT 的底層資產為一攬子短期美債和貨幣市場基金,為持有者提供收益,其收益以動態調整(rebasing) 模式體現,每日根據底層資產價格更新代幣數量。

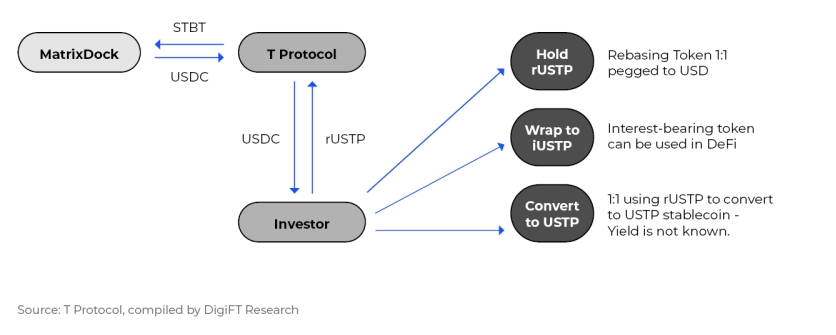

TProtocol 未來會為相關合作的機構開啟借貸池,目前僅支援 MatrixDock STBT。使用者將 USDC 放 入該借貸池中,獲得對應數量的 rUSTP 代幣。MatrixDock STBT 的持有人可以將以 STBT 作為抵押物,以 99% 的借貸率(LTV)借出 USDC。

借貸池提供給 USDC 使用者的收益率是浮動的,並且不會超過 STBT 本身的利率。協議設計會盡可能 將多的利率傳導給 USDC 使用者。使用者存入 USDC 對應數量獲得的 rUSTP 代幣為 rebasing 模式的代幣,每個 rUSTP 錨定 1 美元。利率通過每日數量增加體現;理論上,根據借貸利率的設計,rUSTP 的收益率會跟隨 STBT 提供的收益率。

MatrixDock 目前在借貸池中保留一定數量的 USDC,若使用者需要贖回他們的 USDC,會優先通過這些 USDC 贖回,超過的部分,若數量較少,通過 STBT 的在 Curve 上的直接出售。若贖回體量較大,會通過 STBT 在 MatrixDock 的贖回實現,按照現在的設計需要 T+3 才能夠贖回。

rUSTP 可以轉換為不包含收益的穩定幣 USTP。剩餘的利率收益並沒有表明會走向哪裡(可能是 TProtocol 本身)。使用者也可以根據內部兌換率兌換為 iUSTP,是一個收益累積的代幣,代幣本身數量不會變化,價值隨時間積累,可以更好和各類 DeFi 協議整合。

整體流程如下:

TProtocol V2 採用借貸的形式,來避免直接引入證券化代幣可能會出現的合規問題,其構成類似 Ondo Finance 和 Flux Finance。根據 TProtocol 文件顯示,使用者未來能將 USDC 存到由不同機構 管理的資金池中,獲得來自 RWA 資產的收益,背後是一個由 RWA 代幣支援的穩定幣的計劃。

基於 RWA 的穩定幣:MatrixDock – USDV

穩定幣專案 USDV (Verified USD)以 STBT 作為底層資產,發行基於 RWA 的穩定幣 USDV。基 於 RWA 的穩定幣相比 Circle、Tether 等中心化穩定幣發行方,底層資產為鏈上資產更具有透明度, 從而為穩定幣帶來更穩固的信用基礎。

一般穩定幣發行方獲得美元、鑄造對應數量的穩定幣後,將美元用於購買美國國債或是高評級的銀行債券等,作為自己的收益來源之一;部分穩定幣發行方如 Circle 會將一定比例的收益分配給生態合作伙伴。USDV 採用類似的思路,將底層資產的收益直接通過智慧合約直接分享給生態參與者,來推動穩定幣生態,如鑄造者、做市商、流動性提供者的發展。

STBT 的持有者經過 KYC 認證可以成為 USDV 的鑄造者,將 STBT 存入合約中鑄造新的 USDV。USDV 通過特殊的染色設計,類似比特幣的 UTXO 機制,能夠在鏈上識別這部分穩定幣的鑄造者。對應數量底層資產 STBT 動態調整產生的收益會留存在合約中,其中將收益的 50% 分配給這些穩定 幣對應的鑄造者,另外 50% 分配給市場運營者和流動性提供者,這些 USDV 的市場參與方可以獲取收益,或以這些收益為基礎進一步激勵生態的發展。

不記名票據:Backed Finance

不記名票據設計(Bearer instrument) 上述的幾種方案是通過包裝、借貸將收益通過另一個關聯方將收益通過無需許可的方式傳遞到 DeFi 協議,保留原有主體在合規上的要求,Backed Finance 和後續 Ondo Finance USDY 的模式更多 是在法律法規層面上的突破。

在瞭解 Backed Finance 的實現方式之前,我們先理解記名票據和不記名票據:

– 記名票據(registered instruments):一般市場上流通的票據,特別是證券類資產,均為記名票據,發行方或是發行方授權的登記機構對每一筆交易和轉移都需要登記票據的持有人。

– 不記名票據(bearer instruments):只有在需要的時候,比如申購 / 贖回 / 交易的時候,發行方或是登記機構才需要了解票據持有人的身份,在流通過程中不需要即時記錄票據的持有人情況。

Backed Finance 發行的是 「追蹤證書」(」tracker certificates「),是一種衍生品,來追蹤底層真實世界資產的價格。每一個代幣代表一個 「追蹤證書」,代幣持有人對於底層資產的價值在合約上有相關權利。

Backed Finance 在列支敦斯登的金融市場管理機構註冊了該 「追蹤證書」 的 「基礎招股說明書」。由於 Backed Finance 為註冊在瑞士的公司,在瑞士的法律下,Backed Finance 只能向合格投資者推廣。「授權參與者」,即被授權銷售證券的持牌銀行、證券公司和非瑞士監管金融機構,可以從 Backed Finance 申購之後,向零售客戶銷售 Backed Finance 的產品。在 Backed Finance 平臺上, 其代幣的申購僅能面向有資質的專業投資人,但從其他地方購買到 Backed Finance 相關產品的零售投資者,在 Backed Finance 經過 KYC 之後也能進行贖回。

在招股說明書中,Backed Finance 發行的代幣設計為不記名票據(bearer instruments ),在代幣合約設計上,僅有黑名單機制,因此在發行之後,可以無需許可進行轉帳,或直接與各類 DeFi 協議互動。僅在和 Backed Finance 進行申購和贖回的過程需要身份認證。

從申購贖回情況來看,Backed Finance 短期國債 ETF 代幣 bIB01 申購地址僅有 0x43 和 0x5f 兩 個,沒有贖回。申購後都通過代幣轉移提供給其他投資者,因此上述兩個地址可能是授權的經銷商, 將 Backed 的代幣轉移給 DeFi 協議或使用者。通過經銷商出售的代幣可能僅需滿足 KYC,從而繞開終端使用者可能會遇到的合格投資人、機構投資人的限制。

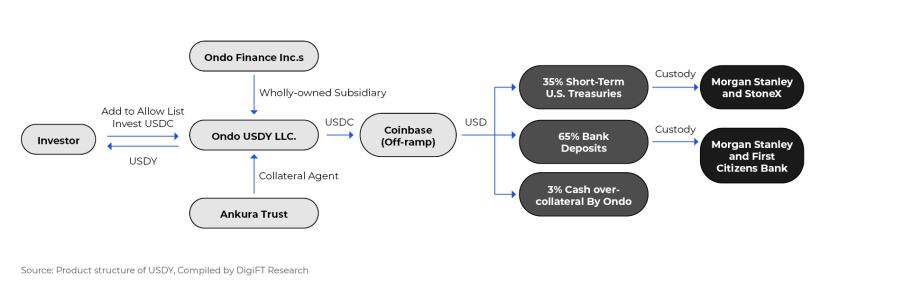

生息穩定幣:Ondo USDY – Mantle Ondo Finance

新上線的 USDY 登陸 Layer 2 網路 Mantle,來作為 Mantle 網路的生息穩定幣。Mantle 網路的使用者將能夠直接在 DEX 中購買 USDY。Backed Finance 通過歐洲的特殊法律實現將 RWA 嵌入 DeFi,Ondo Finance 選擇了另一種途徑。

USDY 是由 Ondo Finance Inc. 的全資子公司 Ondo USDY LLC. 發行,是一個破產隔離的 SPV。USDY 以短期美國國債和銀行活期存款作為底層資產的代幣,通過美國 Reg S 註冊,可以在存在一 定限制的情況下,銷售給非美國的零售使用者。目前對 USDY 的限制為出售後存在 40 到 50 天的禁 售期,體現為使用者在申購後等待禁售期結束之後才能獲得鏈上代幣,並在一年之內不能出售給美國 投資者。

在以太坊上發行的 USDY 代幣合約中有白名單和黑名單的設計,不同於其他 RWA 代幣設計, USDY 的白名單設計特殊,任何人都能夠通過呼叫合約將自己的地址新增在白名單中,使用者體驗為一筆類似授權的交易。在 USDY 的官網上直接提供傳送該交易的功能,在檢測 IP 地址後,使用者可以 在無需 KYC 的情況下,同意條款後直接將自己的地址加入白名單。另外,在 USDY 代幣合約中,關聯了一個存於 IPFS 上的法律檔案,可能意味著使用者在新增自己地址加入白名單的同時,同意該法律 條款。

目前 USDY 為收益累計的代幣,隨著時間推移積累收益。隨後 Ondo Finance 在 Mantle 上釋出 USDY 和 mUSD,移除了白名單,僅保留黑名單功能。mUSD 為動態調整(rebase)形式,單價錨定美元的穩定幣,根據收益週期性調整餘額。mUSD 可以直接和 USDY 按照當前比例在 Ondo Finance 平臺進行兌換。

上述五種模式通過技術、商業、法律等不同角度解決 RWA 資產在合規層面要求合格投資者問題, 將 RWA 資產引入 DeFi 從而面向更廣闊的大眾。對 RWA 專案方而言,能夠提升自己平臺的銷售 量;對 DeFi 而言,增加了更多的資產品類,能夠有穩定的基礎收益,通過資產的組合實現更多元化的金融產品。

存在的挑戰

但不論採用何種模式,均存在諸多挑戰:

1. AML 限制。DeFi 協議無法阻礙不合規的資產,如來自風險地址的穩定幣,進入自己的協議;而 RWA 協議需要將穩定幣兌換為法幣去購買真實世界資產,通常會對資金來源進行審查, 有嚴格的 KYC 和 AML 要求。此類錯配會影響部分 DeFi 協議去加強資金來源的稽核。若更多 RWA 進入 DeFi 領域,DeFi 資金來源的合規性也會加強。

2. 時間錯配。傳統金融資產的市場一週僅開放五個工作日,每天僅開放數個小時,節假日還會休息。資產的交易需要通過銀行、券商等體系,往往需要 T+1 甚至更久的結算時長。而 DeFi 協議 24 小時運轉。若出現流動性需求,如假期時間出現行情波動,DeFi 協議需要對資產進行清算,RWA 資產會需要較長的處理流程和時間。配置 RWA 資產的協議需要對流動性 進行充分的考量。

3. 銷售限制。上述諸多 RWA 專案,會要求投資人不屬於某些國家和地區的居民,可能的原因 包括稅務(如美國居民稅務體系非常複雜),AML(部分地區受制裁),或某些國家和地區複雜的金融體系。通過 DeFi 協議極有可能將資產出售給不該出售的地區或國家的居民,由於 RWA 資產大多數被定義為證券,會受到嚴格的法律限制,從而導致該 RWA 專案受到該地區或者國家法律的制裁。

4. 資產確權。DeFi 協議以什麼樣的主體來完成 RWA 協議的 KYC,獲得資產之後通過什麼樣的形式保管,以及通過使用者存入的穩定幣購買的 RWA 資產在法律層面的歸屬,是難以確認的。一般來說,DeFi 協議以基金會或設立 SPV 為主體進行開戶,將使用者存入協議的資產通過該主體到 RWA 專案購買相關資產。鏈下的法律上看,該 RWA 資產的歸屬權為基金會或該 SPV,最終受益人為基金會或 SPV 背後的股東,而非 DeFi 協議的使用者。但 DeFi 使用者一般為 匿名,或採用 DAO 形式,對於 DeFi 協議僅有由程式碼實現的索取權,而沒有法律上的索取權。使用者資產權益如何保障還是一個難題。