相較於傳統的中心化交易所,去中心化交易所展現了更高的透明度和公平性,同時也確保了用戶資產的安全。本文將探討去中心化永續交易所的現狀、趨勢以及投資價值。本文源自 Shaunda 所著文章,由 BitPush 編譯、整理及撰稿。

(前情提要: 用戶增長、交易量雙雙停滯,永續合約DEX賽道何去何從?)

(背景補充: 永續合約、期權和波動率交易產品,加密衍生品的市場天花板在哪?)

本文探討了去中心化永續協議的投資價值。在加密貨幣市場中,期貨交易通常比現貨交易更受歡迎,交易量也更大。但是現在,情況發生了變化 —— 鏈上現貨交易量已經超越了期貨交易量。

這一變化主要歸因於區塊鏈技術,特別是 L1 層級在執行層面上的吞吐量限制問題逐步得到解決。過去,這些限制使得鏈上的訂單交易不太容易實現。但得益於 L1 擴展套件的最新進展,我們現在能夠構建更為靈活且高效的去中心化永續協議。

這些新興協議為加密貨幣交易提供了更加便捷和安全的平臺。相較於傳統的中心化交易所,去中心化交易所展現了更高的透明度和公平性,同時確保了使用者資產的安全。

本文還詳細介紹了若干領先的去中心化永續交易所,例如 Hyperliquid、IntentX 和 Vertex 等。這些交易所各自採用了獨特的技術架構,旨在提供更加優質的交易體驗和服務。通過對這些交易所的深入分析,我們可以更好地瞭解去中心化永續協議的實際應用和發展趨勢。

展望未來,去中心化永續協議將繼續迎來創新與發展。通過實施激勵計劃、採用長尾資產策略以及提升使用者體驗,這些協議有望進一步拓展市場份額並滿足不斷變化的使用者需求。本文的結論為投資者和市場參與者提供了有價值的見解,有助於他們更好地把握去中心化永續協議的未來走向。

永續期貨

永續期貨是一種衍生合約,允許交易者在不設到期日的情況下對未來資產價格進行投機交易。這些合約是 Delta-One 產品,即對於標的資產的每一次變動,衍生品的價格也會有相同的變動。

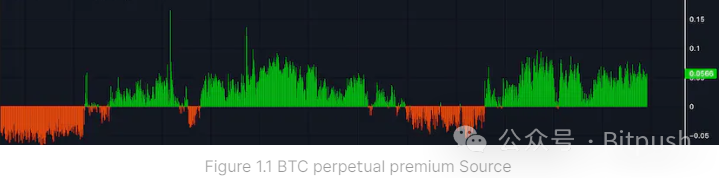

儘管 BTC-USD 永續交易理應始終跟隨 BTC 價格,但實際上多頭和空頭需求間存在微小的不平衡,形成了永續溢價。高溢價顯示多頭交易者佔主導,推動永續價格高於現貨價;負溢價則表明空頂級位較多,市場呈現不平衡狀態。

為了平衡合約價格與現貨價格,交易所引入了浮動的資金費率,每 8 小時根據永續溢價調整。當合約溢價時,多頭向空頭支付費用;折價時,空頭則向多頭支付。資金費率不僅是交易成本,也是市場情緒的風向標:多頭資金費率高漲顯示市場看漲情緒濃厚,而市場低迷時資金費率可能轉為負。因此,交易者因市場狀況可能需支付或獲得資金費。

永續期貨採用現金結算方式,開設槓桿永續部位需現金抵押品。交易者可用獨立保證金或交叉保證金作為抵押。獨立保證金是交易者為槓桿部位提供的一定數量資本,而交叉保證金則是將整個帳戶作為所有部位的抵押。

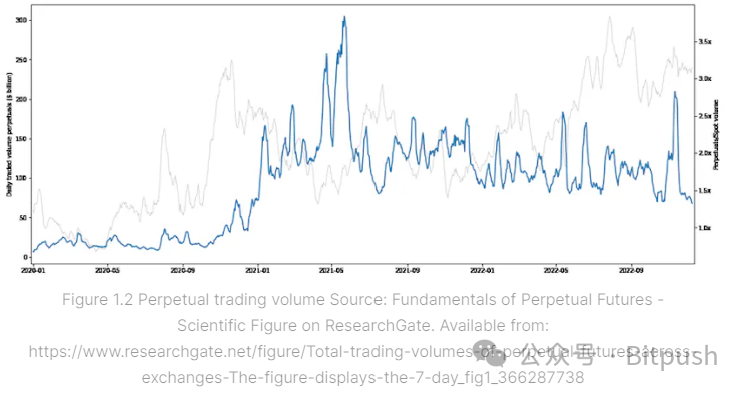

槓桿交易在加密貨幣領域極為流行,2022 年平均交易量已達現貨的 2-3.5 倍。

交易者利用抵押品開設期貨合約,只要維持最低保證金並支付資金費率,即可長期持有。若倉位損失超出抵押品,將觸發清算,自動平倉。

例如,交易者用 1000 美元抵押品借入 10,000 美元的 BTC-USD 幣本位保證金倉位,即 10 倍槓桿。他需按 10,000 美元的名義倉位支付資金費率。

結果 A:BTC 價格上漲 10% – 交易者的倉位價值 11,000 美元,導致其抵押品產生 100% 的盈虧。

結果 B:BTC 價格下跌 10% – 交易者的倉位價值 9000 美元,導致清算和 – 100% 的盈虧。

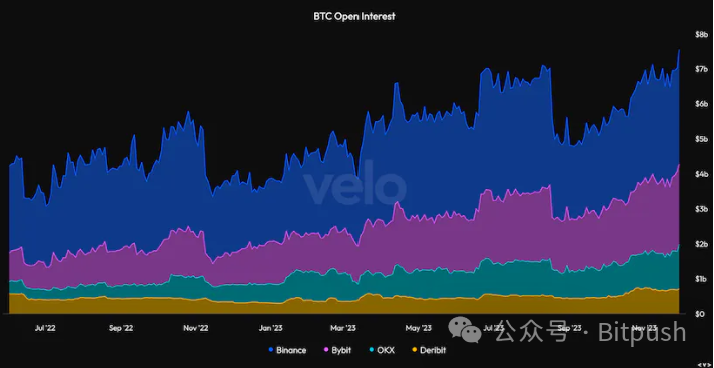

Open interest(持倉量)指的是尚未平倉的衍生合約總數,如期權或期貨,它表示目前市場上槓杆規模的大小。在 2021 年,比特幣(BTC)的總持倉量達到了 200 億美元的峰值;這意味著有 200 億美元的資產被借入用於槓桿比特幣部位。

持倉量是衡量市場參與者對某一特定資產興趣的重要指標,尤其是在衍生品市場中。高的持倉量通常意味著有更多的交易者參與市場,並且他們願意承擔風險來追求更高的收益。然而,持倉量也可以被視為市場潛在波動的指標,因為高持倉量可能意味著未來將有更多的合約需要平倉,這可能導致價格波動。

中心化交易所

傳統上,衍生合約的交易主要在中心化交易所進行,這些交易所作為買賣雙方的中介,為各類代幣提供流動性,並代表使用者執行交易。由於其使用者友好的介面以及提供的便利功能,如法定貨幣與加密貨幣之間的便捷交易,這些交易所深受使用者歡迎。

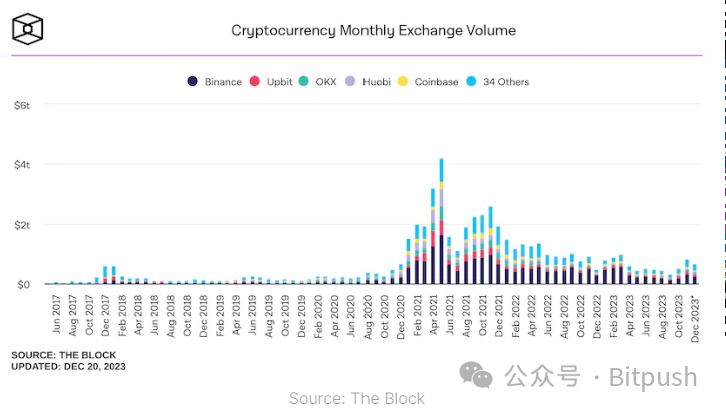

這一領域的主要參與者包括 Binance、Coinbase、Upbit、OKX 和 Kraken。2023 年,它們的月交易量平均超過 5000 億美元。

與去中心化交易所和錢包相比,使用者更喜歡中心化交易所,主要原因有以下幾點:

1. 使用者體驗和使用者介面:Binance 和其他中心化交易所擁有簡單易用的介面,提供教程、使用者支援和直觀的交易設計。

2. 法定貨幣與加密貨幣交易:中心化交易所支援借記卡和銀行轉帳等方式,便捷地實現法定貨幣與加密貨幣的交易,是投資者買賣加密貨幣的首選平臺。

3. 槓桿交易:提供高達 100 倍的槓桿和 400 多種加密貨幣交易對。

然而,中心化帳戶存在以下缺點:

1. 「不是你的金鑰,就不是你的加密貨幣」:在 FTX 破產之後,交易者們開始意識到將資金存放在交易所的相關風險。交易所持有的資金通常被用來賺取額外收益,同時將使用者資金置於風險之中。

2. 嚴格的 KYC 法規:由於嚴格的監管,中心化交易所必須遵守國際和國內法律。這意味著對所有客戶進行嚴格的 KYC(瞭解你的客戶)驗證。中心化交易所面臨的監管越來越嚴格,導致 Binance 在 2023 年退出了德國、荷蘭、英國和印度市場。

去中心化現貨交易所(Uniswap)

2020 年,加密貨幣領域實現重大突破,以太坊上推出的去中心化交易所讓使用者可信任地交換 ERC20 代幣。該交易所運用流動性池技術,使用者將兩種 ERC20 代幣配對,池內代幣保持等值。價格由自動化做市商確定,從而消除了對中心化做市商的依賴。

訂單簿模型(中心化交易所)

由一箇中心化資料庫組成,不同的買家和賣家在這裡提交他們的交易。這些訂單的限價構成了訂單簿兩側的買單(買家)和賣單(賣家)。訂單簿交易所要求使用者下單並等待成交。做市商通常是機構基金。

自動化做市商(去中心化交易所)

自動化做市商(AMM)的運作方式與訂單簿不同,它們不依賴於第三方的買賣請求。相反,它們通過流動性池和演算法,根據代幣供應比例變化來設定價格。流動性提供者向池內注入代幣,創造流動性,並按貢獻獲得交易費用獎勵。

Uniswap 的流動性池使用恆定乘積公式來確定資產價格。恆定乘積函式確保交易不會改變一對代幣的儲備餘額的乘積。這種機制為去中心化交易所提供了高效、透明和無需信任的價格發現機制。

適用的公式是 x*y = k,x 代表流動性池中代幣 A 的數量,y 代表流動性池中代幣 B 的數量,k 是一個常數。

當從資金池中提取一種代幣時,另一種代幣的價格會漸進式上升,這實現了自動化做市商,確保無論對手方是否存在,都能保持恆定的流動性。

交易費將直接支付給流動性提供者,同時他們還能受益於去中心化交易所的激勵計劃,該計劃向流動性礦工發放原生代幣。費用的分配按照流動性提供者在總 LP 份額中的比例進行。

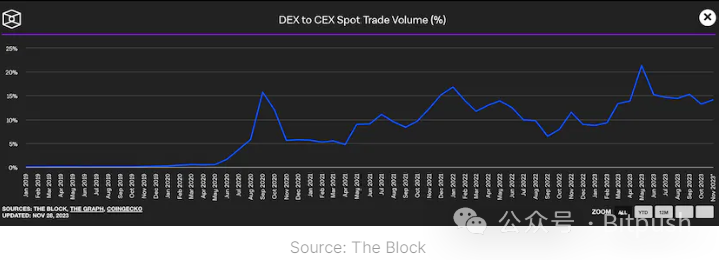

這引發了著名的 DeFi 之夏熱潮;在此期間,所有與 EVM 相容的鏈上的總鎖定價值從 2020 年 1 月的 5.9 億美元增加到 2022 年 1 月的 1500 億美元。在高峰期,去中心化交易所的現貨交易量佔所有加密貨幣現貨交易量的 20%,而該領域領導者 Uniswap 的市值達到了 210 億美元。

然而,DeFi 有一個問題。以太坊的 Gas 費對使用者來說太高了。對於普通的 Uniswap 交易,使用者需要支付 30 美元以上的 Gas 費。交易過程大致如下:

- 通過中心化交易所(如 Binance、Coinbase)將加密貨幣轉入 Metamask;

- 授予 Uniswap 使用 ETH(基礎代幣)的許可權 → 將基礎代幣兌換成貨幣 → 授予 Uniswap 使用貨幣的許可權→ 兌換回 ETH;

這些步驟中的每一步都需要額外的 Gas 費。使用者也只能在以太坊上購買 ERC20 代幣。如果使用者想購買 BTC,他 / 她需要購買 WBTC(BTC 的包裝版本),這增加了額外的風險。

支付給 LP 的兌換費是 30 個基點。新的 v3 更新建立了從 5 個基點到 100 個基點的流動性層級。此外,Uniswap 還增加了 15 個基點的前端費用。

當時,去中心化交易所的問題可以總結為以下幾點:

1. 流動性分散:每個交易所都有獨特的流動性對,導致同一區塊鏈上的流動性被分割。此外,流動性在不同區塊鏈(如 ETH、ARB、AVAX)之間也呈現碎片化。然而,目前只有 ERC20 代幣能加入流動性池,這在一定程度上限制了其靈活性。

2. 高昂的費用:高昂的互換費、高昂的以太坊 Gas 費以及需要多次授權。

3. 高滑點:由於分散導致的低流動性和低市值流動性池中的無常損失。

儘管如此,DeFi 在加密領域仍是一項從 0 到 1 的創新,它實現了無需信任的資產互換。

去中心化永續交易所(GMX、DYDX)

去中心化金融的初期工具主要限於現貨交易所,這是由於以太坊的高費用和有限的交易速度(TPS 為每秒 15 筆交易)使得訂單簿交易所難以實施。

然而,隨著第二層網路的推出和第一層替代性基礎設施的完善,這一局面已經得到了改觀。

GMX(基於 GLP 的永續合約)

2021 年,GMX 對 Uniswap 現貨交易所模型進行了創新。與傳統現貨交易所不同,GMX 使用者不直接買賣代幣。他們存入抵押品並持有多頭或空頭級位。空頭級位的利潤以 USDC 支付,而多頭級位的利潤則以該交易對的另一種代幣支付。

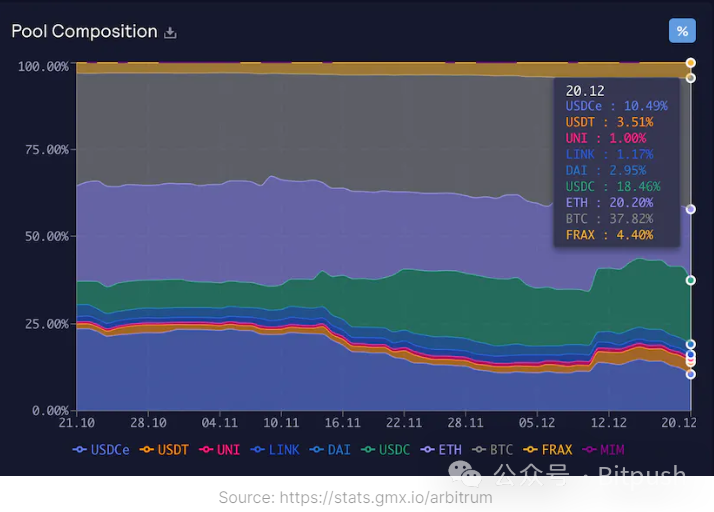

GMX 與 GLP 池合作。流動性提供者通過鎖定池中的任何指數資產為 GLP 池提供流動性。作為回報,協議鑄造代表流動性提供者權益的 GLP 代幣。

然後,協議自動質押新鑄造的 GLP 代幣。交易者將 GLP 池作為交易對手方。他們支付 USDC 抵押品以借用 GLP 池資產並獲得其上漲收益。

例如,交易者支付 10,000 美元作為保證金,以 10 倍槓桿從 GLP 池中借入價值 100,000 美元的 BTC。若比特幣價格上漲一倍,他便能賺取到原本應屬於 GLP 池的上漲收益(即賺取 10 萬美元,同時用價值 10 萬美元的 BTC 償還貸款)。然而,若交易失敗,他將失去抵押品並需歸還所藉資產。值得一提的是,GLP 池在過去幾年中的平均年回報率達到了 20%。

涉及到的費用如下:

1. 部位費:10 個基點的借款和平倉費。

2. 借貸費:這是基於利用率和選擇盈利的標的資產計算的動態費用。計算公式為:(借用資產)/(池中總資產)*0.01。

3. 互換:互換費用並非固定,而是基於互換操作是否優化了 GMX 流動性提供者代幣(GLP)池中的資產權重分配來計算。如果互換使得資產權重更接近或偏離了目標配置,互換費用將相應調整。

優 / 缺點如下:

GMX 通過引入 GLP 模型,實現了鏈上槓杆的全新運用方式。由於交易者能夠接入龐大的 GLP 流動性,GLP 池支援高達 50 倍的高槓杆交易。

然而,這一機制也存在明顯侷限:僅 GLP 池內的資產可進行交易,這大大限制了 GMX 的交易市場數量。目前,GMX 僅提供包括 BTC、ETH、SOL、ARB、LINK、XRP、DOGE、UNI 和 LTC 在內的 9 個永續市場。

DYDX (基於訂單簿的永續合約)

DYDX 採用了獨特的鏈上鏈下訂單簿模型來解決延遲和費用問題。在此模型中,訂單簿並非直接儲存在區塊鏈上,而是由驗證者託管在其記憶體中,從而實現鏈下操作。

當用戶提交訂單時,包括價格、交易量、到期日和訂單型別(買入或賣出)等詳細資訊會被記錄在鏈下訂單簿中。一旦有匹配的訂單出現,智慧合約會驗證交易資金的可用性,並在確認無誤後執行交易。

值得注意的是,雖然交易活動主要在鏈外進行,但最終的交易結算仍然是在區塊鏈上完成的。這種鏈下訂單簿模型不僅顯著降低了 Gas 費用,還大大提高了交易速度。

為了激勵市場做市商,dYdX 制定了一項流動性提供者獎勵計劃。該計劃通過綜合評估做市商的交易量、雙邊深度以及與中間市場價格的價差,來確定其對平臺流動性的貢獻,並據此給予相應的獎勵。這些獎勵以 $ethDYDX 代幣的形式發放,旨在鼓勵更多的做市商為平臺提供流動性,從而促進市場的穩定與發展。

最近,dYdX 從以太坊二層網路遷移至其獨立的區塊鏈,即 dYdX 鏈。這次遷移是 dYdXv4 升級的一部分,旨在通過提高吞吐量來更好地支援平臺的訂單簿功能。dYdX 鏈採用 Cosmos SDK 和 Tendermint 權益證明共識協議構建,每秒能夠處理多達 2000 筆交易。遷移至獨立鏈帶來了多方面的影響:

1. 完全去中心化:dYdX 鏈是一個完全獨立、開源的區塊鏈軟體,這意味著它不依賴於任何外部區塊鏈或系統。

2. 社群控制:v4 升級使交易所實現了完全去中心化和社群自治。對技術棧的更改通過 dYdX 基金會的社群治理投票進行決策。

3. 費用共享:在早期作為二層網路時,dYdX 並未與使用者分享其收取的做市商與交易者之間的費用。但隨著 dYdX 遷移至其獨立的區塊鏈,一項新的機制得以實施 —— 交易費用現在將與在 dYdX 鏈上進行質押的使用者們共同分享。

當前去中心化永續合約領域概況

自 2021 年以來,以太坊在 L2 和 Layer 1 平臺上的擴展套件性得到了顯著增強,這極大地推動了衍生品基礎設施的發展。在這一領域,不僅交易量屢創新高,而且參與者的數量也實現了快速增長。截至 12 月,鏈上衍生品交易量已達到驚人的 1140 億美元,相比 11 月的 840 億美元有了顯著提升。

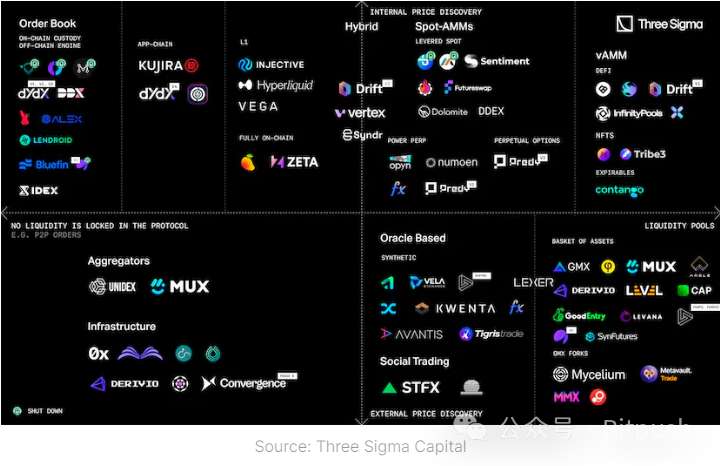

當前的去中心化衍生品交易所主要可根據其架構設計來區分:

1. 基於預言機的合成資產與資產組合:基於預言機的協議使用流動性池作為交易的對手方。在合成流動性中,單一資產是所有交易市場的基礎。通過使用預言機,流動性提供者(LPs)可以成為這些市場的對手方。在資產組合模型中,則使用多種資產作為對手方。

2. 虛擬自動化做市商(vAMMs):vAMMs(虛擬自動做市商)通過提供解耦的市場結構,推動了獨立於基礎現貨價格的價格發現機制。這種機制可能會導致期貨價格與資產現貨價格之間出現差異,進而為套利交易者創造機會。然而,需要注意的是,由於深度流動性的不足,投資者在開倉或平倉時可能會遭遇意外或不利的價格波動。

3. 現貨 AMMs:現貨 AMMs(自動做市商)可以整合到其他現貨 AMMs 或 DEX(去中心化交易所)聚合器中,使得交易能夠在 Uniswap、Curve 等平臺上進行。價格發現機制與整合場所的數量以及這些場所內的流動性密切相關。對於現貨 AMMs 而言,預言機的主要作用是確保為買家和賣家執行最優價格,即通過從各個交易所收集價格資訊,選擇最有利於交易者的價格進行成交。

4. 訂單簿:訂單簿機制推動了點對點交易的發展,其中買家的出價與賣家的要價相互博弈,共同構建了一個用於價格發現和交易執行的市場環境。在這種協議下,交易者可以自由選擇任何價格進行交易,從而在此類設定中完全消除了對預言機的依賴。

5. 混合模式:AMM + 訂單簿:混合模式結合了訂單簿和 AMMs 以確保持續流動性。例如,Drift v2 使用了三種不同的流動性機制:即時(JIT)荷蘭式拍賣、限價訂單簿和恆定產品 AMM。Vertex 使用價格 / 時間優先演算法,因此無論是由 AMM 還是做市商定價,訂單都將基於最優價格執行。

同樣,Vertex 也採用了混合模式,它使用價格 / 時間優先演算法來確定訂單的執行順序。這意味著,無論是通過 AMM 還是做市商定價,訂單都將基於最優價格執行。這種設計確保了交易的公平性和效率,為交易者提供了更好的交易體驗。

以下是當前去中心化衍生品領域的領導者及其架構選擇:

Hyper Liquid(L1 訂單簿,完全鏈上)

Hyperliquid L1 是為高效能去中心化衍生品交易所訂製的區塊鏈,採用優化的 Tendermint 共識機制,實現 0.2 秒快速端到端響應,每秒可處理高達 20,000 次的下單、撤單和清算操作。該系統基於 Rust 語言和 ABCI 伺服器構建,並通過權益證明確保安全。相較於 Tendermint 預設每秒 1,000 次交易的限制,Hyperliquid L1 的效能有了大幅提升。

Hyperliquid 採用了完全鏈上的訂單簿模型,確保所有交易活動的透明性和可追溯性。此外,Hyperliquid 還設立了金庫(HLPS),這一創新機制旨在實現做市商的民主化。通過金庫,使用者可以將自己的做市商策略存入並從中賺取收益。

Hyperliquid 目前尚未發行代幣,但他們已經宣佈了一項積分活動,作為對即將到來的空投的預熱。根據這項活動,Hyperliquid 計劃在六個月的時間內,每週向其使用者分發 1,000,000 積分。第一次積分分發已於 11 月 9 日順利進行。這些積分旨在獎勵那些為 Hyperliquid 協議的成功做出積極貢獻的使用者,從而激勵社群參與和協議的進一步發展。

Hyper Liquid 的獨特功能如下:

自定義 L1 Uniswap 永續合約:Hyperliquid 推出了獨特的 L1 Uniswap 永續合約,它獨立於其他市場,利用 Uniswap v2/v3 預言機確定價格。這樣,只需依賴 DeFi 專案,無需中心化交易所介入價格發現。同時,這種合約也支援無代幣形式的預期貨交易,簡化了交易流程。

指數永續合約:指數合約在 HyperliquidL1 上獨闢蹊徑,它們不依賴現貨資產價格,而是緊密追蹤一個特定公式,該公式定義了其基礎指數。對於指數永續合約而言,其運作機制並非追蹤一系列流動中心化交易所(CEX)的中位價格。相反,它依賴於驗證者定期將指數公式的計算結果提交至 HyperliquidL1。這些提交的值隨後被系統處理,取其中位數作為計算資金費率的基礎,從而替代了傳統的現貨預言機公式。例如,NFTI-USD(代表藍籌 NFT 指數)和 FRIEND-USD(代表 Hyperps 的 Friend 科技股指數)就是這樣運作的,它們為投資者提供了與傳統現貨市場不同的、基於公式的衍生品交易機會。

金庫:金庫功能是 Hyperliquid 的一大創新,它允許使用者建立自己的金庫並成為金庫領導者。其他使用者可以選擇存入資金到這些金庫中,並自動複製金庫領導者的交易策略。作為回報,金庫領導者將獲得所賺取利潤的 10%。

Aevo (前 RibbonFinance):鏈上鏈下訂單簿

Aevo 是一個高效能的去中心化衍生品交易所,專注於期權交易。該交易所執行在自定義的 EVM roll-up 上,與以太坊相連。Aevo 運營一個鏈下訂單簿,但結算在鏈上進行。這意味著一旦訂單匹配,交易就會通過智慧合約執行和結算。Aevo 以其期權合約而聞名,目前佔有 77% 的市場份額,同時提供場外交易 (OTC) 和結構化期權。Paradigm、Dragonfly Capital、Ethereal Ventures、CoinbaseVentures、Nascent、Robot Ventures、ScalarCapital 和 Alliance 等都是 Aevo 的投資者。

Aevo 採用了一種投票託管式代幣經濟系統,使用者可以通過鎖定 Aevo 來獲取投票權和獎勵。將 Aevo 質押 3 個月後,它會變成 sAEVO,這是 AEVO 的不可轉讓版本,使使用者享有 2 倍的投票權、佣金折扣以及新產品的優先訪問權。根據 RGP−33 提案,Aevo 投票決定從 RBN 重新命名並升級為 $Aevo,並計劃於 2024 年 1 月進行 1:1 的代幣互換。

Aevo 的獨特功能如下:

aeUSD:aeUSD 是 Aevo Layer 2 平臺上的創新金融工具,結構為 ERC-4626 資產。它是一種混合資產,由 5% 的 USDC 和 95% 的 sDAI 組成。這種資產在 Aevo 交易所上作為抵押品,完全獲得交易所的白名單認可,並具有 100% 的抵押係數。這意味著使用者可以使用 aeUSD 完全抵押他們的部位。投資者,包括個人使用者、做市商和各種金融策略,可以利用 aeUSD 在交易所保證金上獲得 4.75% 的競爭性年化收益率 (APY)。

期權:Aevo 期權提供了一個功能強大的保證金系統,以及豐富多樣的可交易工具,涵蓋日、周、月和季度期權,滿足不同投資者的交易需求。該平臺採用歐式期權結算方式,即期權只能在到期日進行結算,為投資者提供了更加規範和穩定的交易環境。

金庫:Aevo 設有金庫,使用者可以在其中執行自動化策略並獲得收益。雖然 Aevo 金庫目前處於早期訪問階段,但之前它們有兩個活躍的金庫:Theta 金庫和 Ribbon Earn 金庫。Theta 金庫執行自動化的歐式期權賣出策略,通過每週寫出價外期權並收取溢價來週期性地獲得收益。

當用戶將資產存入 Theta 金庫時,金庫會鑄造並持有使用者的股份。然後,金庫每週對所有存款發出價外看漲期權。如果期權到期時價外,金庫將把獲得的收益再投資回策略中,隨著時間的推移有效地為存款人複利。Ribbon Earn 金庫被描述為一種全天候收益產品,提供本金保護,並結合貸款和奇異期權,通過暴露於市場的短期波動來增強收益。

IntentX (RFQ 交易所)

IntentX 是新一代的場外 (OTC) 衍生品交易所,提供永續期貨交易。它基於意圖的架構進行操作,這與傳統的訂單簿或自動化做市商 (AMM) 模型有所不同。IntentX 允許交易者表達他們的交易意圖,而不是用已承諾的資本來執行訂單。這些意圖隨後由外部求解器(做市商)執行,後者可以接入中心化交易所 (CEX) 的流動性,確保有競爭力的報價和最小的滑點。該平臺建立在 Base 之上,並利用了多項尖端技術,包括 LayerZero(一個跨鏈通訊協議)、帳戶抽象和報價請求 (RFQ) 架構。

IntentX 的獨特功能如下:

LayerZero 全鏈功能:藉助 LayerZero 這一先進的跨鏈通訊協議,IntentX 實現了流暢的跨鏈擴展套件與縮放能力,從而輕鬆地在整個去中心化金融(DeFi)生態系統中部署,且無需擔憂技術難題或流動性瓶頸。

競爭優勢:IntentX 提供超過 180 個可交易的加密貨幣對,具有深厚的流動性,永續期貨的槓桿率高達 60 倍,為 xINTX 獎勵提供 「交易即挖礦」 的激勵措施,並提供跨保證金帳戶以實現高效的保證金管理。

代幣經濟結構:100% 的收入分享給 XINT 持有者。

Vertex Protocol(混合 AMM 訂單簿交易所)

Vertex Protocol 通過創新的混合訂單簿 – AMM 設計,旨在提高資本效率、降低使用者成本並改善整體使用者體驗。該設計融合了中心化交易所(CEXs)的訂單簿模型與自動化做市商(AMM)架構。在 Vertex 模型中,AMM 的集合流動性與訂單簿上的買賣單相輔相成,智慧合約替代 API 為市場提供流動性。這種獨特設計讓 Vertex 能夠在眾多 DeFi 資產中實現低延遲交易和高效流動性利用。

Vertex Protocol 獨特功能如下:

混合模型整合:VertexProtocol 成功地將中心化交易所(CEXs)的訂單簿模型與自動化做市商(AMM)架構相融合,這一創新對於去中心化交易所(DEXs)的繁榮發展起到關鍵作用。該混合設計致力於為使用者提供卓越的價格匹配、交易執行及機會捕獲體驗。

垂直整合方面:VertexProtocol 作為一家垂直整合的去中心化交易所(DEX),提供包括現貨交易、永續合約和貨幣市場在內的全方位服務。這種一站式服務消除了使用者在不同平臺或應用間切換的繁瑣,顯著提升了交易的便捷度和效率。藉助其創新的混合架構與垂直整合特色,Vertex Protocol 致力於在保持去中心化交易所核心優勢的同時,為 DeFi 使用者帶來更加高效、便捷的交易體驗。

Injective (基礎設施 & 去中心化交易所)

Injective 是一個第一層協議,致力於為構建去中心化交易所的協議提供必要的基礎設施。其出色的區塊時間處理能力(每秒處理事務數超過 10,000 筆)以及即插即用的模組化設計,使得開發者能夠輕鬆建立基於訂單簿的去中心化交易所。值得注意的是,所有建立在 Injective 協議之上的去中心化交易所都共享同一個鏈上訂單簿。這一特性不僅確保了整個生態系統內的流動性得到高效利用,還使得使用者基礎能夠在不同的交易所之間無縫切換和共享。Injective 協議的原生永續交易所是 Helix Exchange。

Injective 獨特功能如下:

共享流動性:Injective L1 為去中心化永續交易所提供基礎設施,其中包括共享流動性。Injective 上的每個交易所都與 Injective 提供的做市商共享相同的流動性。

帶有 IBC 橋的現貨交易所:利用 Cosmos SDK 構建的 Injective 交易所,通過 IBC 橋實現了跨鏈互動和互操作,讓資產能在不同區塊鏈間自由轉移,從而豐富了平臺上的交易選擇。使用者可便捷地購買原生 SOL 並直接轉入 Phantom 錢包。

交易機器人:Helix 交易所的網格交易機器人提供了自動化策略,通過預設價格區間內的訂單網格,隨市場波動自動執行買賣操作,無需交易者持續盯盤,輕鬆把握市場脈動。

Rage Trade(聚合器)

Rage Trade 是一個多鏈永續聚合器,相容 EVM L2、L1、AppChains、Cosmos 等各類鏈,打造了一個去中心化的衍生品交易環境。它允許使用者利用其他協議的流動性提供者(LP)代幣為永續交易注入流動性,從而簡化了交易過程,讓使用者能選擇最優路徑進行槓桿交易。此外,Rage Trade 還提供了跨鏈訪問和比較不同交易所永續合約價格的功能,使用者可據此執行最優價格交易,大幅提升交易效率和收益。

Infinity Pools (VAMM)

InfinityPools 是一個創新的去中心化金融(DeFi)協議,為槓桿交易帶來了革新。它允許對任意資產進行無限制槓桿交易,消除了清算風險、對手方風險,並且不依賴預言機。該協議運作簡單:去中心化交易所(DEX)的流動性提供者(LPs)將 LP 代幣存入協議,隨後被尋求槓桿的交易者聚合和借用。例如,一個 ETH-USD Univ3 LP 能在特定範圍內提供緊密流動性,交易者可以借用這些 LP,只需質押相應抵押品 ETH。

其特點包括:無限槓桿,通過預先確保的清算流動性,實現近乎無限的槓桿水平;無限資產,利用現有 DEXs,任何資產都能安全進行槓桿交易,無需許可;無預言機依賴,價格與借用的 LP 部位直接關聯;無清算風險,由於沒有現金貸款,避免了傳統清算方式。

該協議無需清算機器人或預言機,因此能獨立擴展套件至任意資產市場,僅受限於現有流動性。InfinityPools 還改進了 LPs 的收益模式:除在資金範圍內賺取交換費外,貸款給交易者時也能持續獲益。

協議比較

費用

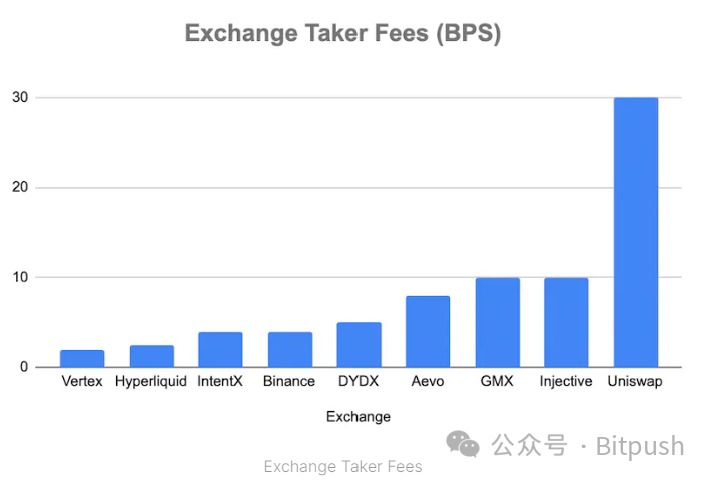

去中心化交易所現已在費用上與 Binance 等巨頭競爭,提供低廉的吃單費。與領先的去中心化現貨交易所相比,去中心化永續交易所的費用更為親民,遠低於 Uniswap 的預設費用。

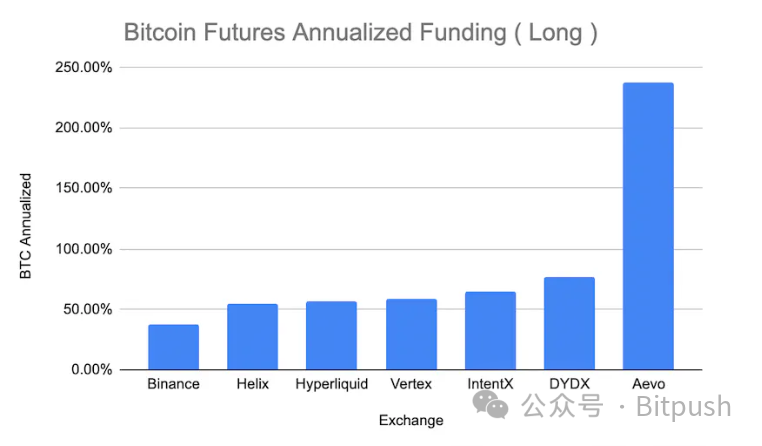

儘管 Binance 的年化融資費用領先,但去中心化衍生品交易所仍展現出強大競爭力,未來成本還有望通過市場創新進一步降低。InfinityPools 憑藉其獨特的 VAMM 設計,為 DeFi 領域帶來革新,為交易雙方提供了更多選擇和機遇。

協議增長

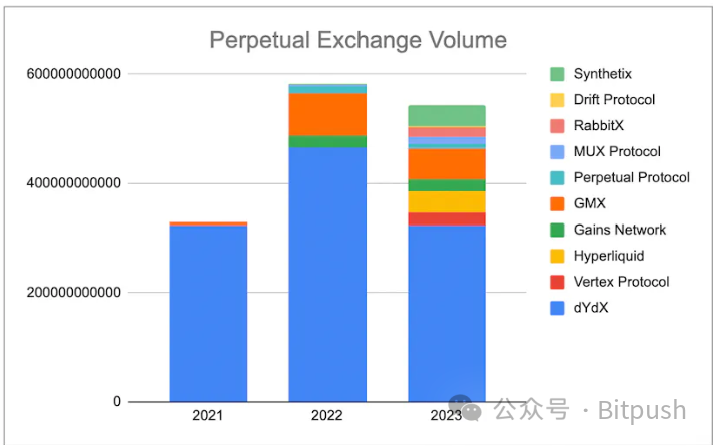

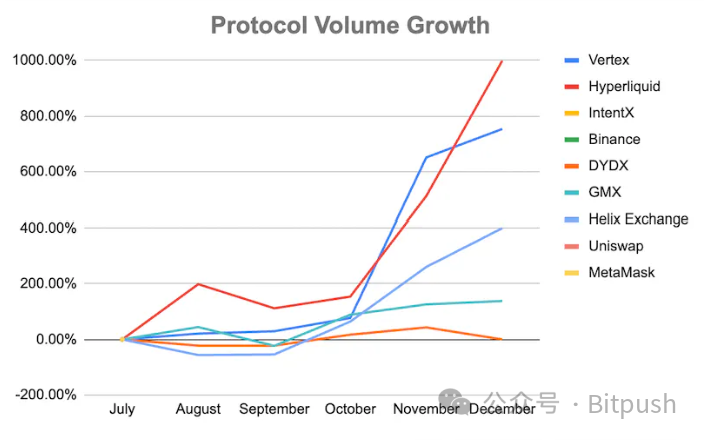

以下是提及的協議交易量增長的比較。大多數協議的增長速度都非常快,自 7 月以來平均交易量增長了 400%。其中,Hyperliquid 和 Vertex 的增長領先。GMX 由於費用和交易對有限而滯後。

1. 衍生品交易量總體激增:衍生品交易量迅速增長,平均增長率為 400%。

2. 代幣激勵的影響:Vertex 和 Hyperliquid 的交易量都出現了激增。Vertex 的月交易量從 7 月的 17.8 億增長到 12 月的 125 億,增長了 753%,而 Hyperliquid 在同一時間框架內從 6.46 億增長到 71 億。VRTX 和 HyperLiquid 都通過代幣激勵補貼了交易量。

3. DYDX & GMX 面臨競爭:與競爭對手相比,巨頭 GMX 和 DYDX 的增長較為緩慢。雖然它們作為先行者佔據主導地位,但新進入者可以靈活部署激進策略吸引新使用者。

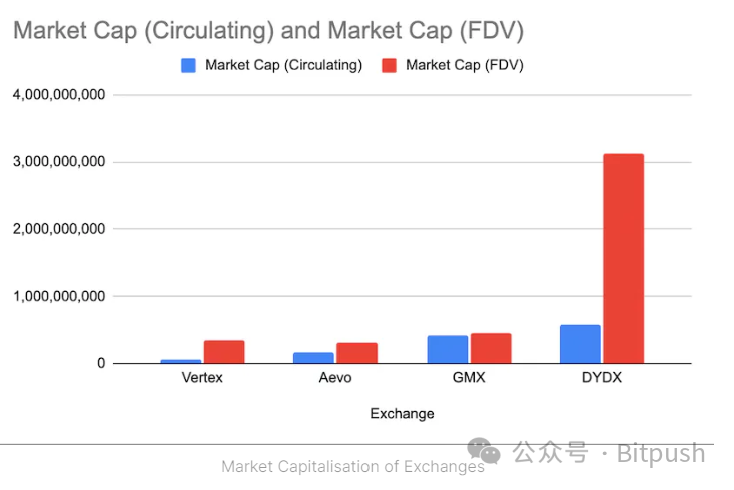

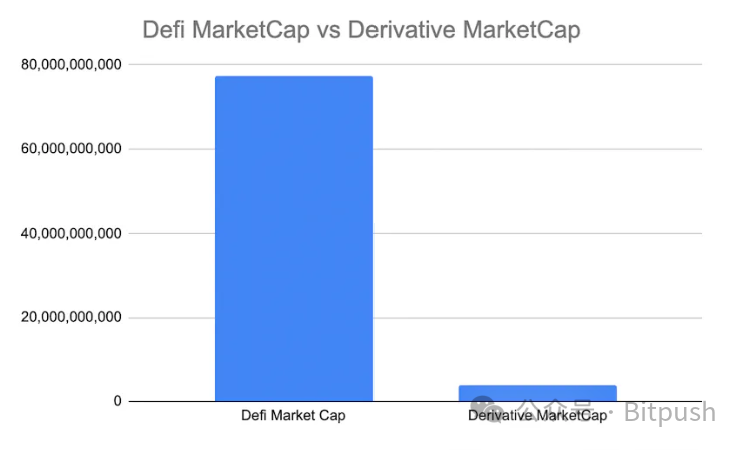

市值

衍生品領域總市值達 38 億美元,前三名分別為 SNX、DYDX 和 GMX。值得注意的是,眾多交易所尚未發行代幣。儘管去中心化衍生品的交易量與去中心化交易所相當,但其市值卻僅為後者的四分之一。

在去中心化金融的背景下,衍生品仍處於起步階段,佔總市場份額的 4.7%。

未來展望

這一部分重點介紹了在 2024 年實現金融衍生品廣泛採用的過程中,有哪些關鍵因素和計劃將起到重要作用,以幫助讀者更好地理解市場趨勢和未來發展方向。

市場擴張

2020 年,Uniswap 推出了重大創新:任何 Er20 對都能無許可上市。相較於中心化交易所受限於流動性、監管和審查,Uniswap 在幾秒內就能建立流動性對。僅在 2020 年 9 月,Uniswap 就見證了 30 萬次鑄幣,為資金池注入大量流動性,主要集中在無許可的小資金池。其優勢在於,不論市值、流動性或監管狀態,所有資產都能交易。

去中心化永續交易所正沿著這一方向發展。市場領軍者 DYDX 計劃打造一個去中心化、無許可的永續協議,任何有價格饋送的資產都可在其上市。未來,碳信用、預測市場和指數等都將在 DYDX 交易。

與此同時,2024 年推出的 InfinityPools 將允許對任何 Uniswap v3 代幣進行槓桿交易,就像 Uniswap 允許任何資產的現貨交易一樣,InfinityPools 也為期貨交易對敞開了大門。

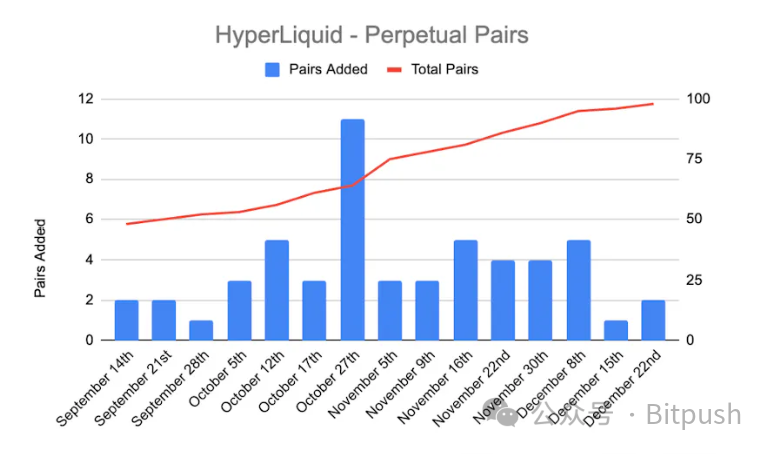

此前,多數去中心化交易所專注於基礎設施建設,打造能處理高吞吐量和低延遲的 L1。如今基礎已穩固,團隊將重心轉向建立交易對和拓展增長。Hyper Liquid 自 9 月以來,每週平均新增 4 對交易對。

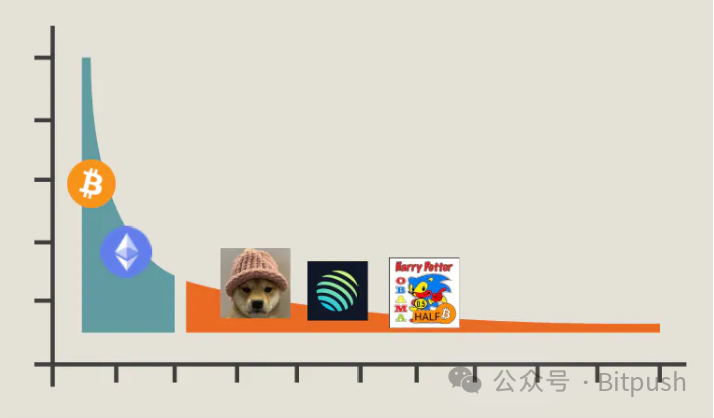

另一個顯著的區別在於各協議間的不同側重點。Binance 雖在大市值資產上領先,但其嚴格監管為永續協議帶來了巨大增長機會。Hyperliquid 上,53% 的零售交易來自 「其他」 代幣,即非 BTC、ETH、ARB、AVAX 等主流幣種。這種針對零售需求的長尾策略,提供大量交易對,可能成為推動交易量的關鍵。

Hyperliquid 和 Aevo 已推出長尾產品,例如 BLAST 和 JUP 的預售永續合約,並列出了一些 Binance 未上市的零售資產,如 HPOS、SHIA、UNIBOT 等。同時,Hyperliquid 在 Memecoins 方面也很積極,上市了 8 個永續合約,相比之下 Binance 僅有 9 個。這些交易所還通過獨特的結構化協議,如複製交易金庫和預售產品,來增強競爭力。

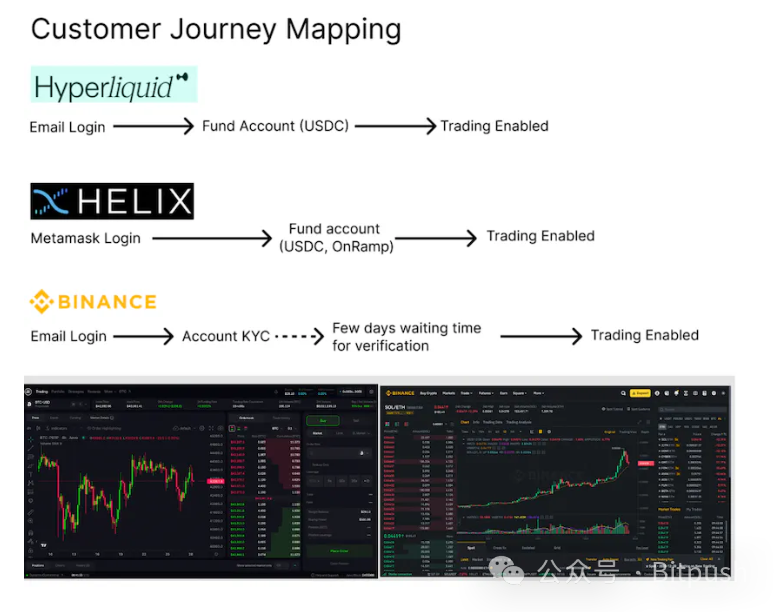

使用者體驗簡化

去中心化永續交易所正致力於優化使用者體驗,以更接近中心化交易所的便捷性。相較於其他去中心化交易所,去中心化永續交易所在原生圖表、零 Gas 費交易及 MEV 保護方面已有顯著進步。其最大優勢在於省去了繁瑣的 KYC 流程,使用者僅需數秒即可完成註冊,無需等待數日稽核。

交易所將從多項改進中獲益,尤其是原生的上下坡道功能,使使用者能直接為帳戶入金,無需依賴中心化交易所。同時,支援 IBC 橋的現貨交易所讓使用者能跨區塊鏈購買和持有代幣,進一步提升了交易的靈活性和便捷性。

激勵計劃和社群治理

去中心化永續協議通過提供與中心化金融相媲美的費用,並結合代幣激勵來進一步降低交易成本。這種策略類似於 2020 年的流動性挖礦模式,曾為去中心化交易所帶來巨大的資金流入。

Hyperliquid 為例,他們推出了 6 個月的積分計劃。同樣,Intent X 和 Vertex 也分別將 26% 和 44% 的代幣分配給交易者作為收益。在 dYdX 鏈上,每天有 50000 個 $DYDX 可供交易者賺取。

這些激勵措施旨在吸引使用者和做市商提供交易量和流動性。獨特的代幣經濟模型通過收入共享和質押機制增加使用者粘性,如 IntentX 將全部費用支付給 INTENTX 持有者,Vertex 和 GMX 則分別將 50% 和 30% 的費用支付給質押者。此外,去中心化永續合約的代幣還具有增值潛力。

結論

自 2023 年 7 月以來,去中心化衍生品交易量飆升 400%,但在加密貨幣期貨總交易量中僅佔 2%,顯示其巨大潛力。儘管期貨交易通常超過現貨 2-3.5 倍,去中心化衍生品月交易量與鏈上現貨去中心化交易所(DEX)卻相當。

永續交易所長期受高手續費和延遲問題困擾,但近期基礎設施和協議創新使其能與中心化巨頭競爭。目前,總流動性池(GLP)、合成資產和訂單簿模型交易所表現突出。訂單簿模型在可組合性和低延遲方面更勝一籌,DYDX 和 Hyperliquid 已獲得成功應用。

此外,去中心化永續協議通過激勵和手續費優惠等策略拓展市場。不受監管限制,無需 KYC 且代幣對上市更靈活 —— 這些優勢及社群治理和代幣增值效應,有望推動去中心化衍生品市場持續繁榮。