Solana 經歷了一番苦難後重返了,但背後的真相是什麼?本文將帶領讀者深入探索 Solana 生態的核心,揭露其技術架構、開發者社群對這個快速成長平台等的影響。本文源自 SAURABH, JOEL JOHN, AND SIDDHARTH 所著文章,由白話區塊鏈整理、編譯及撰稿。

(前情提要:Solana的土狗幣更賺嗎?用凱利公式計算真實營利 )

(背景補充:Jupiter空投WEN領取地址數剛過半,但Solana新增地址數激增! )

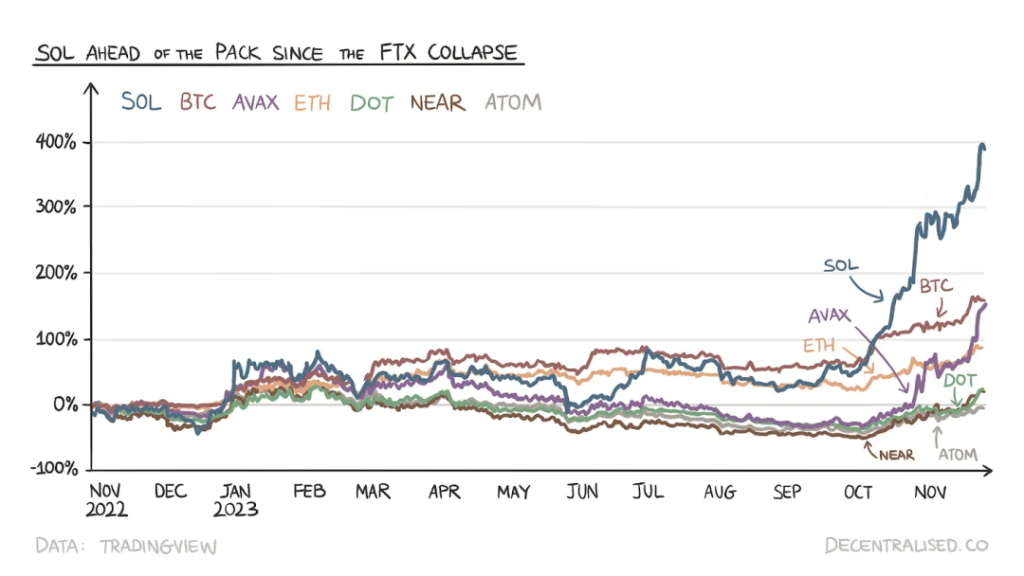

2022 年,隨著 SBF 和 FTX 平臺的話題度暴漲,Solana 也成為加密行業炙手可熱的公鏈,但隨後 FTX 的崩潰也差不多帶崩了 Solana 整個生態系統。

SOL 價格在幾周內從 236 美元暴跌至 13 美元。投資機構建議初創公司不要選擇 Solana,轉而在以太坊虛擬機器(EVM)上構建。隨後,一些知名專案從 Solana 遷移到其他鏈上。然而,一年後,正如下圖所示,Solana 反彈,超越了同行。

人們都喜歡聽東山再起的故事,今天本文探討了 2023 年 Solana 成功從熊市低谷中恢復做出了哪些選擇,以及使其成為一個頂級公鏈的設計差異在哪裡。

客戶端多樣性

Solana 的創辦人 Anatoly 和團隊成員在傳統行動通訊行業有著豐富的背景。他們曾作為程式員在高通公司工作十多年,親眼目睹了摩爾定律(硬體容量每兩年翻一番)的影響。Solana 的構建方式與比特幣和以太坊不同,它不限制節點硬體的要求。

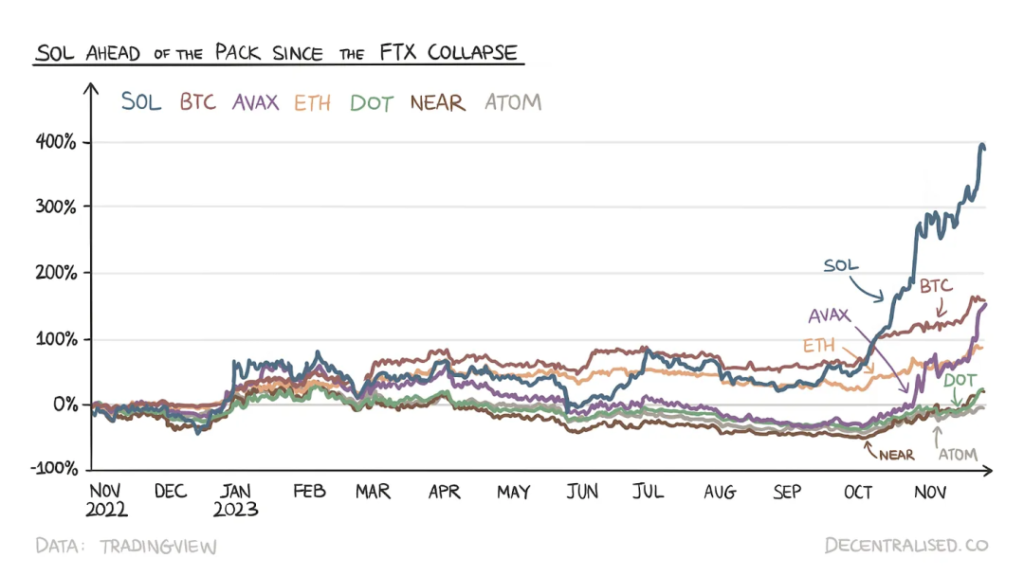

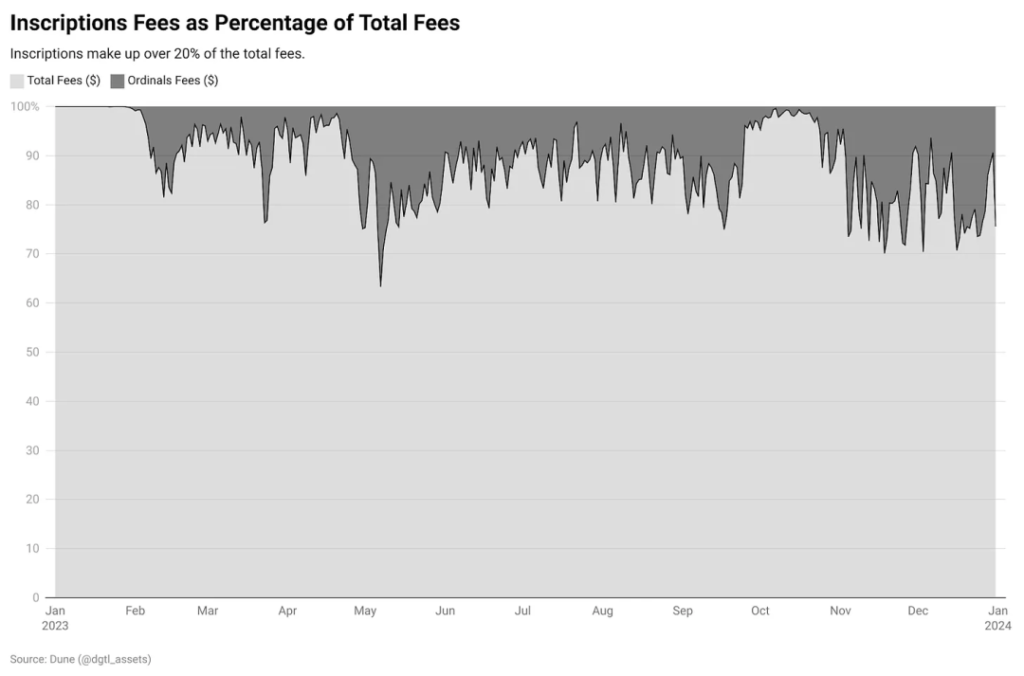

比特幣和以太坊是相對成熟的網路,擁有更多的客戶端多樣性。但為什麼客戶端多樣性如此重要呢?這樣想吧,一個去中心化的網路,你希望所有功能都相對去中心化,如果超過 66% 的網路使用單節點客戶端,並且該節點發出錯誤的更新或選擇以錯誤的順序同步區塊,則會影響區塊鏈的功能。對於哪個區塊首先被批准可能存在共識問題,以太坊和比特幣過去都曾積極優化客戶端多樣性。

Solana 在 2022 年經歷了三次重大網路故障和幾次效能下降,2023 年也出現了一次故障。這些停機主要是由共識問題引起的。儘管低交易費對使用者有利,但也使得通過傳送大量交易或進行拒絕服務(DDoS)攻擊變得更加容易。

當一個區塊被提議時,驗證者會收到資訊包(在區塊中),獨立驗證其正確性,並相互確認正確性,達成共識。然而,當驗證者在處理資訊包時滯後時,共識資訊會丟失。

Firedancer 已經建立了一個訊息框架,繞過了某些中心,減少了網路的延遲。由於 Firedancer 是由一個不同的團隊從零開始構建的,它可能不會攜帶與 Solana Labs 客戶端相同的錯誤。因此,相同的錯誤不會同時影響這些客戶端。理想情況下,驗證者將執行一個主要和一個次要的客戶端,次要的客戶端作為備用。

一個具有強大 DeFi 生態系統的鏈需要保證 100% 的正常執行時間,所以 Solana 需要更強大的客戶端基礎設施。Solana 網路停頓的主要原因是缺乏擁塞控制和網路處理延遲。幾次網路升級已經改善了驗證器對交易洪流的異常,實現了更好的擁塞控制。

Solana 承認,客戶端的多樣性是一個正在改進的工作。和以往的以太坊和比特幣一樣,這些事情需要時間。改進的一個跡象是通過 Jito-Solana 客戶端執行的資產百分比。雖然 Jito Solana 客戶端在實現冗餘方面沒有幫助,但它表明驗證者將在可用時執行不同的客戶端。

隨著更多像 Firedancer 和 Sig 這樣的客戶端上線,我們將來應該會看到對 Solana Labs 客戶端的依賴程度減少。個別客戶端的最佳比例約為 33%。因此,仍然有工作要做。

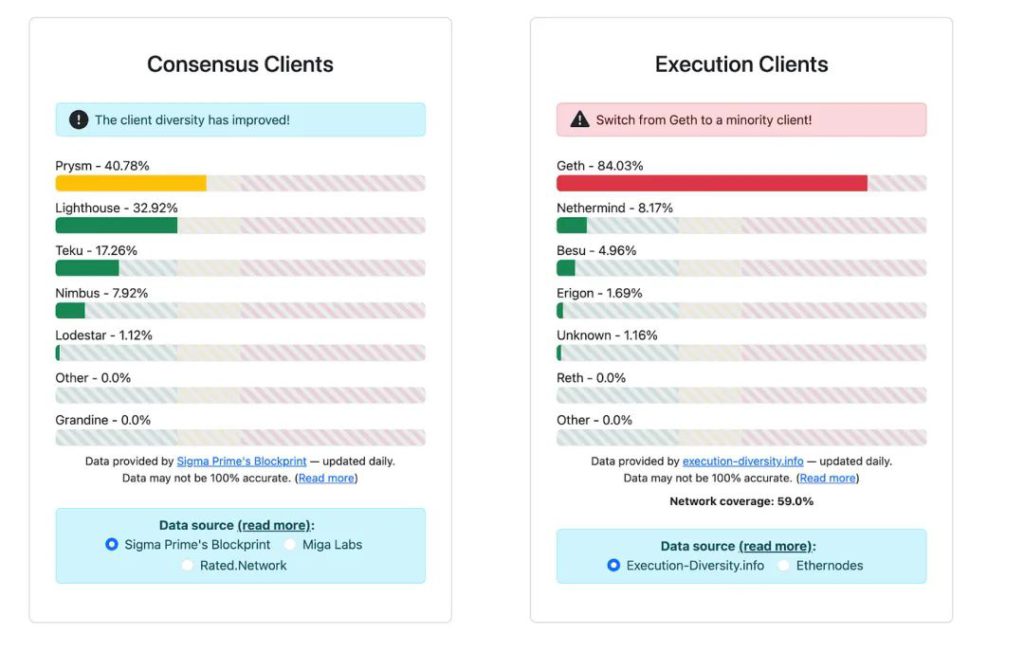

費用模型

健康的費用市場是繁榮的區塊鏈的關鍵因素,就像比特幣和以太坊等鏈所顯示的那樣。2024 年,比特幣的區塊獎勵將從 6.25 BTC 減半至每個區塊的 3.125 BTC。如果我們假設比特幣生產者需要相同的激勵,那麼要維持現有激勵水平,價格必須翻倍,或者費用收入必須彌補獎勵減半的損失。由於銘文,增加的費用給區塊生產者和比特幣安全預算帶來了希望。

通過 EIP1559,以太坊改變了貨幣政策,通過新增銷燬機制確保了 ETH 的通膨保持在控制之下。貨幣系統和動態費用在穩定鏈條和調整利益相關者激勵方面發揮了重要作用,其他鏈也希望達到相同地位。

Solana 在初始階段沒有優先費用,每個交易的費用固定在 5000 Lamports(在 Solana 區塊鏈中,Lamports 是最小的單位,類似於以太坊中的 wei 或比特幣中的 satoshis)。Solflare 是在 2023 年 1 月在 Solana 上首次實現了優先費用的錢包。費用至關重要,原因如下:

1)抵禦垃圾郵件攻擊

2)驗證器報酬

3)對協議的經濟穩定性的改進。隨著費用的增加,通膨可以減少。

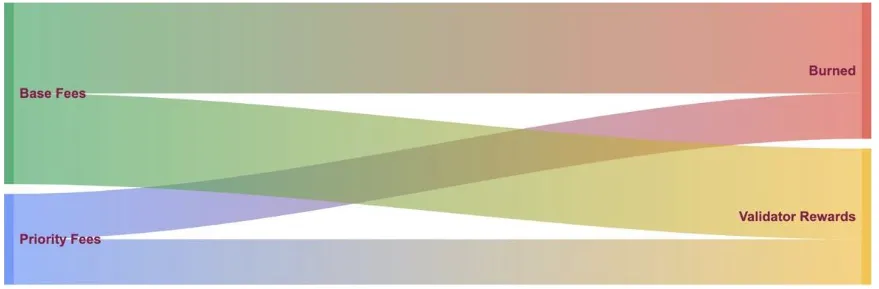

像以太坊的 EIP1559 一樣,Solana 銷燬 50% 的費用,剩下的 50% 歸驗證器所有。這個標準是在 2021 年設定的,至今未曾改變。

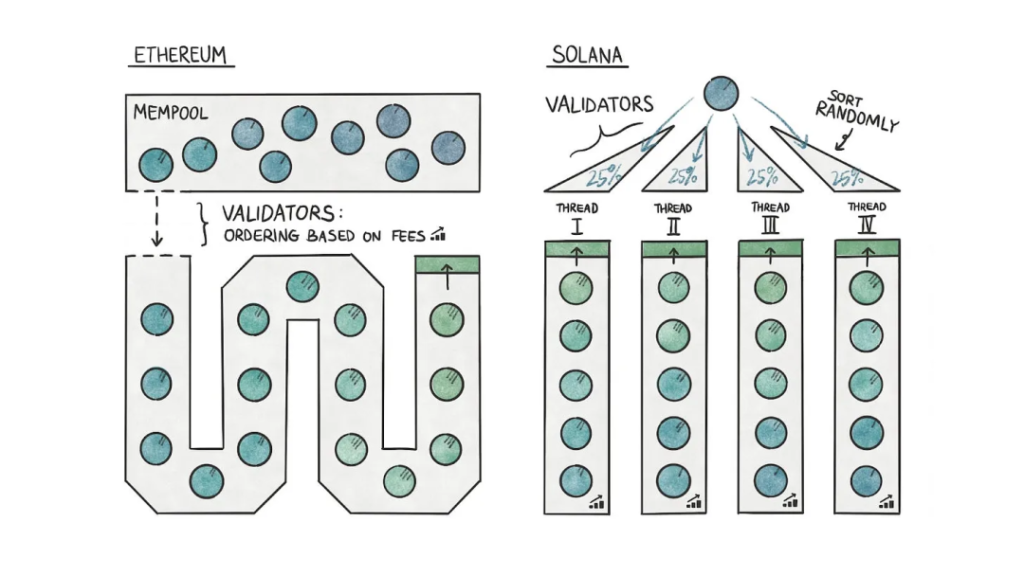

在以太坊上,交易在進入區塊之前在記憶體池中等待,驗證者會選擇支付手續費最高的交易進行區塊打包。全域性記憶體池是由不同的驗證者互相傳播其各自記憶體池而建立的。這就是最大可提取價值(MEV)產生的地方。

由於記憶體池對驗證者和 MEV 搜尋者可見,搜尋者可以識別可以進行前置交易和後置交易以獲取利潤的交易。搜尋者通常是尋找 MEV 機會的機器人。例如,如果有人購買價值一百萬美元的代幣 A,搜尋者可以在該交易完成之前購買 A,並立即出售。

與以太坊不同,Solana 是多執行緒的,可以並行執行交易。當簽名交易到達領導者時,領導者驗證它們,並將它們隨機分配到執行緒中。只有當分配到領導者本地不同執行緒時,它們才按優先順序費用(即手續費最高的交易優先)排序。

Solana 原本沒有優先順序費用。但現在,像 Solflare 這樣的錢包允許使用者支付優先順序費用。優先順序費用產生了 Solana 的本地或隔離的手續費市場。與以太坊不同,Solana 交易必須指明它們希望從何處讀取和寫入狀態的一部分。

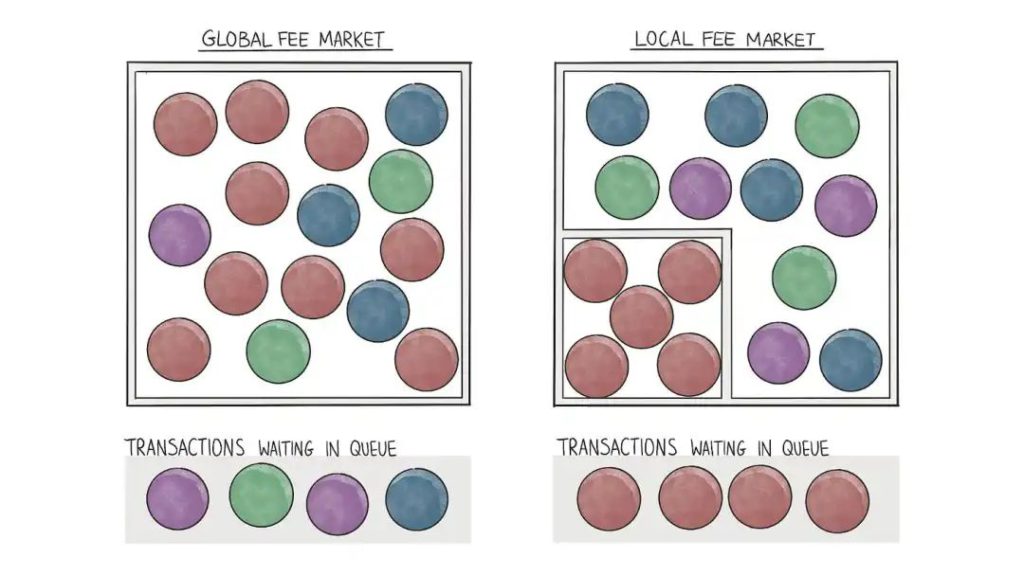

Solana 的驗證者在計算之前就知道交易涉及的狀態,以太坊驗證者只有在開始計算後才知道這一點。Solana 交易需要指定特定資訊,這些資訊幫助 Solana 確定哪個狀態部分正在變成熱點。任何熱點使用的計算單元總數(CU)都限制在 25% 以內(用於 Solana 多執行緒執行的四個核心之一)。這樣做是為了防止在一個區塊內更新某個帳戶的次數。

熱點是突然出現大量流量的特定智慧合約或帳戶。在 EVM 網路上,單個應用程式(如 Crypto Kitties)的大量需求可能導致整個網路的交易費用上漲。在 Solana 上,個別智慧合約 / 應用程式(如 Tensor 或 Jupiter)每個區塊可以使用的 CU 數量限制為 25%。

也就是說,使用任何特定合約的交易不能佔用區塊的 25% 以上,即 1200 萬 CU。超過此限制的所有交易必須等待下一個區塊。因此,如果一個獨立應用程式的使用量急劇增加,整個網路不會開始支付更多的手續費。只有與該應用程式互動的交易才會看到手續費的增加。這就是本地化手續費市場的樣子。

如果有 4 個或更多的熱點會發生什麼?在這種情況下,Solana 看起來像以太坊。競爭的熱點之間可能會發生 gas 戰,手續費最高的交易將得以進入。本地費用市場似乎是解決一般手續費飆升問題的一個漂亮的解決方案。

實踐中如何運作?Solana 的費用市場設計還有一些問題:

首先,目前交易產生的基礎費用是相同的,不管是 Token 轉帳、交換還是閃電貸款。這顯然不夠合理。交易應該根據消耗的計算資源(CU)而產生費用,雖然這已經在考慮中了。CU 代表著區塊空間,因此支付更高的費用應該能夠獲取更多的空間。

其次,由於沒有記憶體池,驗證者只會在分配給不同執行緒後根據費用安排交易,因此更高費用的交易並不總是會成功。這可能導致下一個問題。

第三,Solana 沒有像以太坊那樣的記憶體池,因此更高優先順序的費用並不能保證交易會被包含在區塊中。所以,搜尋者(尋找 MEV 的人)提取 MEV 的最佳方式是用多個交易轟炸網路,並希望驗證者選擇其中一個。在 Solana 上,由於交易成本較低,這種做法相對容易。

社群氛圍

史蒂夫・鮑爾默曾經說過:「.net 成功的關鍵是開發人員、開發人員、開發人員。」 在構建新生態系統時,這是唯一有意義的度量標準。強大的開發人員網路構建應用程式,進而開發出應用場景,最終轉化為真正的使用者。無論是移動端、桌面端、雲服務還是區塊鏈,開發人員都是通往相關性的途徑。

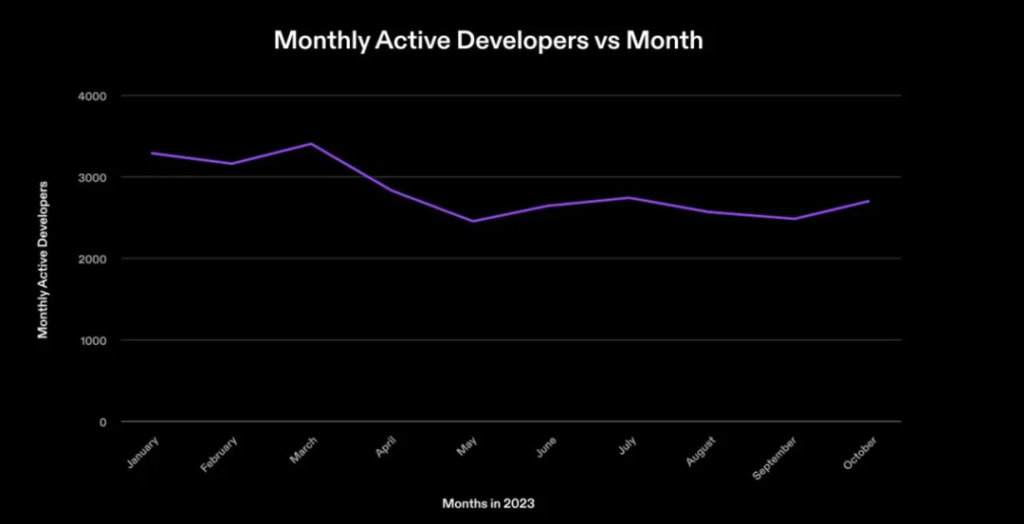

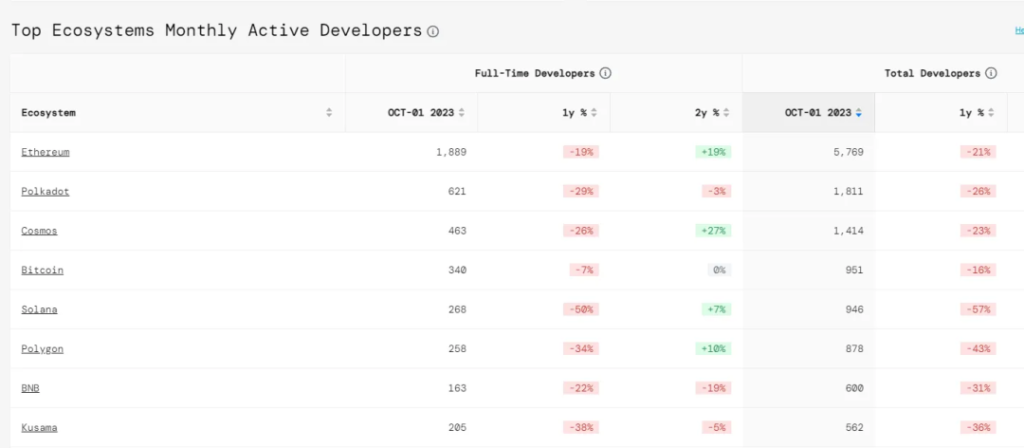

因此,我對 Solana 生態系統中有多少開發人員感到好奇。然而,需要注意的是,由於 FTX 的崩潰,Solana 生態系統的大部分在最初受到了重創。

Packy 在 2022 年的文章中諷刺地提到,SBF 是使 Solana 成為一個有趣生態系統的人物中的一員。當 FTX 倒閉時,生態系統失去了其中一個最大的支援者。新 Token 不再上市,風險投資者也不再投資,開發人才可能已經湧向其他地方尋找資源。

根據最近的 Solana 資料,過去一年中大約有 3000 名開發人員在 Solana 上進行開發。這個數位考慮的是向公共儲存庫貢獻的開發人員,不包括在 GitHub 的私人儲存庫中開發的人員。考慮到最近 SOL 價格的暴漲,更多的開發人員可能會轉向該生態系統。隨著使用者湧入 Solana(由於價格上漲),這個數位可能會顯著增加。

如果我們將這個數位與 Electric Capital 的開發者報告相比較,該報告稱 2023 年 10 月,區塊鏈生態系統中有超過 19000 名開發人員,那麼 Solana 上的開發人員佔整個生態系統的約 15%。

相較於傳統的 Web2 生態系統,Solana 為開發人員提供了更低的成本和更快速的交易,為使用者提供了更好的體驗。隨著 Solana 周圍消費者入門工具套件的發展,越來越多的開發人員將在其上進行構建。

為了建立一個可持續的生態系統,讓開發者獲益至關重要。Solana 通過基金會、社群駭客馬拉松和類似 Superteam Earn 這樣的平臺為認真構建在其上的開發人員提供了資源。團隊從生態系統的駭客馬拉松中籌集了近 6 億美元。此外,通過針對開發人員的 Airdrop,Solana 釋放了一批新的人才,他們可以在沒有籌集資金的壓力下進行構建。

在 2022 年,Bonk 將 5% 的 Airdrop 分配給了開發人員。另外 20% 分配給了生態系統內現有的 NFT 專案,10% 分配給了藝術家和收藏家。這 35% 如今價值 4.5 億美元。那些持有住的這個 Token 開發人員可能在 Bonk 的 12 月暴漲中實現了約 50 萬美元的收益,相當於一輪前種子輪融資。

最近對 Solana 情緒的轉變可以通過 Saga 手機的銷售情況來量化驗證。儘管該手機被評為 「2023 年最糟糕的手機」,但隨著 Bonk 價格的上漲,購買手機的使用者發現它可以為自己支付。手機的所有者有資格獲得 Bonk 的 Airdrop,使得這部手機變成了一部免費的加密原生手機。由於手機數量有限,類似於 Bored Ape NFT 或其他收藏品,交易者開始意識到套利的機會和未來 Airdrop 的價值,因此他們急於購買手機。需求達到頂峰,未拆封的 Saga 手機在 Solana 上的售價超過了 5000 美元。

這種情況表明了圍繞 Solana 生態系統的情緒發生了變化,Bonk 是 Meme 資產的一個例子,類似的變種還有 WIF。然而,僅僅依靠 Meme 資產可能無法幫助生態系統發展。實際上,消費者對在 Solana 上使用產品的需求,例如獲得積分和潛在的 Airdrop,才是改變情緒的主要因素。兩個最近的例子是 Pyth 和 Jito。

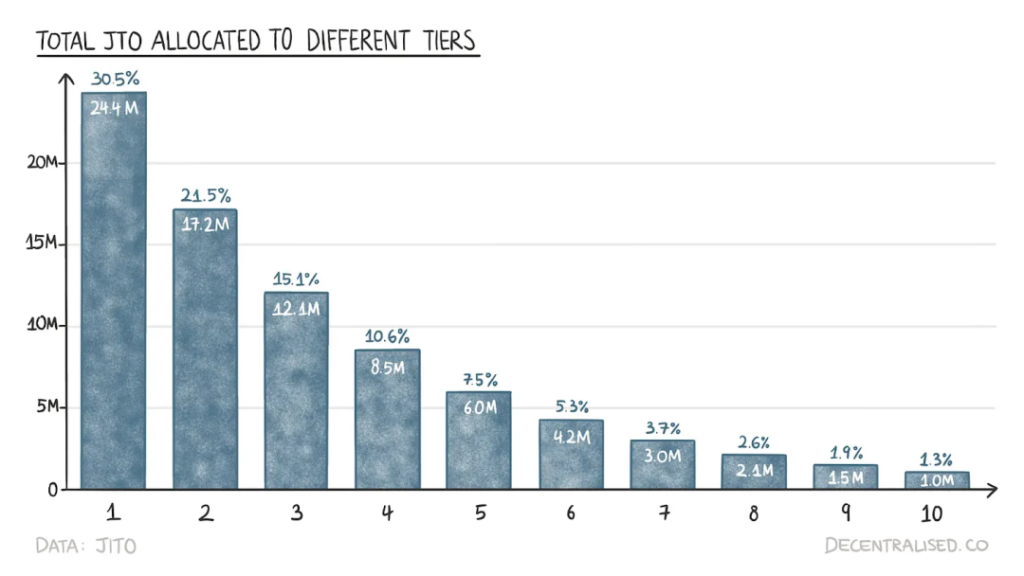

Pyth Network 提供了一方面的預言機服務,並通過向用戶 Airdrop Token 來增加 Solana 的流動性。Jito 將一部分供應量 Airdrop 給在 Jito 的驗證器客戶端中質押 SOL 並使用 LST 進行 DeFi 活動的使用者。這些 Airdrop 活動對小使用者更有利,為他們帶來了實質性的價值收益。

有趣的是,Jito 的 Airdrop 方案採用了分層模式,即從第一層級到第十層級,每個積分收到的 JTO 數量逐漸減少,呈遞減趨勢。這意味著越低層級的使用者獲得的積分價值越高。

Jupiter 是 Solana 上的一個 DEX,在 Jito 之前已經披露了 Airdrop 計劃。儘管人們已經意識到 Jito 將推出 Token,但 Airdrop 規模被低估了,這可能是 Airdrop 沒有被大量利用的原因。

現在所有人都聚焦在 Solana 上,每個人都在嘗試參與下一個 JTO 的 Airdrop。一些專案如 Tensor、Kamino、Marginfi、Zeta、Meteora、Parcl 等都宣佈了他們的積分計劃,並將這些積分轉換為各自的 Token。有人認為這些積分計劃不是一個好主意,但也有反對意見認為,它們可以作為忠誠積分和更透明的 Token 分發方式,並可以解鎖增加產品價值的行為。

例如,Marginfi 每天分配一個積分給質押使用者,但每天分配四個積分給借代使用者。這個系統有其合理性,因為協議需要借款人。儘管如此,現在檢測 Sybil 活動變得非常具有挑戰性,但 Marginfi 和 Zeta 等專案有一種檢測方法,例如,如果一個錢包在 Zeta 上匹配了洗錢交易模式,其積分將被設為零。

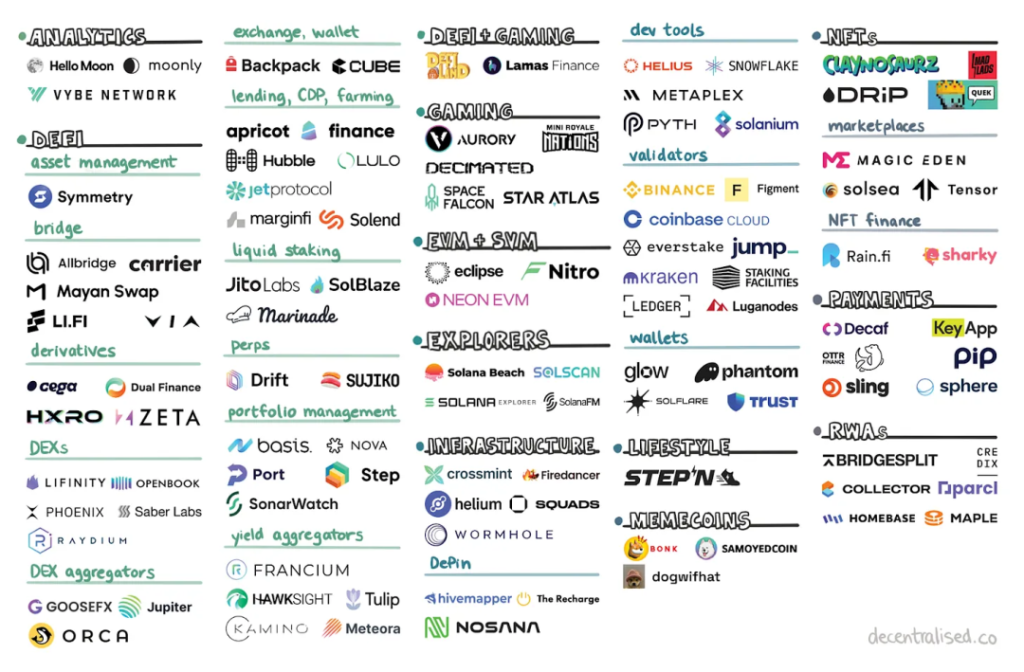

這些例子吸引了大量使用者加入生態系統。在我們看來,生態系統的建設包括兩個相互平衡的力量。一方面,你需要能夠建立文化和激情,而模因資產、積分和 Airdrop 則解決了這個問題。另一方面,你需要設計出色的產品來吸引人們的好奇心並保持使用者。因此,儘管可以進一步探討 Solana 的各個方面,但更應該關注過去一年開發者所建立的產品。

生態系統

網際網路產品的發展總是伴隨著頻寬的改進。在 Web3 也一樣,Solana 標誌著一個時刻,其高吞吐量和低交易成本使得製作消費級別的應用成為可能。就像我們在 Web2 時代看到的平臺承擔伺服器成本一樣。在 Solana 上,壓縮 NFT 允許開發者花費幾百美元就能傳送一百萬個 NFT。

目前,Solana 上的大部分內容都是對更廣泛的加密貨幣景觀的延伸,被視為 「X,更便宜和更快」。但要構建全新的應用程式需要與使用者的固有行為相抗衡,這需要大量資源,而大多數初創公司不願意去挑戰。

然而,我對 Solana 的興奮之處在於它很有可能改變目前網際網路的格局。我會在文章末尾詳細介紹它是如何實現的,但現在,讓我們先看看 Solana 目前的情況。

1)交易平臺

考慮到 Solana 與 FTX 的關係,早期生態系統主要集中在 DeFi 上。Mercurial 最初是 Solana 上的一個穩定資產交換平臺,類似於以太坊上的 Curve。在 FTX 的崩潰後,駭客從 FTX 中竊取了價值超過 4 億美元的 Token,其中大約 80 萬美元是 Mercurial 的治理 Token MER。這導致開發者與 Alameda Research 分道揚鑣。作為重新恢復發展的一部分,Mercurial 被拋棄,而誕生了兩個新的協議:Jupiter 和 Meteora,分別是收益聚合器和 DEX 聚合器。

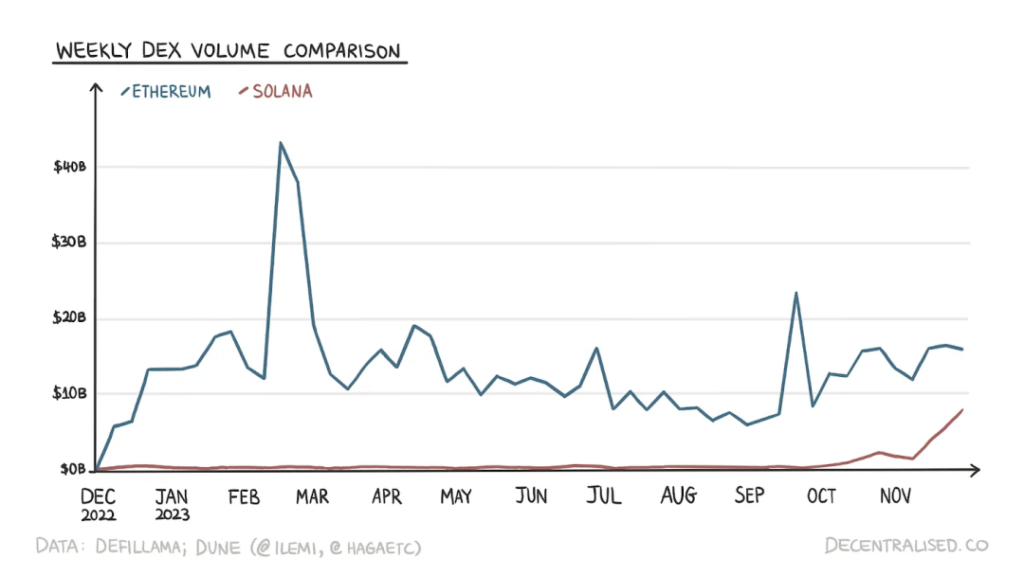

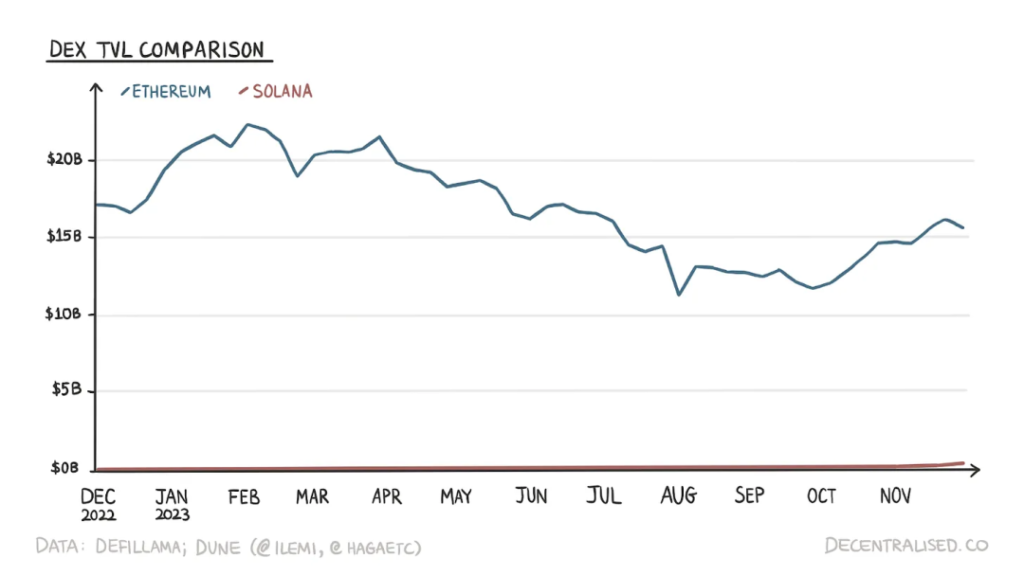

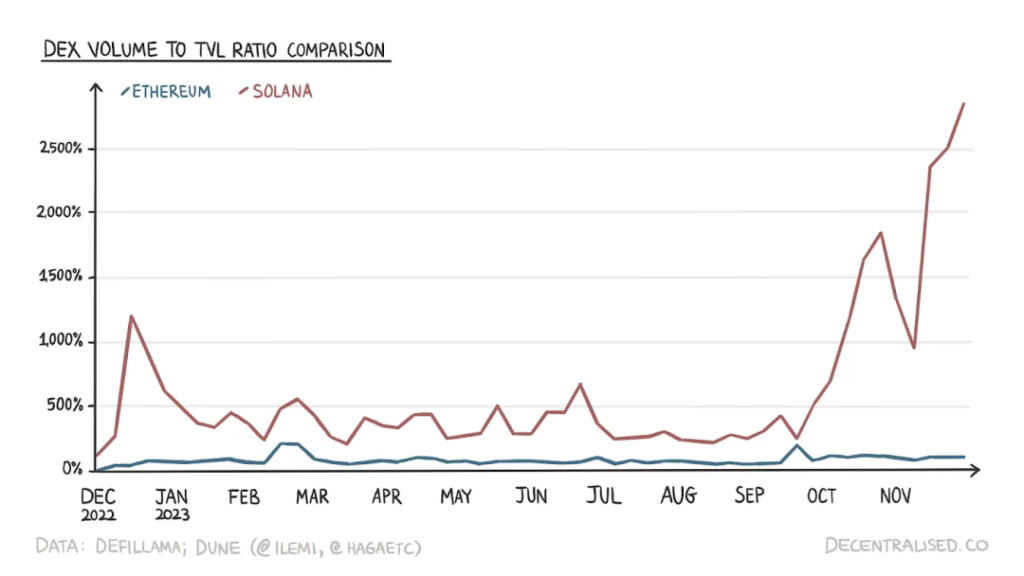

Solana 的低費用使得使用者更容易以更高的頻率進行交易,這可以從數位中輕鬆看出。三張圖表講述了以太坊與 Solana 上的交易差異。就交易量和鎖定價值(TVL)而言,以太坊顯示出更優越的指標。

需要注意的是,以太坊擁有五年的領先優勢,並且有一個健康的 DeFi 生態系統,其中多個基礎 Token 的價值達到了數十億美元。因此,下面的指標有些缺陷。觀察圖表時,應該通過檢視所有三個圖表而不是單個圖表來得出結論。

然而,在兩個鏈上,TVL 的差異要遠遠大於交易量。在某個時候,TVL 的數位就不那麼重要了。交易量與 TVL 比例越高,資本效率就越好。最近在這方面,Solana 在這方面明顯表現優於以太坊。

最近交易量增加的原因之一是使用者希望獲得 Airdrop。Jupiter 宣佈了 Airdrop 計劃,其中 50% 的 Token 保留給社群,分為四個不同的階段,第一階段可能在 2024 年初啟動。

儘管 Airdrop 可能是推動 Solana 活動的原因,但必須理解,在以太坊上某些設計是不可能的。例如,訂單簿設計在以太坊基礎層上是不可能的。諸如 dYdX 和 Aevo 之類的協議已經分支到了它們自己的鏈上。

Solana 其速度和低費用的結合意味著做市商可以在鏈上進行高頻交易,而不必訴諸 CEX 或等待效能優越的二層解決方案。

如今許多 CEX 幾乎不接觸鏈。有時,當鏈整合困難時,它們只是新增 Token 並禁止該 Token 的存款或提款。但 CEX 也有其優點,做市商(MM)仍然選擇 CEX 作為主要活動平臺,不僅是因為手續費,而且還因為效能保證。

正如人們所說,流動性孕育流動性。交易者湧向擁有最多做市商的平臺,因為它們相對容易進出大倉位。

2)借代與收益聚合器

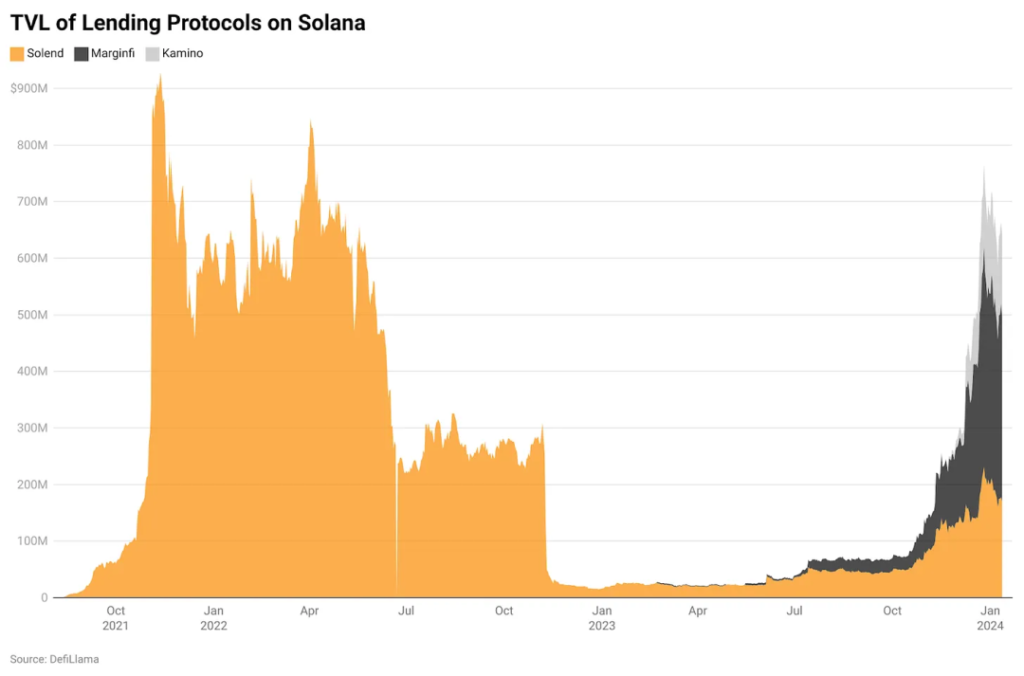

鏈上借代市場允許市場參與者獲取資產收益。此外,它們還允許投資者在不產生應稅事件的情況下從一種資產轉換為另一種資產。Marginfi 是 Solana 上價值最高的借代協議,鎖定了超過 3.5 億美元的存款和 8000 萬美元的借款。

在 FTX 倒閉之前,Solend 是 Solana 上的主要借代協議。2021 年 11 月,其總鎖定價值幾乎接近 10 億美元。2022 年 11 月,當 FTX 走向破產時,Solana 生態系統 Token 價格暴跌,導致 DeFi 協議中的部位被清算。Solend 的總鎖定價值從超過 3.5 億美元下降到大約 2500 萬美元,僅用了一週的時間。

截至 2023 年 12 月 26 日,總鎖定價值僅略高於 2 億美元,尚未恢復到 FTX 倒閉前的水平。Solend 的鎖定價值下降為一個新協議吸引資金創造了機會。考慮到 Solend 已經有了 Token,僅僅靠利率吸引和留住使用者是不夠的。

Marginfi 抓住了這個機會,宣佈推出 「積分」,意味著存款人和借款人除了獲得利息外,還將在以後某個時間點獲得 Airdrop。Marginfi 於 2023 年 7 月第一週推出了積分。自 10 月 15 日以後,Marginfi 的總鎖定價值在短短兩個月內從約 3000 萬美元增長到約 4.85 億美元,增長超過 10 倍。

Kamino 是 Solana 上的第二大借代平臺,其激勵機制顯示了平臺的迅速增長。該協議於 12 月 3 日宣佈了即將推出的積分,三週內總鎖定價值增長了 8 倍,達到了約 2.45 億美元。

3)流動性質押

質押是權益證明(POS) 鏈的核心組成部分之一。它使質押者能夠從協議通膨和費用中獲得收益,並保護了鏈條的安全性。流動型質押是關鍵基礎設施,因為鏈應該對質押設定低門檻,不應因高費用而排斥使用者。

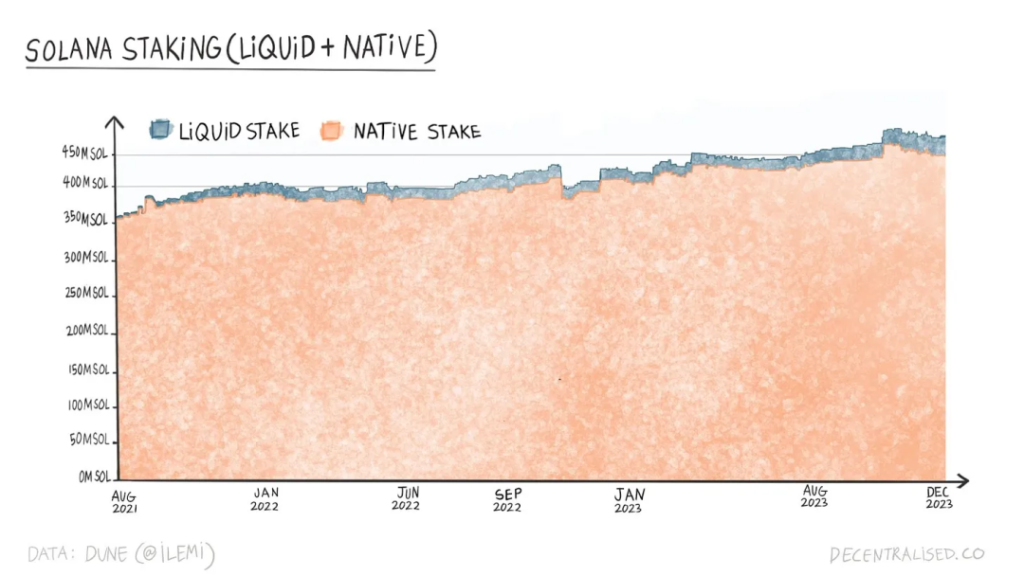

流動型質押允許投資者質押任意金額,而不需要深入的技術理解或執行節點軟體。儘管 Solana 的驗證者們必須從一開始就質押 SOL,而以太坊直到去年才開始權益證明,但以太坊上的流動性質押行業領先。超過 3.83 億 SOL 被質押,約佔流通供應量的 90%。

其中,有驚人的 3.62 億或約 95% 是本地質押,意味著被鎖定並且沒有利用任何質押衍生品。這意味著通過本地 SOL 進行質押的使用者錯失了將流動型 Token 用於 DeFi 的機會。若通過像 Marinade 或 Jito 這樣的協議進行 SOL 質押,您將獲得 mSOL 或 JitoSOL 作為回報,可在 DeFi 應用中使用。隨著質押衍生品的發展,人們可以預期使用者逐漸選擇衍生品,而不是承擔機會成本。

流動型質押市場僅約有 2000 萬 SOL。目前 24% 的流通 ETH 被質押,但約有 68%(31% 是 LST 和 37% 是平臺)通過流動型質押平臺和 CEX 進行質押。如果 SOL 也有 31% 通過不同的 LST 進行質押,Solana 的 LST 市場可以估計約為 1.15 億 SOL 或約 110 億美元。

Marinade 是 2021 年 Solana 駭客馬拉松獲得第三名後誕生的第一個 Solana 流動型質押協議。該協議於 2021 年 8 月在主網上釋出。該解決方案,類似於 Lido,簡單而實用。當用戶通過 Marinade 的質押池質押 SOL 時,使用者會獲得 Marinade SOL 或 mSOL,可以在 Solana 的 DeFi 應用中使用。

mSOL 積累了 Marinade 質押池獲得的獎勵,並根據每個時期(約 2 天)相對 SOL 進行調整。當用戶使用流動型質押選項進行質押時,他們必須向池支付費用。流動型質押使使用者面臨質押協議的智慧合約風險。

Marinade 還為其使用者提供了本地質押 SOL 的選項。當他們這樣做時,使用者不會得到 mSOL 的回報。當用戶行使此選項時,他們使用本機 Solana 的功能,Marinade 只是充當介面。使用者是唯一可以隨時提取他們的 SOL 的人。

使用者實際上建立了一個 Solana 質押帳戶,並將管理質押的責任委託給 Marinade。質押帳戶每個時期結束時都會獲得質押獎勵。Marinade 不向使用者收取任何費用,他們也不會面臨 Marinade 的智慧合約風險。

Marinade 和 Jito 是 Solana 上兩大流動型質押協議提供商。Marinade 總鎖倉價值約為 710 萬 SOL,市場份額約為 41%。而 Jito 的總鎖倉價值約為 640 萬 SOL,市場份額約為 38%。類似於 Marinade 的 mSOL,Jito 提供 JitoSOL 給使用者,作為將 SOL 鎖定在其質押合約中的憑證。除了驗證器收益外,Jito 還向 JitoSOL 持有者傳遞 MEV 獎勵。

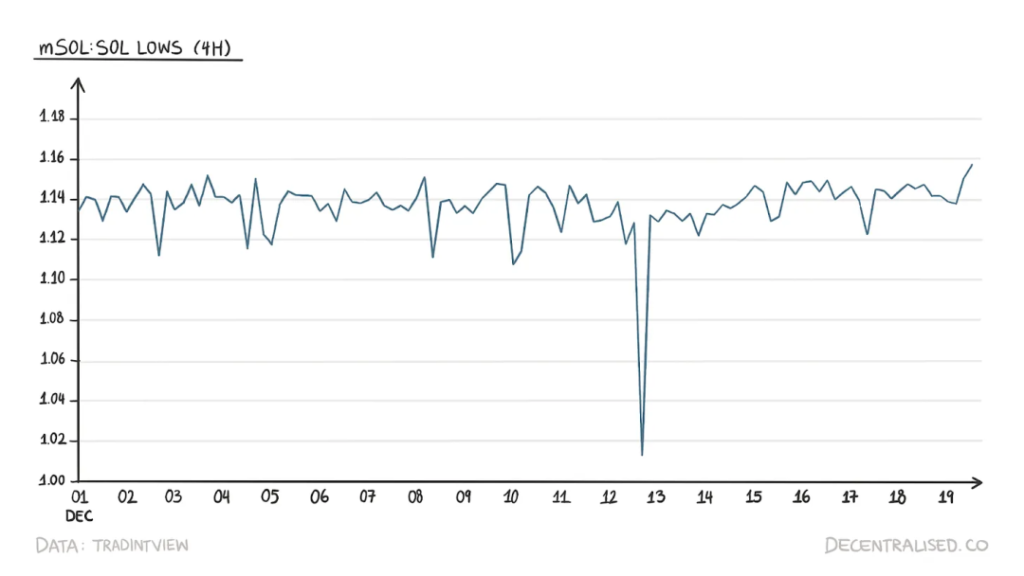

流動型質押 Token 對使用者來說非常方便,但也存在一些缺點。其中之一是流動性可能會成為問題。例如,mSOL 在 12 月 12 日出現了脫離錨定的情況。當一名交易者拋售大量的 mSOL 時,價格從 1.16 下跌到了 1.02。這對一個本應 「錨定」 的 Token 來說可能是相當有害的。儘管套利者確保價格恢復到了錨定水平,但這一事件突顯了改善流動型質押 Token 流動性的必要性。

目前,Solana 上有超過 10 種流動型質押 Token。當推出更多流動型質押 Token 時,低流動性的問題可能會變得更加嚴重。為了解決這個問題,Sanctum 提出了一個解決方案。Sanctum Infinity 是一個多流動型質押 Token 池,允許在池中的所有流動型質押 Token 之間進行交換。這可以被視為 Solana 流動型質押 Token 的聚合層。該解決方案預計將在 2024 年第一季度上線。

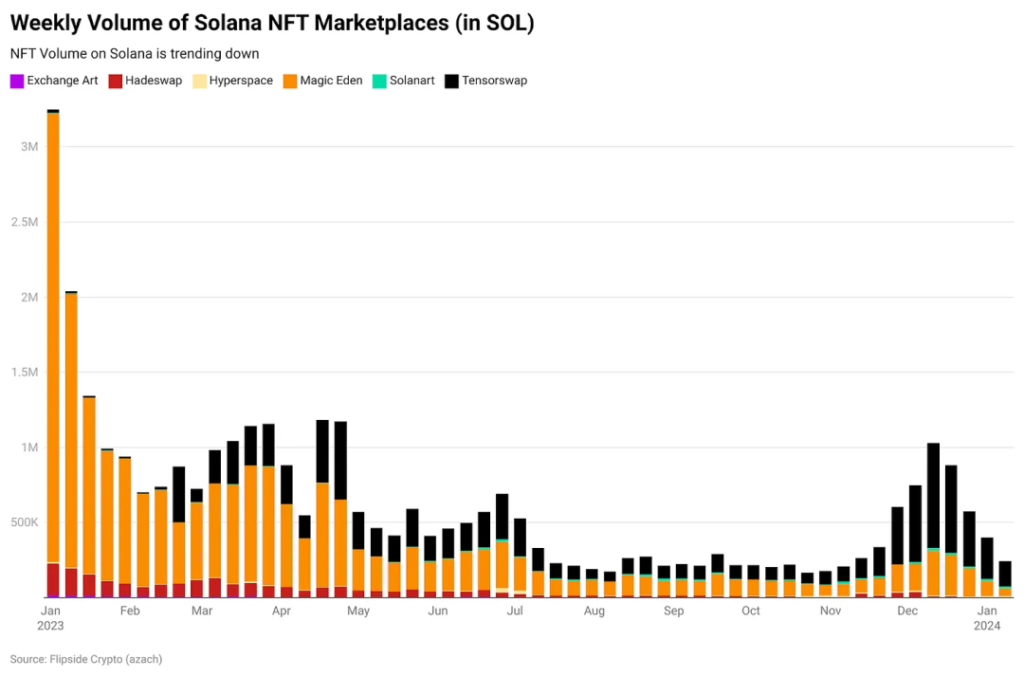

4)NFT 生態系統

Solana 上的 NFT 生態系統在過去一年裡迅速發展。開始,缺乏可展示的內容,而一些旗艦專案如 DeGods 和 yOOts 選擇遷移到其他鏈上。儘管 Magic Eden 一直是 Solana 上的領先 NFT 市場,但它通過多鏈化進行了對衝。領先的 NFT 收藏品對於社群至關重要,因此這個空白必須填補。

新收藏品如 Claynosaurz 和 Mad Lads 填補了這個空白,並因選擇留在 Solana 而在兩個社群中建立了強烈的歸屬感。這兩個專案的共同點是它們是實現目標的手段,而不是終點。

Mad Lads 是由前 FTX 工程師組成的一個收藏品,旨在用名為 Backpack 的另一個平臺取代 FTX。該交平臺應填補 FTX 留下的空白,同時更加符合法規,透明度更高,遵循 DeFi 精神。Mad Lads 開發了一款利用可執行 NFT 或 xNFT 的 Solana 錢包,模糊了應用程式和 NFT 之間的界限。

與傳統的 NFT 不同,儲存在伺服器上的收藏品,xNFT 可以執行程式碼。xNFT 允許使用者在 Backpack 錢包內與 Jito Staking、Birdeye、Orca 和 Marginfi 等應用程式進行互動。

Magic Eden 最初是 Solana 上的主導 NFT 市場。它在 2022 年 8 月擴展套件了對 Ethereum 的支援,並最終添加了其他鏈,如 Polygon 和 Bitcoin(Inscriptions)。在 Magic Eden 擴展套件對其他鏈的支援時,Tensor 則專注在 Solana,並提供了額外的功能,如 TradingView 整合和做市訂單。除了這些功能之外,Tensor 還推出了類似於 Blur 的積分活動,交易者將獲得 Tensor 的治理 Token 作為獎勵。

5)基礎設施

我使用 Solana 已有兩年多了,親身經歷了基礎設施的變化。2022 年 Solana 停止出塊超過十次,但在 2023 年只有一次。這種失敗雖然不希望發生,但是對於嘗試尖端技術的新鏈來說是常見的。即使像 Arbitrum 這樣的 L2 在流量激增時也會出現這些故障。

各種因素都有助於改善基礎設施,從費用市場的運作和客戶端多樣性到 RPC 節點。Helius Labs 和 Triton 等公司正在幫助應用開發者提供以下服務:

– 與 Solana 網路互動的 RPC 節點和 Webhook。外包這項責任使開發者可以更專注於解決核心問題。

– 增強型 API,幫助開發者節省獲取所需資料的時間,如交易歷史、NFT 資料、Token 元資料等。

另一個基礎設施變化是狀態壓縮,Solana 使用 Merkle 樹並僅儲存部分資料,大大降低了儲存成本。NFT 是狀態壓縮的最初應用之一。Helius Labs 和 Triton 提供了必要的 RPC 節點基礎設施和索引服務,而錢包如 Phantom 和 Solflare 則為使用者提供了友好的介面。

在 Solana 進行 100 萬個 NFT 的鑄造成本約為 247 美元,而在 Polygon 上為約 98000 美元,而在 Ethereum 上為約 65000000 美元。DRiP 是一個 NFT 平臺,每週向不同的使用者傳送 300 萬個 NFT,而不是向他們展示廣告。通過狀態壓縮技術,DRiP 可以用大約 250 美元實現相同的效果。

一些專案正在改善 Solana 與其他鏈的連線性,並混合 Solana 和其他鏈的最佳元件。Eclipse 使用 Solana 的虛擬機器 SVM 進行計算,並將 Ethereum 作為其結算層。與之相反,Neon 正在 Solana 上構建 EVM,可以進行並行處理。Nitro 則正在構建 Cosmos L2。

5) DePIN

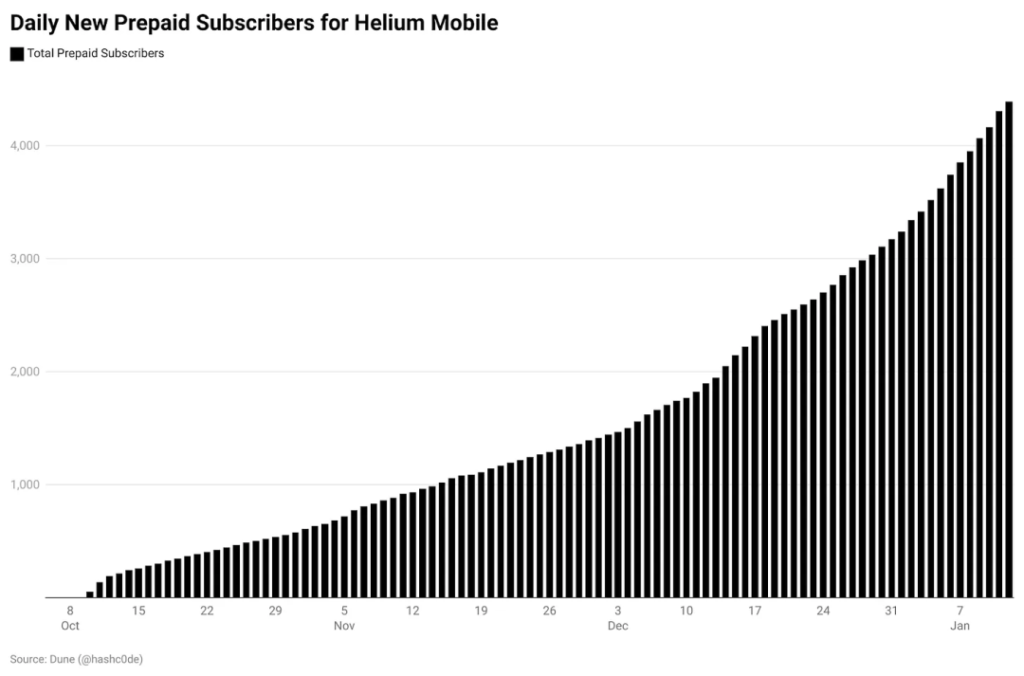

DePIN 代表去中心化物理基礎設施網路,利用去中心化基礎設施並通過插入 Token 激勵的想法已經存在了很長一段時間。DePIN 模糊了消費者和商業裝置之間的界限。Helium 和 Hivemapper 是 Solana 上 DePIN 的一些例子。

Helium 最初的使命是建立一個去中心化的無線基礎設施,以支援物聯網裝置。Helium 的裝置充當熱點,大約 50 個熱點足以為一個城市提供網際網路連線。任何人都可以託管一個 Helium 熱點。

Helium 在 2023 年 4 月遷移到 Solana 之前擁有自己的區塊鏈,擁有超過一百萬個熱點。為了支援增長和進一步擴展套件,Helium 將基礎設施支援等任務外包給 Solana,以節省成本並實現更好的擴展套件性。

延伸閱讀:Helium Mobile打擊「專業挖提賣」:訂閱八天後才能領MOBILE代幣獎勵

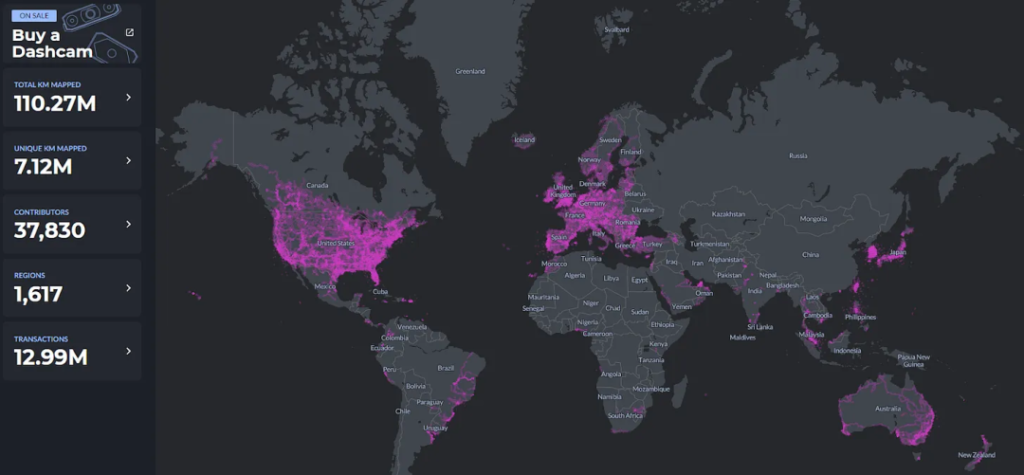

Hivemapper 是在 Solana 上構建的另一個 DePIN 應用的例子。它通過安裝行車記錄儀來幫助繪製世界地圖,用 HONEY Token 激勵參與者。到目前為止,Hivemapper 繪製了價值一億公里的道路,其中 660 萬公里是獨有的。

Hivemapper 通過激勵普通人安裝行車記錄儀並開始繪製地圖,利用 web3 基礎設施提供的動力。這種模式使得類似 Uber 和 Zomato 這樣的服務未來可以像使用Google地圖一樣使用 Hivemapper,同時需要更少的許可權。

小結

當與產品互動的成本急劇降低時,技術的採用會加速。我們親身經歷了這一點,2000 年代初,廉價的諾基亞手機取代了固定電話連線,人們逐漸改用行動電話。摩爾定律和安卓的發展使得世界各地的人們可以通過移動裝置上網。在我看來,Solana 提供的特性非常適合吸引大眾。

你可以忽略本文的其它內容,試著在 Solana 的 Phantom 錢包中收到 1 美元,就能理解我的意思。我還記得我第一次體驗到的時候,速度和體驗最接近的是我在 2010 年代初使用 PayPal 時看到的。Solana 的單元經濟學使得開發者可以支付鏈上使用者互動的費用,而不必在資產負債表上留下大洞。Solana 的單元經濟學使得構建超越當今加密原生使用者領域的消費者規模應用成為可能。

這並不意味著像 MarginFi 或 Jupiter 這樣的產品是無關緊要的。它們是關鍵的基礎設施,然而,要吸引第一批使用者,需要滿足他們的需求,替換現有的金融基礎設施是一項艱鉅但值得追求的目標。但是,當我展望未來十年時,除非我們這個時代的 Facebook 和 Substack 建立起來,否則我們將難以在除了日益減少的一小部分投機者之外獲得相關性。

區塊鏈是金融基礎設施。在當前形式下,我們過度強呼叫戶的交易,而不是在後端進行價值交換。Solana 的區塊鏈可以實現哪些形式的價值交換(使用者並不知曉)?這些答案超出了本文的範圍。

與大多數價格上漲一樣,無法專注於主要事項(Build),而是過於關注價格,會導致網路失去長遠的優勢。因此,Solana 必須放慢與 EVM 同行競爭的步伐,轉向消費者。它需要一批新的風險投資公司,他們願意與過去在 Web2 中建立過的創辦人一起投資消費者加密應用。在市場固執地爭奪 1000 萬活躍鏈上使用者的份額時,這種尋找其他方向的方法可能會使 Solana 走上完全不同的軌跡。

在一個競爭激烈的市場中,Solana 發現自己處於相對強勢的位置。這是否會轉變為有意義的壕溝和持續的推動力尚不清楚。但就目前而言,以下幾點是明顯的:SVM 方法在開發網路時具有優勢,開發者正在生態系統中構建酷炫的東西,社群關心著一切。

這些事情都不是一夜之間發生的。Solana 經歷了一番苦難並重返了。不過請注意,這並不意味著,它的去向無需等待觀察。

📍相關報導📍

預購教學》埋伏Solana Saga 第2代手機「空投爆擊」,歷史賦能、潛在合作項目一次看