以前拿到一筆空投,上架之後就拋掉是一個習以為常的操作,但現在拿到空投的代幣會考慮一下有沒有又吃又拿的可能性。隨著質押擼空投的專案越來越多,這似乎也成為了一個新型的專案行銷方式。

(前情提要:Blast上的免費空投項目:Wen Exchange、Blaster,質押收益更加成)

(背景補充:以太坊再質押協議 EigenLayer 爆紅,能解鎖多少新空投和收益?)

都說 2024 年是空投大年,兩個月過去了,我們確實見證許多專案終於邁出了這一步。但 2024 年的空投,「pow 式擼毛」越來越少,得益於 TIA 將「Stake to Earn」發揚光大,苦哈哈做互動的日子似乎越來越遠了。

除此之外,這種方式還讓許多專案在代幣空投上線後承接住了拋壓,開盤之後價格穩定在了市場認可的水平之上。

從 TIA 開始的「空投樂高」

這種心態的轉變似乎都要從 TIA 開始講起。

2023 年 10 月 31 日,採用 Cosmos SDK 搭建的模組化區塊鏈 Celestia 主網上線,其原生代幣 TIA 也同時登陸各大 CEX。彼時社群大部分人還沒有意識到模組化這個詞的威力,包括拿到 TIA 空投的人。因而大部分人都在 TIA 開啟交易後將手中的空投代幣丟擲,截止到 11 月上旬,TIA 價格穩定在 2 美元區間。

隨後,TIA 的價格從 2 美元上漲到 8 美元再到 12 美元,加密媒體每次報價都是歷史新高。社群開始坐不住了,紛紛疑惑這樣一個純技術流專案究竟有什麼魔力讓幣價在空投上線後一直拉不回頭。

於是「Stake to Earn」模式又重返大舞臺。

去年 12 月以來,「質押 TIA 成為新一輪牛市最佳收益策略」開始被越來越多人廣泛接受,真正讓 TIA 徹底出圈、價值大發現的是模組化結算層專案 Dymension 和 Cosmos 生態可擴展套件性協議 Saga 的空投規則 —— 在快照之前質押一枚 TIA 就可以獲得 DYM 空投、而 Saga 則是質押 23 枚 TIA 就可獲得空投。

從此 TIA 的幣價一發不可收拾,又開啟了新一輪的「一直漲不回頭」。

Celestia 作為第一個模組化區塊鏈背後所承載的技術價值是否真的被社群所認可已經不重要了,質押 TIA 拿其他專案空投成為大家認可 TIA 的正當理由。

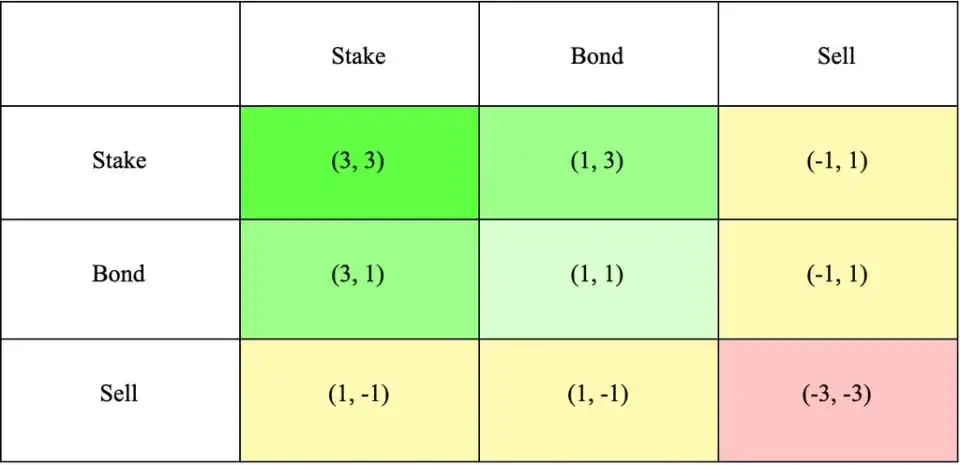

「TIA 的價格並不重要,因為拿其它專案的空投可以彌補它」,讓質押模式搞出了 (3,3) 模型的味道。每個人都質押,每個人都獲利。

前文提到的 DYM 空投在未開盤時場外價格已經達到 4 美元 40 億 FDV,上線後價格穩定在 5 美元,並沒有產生較大的空投拋壓砸盤,之所以產生這樣的效果,背後的原因還是質押。社群中不少人的心態是「準備一個不賣,越跌越買,TIA 賣虧的從 DYM 賺回來」。

隨著 Dymension 開啟質押網站後,Wormhole、Avail 等有空投預期的熱門專案都被傳將會給 DYM 質押者空投,DYM 的價格也最高漲至 8.7 美元。

不得不說,TIA 和 DYM 的質押樂高讓很多專案有了新的靈感,通過「stake to earn」,使用者的空投預期讓他們對代幣價格越來越不敏感,而這也與專案方的鎖倉目的形成了微妙平衡,某種程度上算是雙贏。

相對於在空投上線前推出活動鼓勵拿到空投的使用者參與生態建設來說,這種給你更大想像空間的操作才能更好地激起使用者的預期管理和自主性。

賦能質押,一手行銷好戲?

除了 TIA 和 DYM,預言機專案 Pyth Network 和以太坊側鏈 Ronin 也因為質押可以獲得空投而湧入大量參與者,這種空投樂高玩法要想維持下去,需要有足夠多的新專案形成網路效應給足使用者心理預期,因此許多新專案也意識到可以反向利用這種心理為專案帶來曝光,做到三方共贏。

比如說你知道 Nabla Finance、Synonym Finance 和 Scallop 這些專案是幹嘛的嗎?這三個專案分別是自動做市商、跨鏈借貸協議和 Sui 生態的借貸協議,如果你不是加密弄潮兒想必不會特地去關注這些 Dapp。

但如果你是 PYTH 質押者,這些專案會很自然的出現在你的時間線裡,因為他們都接入了 Pyth 的預言機服務會給 PYTH 質押者一定的激勵或者空投。

回到模組化生態裡我們也可以發現,許多新專案在推出測試網或者積分任務之前都會或明或暗與社群互動稱自己會給 xx 代幣質押者空投,然後就會吸引來一波已經被動鎖倉的質押者以及一批對質押是否真的能拿更多空投持觀望態度的潛在使用者,這種蹭一下的質押賦能不失為一種非常優雅的專案行銷手段。

可以發現,能被用於質押的代幣都是基礎設施專案或是生態底層專案,Celestia 是模組化 DA 層,Dymension 是模組化結算層、Pyth 是預言機、Ronin 是承接遊戲生態的測鏈,就連以太坊也可以看作一個廣泛意義上的模組化區塊鏈。質押這些專案的代幣獲得生態內新專案的空投似乎是一件順理成章的事情。

但這種方式有可持續性嗎?從普通使用者角度來看,質押代幣只是為了拿到預期空投,如果這個預期沒有達到,或許拋壓只是延遲並沒有消失。對於基礎協議層代幣專案,使用者的預期產生落差後對網路穩定性也會產生一定影響。而給這些質押者發空投的 Dapp 專案方也需要慎重考慮質押等級的激勵設定以及空投發放之後專案的熱度存續問題。

而對於普通使用者來說還有一個不能忽視的風險就是質押代幣的鎖定期。一般來說是 21 天,有些專案有特定的要求,比如 Dymension 要求取消質押後還得等待 3 周才能出售代幣。如果遇上極端行情或者代幣解鎖等事件,普通使用者可能無法及時撤出流動性,從而遭受資產損失。

還是回到空投上來說,昨日 Ronin 生態鏈遊 Pixels 發幣了,質押 RON 的使用者都很開心又拿到一頓豬腳飯。此前 Arbitrum 生態遊戲 Layer3 Xai 也發文暗示將推出質押模式,隨後 XAI 幣價 24 小時漲幅 20%。

再參考 Blast 的空投預期,又或是 Metis 即將推出的質押挖礦,給質押者生態專案激勵似乎是現在一條鏈緊跟市場最時髦的玩法。又比如今晚 Starknet 的原生代幣上線,辛苦擼毛一整年的你是會選擇質押還是砸盤?

零和遊戲註定無法長久,但三贏的遊戲又能持續多久呢?