從比特幣 ETF 通過以來,在一個多月時間內,這些華爾街機構將多少資金拉入加密市場呢?

(前情提要:富比士:美元霸權在比特幣ETF上市後恐遭推翻,BTC勢不可擋 )

(背景補充:壟斷加密託管,Coinbase將成比特幣ETF時代最終贏家? )

1 月 11 日,美國證券交易委員會(SEC)終於通過比特幣 ETF 的申請,同時有 11 支比特幣 ETF 上市。整個加密圈也隨著這個訊息迎來了一輪新的上漲,比特幣價格在短暫的經歷 49000 下跌至 38500 之後,再次逐漸回升,並成功突破 53000 美元關口。

那麼,比特幣 ETF 是否真的正成為整個加密市場這一輪牛市的最大利好動力?PANews 對於這一階段的比特幣 ETF 動態做了一個全面盤點,在 40 多天的世界裡,比特幣 ETF 到底為比特幣增加了多少資金入場?

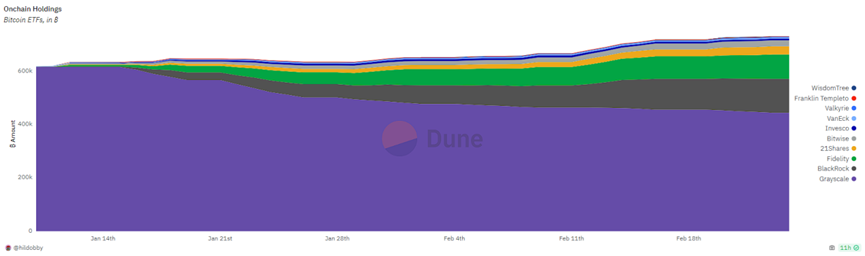

ETF 通過後淨增持 11 萬個比特幣 總持倉規模達到 372.1 億美元

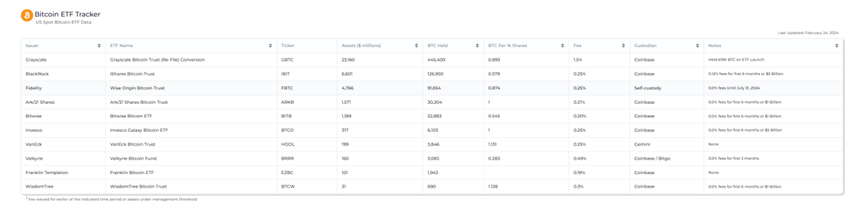

從 ETF 通過以來,截至 2024 年 2 月 25 日,11 支 ETF 持有的比特幣數量從 619491 到 732549 個,共累計增持 113058 個比特幣。比特幣 ETF 的總持倉資料為 73.2 萬個比特幣,管理資金規模從 285.9 億美元到 372.1 億美元,累計增加 86 億美元的資金規模。

根據這一資料統計,比特幣 ETF 通過初始階段的持倉平均價格約為 46163 美元,目前的平均持倉價格 50803 美元。

目前,比特幣 ETF 的持倉量佔總體供應的 3.73%,這一資料超過幣安交易所錢包地址 59.6 萬個的比特幣數量(coincarp 資料)。目前比特幣現貨交易所前 30 家的持倉約為 120 萬個(不含 ETF 託管的數量),從淨增持的 11 萬個比特幣來看,ETF 通過後為加密市場帶來的直接新增流通需求佔比約為 9.34%,這也直接刺激了比特幣的價格上漲至超過 53000 美元。

灰度減持 17.5 萬個比特幣,貝萊德吃進 12.7 萬

雖然比特幣 ETF 的總體持倉量有所增加,但 1 月 11 日比特幣 ETF 通過後的幾天內,比特幣價格卻經歷了從 49000 美元回撥至 38500 美元的大幅下降。這一大幅下跌主要原因是來自於灰度的減持。

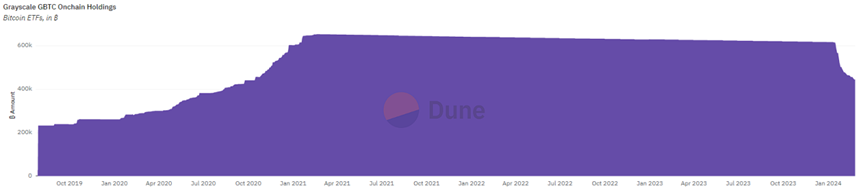

由於投資者在購買 ETF 的時候並不是直接購買比特幣,ETF 發行商需要根據二級市場的訂單需求通過 Coinbase 等加密貨幣交易所購買相應的比特幣現貨來匹配市場流通。相應的,像灰度(Grayscale)這樣的機構,由於此前灰度的比特幣 GBTC 具有折價。因此,在 ETF 通過後,灰度需要出售相應的比特幣份額來消除折價。

在美國 SEC 批准比特幣 ETF 之前,灰度一直是比特幣最大的持有者,並且由於 GBTC 的屬性是一隻無法贖回的信託基金形式,灰度的比特幣持倉量一直以來處於只曾不減的狀態。在比特幣 ETF 通過後,這種狀態被打破。由於 ETF 是具有贖回屬性的基金,灰度的比特幣持倉開始迅速減持。從 61.7 萬個降至 44.5 萬個。

這其中有幾方面原因導致:其中最重要的原因是灰度比競爭對手高 6 倍的收費管理費,就目前公佈的各個 ETF 的管理費來看。多數 ETF 的管理費維持在 0.49%-0.19% 的區間,只有灰度的管理費仍維持在 1.5%。是其他對手的約 6 倍。對於投資 ETF 的大資金客戶來說,灰度的管理費顯然不佔優勢。另一方面,曾是 GBTC 前十持倉的 Ark 自己建立了 ETF(ARKB), 也會將資金轉移至自家的 ETF 池中。以及 GBTC 不再具有折價的套利空間,也導致了許多 GBTC 持有者轉移倉位。

與之相對的是,貝萊德(BlackRock)推出的 IBIT 從 1 月 10 日的 228 個比特幣增持到如今的 12.69 萬個比特幣。貝萊德是全球最大的資產管理公司,其在全球管理的資金規模約為 8.9 兆美元。無論從客戶資源還是品牌效果上,都是眾多 ETF 產品中最具競爭力的一支。目前,貝萊德管理和富達投資的比特幣 ETF 持倉量已超過 MicroStrategy 公司的 19 萬個 。另一家 ETF 發行商 Fidelity 也將比特幣的增持份額增加至 9.16 萬個,這兩家機構幾乎將灰度減倉的比特幣全部吃進。因此,從這個角度來看。比特幣 ETF 的持倉增量還沒有顯現太大的效果,而是處於各個發行商之間互搏的階段。

Coinbase 託管 63.7 萬個比特幣,2024 年託管費或超過 3000 萬美元

ETF 通過後,各個 ETF 基金公司似乎成為市場最受熱捧的企業。事實上,這一次的政策落地,收益的大的更可能是 Coinbase,其在 2024 年有機會重回加密交易所領頭羊的位置。

在所有發行的 ETF 當中,除了 Fidelity 進行自我託管了 9.1 萬個比特幣之外,其他幾乎所有的 ETF 基金都選擇了 Coinbase 作為持倉比特幣的託管方。Coinbase 目前為 ETF 發行方託管的比特幣數量達到了 63.7 萬個,佔所有 EFT 持倉的 86.9%,超過 Binance 的持倉的 59 萬個。

據 Coinbase 公佈的 2023 年第四季度收入為 9.5379 億美元,超過了市場普遍預期的 8.2236 億美元。其財報表示,2023 年 Coinbase 的客戶資產託管收入為 2000 萬美元。根據行業較低的 0.1% 費率來算,僅比特幣 ETF 目前的託管資金 324 億美元在 2024 年就將為 Coinbase 帶來 3249 萬美元的收入,未來也會隨著 ETF 規模的增長而增加。

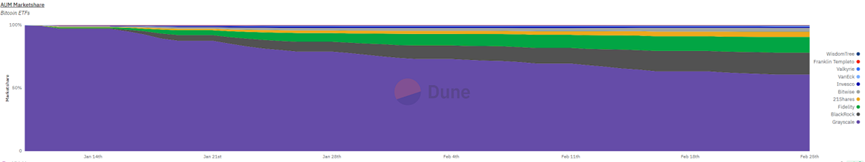

除了灰度之外,貝萊德和富達投資則是目前的 ETF 發行商中最不可忽視的中流砥柱。貝萊德目前的 ETF 產品有 427 個,IBIT 產品的總資金管理(AUM)為 65 億美元,在貝萊德 ETF 產品中排名在 82 名。隨著市場趨於成熟,IBIT 在其中的排名仍有望繼續上漲。而另一個資產管理巨頭 Fidelity Investments(富達投資)也緊隨其後,約為 46.5 億。目前,灰度、貝萊德、富達投資的總資金管理規模合計佔 ETF 的 90.6%。

根據其三家的費率標準來算,維持目前的份額的情況下。灰度的管理費收入約為 3.4 億(費率 1.5%),貝萊德約為 1600 萬美元(費率 0.25%),富達投資約為 1100 萬美元(費率 0.25%)。當然,灰度如果繼續維持目前的管理費水平,可能將很快失去目前的比特幣持倉規模。

目前,市場上預計 2024 年以太坊 ETF 也將通過,貝萊德也是其中的主力推動者。隨著越來越多的加密資產走入主流金融,這個市場也將變得更加成熟並充滿想像。

📍相關報導📍

富比士:美元霸權在比特幣ETF上市後恐遭推翻,BTC勢不可擋