台灣新興 ETF「元大台灣價值高息 (00940)」自開放申購以來,引起市場巨大關注,申購金額估計在今日超過 700 億台幣。投資者對 00940 的熱烈追捧,歸功於其卓越的歷史績效表現,該基金的累計含息報酬率高達 732%,但這績效能與比特幣一較高下嗎?

(前情提要:以太坊市值「超越沃爾瑪」躍升全球第19大資產,ETH還有哪些潛在利好? )

(背景補充:數據:比特幣波動性現比Meta、亞馬遜股票低!32%遠低於歷史平均71% )

近期引爆台股 ETF 市場的新星「元大台灣價值高息 (00940)」,在 2024 年 3 月 11 日至 3 月 15 日開放投資人申購,憑藉著其巴菲特價值投資、月配息、1 萬元就能入場的特性,引發市場熱搶,據業界估計,該 ETF 第一天就已募集逾 650 億,今日預估申購金額更超過 700 億,朝著首檔上市即破千億台幣規模的 ETF 進軍。

00940 vs. BTC 績效

投資者對 00940 的熱烈追捧,部分原因可歸功於其卓越的歷史績效表現。根據 00940 的數據,該基金所追蹤的台灣價值高息指數,從 2007 年 5 月 18 日至 2023 年 12 月 31 日的含息報酬率,累積高達 732%,勝過代表台灣股市的台灣加權股價指數的 321% 兩倍有餘。

分年度來看,台灣價值高息指數的年化報酬率為 13.91%,明顯優於台灣加權股價指數的 9.24%;同時,其年化標準差為18.16%,略微低於台灣加權股價指數的 18.24%,表明該指數在取得高回報的同時,所承擔的風險相對較低。

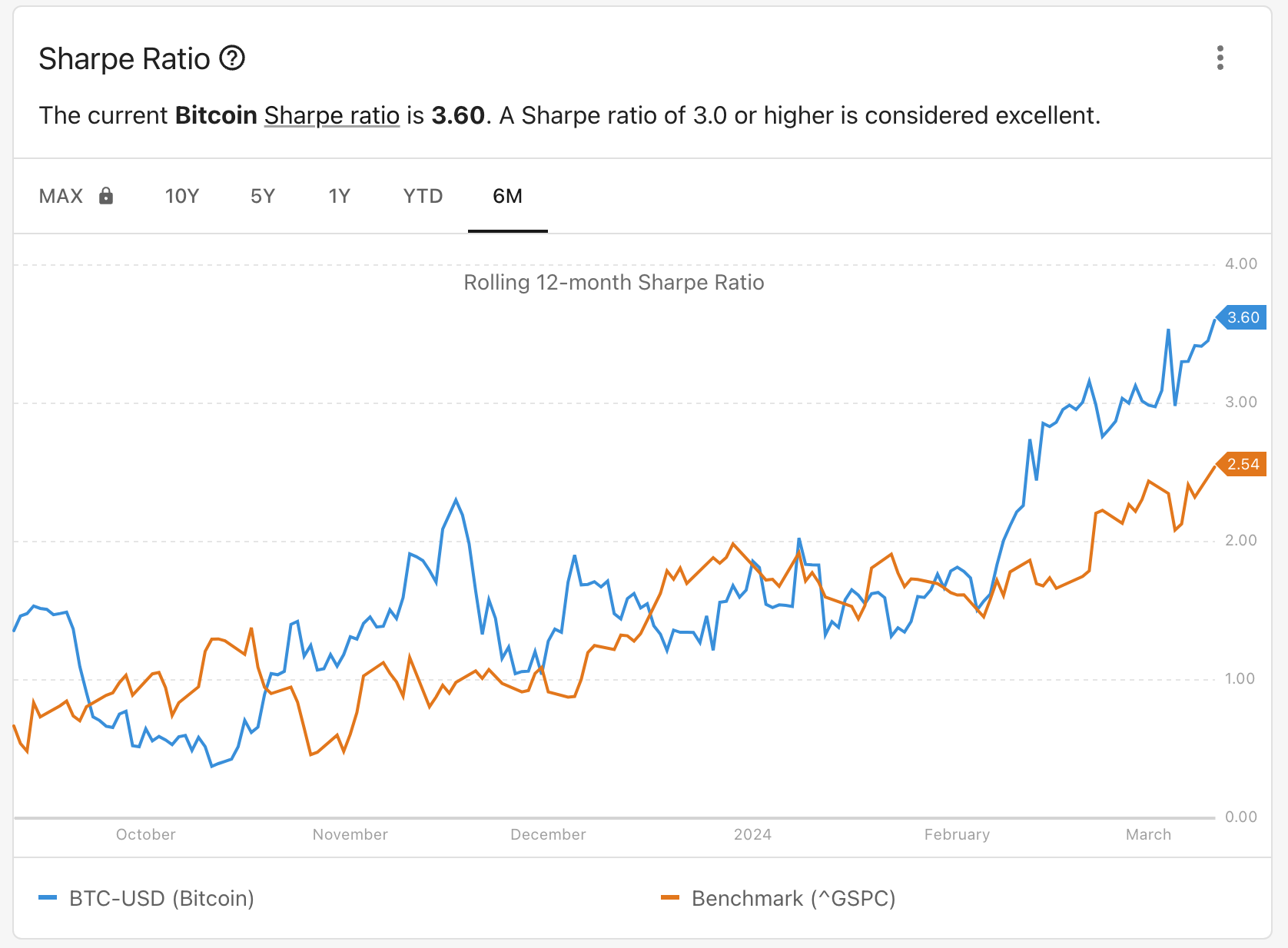

在風險調整後的收益表現上,台灣價值高息指數的夏普比率為0.77,這也高於台灣加權股價指數的0.51,說明了其在每承擔一單位風險時所能帶來的收益更為可觀。

那與比特幣相比呢?

報酬率:BTC 勝

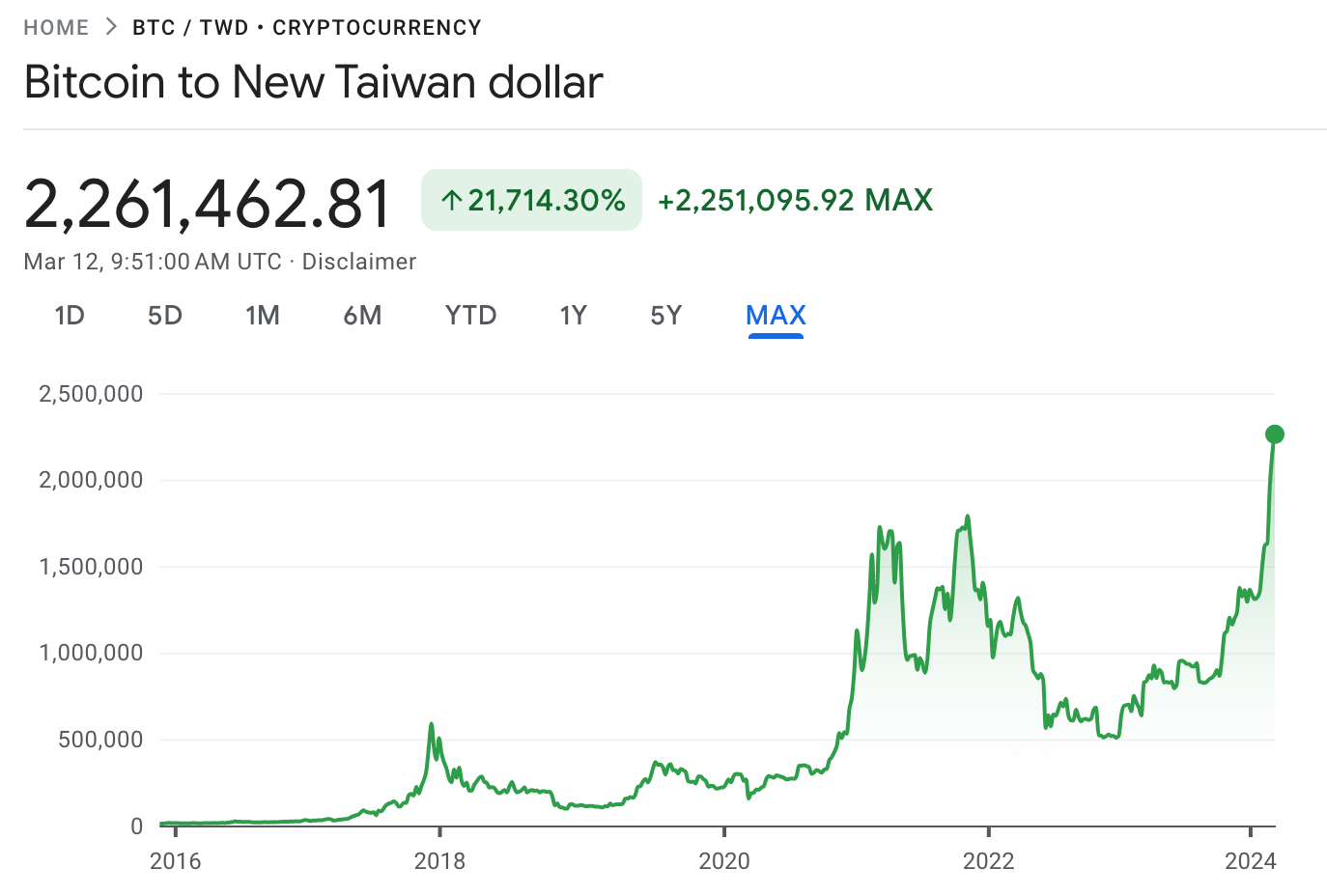

據 Google 財經數據,比特幣自 2015 年 11 月 20 日的累積報酬率為 21,714.3%,遠超過台灣價值高息指數的 732%。

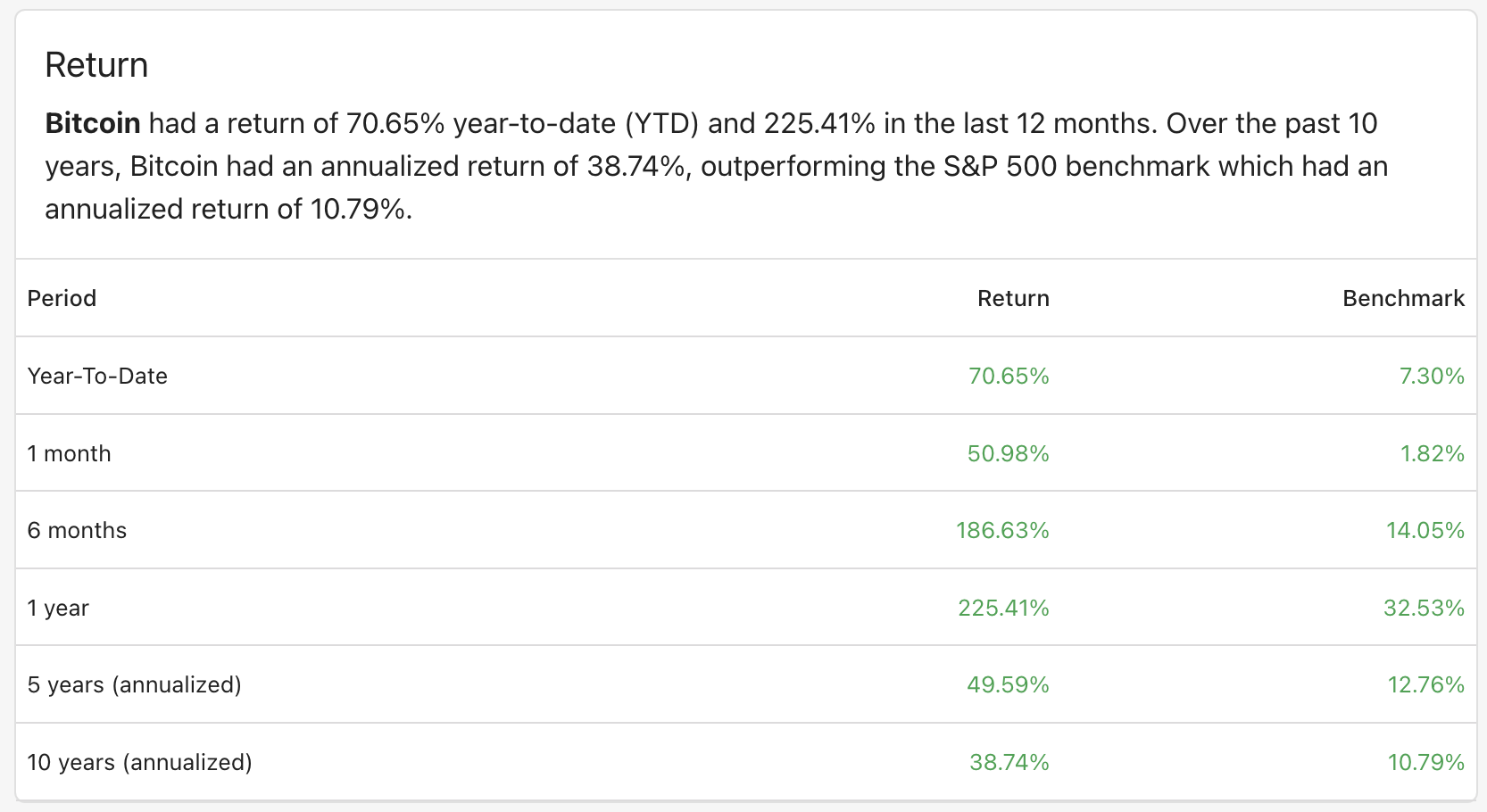

從年化報酬率來看,PortfoliosLab 數據顯示,過去 10 年比特幣的年化報酬率高達 38.74%,亦大幅領先於台灣價值高息指數的 13.91%。

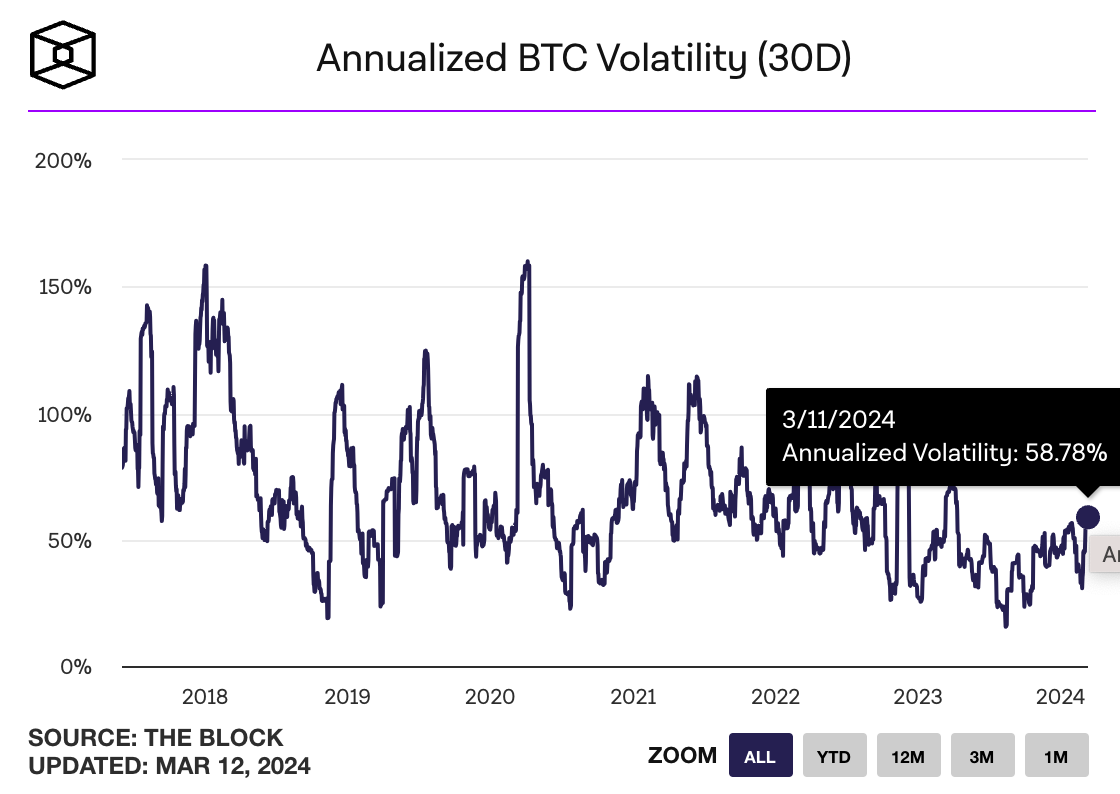

風險:00940 勝

然而,在風險方面,The Block 數據顯示,比特幣的年化標準差高達 58.78%,顯示其波動性遠高於台灣價值高息指數的 18.16%。

夏普比率:BTC 勝

即便如此,PortfoliosLab 數據顯示,比特幣的夏普值為 3.6,表明其在過去 12 個月的單位風險回報上,大幅領先台灣價值高息指數的 0.77。

從以上絕對數據來看,比特幣在投資回報上提供了更吸引人的機會。