作為 Solana 生態中炙手可熱的明星,Jupiter 雖然推出的時間不久但已然在 DeFi 領域內站穩腳跟。但另一方面,如果沒有完善的經濟模型和穩定的代幣價格做支撐,很容易最終陷入死亡螺旋,可能會對 Jupiter 自身產生致命的影響。本文源自作者 Go2Mars 的 Web3 研究院所著文章,由 PANews 整理及撰稿。

(前情提要:迷因幣SLERF「爆衝200%」突破1.4美元,孫宇晨、Beeple、Jupiter..響應捐款齊拉盤 )

(背景補充:Solana市值一度超車軟銀、賓士!Jupiter交易量高出Uniswap十億美元 )

最近兩週的 Sol 鏈風風火火,Jupiter 以其代幣 $JUP 在二級市場中的價格也是在過去兩週緊跟 Solana 節奏而水漲船高接近翻倍。

市場上對於 Jupiter 和 $JUP 的研究,更多是在二級角度。亮眼(或者暫時亮眼)的市值表現背後,除了優秀的狗莊和社群之外,也離不開它優秀的產品設計作為支撐。所以今天就從產品的角度,來扒一扒 Jupiter 的產品設計思路。

Jup 的三大核心功能

其產品能夠備受關注的關鍵在於三大核心功能:流動性聚合器、現價單以及 DCA / 定投。

核心功能模組 1:流動性聚合器

Jupiter 的流動性聚合器技術是其核心競爭力之一。在傳統的 DEX 模型中,每個交易所的流動性池是孤立存在的,使用者在進行資產交換時,往往需要自己尋找最佳的交易池以獲得最優的交易價格,這不僅費時費力,而且由於流動性分散,很難保證交易的最優性。

Jupiter 的流動性聚合器技術,能夠跨越 Solana 生態內的眾多流動性池,通過演算法自動尋找並聚合最優的流動性資源,為使用者提供一站式的最佳交易路徑。

在交易前,使用者可自行選擇修改交易費用、滑點大小和是否採用直接路徑等引數。這意味著使用者可以在一個介面上獲取到整個生態中最好的交易價格和最低的滑點,提高了資產交換的效率和經濟性。Jupiter 交易聚合的實現是基於其後端的智慧路由技術。

在後端,Jupiter 通過複雜的演算法即時監控和分析整個市場的交易資料,包括價格、深度、滑點等多個維度。基於這些資料,智慧路由演算法能夠為每一筆交易動態選擇最佳的交易路線,即使在市場波動劇烈的情況下,也能保證使用者交易的成功率和成本效率。具體來說,一旦 Jupiter 獲得市場資料,其多路徑搜尋演算法就會開始尋找最佳的交易路徑。

這個過程涉及到複雜的計算,因為它不僅要考慮直接的交易對,還要分析通過一系列中間代幣轉換能否獲得更好的交易價格。例如,如果使用者想從代幣 A 兌換到代幣 C,智慧路由不僅會考慮直接的 A→C 交易路徑,還會考慮 A→B→C 或 A→B→D→C 等可能的中間路徑,從而找到成本最低的交易方案。

儘管智慧路由的背後技術非常複雜,但 Jupiter 致力於為使用者提供簡單易用的交易體驗。智慧路由的操作對使用者來說是完全透明的,使用者只需輸入想要交換的代幣和數量,剩下的工作都由智慧路由自動完成。

這種設計最大化地降低了使用者的操作難度,讓使用者即使沒有深厚的技術背景也能輕鬆進行交易。

核心功能模組 2:限價單

Jupiter 為交易者提供了限價單功能,有效避免了交易時價格影響造成的成本增加和滑點問題,同時規避了 MEV 問題。在未完全成交時,限價單可以被部分成交並獲得成交部分的代幣。

在提出交易時,使用者可以自行選擇訂單有效期、兌換價格和兌換數量,以更精確的執行自己的交易策略。該協議與 Birdeye 和 TradingView 合作,Birdeye 提供代幣的鏈上價格資料,Jupiter 使用 TradingView 的技術來進行圖表的資料展示。該功能使得 Jupiter 給使用者提供的實際體驗更加貼近中心化交易所。

核心功能模組 3:DCA 定投

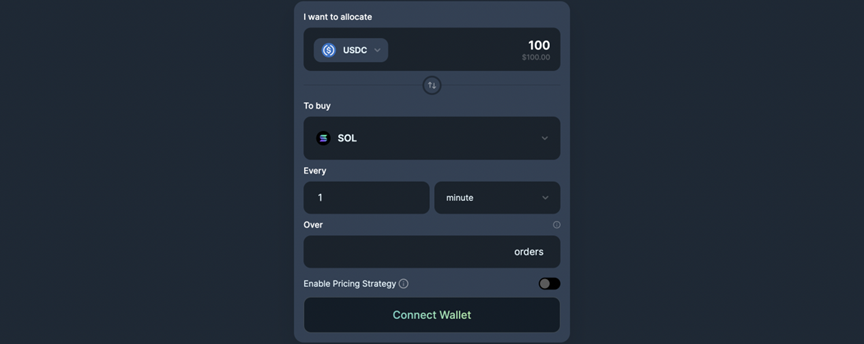

Dollar-Cost Averaging (DCA) 是一種投資策略,投資者在特定時間間隔內,通過多次投資來攤平買入成本到一個預設價格區間,這種方法可以幫助投資者減少在單一價格點投資的風險。

在 Jupiter 中進行 DCA 定投,使用者只需設定購買頻率(Jupiter 提供最小頻率為分鐘,最大頻率為每月)、購買價格區間,總時間段以及希望購買的資產。在定投後,使用者的代幣會被轉移到定投相關的帳戶中,並且根據預設價格區間和交易頻率自動執行交易。

在定投結束後,代幣被自動轉移回使用者錢包,協議對定投收取千分之一的費用。可控的成本價,低廉的費用以及全託管的交易流程使得 DCA 成為交易者熊市中累計資產的不錯的選擇。

然而,在牛市中,這種機制就顯得比較默默無聞,因此該功能當前的總體需求量依然比較小。

Jup 的其他生態模組

上游孵化器:Jupiter Labs

一個獨立於 Jupiter 運作的實驗室,未來將會獨立營運,致力於推動創新專案。Jupiter 使用者和社群成員享有某些優先權,包括優先使用權和代幣激勵。目前,Jupiter Labs 正專注於永續合約和 LSD 穩定幣兩大專案領域。

衍生品協議:Jupiter Perpetual

是 Jupiter Labs 推出的一個衍生品協議,其模式與 GMX V1 類似,目前已進入實際使用階段。該協議定義了兩類主要參與者:流動性提供者和交易者。流動性提供者向池中提供資金,這些資金被轉換成一攬子代幣,主要包括 BTC、ETH、SOL、USDC 和 USDT,其中 SOL 和 USDC 佔有較高權重,成為主要的交易物件。

交易者在進行槓桿交易時,利用池中的代幣建立槓桿部位,他們無需擔心交易滑點,只需支付交易費用和借貸費,後者基於代幣的利用率計算。流動性提供者則獲得 70% 的交易費和所有借貸費,但同時也需承擔交易者盈利和代幣貶值帶來的虧損風險。

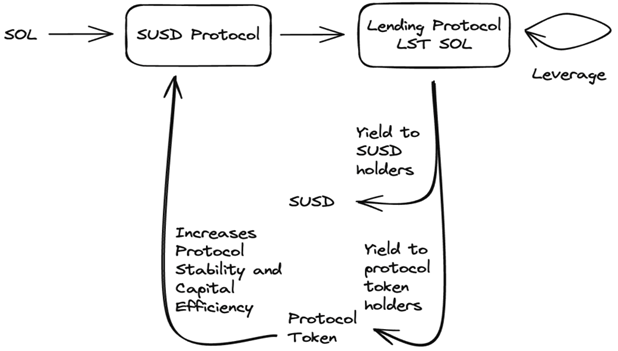

LST 穩定幣協議 XYZ

該專案尚未推出。協議與 Lybra V1 類似,允許使用者通過抵押 SOL 鑄造無借款利息的生息穩定幣 SUSD。通過 LST 質押獲得的收入將分配給 SUSD 持有者和治理代幣。特別之處在於,當 LST 收益率高於 SOL 借款利率時,將採用槓桿套利策略來最大化收益。

此外,協議還引入了贖回機制來維持 SUSD 的價格穩定,雖然這可能對借款人部位造成影響,尤其是在市場波動時。為緩解這一問題,協議可能採取在小額價格區間內用治理代幣進行 SUSD 贖回的策略,當 SUSD 的價格介於 0.95-1 美元之間時,協議可能採用 SUSD 贖回治理代幣的方式來降低借款人被贖回的頻率。

然而,該方案可能導致絕大部分的贖回均為治理代幣贖回,若價格持續低於 1 美元,會造成較為嚴重的代幣增發。

迴歸到 $Jup 經濟模型

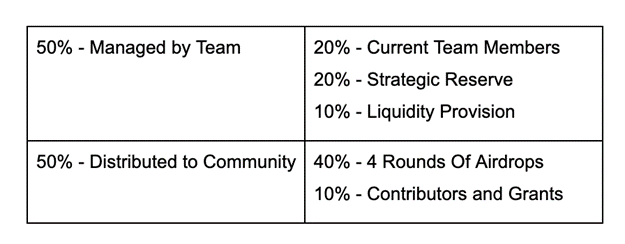

JUP 代幣是 Jupiter 生態系統中的治理代幣,允許代幣持有者就關鍵生態系統決策進行投票,涵蓋如啟動專案、爭議名單和贈款等議題。

Jupiter 團隊承諾,代幣分配將嚴格遵守路線圖,任何冷錢包中代幣的轉移都需提前六個月通告。初始流通供應量調整為 13.5 億,未來流通量將通過社群多籤錢包管理,確保 Jupiter 生態的健康發展。

起高樓之後 ——Jup 生態繁榮的沉思

與 Solana 生態內其他的 DEX 相比,Jupiter 在交易效率和使用者體驗方面盡顯優勢。儘管如 Raydium、Orca、Serpent 等專案同樣在爭奪市場份額,Jupiter 依然聚合了 Solana 上超過 50% 的交易量,使 DEX 在 Solana 網路上成為了真正的底層流動性協議。

然而,在交易量進一步增長的空間有限的情況下,Jupiter 選擇了在 DeFi 板塊橫向擴張,拓寬其業務廣度的長期戰略。Jupiter Start 或是 Jupiter 擴大版圖的主要方向。

目前 Jupiter Start 僅有介紹、教育和預上線功能。Jupiter Start 核心功能 LFG Launchpad 暫未推出,但已於 3 月 7 發起了第一輪 launchpad 投票,排名前三的專案分別是 Zeus Network (跨鏈通訊),SharkyFi (NFT 借貸協議) 以及 UpRock (DePIN)。Jupiter 擁有龐大的使用者群體,流量效應較強。考慮到其自身的資源優勢,其發射的專案可能有較高的品質。

另一方面,Jupiter 推出的金融創新產品孵化平臺 Jupiter Labs,填補了 Solana 上相關專案的空白,在 Jupiter 的支援下仍有較大潛力。

該專案展現了對金融衍生品和穩定幣領域的深入探索,旨在為 Solana 生態下的 DeFi 領域帶來新的動力。然而,這些創新在提高收益的同時,也帶來了額外的風險,如協議風險和預言機報價風險,需要通過構建完善的經濟模型、適當的激勵機制和動態贖回策略來保持系統的平衡。

作為 Solana 生態中炙手可熱的明星,Jupiter 雖然推出的時間不久但已然在 DeFi 領域內站穩腳跟。其以使用者為中心的產品設計理念,全面且獨具創新的產品功能和流暢的交易體驗,成功俘獲了使用者的信任,成為 Solana 鏈上交易量最大的 DEX。

除此以外,Jupiter 團隊力求突破傳統 DEX 上限受制於公鏈發展的問題,積極橫向探索更廣闊的發展空間,這使得 Jupiter 具備了成長為星辰大海的潛力。

然而,應運而生的潛在問題是,在探索衍生品以及穩定幣時,無論是作為孵化器還是自研產品,都會面對更大的風險。由於這類金融產品利用槓桿實現高收益的本質,如果沒有完善的經濟模型和穩定的代幣價格做支撐,很容易最終陷入死亡螺旋,可能會對 Jupiter 自身產生致命的影響。