Coinbase 在最新週報中指出,隨著聯準會繼續對降息持謹慎態度,加密市場和股票以及其他風險資產一樣表現出了走低的趨勢。本文源自 Coinbase 分析師 David Han 所著報告,由 DAOSquare 編譯、撰稿,PANews 整理。

(前情提要:EMC Labs:牛市「首波拋售潮」接近尾聲!比特幣下階段漲勢將至 )

(背景補充:牛市頂峰更晚到?聯準會長期利率值5年來首次超過2.5% )

關鍵要點

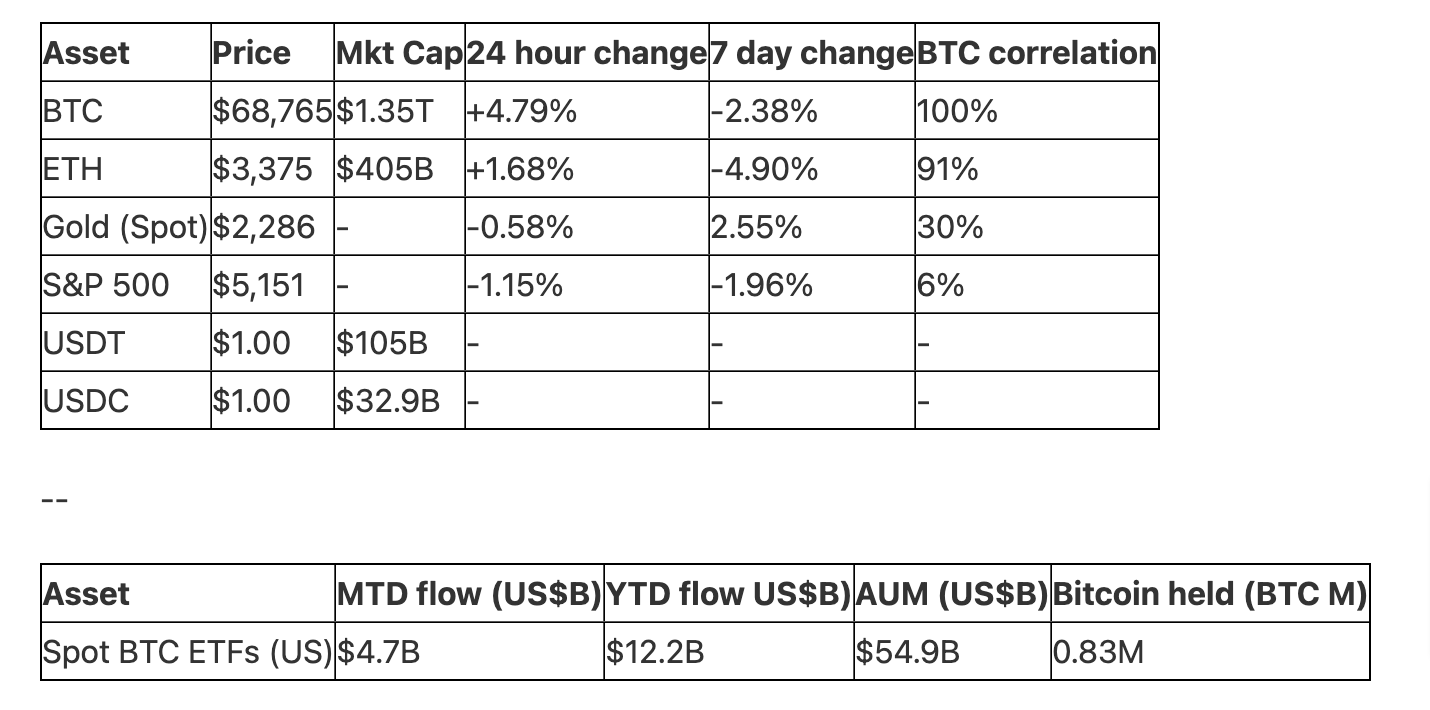

- 隨著聯準會在再通膨風險的背景下繼續對降息持謹慎態度,加密市場和股票以及其他風險資產一樣表現出了走低的趨勢。

- 在這種市場環境下,黃金一直是最大的贏家,在央行購買增加、地緣政治風險加劇,以及對再通膨的擔憂中,黃金價格創下新高。

- Endgame 的推出以及最近為增加收入而進行的治理變更引起了市場對 Maker 的廣泛關注,儘管這些看似快速的變化也被 Aave 等其他協議視為高風險。

市場觀點

聯準會主席 Jerome Powell 在 3 月 29 日和 4 月 3 日的會談中表示,對降息持謹慎態度,此後,加密貨幣市場大幅走低。市場方向的不確定性並非僅僅反應在加密貨幣市場,股票和其他風險資產在過去一週的表現也很普通。

再加上對再通膨的擔憂,年底前降息的隱含幅度(基於聯邦基金期貨)甚至在 2024 年首次變得比聯準會更為鷹派。截至 4 月 4 日,市場預計年終利率為 4.631,遠高於 1 月初預測的 3.825(也高於聯準會點陣圖中位數目標的 4.625)。

在這種環境下,黃金一直是最大的贏家,在央行購買增加、地緣政治風險加劇,以及對再通膨的擔憂中,黃金價格創下新高。

值得注意的是,黃金的升值通常與聯準會降息以及通膨率上升有關。鑑於市場近期對降息持鷹派觀點,我們認為黃金的表現傳遞了一個訊號,相對於聯準會利率變化,黃金價格的波動受通膨率的影響過高,同時它也傳遞一個市場總體預期傾向,即確定性的通膨上漲可能會比預期更成問題地出現。

延伸閱讀:黃金破2300美元新高!比特幣反派 Peter Schiff:快賣BTC改投黃金,不然一生貧窮

在我們看來,比特幣作為一種「數位黃金」 的接受度越來越高可能會使這一市場體制中新的投資者子集的需求產生。因此我們認為,與先前的週期相比,在跌勢中會出現更積極的買入,即使在價格發現期間波動性持續存在。我們認為,由於美國現貨比特幣 ETF 的推出,比特幣獲得了更廣泛的資金管道也可能有助於抑制波動性(相對於先前的週期)。

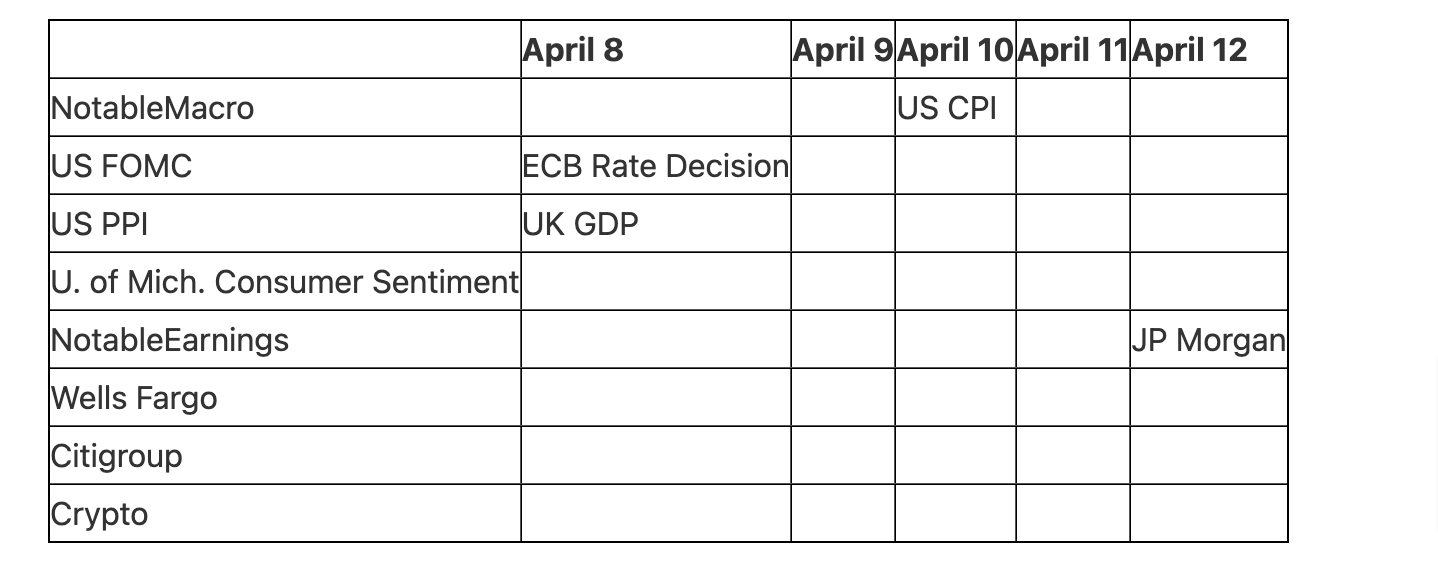

這些 ETF 的影響和更大的機構需求的流入可以從比特幣期貨的未平倉合約中看出,這些比特幣期貨可以作為對沖工具使用。 CME 比特幣期貨未平倉合約為 99 億美元,已超過任何單一中心化交易所(CEX),佔比特幣期貨市場總額(包括永續合約和固定期貨)的三分之一以上。

在我們看來,ETF 釋放的資本可能代表了從 2020 – 2021 週期至今市場結構最根本的轉變。這些資本的釋放,加上即將到來的比特幣減半(預計在 4 月 20 日至 21 日發生,取決於網路hash率的變化)和其他積極的催化劑,使我們認為整個第二季度的市場表現仍然是建設性的。

鏈上:終局盛宴

Maker 在過去幾週一直表現出色,這要歸功於它在 3 月 13 日發布的 Endgame 公告。該公告詳細介紹了四個主要階段的一系列變更。

- 第 1 階段圍繞著 DAI 和 MKR 代幣的品牌重塑(包括將 MKR 以 1:24,000 的比例重新計價為新的治理代幣)、更新治理協議激勵措施、建立新的資產橋,以及啟動 Spark subDAO。

- 第 2 階段涉及了擴大 subDAO、資產橋、和治理責任。

- 第 3 階段概述了在未來幾年內將 Maker 轉移到獨立鏈的計畫。第 4 階段則是將所有的基礎治理合約設為不可更改。

隨著更多細節浮出水面,特別是關於未來的 subDAO 治理代幣,圍繞 MKR 持有者和 DAI 質押者的空投猜測有所增加。鑑於該行業對空投的廣泛關注,我們認為代幣估值增加的部分原因是由未來的空投代幣價值所推動的(除了最近增加其協議收入的其他治理提案)。

在我們看來,Maker 的變化是其 DeFi 協議運動的延續,旨在更具體地實施多年來一直被提及的計劃(例如 Uniswap 的費用轉換)。我們認為,這些執行已久的 DeFi 協議目前可能被認為有些停滯不前,但由於其協議流動性的網路效應,其品牌和市場份額可以更有力地利用創新。

雖然人們一直在關注 Maker 的 Endgame 推出,但最近 Maker 的治理變化在 DeFi 社群中引起了一些爭議。 Maker 已經迅速通過了一些變革提案,包括與 Morpho 和 USDe 的整合,並正在考慮透過提高抵押品限額來大幅擴大這些業務。

雖然這些變化將大大增加 Maker 的收入,但有些人認為變化的速度大大提高了風險水平。有鑑於此,Aave 社群一直在認真討論取消 DAI 用作抵押品的能力。這些討論得到了 Aave 主要領導人的支援,包括其創辦人 Stani Kulechov,他「完全贊成將 DAI 從所有 Aave 市場中撤出」。

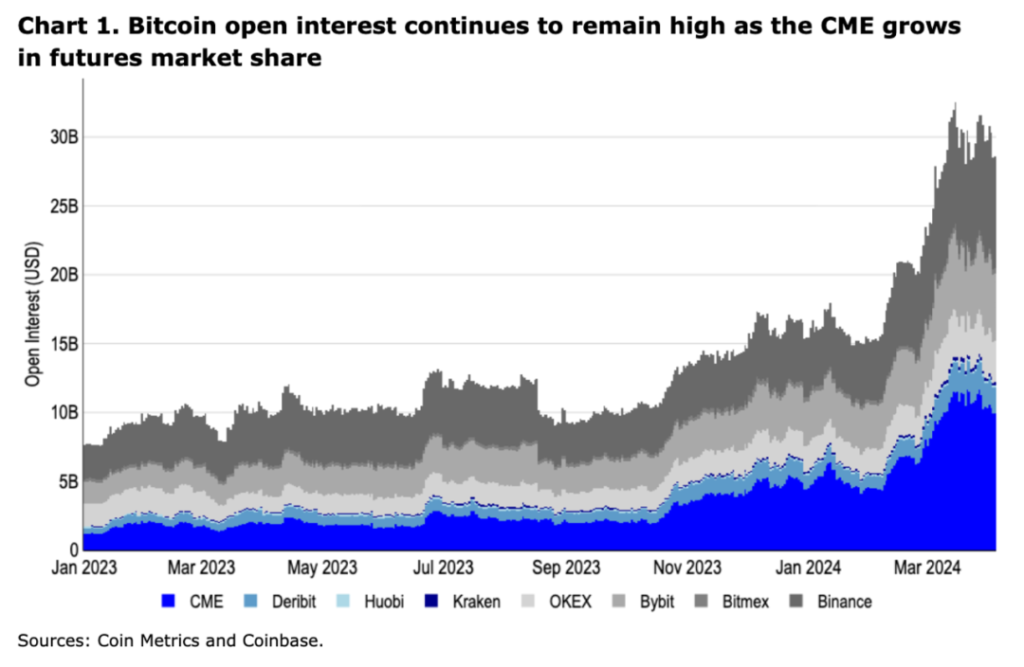

我們認為這場衝突可能預示著去中心化穩定幣市場的轉變。相對於 DAI,由於其更高的收益率和空投激勵措施,Ethena 的 USDe 獲得了快速的市場份額。這兩種資產都有其發行能力的固有限制(與中心化穩定幣相比)。 DAI 供應需要超額抵押,因此受貸款人抵押品的約束。同時,美元受到期貨未平倉市場的約束,如果其空頭利率過大,利率將變得不可承受。

延伸閱讀:MakerDAO估值大解密:借貸+RWA,穿越牛熊的機密

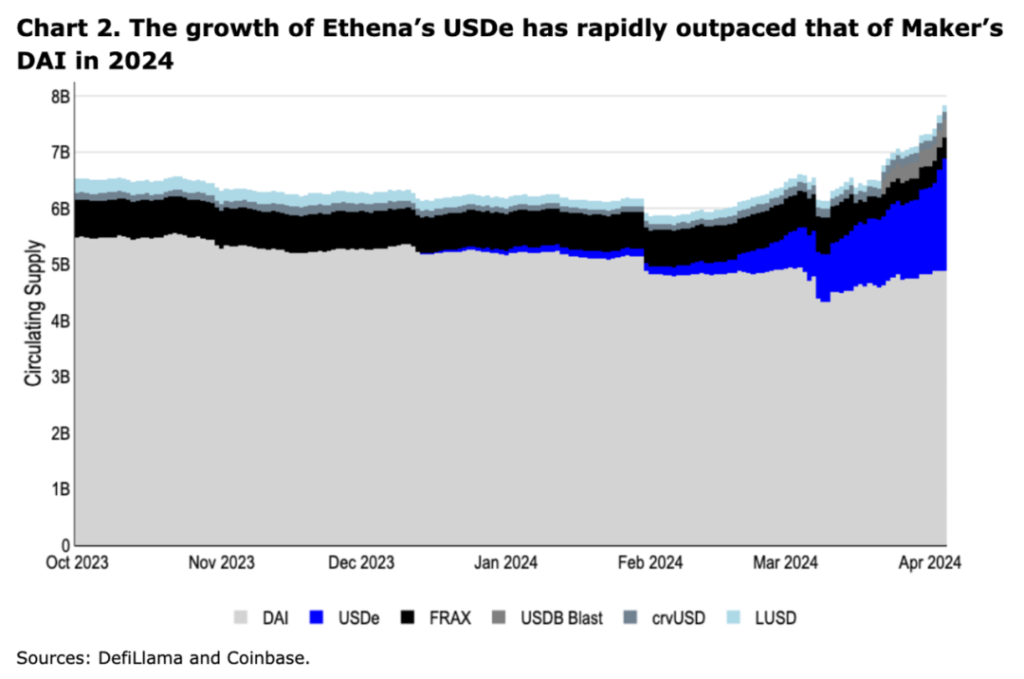

由於流動性的網路效應,建立和擴展新的去中心化穩定幣仍然具有挑戰性。 DefiLlama 追蹤了 160 多種穩定幣,其中大多數在其原始協議之外的使用非常少。

儘管去中心化穩定幣的數量和市值不斷增加,但它們的增速卻不如中心化穩定幣。 USDC 和 USDT 穩定幣的市佔率已成長至 90%。憑藉跨鏈原生穩定幣發行的優勢,以及由 Circle 跨鏈傳輸協議等技術支援的資產橋的使用者體驗改進,我們認為,相對於中心化穩定幣,去中心化穩定幣的採用可能仍將繼續面臨挑戰。

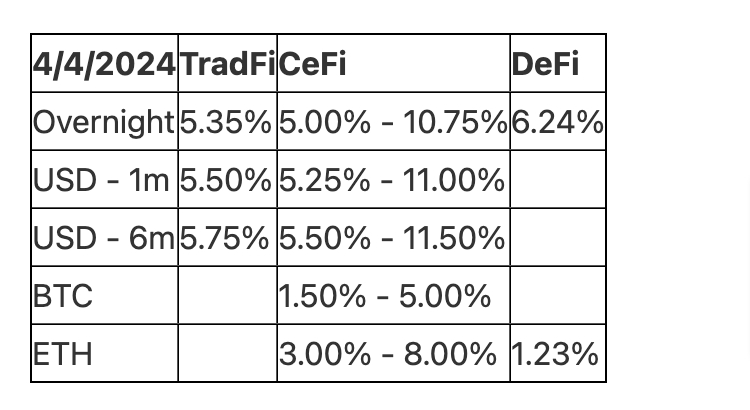

Crypto 和傳統金融

Coinbase 交易所和 CES Insights

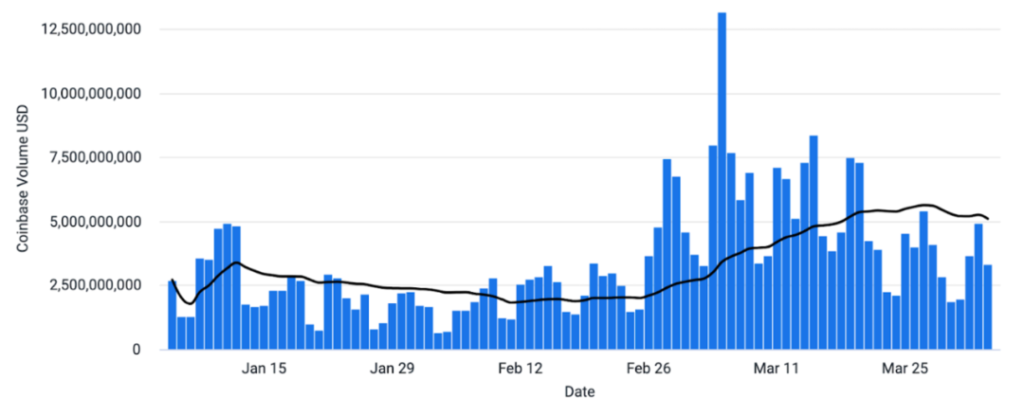

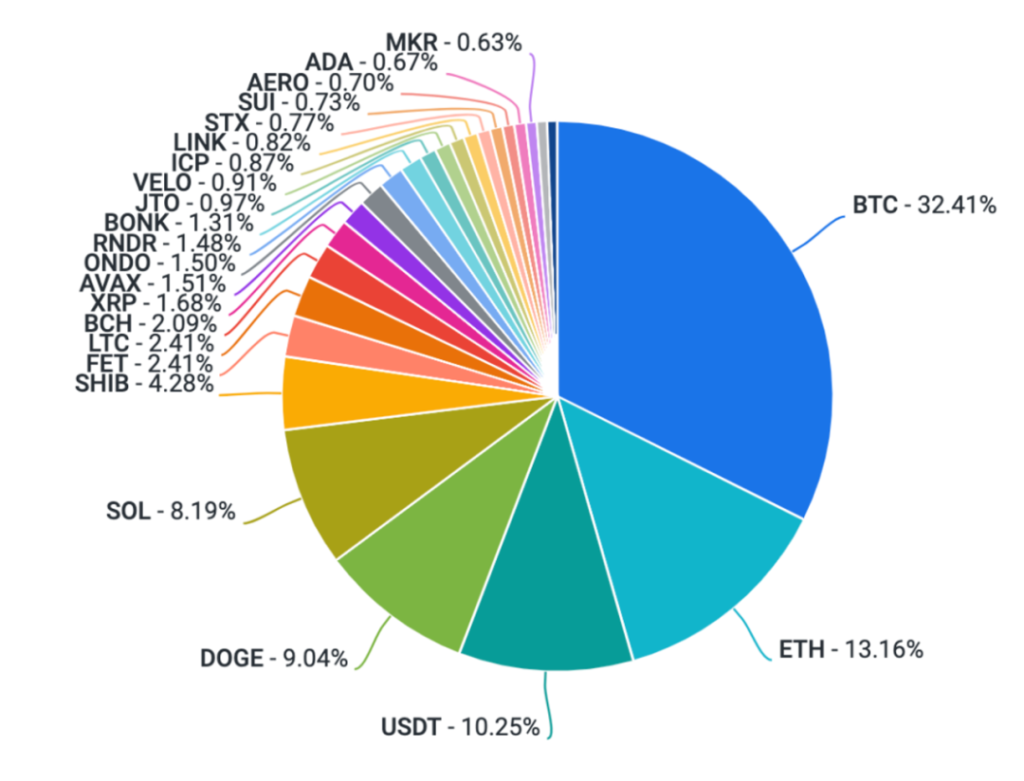

過去一週,市場平靜了下來。 BTC 在 2,000 美元的窄幅區間內波動,美國現貨比特幣 ETF 的資金流入雖然是正值,但已經放緩。總體而言,隨著市場試圖尋找下一個可以推動其上漲的敘事,加密貨幣交易量也持續放緩。

看漲的交易者收到了一些信心,多頂級位的風險平靜了許多。 BTC、ETH 和各種山寨幣的資金費率目前接近今年的最低水準。預計發生於 4 月 20 日或 21 日的 BTC 減半可能會成為價格上漲的催化劑,但它將不得不應對一直以來加密市場和其他風險資產均會面臨的疲軟期。

Coinbase 平臺交易量(美元)

Coinbase 平臺交易量 (資產比例)

資金費率

值得注意的 Crypto 新聞

機構

- 現貨比特幣 ETF 月度交易量在 3 月增長了近兩倍,達到 1,110 億美元(The Block)

監管

- TRON 基金會和 Justin Sun 要求美國法院駁回 SEC 的訴訟(Coindesk)

常規

- Ethena 的代幣今天將在交易所上市並開啟空投認領(The Block)

- Vitalik Buterin 和 Arthur Hayes 對 Meme 幣狂熱發表看法(The Defiant)

延伸閱讀:Arthur Hayes:別認為迷因幣很愚蠢!Memecoin對區塊鏈有「正面效益」

Coinbase

- Coinbase 人工智慧驅動內容的未來:擴大視野並增強使用者體驗(Coinbase 部落格)

全球視野

歐洲

- 俄羅斯討論測試數位盧布用於預算支付(bitcoin.com)

- 21Shares 在瑞士證券交易所推出 Toncoin 質押 ETP(The Block)

- 美國和英國正在調查一起價值 200 億美元的加密貨幣交易是否違反了俄羅斯制裁法案 (Bloomberg)

亞洲

- 香港金融公司 VSFG 計劃最早於 5 月推出現貨比特幣 ETF(The Block)

- 匯豐銀行向香港散戶推出代幣化黃金(CryptoNews)

- 新加坡擴大加密貨幣監管,引入增強的使用者保護要求(The Block)

- 印尼在 OJK 監督之前為加密公司實施沙盒 (Finance Magnates)

- 臺灣加密產業獲政府批准成立產業公會

延伸閱讀:台灣VASP公會獲內政部准予籌組!估3個月後正式成立,虛擬貨幣接軌金融重要里程碑

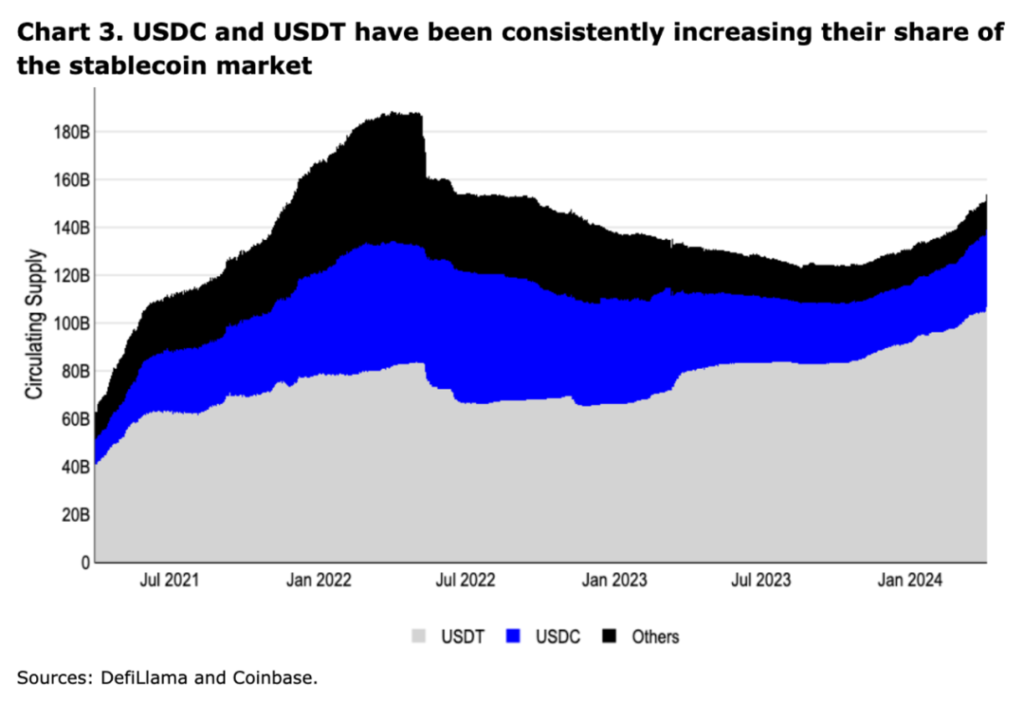

未來一週大事件