比特幣生態在本輪牛市中崛起,Layer2、DeFi 等項目已經搶先佈局,在這之中,由幣安研究院參投的比特幣借貸DeFi 有何獨特之處呢?

(前情提要:倒數34天!為何這次比特幣減半對 DeFi 的未來至關重要? )

(背景補充:2024年投資比特幣的6種方式,Bankless推薦新手先讀這篇 )

如何為比特幣持有者開啟各類收益空間,一直是行業探索的方向之一。在加密牛市大週期中,如果只是被動持有比特幣等待其價格升值,似乎仍有點浪費資本效率。

Zest 是專門為比特幣打造的 DeFi 專案,近日獲得 350 萬美元種子輪融資,Tim Draper 領投,Binance Labs 等參投。Tim Draper 是矽谷風投教父,曾投過百度、Skype 以及 Hotmail 等知名企業,在 Web3 中也參與投資過 Arkham 、Coinbase 、Gemini 、Ledger 以及 Maker 等。值得一提的是,這也是 Binance Labs 首次投資 Stacks 生態,作為比特幣上的 L2,基於 Stacks 的 DeFi 專案 Zest 究竟有何特點?

Zest 簡介

Zest Protocol 是基於 Stacks 的比特幣借貸協議。在以往為比特幣提供解決方案的質押借貸中,使用者往往需要信任交易所或者 wBTC 的託管人,Zest 則是通過在鏈上透明持有資本和發放貸款來降低這種交易對手風險。 比特幣抵押使用者隨時都可以檢視或轉移資金,沒有任何第三方信任風險。

Zest 創辦人 TychoTycho 畢業於牛津大學,曾登上福布斯 30 歲以下傑出青年榜單。在創立 Zest 之前,他曾是 Stacks 的核心貢獻者和開發人員。同時,也曾擔任過比特幣生態應用生態系統開發商 Trust Machinese 的高管。光鮮亮麗的履歷光環,讓 Zest 受到不小關注度。

執行機制

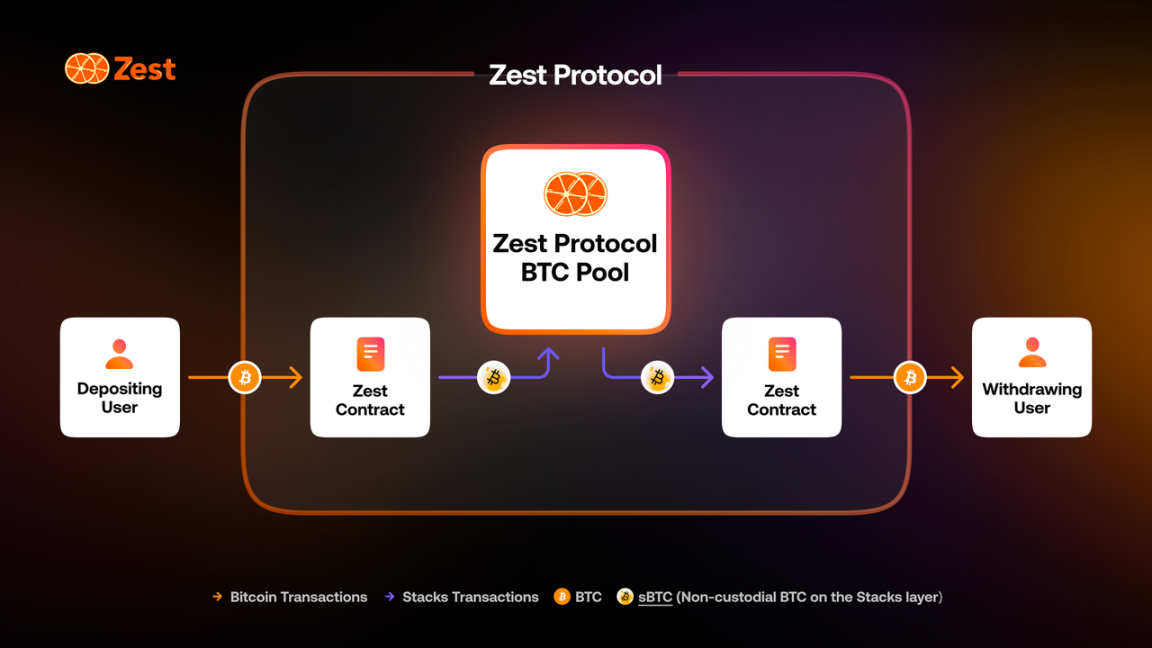

Zest 主要採用 Stacks 二層架構,使得原生 BTC 轉移到 Stacks 上變為 sBTC (2023 年 10 月推出,Stacks 上 1:1 支援的 BTC 版本),而使用者的操作則是與比特幣鏈上的原生 BTC 互動。

雖然使用者的 sBTC 存放在 Zest 池子中,但等量的 BTC 是儲存在 Stacks 共識機制下的比特幣鏈上閾值簽名指令碼。

延伸閱讀:比特幣L2網路Stacks詳解:ETF過關與BTC減半能點燃STX?

不僅如此,在 Zest 上質押借貸不會產生包裝費用,而像 wBTC 則會對包裝收取部分手續費。

這裡不得不提到 Stacks 上的 Clarity,該智慧合約可以讓使用者通過從比特幣鏈上讀取 BTC 狀態來與之互動。Zest 的借出就是基於 clarity 編寫,其設計則是參考了 Aave v3,但因為 Stacks 的 sBTC 硬分叉仍要等到今年年中,所以其主要功能仍要在升級之後才能觀察。

在 Zest 機制設計中,借貸方有兩類角色扮演重要作用,分別是流動池代表和機構借款人。

流動池代表主要是 Zest 上管理 BTC 的借貸池。每一個比特幣流動池都是由一個流動池代表管理。流動池代表負責與借款人談判貸款條款、進行盡職調查並在發生違約時清算抵押品。流動池代表審查借款人的聲譽、專業知識和績效,以評估貸款條款。

一旦借款人和資金池代表同意借款人利率和抵押比率,資金池代表就會從其管理的貸款池中為貸款提供資金。池代表由 Zest 協議 DAO 合約任命,如果權力被濫用,Zest Protocol DAO 合約可以凍結資金池並撤回貸款。流動池代表的許可權則包括建立比特幣池吸引資金、許可或拒絕借貸、評估借款人以及管理池子中的餘額。也就是說,在建立借貸池之前,所有的池代表都必須列入白名單。當用戶身份為機構借款人時,Zest 允許其利用資產負債表來借入 BTC。

延伸閱讀:統整》DeFi借貸五巨頭的演變歷史 – MakerDAO, Yield, Aave, Compound & Euler

此外,Zest 還專門為所有借貸使用者設定了寬限期,當抵押品價值跌破平倉價時,有 3 天的寬限期,在此期間內,使用者可以增加抵押品以避免被強制清算。目前,使用者每天的抵押物每價值 1 美元,則賺取 1 個積分。此外還可以通過分享連結邀請好友的方式賺取。

上月,Zest 部署主網不久後便遭駭客攻擊,攻擊者通過重複抵押物列表中的條目,人為操縱抵押品價值,進而在 5 次借貸操作中取出遠超其應有額度的 STX。攻擊者共盜取了 32.4 萬 STX,雖然全部損失將由 Zest 財庫賠付,但仍造成一定的負面影響,Zest 在安全稽核後已於上週重啟開放。

在借貸功能板塊中,Zest 暫時已上線 Stacks 市場,即將上線 BTC 市場。按照其官方資料顯示已獲得超 1000 萬美元的 TVL。隨著 sBTC 硬分叉升級的到來,一旦市場熱情重新被點燃,Zest 或許將迎來強勁增長期。

📍相關報導📍

Solana狂飆!DEX交易量超車以太坊、SOL重返市值第五大代幣