只要 DeFi 在一段時間內表現優於其他代幣,其他人就會出現 FOMO。本文源自 Ignas,Stacy 於所著推文,由 Blockbeats 整理、編譯及撰稿。

(前情提要: 解析Curve創辦人清算事件:第三輪DeFi保衛戰,為何他無動於衷?)

(背景補充: 老牌DeFi入局RWA:TrueFi鏈上信貸協議能否成功突圍?)

這個週期裡,degen 最活躍的領域在空投挖礦和 meme 幣,與之相對應的是似乎滅亡的 DeFi 代幣。但在質押敘事下,Pendle 仍然保險良好,在同一時期內上漲了約 750%,且 Uniswap 的費用開關可能成為其他 DeFi 協議效仿的轉折點。

DeFi 研究員 Ignas 和 Stacy 就近期趨勢做了討論,他們認為目前還沒有達成任何改變遊戲規則的山寨幣季節。但 Ignas 仍然看漲 DeFi,BlockBeasts 將原文編譯如下:

DeFi(去中心化金融)領域的 OG 代幣似乎已經死了。

但市場即將迎來一次重大轉變,一波新的 FOMO 浪潮即將湧向 DeFi。以下是 DeFi 即將上漲的原因:

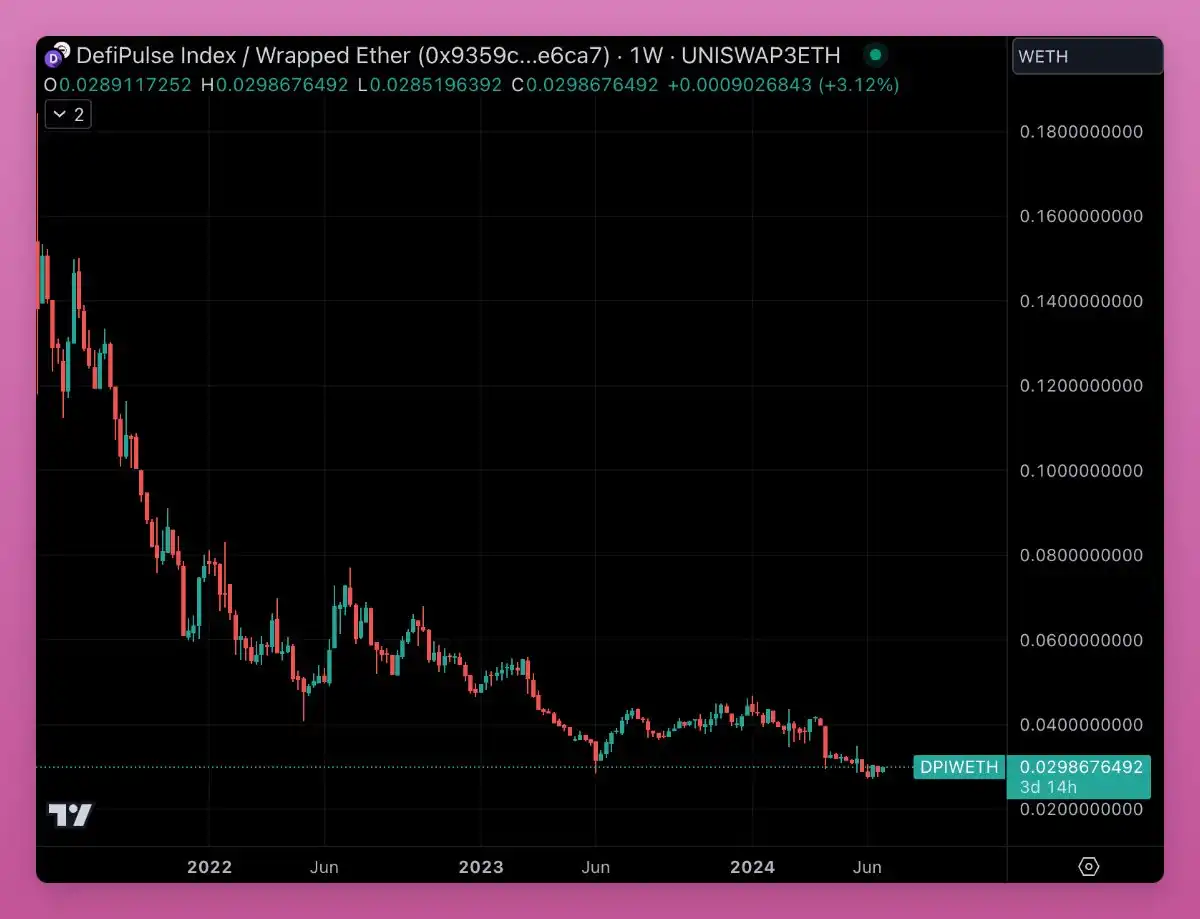

DeFi 代幣的表現遠遠落後於 ETH。DeFi Pulse 指數(DPI)已經連續三年相對於 ETH 下滑。而在這個週期中,ETH 本身的表現也落後於 BTC。DPI 包括 UNI、MKR、LDO、AAVE、SNX、PENDLE 等代幣。

唯一的例外是 PENDLE,在同一時期內上漲了約 750%。

為什麼是 Pendle?答案是多方面的。他們在 points meta 期間成功找到了一個強大的產品市場契合度(PMF)。

空投挖礦和 meme 幣是這個週期裡 degen 最活躍的領域。

空投挖礦達到了一個轉折點:低流通量的專案啟動是拋售空投事件,而高 FDV 意味著更多的代幣將不斷被拋售到市場上。但沒有人想買這些代幣!而且,每一個成功的 meme 幣背後都有 99 個走向歸零。

DeFi OG 代幣是空投挖礦和 meme 幣的對立面:

首先,大量的 DeFi OG 代幣已經在市場上流通。以市值 / 全面稀釋估值(MC/FDV)比率為例:

- SNX – 1

- MKR – 0.95

- AAVE – 0.93

- LDO – 0.89

- UNI – 0.75

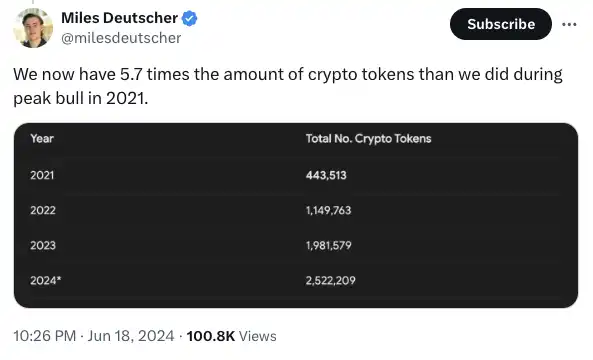

這樣對持有者的拋售壓力更小。對立面在代幣發行中繼續:在短短 6 個月內,我們已經鑄造了超過 54 萬個新代幣。交易者的關注和資本被分散得很薄。然而,只有少數幾個 DeFi OG 代幣擁有穩固的業務和收入來源。如果資金開始流入。

meme 幣在金融虛無主義和壓制性的監管環境中蓬勃發展。但是,監管明確性可能帶來最大的牛市,由以下因素驅動:

- 從敘述轉向產品市場契合度(PMF)

- 成功的明確指標

- 更容易獲得資金

- 繁榮的並購(M&A)市場

參考閱讀 Hartmann Capital 管理合夥人 @FelixOHartmann 的推文。

如果監管明確,數位資產市場可能會以開啟迄今為止最大的牛市的方式進行轉型。有幾個預測很突出:

從敘事到產品市場契合度的轉變

由於目前加密資產沒有合規地計值的途徑,因此大多數加密資產發行人甚至懶得創造能夠獲取價值的產品。具有諷刺意味的是,獲取價值的能力是一個很好的試金石,可以確定產品本身是否真正需要足夠的資金,讓消費者放棄他們辛苦賺來的錢。取而代之的是,加密貨幣創辦人經常構建消費者很少關心的東西,他們不得不向使用者支付代幣才能使用它們。所以發生了一些事情。建築品質提高了,而且……

專案將有更明確的指標來衡量成功

目前,許多數位資產估值似乎是純粹基於情緒和補償的自由浮動數位。雖然大多數市場肯定效率不高,因為即使是股票的交易也往往與其收益相去甚遠,但股票市場確實在將奶油提升到頂峰方面做得相當不錯。因此,具有最實質性產品市場契合度和收益的代幣可能會開始更頻繁地主導對話和投資組合。這反過來又導致…

數位資產融資環境更寬鬆

數位資產的資金主要偏向於私募市場,而代幣發行後籌集資金的能力往往會根據創辦人所處的市場制度而變成擲骰子。這導致了「另類」的週期性上升和下降,每個新週期都會帶來一批新專案,這些專案在私人融資時籌集了精彩的一輪融資,並且經常耗盡資金或未能適當地利用下一個熊市,有時即使他們實際上構建了一個很好的產品。然後,私募市場輪換到下一個佇列。通過這種輪換,有相當多的重複成本和價值被丟棄。因此,更強大的基本面將使協議能夠更容易地籌集資金,同時使……

蓬勃發展的並購市場

在整個 2022-23 年,我們目睹了許多 DeFi 專案被擱置一旁,這些專案本可以成為資金更充足的 DeFi 專案的主要收購目標。例如,資金雄厚的 Uniswap 或資本相當雄厚的 AAVE 可能會通過收購鏈上永續合約和期權市場中許多運作良好但資本不足的參與者中的一些來擴大其產品並成為 DeFi 超級應用程式,或者通過促進與領先的現實世界資產(RWA)協議之一的代幣交換來更實質性地進入現實世界的資產,這些協議的交易價格約為 Uniswap 市值的 1%。加密資產個體和整個市場的成熟可能會為真正精明的交易者和運營商開啟大門,以我們以前在數位資產中從未見過的方式建立價值,並實質性地加速產品開發和創新,這反過來又使我們更接近採用。例如,一些 Layer 1 區塊鏈可能會利用並購來獲取非常需要的產品,並將其轉化為公共產品。這將降低使用者的成本,同時增加鏈本身的使用和燃料支出,推動網路代幣的價值(胖協議論點表達了它的問津)。

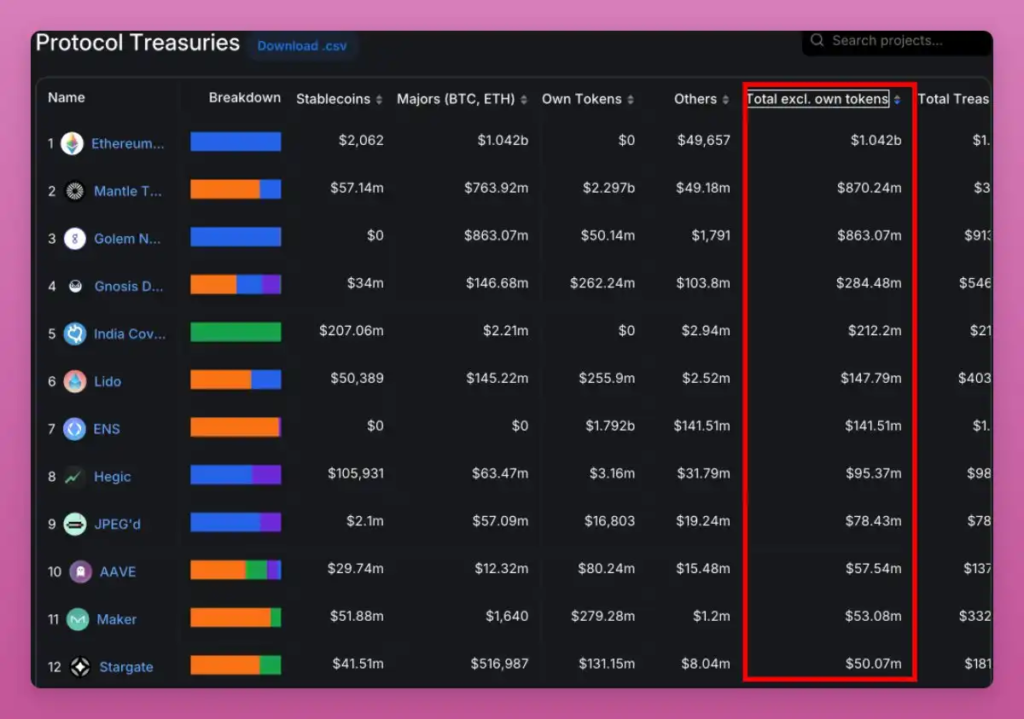

DeFi 在加密領域有著最明確的產品市場契合度(PMF):我們在去中心化交易所(DEX)進行交易,在借貸市場進行借貸,使用 DeFi 穩定幣或 LST 作為抵押品等。此外,老牌 DeFi 團隊擁有大量的資金儲備 —— 他們可以在不拋售代幣的情況下,持續多年進行開發建設。

DeFi 代幣的問題在於它們缺乏實際用途。然而,這一情況開始有所改變:Uniswap 的費用開關可能成為其他 DeFi 協議效仿的轉折點,UNI 在這一訊息傳出後大漲。此外,監管明確性可能加速收益共享的趨勢。

另一個問題是,DeFi 1.0 太無聊了。但只要價格上漲,新鮮事物總是有趣的。然而,DeFi 代幣經受住了時間的考驗。它們經歷了 2020 年的新冠疫情崩盤和 2022 年的中心化金融(CeFi)崩潰。正如 @sourcex44 所說,「唯一真正的審計是經受住時間的考驗」。

我相信 DeFi 代幣現在是反向交易的好選擇。目前持有原始 DeFi 代幣的人很少,這就像我們在熊市期間積累 ETH,卻看到 SOL 上漲一樣。所以如果趨勢改變,只有少數 OG 代幣能吸引資金流入。

時機非常關鍵。我們正處在一個轉折點,厭倦了新的 L2、名人幣,並在等待下一步會是什麼。也許「下一步」會是老牌的 DeFi 代幣?我認為它們有很大的爆發潛力。

這篇帖子是對 Stacy 關於 DeFi 代幣問題的迴應。這些代幣大多數都很無聊,但如果擁有穩固的業務、良好的財務狀況,且在監管明確和代幣實用性提高的情況下,DeFi 有可能再次崛起。

DeFi 代幣有錯嗎?

你可以將投資組合價值下降歸咎於 Mt. Gox、礦工獎勵或任何其他黑天鵝事件。但它們只是噪音,真正的問題更根本在於以下幾個方面:

每個市場都代表著在其參與者之間重新分配的某種價值。在某些點上,不同的市場會趨同。ETH 和 BTC 現貨 ETF 就是一個典型的例子。新的資本流入,但並沒有走得更遠;交易 ETF 的資本收益留在傳統交易所。

與此同時,現有的加密貨幣使用者受益於流入現貨 ETF 的新資本,他們的收益通常會被再投資,從邏輯上講,這應該會導致山寨幣季節 —— 但這一次,情況有所不同。

自 2024 年 3 月以來,我們看到了幾個主要趨勢:

- 來自頂級協議的一系列空投和積分計劃

- Tier-2 協議急於宣佈其代幣銷售和 TGE

- 迷因幣成為主要元之一

- TON 在其生態系統中加入規範

少數表現出良好增長的 DeFi 協議顯然與上面列出的趨勢有關。現在,我們有了這個設定:

- 比特幣和以太坊的收益僅部分結算在加密貨幣中。

- 鑑於元,這些收益大多再投資於新的代幣或迷因幣,或用於刷點數(鎖定在新協議中)。

- 其他 DeFi 協議沒有經歷任何價格走勢,持有者開始失去希望。

- 在 TGE 之後,很少有新協議有上升趨勢,部分原因是空投接受者的拋售壓力和缺乏新資金。

- Alts 不斷出血。

- 迷因幣的狂熱不斷吸引著越來越多的投資者,再次分散了 DeFi 代幣的潛在新資金。

- 比特幣和以太坊受到的影響最小,因為現貨 ETF 投資者。

- TON 憑藉其規範的入職工作和迷你應用程式袖手旁觀。它的生態系統還不是更廣泛的 DeFi 的一部分。

同時,DeFi 中沒有下一個大元。使用者體驗的改善和效率的修復都很重要 —— 但它們並不能吸引新使用者,類似於早期的 DeFi、NFT,甚至是 GameFi。

- 空投並不新鮮。

- 穩定幣收益率並不新鮮。

- GameFi 並不新鮮。

- 大多數 Web3 協議的 FDV 已經相當公平,但每天都有新的 dApp 出現,這些 dApp 的條款更有利可圖,這增加了協議的供應,但沒有刺激新的需求。

當以太坊現貨 ETF 開始交易時(可能是 7 月初),我們將看到一些新資金湧入以太坊,加密原生 ETH 持有者可能會開始將收益再投資到 DeFi 中 —— 但整體情況不會有太大變化。新資金將進入趨勢元(AI、RWA、DePIN、迷因幣),而 DeFi OG 將難以至少與 ETH 競爭。

沒關係。新賽季有自己的新英雄。是什麼讓 DeFi 再次偉大?基本上是兩件事:新的(全新的)敘事和行銷。

DeFi 的總市值為 900 億美元,包括 stETH 等 LST(32 億美元)和 DAI 等 DeFi 穩定器(50 億美元)。相比之下,ETH 的市值為 4040 億美元。

與傳統金融相比,DeFi 有很多優勢,包括更有利可圖的被動收益場景。但是你有沒有看到任何廣為人知的 DeFi 應用程式向 Web2 使用者推廣他們的收益產品?

當使用 DeFi 就像使用經典銀行應用程式一樣簡單,並且 DeFi 開始被提升為常態時 —— 我們最終將看到一個新的 DeFi 季節。或者,我們需要一個新的元,它將為 DeFi 注入新的資金 —— 類似於早期的 GameFi、NFT,甚至是 DeFi 本身。

這個新的元將獲得最多的關注,一部分資本將流向更廣泛的 DeFi。類似於倉鼠快打或 Notcoin 的狂熱如何推動 TON 更廣泛的生態系統。但是我們現在有類似的東西嗎?最近,我和 Ignas 聊了聊,我們討論了當前的趨勢。我們之前有沒有達成任何改變遊戲規則的山寨幣季節?沒有。

我知道這篇文章可能會令人失望。看漲內容在 CT 上獲得最多關注,因為人們願意相信他們的口袋會賺錢,我知道這種感覺。

我的投資組合中有很多 DeFi 代幣正在流血,但我想現實一點。我懷疑 DeFi 代幣今年是否會達到他們的 ATH。如果我錯了,我會很高興。

對標題黨行為表示抱歉,我確實相信 DeFi 有機會迎來一個大的復興。加密領域的敘述變化很快,資本的輪動會讓很多人處於旁觀狀態。

目前,meme 幣正處於聚光燈下,你可能會笑話我對 DeFi 持樂觀態度。然而,基本面是穩固的。重要的是其他人開始相信它的重要性,而這種信念可能會比你想像的更快恢復。只要 DeFi 在一段時間內表現優於其他代幣,其他人就會出現 FOMO。