貝萊德的數位資產負責人 Robbie Mitchnick 表示,比特幣不應被視為「風險資產」,並強調其作為全球去中心化資產的特性,使其更接近「避險資產」。與此同時,PlanB 預測比特幣將在 2025 年底達到 100 萬美元的歷史新高。

(前情提要:貝萊德資產規模破「10兆美元」新高,富可敵國的BlackRock如何稱霸全球金融?)

(背景補充:孫宇晨開酸Coinbase:cbBTC不是BTC、貝萊德要求加快託管比特幣的提領速度)

比特幣近期和美股的相關性可說是越來越強,聯準會升降息與否、美國失業率、通膨…等經濟數據都變成加密投資者需要關注的重點,比特幣當前似乎更像是風險資產,而不是避險資產。(畢竟在俄烏、中東衝突越演越烈的背景下,黃金吸引力大增今日站上 2,660 美元大關,持續創下歷史新高)

貝萊德的數位資產負責人:比特幣更接近「避險資產」

但貝萊德的數位資產負責人 Robbie Mitchnick 在 9 月 24 日接受彭博社採訪時表示這是大家的誤解:

部分加密貨幣研究類型的出版物和每日評論將比特幣,這個顯然具有風險的資產,誤導為『風險資產』,並假設它應該像股票一樣交易。

然而,從根本上來看,比特幣的長期驅動因素與股票及其他所謂的風險資產完全不同,甚至有時是相反的。

總的來說,Mitchnick 認為,比特幣更接近於「避險資產」。

他進一步解釋說,風險資產通常指的是在經濟條件良好時,能最大化回報的資產,例如科技股、成長型股票、部分商品和許多加密貨幣。而避險資產則是在市場不確定性或經濟下行時表現良好的投資工具,這類資產包括黃金、白銀、政府債券和美元等。

Mitchnick 指出比特幣在主要地緣政治事件期間的表現,甚至優於標普 500 指數:

當我們談論比特幣時,我們主要將其視為一種全球貨幣的替代品。

它是一種稀缺、全球化、去中心化的非主權資產,沒有國家風險,也沒有傳統的對手風險。將它稱為風險資產只會讓投資者感到困惑,因為根據其特性,它更應該被視為避險資產。實際上,每年只有兩到三件事會真正影響比特幣的基本價值。

目前,貝萊德運行著最大的比特幣現貨 ETF – iShares Bitcoin Trust,淨資產達 229 億美元。越來越對市場有舉足輕重的影響力。對於最近該 ETF 修正要求在 12 小時內從 Coinbase 提現托管資產的變更,Mitchnick 表示:

坦白說,這裡並沒有發生什麼重大變化。我們與 Coinbase,像對待所有其他服務提供商一樣,不斷進行運營的微調和模型優化,因此這次修正只是常規更新,反映了我們對加密 ETF 的進一步完善。

貝萊德比特幣報告:獨特的分散化工具

貝萊德最近發布的比特幣報告中,該公司將比特幣描述為「獨特的分散化工具」,並強調比特幣有潛力作為對抗貨幣和地緣政治風險的避險資產。

儘管比特幣短期內可能與股票和其他風險資產同向波動,但從長期來看,其基本驅動因素與大多數傳統投資資產截然不同,甚至在某些情況下是相反的。

隨著全球市場面臨地緣政治緊張局勢的加劇、對美國債務和赤字問題的擔憂,以及世界各地政治不穩定因素的增加,貝萊德相信比特幣可能會越來越多地被視為一種獨特的分散投資工具,用於抵禦投資者面臨的財政、貨幣和地緣政治風險。

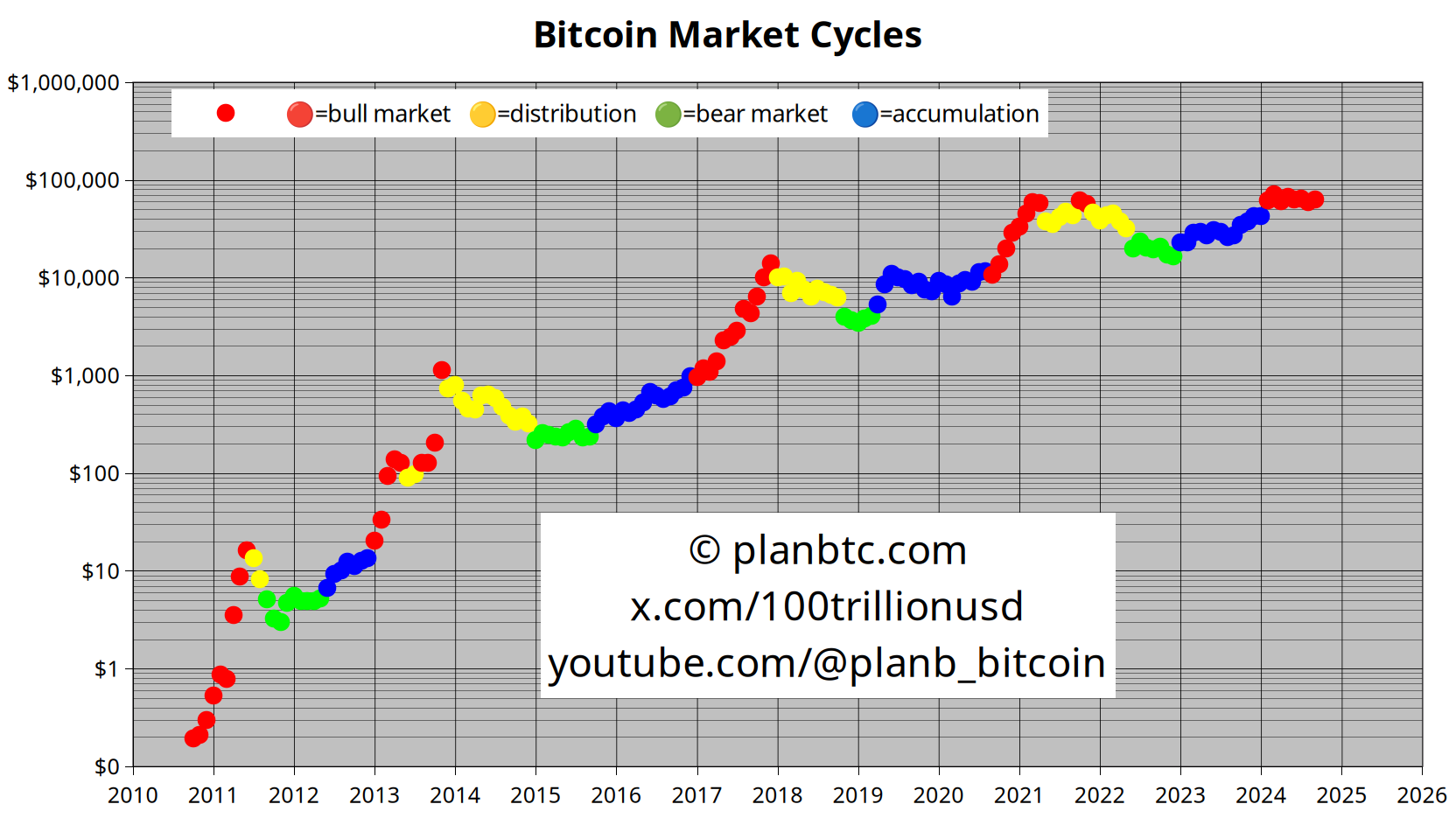

PlanB 描繪比特幣明年底達 100 萬美元的美夢

另一方面,以提出比特幣 S2F 模型聞名,好壞參半的的加密貨幣分析師 PlanB,在昨(24)日發布的 X 文章中預測,比特幣將在 2025 年底之前突破歷史新高,達到 100 萬美元。

他的論點依據是他假設川普會在 11 月大選中勝出,結束「加密戰爭」,並推動比特幣達到 10 萬美元的歷史新高,到 2025 年 1 月,加密貨幣公司將重返美國,帶動比特幣價格飆升至 20 萬美元。

接下來,川普會在 4 月開始建立戰略比特幣儲備,令比特幣價格上升至 40 萬美元。隨後,從 7 月到 12 月之間,市場將出現「令人窒息的 FOMO」,使比特幣最終達到 100 萬美元。

不過很顯然,多數網友都認為這樣的預測過於「樂觀」。加密交易員 Mr. Moontastic 就放話:「如果這些都是真的,我就裸奔在街上跑。」

📍相關報導📍

孫宇晨開酸Coinbase:cbBTC不是BTC、貝萊德要求加快託管比特幣的提領速度