在降息週期的影響下,加密市場再次活躍,比特幣穩住 6 萬美元大關。本報告將總結市場變動、分析行業熱點及潛力項目,幫助讀者掌握當前加密市場的趨勢。

(前情提要: 每人都瘋了:加密行業在「兩黨內鬥」隨著美國大選白熱化)

(背景補充: RootData:2024 年 Q2 Web3 行業投資研究報告)

本文為新聞稿,由 波場 TRON 撰著提供,不代表動區立場

一.前瞻

1. 宏觀層面總結以及未來預測

上周,聯準會 9 月份會議降息 50 個基點,貨幣政策聲明強調就業最大化目標。美聯儲的行動表明,它的反應函數已經從關注通膨完全轉向了關注就業。往前看,在就業市場沒有穩定之前,聯準會都將保持「鴿派」姿態。

2. 加密行業市場變動及預警

本次聯準會歷史上第三次以 50 個基點啟動降息周期,這一舉措將比特幣推至區間高點 62,600 美元,這導致多個交易所中的比特幣空頭部位被強制平倉。比特幣正在慢慢消化阻力位。突破 62,500 美元後,市場前景將更加樂觀,65,000美元以上的位置或可期待。

3. 行業以及賽道熱點

本周熱點賽道表現亮眼,其中 Telegram 平台通過 Tomo Telegram SDK 解鎖了「小程式」功能,為 9 億活躍用戶帶來便捷的數字資產管理體驗。

Tomo 平台不僅支持多鏈管理,還提供社交登錄、交易者體驗優化、dApp 整合等豐富功能,大幅提升了用戶體驗,有望推動 Web3 服務的普及。

其他熱點,曾經的 SocialFi 明星項目 Friend.Tech 因模式不可持續而走向失敗,反映出 SocialFi 領域的發展仍需探索可持續的經濟模型;Fractal 的「頭礦」 Flux 引發市場關注,但其鑄造網站存在風險,參與者需謹慎;Huma Finance 獲得 3800 萬美元融資,其基於收入的借貸協議在市場環境下表現出色,有望推動現實世界資產上鏈。

二.市場熱點賽道及當周潛力項目

1.熱點賽道表現

1.1. Tomo Telegram SDK 為 9 億 TG 用戶解鎖「小程式」功能

最近引起廣泛關注的話題是 Telegram 平台的內嵌小程式(Mini Apps)。Telegram 每月 9 億的活躍用戶代表了一個龐大且高度參與的受眾群體,Telegram 小程式提供了新的機遇——方便、整合的服務,無論用戶是在購物、玩遊戲還是管理社區,都不必離開應用程式。

在 Tomo 平台上,用戶可以輕鬆管理資產、互相發送加密貨幣、聊天、發布內容、結交朋友、參與加密社區,並根據最新的市場動態進行交易。

跨平台社交登錄整合:Tomo 允許用戶通過簡單且安全的社交登錄前往他們的錢包,消除了多重密碼和助記詞的需求。支持用戶使用 X(推特)、Facebook、Google、Apple 等社交帳號創建並連接錢包。該功能確保了在 iOS、Android、Web 和 Apple Vision Pro 等不同平台上的流暢用戶體驗,使管理數字資產變得前所未有的輕鬆。

豐富的資產管理整合:Tomo 錢包支持比特幣、以太坊、Cosmos、Solana 和各種 EVM 鏈的多鏈管理功能。我們為用戶提供了從基本的發送/接收功能到 dApp 整合的多種資產管理功能。Tomo 還整合了跨鏈交換功能,用戶可以一鍵輕鬆在不同區塊鏈之間交換代幣。

增強的交易者體驗:Tomo 是一個根植於 Web3 的錢包,致力於幫助用戶緊跟所有重要的市場動態。使用 Tomo 錢包時,用戶可以找到志同道合的加密社區,並接收最新的市場新聞,包括完整的交易功能,用戶可以通過加密貨幣或整合的法幣通道輕鬆購買加密貨幣。

dApp 整合:Tomo Labs 提供了一套工具包,幫助 dApp 將錢包服務整合到其產品中,用戶可以順利地將 Tomo 錢包或第三方錢包連接到 dApp。通過獨特的交易功能,Tomo 錢包為用戶提供了一種流暢的體驗,讓他們使用現有資產探索新的 Web3 產品。

安全保障:Tomo 採用最先進的安全措施來保護用戶資產和數據。從基於可信執行環境(TEE)的安全硬體錢包到嚴格的前往控制和身份驗證協議,Tomo 確保用戶的數字資產始終安全且可前往。

結論

Tomo Telegram SDK 使整合多種錢包變得輕鬆,為用戶提供連接首選選項的靈活性。使用 Tomo 內置的社交登錄功能簡化用戶的註冊過程,無需專業的區塊鏈知識。支持多種區塊鏈(包括 TON、比特幣、EVM 兼容網絡和 Solana 等),為開發者構建多樣化 dApp 提供了靈活性,而且 Tomo 正在開發更多整合的功能,如兌換和入金組件,使用戶能夠更輕鬆地在 Telegram 內交易代幣和將法幣轉換為加密貨幣。這些即將添加的功能將簡化對 Web3 服務的前往,提高用戶的參與度。

1.2. 昔日 SocialFi 頂流 Friend.tech 終跑路,SocialFi路在何方?

據 The Block 報道,成立剛一年的 Web3 社交網絡 Friend.Tech 的開發者放棄對智能合約的控制,平台已關閉。

Friend.Tech 在成立一個多月的時間就創下了日收益超過以太坊的記錄,一時風光無限。2023 年 10 月過後,Friend.Tech 開始走下坡路。

短期內推高的價格曲線是可持續的嗎?事實上,很多用戶只是為了投機或獲得代幣激勵,才使得 Friend.Tech 短期內有如此活躍的交易。

根據分析可見,其交易量最高時也正是在前三個月,此後沈寂,而第二次的相對高點則是在 2024 年 5 月份。彼時 Friend.Tech 推出了 V2 版本,並且發行平台幣 FRIEND,平台內積分可以用來兌換該代幣。

雖然 V2 的推出和代幣空投為該平台帶來了一些用戶,但這些所謂「創新」其實都並未能拯救 Friend.Tech 的頹勢,協議費用不久後開始停滯不前,自 2024 年 6 月以來, V2 僅產生了約 60000 美元的協議費用。2024 年 7 月,其日活最低時為 15 人。

結論

Friend.Tech 將龐氏淩駕於社交理念之上,本質上是掛著羊頭賣狗肉的行為,Friend.Tech 本身仍舊是一個靠著消耗人脈搭建起來的「交易市場」,沒有 KOL 支撐,就沒了流動性,沒了流動性項目走向失敗是必然的。

歸根結底,既然是做社交,那麽就一定要從用戶對社交的需求的角度來開發產品,建立可持續的經濟模型,而非繼續沿用 Defi 的模式,否則所謂的 SocialFi 便是徒有其表,難以得到發展,更不要說與 Web2 社交競爭。

1.3. OTC 價格暴漲 60 倍,Fractal 的「頭礦」Flux 能否引爆銘文第二春?

9 月 9 日,Fractal 主網正式上線。晚間號稱 Fractal 首個代幣協議的 FLUX 突然問世。並且,FLUX 協議同名代幣在半小時內被鑄造完畢,總量 2100 萬,一張(1000 個)鑄造成本為 0.05 FB。

雖然目前該代幣還沒有索引和市場,但場外交易價格一度觸及 50 USDT/ 張;按照鑄造成本計算,漲幅超過 60 倍。

FLUX 協議目前看是第一個基於 UTXO 的 Fractal 原生代幣協議,與 BRC 20 一樣,FLUX 銘文由 3 個簡單的「功能」組成:部署、鑄造、轉移,除此之外再無別的技術與功能。因此可以簡單的將 FLUX 理解為一個在 Fractal 上覆制 BRC-20 的資產發行協議。

目前,FLUX 協議沒有索引、交易市場或者官方錢包。但為了方便用戶部署和鑄造資產,官方先做出了鑄造網站,用戶可以使用該網站部署(DEPLOY)或鑄造(MINT)FLUX 資產。

結論

整體上看,Flux 鑄造網站較為簡陋,用戶在操作上具備不低的風險。

比如,無法查看當前已經部署可以鑄造的資產及鑄造進度等;如果不填入任何內容,直接點擊下方 Unisat 鍵也直接彈出錢包支付窗口導致錯誤支付;網站上方也有「實驗性,不退款」的提示字樣,請參與的玩家務必注意風險。

1.4. Huma Finance 獲 3800 萬美元融資,payfi 龍頭誕生?

Huma V1 是一個基於收入的借貸協議,允許企業和個人通過鏈上連接全球投資者,基於未來收入進行借貸。

該協議不僅提供常見的信貸工具,如循環信貸額度和應收帳款保理,還引入了去中心化信號處理器和評估代理,這些是與收入來源整合以進行信用評估和持續風險管理的關鍵基礎設施。

該具有內置風險管理的借貸協議在 ETHDenver 2023 推出時備受好評,已有超過 20 個項目基於 Huma 構建,成為全球最大以太坊開發者大會中開發者的寵兒之一。

Huma V2 協議基於 V1 協議的基礎進行了拓展,除了循環信貸額度和應收帳款保理外,還增加了應收帳款支持的信貸額度。V2 的主要目標是為機構投資者提供豐富的功能集。

Huma V2 已在多個 EVM 鏈(如 Celo 和 Polygon)上啟動,並將在今年晚些時候擴展至 Stellar 和 Solana。

結論

該項目之所以能夠在當前的市場環境下能夠得到如此龐大的融資,不外乎是抓住了原生 defi 的低流動性低收益的頑疾,以及在 RWA 資產與加密技術的結合方面的突破。

解放了傳統機構,主要包括一些小微企業的應收帳款這一項難以變現資產的流動性。

如果獲得成功,那麽加密市場將迎接更多除政府債除外更多種類的現實世界優質資產,以企業未來現金流做背書,企業應收帳款做抵押物,通過鏈上 HUMA 的代理與模塊化的金融設施進行合理借貸活動,該協議的合規性讓 RWA 上鏈不再覆雜且風險可控,未來可期。

2. 當周潛力項目盤點

2.1. Cat protocol

簡介

Cat protocol 是基於 UTXO 的比特幣代幣協議,稱為 Covenant Attested Token (CAT) 協議。該協議通過礦工驗證,並使用智能合約,特別是契約(covenants),來管理代幣的鑄造和轉移。

與現有的所有比特幣代幣協議相比,CAT協議完全由比特幣腳本在Layer 1層執行,具有以下特點。

- 無需索引器:CAT 代幣協議的規則由比特幣共識保證,代幣數據和邏輯均駐留在鏈上。其操作不依賴於任何鏈下的第三方,例如索引器,因此不存在索引器不一致的風險。CAT 代幣繼承了比特幣原生的工作量證明(PoW)安全性。

- 模塊化:由於 CAT 代幣可以通過比特幣腳本進行驗證,它們可以用於其他智能合約,並組合成更覆雜且互聯的去中心化應用(DApp),如自動做市商(AMM)、借貸和質押。CAT 代幣的模塊化和可組合性為擴展比特幣應用範圍提供了強大而多功能的構建塊。

- 可編程鑄幣:代幣鑄造規則不是由索引器強制執行,而是由鑄幣智能合約決定。這些可定制且靈活的合約允許代幣發行者指定任意的鑄造規則,包括開放式鑄造。超額鑄造的交易會直接被網絡拒絕,而非由索引器拒絕,也不會被礦工打包。

- 跨鏈互操作性:CAT 協議允許資產在不同區塊鏈之間進行無信任橋接,從而使應用可以跨多個區塊鏈運行。

- SPV 兼容:CAT 代幣支持簡化支付驗證(SPV)。輕客戶端(如移動設備)可以獨立驗證代幣的真實性,而無需信任任何中心服務器。類似於比特幣,輕客戶端可以將足夠深度的區塊鏈中的代幣交易視為有效。

CAT 協議支持同質化代幣(稱為 CAT20 標準)和非同質化代幣(稱為 CAT721 標準)。這些技術是通用的,適用於代幣之外的其他應用場景。

技術解析

代幣被存儲在單個的UTXO中,類似於原生的satoshi。CAT使用契約來強制代幣在所有後續交易中保持其特定的形式。更具體地說,是使用遞歸契約來維護代幣狀態。

在上圖中,當前交易 curTx 合併了來自兩個父交易的代幣:parent0Tx 和 parent1Tx。每個代幣輸出的狀態由以下部分組成:

- addr:所有者的地址

- amt:輸出中的代幣數量

它們的腳本是相同的,必須滿足代幣腳本 T:1 中指定的所有條件/斷言。

條件 (1) 確保所有者 A 授權合併。

條件 (2) 和 (3) 確保腳本從父交易傳遞到當前消費/贖回交易,並隨後傳遞給其子交易,形成遞歸契約。

條件 (4) 確保合併後代幣數量保持不變,且不會憑空創造新的代幣。

一種攻擊行為解析

代幣腳本T存在一個安全漏洞:攻擊者可以合併兩種不同類型的代幣。下圖展示了這種攻擊。交易 parent0Tx 和 parent1Tx 分別鑄造了 22 個和 11 個不同類型的代幣。這類似於通過 coinbase 交易發行新的比特幣。curTx 將它們合併為同一類型的 33 個代幣

請注意,腳本 T 中的所有條件都已滿足。為了防止這種攻擊,項目方為每個代幣分配了一個唯一的標識符。

方法是使用鑄造交易所花費的輸出點作為 tokenId,即 txid_vout。包含該輸出點的交易為代幣創世交易(例如,T1 和 T2)。由於每個創世輸出點在全球範圍內都是唯一的,因此代幣擁有唯一的 tokenId。之後將 tokenId 加入其狀態,並在 T 中添加兩個額外的條件。

這些條件確保 tokenId 從父代傳遞到子代、孫代等。所有後續的輸出花費必須在代幣的整個生命周期中嵌入 tokenId。這種技術有效地「標記」了代幣,並確保只有相同類型/顏色的代幣可以合併。

通過這些新增條件,之前的攻擊被阻止了,因為條件 (2) 被違反了。

為了解決這個問題,開發組在代幣腳本 T 中添加了另一個條件檢查,以驗證 tokenId 是否被忠實地設置為創世輸出。

為了更好地理解其工作原理,讓我們看一下下面的圖表。假設我們位於curTx,如左側箭頭所示的第三個交易。由於腳本 S 不是 T,我們知道 grandparentTx 是創世交易,因此我們強制在 parentTx 中將 tokenId 設置為 T1_0。所有來自創世交易的後續交易在鑄造時算法地設置 tokenId 後,都會繼承相同的 tokenId。假設我們位於右側箭頭所示的第四個交易,由於祖父和父交易的腳本相同,我們跳過上述條件檢查。

對於任何代幣交易,其 grandparentTx 只能是以下兩者之一:

- 代幣創世交易

- 相同的代幣交易:相同的腳本和 tokenId

上述攻擊現已被阻止。

攻擊者仍然可以偽造代幣,但這些代幣無法被花費,從而使偽造變得無效。

總結

Cat protocol 作為 op_cat 的先行者,在比特幣原生編程性上做出了重大創新,CAT 的代幣協議在加入了獨有的 TxID 後,安全性得到了質的飛躍,它的技術邏輯或將為後續新的 BTC 銘文協議鋪平道路,擺脫索引器模式也意味著交易安全特性以及抗攻擊能力增強。

UTXO 內置更覆雜的智能合約也讓用戶的體驗級別提升了一個層次,CAT20 以及 CAT721 能否覆刻 ERC 的奇跡還需要關注 BTC 生態的熱度能否持續覆蘇。

當然,在近期不斷湧現的諸如 Fractal 等基礎設施上線以及 OP_CAT 的代碼大概率能夠回歸,CAT 代幣協議應該能夠得到市場足夠多的關注和追捧,但對於用戶和投資者來說,還是要注意協議風險,謹慎對待新生項目。

三.行業數據解析

1.市場整體表現

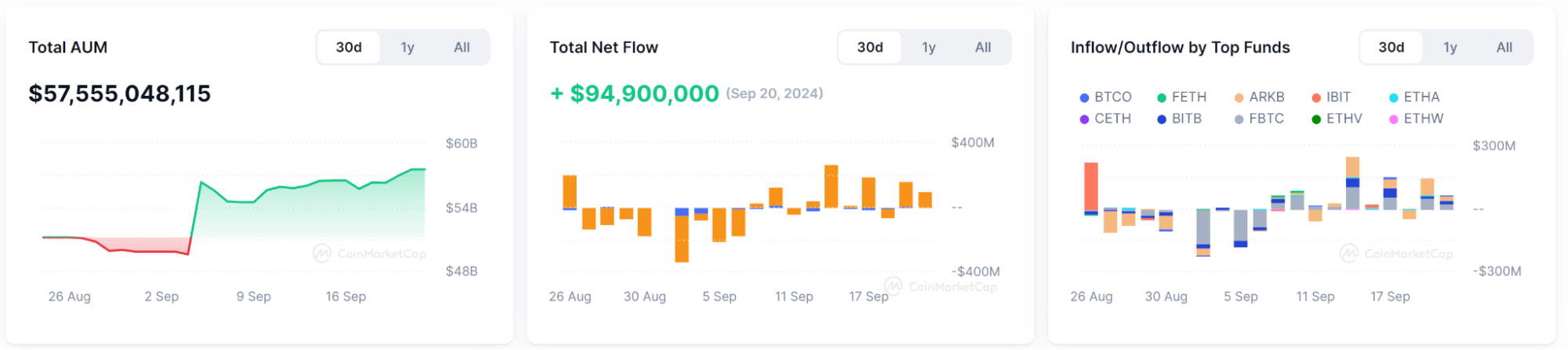

1.1. 現貨BTC+ETH ETF

上周加密 ETF 表現延續強勢,美聯儲的「鴿派」態度讓市場對降息周期正式開啟的信心大增,繼 9 月第一周 BTC 探底 $52000 附近成功後,各大機構紛紛開始抄底,以 8 月拋售量最大的富達為首,在上周開啟持續買入行為,Ark 也在 8 月的獲利了結過後開始抄底,得益於市場對 9 月甚至後半年超預期降息的預期,ETFs 對於 BTC 在 $60000 附近的支撐充滿了信心。

當然,對於投資者來說,本周美勞工部即將發布的當周初請失業金人數仍有概率出現意外結果,並且將成為影響後續 ETF 能否持續買入的核心因素。

1.2. 現貨BTC vs ETH 價格走勢

上周 BTC 與 ETH 的現貨價格依然保持不錯的反彈趨勢,盡管目前 BTC 短暫突破 6.2 萬美元阻力,但能否站穩該支撐仍然取決於美聯儲對於本年度後 4 個月的降息尺度,若降息超預期則大概率反彈繼續,向上測試 65000 美元阻力,反之或繼續向下測試 6 萬美元支撐。

對於 ETH 來講,近期反彈本就弱於 BTC,因此投資者可以將 ETH 走勢類比成弱化的 BTC 來看,本周至關重要的 2500 美元支撐將受到考驗,持續測試有效則可向上看至 2800 美元阻力,跌破則繼續關注 2100 美元支撐區域。

1.3. 恐慌&貪婪指數

本周恐慌貪婪指數強勢回暖,從前幾周的恐懼回歸至中性情緒,但從時間上看,一周時間只有 3 天市場的情緒在中性附近,其餘仍然處於恐懼區間,因此證明當前市場情緒仍不穩定且脆弱,一旦宏觀利好不及預期,中性指數很難繼續保持,也從側面反映了當前市場暗流湧動的特性。

加密用戶應在此期間對所有的投資決策謹慎對待。

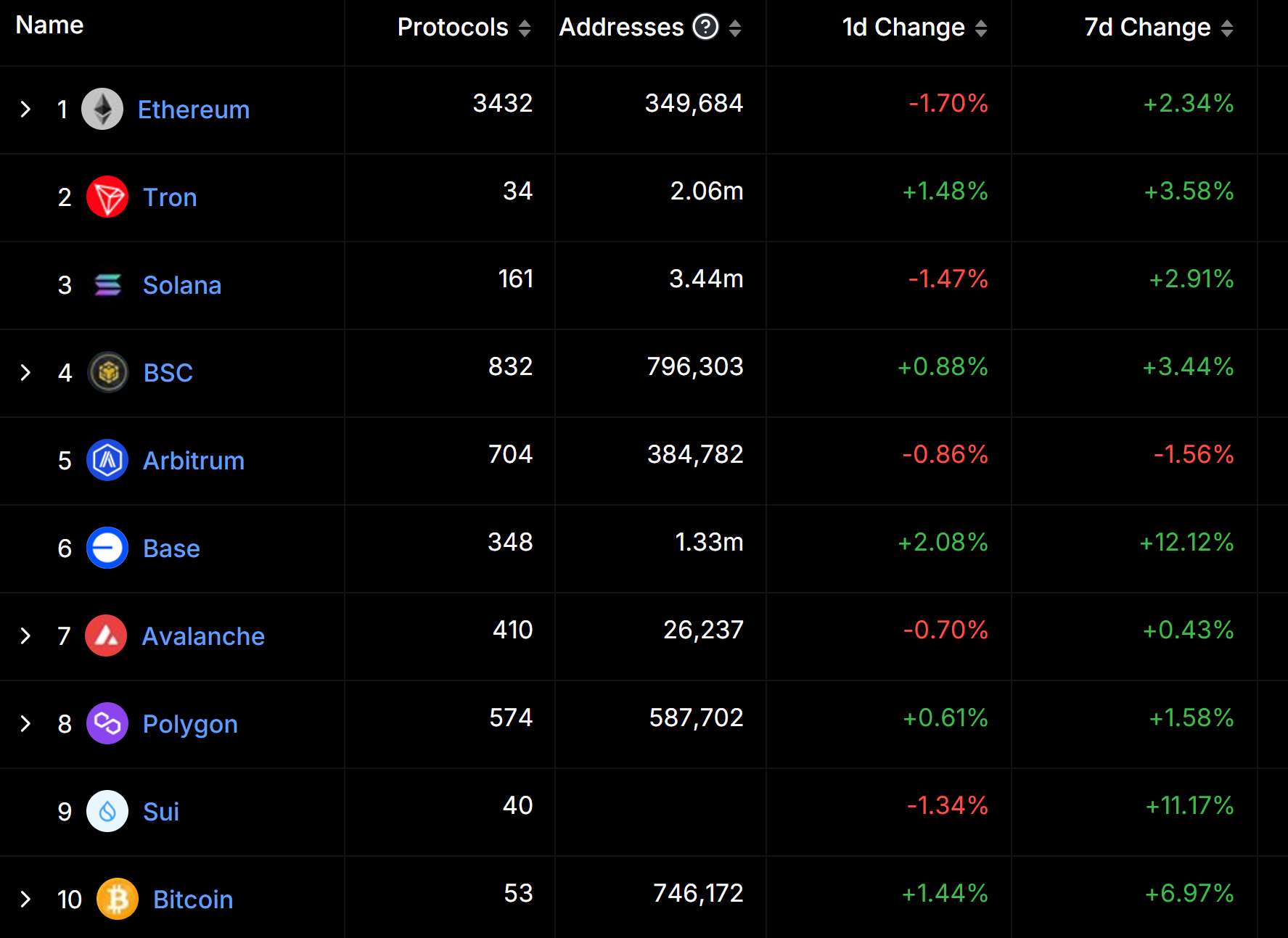

2.公鏈數據

2.1. Layer1 Summary

L1 公鏈板塊 TVL 上周整體反彈,其中最亮眼的當屬 Base,Sui 以及比特幣生態。其中 Base 在上周六創下超過 450 萬筆交易的新紀錄。Coinbase 最近推出的 cbBTC(基於 ERC-20 的比特幣封裝代幣)促進了 Base 的 TVL 增長。

而對於 Sui 來說,CEO Evan Chen 發推稱,Sui 已與 Circle 達成合作,並將很快新增支持 USDC,這利好了 Sui 生態的增長。

至於 BTC 生態,上周 Fractal 的上線似乎推動了新一輪的銘文熱潮,也帶動了 BTC 生態包括 L2 的整體流動性的增長,本周 BTC 持續增長的概率將更高。

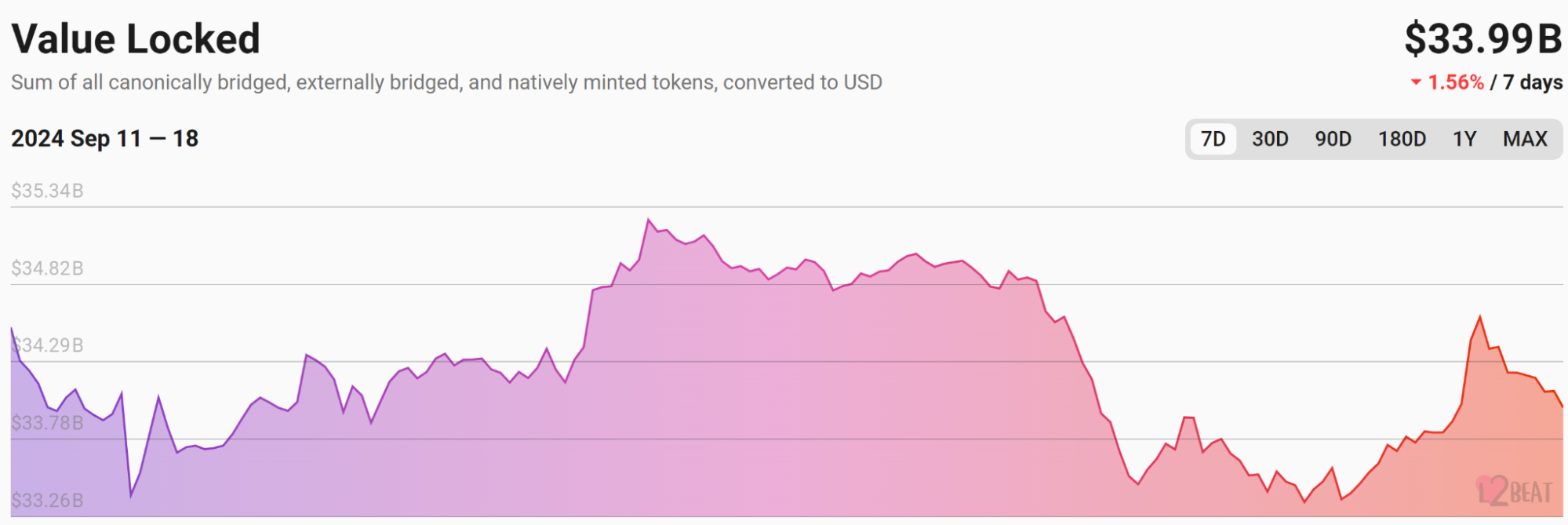

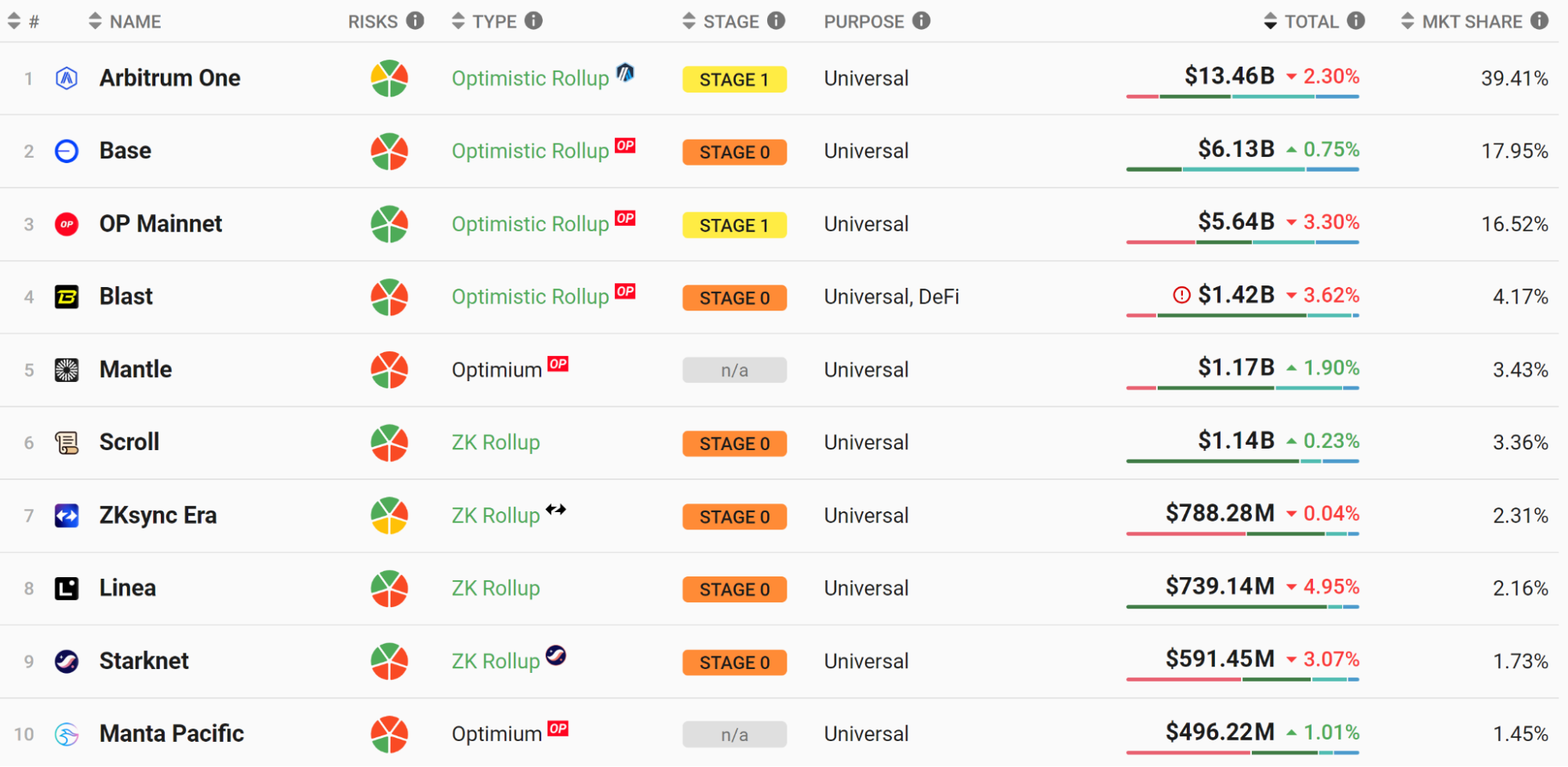

2.1. Layer2 Summary

相比於 L1,本周 L2 生態沒有顯示出明顯的 TVL 止跌頹勢,排名前十的 L2 協議 TVL 6 跌 4 漲(漲幅平均不足 1%,跌幅超過 3%)。

可見目前 L2 流動性碎片化已經影響到用戶體驗,開始展現出弊端,加上過於 2 周 L1 利好不斷,大量資金開始逃離 L2,後續各大協議應該概率如何通過更好的體驗以及更低的費用來留住用戶。

2.3. RWA Summary

當前 RWA 協議中,Maker 幾乎已從產品升級換代的陰影中走出來,TVL 已經有短暫擡頭的趨勢。Tether 繼續延續前 2 周的態勢穩步增長,也足以證明當前市場對於老牌中心化穩定幣的認可度仍然很高,相信類似 Huma Finance 這樣的創新型 RWA 協議能夠將 RWA 板塊帶入到一個 TVL 飛速增長的新時期。

2.4. Liquidity Restaking Summary

流動性在質押協議板塊在上周持續疲軟,尤其是 EVM 系的收益率持續降低導致資金開始尋求更高回報,這里面就包括 RWA 以及 BTC 生態的再質押板塊,若 EVM 系再質押不能夠通過拓展上層應用來提高收益,那麽底層技術設施的增長只會稀釋流動性以及收益,未來一到兩周加密用戶可以將重心放在 BTC 的流動性再質押板塊,存在更好的收益機會。

四.宏觀數據回顧與下周關鍵數據發布節點

美聯儲以 50 個基點的幅度開啟降息周期,這是美國自 2020 年 3 月以來首次降息。點陣圖顯示,美聯儲今年將再降息 50 個基點,明年再降 100 個基點,理事鮑曼則投票支持降息 25 個基點。

鮑威爾在新聞發布會上稱,未來的降息視經濟的實際表現可快可慢,甚至可暫停;就業和通膨風險處於平衡,沒看到經濟中有跡象表明衰退可能性上升,但也未宣布抗通膨取得勝利。

他還表示,降息 50 個基點應該被視為美聯儲未來不會落後於曲線的承諾,但不應將 50 個基點視為常態幅度;他說,如果 7 月會議前拿到了當月的非農數據,7 月份可能就已經降息。

被問及如果市場沒有預期降息 50 個基點,是否還會進行如此大幅的降息時,鮑威爾稱僅考慮對經濟最有利的做法。

在經濟預測摘要中,美聯儲下調今年的 GDP 增速預期至 2.0%,今明年的失業率預期上調至 4.4%,今明年的 PCE 和核心 PCE 通膨預期均下調。鮑威爾稱通膨的下行風險和失業率的上行風險均增加。

本周(9 月 23日 – 9 月 27日)重要宏觀數據節點包括:

9 月 23 日:法國/德國/歐元區9月制造業PMI初值;英國9月制造業/服務業PMI;

9 月 26 日:美國至 9 月 21 日當周初請失業金人數、美國第二季度實際 GDP 年化季率終值/實際個人消費支出季率終值/核心 PCE 物價指數年化季率終值;美國 8 月耐用品訂單月率;

五. 監管政策

周內監管上並無大的動向,美國大選的不確定性,以及無論特朗普還是哈里斯勝出以後,對加密行業是否采取更加友善或者嚴厲的監管措施,都在影響人們對行業和市場的預期。

在全球其他地區,通過一些監管法案和法庭裁決,在一定程度上釋放出利好信息。

美國

美國證券交易委員會(SEC)似乎在加密會計政策 SAB 121 提案中有所退讓。根據 Galaxy 研究主管分析,美 SEC 的首席會計師 Paul Munter 提出了一些豁免條件,允許銀行控股公司和介紹經紀商規避 SAB-121 中關於托管的規定。 如果銀行獲得州監管機構的書面許可,以「破產隔離」的方式托管客戶資產,在合同中明確規定標準,並定期進行風險評估,那麽它們可以避免 SAB-121 的報告要求。

英國

英國高等法院在一項裁決中裁定 Tether 的 USDT 穩定幣可以被視為財產。法官表示,USDT 之所以可以被視為財產,是因為它可以成為追蹤對象,並且可以像其他財產一樣構成信托財產。