選擇權的通過對於比特幣 ETF 來說是一個重大勝利,因為這會帶來更深的流動性,同時吸引來更大的魚。

(前情提要:SEC首批准11支比特幣現貨ETF期權,分析師:槓桿效應將使價格飆升)

(背景補充:大利好!SEC批准貝萊德比特幣ETF「期權交易」,Bitwise看好重啟狂暴牛市)

10 月 18 日,美國證券交易委員會批准了紐約證券交易所 (NYSE) 和芝加哥期權交易所 (CBOE) 的申請,這將使 11 家獲批的比特幣 ETF 提供商可以進行期權交易。

延伸閱讀:SEC首批准11支比特幣現貨ETF期權,分析師:槓桿效應將使價格飆升

ETF 分析師 Seyffart 在 Permissionless 會議上表示,比特幣 ETF 期權可能會在年底前推出,但是 CFTC 和 OCC 沒有嚴格的截止日期,因此可能會進一步延遲,更可能在 2025 年 Q1 推出。

同時,SEC 推遲了對 Bitwise 和 Grayscale 以太坊 ETF 期權的審批,市場推測這是由於以太坊 ETF 通過後流入資金量不及預期。SEC 希望進一步就此提案對市場穩定性的影響做進一步考察,將於 11 月 10 日做出裁定。

比特幣、以太坊 ETF 流入流出量:

比特幣 ETF 期權為什麼重要?

比特幣期權是一種合約,賦予持有者在一定時間內以預定價格買賣比特幣的權利,但沒有義務。對於機構投資者來說,這些期權提供了一種對衝價格波動或投機市場走勢的手段,而無需持有標的資產。

這些比特幣指數期權為機構投資者和交易者提供了一種快速且成本效益高的途徑來擴大對比特幣的投資倉位,提供了一種替代方法來對沖他們對這一全球最大加密貨幣的倉位。

為什麼比特幣 ETF 期權的通過尤為重要?儘管目前市面上已有不少加密期權產品,但其中大多缺乏監管,使得機構投資者因合規要求而不願參與。此外,市場上還沒有出現合規和流動性兼備的期權產品。

流動性最好的期權產品由全球最大的比特幣期權交易所 Deribit 推出。Deribit 支援比特幣和 以太坊期權的 24/7/365 交易。期權為歐式,以實物基礎加密貨幣結算。

但是由於僅限加密貨幣,Deribit 使用者無法將保證金與 ETF 和股票等傳統投資組合中的資產進行交叉。並且在包括美國在內的諸多國家並不合法。沒有結算機構的背書,就始終沒法很好地解決對手方風險。

芝商所的比特幣期貨期權和受 CFTC 監管的加密期權交易所 LedgerX 的比特幣期權,買賣價差非常大。功能有限,比如 LedgerX 沒有保證金機制。LedgerX 上的每份看漲期權都必須以有價形式出售(擁有標的比特幣),每份看跌期權都必須以現金形式出售(擁有執行價格的現金價值),造成較高的交易成本。

與比特幣相關資產的期權,比如 MicroStrategy 期權或者 BITO 期權追蹤誤差很大。

而年初以來 MSTR 股價的大漲,也能間接說明市場對於比特幣對衝交易的需求存在。比特幣 ETF 期權所能給市場的正是兼具合規和交易深度的期權產品。Bloomberg 研究員 Jeff Park 指出:「有了比特幣期權,投資者現在可以進行基於期限的投資組合配置,尤其是長期投資。」

增強還是降低波動率?

對於比特幣 ETF 期權上市究竟會給比特幣波動性帶來什麼影響,辯論雙方各執一詞。

認為可能增強波動性的一方認為,期權一旦上市將有很多散戶湧入非常短期的期權,會發生類似在 GME 和 AMC 這樣的迷因股票上的伽瑪擠壓。伽瑪擠壓指的是如果出現加速的波動,趨勢會持續下去,因為投資者購買這些期權,而他們的對手方,大型交易平臺和做市商,必須不斷對衝自己的部位買入股票,推動價格進一步上漲,創造更多對看漲期權的需求。

但是由於比特幣只有 2100 萬枚。比特幣是絕對稀缺的,如果 IBIT 發生伽馬擠壓,唯一的賣家將是那些已經擁有比特幣並願意以更高的美元價格交易的人。因為每個人都知道不會有更多 比特幣來壓低價格,因此這些賣家也不會選擇賣出。已上市的期權產品也沒有出現伽馬擠壓的現象,或許說明這種擔憂是多餘的。

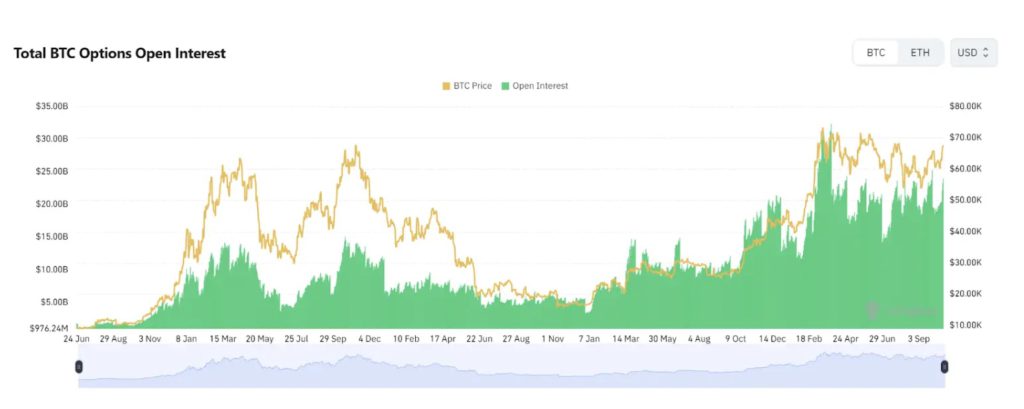

期權的集中到期也會在短期內引起市場波動。Deribit CEO Luuk Strijers 表示,9 月底到期的比特幣期權未平倉合約是歷史上第二大的,目前 Deribit 上有大約 580 億美元的未平倉合約。他認為,這次到期可能會有超過 58 億美元的期權失效,這可能會在到期後引發顯著的市場波動。

歷史上看,期權到期確實會影響市場波動性。隨著期權到期日的臨近,交易者需要決定是否行使期權、讓其失效或調整部位,這通常會增加交易活動,因為交易者試圖對衝他們的賭注或利用潛在的價格變動。特別是,如果比特幣的價格在期權到期時接近執行價格,期權的持有者可能會行使期權,這可能會導致市場出現較大的買賣壓力。這種壓力可能會在期權到期後引發價格波動。

而認為波動性會被燙平的一方更多是從長期視角著眼。因為期權價格反應了隱含波動性,即投資者對於未來波動性的預期。IBIT 帶來新的流動性,吸引更多結構化票據的發行,這可能會導致潛在的波動性降低,因為如果隱含波動性過高,就會有更多的期權產品進入市場來拉平。

更大的資金池引來更大的魚

期權的推出會進一步吸引流動性,流動性帶來的交易便利會進一步吸引流動性,進而形成流動性的正向迴圈。目前市場觀點幾乎達成共識,期權的推出無論從自身還是帶來的附加後果都對流動性具有吸引效力。

隨著期權做市商參與動態對衝策略,期權會為標的資產創造更多流動性。期權交易商的這種持續買賣提供了穩定的交易流,平滑了價格波動並增加了市場的整體流動性,允許更大的資金池進入市場,同時減少滑點。

IBIT 期權的推出也可能會吸引更多機構投資者,尤其是管理大型投資組合的投資者,因為他們通常需要複雜的工具來對衝其部位。這種能力降低了感知風險壁壘,允許更多資本流入市場。

許多機構投資者管理著龐大的投資組合,對風險管理、購買力、槓桿率的要求非常具體。僅憑現貨 ETF 無法解決問題。期權可以建立非常複雜的結構化產品,所讓更多機構資本參與比特幣。

隨著 IBIT 期權的批准,投資者得以投資於比特幣的波動性,考慮到比特幣本身高於其他資產的波動性,這可能會帶來可觀的回報。

比特幣年實現波動率:

彭博分析師 Eric Balchunas 指出,期權的通過對於比特幣 ETF 是一個重大勝利,因為這會帶來更深的流動性,同時吸引來」 更大的魚」。

同時,IBIT 期權的批准是監管方面的又一次明確表態。Galaxy Digital 的 CEO Mike Novogratz 在 CNBC 採訪中表示 「與傳統的比特幣期貨 ETF 不同,這些期權允許在特定時間間隔內進行交易,這可能會因比特幣的固有波動性而引發更多資金的興趣。ETF 期權的批准可能會吸引更多投資者。MicroStrategy 的交易量反應出對比特幣的強烈需求。監管的明確性可能為數位資產的未來增長鋪平道路。」

對於已存在的期權市場來說,ETF 期權的批准也將帶來更大的增益。在 Unchained 的Podcast中,Arbelos Markets 的共同創辦人 Joshua Lim 推測,CME 期權的流動性增長將最明顯,因為兩者都面對傳統投資者,其中形成的套利機會將會同時增加兩個市場的流動性。

變異的價格表現

期權的推出不僅給投資者帶來了更多樣化的操作空間,隨之相伴的也有之前不曾預想的價格表現。

比如 Joshua Lim 在交易時發現,很多人在購買選舉後的看漲期權,這意味著人們願意做出某種對衝賭注,即認為 11 月 5 日選舉後,加密貨幣的監管環境將會放鬆。通常在這些期權到期日附近會有一些價格波動,而且這種波動通常會高度集中。如果很多人買入比特幣的 65000 美元執行價格的期權,由於交易商對衝在這個位置上的風險,通常,交易商會在價格低於 65000 美元時買入,然後在價格高於這個價格時賣出,比特幣價格就會被釘在執行價格上。

如果有某種趨勢,通常會延遲到期權到期後再顯現,原因有很多。比如,期權通常在月底的最後一個星期五到期,但這並不一定與日曆月的結束相一致,而日曆月尤其重要,因為它標誌著對衝基金的業績評估和份額買賣等,這將創造流入該資產類別的資金和購買壓力。由於所有這些動態,期權到期後現貨市場確實會有波動,因為也許在到期前很多交易商對衝活動在到期後有所減弱。

期權在週末並不交易,週五市場收盤時 IBIT 伽馬值非常高可能會迫使交易商不得不在週末購買比特幣現貨來對衝他們的 delta。由於 IBIT 是現金贖回,將比特幣轉移到 IBIT 之間可能會存在一些風險。所有這些風險最終可能會蔓延到比特幣市場。可能會看到買賣價差擴大。

結論

對機構而言,比特幣 ETF 期權能夠大大擴展對沖手段,更精準地控制風險和收益,讓更多樣化的投資組合成為可能。對散戶而言,比特幣 ETF 期權是參與比特幣波動性的方法。

期權的多功能性在市場經典的反身性中還可能引發看漲情緒,流動性帶來更多的流動性。但是期權究竟是否能有效吸引資金,擁有足夠的流動性,形成吸引資金的正向迴圈仍然需要市場的驗證。