美國週三公佈的「小非農」ADP 就業報告顯示,10 月民間就業人數新增 23.3 萬人,遠超預期,若週五的非農報告也同樣表現強勁,經濟學家預測聯準會 11 月很可能會「暫停降息」。

(前情提要:美國續領失業金人數達三年最高、美債價格反彈,聯準會11月降息穩了?)

(背景補充:美債殖利率續攀高「打擊降息預期」道瓊狂瀉400點, 高盛:標普500黃金十年已過)

美國昨(30)日公布有「小非農」之稱的 ADP 就業報告,據 CNBC 報導, ADP 報告的 10 月份民營企業就業人數新增 23.3 萬人,遠超道瓊預期的 11.3 萬人,也高於 9 月上月上修後的 15.9 萬人,創下自2023 年 7 月以來的最高水平。

ADP 首席經濟學家 Nela Richardson 表示:「即使在經歷兩場颶風後仍在復甦的情況下,10 月份就業成長依然保持強勁,並具有廣泛的韌性。 」

該數據與外界對美國 10 月經濟和就業可能放緩的預期相反,在美國遭受兩次颶風狂襲,以及波音和港口工人大罷工影響,ADP 小非農報告凸顯美國就業市場仍保有韌性,令聯準會 11 月「暫緩降息」的市場預期升溫。

不過一些經濟學家認為這份報告是異常值,聯準會官員在下週的貨幣政策會議上不會拿來參考。他們更加關注即將在週五公佈、由美國勞工統計局發表的非農就業報告。市場預估 10 月非農新增就業人口為 10 萬人,失業率持平於 4.1%。

被譽為「華頓奇才」的賓州大學華頓商學院榮譽教授 Jeremy Siegel 週二受訪時則表示,如果本週五公布的 10 月非農就業報告表現強勁,則勢必有許多聯準會官員會在下週考慮暫停降息。

美債殖利率若升破 4.3% 警戒線,美股後市恐遭殃

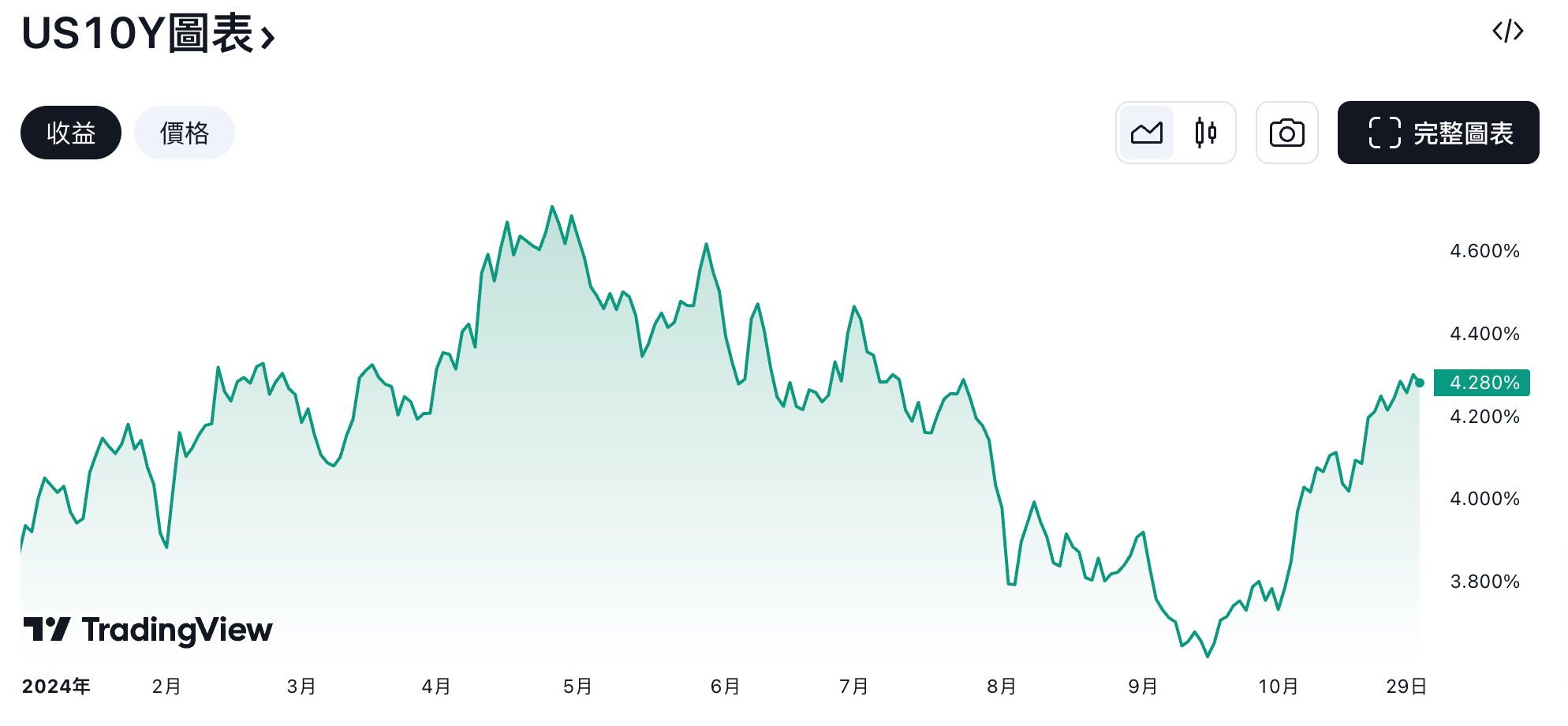

另一方面,有「全球資產定價之錨」頭銜的 10 年期美債殖利率自 9 月以來持續攀高的趨勢引發市場廣泛關注,週三一度漲至 4.3%,創下 7 月中旬以來的最高水平。

MarketWatch 昨日報導, LPL Financial 首席技術分析師 Adam Turnquist 對此警告,過去經驗表明,一旦殖利率持續升破 4.3%,美股可能有大麻煩。

他舉例,2023 年 9 月初,由於 8 月份服務業數據強於預期,通膨風險上升,導致 10 年期殖利率升破 4.3% 紅線,成為美股下月開始急跌的轉折點。 10 月 23 日,殖利率 16 年來首次短暫突破 5% 大關,同一天,標普 500 指數收跌並創下2023 年最長的連跌紀錄。

而目前,10年期公債殖利率穩穩高於近 4.18% 的 200 日移動均線,顯示風險正傾向進一步上行。 Turnquist 認為殖利率將持續攀高,「也許我們可以重新回到 4 月 4.7% 的高點,這將是我們升至 5% 之前的最後一道防線。」

他強調,對美股後市有多大程度的影響,重點觀察 10 年期殖利率攀升速度有多快,與殖利率絕對值關係不大,「殖利率出現了非常劇烈的波動,而股市的最大決定因素將是變動率。」但他也表示,美國經濟強勁的持續跡象也可能有助於限制股市的部分下行風險。

聯準會 11 月恐暫停降息?

值得注意的是,德意志銀行利率策略師本週表示,「殖利率上升,反映出經濟衰退風險降低,由於經濟數據相當強勁,Fed 可能會放緩降息步伐。」

芝商所 FedWatch 工具顯示,市場預期聯準會在 11 月會議降息一碼的機率超過 96%。但週三有多位美國傳統金融巨頭執行長對市場的樂觀預期抱持懷疑態度,不看好聯準會在年底前接連降息。

據 CNBC 報導,貝萊德(BlackRock)執行長 Larry Fink 週三在沙烏地阿拉伯舉行的「未來投資倡議」大會上表示,他認為聯準會今年不會像市場預期那樣降息,並預計在今年年底前僅將降息一次,因為全球的內在通膨水準比以往任何時期都要高。

同場大會上,摩根士丹利首席執行 Ted Pick 則直言,寬鬆貨幣政策和零利率的時代已經結束,「未來利率將會更高,這將在全球帶來挑戰」。

而在小組會議中,包括高盛、凱雷、摩根士丹利、渣打銀行和道富銀行等華爾街巨頭的執行長,在被問到 Fed 咋年底前是否會再降息兩次時,沒有人舉手贊同。

📍相關報導📍

聯準會官員:加密貨幣只是風險資產「非貨幣」,降息放緩但不會停