MicroStrategy 的股價波動性也隨之上升,形成了一個複雜的市場動態。本文將探討 MicroStrategy 的商業模式及其對 BTC 價格的影響,並分析“戴維斯雙擊”和“戴維斯雙殺”現象所帶來的風險與機會。

(前情提要: 錯過了微策略(MSTR)這隻飆股,我的反思與認知升級)

(背景補充: 美股掀起「BTC屯幣潮」跟風微策略狂潮還能燒多久?)

上週我們探討了 Lido 受監管環境變化而獲益的潛力,希望可以幫助大家把握住這波 Buy the rumor 交易機會。本週有個很有趣的主題,就是 MicroStrategy 微策略的熱度,很多前輩對這家公司的運作模式進行了點評。消化並深入研究了一下,有一些自己的觀點,希望與諸君分享。

我覺得 MicroStrategy 股價上漲的原因在於 「戴維斯雙擊」,通過融資購買 BTC 的業務設計,將 BTC 的增值與公司盈利繫結,並通過結合傳統金融市場融資渠道的創新設計而獲得的資金槓桿,使公司具備了超越自身持有的 BTC 增值帶來的盈利增長的能力,同時隨著持倉量的擴大,使公司擁有一定的 BTC 定價權,進一步強化這種盈利增長預期。

而其風險也在於此,當 BTC 行情出現震盪或反轉風險時,BTC 的盈利增長將陷入停滯,同時受公司的經營支出和債務壓力影響,MicroStrategy 的融資能力將大打折扣,進而影響盈利增長預期,屆時除非有新的助力能夠接棒進一步推升 BTC 價格,否則 MSTR 股價相對 BTC 持倉的正溢價將快速收斂,這個過程也就是所謂 「戴維斯雙殺」。

何為戴維斯雙擊和雙殺

熟悉我的小夥伴應該知道,筆者致力於幫助更多非金融專業的朋友能夠理解這些動態,因此會重放自身的思考邏輯。因此首先還是先補充一些基本知識,何為 「戴維斯雙擊」 和 「雙殺」。

所謂 「戴維斯雙擊」(Davis Double Play)是由投資大師克里夫頓・戴維斯(Clifford Davis)提出的,通常用來描述在一個良好的經濟環境下,企業因兩個因素而出現股價大幅上漲的現象。這兩個因素是:

公司盈利增長:公司實現了強勁的盈利增長,或者其業務模式、管理層等方面的優化,導致利潤提升。

估值擴張:由於市場對該公司前景更加看好,投資者願意為其支付更高的價格,從而推動股票估值的提升。也就是說,股票的市盈率(P/E Ratio)等估值倍數擴張。

具體催動 「戴維斯雙擊」 的邏輯如下,首先公司業績超預期,收入和利潤都在增長。例如,產品銷售好、市場份額擴大或成本控制成功等,這些將直接導致公司的盈利增長。

而這種增長同時也會讓市場對公司未來前景的信心增強,導致投資者願意接受更高的市盈率 P/E,為股票支付更高的價格,估值開始擴張。這種線性和指數結合的正回饋效應通常會導致股票價格呈現加速上漲,就是所謂 「戴維斯雙擊」。

舉例來說明這個過程,假設某公司當前的市盈率是 15 倍,預計其未來盈利將增長 30%。如果由於公司盈利的增長以及市場情緒的變化,投資者願意為其支付 18 倍的市盈率,那麼即使盈利增長率不變,估值的提升也會推動股價大幅上漲,例如:

- 當前股價:$100

- 盈利增長 30%,意味著每股盈利(EPS)從 $5 增加到 $6.5。

- 市盈率從 15 增長到 18。

- 新的股價:$6.5 × 18 = $117

股價從 $100 上漲到 $117,體現了盈利增長和估值提升的雙重作用。

而 「戴維斯雙殺」 則與之相反,通常用來描述在兩個負面因素的共同作用下,導致股價的快速下跌。這兩個負面因素分別是:

- 公司盈利下降:公司的盈利能力下降,可能是因為收入減少、成本上升、管理失誤等因素,導致盈利低於市場預期。

- 估值收縮:由於盈利下降或市場前景變差,投資者對公司未來的信心下降,導致其估值倍數(如市盈率)下降,股價下跌。

整個邏輯如下,首先公司未能達成預期的盈利目標,或者面臨經營困難,導致業績不佳,盈利下降。而這會進一步使得市場對其未來的預期變差,投資者信心不足,不願意接受當前高估的市盈率,只願為股票支付更低的價格,從而導致估值倍數下降,股價進一步下跌。

同樣舉例來說明這個過程,假設某公司當前的市盈率是 15 倍,預計其未來盈利將下降 20%。由於盈利下降,市場開始對該公司的前景產生疑慮,投資者開始降低其市盈率。例如,將市盈率從 15 降低到 12。股價可能因此大幅下跌,例如:

- 當前股價:$100

- 盈利下降 20%,意味著每股盈利(EPS)從 $5 降低到 $4。

- 市盈率從 15 降低到 12。

- 新的股價:$4 × 12 = $48

股價從 $100 下跌到 $48,體現了盈利下降和估值收縮的雙重作用。

這種共振效應通常發生在高成長股中,尤其是在很多科技股體現很明顯,因為投資人通常願意為這些公司業務未來增長給予較高的預期,然而這種預期通常會有比較大的主觀因素支撐,所以相應的波動性也很大。

MSTR 的高溢價是如何造成的,又為什麼會成為其商業模式的核心

在補充了這個背景知識後,我想大家應該能夠大概瞭解 MSTR 相對於其 BTC 持倉的高溢價是如何產生的了。首先 MicroStrategy 將自身業務從傳統的軟體業務,切換到了融資購買 BTC,當然不排除未來有相應的資管營收。

這就意味著這家企業的盈利來源於其通過稀釋股權和發債所獲得資金購買的 BTC 增值的資本利得。伴隨著 BTC 的增值,所有投資人的股東權益將相應變大,投資人因此獲益,在這一點上 MSTR 與其他 BTC ETF 無異。

而產生區別的在於其融資能力帶來槓桿效應,因為 MSTR 投資人對公司未來盈利增長的預期是來源於其融資能力的增長而獲得的槓桿收益,考慮到 MSTR 的股票總市值相對於其持有的 BTC 總價值出於正溢價狀態,也就是說 MSTR 的總市值高於其持有的 BTC 總價值。

只要處於這種正溢價狀態,無論股權融資和其可轉債融資,伴隨著將獲得的資金購入 BTC,都會進一步增加每股權益。這就使 MSTR 擁有了與 BTC ETF 不同的盈利增長的能力。

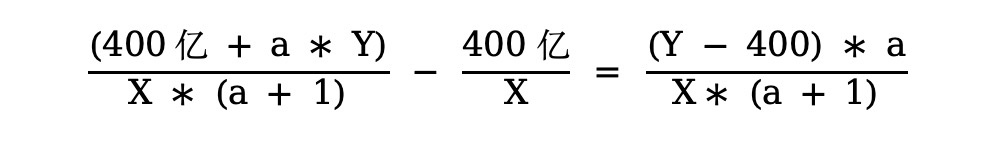

舉例來說明,假設當前 MSTR 持有的 BTC 為 400 億美元,總流通股 X,其總市值為 Y。則此時每股權益為 400 億 / X。以最不利的股權稀釋來融資的話,假設增發新股比例為 a,這意味著總流通股變為 X*(a+1),以當前估值完成融資,共計籌得 a * Y 億美元。而將這些資金全部轉化為 BTC,則從 BTC 持倉變為 400 億 + a * Y 億,意味著每股權益變為:

我們將它與原先的每股權益相減去計算一下稀釋股權對於每股權益的增長,如下:

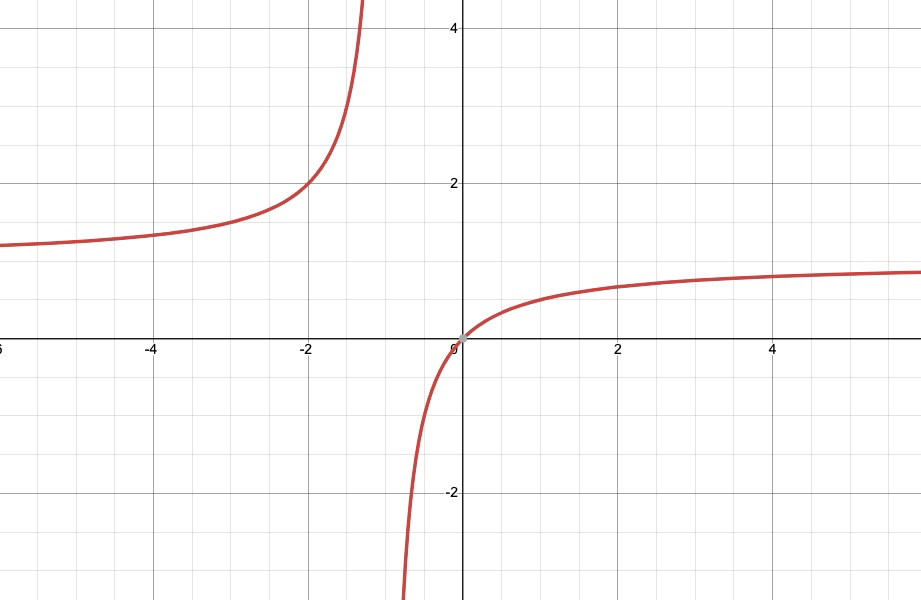

這就意味著當 Y 大於 400 億,也就是其持有的 BTC 價值時,也就是意味著存在正溢價時,完成融資購 BTC 所帶來的每股權益增長恆大於 0,且正溢價越大,每股權益增長越高,兩者稱線性關係,而至於稀釋比例 a 的影響,在第一象限呈現反比例特徵,這就意味著,增發股份越少,權益增長幅度越高。

所以對於 Michael Saylor 來說,MSTR 市值與其持有的 BTC 價值的正溢價是其商業模式成立的核心因素,因此他的最優選擇就是如何維護這個溢價的同時不斷融資,增加自己的市佔率,獲得更多對 BTC 的定價權。

而定價權的不斷增強,又會增強投資人在高市盈率的情況下還會對未來成長保持信心,使其能夠完成募資。

總結一下,MicroStrategy 商業模式的奧祕就在於,BTC 升值帶動公司盈利上升,而 BTC 增長趨勢向好則意味著企業盈利增長趨勢向好,在這種 「戴維斯雙擊」 的支援下,MSTR 正溢價開始放大,所以市場在博弈的是 MicroStrategy 能夠以多高的正溢價估值完成後續融資。

MicroStrategy 給行業帶來的風險是什麼

接下來我們來聊一下 MicroStrategy 給行業帶來的風險,我認為其核心在於這種商業模式會顯著增加 BTC 價格的波動性,充當波動的放大器。其原因在於 「戴維斯雙殺」,而 BTC 進入高位震盪期就是整個多米諾骨牌開始的階段。

讓我們試想一下當 BTC 的漲幅放緩,進入震盪期時,MicroStrategy 的盈利不可避免的開始下降,在這裡想要展開講以下,我看到有小夥伴非常看重其持倉成本,以及浮盈規模。

這是沒有意義的,原因在於在 MicroStrategy 的商業模式裡,盈利是透明且相當於即時結算的,在傳統股票市場裡我們知道,真正造成股價波動的因素是財報,只有季度財報公佈,其真實盈利水平才會被市場確認,在此之間,投資人只是根據一些外部資訊去預估財務情況的變化。

也就是說,在大多數時間,股價的反應是滯後於其公司真實的盈收變化的,這種滯後關係會在每季度財報公佈時被矯正。

然而在 MicroStrategy 的商業模式裡,由於其持倉規模以及 BTC 的價格都屬於公開資訊,因此投資人可以即時瞭解其真實的盈利水平,而且不存在滯後效應,因為每股權益是隨其動態變化的,相當於盈利即時結算。

既然如此,股價就已經真實反應其所有盈利,不存在滯後效應,因此再去關注其持倉成本是無意義的。

把話題拉回,來看下 「戴維斯雙殺」 是如何展開的,當 BTC 的增長放緩,進入振盪階段,MicroStrategy 的盈利將不斷降低,甚至歸零,此時固定的經營成本以及融資成本又會進一步縮小企業盈利,甚至處於虧損的狀態。

而此時這種震盪將不斷消磨市場對後續 BTC 價格發展的信心。而這會轉化為對 MicroStrategy 融資能力的質疑,從而進一步打擊對於其盈利增長的預期,在這兩者的共振下,MSTR 的正溢價將會快速收斂。

而為了維護其商業模式的成立,Michael Saylor 是必須要維護正溢價的狀態的。所以通過出售 BTC 換回資金回購股票是必須要做的操作,而這就是 MicroStrategy 開始賣出其第一顆 BTC 的時刻。

有小夥伴要問,就拿著 BTC 不動,讓股價自然落體不就行了。我的回答是不可以,更精確點來說是當 BTC 價格出現反轉時不可以,震盪時倒是可以適當容忍,原因在於 MicroStrategy 當前的股權結構,以及對於 Michael Saylor 來說,什麼才是最優解。

根據當前 MicroStrategy 的持股比例中,不乏一些頂級的財團,例如 Jane Street 和貝萊德等,而作為創辦人的 Michael Saylor 僅佔 10% 不到,當然通過雙層股權的設計,Michael Saylor 擁有的投票權具有絕對優勢,因為其持有的股票更多的是 B 類普通股更多,而 B 類普通股的投票權於 A 類是 10:1 的關係。所以這家公司還處在 Michael Saylor 強有力的控制下,但是其股權佔比並不高。

這就意味著對 Michael Saylor 來說,公司的長遠價值是遠高於其持有的 BTC 的價值的,因為假設公司面臨破產清算,其能獲得的 BTC 也不多。

那麼在震盪階段賣出 BTC,回購股票來維護溢價的好處是什麼呢。答案也顯而易見,當出現溢價收斂時,假設 Michael Saylor 判斷此時 MSTR 的市盈率因恐慌處於低估的狀態,則通過出售 BTC 換回資金,並從市場中回購 MSTR 是一筆劃算的操作。

因此此時回購對於流通量的減小而放大每股權益的效果將高於 BTC 儲備減小而縮小每股權益的效果,當恐慌結束後,股價拉回,每股權益將因此變的更高,有利於後續發展,這種效果在 BTC 趨勢反轉的極端情況下,MSTR 出現負溢價時更容易理解。

而考慮到當前 Michael Saylor 的持倉量,而且當出現震盪或下跌週期時,流動性通常是收緊的,那麼當它開始拋售的時候,BTC 的價格下跌將加速。而下跌加速又會進一步惡化投資人對 MicroStrategy 盈利增長的預期,溢價率進一步走低,而這有迫使其賣出 BTC 回購 MSTR,此時 「戴維斯雙殺」 開始。

當然還有一個迫使其出售 BTC 維護股價的原因在於,其背後的投資人是一群手眼通天的 Deep State,不可能眼看著股價歸零,而無動於衷,勢必給到 Michael Saylor 壓力,迫使其承擔其市值管理的責任。而且查到最近資訊,顯示隨著不斷的股權稀釋,Michael Saylor 的投票權已經低於 50%,當然具體的訊息源沒有找到。但這個趨勢似乎是不可避免的。

MicroStrategy 的可轉債是否在到期前真的沒有風險

經過上面的討論,我想我已經把我的邏輯完整的闡述了。再此還希望可以討論一個話題,MicroStrategy 是否在短期內沒有債務風險。已經有前輩對 MicroStrategy 的可轉債的性質做過介紹,我在這不展開討論。

的確,其債務久期還蠻久。在到期日來臨之前確實沒有償付風險。但我的觀點是其債務風險還是有可能通過股價提前回饋的。

MicroStrategy 發的可轉債本質上是一個疊加了免費的看漲期權的債券,到期時債權人可以要求微策略以之前約定好的轉換率股票等值進行贖回,但是這裡對微策略也有保護,就是微策略可以主動選擇贖回方式,用現金、股票或者兩者的組合,這樣相對靈活一些,如果資金充裕就多償還些現金,避免股權被稀釋,如果資金不充裕,那就多搭點股票,而且這個可轉債是無擔保的,所以確實償債帶來的風險倒是不大。

而且這裡對微策略還有個保護,就是溢價率超過 130%,微策略也可以選擇直接現金原值贖回,這就給了續貸談判創造了條件。

所以這個債的債權人,只有在股價高於轉換價格,同時低於轉換價格的 130% 之間,才會有資本利得,除此之外就只有本金加低息。當然經過 Mindao 老師的提醒,這個債券的投資人主要還是對衝基金用來做 Delta hedging,賺取波動率收益。因此詳細思考了下背後的邏輯。

通過可轉債進行 Delta hedging 具體的操作主要是通過購買 MSTR 可轉債,同時賣空等量的 MSTR 股票,以對衝股票價格波動帶來的風險。而且伴隨著後續價格發展,對衝基金需要不斷調整倉位動態對衝。而動態對衝通常有以下兩種場景:

- 當 MSTR 股價下跌時,可轉債的 Delta 值降低,因為債券的轉換權變得更不值錢(更接近 「虛值」)。那麼此時需要賣空更多的 MSTR 股票以匹配新的 Delta 值。

- 當 MSTR 股價上漲時,可轉債的 Delta 值增加,因為債券的轉換權變得更有價值(更接近 「實值」)。那麼此時通過買回部分先前賣空的 MSTR 股票以匹配新的 Delta 值,從而保持組合的對衝性。

動態對衝需要在以下情況下進行頻繁調整:

- 標的股價顯著波動:如比特幣價格大幅變化導致 MSTR 股價劇烈波動。

- 市場條件變化:如波動率、利率或其他外部因素影響可轉債定價模型。

- 通常對衝基金會根據 Delta 的變化幅度(如每變動 0.01)觸發操作,保持組合的精確對衝。

我們來舉一個具體的場景用於說明,假設一個對衝基金的初始持倉如下

- 買入價值 1000 萬美元的 MSTR 可轉債(Delta = 0.6)。

- 賣空價值 600 萬美元的 MSTR 股票。

當股價從 $100 漲到 $110,可轉債的 Delta 值變為 0.65,則此時需調整股票部位。計算需回補股票數為 (0.65−0.6)×1000 萬 = 50 萬。具體操作為買回 50 萬美元的股票。

而當股價從 $100 回落到 $95,可轉債新的 Delta 值變為 0.55,需調整股票部位。計算需增加空頭股票為 (0.6−0.55)×1000 萬 = 50 萬。具體操作為賣空 50 萬美元的股票。

這就意味著當 MSTR 價格下跌時,其可轉債背後的對衝基金為了動態對衝 Delta,將會賣空更多的 MSTR 股票,進而進一步打擊 MSTR 股價,而這就會對正溢價產生負面影響,進而影響整個商業模式,因此債券端的風險是會通過股價提前回饋。

當然在 MSTR 的上漲趨勢中,對衝基金會購入更多的 MSTR,所以也是一種雙刃劍。

📍相關報導📍

微策略再加倉54億美元買入5.5萬枚BTC:比特幣9.7萬不貴!