隨著香港虛擬資產監管體系日趨完善,以及人民幣國際化戰略的推進,「數字通」或許能成為兩地在 Web3 場景下互聯互通的新嘗試。本文源自 劉紅林律師 所著文章,由 Foresight News 整理、編譯。

(前情提要: DAO也要註冊審查?香港立法會議員吳傑莊:建議政府仿效證券業發牌)

(背景補充:年末專訪》HashKey Global Board Director,Tim Xing:香港出發全球,合規交易所的破局之道 )

中國的虛擬貨幣交易市場,一邊是香港「開門迎客」、一邊是大陸「鐵門緊鎖」。這種差異化監管,讓不少大陸使用者開始盯上香港,希望能借道香港市場「合規入場」。

最近,香港立法會議員吳傑莊的一番發言再次引發市場躁動 —— 在接受香港文匯報採訪時,他提出,可以研究推出「數位通」機制,允許內地投資者通過特別通道買賣香港認可的數位資產。

吳傑莊表示,香港作為「一國兩制」的試驗場,有條件也有能力在合規前提下探索虛擬資產交易的互聯互通,並強調數位通不僅有助於豐富內地與香港的金融互聯互通,還能推動金融創新和數位經濟發展。

市場對於「數位通」的期待並非空穴來風。隨著香港虛擬資產監管體系日趨完善,以及人民幣國際化戰略的推進,「數位通」或許能成為兩地在 Web3 場景下互聯互通的新嘗試。

本文,曼昆律師將基於當前政策背景,和大家一起探討該方案的可行性。

中國內地使用者不能合規參與虛擬資產交易

首先,從大陸監管來看,儘管我們一直在說 924 檔案沒有禁止個人的虛擬貨幣交易,但實際上因為禁止虛擬貨幣業務,我國已經沒有合規的虛擬貨幣交易所可供使用。我國個人參與虛擬貨幣交易,只能尋求境外交易所這一途徑,但這往往會導致諸如外匯風險、灰黑資產等問題。

而在香港開放虛擬資產交易並公佈持牌交易所後,中國內地很多玩家認為可以在香港進行合規的虛擬貨幣交易,但事實顯然並非如此。

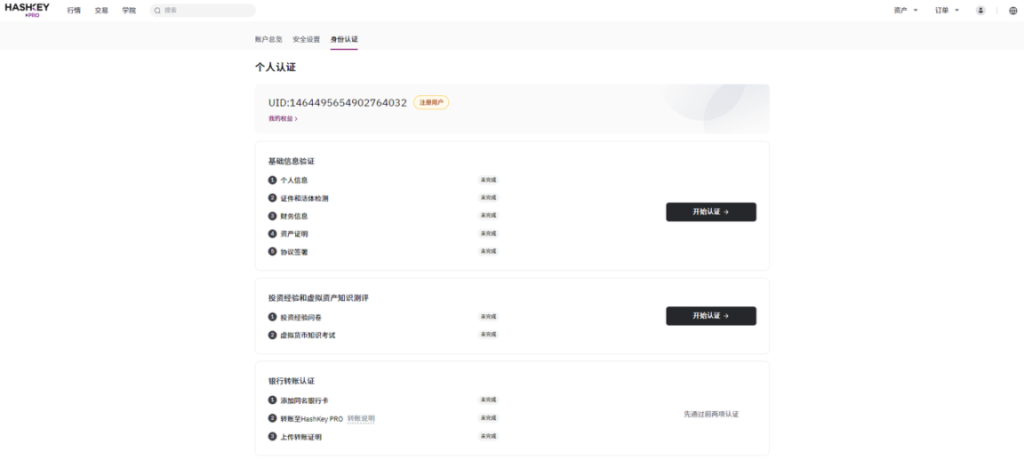

以香港最大的持牌交易所 HashKey Exchange 為例,該平臺目前僅支援香港居民(持有香港身份證或非永久居民)或其他特定地區的合格投資者開戶。

更重要的是,HashKey Exchange 要求交易資金必須通過香港受監管的銀行帳戶進行出入金,以確保資金流動的透明性和合規性。這也意味著,內地使用者如果無法提供香港身份和銀行帳戶資訊,便無法滿足開戶要求,更談不上直接在香港合規平臺參與虛擬貨幣交易。

另外,2024 年 12 月,中國外匯管理局出臺的《銀行外匯風險交易報告管理辦法(試行)》將虛擬貨幣非法跨境金融活動納入外匯風險監測範圍。這意味著,即便大陸使用者,比如「港漂」,能夠在香港開設帳戶參與虛擬資產交易,但如果跨境資金流動存在隱匿資金來源、虛假貿易或規避外匯管制等違規行為,仍可能被認定為「非法跨境金融活動」,面臨帳戶凍結或調查風險。

也因此,「數位通」的方案一經提出,便受到來自大陸和香港市場的共同關注。那麼,該方案真的可以為大陸使用者帶來合規交易途徑嗎?

「數位通」能否打通虛擬資產跨境渠道?

長期以來,香港一直都是內地金融開放的「試驗田」。從「滬港通」到「債券通」等一系列跨境交易活動,兩地通過建立封閉式資金流動通道,實現了市場互聯互通的同時,也通過銀行和結算機構記錄交易全流程中資金流向的方式,確保了跨境資金流向的可控和合規。

以「滬港通」為例,該機制允許內地和香港投資者通過對方市場交易對方上市的股票,但交易資金必須留在各自市場,並通過指定銀行帳戶進行封閉式管理和結算。這一模式的核心在於:

- 額度管理。交易設定總額度和每日額度,確保跨境資金流動在可控範圍內。

- 封閉帳戶體系。投資者必須通過指定的證券帳戶和銀行帳戶操作,所有資金流向受到監控,並經過銀行和清算機構的雙重稽核,確保合法合規。

- 監管互認。內地和香港監管機構在機制內達成監管互認協議,明確各自職責範圍,並通過資訊共享提高風險控制能力。

這種模式不僅在交易資金流向上實現了合規閉環,也為監管部門提供了完整的審查鏈條,從而有效防範跨境資金流動的風險。吳傑莊議員在採訪中也指出,基於內地與香港的互聯互通機制推出的跨境交易活動,迄今為止運作良好、風險可控。

同理,「數位通」也應該採用此類金融產品模式與架構,通過兩地監管的方式,允許內地投資者通過特定渠道進入香港虛擬資產市場,並基於香港的虛擬資產合規制度實現合規合法的虛擬貨幣交易。這樣一來,既滿足了合規需求,也降低了繞道境外交易所帶來的監管套利和資金安全風險。

然而,與股票和債券等傳統金融產品不同,虛擬資產交易天然具備匿名性、跨境流動性和去中心化等特徵,再加上我國大陸對虛擬貨幣的強監管政策,都使得「數位通」的落地面臨更為複雜的合規挑戰:

1. 大陸現行監管政策的約束

儘管香港已經建立了較為完善的虛擬資產監管體系,並允許虛擬資產交易平臺在持牌條件下合法運營,但大陸目前依然對虛擬貨幣交易採取高壓監管態度。

從 2021 年「924 通知」,全面禁止提供虛擬貨幣交易業務;到 2024 年的《洗錢法》修訂,明確將利用虛擬貨幣轉移非法所得認定為洗錢行為;再到《銀行外匯風險交易報告管理辦法(試行)》將虛擬貨幣非法跨境金融活動納入外匯風險監測範圍,都表明虛擬貨幣交易在內地依舊被視為高風險領域。

因此,即便從香港層面看,「數位通」合規合法,但能否被內地監管機構接受,仍是其落地過程中最大的不確定因素。

2. 跨境交易的合法性邊界

「數位通」設想的成立,首先需要解決跨境資金流動的合規性問題。

目前,大陸對跨境資金流動實行嚴格監管,無論是外匯額度管理還是反洗錢(AML)要求,都強調資金路徑的透明和可追溯性。但相比「滬港通」和「債券通」這類傳統跨境機制全流程依賴銀行網路確保資金合規流動,虛擬貨幣交易往往缺乏類似的監管互認和清算系統,在監管一致性和資訊共享方面存在明顯短板。

另外,在虛擬貨幣交易收益迴流內地時,資金性質如何認定,是投資收益?資本流動?還是收入所得?這些分類直接影響稅務合規和外匯申報。考慮到內地嚴格的資本管制和收益迴流規定,缺乏明確標準可能導致收益迴流過程中被認定為規避監管,甚至面臨資金凍結或調查風險。

曼昆律師總結

「數位通」的提出,無疑為內地投資者勾勒出合規參與香港虛擬資產市場的可能性。然而,從當前政策和監管框架來看,這一設想的真正落地仍面臨諸多挑戰,尤其是大陸對虛擬資產交易的強監管態度。

值得注意的是,中國內地的金融開放歷程,往往從嚴格管控逐步過渡到試點合作 ——「滬港通」和「債券通」便是典型案例。而在全球市場加速擁抱虛擬資產的背景下,中國大陸未來或也將面臨如何在規範和安全的前提下開放虛擬資產交易的課題。

曼昆律師認為,如果「數位通」能夠借鑑現有跨境機制,在額度管理、資金流向追溯以及監管互認方面形成突破,或許有望成為連線內地與香港虛擬資產市場的關鍵橋樑。

中國虛擬資產市場值得期待,但合規之路依然任重道遠。