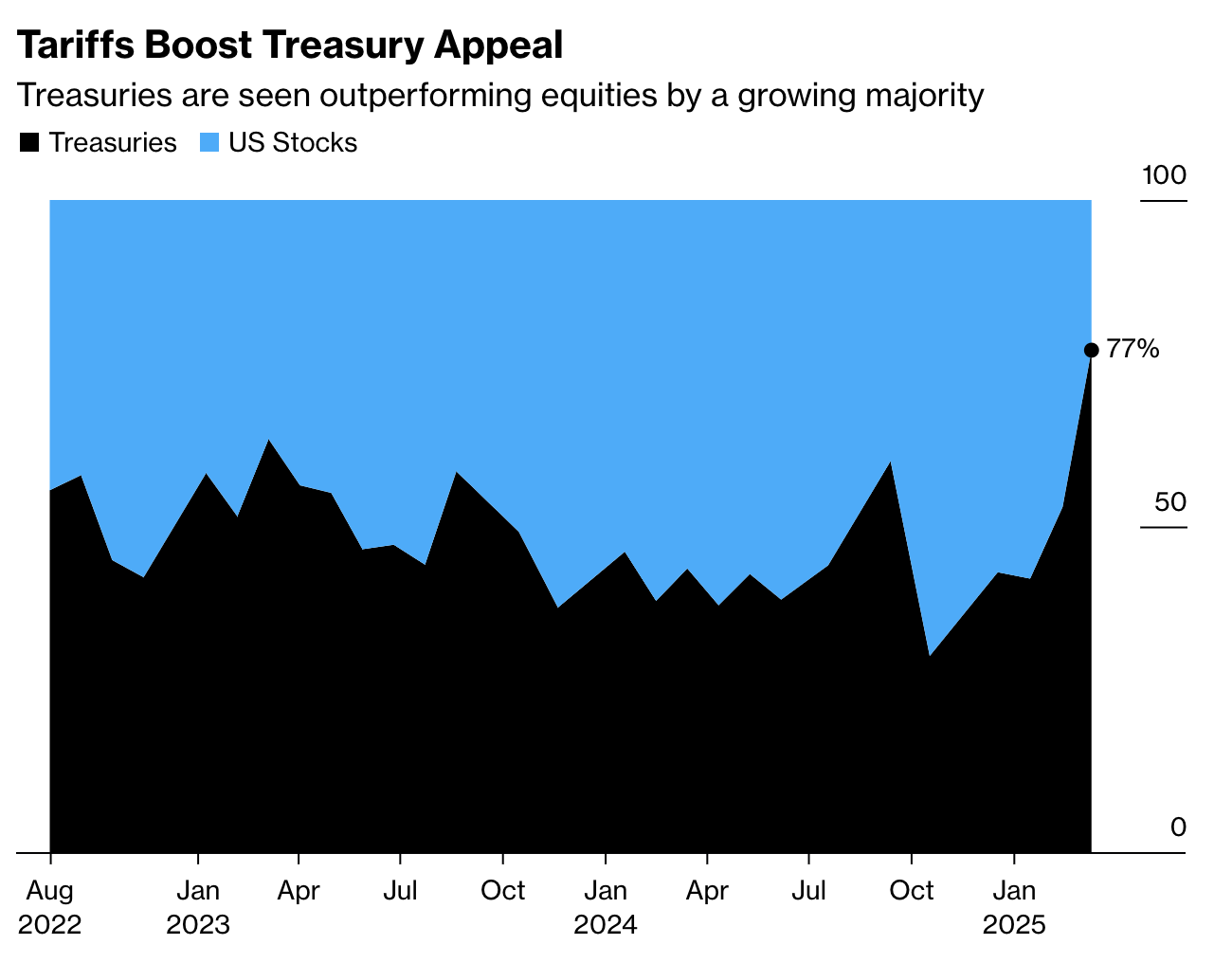

彭博調查顯示,由於川普的關稅政策可能終結美國市場的「例外主義」時代,投資者對美國國債的看漲情緒相對於美股達到至少三年以來的最高水準。在本週調查 504 位市場參與者中,有高達 77% 的受訪者看好美國債券會在未來一個月內提供比美股更好的報酬。

(前情提要:債蛙起飛?美公債殖利率跌至4.2%創今年新低,大摩估有望返3字頭、今晚PCE小心波動 )

(背景補充:普丁同意停火烏克蘭但有條件、川普關稅再殺美股,比特幣一度失守8萬美元後反彈 )

彭博市場即時脈搏(Markets Live Pulse)調查顯示,由於川普的關稅政策可能終結美國市場獨強的「例外主義」時代,投資者對美國國債的看漲情緒,相對於美股達到至少三年以來的最高水準。

支持美債比率達 2022 年以來新高

彭博在本週調查 504 位市場參與者,結果顯示,多數受訪者認為,美國債券預計在未來一個月有望提供比美股更好的報酬。而且兩者差距並不小,高達 77% 的受訪者看好美國國債,這是自 2022 年以來該調查數據中的最高比例。

關稅政策破壞美股黃金時代?

這些調查結果凸顯了市場態度的重大轉變,在川普連任後,所謂的「川普交易」(Trump Trade)曾推動股市飆升,市場預期美國經濟將持續增長,資產需求將保持強勁。

然而,這一趨勢隨著川普對加拿大、墨西哥、中國和歐洲加徵關稅而逐漸瓦解,貿易戰引發了股市拋售,使標普 500 指數較歷史高點下跌 10%,進入修正區間。

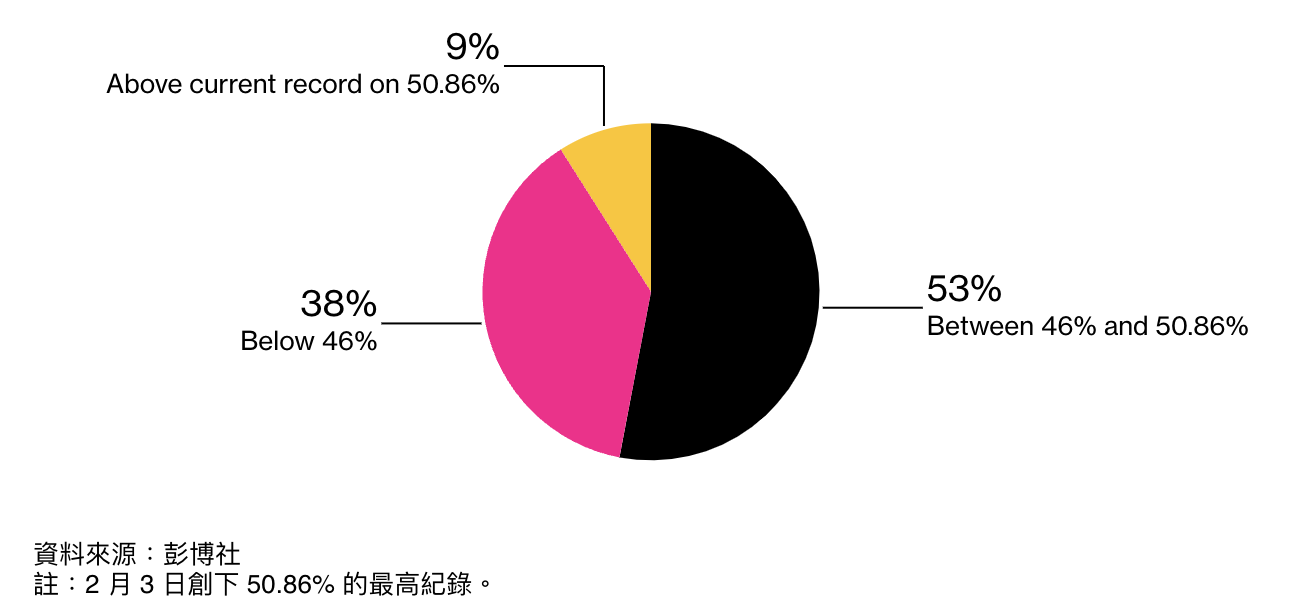

而川普的過激政策進一步顯示,市場對美國股市主導地位可能已過巔峰的擔憂。僅有 9% 的受訪者認為美國股市的全球市值占比能夠在 2025 年底回到歷史高位,而約 40% 的人則預計會美股市佔會跌落至一年多以來的最低水平。

而且絕大多數人認為,相較於 Fed 政策,關稅政策將會是影響股市估值的關鍵。

避險需求刺激美債、黃金價格上漲

另一方面,由於川普的關稅政策隱患,導致近期美股市場跌跌不休,許多投資者開始採取避險措施。而在受訪者之中,有幾乎一半的投資者預計在未來一個月內將減少對標普 500 指數的持倉,僅有不到 20% 的投資者計劃增加倉位。

同時,有超過一半的投資者預計未來一個月的 10 年期美債殖利率將會下滑,這點與當前美債市場走勢相呼應。

由於避險需求增加,許多資金開始湧入美債市場。據財經 M 平方數據,當前美國 10 年期公債殖利率已經來到 4.3 %,持續保持在今年以來的低位區間。從今年 1 月高點(4.79%)至今已下跌 49 個基點。

此外,同樣是避險資產的黃金價格也在今日突破 2990 美元,創下歷史新高。至於後續川普政策是否還會擾動美國乃至全球經濟,進一步加深投資人的避險需求,值得我們後續關注。

📍相關報導📍

普丁同意停火烏克蘭但有條件、川普關稅再殺美股,比特幣一度失守8萬美元後反彈