在當前加密領域,能產生現金流的項目還不多,除了中心化的交易所和主流公鏈之外,能產生實質現金流的主要是一些DeFi項目;那麼,如果按照傳統金融的市盈率方式,我們是否能夠給予DeFi代幣進行估值?這個方法肯定存在問題,也不完美,但不妨成為我們了解DeFi協議價值的一種方式。本文源自於 Bankless 金融分析網站 Lucas Campbell 的部落格文章《Are DeFi Tokens Worth Buying?》,由專欄作者藍狐筆記整理、翻譯與撰稿。

用本益比這個重要指標來衡量去中心化金融(DeFi)代幣的價值是否被高估,從 SNX3倍 / KNC30倍 / MKR80 倍到 REP和 0X不可思議高的本益比,不同專案的手續費和代幣市值被一一檢視,是篇難得提供洞見分析和資料來源的好文章。

—— By 社群讀者曾可維推薦

在傳統金融中,市盈率(PE)是簡單明了的公式,它可用於了解投資者如何評估公司相對於其收益的未來增長預期。

根據定義,PE 率意味著市場願意為公司產生的每 1 美元支付 x 美元。

像Netflix這樣的高科技成長股,其PE率為84.2,這意味著市場願意為 Netflix 每賺取1美元支付84美元。

延伸閱讀:Galaxy Digital 執行長做空 Tesla:特斯拉股票就像 2017 年的比特幣狂熱

延伸閱讀:產業特輯 I「Defi 的崛起故事與未來發展」— 沛理科技 · 陳品|2020台灣區塊鏈產業圖鑑

傳統股市的資本評估工具:市盈率 PE

一般來說,市盈率是評估資本資產的有效工具。

資本資產,例如股票、債券以及產生收入的房產,它們全都為投資者提供基於未來收益的現金流。

隨著2019年DeFi的湧現,我們可以看到在以太坊上出現了新的貨幣協議;其中不少貨幣協議通過收取小額的使用費產生了現金流。這些現金流用於:

- 直接將其分配給生態系統的參與者

- 通過銷毀原生代幣以驅動稀缺性。

儘管銷毀原生代幣可能從直覺上看似乎不是直接給代幣持有人帶來收益,但是,代幣銷毀實際上是分紅,因為它導致代幣持有人在網路或協議中的代幣持有比例增加。

隨著很多無須許可的貨幣協議積累現金流,市盈率可以作為評估原生代幣的有用工具,因為它們具有與傳統資本資產的相似屬性。

延伸閱讀:無須許可性的平台力量:加密時代與區塊鏈的「網景時刻 Netscape」即將到來

考慮到加密資產還處於早期階段,這不是一種完美的衡量或評估方法,但它確實提供了一種簡單的框架,可用於比較同類型代幣的相對位置。

從加密資產的角度看,市盈率等式可以按如下公式來表達:

流動市值 / 年化收益(Liquid Market Cap / Annualized Earnings)

DeFi 代幣的收益

這算是我們所選的貨幣協議(money protocols)的背景,以及它們是如何通過使用量來捕獲費用。

Synthetix

它是一種合成資產發行協議,其中SNX持有人可以質押代幣,並賺取通過交易合成資產所產生的費用。

延伸閱讀:什麼是金融衍生品?什麼是區塊鏈上的「合成資產」? —— Defi 新手科普

延伸閱讀:TokenGazer評級|Synthetix (SNX):合成資產市場增長迅速 其死亡螺旋值得警惕

MakerDAO

在多抵押Dai中,DSR和穩定費之間的點差可用於銷毀MKR。

延伸閱讀:面對 3.4 億美元的駭客洗劫風險,MakerDAO 開啟社群投票是否延遲「治理安全模塊(GSM)」

Kyber Network

KNC代幣用於支付代幣交易費用,其中一部分KNC被銷毀,並從流通供應量中永久移除,剩餘部分分配給質押KNC的儲備庫管理者。

延伸閱讀:取代中心化交易所!一文看懂 Defi 交換協議「Kyber 的淡出與起勢」

0x

代幣交易會產生以ETH計價的費用,並按比例分配給質押ZRX的流動性提供商。

延伸閱讀:【動區專欄】 0x(ZRX),— 去中心化交換協議(上)

延伸閱讀:【動區專欄】 0x(ZRX),— 去中心化交換協議(Protocol) (中)

Nexus Mutual

來自過期保險中的ETH和DAI會被添加到資本池中,從而增加了NXM代幣的價值。

Augur

當REP代幣持有人誠實報告任何預測市場的結果,他們可以賺取ETH(不久後Dai)費用。

延伸閱讀:【區塊鏈上的紙牌屋】用來預測未來的「Augur」,將因美國政治而起死回生?

Aave

借貸產生的費用會在貸方和協議間分配。協議的費用用於銷毀LEND代幣。

Uniswap

Uniswap上的所有交易都會產生費用,這些費用會分配給每個各自流動性池的流動性提供者。

延伸閱讀:新手介紹|一文讀懂 Defi 熱門項目「Uniswap」,什麼是以太坊上的「代幣交換協議」

Synthetix

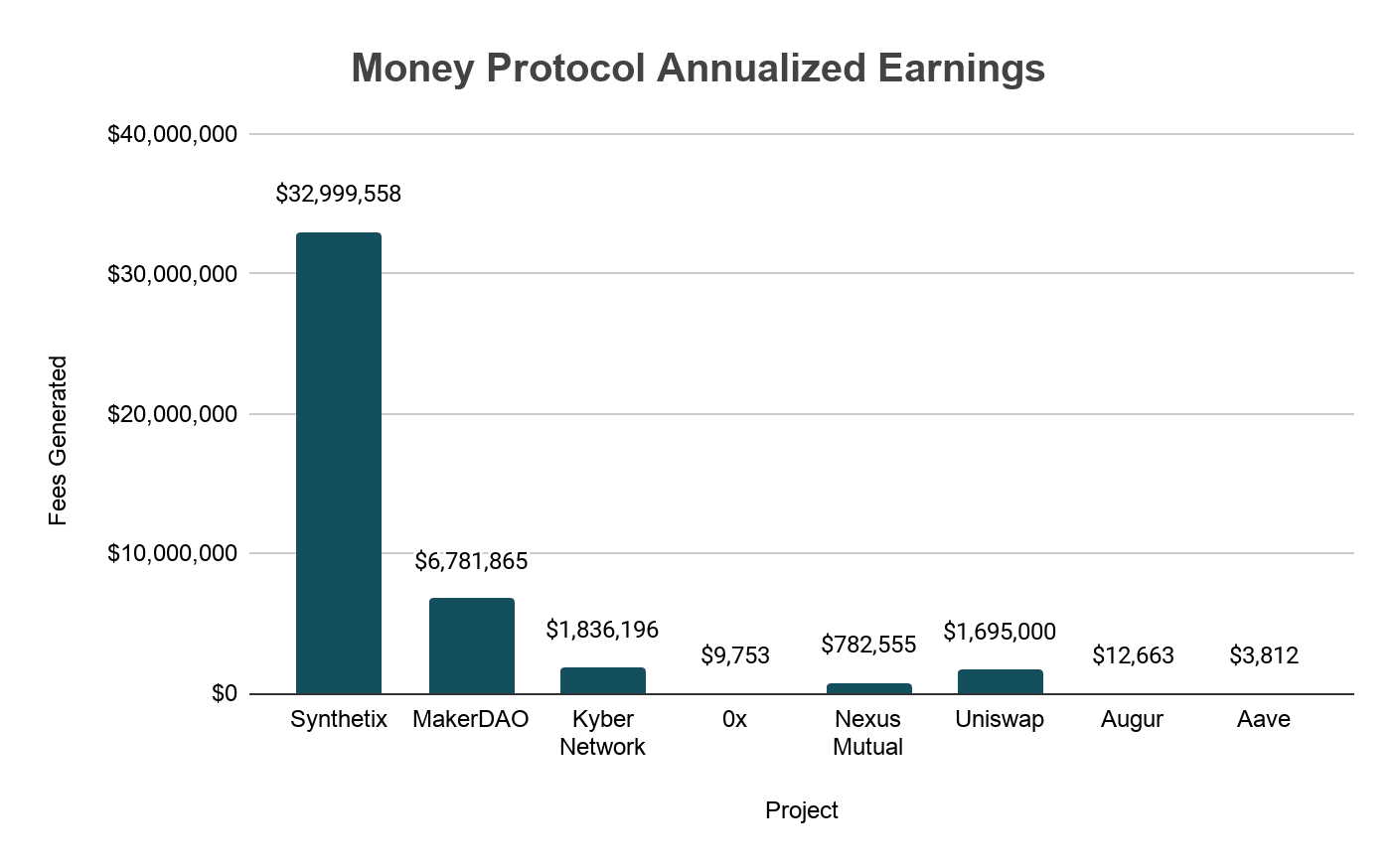

從主要貨幣協議的年化現金流看,Synthetix是顯而易見的領先者,它通過Synthetix交易所產生接近於3200萬美元的年化費用。

Synthetix對所有合成資產交易收取0.3%的費用,所產生的費用按比例分配給SNX質押者,這些SNX質押者為底層合成資產提供質押。

Maker

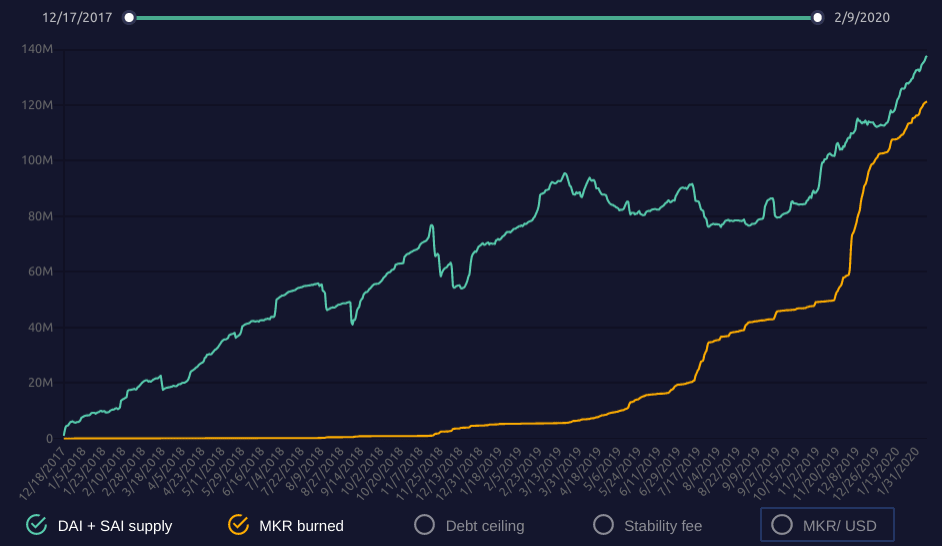

儘管MakerDAO是市值最大的貨幣協議,也是其他貨幣協議的基礎,不過,它只通過穩定費用捕獲了670萬美元年化收益。

最近它從SCD(單抵押Dai)向MCD(多抵押Dai)過度,與此同時,它也改變了MKR的銷毀動力,因為它引入了DSR(Dai儲蓄率)。

DSR將從系統未償債務中獲得的穩定費分配給Dai持有人(將其Dai鎖定在智能合約的持有人)。

這樣一來,在DSR和穩定費之間存在差額,當前是0.25%,其中DSR是7.5%,而穩定費為8%。從這個差額中產生的現金流用於購買和銷毀MKR,從而為MKR持有人提供廣泛的分紅,而MKR持有人則負責治理整體系統。

專欄作者註:這種新的價值捕獲機制,導致MKR在短期內銷毀量下降,因為穩定費的絕大部分都分給了DSR,原本這部分穩定費用來銷毀MKR。不過如果能夠激發出更大的蛋糕,長期來說,銷毀量也不一定會少,關鍵在於Dai能捕獲的M1貨幣供應量的大小

Kyber & Uniswap

DeFi中兩個最大的無須許可的流動性協議是Kyber和Uniswap,它們是其中僅有的兩個可以產生7位數年化收益的協議。對於Kyber來說,一部分費用用於銷毀Kyber的KNC代幣,另一部分則分配給儲備池管理人。

重要的是,Kyber即將進行的Katalyst升級將改變整個系統中費用應計、分配以及銷毀的方式。另外一個著名的無須許可的流動性協議Uniswap是一個未發行代幣的生態系統,其中費用分配給了流動性提供者,他們在池中質押ETH和其他代幣的代幣對。

Nexus

Nexus Mutual是最後一個能夠賺取實質現金流的貨幣協議,它是去中心化的保險協議。

Nexus Mutual以“bonding curve”的方式運作,用戶可以在價值存儲的智能合約上購買保險。

專欄作者註:bonding curve由Simon de la Rouviere提出,它描述了「代幣買賣價格」與「代幣發行總量」之間的函數關係

這種保險是對在特定時間內(由用戶在購買時設置)智能合約發生駭客或漏洞事件的承保。如果保險到期且沒有任何索賠,則用於購買保險的ETH和DAI會被添加到資本池中,從而增加NXM代幣的價值。

0x、Augur 和 Aave

最後幾個主要的貨幣協議,其中包括0x、Augur以及Aave,都獲得了些許的費用,尤其是在觀察其流動性市值時。Aave相當新,我們可以折扣其應計費用。然而,0x和Augur在以太坊主網上存在相當長時間了。

話雖如此,0x最近改變了其代幣經濟模型,允許流動性提供者質押ZRX,並賺取以ETH計價的費用。

另外一方面,Augur正在等待即將到來的v2升級,其中預測市場的資本池將會以Dai計價,而不是較高波動性的ETH。

除了其他一些改進外,這個改變會增加去中心化預測市場平台的可訪問性。

延伸閱讀:比特幣區塊鏈將分道揚鑣、沈睡巨人「供應鏈」醒來 — 20 項 2020年的關鍵預測

市盈率 P/E Ratio

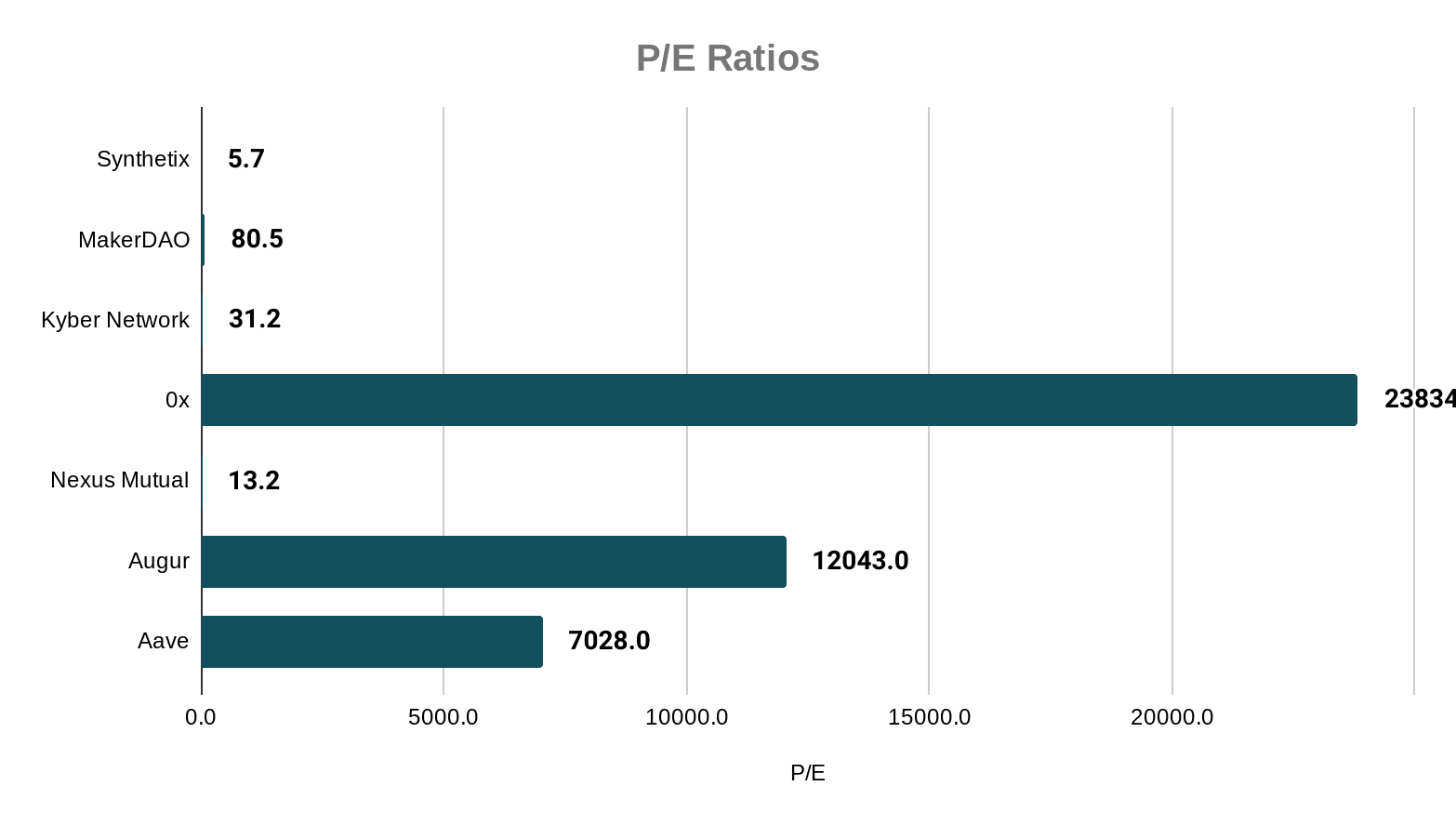

考慮到以上所有這些協議產生的現金流,以下是這些主要DeFi代幣的市盈率(較高的可能意味者高估了)。

正如我們所見,以加密資產和傳統資本資產的情況來看,Synthetix 和 Nexus Mutual兩者都有非常低的市盈率,分別只有5.7和13.2。

考慮到這些代幣推動了開放、無須許可的金融產品(合成資產和保險),這些貨幣協議的未來增長可能被更廣闊的市場所低估。

其次是 kyber Network,其市盈率為31.2,跟微軟PE的30.27處於同一水平。

Kyber Network於2019年將自己建設為無須許可流動性協議的領先者之一,但是,反映這種增長的價格行動在很大程度還未實現。

在未來幾個月,隨著它即將到來的Katalyst升級(代幣經濟重構),看其市盈率的變化會很有趣。

擁有大約80倍市盈率的MakerDAO跟如今很多高增長股票相對應;超過12,000個MKR被銷毀(專欄作者註:按照當前價格算,大概相當於銷毀了價值750萬美元左右代幣),同時Dai的流通量超過1億,MakerDAO在過年幾年取得了巨大增長,它會繼續充當DeFi發展的核心項目之一。

儘管以美元計價的價格一直停滯不前,但這很大程度上是因為以太坊在過去幾年的價格表現不佳。

以Ether的角度來看MKR的表現,它實際上表現還不錯,其資產以ETH價格看,從2018年1月以來,上漲了124%。

其餘的代幣化貨幣協議,如0x、Aave以及Augur,都有超乎尋常的市盈率,按照傳統資本市場來看,幾乎是不可想像的;這樣,我們可以假設這些協議要么可能需要更大規模的使用量來產生現金流,要么重構其代幣機制以捕獲來自使用和協議費用的價值。

延伸閱讀:【獨立觀點】假如 DeFi 在2020 年成功,這十條趨勢預測你必須要提前看

與CeFi的比較

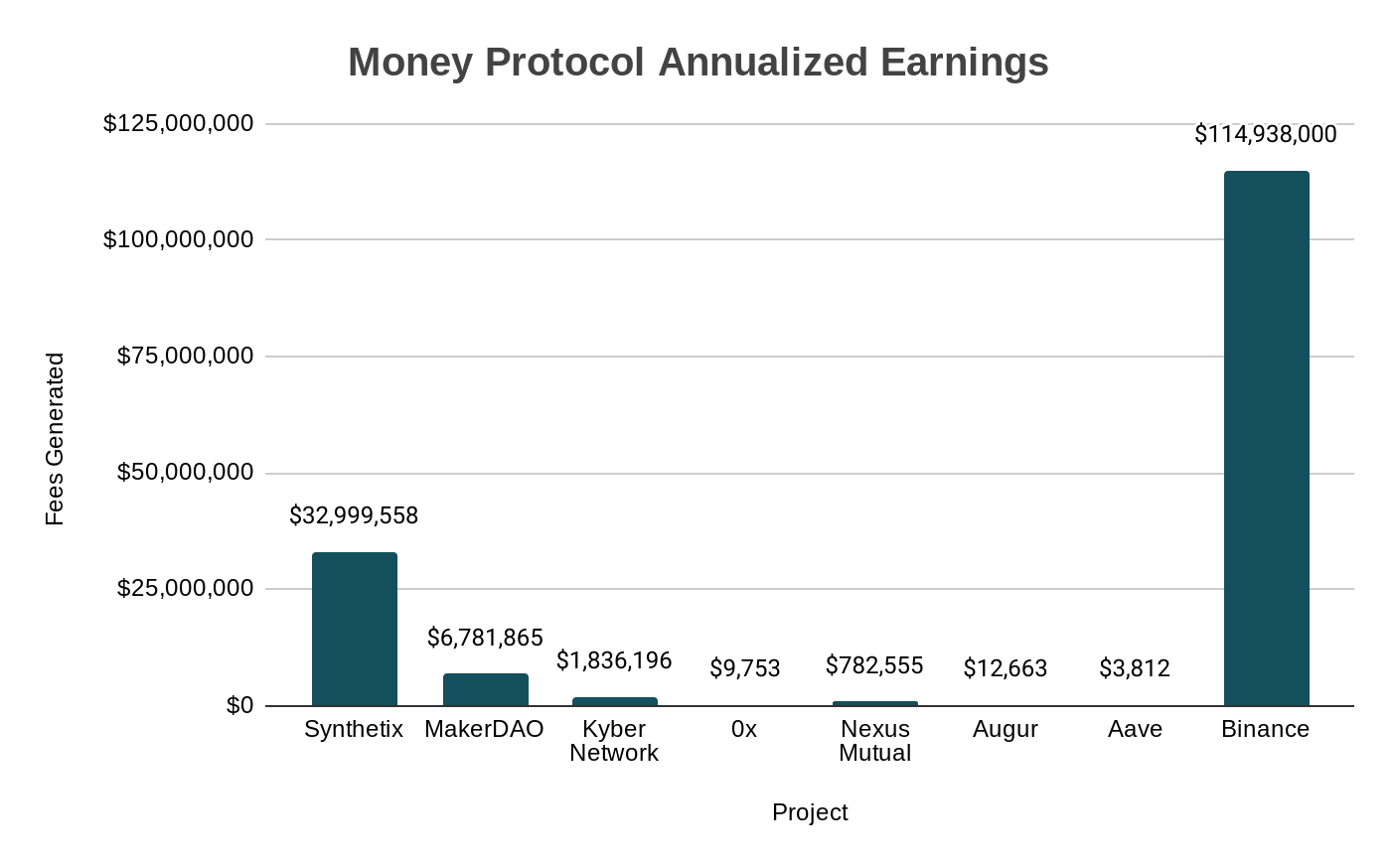

儘管開放式的無須許可的貨幣協議看上去讓人興奮,但我們也看到了來自主要的「加密銀行」(如幣安和BNB代幣)的代幣策略。

每個季度,幣安都會將其從運營中產生的利潤的一部分,用來銷毀BNB代幣,基於幣安每個季度的利潤,有效地為BNB代幣持有人帶來收益。

儘管社群對於如何執行這些代幣銷毀存在一些不同意見,(例如關於BNB代幣不是從公開市場購買,而是從其眾籌儲備中銷毀,這些從來沒有進入流通等),不管如何,就年化收益而言,中心化的須許可的加密銀行勝於去中心化的無須許可的貨幣協議。

而且是遠勝於它們。

專欄作者註:就當前的價值捕獲而言,以交易所為代表的加密銀行,仍然是最大的價值捕獲者。

在過去四個季度的代幣銷毀中,幣安共銷毀了價值近 1.15 億美元的BNB代幣。

按照1.15億美元年化收益,BNB代幣的流動市值為28.3億美元,那麼BNB的市盈率為17,對於這一領域價值最高的代幣來說,這一市盈率相對合理。

當然,儘管收益讓人印象深刻,不過也需要注意的是BNB代幣持有人並無跟股權持有人一樣的合法保護。

延伸閱讀:進軍Defi!台灣新創 Bincentive 推出「無須超額抵押」的借貸投資服務 BinFi

兩個思維實驗

1. 假如DAI達成4000億,會發生什麼

在《以太坊潛在市值:ETH 將成為價值「數兆美元」的經濟帶寬》文章中概述了Dai在幾種假設情況下的潛力。

這個想法,也就是,如果Dai捕獲了全球貨幣供應量的一小部分,那麼,我們需要數十億美元流通的Dai,如果不是萬億美元的話。

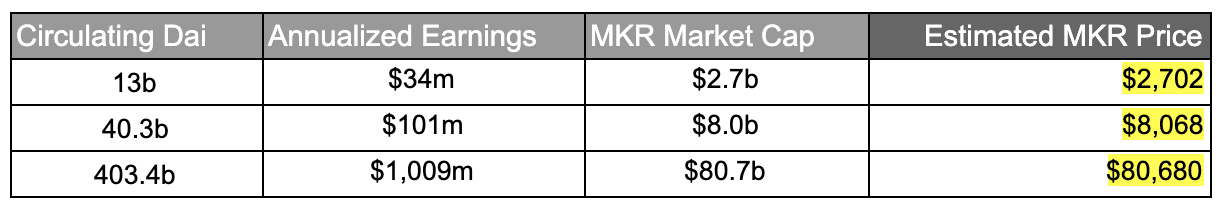

那麼,在這種情況下,MKR代幣會受到什麼影響?有了MKR的市盈率,點差的費用,以及Dai的流通量,我們可以用如下的一些代數預測一下MKR的價格。

我們計算MKR價格的公式為:

流動市值=收益*市盈率(Liquid Market Cap = Earnings * PE Ratio)

如果Dai捕獲……

- 阿根廷51%的M1供應量=130億美元

- 1%的美國M1供應量=403億美元

- 10%的美國M1供應量=4034億美元

而且,我們假設……

- 點差(Spread):0.25%

- 市盈率(PE Ratio):80

- MKR的供應量(MKR Supply):1,000,000

那麼,我們得出……

如果達到美國M1的10%,那麼MKR價格會超過8萬美元。(MKR當前價格為617美元)

跟《以太坊潛在市值:ETH 將成為價值「數兆美元」的經濟帶寬》這篇文章一樣,以上的數字只是為了理解MKR未來可能的價值,要有自己的思考。

專欄作者註:作者在這裡的意思是說,所有上述的數字都只是思維的實驗,並不是一定會發生的事情,所以不能根據這些來做投資決策,需要有自己的判斷和思考

這個對MKR預估的價格並沒有將過去銷毀的MKR考慮在內,而只是從完全稀釋的MKR供應量中計算得出。此外,DSR,穩定費,以及潛在的點差在未來都會發生變化。

專欄作者註:根據以往Maker的治理歷史看,DSR、穩定費,以及點差幾乎可以肯定未來會發生變化,所以上述的計算只是思維練習

此外,如果這些數字實現,市盈率也會發生變化。如果Dai持續捕獲更多的貨幣供應量(而未來可以獲得貨幣供應量也會減少),那麼,由於預期未來的增長下降,投資者可能會以較低市盈率對MKR進行定價。

專欄作者註:也就是說全球的貨幣供應量是相對固定的,Dai捕獲的貨幣供應量越多,未來的空間越小。不過,或許這個擔心還太早,畢竟現在連滄海一粟都不到。

相反的情況也可能是正確的:

如果Dai作為全球性的無須許可的穩定價值存儲者的敘事被廣為認同,且市場相信未來還有重大增長機會,那麼,投資者也許可能對MKR給予更高的定價。

2. 如果Uniswap發行代幣,會是什麼情況?

Uniswap迅速將自己構建為以太坊上領先的無須許可的流動性協議之一。

僅僅在2019年,Uniswap就累積了169萬美元的費用。然而,儘管它將百萬美元的費用分配給流動性提供者,但它缺乏原生代幣。

.png)

讓我們假設Uniswap決定在未來集成原生代幣。

那麼,「公允價值 Fair Value」是多少?就流動性市值而言,它會處於什麼位置?

首先,我們為Uniswap快速設計代幣經濟體系,可以從其交易費用中捕獲價值:

為了成為Uniswap的流動性提供商,並有權獲得該協議的現金流,那麼,用戶需要持有X數量的UNI代幣。

不優雅,但簡單。UNI 將代表從Uniswap收取費用的權利。

那麼,考慮到當前169萬美元收益,Uniswap市值應該多少?

觀察其最接近的競爭對手Kyber Network的市盈率為31,那麼,Uniswap代幣化流動市值可以達到5239萬美元。假如說,考慮到Uniswap在過去一年的爆炸性增長,投資者可能認為其代幣的市盈率應該更高一些,那麼,讓我們將其市盈率提高至50。

以50的市盈率來計算,Uniswap的流動市值將達到8450萬美元,超過Kyber目前的7600萬美元。

專欄作者註:50*169萬美元=8450萬美元,此外,當前Kyber的市值7700萬美元

僅是為了好玩,如果我們將市盈率提高到100(依然不到特斯拉的一半)。Uniswap的流動市值將達到1.69億美元,使其躋身於其他DeFi協議的級別,如Augur(1.58億美元)、Synthetix(1.85億美元)。

專欄作者註:近期Synthetix市值下跌較大,已經降至1.53億美元

結語

考慮到這些貨幣協議產生了現金流,並擁有跟傳統資本資產類似的屬性,因此,給DeFi代幣計算市盈率是有意義的。

重要的是,DeFi代幣不太可能累積貨幣溢價(SNX可能有),因為它們主要推動底層協議,且並不用作為儲備資產或價值存儲。

(也就是說,這些協議的代幣主要捕獲了費用價值,而不是貨幣本身的價值,這跟btc和eth這樣的公鏈底層資產存在明顯差異。這也是為什麼synthetix最近在考慮將其抵押品增加eth的原因)

因此,從傳統資本資產的視角看,這樣觀察DeFi代幣似乎很公平。

像Synthetix和Nexus Mutual這樣的代幣,有很低市盈率,表明相對於其市值來說,它的使用量很高。

這可能意味著,它們要被整個市場低估,要么對其未來的增長預期不大(鑑於DeFi還處於非常早期,以及它們未來的潛力,這似乎不太可能。)

另一方面,像Augur和0x這樣的代幣具有極高的市盈率,這意味著,相對於它們的市值,這些代幣協議在積累大量的現金流方面正處於艱難時期。

似乎加密投資者要麼:

- 高估了這些資產, 要麽

- 對其未來增長擁有極高的預期。

無論如何,從市盈率角度看DeFi代幣,可以給投資者更清楚地了解這些協議的使用量以及未來潛在的投資機會。

同樣顯而易見的是,這個行業是新興行業。

就現金流方面,跟許可的加密銀行競爭,還有很長的路要走,而跟傳統公司競爭的話,差距就更遠了。

?相關報導?

Binance|幣安研究院年度報告:DeFi 的現狀及展望(附完整報告)

產業特輯 I「Defi 的崛起故事與未來發展」— 沛理科技 · 陳品|2020台灣區塊鏈圖鑑

去中心化金融入門|五分鐘看懂借貸機制,什麼是「DeFi 銀行」Compound?

DeFi 市值突破 10 億美元?社群質疑數據灌水,中心化金融(CeFi)競爭提高創新壓力

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。