3 月 12 日黑天鵝事件是怎麼發生?為什麼會導致兩次大跌?作者從加密市場結構的角度入手,剖析了當前加密市場的獨有特徵,其中包括跨交易所套利效率問題、比特幣和以太坊的交易吞吐量,槓桿清算帶來的循環下跌問題等,這裡面有太多值得我們思考的問題。本文源自於 Multicoin Capital 經營合夥人 Kyle Samani 撰寫的 《March 12: The Day Crypto Market Structure Broke》,由專欄作者 藍狐筆記 編譯、撰寫及整理。

3 月12日加密市場出現兩次大幅下跌,前後相隔 13 個小時。首次下跌在早上,第二次下跌在晚上(美國時間)。首次下跌,大約是 25% 左右,速度很快且相對有序;但是,第二次下跌,市場結構崩潰了。不幸的是,這導致比特幣在幾分鐘內跌破4000美元,這是七年來最糟糕的單日跌幅。如果市場結構沒有崩潰,BTC可能不會跌破4,000美元。

本文是第一部分,會解釋如下內容:

- 發生了什麼?

- 為什麼會發生?

第二部分將會解釋:

- 這些底層問題的可能解決方案

- 為什麼這樣的崩潰在近期不太可能重現?

- 為什麼這樣的崩潰在中期可能會再次發生?

摘要

比特幣和以太坊網路,就其目前形式,無法在全球範圍內運作。在危機期間,它們非常擁堵,套利者無法在不同交易場所縮小價差,從而導致在各個交易所大規模的錯位。單個交易所(BitMEX)上巨大的價格錯位導致比特幣在 15-3 0分鐘內下探到 4000 美元以下。但是,如果市場正常運行,就不會出現這種情況。

加密貨幣的市場結構

為了理解為什麼市場結構會崩潰,就必須理解當前的市場結構。加密市場結構跟股票市場不同,在股票市場,大多數資產的絕大部分交易都發生在單個場所。相反,加密市場跟 FX(外匯)市場更具可比性。

加密市場結構的獨有特徵:

- 交易場所眾多

主要的交易場所包括:BitMEX、Binance、Huobi、OKEx、FTX、Deribit、Coinbase、Bitfinex、LMAX以及 Kraken。還有一些較小的長尾交易所,其中的很多交易所在3月12日的交易額超過 10 億美元,例如 Bybit、BitMax、BitForex、itBit以及Bitstamp。此外,還有 DeFi 生態系統:Maker、Compound、Synthetix、Uniswap、IDEX、dYdX等。 - 衍生品交易所通過永久掉期合約(又稱“perps”)提供高達 125 倍的槓桿(即刻可用)

雖然很少有參與者會使用這麼高的槓桿,但不少人以 10-50 倍的槓桿進行交易。槓桿進入和退出系統的速度非常快,清算很常見。 - 不同交易場所的市場機制不統一。

每個交易場所提供不同的產品(現貨、期權、永續合約、期權);針對不同的產品,他們接收不同類型的抵押品;清算方法 / 參數也是各不相同;每個產品的流動性在不同交易所間差異也很大。例如:

1)Binance 現貨交易占主導,衍生品交易也位居前五,同時還提供數十種資產的永續合約。Binance 也支持 BTC 期貨和 Perps 的幾種不同形式的抵押品,但ETH方面僅支持USDT抵押品。

2)BitMEX 通過期貨和 Perps 支持 8 種資產,但僅接收 BTC 作為抵押品。

3)FTX 提供最多樣化的產品組合(現貨、期貨、永續合約、期權)以及多種抵押品選擇。4)Deribit 主導了期權交易,且在期貨和永續合約上有了增長。 - 交易者無法跨交易場所進行交叉保證金,並且還沒有任何主經紀商擁有足夠的資本來提供這項服務。這對於資本效率不利,因此增加了整個生態系統的資本成本。而且,多數交易所還無法自己完全處理掉多頭頭寸和空頭頭寸,這進一步加劇了這一問題。

- 一些市場參與者以不同的貨幣對他們的財富進行計價,因此,不同人對風險和交易看法的差異超出人們的想像。雖然多數人以 USD 計價,但有些人以 BTC 計價,也有些人以 ETH 計價。

- 在傳統市場中,大多數流動性資產可以作為抵押品(例如,大多數在 NYSE 上的股票)。但是,在加密市場,貸方通常只接收 USD、BTC 以及 ETH 作為抵押品。這為基礎風險創造了機會,因為借款人可以有償付能力,但如果不清算頭寸就無法滿足抵押要求。

- 當用戶存入資金時,交易所並不立即貸記帳戶。儘管政策會因交易所和資產而異,但通常在區塊包含該交易並得到確認後10分鐘才算存入成功,且最多可能需要60分鐘。在 3 月 12 日這樣的高活躍期間,交易者可能需要等待好幾個區塊才能使其交易得到確認。

- 幾乎所有的價格發現都發生在傳統交易場所,而不是通過 DeFi 協議進行價格發現,只有極少數例外。結果是,DeFi 價格落後於中心化交易場所。套利者產生可觀的利潤,使這些交易所價格趨於一致。

- 很多交易者僅使用一個,或者少數的交易所。例如:

1)一些美國基金只在Coinbase、Kraken、CME以及Bakkt上交易

2)大多數中國的散戶投資者主要在 Huobi 上交易

3)有些人拒絕 KYC,因此只在 BitMEX 上交易

4)很多交易者不夠熟練,或者只是不太在乎通過利用跨交易所的流動性來獲得最佳執行。

鑑於以上所有因素,很明顯為什麼價格在不同交易場所間會有不同。通常,價格差異不會極大超出 maker / taker 的費用,只是有一些小的利差(通常幾個基點)。當他們這麼做,流動性提供者和套利者通常在主要的交易所上有足夠的資本從套利機會中獲利並抹平價差。

但是,當波動性加劇,會同時發生一些事情:

- 清算加速。儘管有些交易者的槓桿高達 125 倍,但大多數人的交易槓桿在 25-30 倍。就 25倍的交易槓桿來說,3% 左右的波動就會引發清算頭寸,因為交易必須包含緩衝,以在清算期間解決潛在的滑點。否則,交易者必須抵押更多的資產。

- 不同交易所的清算門檻也不統一。因此隨著清算級聯的發生,價格在交易所之間也會不同。套利者沒有足夠的資本在每個交易所上,以至於無法套利,因此他們開始在交易所之間轉移資產(主要是BTC、ETH、USDT、以及較小程度上是USDC),以進行價格差套利。

當這種情況發生時,對比特幣的區塊空間和以太坊 gas 的需求在幾分鐘內暴增。gas 價格飛漲,很多交易無法在幾分鐘內包含進區塊中,或甚至幾個小時內也無法包含進去。

隨著價格崩潰,發生了這些情況,礦工開始關閉機器,因為挖礦收入(以加密貨幣計價)遠低於電力成本。反過來,這減慢了產生新塊的速度,從而增加了延遲,並降低了總吞吐量。

3/12 發生了什麼

首次下跌很大可能是由交易者去風險導致的(由於全球股票市場拋售)。第二次下跌可能是由貸方清算抵押品所觸發的。抵押品原屬於借款人,這些借款人由於首次下跌導致無法償付。一些礦工在首次下跌後關閉礦機,第二次下跌後關閉了更多的礦機。

然後,市場結構崩潰了。

延伸閱讀:比特幣價格無法維持普通礦工的基本營運,比特幣「全網算力」出現大幅下降

由於 BitMEX 只接收 BTC 作為抵押品,因此,根據定義,BitMEX 上所有 BTC 永續合約的多頭都被迫承擔槓桿。為了理解為什麼會這樣,考慮一下:如果交易者使用 BitMEX 上的永續合約做多BTC-USD,隨著 BTC 價格下跌,交易者在交易中損失資金,BTC 抵押品的價值也下降。本質上,這為 BitMEX 上的流動性提供商帶來風險。當市場一天內波動 30% 以上,即便是那些使用低杠桿的交易者也開始被清算。做市商理解這一點,因此,會提供更少流動性,這進一步加速了下跌。

由於抵押品清算導致現貨價格下跌,衍生品緊隨其後。BitMEX 開始清算槓桿的多頭。這些清算開始下跌。考慮到第一次下跌的幅度,很多做市商只是停止提供流動性,直到市場落定。這時有很大的利差(有時在BitMEX和Coinbase之間超過500美元價差),流動性提供者並不想在 BitMEX 上做保證金多頭,以試圖阻止一系列下跌的清算。

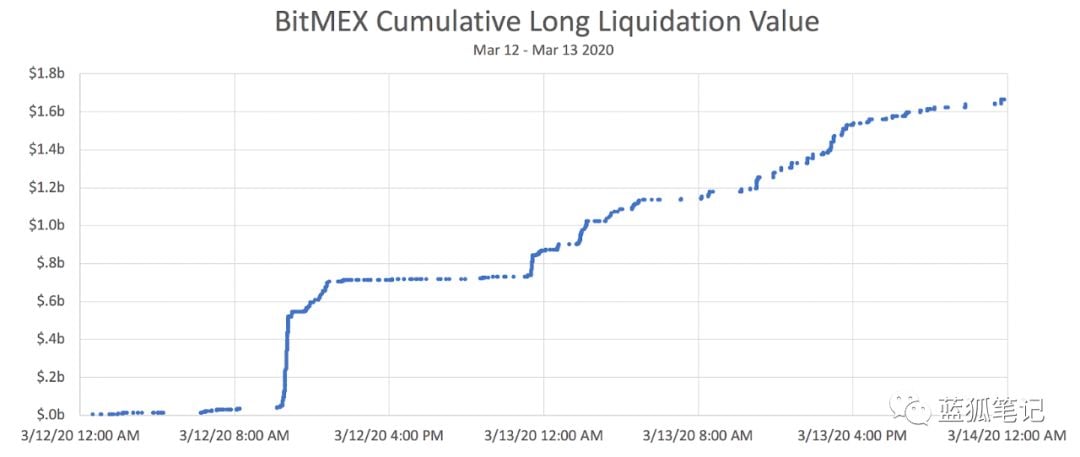

– BitMEX累計多頭清算價值,來源:Skew –

– BitMEX累計多頭清算價值,來源:Skew –

而且,比特幣區塊鏈很擁堵。隨著礦工關閉礦機,區塊生成變慢的問題變得更加複雜。交易所之間的價格有偏離,但套利者實際上無法在 BitMEX 上存 入BTC,以抹平價格差,即便是他們想去阻止這一下跌趨勢。(註:由於往不同交易所上充值時間拉長,套利者想套利但實際上無法做到)

在某一時刻,整個 BitMEX 訂單簿上只剩下大約 2000 萬美元的出價,而有超過 2 億美元的多頭頭寸要清算。這意味著,如果 BitMEX 沒有「維護」下線的話,BTC 的價格本來可能會短暫跌至 0 美元。鑑於 BitMEX 在加密市場結構中的中心位置,這種價格走向將會傳播到其他所有的 BTC 交易所。

DeFi 的問題

儘管 BitMEX 崩潰(部分原因是因為套利者無法將其資金發送到BitMEX,部分原因是因為 BitMEX的無能),但 DeFi 也失敗了。

Maker 是最大的 DeFi 協議,是很多其他 DeFi 的構建基礎。Maker 差點就崩潰了,如果確實發生了某些原本會發生的事情,它可能會崩潰。Maker 經歷了兩次大的失敗,只有其中一次引起人們注意。結果第一次下跌後,一些Maker「資金庫」(之前的CDP)開始處於抵押不足。清算人(他們運行由 Maker 團隊編寫的清算人開源軟件)試圖清算低抵押的「資金庫」。但是,清算人軟件並沒有為應對網路擁堵而配置動態調整 gas 價格。因此,礦工並沒有將清算人的清算交易包含到區塊中。

因此,就 Maker 協議而言,沒有人參與抵押品拍賣。有人意識到這一點,只要其提高 gas 價格,那麼,TA 就是唯一的競拍參與者,因此可以將拍價降至0美元。因此,該用戶以0美元競拍800萬美元的 ETH 抵押品,並得到了它。

這些「資金庫」的所有者沒有法律追索權。哎!

延伸閱讀:事件統整|MakerDAO 的黑色星期四:832 萬美元的質押品被「0 價格」拍走

延伸閱讀:MakerDAO零元競價造成1.7億損失,美國律師事務所正召集受害者「集體提告」

此外,由於清算人並沒有向抵押池回饋資金,Maker 系統開始抵押不足,儘管其依然處於超額抵押。這意味著,Maker 有足夠的 ETH 和 BAT 抵押品贖回所有未償還的 DAI,但低於目標風險閥值。但是,Maker的第二次失敗更加危險,而且很少有人討論。

跟清算人軟體一樣,支持 Maker 預言機的軟體也沒有為應對擁堵網路進行 gas 價格的動態配置。因此,很多預言機只是停止向 Maker 合約發送價格。

MKR 持有人對系統的風險參數進行投票,預言機通過報告價格來執行這些規則。由於預言機沒能正確報告這些價格,迫使MKR持有人承擔了不適當的風險。

由於 ETH 在美國中部時間 12 日下午 7 點左右跌至大約88美元,因此,由於很多「資金庫」設置了大約 100 美元清算門檻,大量的「資金庫」本來應該被清算(交易者故意設置了100美元的清算門檻,知道這是其他交易者可能會支撐的強大心理數字)。但由於 ETH-USD 跌破100美元,而Maker預言機並沒有更新 ETH-USD 價格。

目前尚不清楚,是否預言機並沒有提升其 gas 費,或者他們有意地選擇不去更新價格,以試圖挽救系統。如果預言機正確地報告了價格,所有這些「資金庫」本來會被清算,這會導致 ETH 價格進一步下跌。當 ETH 價格跌破 100 美元,由於市場陷入困境,很多做市商只是停止提供流動性。數百萬美元的市場拋售可能會導致ETH跌至50美元,甚至更低。

這種情況可能會進一步加劇:

- Maker可能無法償付,這可能導致DAI跌破錨定。

- DAI 在其他 DeFi 協議(如Compound)中用於貸款的抵押。如果 DAI 價格下跌,這些借款人可能會被清算。

- 除了 DAI 之外,很多 ERC-20 代幣在一些協議上作為抵押品。ERC20 代幣一般來說跟 ETH相關,隨著 ETH 下跌,這些代幣也可能下跌。這將導致其他借貸協議中的更多清算,遍及DeFi的長尾。

如今,DeFi 活動大約相當於 CeFi 活動的1%。而加密市場在全球市場中還微不足道。試想一下,如果 DeFi 中有更多資本、更多人、更多交易參與其中,這種情況將會多麼糟糕。

正如我們之前所提到的,我們對 DeFi 潛力很興奮,但 DeFi 還有很長的路要走。這提醒了我們,現在是多麼的早期,也表明將來還有更多的可投資機會。

結語

本次黑天鵝給我們最大的啟示是,加密市場基礎設施依然很不成熟。很多方面都有巨大改進空間,因此,這裡面也有很多可投資的機會。

儘管像 BitMEX 這樣的交易所顯然在掙扎,但他們可以改善其清算引擎以及其他技術問題。然而,即使 BitMEX 能夠在不斷發展的基礎上完美運行,市場依然在掙扎。當前的比特幣和以太坊網路根本無法支撐其全球規模的資本市場活動。(註:再次體現出了可擴展性的極端重要性)

?相關報導?

比特幣是不是避險資產?若出現流動性危機,避險資產也無法成為避風港

加密貨幣資產 v.s 傳統資產:誰有更多「黑天鵝」?

Defi 事件統整|MakerDAO 的黑色星期四:832 萬美元的質押品被「0 價格」拍走

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

– BitMEX累計多頭清算價值,來源:Skew –

– BitMEX累計多頭清算價值,來源:Skew –