TOP 30 的數字貨幣總市值先升後降,3月環比下跌了29.84%,創下自6月以來月環比最大跌幅。

2020年開年,受新冠疫情的持續影響,全球金融市場遭遇「黑天鵝」,數字貨幣市場也受到重創。

根據 CoinMarketCap 的數據,3月市值排名 TOP 30 的數字貨幣(按照4月2日當天的排名)總市值環比下跌30%,BTC 跌幅超 10% 居跌幅榜第六,幣價平均日間振幅超過8 %。不僅如此,二級市場的變動還觸發了一系列連鎖反應,比如多種礦機已到關機價使礦業生存發展受挑戰,DeFi平台觸發清算程序傳出關停危機。

危機相倚,在劇烈波動的市場中,有哪些新變化值得關注?

對此,我們進行了今年第一次加密貨幣 TOP 30 觀察,觀察期為 1 月 1 日至 3 月 31 日。此前,PAData在去年進行了四次觀察,先後觀察到了平台幣在交易所「打新」運動中強勢崛起,MKR 在 DeFi 概念未火之前已經異軍突起於熊市,BTC 在牛市中擁有除穩定幣以外的最低波動性,公鏈幣搭乘政策東風集體狂歡等變化。

Takeaways:

- TOP 30 的數字貨幣總市值先升後降,3月環比下跌了29.84%,創下自6月以來月環比最大跌幅。

- 比特幣的市值佔比有所下降,從1月的 70.10% 降至3月的 67.91%,創下自去年6月以來的最低佔比。

- Q1 市場格局仍舊維持了公鏈代幣和支付結算幣為主的形態,但平台幣和穩定幣實現了進一步擴張。目前市值 TOP 30 中的平台幣包括排名第 9 的 BNB、排名第 11 的 LEO、排名第 17 的 HT、排名第 29 的OKB,還有排名 32 的FTT。

- Q1數字貨幣市場的兩個板塊概念是「減半」和「平台幣」,BSV、DASH和OKB、LEO漲勢良好。

- 市值 TOP 30 的數字貨幣幣價平均每日波動率約為 8.66%,高於去年6月以來的平均水平,與去年5月的平均波動率相當,當時正處於小牛市上升期。

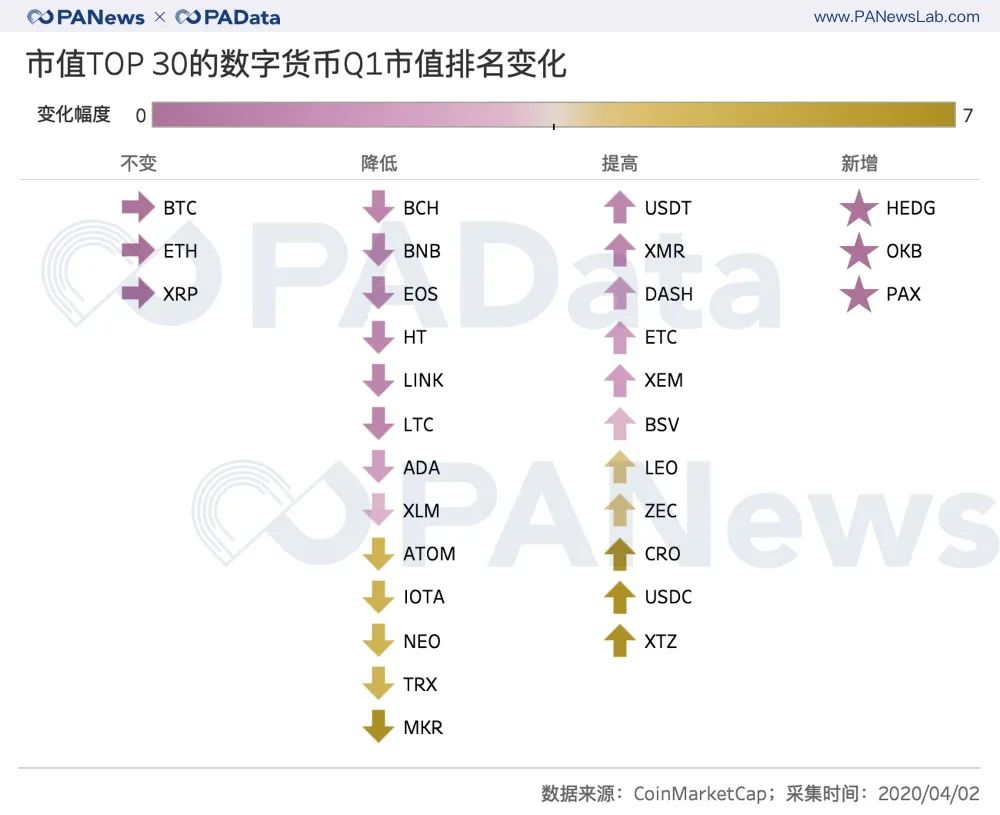

3 種數字貨幣新晉 XTZ 和 MKR 變動最大

在2020年第一季度內,共有3 種數字貨幣新晉市值TOP 30,分別是應用代幣 HEDG、平台幣OKB 和穩定幣PAX ,分別位列第22、29和30位。根據去年的觀察結果,在市場進入小牛行情以後,大約會有3個數字貨幣新晉入榜,也即每半年有6個代幣會新晉入榜,輪換率約為20%左右。

而當市場處於市場震盪期時,長尾代幣的突圍空間非常小,TOP 30榜單基本沒有新增。僅從 TOP 30 資產的輪動性上來看,今年Q1的市場活躍度與去年 Q2 和 Q3 相當。

延伸閱讀:觀點|解讀OKEx這波神操作!銷毀 7 億平台幣OKB,單日暴漲 36% 帶動BNB、HT齊漲

除了新增以外,本季度還有3種數字貨幣市值排名不變,分別是BTC、ETH和XRP,實際上,自去年以來,這三種數字貨幣的市值排名始終沒有發生過變化,這也透露出,市場頭部資產的絕對穩定性。

另外,本季度有13種數字貨幣市值排名較上一次觀察期(去年11月19日)有所下降,11種數字貨幣市值排名較上一觀察期有所上升。

其中,值得注意的是市值上升較多的CRO、USDC和XTZ,都上升了7位。而在 Q1跌出 TOP 30 的代幣為ONT、DOGE 和 BAT。

USDC 的市值增長主要得益於近期因市場流動性緊缺而進行的增發,而CRO和XTZ的市值增長很可能是受用戶基本面改善的影響。

根據Etherscan的統計,CRO自今年以來,每日獨立地址的數量有幾次明顯的攀升。

延伸閱讀:無畏全球市場大崩盤,Circle 與 Coinbase 的穩定幣 USDC 市值突破 180 億創新高

這種用戶基本面的改善在 Tezos 網絡上表現的更明顯,根據Coin Metrics的統計,Tezos自今年一月以來,每日活躍地址數呈明顯的上升趨勢。

另外值得關注的是市值排名位次下降較多的數字貨幣,下降 5 位的 ATOM、IOTA、NEO、TRX和下降 7 位的MKR ,其中多數為公鏈代幣,公鏈代幣繼集體狂歡後又集體跳水,其背後的原因還需要更多觀察,但可能受均值回歸的影響。

而MKR此次排名大跌的主要原因是受到3月12日數字貨幣暴跌造成的連帶影響,從MKR tool上也可以直觀地看到,MKR的價格在12日當天直線下跌,而MKR的數量在20日之後多次大幅提高。

這主要是因為啟動了Maker協議的自我恢復設計,即生成新的MKR,並在一系列的反向拍賣中將其出售換取DAI,以償還所有債務,這也有助於穩定MKR的價格。

延伸閱讀:Defi 事件統整|MakerDAO 的黑色星期四:832 萬美元的質押品被「0 價格」拍走

穩定幣和平台幣進一步擴張

從市值TOP 30的數字貨幣類型來看,市場格局仍舊維持了公鏈代幣和支付結算幣為主的形態,但是相較以往的排名,平台幣和穩定幣實現了進一步擴張。

與去年的觀察結果相對比可以發現,TOP 30中的公鏈代幣、支付結算代幣分別較去年減少了2個和1個,而穩定幣、平台幣和匿名幣都各增加了1個。目前,平台幣和穩定幣是僅次於公鏈代幣和支付結算代幣的主要代幣類型,分別各有4個。

今年尤其值得關注的是平台幣,目前市值TOP 30中的平台幣包括排名第9的BNB、排名第11的LEO、排名第17的HT、排名第29的OKB。其中 LEO 上升了四位,是平台幣中在榜位次上升最多的一個。根據PAData早前關於平台幣的估值分析,LEO在2月底的幣價仍然低於去年銷毀代幣的價值,即其當時的估值亦低於2019年交易所的經營能力(收入),結合一季度的表現來看,市場可能正在修復這種低估。

另外,OKB的暴漲主要受其一次性銷毀未流通代幣的提振影響。除此之外還有目前市值排名32 的 FTT 在TOP 30門口「虎視眈眈」,要知道去年11月時,FTT的市值還僅排名第68位。

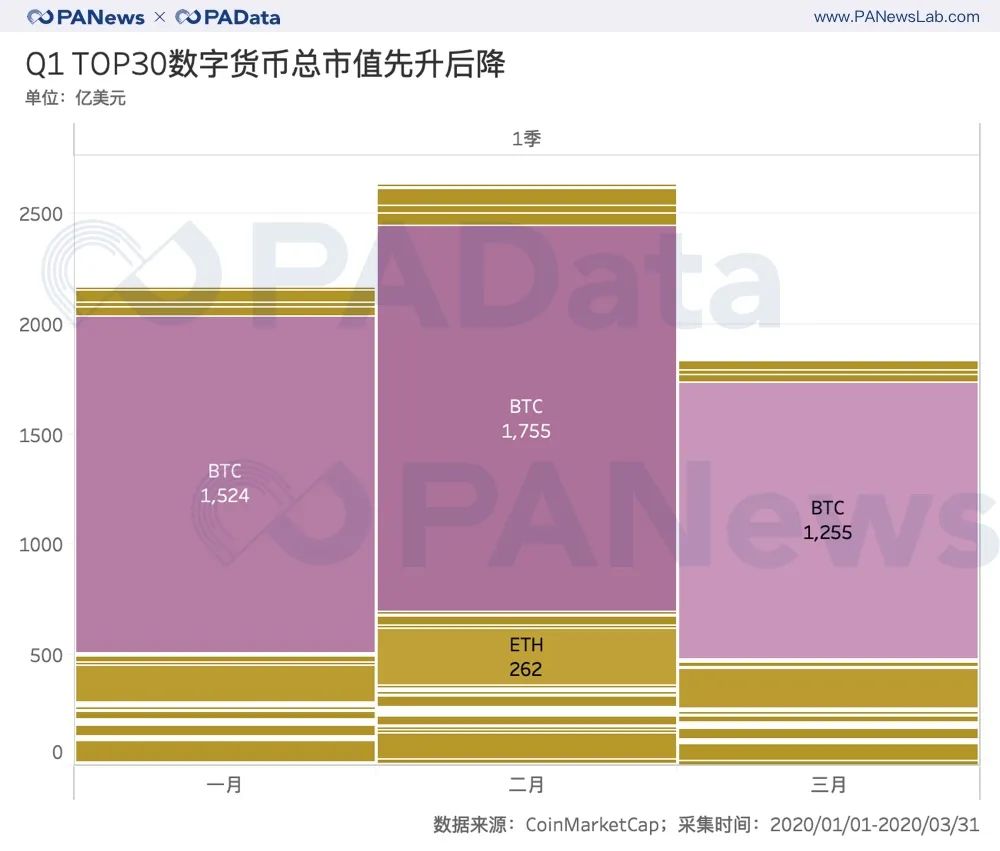

3 月總市值環比跌幅 30%

今年第一季度,TOP 30的數字貨幣總市值先升後降,1月的平均市值約為2174億美元,2月的平均市值約為2634億美元,3月的平均市值約為1848億美元。2020年開年受減半概念影響,數字貨幣總市值快速上漲,接近去年9月的市值水平,但3月,新冠疫情蔓延引發資產拋售潮,數字貨幣TOP 30的總市值環比下跌了29.84%,創下自6月以來月環比最大跌幅。

從各加密貨幣市值在TOP30總市值的佔比來看,第一季度以來,比特幣的市值佔比有所下降,從1月的70.10%降至3月的67.91%,創下自去年6月以來的最低佔比。可以看到,BTC在今年第一季度中受到的衝擊較大,第一季度各數字貨幣的市值漲跌幅也可以印證這一點。

根據統計,第一季度BTC的市值下跌了9.78%,跌幅第6,即除了EOS、TRX、NEO、ATOM和MKR以外,BTC市值下跌最多,這與去年的幾次觀察結果均不相同。這可能說明了當前作為當前溝通數字貨幣市場與主流金融市場的橋樑,BTC更容易受到全球外部因素的聯動影響,而其他數字貨幣主要受到BTC的影響,即受到全球外部因素的間接影響。

另一方面,第一季度內市值上漲較多的有OKB、BSV、CRO、DASH和USDT,分別上漲超過50%,其中,USDT的市值上漲主要受益於高頻次增發,而其他主要受益於幣價上漲。從整體來看,第一季度市值TOP 30的數字貨幣的市值平均上漲了12.60%。

BTC 跌幅超 10% 居第六幣價波動率創半年新高

第一季度,除美元穩定幣外,市值TOP 30的數字貨幣幣價平均上漲6.04%,其中14種數字貨幣的幣價上漲,13種數字貨幣的幣價下跌。

幣價漲幅較高的數字貨幣有BSV,其幣價在Q1上漲了70.16%,其次是OKB,其幣價在Q1上漲了64.89%,另外,DASH上漲了55.60%,CRO上漲了43.95%,LEO上漲了26.84%,LINK上漲了25.41%。

可以看到,在6個漲幅較高的數字貨幣中,BSV和DASH有減半概念加持,OKB和LEO則是平台幣,這也印證了Q1數字貨幣市場的兩個主題概念,「減半」和「平台幣」 。從去年下半年進入震盪市開始,先後輪動的概念板塊包括平台幣和國產公鏈,再往前追溯,在普漲的單邊行情下,概念板塊的區分並不明顯。

受到外部複雜環境影響,Q1數字貨幣市場也經歷了震盪。根據統計,今年第一季度市值TOP 30的數字貨幣幣價平均每日波動率約為8.66%,高於去年6月以來的平均水平,與去年5月的平均波動率相當,當時正處於小牛市攀升期。這可能展現了這樣一種關聯,即市場向上運行的動能較大時,頭部資產的幣價波動率也較大,而當市場進入相對平穩期或橫盤調整期時,頭部資產的幣價波動率會降低。

除穩定幣以外,Q1幣價波動率最低的是LEO,平均每日波動率僅3.80%,其次是BTC,平均每日波動率為5.7%,這兩種數字貨幣也是去年底觀察時波動率最低的兩種。

其餘 25 種數字貨幣的波動率都超過7% ,其中BSV的波動率最高,達到了13.96%。另外,平均每日波動率超過10%的還有XEM、XTZ、MKR、LINK、DASH、ZEC、ETC、IOTA、HEDG、ATOM。這意味著上述11種數字貨幣的幣價每天上下震蕩的空間都在10個點左右。數字貨幣的投資充滿風險,要知道10%的漲跌幅在A股中已經觸發漲/跌停了,而這種烈度的震盪在數字貨幣市場中是普遍的。

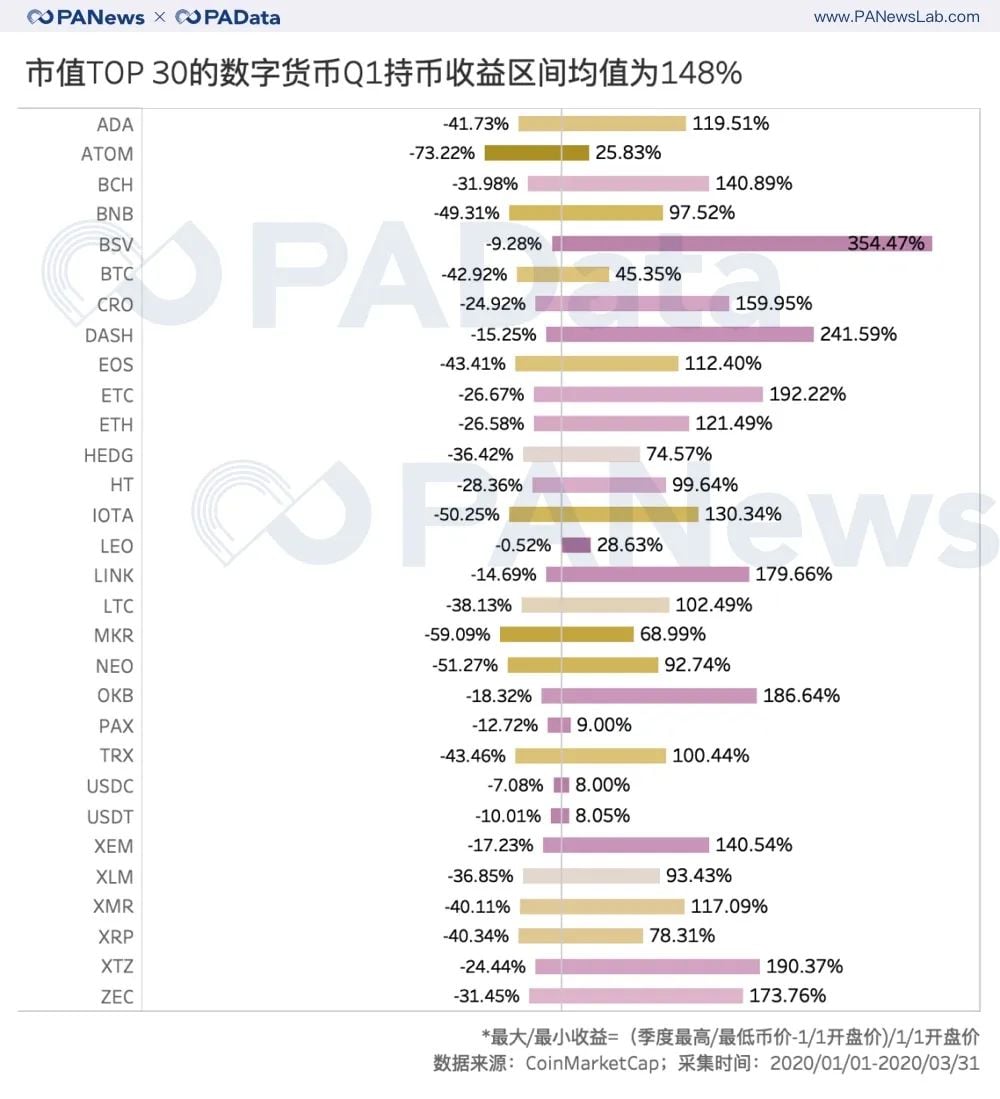

如果以Q1起始日期1月1日的開盤價買入後持幣,按照Q1達到過的最高價和最低價可以計算一個持幣收益區間,這個區間的平均大小是148%。收益區間越大,意味著幣價極端波動越大,投資風險越高。

除了穩定幣外,收益區間最小的是LEO,而且即使賣在Q1最低點,其損失也僅有0.52%,比較穩健,但另一方面,持有LEO獲利的“天花板”也比較低,最高只有28.63%。Q1持幣獲利“天花板”最高的是BSV,如果賣在最高點可以獲利354.47%,DASH、ETC和XTZ的收益“天花板”也都超過了190%,接近2倍。

第一季度持幣潛在損失最大的是ATOM,如果賣在最低點,損失將達到73.22%,其次,MKR、NEO的最大潛在損失也超過了50%。BTC的最大潛在損失也很高,達到了42.92%,就第一季度而言,BTC的投資收益並不處於上游。

?相關報導?

市場格局改變!數據:資本機構大鯨魚走了,散戶韭菜重新抄底

解救韭菜!幣安期貨推出「對沖模式」,單一衍生品合約可「同時持有」多頭、空頭!

美國韭菜收割機|瑞幸咖啡如何做到 94 億財務造假?區塊鏈「能否防止」此類手法?

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務