自去年以來,火紅的 DeFi 借貸產品讓市場看到了投資者除了有炒幣這樣的高風險投資需求以外,還有著強烈的穩健理財需求。 早前,穩定幣 USDC 曾一度成為 Compound 的主要借貸資產,用戶借貸穩定幣其實就相當於將現金放在餘額寶裡賺利息。這或許給了交易所靈感,OKEx、幣安、Gate.io、BitMEX、BKEX 等交易所紛紛在去年推出了自己的「餘額寶」,這些存幣生息的理財產品平均預期年化高達驚人的 32.25%。

目前,操作簡單,收益可觀的理財產品已經成了各交易所除了撮合交易以外的主要業務之一,產品類型也從單一的存幣生息發展為存幣生息、Staking、借貸、策略交易等的多元組合。那麼,現在的理財產品收益還這麼高嗎?收益可靠嗎?有哪些新的理財產品出現?

下面分析了 4 家交易所 3 大類理財產品後發現,Staking 已經成了交易所理財產品的主流,多種定投產品的近期收益超過 20%,法幣 C2C 借貸收益高於數位貨幣,交易所中 Gate .io 佈局理財賽道最積極。

延伸閱讀:Staking 的新格局| 交易所入局擴展邊界;服務商質押額與提供的收益不成正比

交易所佈局三大類理財產品

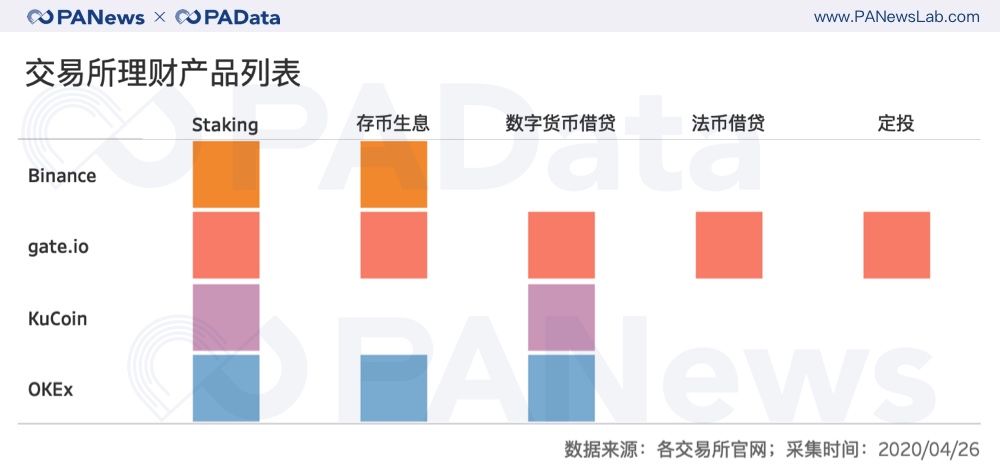

目前 Binance、Gate.io、KuCoin 和 OKEx 這 5 家交易所共推出了 5 種理財產品,分別是 Staking、存幣生息、C2C 數位貨幣借貸、C2C 法幣借貸和策略定投。

其中,Staking 已經成為交易所理財產品的主流,5 家交易所都有所涉及。其次,有 3 家交易所推出了數位貨幣借貸產品,且 Gate.io、KuCoin 和 OKEx 都是 C2C 借貸。這一領域儼然成了交易所理財競爭的新焦點,或許也將是 CeFi 和 DeFi 競爭的新焦點。

延伸閱讀:DeFi 市值突破 10 億美元?社群質疑數據灌水,中心化金融(CeFi)創新競爭壓力加大

而交易所理財產品的「起源」,存幣生息產品目前有 Binance、Gate.io 和 OKEx。另外值得關注的是,C2C 法幣借貸和策略定投產品作為交易所理財產品中的新產品,目前僅 Gate.io 有所涉及。

實際上,交易所目前推出的 5 種理財產品可以進一步歸為三大類,分別是存幣生息、借貸、策略交易。由於目前交易所提供的 Staking 產品中包含多種活期產品,這使得交易所的 Staking 產品與 Staking 服務商的產品有很大不同,其表現形式與存幣生息類似,兩者可歸為同一大類。而數位貨幣借貸和法幣借貸只是借貸資產不同,形式相同,兩者也可歸為統一大類。

從理財產品的覆蓋面來看,Gate.io 最全面,其目前推出的理財產品覆蓋全部三大類別中的 5 種。其次是 OKEx,其理財產品覆蓋了兩大類別中的 3 種。推出理財產品較少的是 Binance,在售理財產品僅覆蓋一大類中的 2 種。

存幣生息收益回歸理性 鎖倉 Staking 收益更高

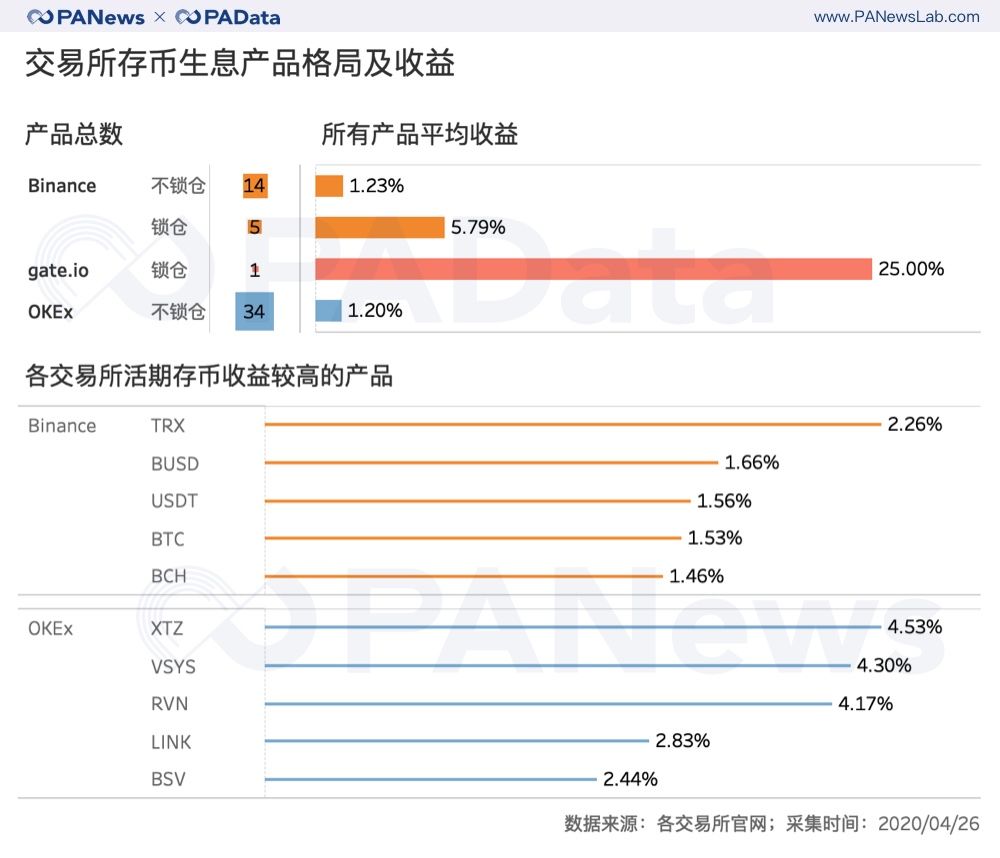

截至 4 月 26 日,存幣生息類產品中,Binance 共開放 19 個存幣生息產品,其中,活期 14 個,平均預期年化收益率僅 1.23%,定期 5 個,平均預期年化收益率約 5.79%,同一幣種 7 天、14 天、30 天和 90 天的定期收益差在 1% 以內。

OKEx 共開放 34 個存幣生息產品,全部為活期,平均預期年化收益與 Binance 接近,約為 1.20%。gate.io 在售一款存幣生息產品,鎖倉 90 天的預期年化收益為 25%。據悉,gate.io 還即將推出多款 7 週年限定的存幣生息產品,包括 BTC、ETH 和 EOS 等主流幣,均需鎖倉 30 天,預期年化收益為 10%。

從整體收益來看,鎖倉的存幣生息產品收益要明顯高於活期產品,gate.io 的鎖倉產品收益達到了 25%,Binance 鎖倉產品的平均預期收益也超過了 5%。但活期產品收益則已經低於餘額寶,(截至 4 月 28 日,餘額寶 7 天年化約為 1.78%),僅部分槓桿交易活躍的幣種的存幣生息收益仍然較高,比如 Binance 上 TRX,OKEx 上 XTZ、VSYS、RVN、LINK 和 BSV 等。

鎖倉的存幣生息產品收益更高的一個可能原因是其收益來源不同。比如 gate.io 上主流幣的鎖倉收益是平台給用戶的福利回饋,其他代幣的鎖倉收益則是項目方的活動贊助。活期存幣生息的收益往往是槓桿利息的一部分,年化收益與交易所槓桿業務直接掛鉤,隨交易行情波動。

存幣生息類理財產品中除了傳統的存幣生息以外,還包括 Staking 產品。其中,OKEx 推出的 Staking 產品最多,共計 33 個。其次是 KuCoin 和 Binance,分別推出了 24 個和 23 個。推出 Staking 產品最少的是 Gate.io,在售的只有 10 個。

從 Staking 的預期年化收益來看,gate.io 理財寶雖然產品數量少,但平均預期年化收益最高,達到了 11.67%(NAS 預期年化收益達到 1500%,屬於極端值,這裡剔除分析),其次是 OKEx 的定期生息產品,平均預期年化收益約為 6.28%,這也是目前交易所 Staking 產品中少數需要鎖倉的產品。Staking 收益最低的是 KuCoin,平均預期年化收益僅為 3.81%。

需要注意的是,交易所 Staking 產品否鎖倉不完全取決於標的代幣 Staking 是否需要鎖倉,比如 EOS 的 Staking 需要鎖倉 3 天,但交易所可以提供 EOS 的活期 Staking 產品。這類產品的背後是交易所憑藉自身流動性代替用戶完成鎖倉要求,這確實提高了產品的靈活性,但也潛藏了流動性風險,投資者需要更為謹慎地對待。

C2C 借貸成新焦點 法幣借貸收益更高

目前,OKEx、Gate.io 和 KuCoin 都上線了 C2C 數位貨幣借貸產品,進軍借貸市場。

這些 C2C 數位借貸產品與 Binance 和 OKEx 推出的存幣生息產品有類似的地方。Binance 和 OKEx 是將用戶的資金集中出借給平台內的槓桿交易用戶,槓桿利息由平台決定,平台出讓一部分利息返還給購買存幣生息產品的用戶,而 Gate.io 和 KuCoin 則只承擔撮合借貸的角色,槓桿利息由用戶根據市場情況自行決定,平台只收取部分手續費。

從這個角度來看,C2C 數位貨幣借貸實際是存幣生息產品的一個升級,不僅提高了資金的使用效率,借款利息完全由市場決定,而且還擴展了借貸的應用場景,用戶貸出數位貨幣後可以選擇其他使用方式,可以不再局限於槓桿交易了。

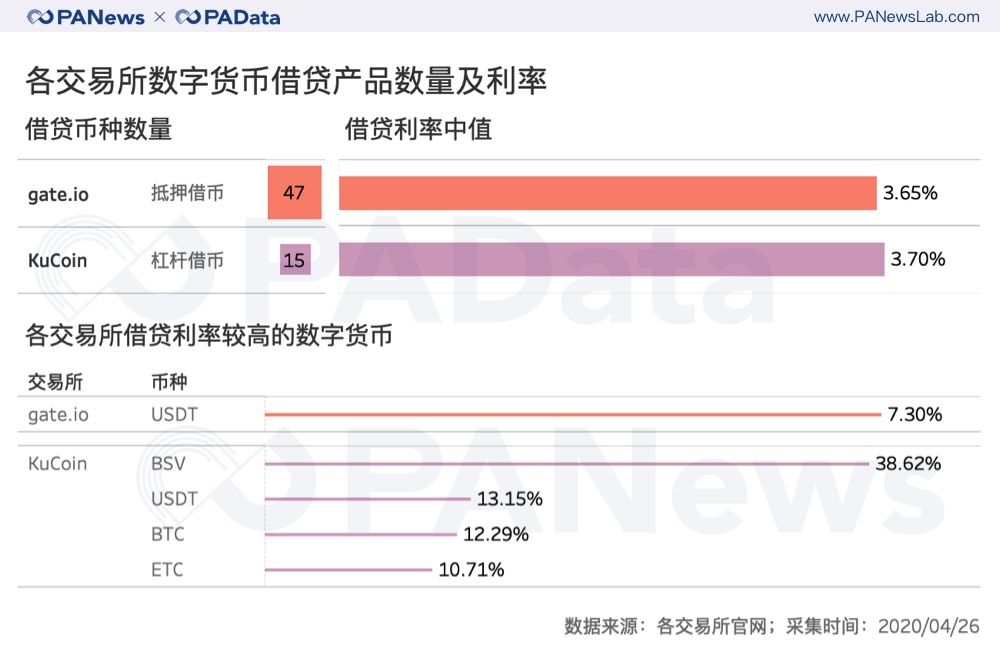

從開放的資產來看,Gate.io 目前提供 47 種代幣的 C2C 借貸,貸出日息在 0.01% – 0.2% 之間,截至 4 月 26 日中午,大部分最近成交訂單的日息基本都在 0.01%,USDT 的最新成交日息為 0.02%,按此推算,Gate.io 上目前的 C2C 借貸中出借方的年化收益中值大概是 3.65%。KuCoin 目前提供 15 種代幣的 C2C 借貸,貸出日息在 0%-0.2% 之間,按照 7 天最低貸出利率推算,KuCoin 上 C2C 借貸的年化收益中值大概是 3.70%。總體而言,兩家提供 C2C 數位貨幣的交易所貸出收益接近,但 Gate.io 提供的資產更豐富。

另外,目前 OKEx 雖在 APP 端開放了借貸業務,但沒有在售產品,因此這裡不予分析。而且 OKEx 是三家推出 C2C 借貸產品中唯一一家還開放存幣生息產品的交易所,鑑於兩種產品的收益來源具有一定程度的相似性,未來是否能共存還需要進一步觀察。

除了 C2C 數位貨幣借貸以外,目前 Gate.io 還推出了 C2C 法幣借貸產品。用戶需要抵押數位貨幣才能貸出法幣,如果借入法幣價值 (含利息) / 抵押數位貨幣價值達到 90% 時,平台會執行自動平倉,將抵押數位貨幣兌換為借入貨幣,歸還借款,以控制風險。

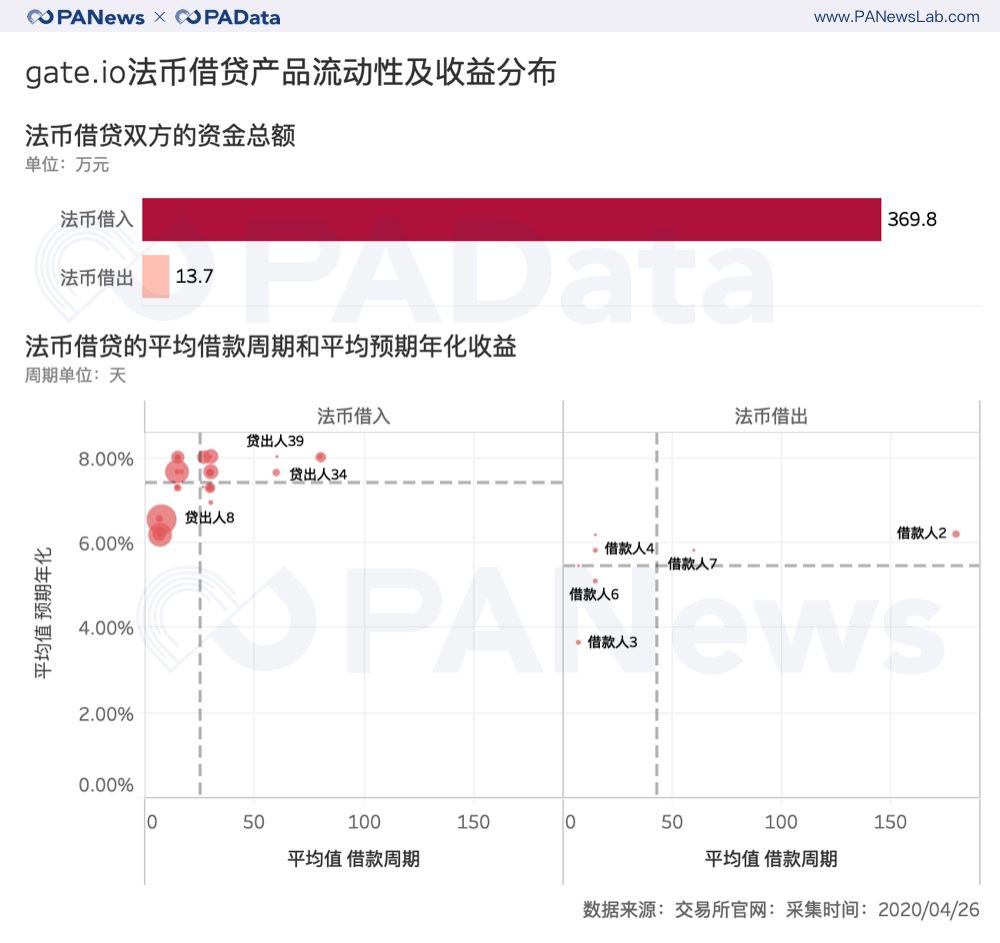

根據 4 月 26 日 Gate.io 平台上發布的法幣借貸訂單來看,一共有 40 個貸出訂單,總可貸出金額約為 369.8 萬元,還有 7 個借款訂單,總借款金額約為 13.7 萬元。而且市場借款訂單較快,截至 4 月 28 日,開放的借款訂單僅有 3 個,其中 1 個還是新增訂單。

從發布訂單的年化利率來看,貸出訂單的年化利率要明顯高於借款訂單的年化利率,但兩者的利率與借貸週期和借貸金額均無關。貸出訂單的平均年化利率約為 7.42%,借款訂單的平均年化利率約為 5.47%。雖然借款訂單的利率較低,但對有閒置法幣資金用戶而言,直接按照借款訂單借款可以提高資金的利用率,而如果等待借款人上門的話,資金仍然將閒置一段時間。在這種情況下,借貸的利率其實是借貸雙方平衡收益和流動性的結果。

定投策略興起 以主流幣 + 平台幣配倉為主

目前幣圈的理財產品已經很多了,但不管是交易所還是錢包、礦池等其他服務商,基金類理財產品目前仍然是一個缺失。交易所中僅 Gate.io 推出了定投產品,每個投資者都可以製定自己的定投策略,也可以投資其他用戶的定投策略。

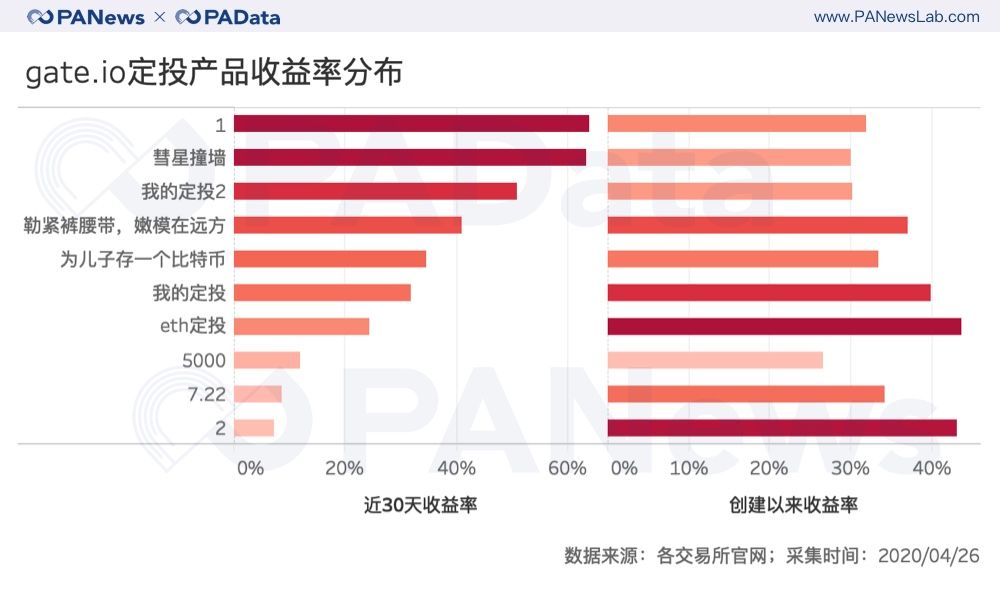

PAData 統計了 Gate.io 上收益最高的 10 個定投策略的近期收益,其中「1」的近 30 天收益率達到了驚人的 64%。「彗星撞牆」、「我的定投(2)」、「為兒子存一個比特幣」等其他6 個定投策略最近 30 天的收益率也都超過了 20%。

如果看歷史收益率的話,「eth 定投」自創建以來的收益率最高,達到了 44%,其次是「2」,達到了 43%。定投策略中,創建以來的收益率最低也達到了 27%。

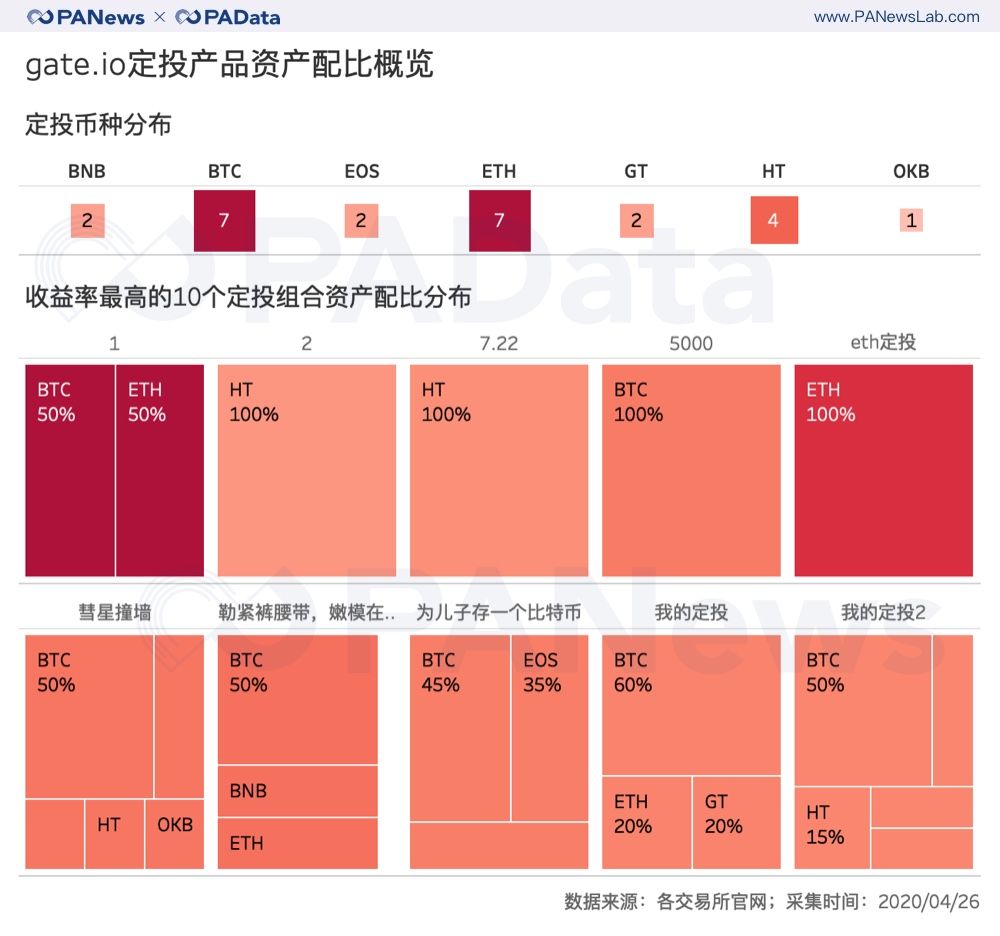

這些高收益的定投策略中,配倉資產以主流幣和平台幣為主,其中,各有 7 種策略配倉了 BTC 和 ETH,還有 4 種策略配倉了 HT,這三種資產是配倉最多的資產。

從配倉策略來看,10 個高收益的定投策略中有 6 個都配倉 2 種以上的資產,但最多不超過 5 種,也在多資產定投中,BTC 的倉位都是最高的,最低也有 45%,最高達到 60%。而在單幣種定投策略中,2 個定投 HT,兩個定投 BTC 和 ETH。

定投策略相當於屯幣,可以減少用戶的倉位管理時間,讓用戶的收益與大盤平行波動。從近期收益率來看,定投收益是所有理財產品中最高的。

?相關報導?

修復DeFi!Coinbase開發經「私鑰簽章」的預言機報價系統,直指 ChainLink Oracle市場

新手介紹|如何在 DeFi 熱門項目「Uniswap」上賺取收益?

法幣通道重大佈局!幣安發起「C2C商家」全球招募計畫,合作夥伴可享 0 手續費

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務