有段時間沒看到這麼大膽的設計了,AMPL讓筆者印象深刻!不管AMPL能否成功,它都會在加密史上留下印記。同時,它也一定會是爭議很大的項目,這會一直伴隨著它,直到它最終成功或失敗。

比特幣的誕生是希望構建出一套跟法幣完全不同的體系,它試圖改變貨幣通膨和信貸經濟體系反覆出現的經濟危機等問題。這也是中本聰當初的願景:構建出點對點的電子現金支付體系。

在比特幣十多年的實踐中,它取得了巨大的成功,從當初少有人問津到如今成長為1600多億美元市值加密貨幣。在這個發展過程中,人們逐漸發現比特幣呈現出了數字黃金的特點,由於其未來的上漲預期,導致比特幣的持有人更願意囤積,而不願意將它用來日常消費和支付。

比特幣逐漸佔據了數字黃金的位置,它的主要用途不是交換媒介或計價單位,而在於價值存儲。(當然,只要佔據了價值存儲的頭把交椅,這也意味著它還有巨大的空間。目前黃金價值也有 10 萬億美元左右。相對於黃金形式的價值存儲,比特幣有自己的優勢。比特幣距離它的終局還有很大空間。)

比特幣發展出如今的方向,很大程度上是由它內在特點決定的:

- 硬頂

比特幣只有2100萬個,它不會增發。這導致它只會越來越稀缺。而稀缺性導致它有巨大的上漲預期。但同時,這也導致人們將它看作為數字黃金進行存儲。

- 吞吐量和速度的限制

比特幣的 TPS 大約為7,這導致它完全無法成為日常支付的貨幣。對於匯款來說,這個時間等待可以接受,但如果是日常支付,無法忍受。

比特幣的這些內在特性,有其偉大之處,因為它試圖解決通膨和信貸經濟體系的問題,但從過去十多年的發展看,比特幣還有很長的路要走。

隨著比特幣逐步邁向數字黃金,人們逐漸把視角擴展到更大地方,有沒有可能設計出一個穩定的加密原生貨幣,可以同時實現價值存儲、計價單位以及交換媒介的功能。

目前的穩定幣實驗有三大流派,一是錨定 USD 的穩定幣,如USDC,可以實現跟美元1:1贖回;二是基於加密資產超額抵押生成的穩定幣,如DAI,它錨定目標為美元,但不是硬錨定。最後一種是完全加密原生的去中心化穩定幣。

延伸閱讀:Fed 無限印鈔讓「美元穩定幣」不再是避險保證,那黃金呢?XAU₮、PIXIU…等模式為例

AMPL是加密貨幣實驗的最大膽探索之一

AMPL是加密貨幣創新的延續。它融合了比特幣和法幣的一些特性,如果能發展出均衡,有可能在未來十年內發展出全新的東西。當然這同樣伴隨著巨大的風險和不確定性。

同時,AMPL當前還不能看作為穩定幣。它不由法幣或其他資產支撐,它更像是加密原生貨幣,試圖找到加密資產的某種均衡,試圖發展出跟比特幣以及其他加密資產相關性不高的資產類型。

它在短期內,不太可能成為價格穩定的加密貨幣,當然,如果將來它有機會達成了供需的均衡,它有可能形成一定的加密原生穩定幣的效果。但這個在很長時間內都不太可能實現。所以,在短期內,AMPL 也是具有一定波動性的加密代幣,而不是加密原生的穩定幣。

AMPL在短期內試圖成為跟其他加密貨幣相關性不高的資產;中期目標是成為 DeFi 基礎組件之一,比如成為去中心化的加密抵押品;終極目標是成為更好的比特幣,可以同時兼具價值存儲、計價單位和交換媒介的特性,且具有加密原生的特色:沒有通膨、彈性供應、無須信任、不可稀釋等。

總言之,AMPL 的機制設計和願景注定了它是一個極具爭議性的項目。

人們對它的看法會呈現出兩極分化的局面。

AMPL 追求的不是絕對數量的稀缺性

跟比特幣的絕對數量稀缺性不同,AMPL追求的是另類的稀缺性。

AMPL沒有固定供應量,這打破了加密領域的固有思維模式,就是硬頂思維。但它又跟傳統的法幣通膨體系不同,它既沒有硬頂,也可以解決無限增發和通膨問題。這是AMPL獨特之處:基於擁有權的稀缺性。

具體來說,它融合了比特幣的不稀釋的思想,只要用戶擁有一定比例的 AMPL,它就永遠不會被稀釋,為什麼?

因為它可以隨著 AMPL 的增發而增發,縮減而縮減,它是具有彈性的供給,不過,用戶所有權比例是不變的。當然,如果買入更多,則相當於增加了比例。

也就是說,其代幣數量或增或減,但它本質上跟比特幣的固定供應量是類似的。比如你擁有1btc,那麼,你就擁有 1/2100 萬整個比特幣的比例,只要比特幣市值在上漲,那麼 1btc 本身價值也會上漲,因為它不會有增發。

同樣的道理,在AMPL中,購買一定數量的 AMPL 之後,它在整體 AMPL 代幣中所佔的比例是固定的(假設不買入或賣出)。當 AMPL 增發時,錢包中的 AMPL 會同比例增加;當AMPL減少時,錢包中的AMPL會同比例減少。用戶如果是長期持有AMPL,它本質上是預期 AMPL 整體市值會上漲。這個跟比特幣有類似之處。當然,也會有不少用戶進行短期的快速買入和賣出,以實現套利。

延伸閱讀:FED彈盡糧絕?雙胞胎Winklevoss :聯準會「美元印鈔機」在幫比特幣牛市鋪路

AMPL 的彈性供應量

上面提到AMPL沒有固定供應量,問題來了,既然沒有固定供應。那麼,其供應量的增減依據什麼進行?

經濟學最基本的邏輯是基於供需關係。這是一切交易的基礎,也是市場的本質。AMPL把供需關係的邏輯運用到加密貨幣中,將貨幣看作為一種基於供求關係的商品。

傳統的貨幣政策一般來說是調節經濟的重要工具。其政策的制定和實施涉及到政治、經濟以及社會因素,而且經常面臨資訊不對稱的情況。這也是哈耶克認為傳統貨幣體係無法有效運作的原因。

AMPL 相對來說,是簡單粗暴的,決定其供應量的主要邏輯就是市場的供求關係。它不會將貨幣政策跟經濟或社會問題關聯起來(如企業信貸危機、就業等諸多複雜問題)。

由於其邏輯相對簡單,而且還是透明的,其發行量和價格波動都是清晰可見,且有預期的,這導致它有可能通過市場的博弈機制達成某種平衡。

它是怎麼做的?

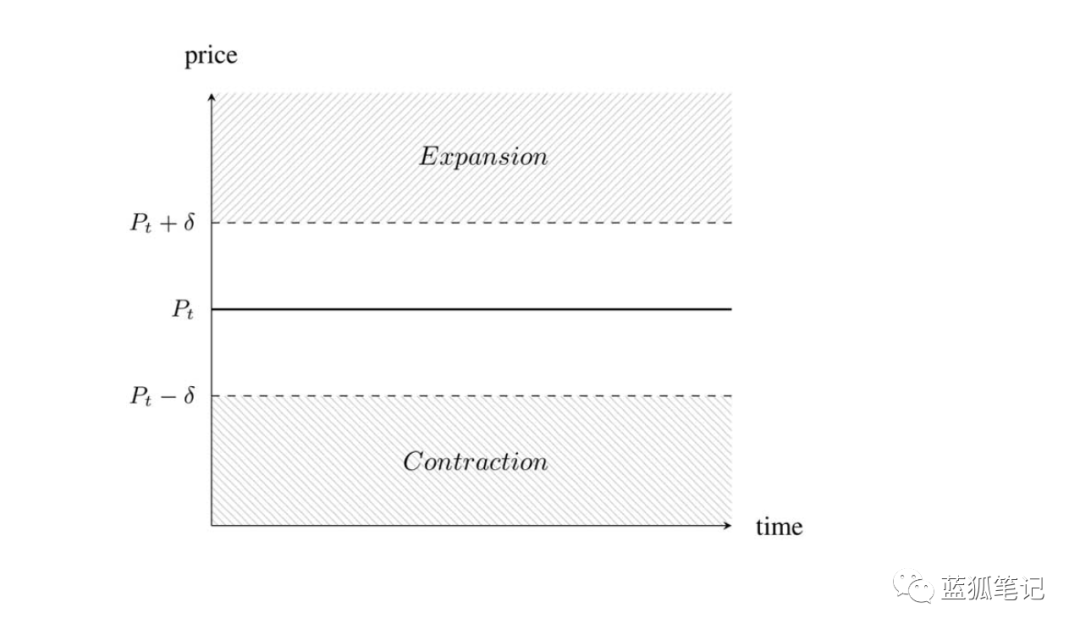

AMPL是基於以太坊的智能合約,AMPL 協議可以自動調整 AMPL 在所有用戶錢包上的代幣數量。當 AMPL 的市場價格高於目標價格一定閥值時,錢包中的代幣餘額也自動上漲,相當於按比例給所有錢包增發;當AMPL市場價格低於目標價格一定閥值時,錢包中代幣餘額會按比例減少。

這就是AMPL協議中最重要的「代幣基數再調整」。代幣基數再調整每24小時進行一次。這種調整,並不會造成稀釋,而是同比例增減。

由於調整跟 AMPL 的價格相關,這就需要預言機的參與。AMPL協議採用了市場預言機系統,包括了列入白名單的獨立數據提供者,它們將24小時的基於交易量權重的平均價格提供給鏈上的聚合者。

延伸閱讀:4 個月猛漲 20 倍遠勝 ChainLink!預言機後起之秀「Band」如何受大眾關注?

根據AMPL的價格,如果協議發現 AMPL 的總量需要重新調整,它就會每天調整一次。不過,在實施過程中,它有一個供應量的平滑處理過程。這也是AMPL協議算法的一部分,其目的在於避免協議的過度反應。

平滑處理具體來說,如果匯率為1.2AMPL:1,按照AMPL的機制,每個錢包餘額應該增加20%的AMPL代幣,如果匯率為0.8AMPL:1,則每個錢包餘額應該減少20%。不過這樣的調整,不會立即執行,它有一段時間的平滑處理過度。

這段時間以天為單位,那麼,這段時間可以算作為k天。如果是上述20%的偏離,協議會按照20%/k的方式來更新錢包的餘額。假如k為10天,那麼,更新餘額為總量的2%。

不過這個分子的百分比是每天都重新計算的,且每24小時執行一次,這個操作是無狀態的,也就是每天協議都會根據其最新價格重新計算一次供應量的目標,並據此對未來k天的供應量進行調整。

總結來說,AMPL有一個目標價格,假如其目標價格為1美元,那麼其名義匯率高於一定的閥值,協議就會同比增加所有用戶的代幣數量;如果AMPL價格低於目標價格一定的閥值,那麼協議就會減少用戶持有的代幣數量。

通過匯率價格資訊傳導,促使人們進行博弈和套利

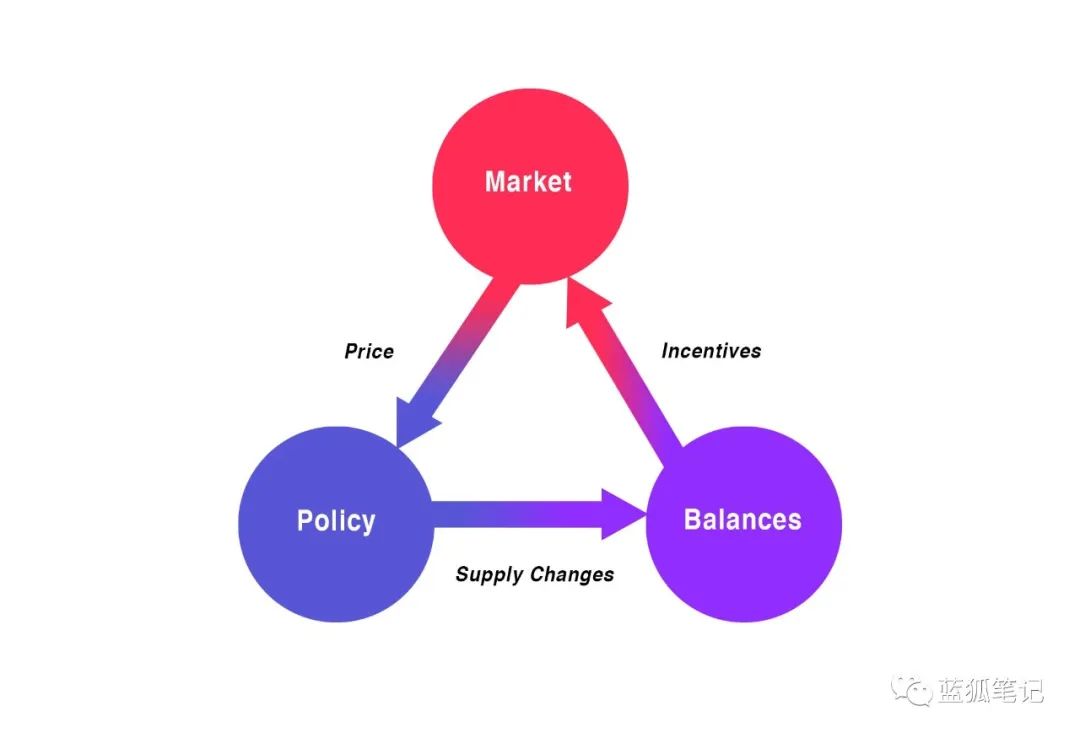

供需關係的平衡通過價格資訊傳導,並促使人們博弈和套利來實現。這是AMPL實現其價格平衡的關鍵點。

通過AMPL價格資訊的及時傳導,可以預期AMPL每天的增減數量。這些都是透明和可預期的。這會推動用戶的決策和行為。它是完全分散化的網路,由很多不同的參與者組成。

而促使參與者決策的是AMPL的價格資訊以及其供應量增減信息。而參與者針對供應量和價格信息的反應行為反過來也會影響到價格和供應,從而最終實現某種均衡。

如果是長期持有者,其代幣數量會根據比例每天發生變化,但相應的比例是不變的。而對於短線交易者來說,他們會通過短線交易進行套利,從而實現價格和供應量的均衡。

假設 AMPL 的目標價格為 1 美元,一位短線交易用戶小藍一開始持有 1 AMPL,由於需求的增加,其市場價格漲至 1.2 美元,偏離目標價格 20%。協議會進行代幣增發,此時小藍擁有 1.2 個AMPL,而價格依然保持在 1.2 美元。這意味著小藍可以賣出套利。

當AMPL價格拉回到目標價格時,也就是 1 AMPL 目標價格為 1 美元時,如果小藍沒有短線操作,小藍依然則擁有 1.2 個AMPL,整體佔比不變。而如果小藍通過短線售出和買入,則有機會獲得更多的AMPL,整體佔比上升。

當然,這也涉及到交易時機的把握,存在一定的難度。按目前看,截止筆者寫稿時,AMPL 價格為2.669 美元,其目標價格為 1.009 美元,由於需求一直在上漲,這會導致 AMPL 的持續增發,直到需求下降,將價格拉回至目標價格。

如果代幣減量,小藍一開始擁有 1 AMPL,價格為 0.8 美元,由於價格低於目標價格 20%,代幣會進行同比縮減,這時候小藍有 0.8 AMPL,其單價依然為 0.8 美元。這個時候小藍如果不進行任何操作,當市場價格回到目標價格時,小藍會擁有 0.8 個 AMPL。如果小藍在 0.8 美元買入更多代幣,則可以提高其代幣的佔比。

AMPL 是對比特幣創新的延續

人類對貨幣前進的實驗探索從來沒有停止過,從最初的貝殼、牛羊、黃金、白銀到後來的北宋交子,再到1971年後脫離黃金的法幣。而2008年的金融危機催生了比特幣,而比特幣只是開始,伴隨區塊鏈和互聯網的發展,人們對真正數位原生的加密貨幣的探索會一直持續下去。

延伸閱讀:中國央視:從北宋交子到數位貨幣,中國將再度引領貨幣金融變革

AMPL 現在還非常早期,很難說它未來一定會成功。不過它的獨特性,它根據需求進行增發和縮減的機制,這是傳統的經濟體所無法快速和及時做到的,它的厲害之處在於充分利用了區塊鏈的透明性,它把需求變化及時通過價格傳遞出來,並反映到供應量上,這是全新的加密貨幣實驗。

AMPL要麼一敗塗地,要麼成為加密史上最大的發展之一。

AMPL 是基於以太坊上的創新

以太坊開創了智能合約,它開啟了協議管理世界的腳步。AMPL是基於以太坊實現其協議管理的加密貨幣,它充分了利用了以太坊的無須許可特性和安全性。

去中心化的說法很容產生誤解,不管是比特幣,還是以太坊,還是其他的代幣,它的核心不完全是去中心化,而是基於協議的博弈機制。它面對的不是機構信任,而是協議信任。協議不會被篡改,人們基於透明的機制進行博弈。

AMPL 協議是構建於以太坊上的智能合約,它具備充分的協議信任,也就是無須信任的特性。這是確保其機制運行的基礎,。

如果 AMPL 成長為數十億美元或數百億千億美元的加密貨幣,以太坊作為承載它的公鏈,其價值也會隨之上升。從這個角度,如果 AMPL 們能成功,最終會推動以太坊走向萬億美元的加密生態。

AMPL的價值來源和風險

通過上面的闡述,我們提到了它創新的一面,讓人印象深刻。不過,任何創新都有另外一面,AMPL也不例外。AMPL同樣存在很大的不確定性和風險。創新項目的風險遠遠大於普通的穩打穩紮的項目,這就是創新的成本。

如果是投資者,則要控制好風險,謹慎做好決策。

它有什麼風險?除了一般的智能合約和預言機等常規的系統風險之外,這裡需要提一下其機制本身的風險。這也是它未來最大的不確定性所在。

比特幣的價值有基於能源的博弈機制來支撐,DeFi有資產抵押支撐,那麼AMPL靠什麼呢?

目前看,它有基於供需關係的平衡機制,有其無須信任的特性,它依靠的投機博弈,人們將真正的價值資產,如BTC和ETH等,用來置換和支撐AMPL。

假如人們將 ETH 等資產從 AMPL 系統中抽離,那麼它的價格和市值都會下跌,同時供應量也會下跌。供應量下跌可能會止住也可能止不住價格的繼續下跌。其核心還是對AMPL的真實需求量和人們對AMPL的信心。

目前對 AMPL 的需求來自於投機的需求,期望它能上漲,由於它的市場價格高於目標價格,人們參與 AMPL 可以獲得更多代幣,是有收益的,這類似於資產抵押的挖礦。但這個價值的支撐來自於買入的需求,它能否長期支撐,主要取決於未來形成的均衡點。

現在市場上漲,大家都有信心繼續。假如其市場價格低於目標價格,人們會不會為了套利進行買入,從而拉回目標價格?還是由於代幣縮減,進一步導致人們的拋售?因為人們的拋售,導致進一步的縮減,並由此出現負向反饋?這完全取決於人們的信心和市場行為。這在實踐上還有待驗證。

在 AMPL 增量期間,市場一片大好,AMPL 協議不會遭遇挑戰,而在 AMPL 減量期間,它能否安全挺過,這是考驗AMPL協議的最關鍵時刻,也是考驗投資者信心和決策的時刻。一旦它能夠挺過,它就會收穫更多人的信心,這對於它後續的均衡有很大幫助。

總言之,AMPL價值暫時來自於支撐它的外部買入價值,但是否能長期支撐,這取決於人們的信心。如果它能挺過減量期的考驗,AMPL就有機會實現成功的躍遷,如果它有機會實現躍遷,它就有可能成為潛在的加密原生穩定幣候選者,並同時具有價值存儲、交換媒介和計價單位的屬性,這是加密的聖杯。

如果它能成就這個網路效應,成為DeFi抵押資產,成為跟其他資產沒有相關性的資產類型,那麼這也許是它的價值來源。但就目前來看,一切都還不確定,仍然需要實踐的證明。

因此,AMPL還處於非常幼小的階段,它能否達成共識,能否有持續需求,能否安然度過減量期,這是它成功的關鍵。

而要想 AMPL 成功度過減量期,最重要之一就是來自社群的MEME迷因,這是支撐它在市場下行期的社會心理因素。這種力量僅次於交易的力量。如果它能植入 AMPL,那麼,它就成功了一半。目前,不管國內國外,都還沒有形成 AMPL 的 MEME,也許隨著 AMP L的繼續增量,未來會發生一些改變。

📍相關報導📍

中央銀行神話之死〈上〉央行獨立性的分崩離析,我們需要新的貨幣體系

推特後續|網友調侃「不是要送比特幣 ?」,馬斯克回應「只賣狗狗幣」後 DOGE 再度大漲

看懂加密社群超經典迷因 Meme!比特幣的紅藥丸,簡單又有效的方法

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務