最近 YFI 和 AMPL 是最火的兩個加密項目。筆者前幾天介紹過 AMPL:一個是想成為更好比特幣的加密貨幣《深度|另類的稀缺性設計,解讀顛覆性項目 AMPL》。今天來聊聊 YFI,一個被人稱為「DeFi 中的比特幣」的加密代幣。這兩個項目都因為其大膽的設計引起了加密社群的眾多關注。

YFI 是什麼?

簡單來說,YFI 是借貸聚合協議 yearn.finance 的治理代幣。它在短短一週內引爆了加密社群。當初它在 Balancer 做市時,價格僅有 3 美元,不到一週時間,最高價格曾超過 4,500 美元,按照這個數據,最高漲幅曾達到 1,500 倍,足夠瘋狂。

具體來說,YFI 是什麼?為什麼它的挖礦看上去有點複雜?

大約 4 個多月前,Andre Cronje 創建了yearn.finance。用戶可以將穩定幣(USDT、USDC、TUSD、DAI)存入 yean.finance 協議,並由此獲得 yToken。

比如用戶存入 USDC、DAI,可以獲得 yUSDC、yDAI,也就是所謂的 yToken。在 Curve 的 ypool中存入穩定幣轉換為 yToken 則可以獲得 yCRV,質押 yCRV 則可以獲得 YFI。而 YFI 是 yearn 協議的治理代幣。

這裡一共出現了四種不同的代幣,以 USDT 穩定幣來做例子:出現了 USDT、yUSDT、yCRV、YFI。這也許是初步接觸者比較容易懵的地方。YFI 究竟是什麼?它跟穩定幣、yToken、yCRV 有什麼關係,它跟yean、curve、balancer 又是什麼關係?

這一切都跟其最初的代幣分發機制相關,YFI 跟之前 DeFi 項目的代幣分配機制不同,COMP、BAL 以及MTA 在提供流動性挖礦之前,都有投資機構的參與和團隊的預挖,而 YFI 的最初代幣分配則是完全通過流動性挖礦實現,沒有團隊預挖、沒有投資機構份額,這是一種極具加密精神的代幣分配機制。這也注定了它更受社群的關注,更具傳奇氣質。

延伸閱讀:8天漲 86倍的 YFI|第三礦池即將挖完,創辦人:將推出 yearn.finance v2、社群推新投票

延伸閱讀:專欄觀點|mStable 如何借力 Balancer,30天內挖出逾 2000 萬美元的 “mUSD”

YFI 的流動性挖礦

為什麼有人將其看作為「DeFi 中的比特幣」,核心是要理解 YFI 的挖礦機制,而要理解 YFI 的挖礦,理解 yToken、yCRV 代幣、三個流動性池是關鍵。

yToken

用戶用穩定幣可以生成 yToken,那麼,獲得 yToken 有什麼好處?yToken 意味著 Yield Optimized Tokens,也就是說收益優化代幣。那麼,如何來優化收益呢?我們知道,將 USDC 等資產存入Compound、Aave 等借貸協議是可以獲得存儲利息的。不過不同協議之間的利息是有差異的。

因此,這裡存在優化的空間。是否可以將 USDC、USDT 等穩定幣存入收益最高的協議?通過對不同協議的存儲進行及時調整,以實現最優收益。

也就是說,yearn 協議通過算法對存儲收益進行優化。簡言之,目前階段的 yearn 協議就是代幣存儲的收益優化器。

yCRV

Curve 上有一個 yPool 的流動性池,在 yPool 上可以存入 USDT、USDC、TUSD 以及 DAI 這些穩定幣,這些存入的穩定幣,會轉換成為 yToken,可以獲得 yCRV 代幣。Curve 是專注於穩定幣交易的 DEX,可以參考之前的文章《一文看懂 Curve:成績與顏值形成鮮明對比的 “DEX”;什麼是 CRV 代幣?》。也就是說,在 yPool 上可以進行 yToken(yUSDT、yDAI)的交易。

上面也提到,當用 yUSDT 存入 yPool 後,可以獲得 yCRV。那麼,yCRV 是什麼代幣?yCRV 類似於一組yToken(yUSDT、yUSDC、yTUSD、yDAI)的指數。持有 yCRV 可以獲得存入穩定幣的存儲利息、提供流動性的費用,是 yPool 池中穩定幣的指數。將 yCRV 質押參與流動性挖礦,則可以獲得 YFI 代幣。

綜上所述,一開始要想獲得 YFI,核心就是為 yearn 協議提供可管理的資產(AUM,協議管理的資產),幫助其協議捕獲更多收益。用戶提供的穩定幣越多,yean 協議可以捕獲越多價值。所以 yearn 協議通過 YFI 挖礦,吸引用戶提供更多的穩定幣資產。

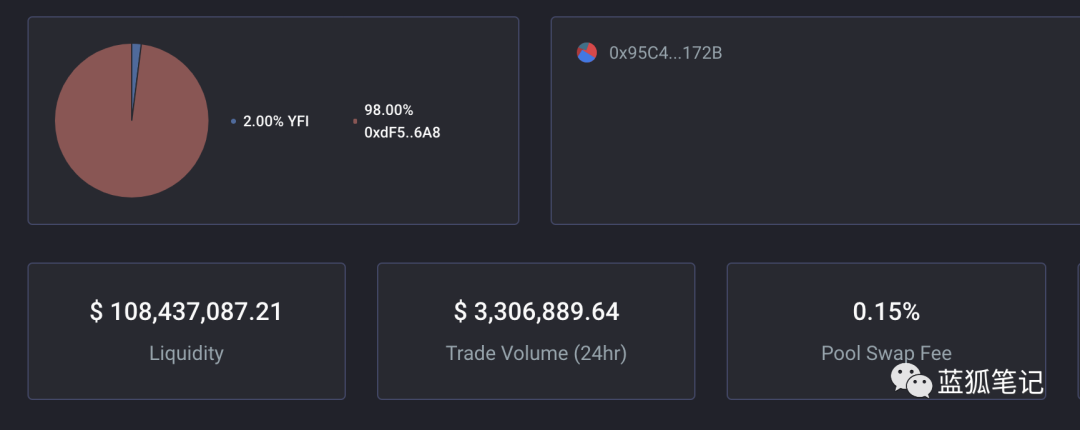

此外,YFI 代幣本身也需要實現價格發現和流動性。YFI 的價格發現和流動性是通過 Balancer 上的代幣池實現的。用戶通過為 Balancer 上的 YFI-DAI 以及 YFI-yCRV 池提供流動性,從而實現 YFI 的價格發現和足夠的流動性。

截止到筆者寫稿時,即便如今 YFI-yCRV 池不再獎勵 YFI,其流動性依然超過 1 億美元,這是什麼概念?單這個池的流動性就跟 Uniswap 整體流動性相差無幾,並佔據 Balancer 流動性的40% 左右。(Uniswap 總體流動性之前一直在 1 億美元以下,最近由於 AMPL,uniswap 的流動性飆升到 1.36 億美元)

根據用戶為 yearn 協議提供的貢獻程度,YFI 平均分配給提供流動性的早期用戶。這些流動性挖礦在當時的收益非常驚人,按照 APY 計算,Curve 上的 ypool 最高收益超過 1500%,最低也超過 500%;而Balancer 上的 YFI-DAI 池,收益更是驚人,最高達到 5000% ,最低也超過了 3000%。

而 Gov 也能達到 500% 以上。最後,還有一個質押獎勵。只要質押超過 1000BPT,加上至少參與一次社群投票,通過質押 YFI 可以獲得大約 40% 左右的年化收益的費用獎勵(收益會有波動)。

延伸閱讀:以太坊 5 週年倒數 3 天!ETH 正式突破 327 美元,外媒剖析 2 大市場關鍵原因

YFI 的三個流動性礦池

上文提到獲得 YFI 的方式是流動性挖礦。它一共有三個流動性挖礦的池,它們分別是 curve 上的 ypool、balancer 上的 YFI-DAI 池和 YFI-yCRV 池,三個池每個池分配 1 萬個 YFI,目前均已經結束。

早期用戶參與 YFI 流動性挖礦,首先要有 USDT 等穩定幣資產;然後將 USDT 等穩定幣存入 curve,通過 yearn 協議,可以生成 yToken(yUSDT等);當 yToken 存入 curve 的 ypool 後,可以獲得 yCRV 代幣,然後通過質押 yCRV 獲得 YFI 回報;剩餘的兩個池,通過為 Balancer 上的 YFI-DAI 池和 YFI-yCRV 提供流動性,也可以獲得 YFI 的獎勵。

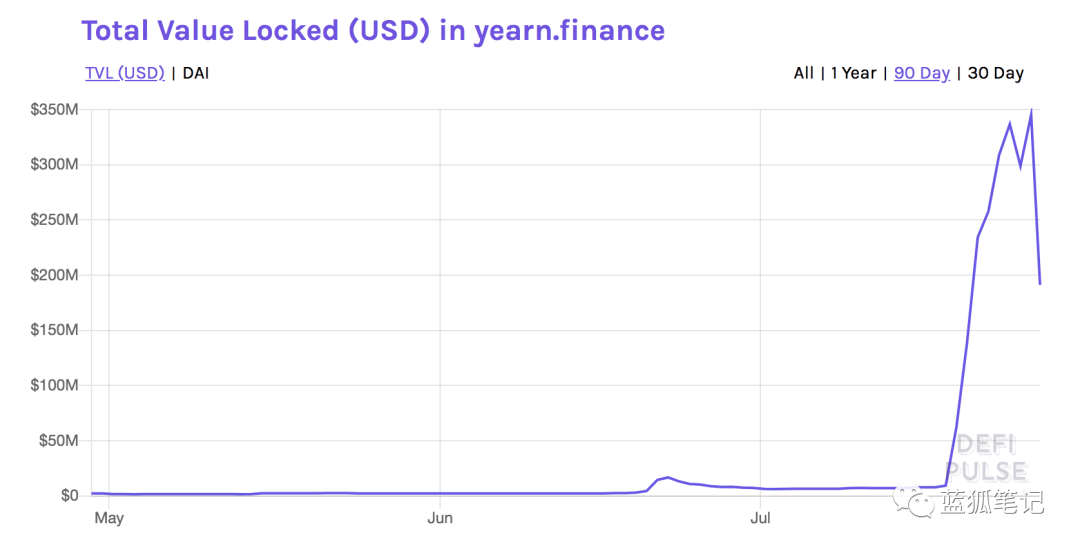

跟其他的 DeFi 治理代幣類似,通過代幣激勵可以引導出流動性並發展其業務。在 YFI 挖礦之前,其鎖定資產(AUM,管理的資產)才 800 萬美元,而不到一週時間,通過 YFI 的流動性挖礦,其 AUM 飆升超過 4 億美元,最高增長了 50 多倍。即便 YFI 本次挖礦已經結束,其 AUM 依然高達 1.9 億美元,其鎖定資產在 DeFi 領域的排名,也從 20 名之外,飆升到前 10 名。

這裡存在一個有意思的正向循環關係。當用戶存入 yCRV 代幣,可以獲得 YFI 代幣;隨著 yCRV 的增長,可以獲得更多利息收益;更多利息收益會推高 YFI 價格。這會導致 YFI 更大的價值,YFI 價格的提升,會讓 yCRV 的收益更高。

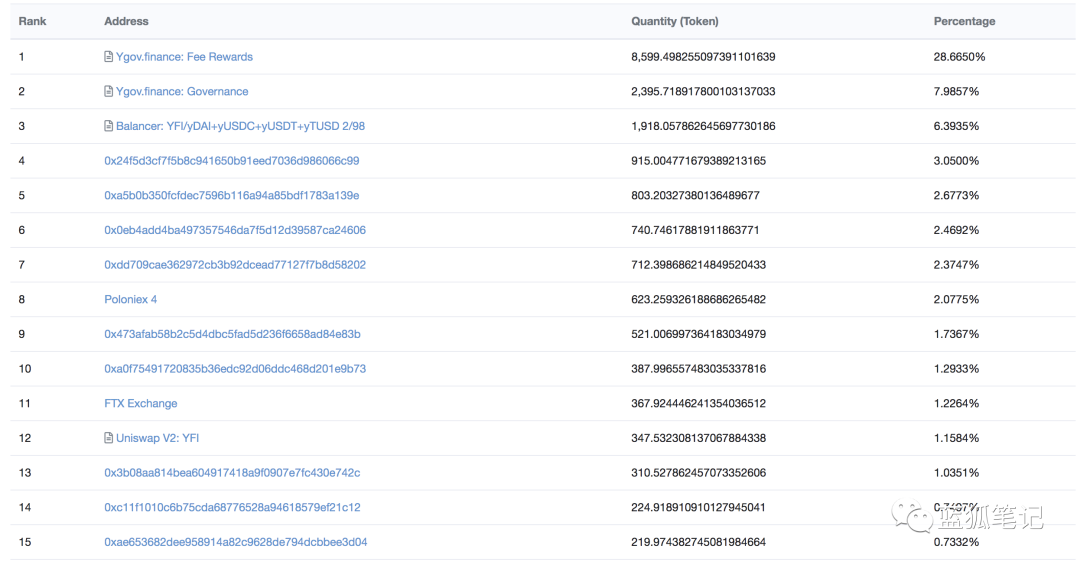

目前 YFI 持有用戶達到 3911 位,最大的 YFI 鯨魚持有 915 個 YFI,大約佔據最初總供應量的 3%;這樣的代幣分佈是在一週多的時間內完成的,其代幣分散性超過絕大多數初始項目。

這在加密社群很罕見。其中,創始人 Andre Cronje 也沒有給自己分配 YFI 代幣,沒有預挖。因此,社群中很多人將 YFI 看作為 DeFi 中的比特幣,其原因也來源於此。所有 YFI 的分發來自於挖礦,也就是提供流動性。這讓 YFI 跟社群利益相符合,沒有創始人獎勵,沒有預挖,沒有投資人參與,以最快速度過渡到社群治理。

延伸閱讀:FTX 正式進軍 DeFi 領域!聯手 Solona 公鏈打造殺手級去中心化產品 Serum(SRM)

YFI 完全社群治理

YFI 是目前 yearn 協議治理的唯一投票代幣。由於 YFI 的分配從一開始就是通過挖礦產生的。從 YFI 首次 3 萬個代幣分配完畢開始,YFI 將其所有治理完全交由社群來進行。

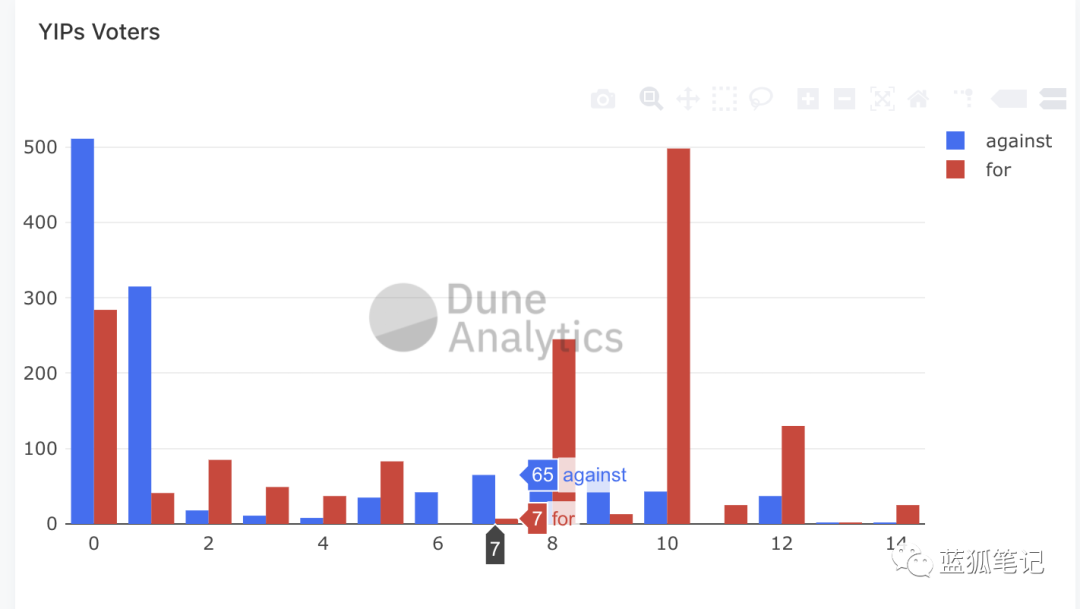

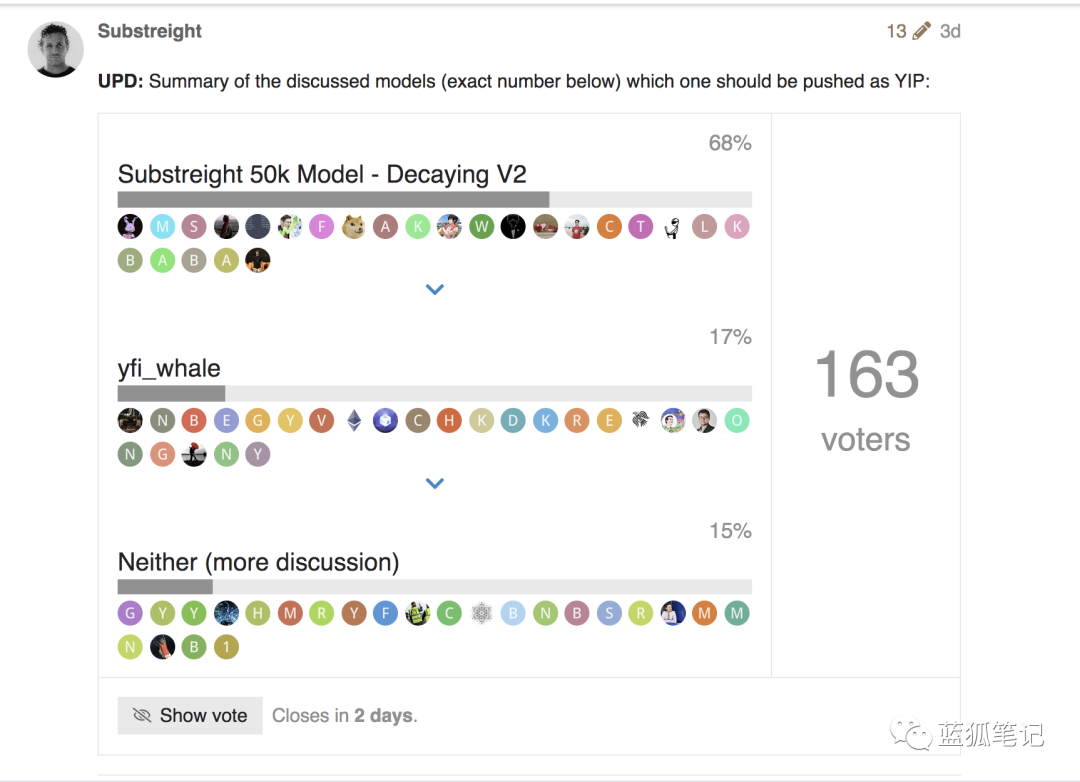

截止到筆者寫稿時,YFI 一共提出了 28 個提案,其中已經通過的提案有 3 個,沒有通過的提案達到10 個,還有 15 個提案正在進行中,尚未進行投票。這發生在短短一週的時間內,可以社群對 YFI 治理的熱情非常高漲。

YFI 的價值

YFI 是 yearn 協議的治理代幣,按照 Andre Cronje 的說法,它就是社群治理代幣,沒有什麼價值,希望炒作者遠離。不過,YFI 是治理代幣,這意味著它可以掌管 yearn 協議未來的發展方向,至於 YFI 如何捕獲價值,這已經不單是 Andre Cronje 能決定的了,最終由社群治理說了算。

治理代幣價值主要來自於其治理。一是治理的安全價值:可以保護協議上的資產,防止治理攻擊。如果鎖定資產量大,這賦予它相應的價值。此外,治理代幣還有潛在的收益價值:可以通過投票捕獲協議費用。如果 yearn 未來將其業務擴展到更大的範圍,且取得成功,那麼 YFI 自然也有機會捕獲更大的協議價值。

從這個角度,YFI 的最終價值,不僅來自於治理本身,最終來自於其業務的可擴展規模。社群治理能否引領 yearn 走出跟其他 DeFi 項目不同的道路?僅這一點就值得關注,這也是它區別於其它 DeFi 項目很不同的一點。

YFI 風險

由於 YFI 涉及到眾多智能合約,可以收穫可組合性的收益,比如通過其流動性挖礦,不僅可以獲得 YFI,還有機會獲得 CRV、BAL 等。

但同時它也有潛在的風險。它跟 yearn、curve、compound、Aave、dYdX、bZx、Balancer、Maker……. 等協議都有關係。如果 compound 或 Aave 等借貸協議出問題,yToken 也會出問題;如果 Curve 協議出問題,yCRV 也會有問題;如果 yCRV 出現問題,YFI 也會出問題。這裡存在層層嵌套的風險。

由此,YFI 獲得了可組合性的高收益,也同樣伴隨可組合性的高風險。

YFI 的 MEME

在加密社群,有幾個MEME(迷因)非常有名。除了 BTC 和 ETH 是兩大 MEME 天王,其他有名的 MEME還存在於 Chainlink 和 Dogecoin 社群,他們通過各種方式推動 Chainlink 和 Dogecoin 迷因的發展。

YFI 因為其流動性挖礦的分配機制,也開始在加密社群擁有了最初的一批 MEME 小火種,產生了「1YFI=1BTC」的 MENE,也就是上文說的,YFI 是「DeFi 中的比特幣」。

YFI 的未來

yearn 協議未來肯定不只是關於穩定幣收益的優化器,它還會擴展到交易、期貨、清算等領域。YFI 作為其治理代幣有潛在的治理價值、捕獲未來協議擴展後的費用的價值。至於能捕獲多少,如何演化,社群如何治理,筆者會保持關注。

📍相關報導📍

DeFi成長能量驚人!DEX 單日總交易量首度超越老牌交易所 Kraken

2020 上半 DeFi 產業現狀解析〈2〉穩定幣、借貸、NFT

科普|穩定幣聚合協議 mStable 興起:USDT,USDC,DAI, TUSD 間實現「零滑點兌換」

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務