據加密貨幣情報公司 Arcane Research 2019 年的報告顯示,在美國芝加哥期貨交易所(CME)期貨合約到期之前,比特幣價格平均會下跌 2.3%。在 8 月期貨即將到期之時,交易者是否應該預期波動性會增加?這個效應現在還存在嗎?

(相關閱讀:專欄觀點|比特幣第三次減半:好故事結尾了,然後呢?)

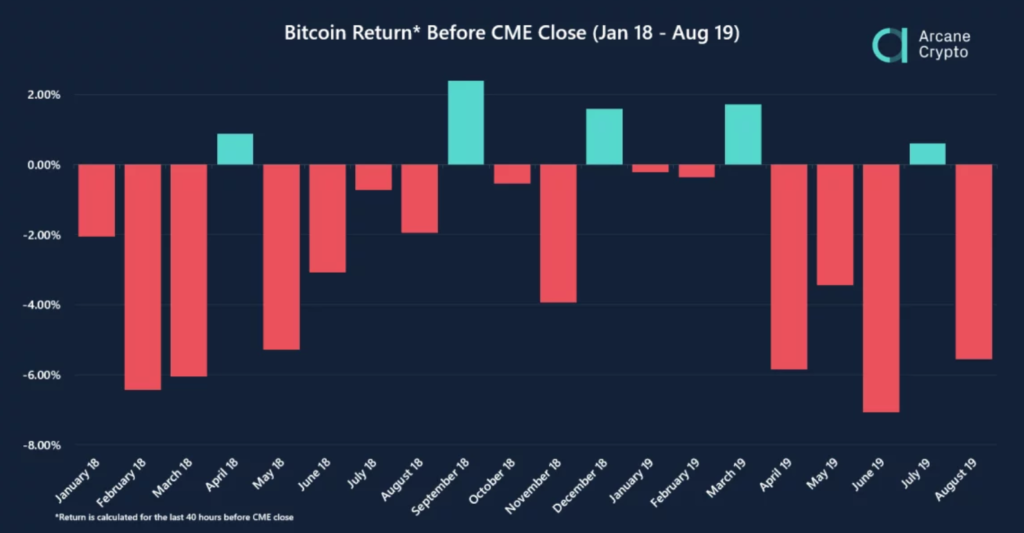

根據加密貨幣情報公司 Arcane Research 發布於 2019 年 9 月的報告,自 2018 年 1 月至 2019 年 8 月的每個 CME 月合約到期之前,比特幣價格平均會下降 2.3%。

此研究認為「人為操縱」是到期日前價格下跌的主要原因,而報告中的數據也表明在研究期間的 20 個月內,有 15 個月符合「CME 合約到期前 40 個小時出現了價格下跌」的情況。

但今年 5 月,比特幣迎來了足以撼動價格走向的大事件-第三次的減半,在這個因素的強力影響下,這份報告的結論還符合現況嗎?

延伸閱讀:7.45億美元的「比特幣期貨選擇權」合約今天到期,這將如何影響市場?

延伸閱讀:史無前例!即將有「10 億美元」的比特幣選擇權 合約到期,會引起 BTC 價格劇烈波動?

「CME 到期理論」依舊有效嗎?

CME 合約到期日通常在每個月的最後一個交易日發生。透過以上報告所述及採用與此研究相同的方法-將每個到期日之前 40 小時的平均價格,與先前的某 40 個正常小時的平均價格進行比較,我們可以來驗證一下這個理論在當前是否有效。

此為報告中 2018 年 1 月至 2019 年 8 月每個 CME 月合約到期之前,比特幣收益變化:

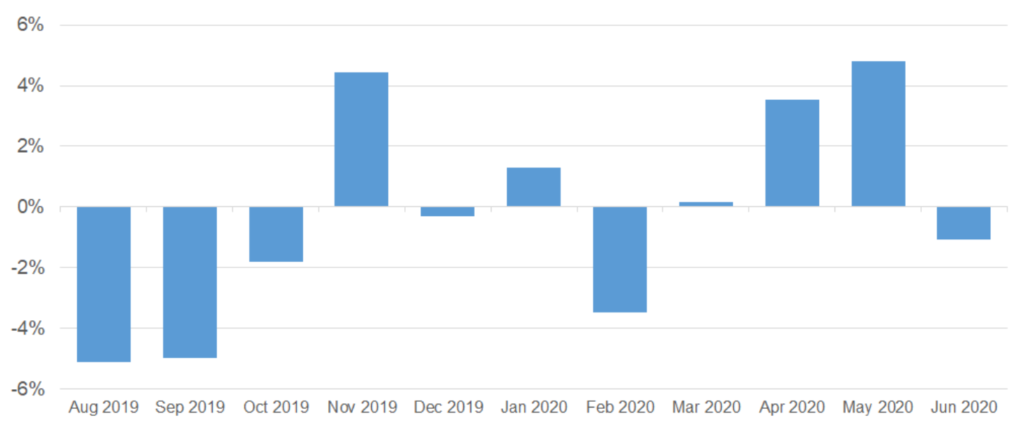

據 CoinTelegraph 整理,自 2019 年 8 月至 2020 年 6 月每個 CME 月合約到期之前,比特幣收益變化:

由上方圖表可知,2019 年 8 月之後,這個價格下降的現象持續了數個月;但在 2019 年 11 月,比特幣價格在到期日前上漲了 4.4%,從 2018 年研究開始至今,沒有其他月份產生超過這麼高的正數值。

BTC 減半的影響

今年 5 月,比特幣迎來了第三次的減半;而在過去 10 個月,每 40 小時的平均報酬率為 0.3%。

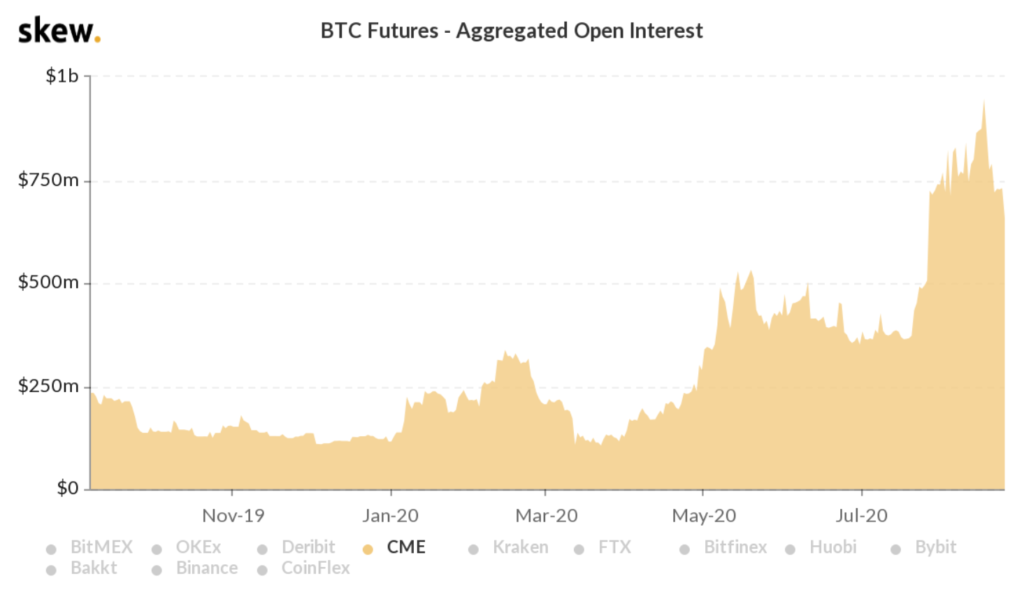

我們可以從「CME 比特幣期貨未平倉合約的變化」來分析減半對投資者期望的影響。雖然此數據本身並不能斷言當時的投資者是看漲還是看跌,但持倉量的增長預示著兩個可能的現象:新投資者數量的增加,或原持倉者持單量的增加;無論是上述哪一種原因,都顯示了減半確實對價格走勢產生了影響。

從下圖 Skew 數據可知,從 2019 年 11 月到 5 月為止,意即減半前六個月,CME 比特幣期貨未平倉量增長了 186%,達到 3.9 億美元。

這似乎暗示著「CME 到期理論」正與「減半心理」相互拉扯,由逐漸升高的機構投資者興趣與 CME 到期的價格下降相抗衡。

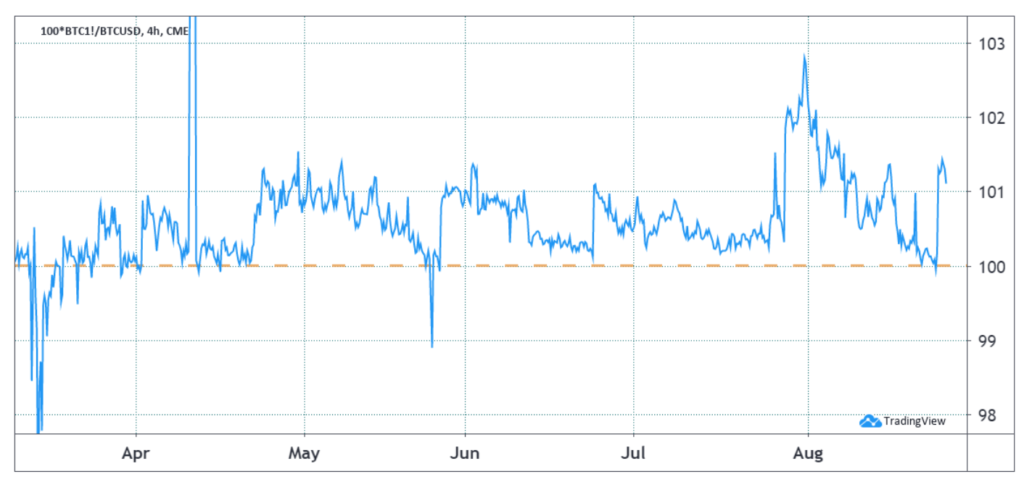

下圖為自 3 月以來 CME 比特幣期貨溢價示意圖。 從 5 月25 日之後,僅 8 月 26 日一日曾短暫負溢價,而 7、8 月的溢價平均為 2%。這顯示即使近兩個月來幣價起起伏伏,投資者依然看漲偏多。

若投資者持續看漲、想將合約延期,則必須將即將到期的合約賣出、購入下一檔的合約,意即 8 月份的未平倉合約持倉量將會減少。

如果這些投資者決定不延期,這很可能會增加到期日額外波動的機率。 因此若在接下來的幾天,未平倉合約並沒有發生大幅度減少,則可能導致月底到期日的巨大價格波動。

小結

雖然過去與幣價呈現頗高度的正相關,但 Arcane Research 報告中的「CME 到期理論」在今年似乎沒有產生太大的影響。根據以往的經驗,減半行情通常發生在減半前後的半年至一年間,這也許就是將 CME 到期理論抵銷掉的主要因素。

近期比特幣也在測試 11,200 美元的支撐價位,要斷言這是真實價格走向抑或暫時的回調似乎為時過早,投資人可多加關注相關數據的變化。

📍相關報導📍

幣市短評|比特幣凌晨跌破 11,200,以太坊掉 10%;巨鯨及 CME 7 億合約到期壓力正在夾擊

減半後機構投資人看漲比特幣選擇權,芝商所(CME)未平倉合約量達 1.4 億美元

減半後話|芝商所比特幣選擇權單日交易量飆升到12億,富達:機構投資人興趣激增

讓動區 Telegram 新聞頻道再次強大!!立即加入獲得第一手區塊鏈、加密貨幣新聞報導。

LINE 與 Messenger 不定期為大家服務